Tamaño y participación del mercado de revestimientos de suelos de Estados Unidos

Análisis del mercado de revestimientos de suelos de Estados Unidos por Mordor Intelligence

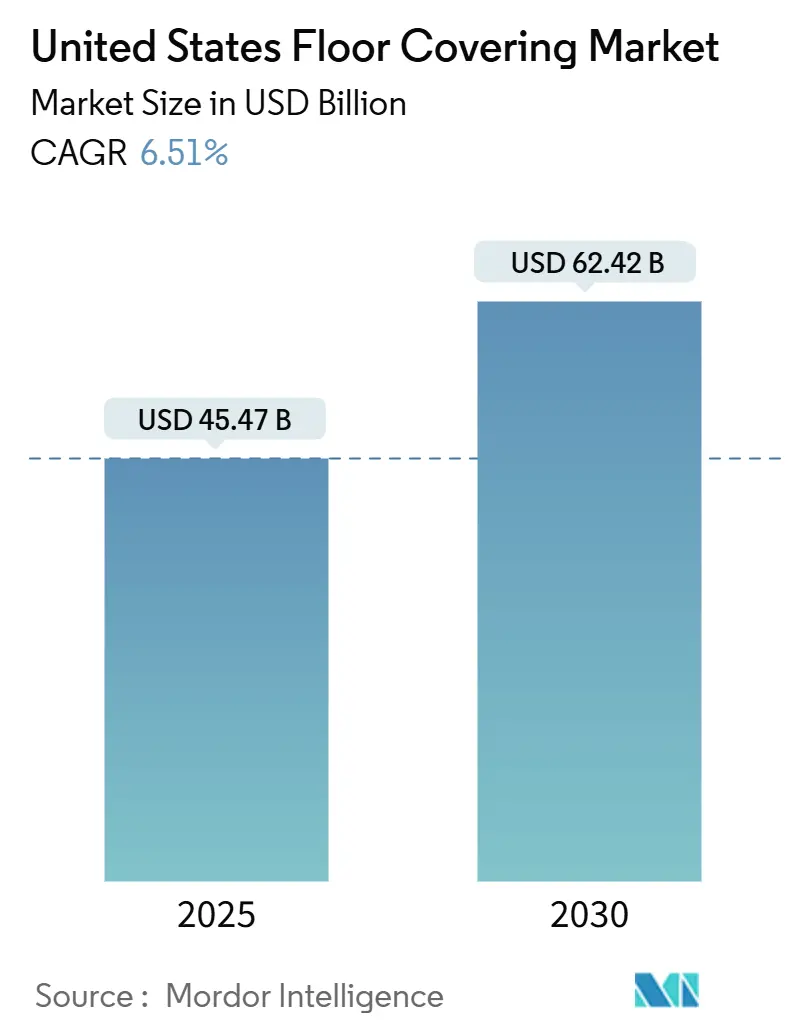

El mercado estadounidense de revestimientos de suelos está valorado en USD 45.47 mil millones en 2025 y se prevé que alcance USD 62.42 mil millones en 2030, expandiéndose a una CAGR del 6.51%. La actividad de renovación residencial, la innovación de productos resilientes y el fuerte crecimiento poblacional en los estados del Sunbelt sustentan el impulso actual del mercado estadounidense de revestimientos de suelos. La demanda se ve reforzada por retrofits comerciales con ventajas fiscales que compensan el lastre de los altos costos de endeudamiento. Los fabricantes a gran escala se concentran en tecnologías impermeables y resistentes a los rayones, mientras que el comercio electrónico directo al consumidor remodela rápidamente los modelos de comercialización. La inflación sostenida de materias primas y una aguda escasez de instaladores siguen siendo las principales presiones de costos que templan las perspectivas por lo demás optimistas del mercado estadounidense de revestimientos de suelos.

Principales conclusiones del informe

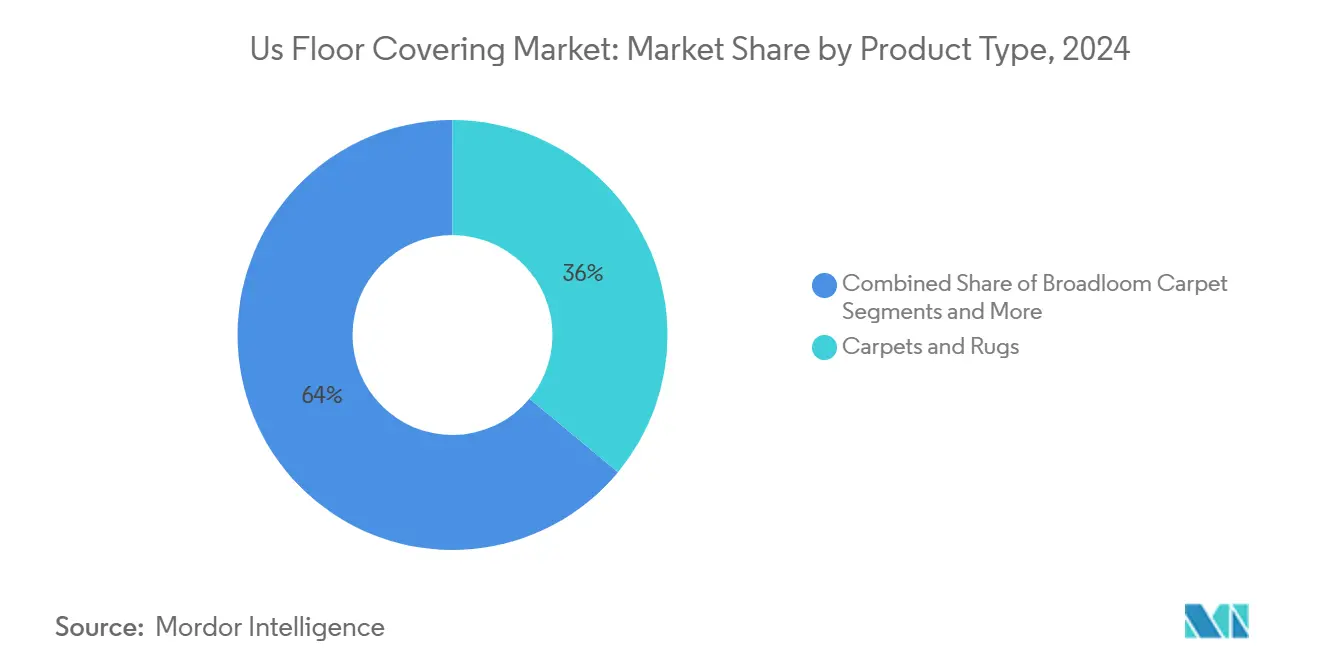

- Por tipo de producto, las alfombras y tapetes mantuvieron el 36.01% de la participación del mercado estadounidense de revestimientos de suelos en 2024, mientras que los revestimientos resilientes lideran el crecimiento con una CAGR del 7.91% hasta 2030.

- Por usuario final, el segmento residencial representó el 70.16% del tamaño del mercado estadounidense de revestimientos de suelos en 2024 y se proyecta que se expanda a una CAGR del 8.31% hasta 2030.

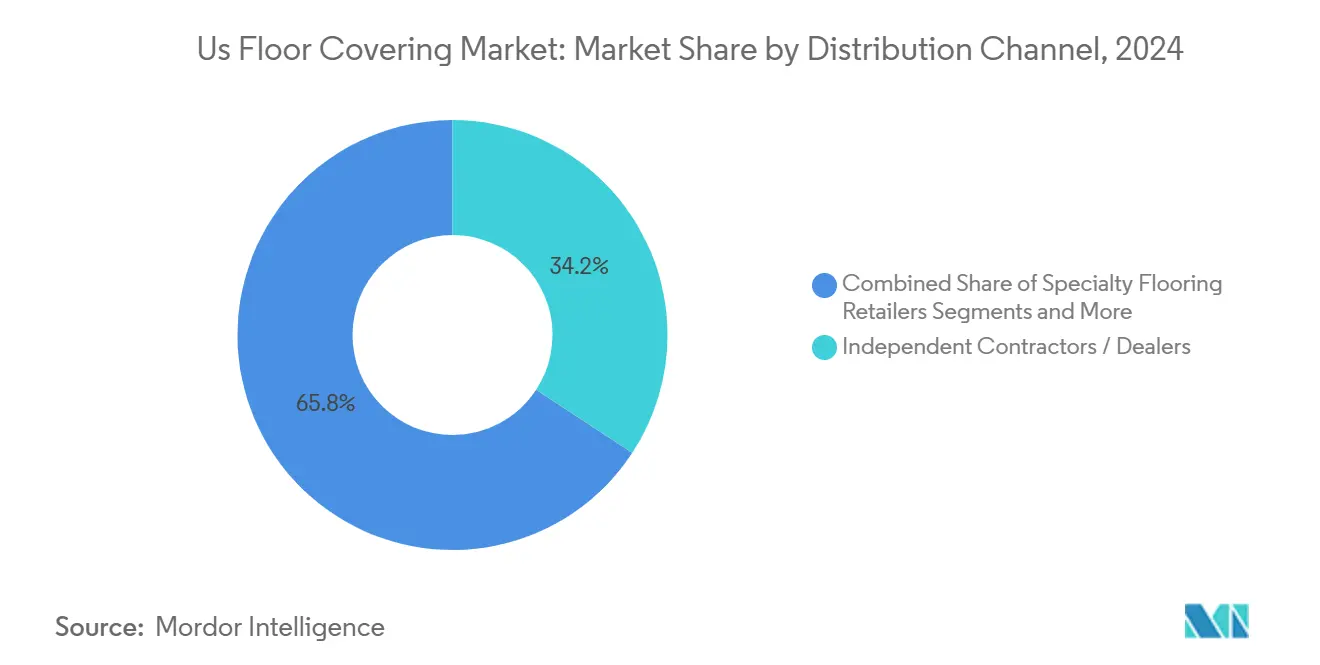

- Por canal de distribución, los contratistas y distribuidores independientes comandaron el 34.23% del tamaño del mercado estadounidense de revestimientos de suelos en 2024, mientras que el comercio electrónico directo al consumidor avanza a una CAGR del 13.31%.

- Por región, el sureste de Estados Unidos capturó el 26.46% de la participación del mercado estadounidense de revestimientos de suelos en 2024, y el suroeste de Estados Unidos está configurado para crecer más rápido con una CAGR del 5.21% hasta 2030.

- El panorama competitivo está moderadamente concentrado, con los cinco principales fabricantes-Mohawk Industries, Shaw Industries, Tarkett, Armstrong Flooring e Interface, que colectivamente mantienen una participación significativa del mercado en 2024.

Tendencias y perspectivas del mercado de revestimientos de suelos de Estados Unidos

Análisis del impacto de factores impulsores

| Factor impulsor | (~) % Impacto en pronóstico CAGR | Relevancia geográfica | Cronología de impacto |

|---|---|---|---|

| Incentivos fiscales para retrofit comercial respaldados por IRA | +1.2 | Nacional, con concentración en centros comerciales urbanos | Mediano plazo (3-4 años) |

| Auge de espacios de trabajo flexibles | +0.8 | Centros urbanos, particularmente hubs tecnológicos y distritos financieros | Corto plazo (≤2 años) |

| Aumento en construcción de atención médica | +1.0 | Nacional, con énfasis en mercados del Sunbelt | Largo plazo (≥5 años) |

| Expansión de almacenes de comercio electrónico | +0.7 | Hubs logísticos cerca de áreas metropolitanas principales | Mediano plazo (3-4 años) |

| Crecimiento en construcción y renovación residencial | +1.4 | Nacional, con concentración en regiones sureste y suroeste | Largo plazo (≥5 años) |

| Preferencias crecientes del consumidor por sostenibilidad | +0.6 | Mercados urbanos costeros inicialmente, expandiéndose nacionalmente | Mediano plazo (3-4 años) |

| Fuente: Mordor Intelligence | |||

Incentivos fiscales para retrofit comercial respaldados por IRA aceleran las mejoras de revestimientos de suelos

La elegibilidad ampliada para entidades exentas de impuestos desbloquea la demanda de instalaciones gubernamentales y sin fines de lucro que históricamente han retrasado los reemplazos de pisos. Los retrofits se alinean con la reconfiguración post-pandémica de interiores, por lo que las mejoras de revestimientos de suelos que ofrecen tanto rendimiento acústico como térmico suben a la parte superior de las listas de especificaciones. Las firmas de diseño están alineando ofertas con cronogramas fiscales, creando una cartera de pedidos constante para instaladores en distritos comerciales densos. El cambio apoya plataformas premium de revestimientos resilientes y baldosas de alfombra que incorporan contenido reciclado mientras cumplen objetivos energéticos.

Auge de espacios de trabajo flexibles impulsa demanda de revestimientos modulares en oficinas y hubs de coworking

Los modelos de trabajo híbrido catalizan la demanda de revestimientos modulares que pueden levantarse y re-colocarse cuando cambian los planes de asientos. Los volúmenes de baldosas de alfombra superaron los pronósticos comerciales pre-pandémicos ya que los operadores buscan soluciones de rotación rápida durante renegociaciones de arrendamiento. La estética comercial-residencial combina texturas suaves con acentos de superficie dura, por lo que los diseñadores especifican colecciones que equilibran comodidad bajo los pies con durabilidad de ruedas de sillas. Los sistemas de respaldo acústico mitigan el ruido en planos abiertos y apoyan certificaciones de bienestar. Las zonas de instalación más pequeñas favorecen sistemas de clic que minimizan el tiempo de inactividad, una característica valorada por proveedores de coworking que monetizan la rotación de espacio. Por tanto, los proveedores están invirtiendo en tecnologías de impresión por infusión de tinte que permiten personalización rápida sin extender tiempos de entrega.

Aumento en construcción de atención médica requiere superficies resilientes con bajo VOC

Los propietarios de atención médica priorizan el control de infecciones, impulsando al mercado estadounidense de revestimientos de suelos a acelerar I+D en plataformas resilientes libres de PVC con recubrimientos superiores antimicrobianos. Los proyectos se agrupan en metros del Sunbelt donde el crecimiento poblacional supera los promedios nacionales, por lo que los distribuidores concentran inventario cerca para acortar ciclos de entrega. Los códigos estrictos de calidad del aire dirigen a los arquitectos hacia adhesivos con bajo VOC y sistemas de pisos. Esta especificación técnica favorece a fabricantes domésticos que certifican materiales rápidamente bajo regulaciones locales. El resultado es un ciclo virtuoso donde las construcciones médicas anclan libros de pedidos comerciales estables incluso cuando otros segmentos se ablandan.

Expansión de almacenes de comercio electrónico aumenta instalaciones duraderas de superficie dura

La logística guiada por robots requiere pisos con tolerancias de planitud extremas y protección electrostática. El concreto pulido con densificadores domina las nuevas construcciones, sin embargo, la demanda de tratamientos de superficie que resisten la abrasión de montacargas abre oportunidades para recubrimientos híbridos de alta construcción. Phoenix, Chicago y Atlanta encabezan las adiciones de pies cuadrados, estimulando puntos de stock distributivo para materiales de superficie dura y resinosos. Los proveedores desarrollan equipos de especificación que colaboran con integradores de automatización para certificar soluciones de revestimientos de suelos antes del inicio de construcción, incrustando así productos temprano en contratos de diseño-construcción.

Análisis del impacto de restricciones

| Restricción | (~) % Impacto en pronóstico CAGR | Relevancia geográfica | Cronología de impacto |

|---|---|---|---|

| Altas tasas de interés | -1.5 | Nacional, con mayor impacto en mercados urbanos de alto costo | Corto plazo (≤2 años) |

| Volatilidad de materias primas petroquímicas | -0.7 | Nacional, con mayor impacto en centros de fabricación de vinilo | Mediano plazo (3-4 años) |

| Escasez de instaladores calificados | -1.0 | Nacional, con impacto agudo en regiones de alto crecimiento | Largo plazo (≥5 años) |

| Mandatos de desviación de vertederos | -0.3 | California inicialmente, expandiéndose a otros estados ambientalmente progresivos | Largo plazo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Altas tasas de interés suprimen nuevas construcciones de oficinas y comercios

Los volúmenes de transacciones en bienes raíces comerciales cayeron 37% en 2023 y un 14% adicional en 2024 [1]Fuente: Bisnow Newsroom, "Commercial Real Estate Investment Drops Further in 2024," bisnow.com. Los desarrolladores difieren construcciones especulativas desde cero, frenando la demanda de revestimientos de suelos en proyectos grandes de núcleo y fachada. Las vacantes en torres de oficinas heredadas extienden ciclos de retrofit, empujando a los propietarios a planificar mejoras por fases en lugar de ejecutar reemplazos de piso completo. El gasto de capital minorista es similarmente cauteloso ya que el comercio electrónico captura gastos discrecionales. El mercado estadounidense de revestimientos de suelos cambia así el enfoque hacia programas de remodelación que pueden proceder bajo presupuestos restringidos. Los proveedores agrupan líneas de ingeniería de valor con apoyo de financiamiento, sin embargo, los déficits de volumen en ciudades gateway continúan templando el crecimiento general.

Escasez de instaladores calificados eleva costos laborales y retrasos de proyectos

La industria necesita 723,000 trabajadores adicionales cada año, sin embargo, la contratación mensual promedio fue solo de 5,667 en 2024. La inflación salarial para oficios de construcción residencial alcanzó el 9.0%, eclipsando el aumento del 4.3% de la construcción más amplia. La escasez laboral infla cotizaciones de ofertas y extiende cronogramas de finalización, especialmente para diseños intrincados de espiga o baldosas de gran formato. Los fabricantes responden con tablones de núcleo rígido de ensamble a presión y respaldos adhesivos preaplicados que reducen las horas de instalación hasta en un 30%. Las brechas laborales regionales crean dispersión de precios que complica los despliegues nacionales para minoristas de gran formato. En consecuencia, la planificación de capacidad ahora considera la disponibilidad de instaladores junto con pronósticos de materias primas.

Análisis de segmentos

Por tipo de producto: Los revestimientos resilientes superan a las categorías tradicionales

Las alfombras y tapetes mantuvieron el 36.01% del mercado estadounidense de revestimientos de suelos en 2024 debido a los beneficios acústicos en viviendas multifamiliares y oficinas. Sin embargo, se prevé que los revestimientos resilientes crezcan a una CAGR del 7.91%, casi 2.3 puntos porcentuales por encima del mercado estadounidense de revestimientos de suelos en general. Las colecciones de baldosas de vinilo de lujo y núcleo rígido encabezan la adopción porque ofrecen rendimiento impermeable y mantenimiento fácil. El cambio toma participación de superficies duras no resilientes como madera terminada en sitio y cerámica en niveles de precios de entrada. Notablemente, las líneas resilientes libres de PVC lideradas por PureTech de Mohawk han ampliado la aceptación entre compradores enfocados en sostenibilidad.

En 2024, la categoría resiliente también se benefició de la estabilización de costos en rellenos de carbonato de calcio, apoyando precios promocionales agresivos durante la temporada pico de remodelación. Como resultado, los tablones SPC de clic aparecieron prominentemente en paquetes directos al consumidor comercializados a través de plataformas sociales. Los fabricantes aumentan márgenes a través de capas de desgaste propietarias que califican para garantías extendidas, una característica que resuena con propietarios preocupados por el valor a largo plazo.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por usuario final: La dominancia residencial da forma al desarrollo de productos

El segmento residencial representó el 70.16% del tamaño del mercado estadounidense de revestimientos de suelos en 2024 y está creciendo a una CAGR del 8.31% hasta 2030. Las tasas hipotecarias elevadas cambiaron el enfoque del consumidor hacia proyectos de remodelación que refrescan interiores sin reubicarse, creando demanda robusta para tablones amigables al bricolaje y baldosas despegar y pegar. Los formatos de superficie dura continúan erosionando la participación de alfombras en áreas de estar, impulsados por continuidad estética desde cocinas hacia grandes salones. En el extremo premium, los revestimientos de suelos inteligentes incrustados con sensores de humedad y temperatura debutan en construcciones personalizadas de lujo, atrayendo a demografías conocedoras de tecnología.

Los compradores comerciales siguen siendo cruciales para la estabilidad de márgenes aunque su tasa de crecimiento va a la zaga de la residencial. Las instalaciones de atención médica y educación están reduciendo el uso de alfombras a favor de productos de lámina soldada por costura y respaldos acolchados que reducen la resistencia al rodamiento para equipos médicos. Las instalaciones de almacén y distribución especifican predominantemente concreto sellado, sin embargo adoptan sistemas de rayas de epoxy suministrados en forma de kit para rápido retorno al servicio. En general, el mercado estadounidense de revestimientos de suelos reconoce proposiciones de valor divergentes por usuario final, lo que impulsa arquitecturas de productos escalonadas y campañas de marketing segmentadas.

Por canal de distribución: El comercio electrónico interrumpe modelos tradicionales

Los contratistas independientes y distribuidores locales mantuvieron el 34.23% del tamaño del mercado estadounidense de revestimientos de suelos en 2024 ya que su capacidad de instalación permanece indispensable para trabajos complejos. No obstante, el comercio electrónico directo al consumidor se está expandiendo a una CAGR del 13.31%, más del doble del mercado estadounidense de revestimientos de suelos total. Los propietarios más jóvenes representan una participación cada vez mayor de pedidos en línea y confían en aplicaciones de visualización de habitaciones que superponen imágenes de productos usando realidad aumentada. Las cadenas de gran formato invierten en mejoras omnicanal, sin embargo los minoristas puramente en línea aprovechan gastos generales más bajos para fijar precios agresivamente.

Post-pandemia, las ventas en línea de superficies duras se estabilizaron entre 8% y 12% de los ingresos de la categoría. Las estrategias de proveedores incluyen tamaños de cartón optimizados para paquetes y entregas aceleradas de muestras que llegan a prospectos dentro de 48 horas. Los recargos de flete siguen siendo una barrera para rollos voluminosos de alfombra o vinilo en lámina, por lo que los modelos híbridos que combinan pedidos en línea con recogida en tienda ganan tracción. La maduración del comercio electrónico remodela las expectativas de servicio a través del mercado estadounidense de revestimientos de suelos, obligando incluso a distribuidores tradicionales a desplegar herramientas de cotización digital y soporte de chat en vivo.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Análisis geográfico

El sureste de Estados Unidos controló el 26.46% del mercado estadounidense de revestimientos de suelos en 2024 debido a la migración interna sostenida, vivienda asequible y proximidad a hubs de fabricación en Georgia y Carolina del Sur. Los constructores continúan favoreciendo acabados de superficie dura que resisten condiciones húmedas, lo que consolida el liderazgo de tablones resilientes en inicios de viviendas unifamiliares. La expansión de atención médica a través de Florida y las Carolinas complementa volúmenes comerciales, particularmente para vinilo en lámina con bajo VOC solicitado por operadores ambulatorios. Las fábricas domésticas en la región reducen tiempos de entrega y aíslan a los proveedores de cuellos de botella portuarios, reforzando su ventaja competitiva.

Se proyecta que el suroeste de Estados Unidos registre una CAGR del 5.21% hasta 2030, el ritmo más rápido entre regiones. Phoenix lidera las adiciones de pies cuadrados industriales que sustentan la demanda de concreto pulido y revestimientos de suelos de seguridad resilientes [2]Fuente: Lee & Associates Research, "US Industrial Q3 2024 Market Overview," lee-associates.com. El crecimiento residencial se inclina hacia unidades unifamiliares donde el gasto en revestimientos de suelos por vivienda supera los promedios multifamiliares. Los perfiles climáticos fomentan instalaciones de cerámica y porcelana en cocinas y baños, una tendencia amplificada por reembolsos de conservación de agua que apuntan a superficies a prueba de fugas. El impulso demográfico de la región así eleva su contribución al mercado estadounidense de revestimientos de suelos.

El noreste, medio oeste y oeste enfrentan cada uno vientos en contra únicos. El noreste contiene costos laborales de renovación más altos impulsados por escasez de instaladores, inflando presupuestos generales de proyectos. El medio oeste disfruta de relativa asequibilidad sin embargo la expansión poblacional más lenta amortigua la nueva construcción. El oeste, anclado por California, sirve como campo de pruebas para mandatos de sostenibilidad incluyendo AB 863 que requiere una tasa de reciclaje del 25% para revestimientos de suelos resilientes para 2030 [3]Fuente: California Legislature, "AB 863 Carpet and Flooring Producer Responsibility Program," leginfo.legislature.ca.gov. Se espera que las inversiones de cumplimiento hechas para California se extiendan nacionalmente, elevando estándares ambientales a través del mercado estadounidense de revestimientos de suelos.

Panorama competitivo

Los cinco principales fabricantes-Mohawk Industries, Shaw Industries, Tarkett, Armstrong Flooring e Interface mantienen una participación importante del mercado en ingresos de 2024, indicando concentración moderada dentro del mercado estadounidense de revestimientos de suelos. Las ventajas de escala permiten adquisición masiva de materias primas y producción verticalmente integrada, sin embargo especialistas ágiles capturan nichos enfocándose en flexibilidad de diseño y sostenibilidad. Mohawk ejemplifica estrategia integrada operando plantas en múltiples continentes y reinvirtiendo en I+D que avanza núcleos resilientes libres de PVC.

La expansión de capacidad doméstica se acelera en medio de incertidumbre arancelaria y interrupciones de envío. Shaw Industries asignó USD 90 millones para duplicar la producción de SPC y LVT en la Planta RP en Georgia para 2026, señalando confianza en la demanda resiliente a largo plazo. El modelo minorista de formato de almacén de Floor and Decor ha alcanzado 241 unidades y apunta a 500 ubicaciones, desafiando redes de distribuidores convencionales a través de abastecimiento global directo. La adopción de tecnología amplía brechas competitivas ya que los líderes despliegan análisis de datos para optimizar surtidos de colores y predecir necesidades de inventario.

Las oportunidades de espacio en blanco incluyen soluciones de revestimientos de suelos circulares y sistemas de clic libres de adhesivos que reducen horas laborales. Las startups experimentan con programas de devolución alineados con legislación de responsabilidad del productor. Al mismo tiempo, los jugadores establecidos forjan colaboraciones con empresas de ciencia de materiales para desarrollar aglutinantes de base biológica que reducen la dependencia del PVC virgen. Por tanto, se prevé que la intensidad competitiva se intensifique ya que la sostenibilidad, velocidad al mercado y compromiso digital emergen como el eje de diferenciación a través del mercado estadounidense de revestimientos de suelos.

Líderes de la industria de revestimientos de suelos de Estados Unidos

-

Mohawk Industries Inc

-

Shaw Industries Group Inc.

-

Tarkett S.A.

-

Armstrong Flooring Inc.

-

Interface Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Abril 2025: El Mercado de revestimientos de suelos del suroeste anunció una reubicación al Arlington Convention Center, subrayando la importancia estratégica de la región.

- Enero 2025: LX Hausys America presentó nuevos diseños de cuarzo y superficie sólida en el Mercedes-Benz Stadium, involucrando a más de 250 arquitectos y fabricantes.

- Octubre 2024: Shaw Industries invirtió USD 90 millones para expandir la fabricación resiliente en Ringgold, Georgia, duplicando la capacidad de SPC y LVT para 2026.

Alcance del informe del mercado de revestimientos de suelos de Estados Unidos

Los revestimientos de suelos y alfombras juegan un papel crucial en hogares y encuentran aplicaciones en varios otros entornos. Los revestimientos de suelos y alfombras están hechos de madera, fibras sintéticas poliméricas, alfombras y tapetes, láminas de vinilo y baldosas cerámicas.

El mercado estadounidense de revestimientos de suelos se segmenta por producto, usuario final y canal de distribución. Por producto, el mercado se segmenta en alfombras y tapetes, revestimientos resilientes y revestimientos no resilientes. Por canal de distribución, el mercado se segmenta en centros para el hogar, tiendas especializadas, tiendas insignia y tiendas en línea. Por usuario final, el mercado se segmenta en comercial y residencial. El informe también ofrece tamaño de mercado y pronósticos en valor (USD) para todos los segmentos mencionados.

| Alfombras y tapetes | Alfombra de rollo |

| Baldosas de alfombra | |

| Tapetes de área | |

| Revestimientos resilientes | Baldosa de vinilo de lujo (LVT) |

| Lámina de vinilo y VCT | |

| Revestimientos de caucho | |

| Linóleo | |

| Superficie dura no resiliente | Baldosa cerámica y de porcelana |

| Baldosa de piedra natural | |

| Revestimientos de madera sólida | |

| Revestimientos de madera de ingeniería | |

| Revestimientos laminados | |

| Revestimientos de bambú y corcho |

| Residencial | |

| Comercial | Comercio minorista |

| Hospitalidad y ocio | |

| Atención médica | |

| Educación | |

| Público e institucional | |

| Otros |

| Minoristas especializados en revestimientos de suelos |

| Grandes centros para el hogar |

| Contratistas independientes / Distribuidores |

| Comercio electrónico directo al consumidor |

| Mayoristas / Distribuidores |

| Noreste |

| Sureste |

| Medio oeste |

| Suroeste |

| Oeste |

| Por tipo de producto | Alfombras y tapetes | Alfombra de rollo |

| Baldosas de alfombra | ||

| Tapetes de área | ||

| Revestimientos resilientes | Baldosa de vinilo de lujo (LVT) | |

| Lámina de vinilo y VCT | ||

| Revestimientos de caucho | ||

| Linóleo | ||

| Superficie dura no resiliente | Baldosa cerámica y de porcelana | |

| Baldosa de piedra natural | ||

| Revestimientos de madera sólida | ||

| Revestimientos de madera de ingeniería | ||

| Revestimientos laminados | ||

| Revestimientos de bambú y corcho | ||

| Por usuario final | Residencial | |

| Comercial | Comercio minorista | |

| Hospitalidad y ocio | ||

| Atención médica | ||

| Educación | ||

| Público e institucional | ||

| Otros | ||

| Por canal de distribución | Minoristas especializados en revestimientos de suelos | |

| Grandes centros para el hogar | ||

| Contratistas independientes / Distribuidores | ||

| Comercio electrónico directo al consumidor | ||

| Mayoristas / Distribuidores | ||

| Por región (Estados Unidos) | Noreste | |

| Sureste | ||

| Medio oeste | ||

| Suroeste | ||

| Oeste | ||

Preguntas clave respondidas en el informe

¿Cuál es el valor actual del mercado estadounidense de revestimientos de suelos?

El mercado estadounidense de revestimientos de suelos se sitúa en USD 45.47 mil millones en 2025 y se proyecta que alcance USD 62.42 mil millones en 2030.

¿Cuál es el tamaño actual del mercado de revestimientos de suelos de Estados Unidos?

En 2025, se espera que el tamaño del mercado de revestimientos de suelos de Estados Unidos alcance USD 45.47 mil millones.

¿Qué categoría de producto está creciendo más rápido?

Los revestimientos resilientes se están expandiendo a una CAGR del 7.91% hasta 2030.

¿Qué tan grande es la participación residencial del mercado estadounidense de revestimientos de suelos?

Las aplicaciones residenciales representaron el 70.16% de los ingresos de 2024 y se prevé que aumenten a una CAGR del 8.31%.

¿Por qué son importantes los incentivos fiscales para los revestimientos de suelos comerciales?

Las deducciones mejoradas de la Sección 179D de hasta USD 5.65 por pie cuadrado reducen el costo de proyectos de retrofit energéticamente eficientes, acelerando las mejoras de revestimientos de suelos en oficinas, escuelas y edificios municipales.

Última actualización de la página el: