Análisis del mercado de sistemas de notificación masiva de EE. UU.

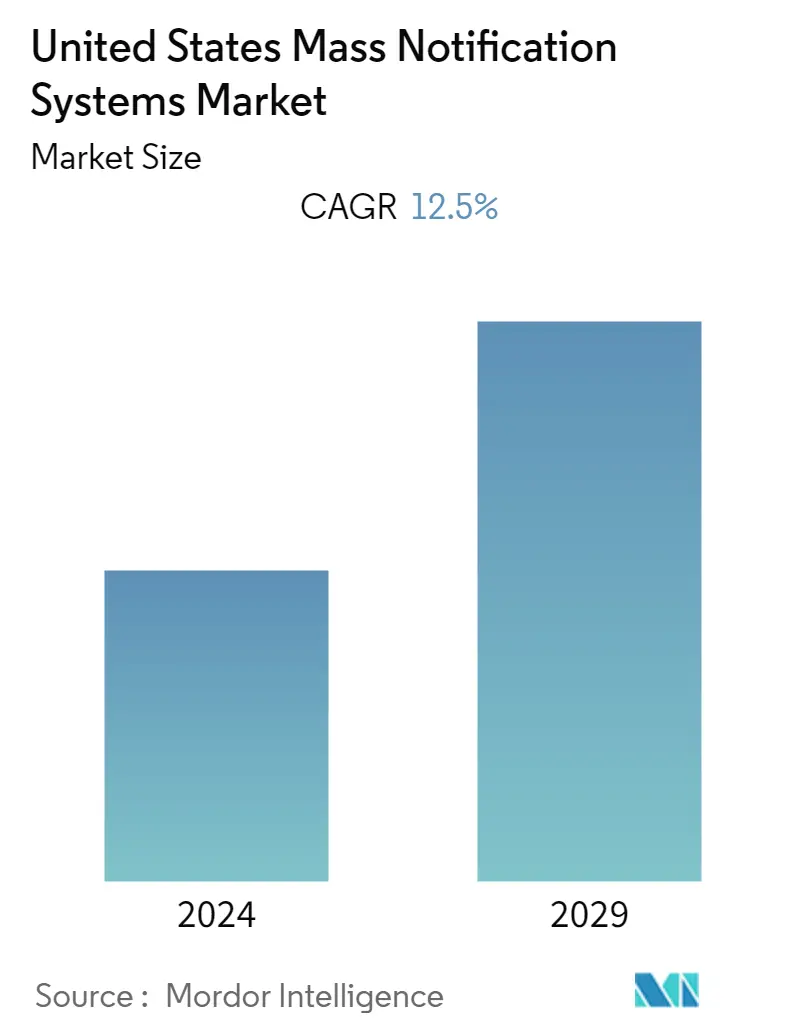

Se espera que el mercado de sistemas de notificación masiva (MNS) de los Estados Unidos crezca a una tasa compuesta anual del 12,5% dentro del período previsto de 2021-2026. La demanda de estos sistemas está creciendo debido a la creciente adopción por parte del gobierno de los Estados Unidos en diferentes situaciones de emergencia y la implementación de dispositivos de notificación basados en el Protocolo de Internet (IP) en los Estados Unidos.

- El crecimiento del mercado de MNS se ve afectado debido a múltiples factores, uno de los críticos es su uso para notificar al público en general sobre situaciones de emergencia y no emergencia. Además, estas soluciones se utilizan para coordinar con las personas durante cualquier operación de rescate y también se aplican en diferentes servicios como protección del personal, respuesta amplia a amenazas, cumplimiento normativo y bajo tiempo de respuesta.

- Por ejemplo, en 2019, On Solve LLC lanzó Event Stream, que gestiona módulos de monitoreo de eventos y gestión de tareas para cualquier evento de crisis interna, como incidente de TI, ataque cibernético, clima severo, interrupción de la cadena de suministro, etc. Según On Solve LLC, Estas soluciones también estuvieron disponibles en OnSolve Send Word Now Mobile, que permite a los usuarios administrar cualquier evento directamente desde sus dispositivos móviles.

- El gobierno de los Estados Unidos está utilizando sistemas de notificación masiva para proteger a los socorristas y a los servidores públicos durante la actual situación de COVID 19. Además, las agencias, por otro lado, han tenido dificultades para mantener la productividad de su fuerza laboral a medida que más personas están en cuarentena en sus hogares y para proteger a los oficiales de la manipulación de evidencia contaminada. De ahí que los proveedores clave en este mercado también estén introduciendo diferentes productos según los tamaños y requisitos de las organizaciones. Por ejemplo, el sistema Omnilert lanzó Omnilert Notify SE en 2020, que se utiliza para pequeñas empresas. Sin embargo, sus soluciones Omnilert Notify se utilizan para una organización más grande.

- Las iniciativas del gobierno de Estados Unidos en materia de seguridad pública también están impulsando el crecimiento de este mercado. Por ejemplo, en 2019, el gobierno del estado de Illinois invirtió 1.870 millones de dólares en seguridad pública y planeaba aumentar esta inversión en un 2,9% en 2021. Sin embargo, el mayor costo de mantenimiento e instalación es una limitación importante para este mercado debido a su Requisito de controles de mantenimiento periódicos para garantizar el funcionamiento y la fiabilidad del sistema.

- Además, el entorno tecnológico que cambia rápidamente y la falta de interoperabilidad plantean una amenaza importante para este mercado. La mayoría de las organizaciones de seguridad pública están invirtiendo una cantidad sustancial de tiempo, costos y compromiso para modernizar sus sistemas. La cantidad de gasto digital permitido depende del país y, a veces, también del nivel de distrito. Plantea un desafío importante para los proveedores aumentar la adopción de la tecnología digital entre las organizaciones clave de servicios públicos, específicamente para las estaciones de servicio de policía.

Tendencias del mercado de sistemas de notificación masiva de EE. UU.

La aplicación del sistema de notificación masiva en los sectores gubernamentales impulsará el mercado

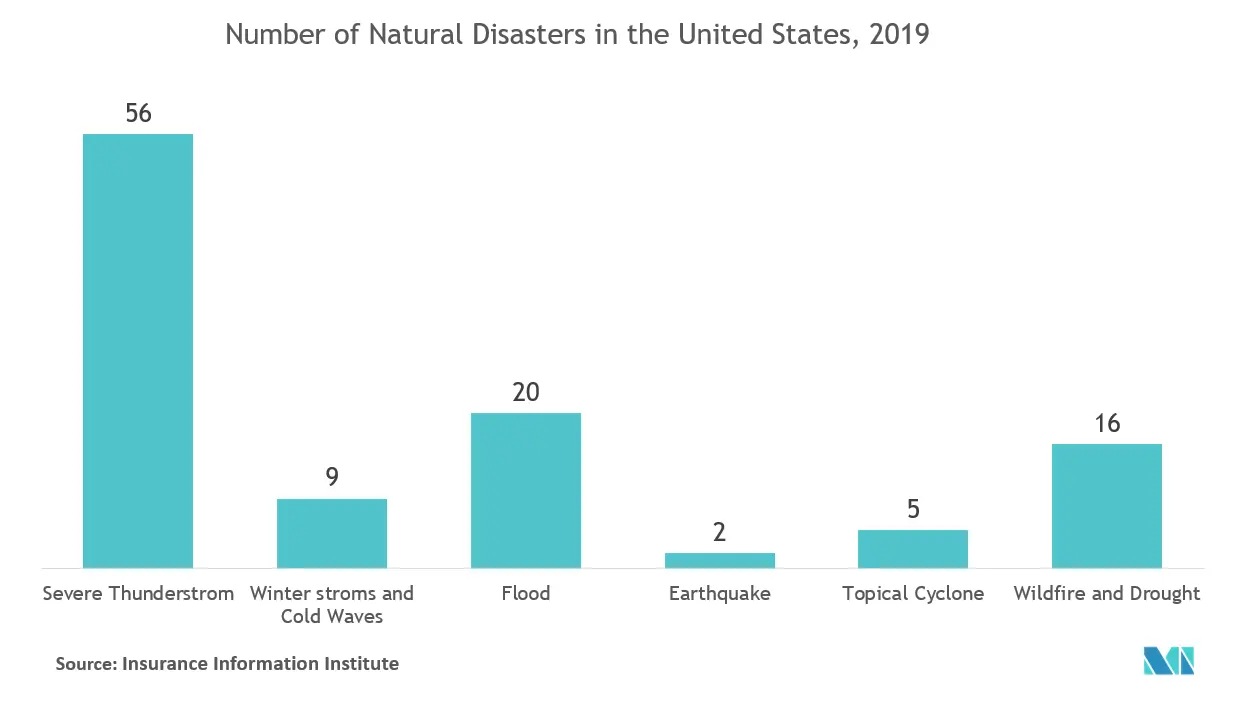

- El sistema de notificación masiva se utiliza ampliamente en diferentes servicios de recuperación ante desastres de organizaciones gubernamentales. Además, este sistema se utiliza para proteger a las comunidades de las inclemencias del tiempo. Por ejemplo, en 2019, la ciudad de Summerville anunció el lanzamiento de Notify Me, un sistema de notificación masiva que puede enviar alertas a sus usuarios en caso de emergencia.

- Además, el gobierno de Estados Unidos también está implementando MNS en sus departamentos militares. Además, en 2020, Estados Unidos invirtió 732 mil millones de dólares en su segmento de defensa para mejorar la eficiencia general y sus servicios de comunicaciones de emergencia. Además, ese mismo año, el Departamento de Defensa de EE. UU. (DOD) introdujo el Sistema de notificación y advertencia masiva empresarial (EMWNS) para brindar una mejor protección y seguridad al personal afiliado al Departamento de Defensa. Además, EMWNS es una solución empresarial que puede notificar y recibir información de rendición de cuentas del personal del DOD durante emergencias.

- El gobierno de los Estados Unidos también está invirtiendo en infraestructura de seguridad pública para proteger a los socorristas durante el brote de COVID-19. Además, el Plan Nacional de Protección de Infraestructura (NIPP) de Estados Unidos ha sido revisado para identificar 16 sectores críticos susceptibles a ataques. Además, los proveedores clave en este mercado también se están centrando en soluciones innovadoras en cuestiones de seguridad pública. Recientemente, Regroup Mass Notification completó su acuerdo con CivicPlus para proporcionar sistemas de comunicación masiva rápidos, confiables y seguros durante esta situación sin precedentes. Según las expectativas de la empresa, los mensajes de este sistema se pueden entregar en sesenta idiomas y su integración con la Agencia Federal para el Manejo de Emergencias (FEMA) aumentará el alcance comunitario durante una emergencia.

- Además, en 2019, On solve LLC lanzó una herramienta climática y de emergencia civil, que proporcionaba notificaciones en tiempo real basadas en la ubicación a la gente en general sobre eventos climáticos severos y emergencias públicas. Según las expectativas de la compañía, estos tipos de alertas incluían información relacionada con el clima, tropical, incendios, inundaciones e información relacionada con emergencias civiles.

El servicio de implementación en la nube es uno de los segmentos de más rápido crecimiento en este mercado

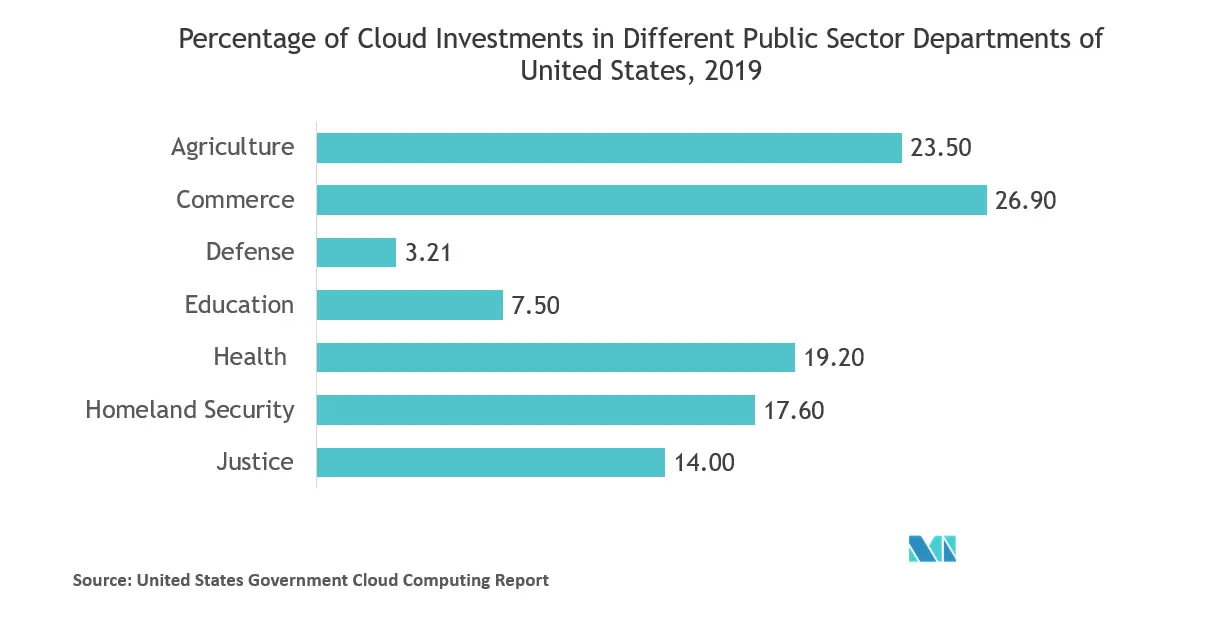

- El servicio de implementación en la nube del Sistema de notificación masiva (MNS) está creciendo rápidamente debido a la demanda de los servicios de notificación masiva en la nube híbrida en diferentes organizaciones de seguridad pública y nacional. Estos tipos de servicios de implementación requieren una menor cantidad de servidores, lo que puede reducir los costos operativos relacionados con el aprovisionamiento de servidores y el consumo de energía.

- Además, estos servicios de implementación pueden mitigar el riesgo de continuidad del negocio y recuperación ante desastres. Además, la implementación en la nube permite a los administradores de emergencias acceder al sistema desde cualquier dispositivo conectado a IP en el momento de una situación de inactividad del sistema. Además, el gobierno de los Estados Unidos también está aumentando su inversión en TI en diferentes organizaciones del sector público, lo que está impulsando el crecimiento de este mercado. Por ejemplo, en 2019, el gobierno de EE. UU. aumentó su inversión en TI en un 2 % para brindar mejores servicios de seguridad pública al pueblo estadounidense a través de tecnologías y diseños innovadores.

- El mercado también fue testigo del despliegue de servicios en la nube que podrían ayudar a mejorar la colaboración y la respuesta durante desastres naturales, ataques terroristas y eventos sociales o deportivos a gran escala. Por ejemplo, el gobierno de los Estados Unidos lanzó Cloud gov, una plataforma como servicio (PaaS), que puede ayudar a las organizaciones de seguridad pública a brindar una respuesta cada vez más rápida durante cualquier emergencia.

- Los proveedores de este mercado también se están centrando en servicios de notificación masiva basados en la nube para obtener una ventaja competitiva sobre otros competidores. Por ejemplo, en 2019, Singlewire Software completó su acuerdo de asociación para proporcionar una solución de notificación masiva InformaCast que aprovecha las soluciones de telefonía de Cisco a través de su software InformaCast. Además, la compañía afirmó que estas soluciones podrían conectarse con el servicio Cisco UCM Cloud, lo que permitía a sus usuarios utilizar transmisión de audio y otras funciones importantes de notificación masiva.

Descripción general de la industria de sistemas de notificación masiva de EE. UU.

La concentración del mercado de notificaciones masivas es alta, ya que unos pocos actores dominantes ocupan la mayor parte del mercado. Algunos de los proveedores clave de este mercado son Honeywell International Inc., Eaton Corporation, Motorola Solutions Inc., Blackboard Inc., OnSolve. El desarrollo reciente en este mercado incluye.

- Julio de 2020 Motorola Solutions completó su acuerdo estratégico con Safer Watch para brindar soluciones de seguridad escolar de vanguardia en Florida. Motorola espera que esta solución combinada no solo incluya video, datos, análisis y voz para proteger el área del campus escolar, sino que también ofrezca operadores del 9-1-1 con inteligencia en tiempo real, que pueden ayudar a los socorristas en tiempos de emergencia.

- Julio de 2020 APCO Worldwide, asesoría en comunicaciones de crisis completó su acuerdo estratégico con Everbridge Inc para implementar la solución Everbridge CEM para mitigar amenazas globales nuevas y emergentes para su fuerza laboral y operaciones durante la situación de la pandemia de COVID 19. Además, APCO y Everbridge planearon ofrecer soluciones de software como servicio (SaaS) Everbridge CEM, que pueden acelerar el poder de diagnóstico y comunicación de cualquier organización gubernamental.

Líderes del mercado de sistemas de notificación masiva de EE. UU.

Honeywell International Inc

Eaton Corporation Inc.

Motorola Solutions Inc.

BlackBerry AtHoc Inc.

OnSolve LLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de sistemas de notificación masiva de EE. UU.

El rápido crecimiento de las inversiones del gobierno de los Estados Unidos en diferentes propósitos de seguridad pública está impulsando el crecimiento de este mercado. Además, este mercado está segmentado por componentes, implementación, aplicaciones y usuarios finales. Sin embargo, la división de aplicaciones se segmenta aún más mediante la construcción de destinatarios distribuidos de área amplia que segmentan aún más su segmento de aplicaciones.

| Solución |

| Servicio |

| Nube |

| En la premisa |

| En construcción |

| Area Amplia |

| Destinatario distribuido |

| Energía y servicios Públicos |

| Cuidado de la salud |

| Gobierno |

| Educación |

| Otras verticales de usuario final |

| Por componente | Solución |

| Servicio | |

| Por implementación | Nube |

| En la premisa | |

| Por aplicación | En construcción |

| Area Amplia | |

| Destinatario distribuido | |

| Por vertical del usuario final | Energía y servicios Públicos |

| Cuidado de la salud | |

| Gobierno | |

| Educación | |

| Otras verticales de usuario final |

Preguntas frecuentes sobre investigación de mercado de sistemas de notificación masiva en EE. UU.

¿Cuál es el tamaño actual del mercado de Sistemas de notificación masiva de Estados Unidos?

Se proyecta que el mercado de sistemas de notificación masiva de Estados Unidos registre una tasa compuesta anual del 12,5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Sistemas de notificación masiva de Estados Unidos?

Honeywell International Inc, Eaton Corporation Inc., Motorola Solutions Inc., BlackBerry AtHoc Inc., OnSolve LLC son las principales empresas que operan en el mercado de sistemas de notificación masiva de Estados Unidos.

¿Qué años cubre este mercado de Sistemas de notificación masiva de Estados Unidos?

El informe cubre el tamaño histórico del mercado de Sistemas de notificación masiva de Estados Unidos durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sistemas de notificación masiva de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sistemas de notificación masiva de Estados Unidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de los sistemas de notificación masiva de Estados Unidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los sistemas de notificación masiva de Estados Unidos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.