Análisis del mercado de servicios gestionados de EE. UU.

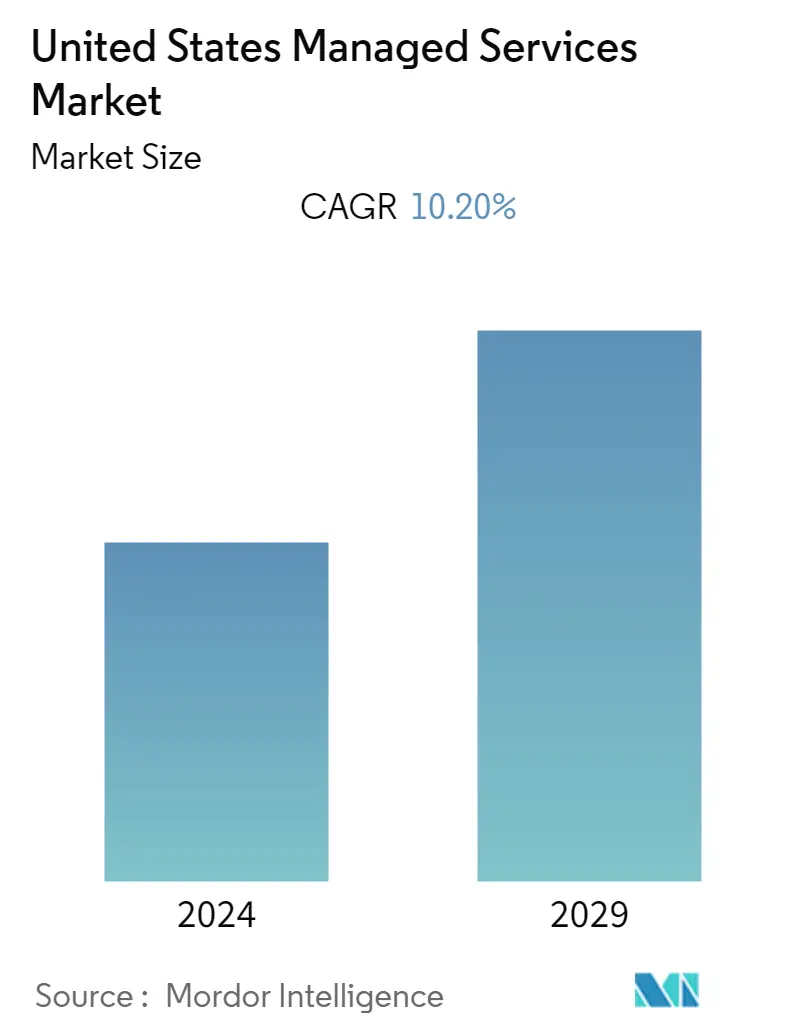

Se espera que el tamaño del mercado de servicios gestionados de Estados Unidos crezca de 54,44 mil millones de dólares en 2023 a 88,48 mil millones de dólares en 2028, a una tasa compuesta anual del 10,20% durante el período previsto (2023-2028).

Los servicios gestionados permiten a las empresas centrarse más en sus competencias básicas al tiempo que mejoran la eficiencia operativa y reducen los costos operativos. Los servicios administrados brindan una asignación y utilización óptimas de los recursos, lo que mejora la rentabilidad general y la eficiencia operativa. Gran parte de los modelos de infraestructura escalable y de servicios gestionados facilitan que las organizaciones adopten nuevas tecnologías. Se espera que estas variables impulsen la expansión del mercado durante el período previsto.

- El Internet de las cosas ha llevado a las empresas a reevaluar cómo sus clientes obtienen información hoy y a deliberar sobre cómo llegar mejor a ellos. Cada año, millones de dispositivos se conectan a Internet, lo que complica aún más un panorama ya complicado, por no hablar de los desafíos de integración y las amenazas cibernéticas que ofrecen muchos canales. Los proveedores de servicios gestionados pueden aumentar la seguridad para cada nivel del ecosistema de IoT aquí. Un proveedor de servicios gestionados (MSP) puede ayudar a las empresas a adoptar IoT para la innovación y mantenerse un paso por delante de la curva tecnológica proporcionando recursos calificados y servicios de soporte las 24 horas.

- Las operaciones internas y aquellas que interactúan con los clientes se pueden transformar y mejorar a través de TI híbrida. En los últimos diez años, ha sido muy evidente que las empresas de todos los sectores reconocen la importancia de las capacidades de TI híbridas para su capacidad de prosperar en esta era más centrada en lo digital. La pandemia aceleró considerablemente esta tendencia. Los componentes importantes en la construcción de la infraestructura digital para la sociedad conectada son la informática sólida, la adaptabilidad, la ciberseguridad y la colaboración. Los servicios administrados ayudan a las empresas a construir una infraestructura de TI sólida que ofrezca los mejores controles de escalabilidad, agilidad, flexibilidad y seguridad capaces de modificarse para satisfacer los requisitos comerciales cambiantes mediante la combinación de estos cuatro componentes.

- Las empresas de todos los segmentos del mercado están interesadas en utilizar la automatización, el análisis y otras tecnologías de próxima generación para desarrollar nuevas oportunidades y aumentar la eficiencia. Pero al mismo tiempo, el inestable entorno económico exige que muchas organizaciones ejerzan una mayor moderación financiera. Para abordar estos objetivos conflictivos se requiere el uso de servicios gestionados. Los proveedores de servicios gestionados (MSP), además de ofrecer el conocimiento necesario para operar sistemas empresariales cada vez más sofisticados, suelen ofrecer importantes ventajas financieras. Según un informe de investigación reciente de IBM, aproximadamente el 27% de las empresas subcontratan para reducir costos. Según un estudio del MIT Sloan Management Review, los gastos operativos no relacionados con TI disminuyeron en 121,14 millones de dólares, mientras que el costo de la subcontratación de TI aumentó a 96,14 millones de dólares.

- En una relación MSP, se debe dar por sentado un excelente servicio al cliente y soporte. Las empresas prefieren subcontratar TI porque necesitan profesionales externos que brinden servicios y soporte técnico de primer nivel. Sin embargo, las MSP enfrentan una serie de dificultades, incluidos problemas de personal y capacidad. Es difícil conseguir talento técnico y los salarios de TI están aumentando rápidamente. Muchos MSP luchan por retener a sus trabajadores y pagarles de manera justa. Además, a algunos MSP simplemente les resulta difícil satisfacer los requisitos de servicio diarios de sus clientes.

- A medida que las empresas se recuperan de la pandemia, muchos líderes de TI en Estados Unidos han ampliado la adopción e implementación de tecnologías innovadoras para fomentar la innovación. La hora necesita identificar los problemas antes de que causen una avería importante. Las empresas pueden salvaguardar sus escritorios y datos, transportar dispositivos, ahorrar tiempo, aumentar la seguridad, administrar aplicaciones y llevar a cabo la continuidad del negocio y la recuperación ante desastres para preservar su recurso más vital con servicios administrados efectivos.

- Se espera que la demanda de medidas de trabajo desde casa posteriores al COVID-19 impulse el mercado estudiado. Por ejemplo, según la encuesta Zippia de 2022, en 2022, el 26% de los empleados estadounidenses trabajaban de forma remota. Para 2025, es probable que 36,2 millones de empleados estadounidenses trabajen de forma remota. Alrededor del 40% de los trabajadores sienten que fueron más productivos trabajando desde casa que en la oficina durante la pandemia, y el 16% de las empresas en Estados Unidos son completamente remotas. El empleo remoto ahora representa el 15% de todas las oportunidades laborales en los Estados Unidos.

Tendencias del mercado de servicios gestionados de EE. UU.

Los servicios de seguridad gestionados serán testigos de un crecimiento significativo

- La región enfrenta una cantidad significativa de ataques DDoS, que probablemente aumenten y afecten a múltiples industrias de usuarios finales, lo que impulsará aún más la demanda de soluciones de protección. Además, los ciberataques en la región, especialmente en Estados Unidos, están aumentando rápidamente. Están alcanzando cifras elevadas, principalmente debido al rápido aumento del número de dispositivos conectados en la región.

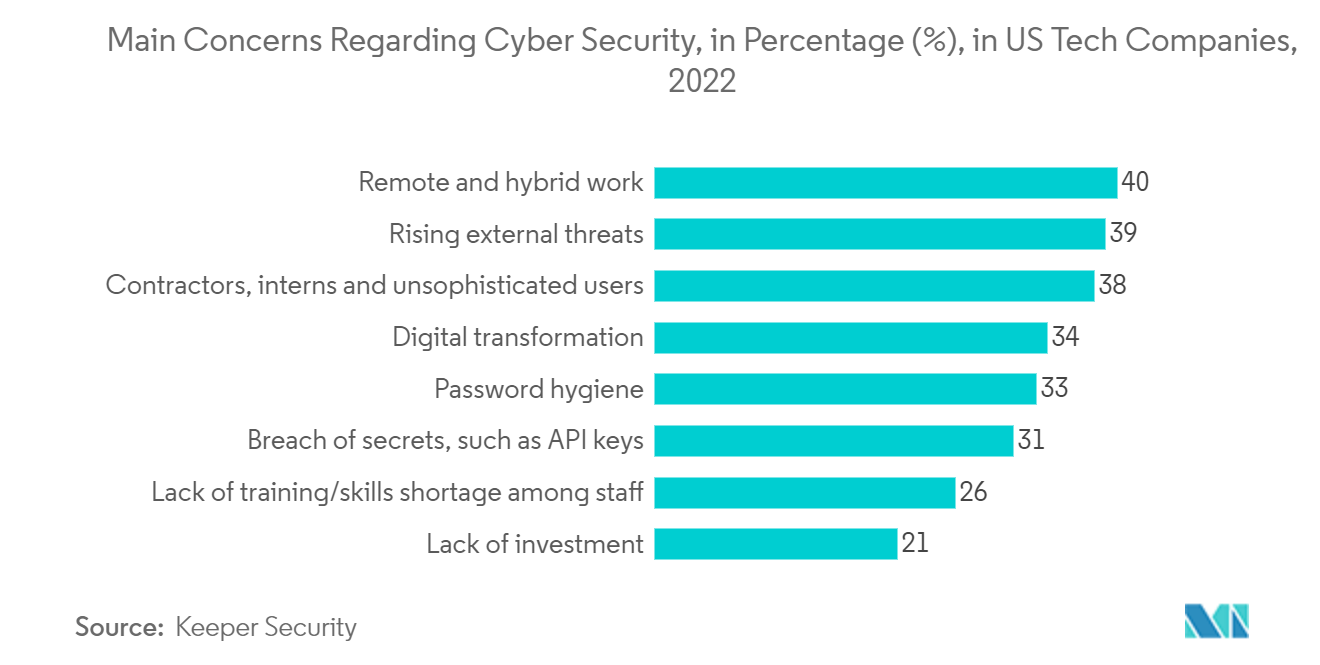

- La transformación digital está impulsando la convergencia de las redes y la seguridad a medida que los equipos de tecnología reconocen los desafíos de gestionar y proteger redes cada vez más complejas y las conexiones que las respaldan. Según la empresa Keeper Security Software, el 34% de los encuestados de Estados Unidos afirmaron que la transformación digital era una de las principales preocupaciones en materia de ciberseguridad en 2022.

- Además, las necesidades de redes y seguridad están cambiando para los clientes con la actual fuerza laboral hiperdistribuida a medida que más empleados acceden a la red desde ubicaciones únicas y varios dispositivos. Las organizaciones buscan una solución basada en los principios de SASE para resolver estos desafíos mediante la consolidación de productos puntuales, acceso basado en identidad y puntos de presencia en todo el mundo para respaldar a la fuerza laboral nueva y altamente distribuida.

- En Estados Unidos, los consumidores han estado utilizando nubes públicas y múltiples aplicaciones móviles están precargadas con información personal para facilitar las operaciones bancarias, las compras y las comunicaciones. En los últimos años, las empresas de la región han sido testigos de un aumento de los ataques DDoS, lo que ha dado lugar a una enorme conciencia relacionada con las soluciones de protección.

- En octubre de 2022, el proveedor de soluciones de ciberseguridad Check Point Software Technologies Ltd presentó un nuevo programa de proveedores de servicios de seguridad administrados (MSSP) que reduce las restricciones administrativas y respalda un enfoque basado en servicios de socios. El programa proporciona a los socios las herramientas necesarias para XDR/XPR, MDR/MPR, gestión de eventos, certeza de SOC y tranquilidad operativa con la suite de operaciones de seguridad líder en la industria de Check Point, Horizon. Los socios pueden aumentar su rentabilidad y seguridad organizacional con el programa MSSP.

- En mayo de 2022, OculusIT, el principal proveedor de servicios de nube y TI administrados para educación superior con más de 15 años de experiencia, firmó un acuerdo maestro de servicios de proveedor de servicios de seguridad administrados de tres años con Trinity University en San Antonio, Texas. En el mercado de servicios de seguridad gestionados, OculusIT superó y superó las ofertas de otros proveedores de primer nivel en América del Norte. A través del compromiso, OculusIT fortalecerá su posición como proveedor de servicios de seguridad administrados (MSSP) registrado para Trinity University y brindará servicios profesionales que se alineen con el alcance del trabajo.

La atención sanitaria será la vertical de usuario final de más rápido crecimiento

- La disponibilidad de sistemas de atención médica y aplicaciones móviles basados en la nube está impulsando la adopción de servicios administrados en todos los grupos de atención médica a través de soluciones de administración de datos, lo que permite el acceso remoto a la información del paciente. La implementación de soluciones ITSM en el sector sanitario puede minimizar el papeleo, reducir los errores y facilitar la compilación de informes. Cumple con las regulaciones de mantenimiento de datos de atención médica y permite que varios departamentos ayuden a mitigar dichos riesgos, ya que se pueden integrar grandes cantidades de datos desde la plataforma de atención médica.

- La aplicación de MSP ayuda a organizar los registros médicos, a los que pueden acceder varias personas de toda la organización sanitaria. Estos registros se gestionan a través de una plataforma común para evitar errores médicos. Además, la pandemia aumentó drásticamente la necesidad de hospitales y servicios de atención médica en todo el mundo. Este crecimiento, impulsado por la pandemia, mejoró la tasa de adopción de servicios de TI por parte del sector por un margen considerable. Ha llevado a los actores del mercado a realizar diversas actividades estratégicas para mejorar sus servicios, alcance y base de clientes.

- Dado que los organismos reguladores, como HIPPA, enfatizan la privacidad del paciente, implementar seguridad basada en derechos (que permite el acceso a la autorización de datos) a través de la gestión de documentos digitales podría ayudar a evitar que se pierdan registros de pacientes anteriores. Además, los órganos rectores de las regiones emergentes, como los Centros de Servicios de Medicare y Medicaid en Estados Unidos, han exigido registros médicos electrónicos (EHR), imponiendo así regulaciones que se centran en el intercambio de datos y la interoperabilidad entre las organizaciones.

- En diciembre de 2022, un sistema de salud integrado con sede en Illinois, Carle Health, se asoció con Health Catalyst, una empresa de tecnología de análisis y datos de atención médica, para fortalecer sus capacidades de análisis y mejorar la atención al paciente. El acuerdo de cinco años ampliará la conexión existente de las dos organizaciones al proporcionar a Carle Health una suscripción de tecnología de acceso total y servicios gestionados en análisis, gestión de datos, informes y gestión de proyectos.

- Además, la convergencia de los servicios de TI y los campos médicos refleja el surgimiento de sensores y dispositivos perfectamente conectados que pueden mejorar los servicios de atención médica y promover una utilización mejorada de la IoT. La adopción de IoT en el sector de la salud y las crecientes demandas para respaldar la comunicación M2M y M2H pueden deberse a los avances en los equipos médicos, que se espera que adopten la aplicación de servicios gestionados durante el período de pronóstico.

Descripción general de la industria de servicios gestionados de EE. UU.

El mercado de servicios gestionados de EE. UU. está dominado por actores importantes, como IBM Corporation, Cisco Systems y Microsoft Corporation, entre otras empresas, que tienen una sólida base de clientes en el mercado. Estos jugadores ofrecen constantemente ofertas cada vez mayores y mejoradas. Para mantenerse en el mercado y retener a sus clientes, las empresas están empleando poderosas estrategias competitivas, intensificando así la rivalidad competitiva en el mercado.

En julio de 2023, Netskope, un importante proveedor de Secure Access Service Edge (SASE), declaró una nueva asociación con Wipro Limited para proporcionar sólidos servicios Managed Secure Access Service Edge (SASE) y Managed Zero Trust Network Access (ZTNA) nativos de la nube para Amplia cartera de clientes empresariales globales de Wipro.

En noviembre de 2022, NTT DATA, un proveedor de servicios de TI y negocios digitales, fue nombrado socio proveedor experto de servicios gestionados (MSP) de Microsoft Azure por cuarto año. Microsoft reconoce a los MSP expertos de Azure como consultores confiables que brindan soluciones repetibles y altamente automatizadas para habilitar y sostener proyectos de nube a hiperescala. Este programa premium brinda asistencia de Microsoft a los MSP de Azure más competentes para acelerar el éxito y el crecimiento de los clientes.

Líderes del mercado de servicios gestionados de EE. UU.

Fujitsu Limited

Cisco Systems Inc.

IBM Corporation

AT&T Inc.

HP Development Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios gestionados de EE. UU.

- orteJunio de 2023 Wipro Limited, una empresa de servicios y consultoría tecnológica, presentó una solución privada administrada de 5G como servicio en asociación con Cisco. La nueva oferta permite a los clientes empresariales lograr mejores resultados comerciales a través de la integración fluida de 5G privado con su infraestructura WAN/LAN/Cloud existente.

- orteDiciembre de 2022 una nueva solución gestionada en IBM Cloud llamada VMware as a Service combina las capacidades de VMware con el enfoque de nube híbrida de IBM. Las organizaciones utilizan la nube para actualizar sus aplicaciones e infraestructura para cargas de trabajo de VMware. La gama de soluciones IBM Cloud para VMware incluye la innovadora IBM Cloud para VMware como servicio (VMwaaS). Las empresas pueden establecer centros de datos virtuales construidos en servidores IBM Cloud Bare Metal especializados con VMwaaS, una solución administrada por IBM basada en la plataforma VMware Cloud Director. orte

Segmentación de la industria de servicios gestionados de EE. UU.

Los servicios administrados son la práctica de subcontratar tareas específicas para optimizar las operaciones y reducir costos. Reduce los gastos operativos al optimizar las operaciones de TI, aumentar la satisfacción del cliente y mejorar la calidad del servicio. Las opciones de servicios administrados incluyen todo, desde soporte temporal posterior a la puesta en funcionamiento hasta el mantenimiento continuo de las aplicaciones.

El estudio se centra en el análisis del mercado de servicios gestionados ofrecidos en los Estados Unidos. Su tamaño de mercado incluye los ingresos obtenidos de los servicios gestionados ofrecidos por diferentes participantes del mercado en el país. Para respaldar las estimaciones del mercado y las tasas de crecimiento durante el período de pronóstico, el estudio además rastrea importantes métricas del mercado, los factores de influencia del crecimiento subyacente, los proveedores de la industria y el efecto de COVID-19 en el mercado. La cobertura del informe incluye dimensionamiento del mercado y proyecciones para la segmentación por tipo, tamaño de empresa, implementación y verticales de la industria del usuario final.

El mercado de servicios administrados de EE. UU. está segmentado por tipo de implementación (local y en la nube), tipo (centro de datos administrado, seguridad administrada, comunicaciones administradas, red administrada, infraestructura administrada y movilidad administrada), tamaño de la empresa (pequeñas y medianas empresas y grandes). Empresas) y vertical de usuario final (BFSI, TI y telecomunicaciones, atención médica, entretenimiento y medios, comercio minorista, manufactura y gobierno). Los tamaños de mercado y los pronósticos se proporcionan en términos de valor en USD para todos los segmentos anteriores.

| En la premisa |

| Nube |

| Centro de datos administrado |

| Seguridad administrada |

| Comunicaciones gestionadas |

| Red administrada |

| Infraestructura gestionada |

| Movilidad gestionada |

| Pequeñas y medianas empresas |

| Grandes Empresas |

| BFSI |

| TI y telecomunicaciones |

| Cuidado de la salud |

| Entretenimiento y medios |

| Minorista |

| Fabricación |

| Gobierno |

| Otras verticales de usuario final |

| Por implementación | En la premisa |

| Nube | |

| Por tipo | Centro de datos administrado |

| Seguridad administrada | |

| Comunicaciones gestionadas | |

| Red administrada | |

| Infraestructura gestionada | |

| Movilidad gestionada | |

| Por tamaño de empresa | Pequeñas y medianas empresas |

| Grandes Empresas | |

| Por vertical del usuario final | BFSI |

| TI y telecomunicaciones | |

| Cuidado de la salud | |

| Entretenimiento y medios | |

| Minorista | |

| Fabricación | |

| Gobierno | |

| Otras verticales de usuario final |

Preguntas frecuentes sobre investigación de mercado de servicios gestionados de EE. UU.

¿Cuál es el tamaño actual del mercado de Servicios gestionados de Estados Unidos?

Se proyecta que el mercado de servicios gestionados de Estados Unidos registre una tasa compuesta anual del 10,20% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de servicios gestionados de Estados Unidos?

Fujitsu Limited, Cisco Systems Inc., IBM Corporation, AT&T Inc., HP Development Inc. son las principales empresas que operan en el mercado de servicios gestionados de Estados Unidos.

¿Qué años cubre este mercado de Servicios gestionados de Estados Unidos?

El informe cubre el tamaño histórico del mercado de Servicios Gestionados de Estados Unidos para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Servicios Gestionados de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de servicios de TI gestionados en EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de los servicios de TI gestionados en EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los servicios de TI gestionados en EE. UU. incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.