Análisis del mercado de máquinas herramienta de EE. UU.

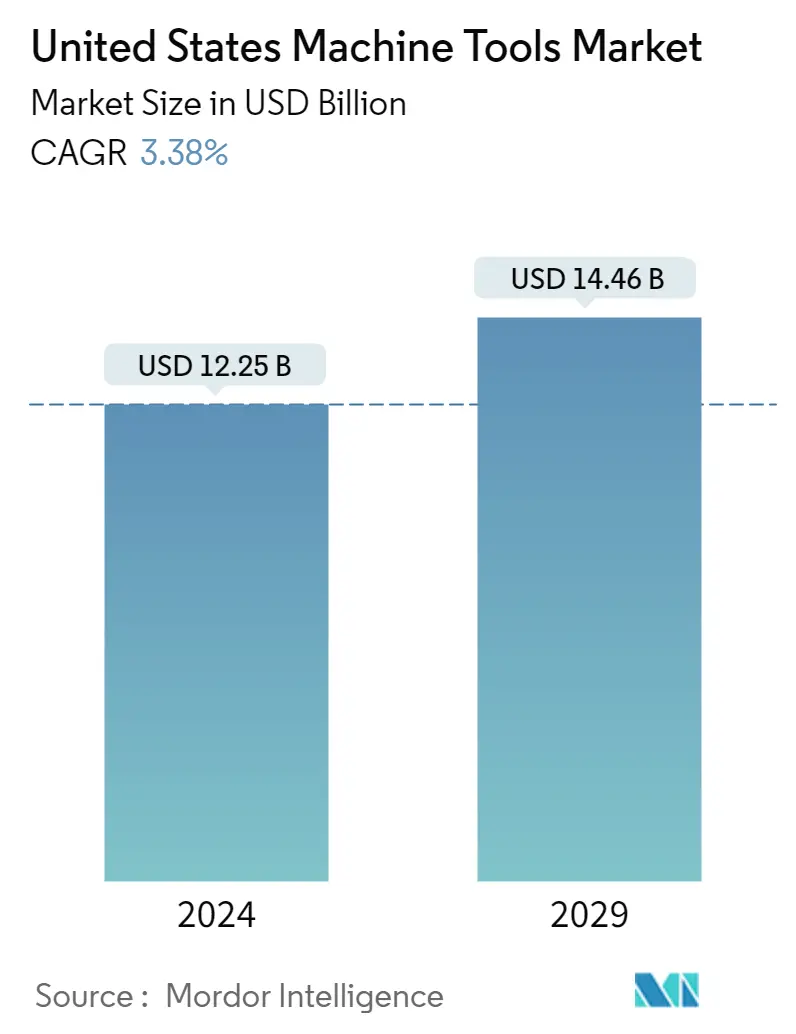

El tamaño del mercado de máquinas herramienta de Estados Unidos se estima en 12,25 mil millones de dólares en 2024, y se espera que alcance los 14,46 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,38% durante el período previsto (2024-2029).

- La industria de máquinas herramienta en los Estados Unidos ha sido la más afectada por la ola epidémica, incluida la maquinaria inteligente y la Industria 4.0, que seguirán siendo tendencias de desarrollo importantes para los fabricantes de máquinas herramienta en los próximos años. El patrón de consumo de máquinas herramienta de los Estados Unidos ha impulsado la participación del país en la manufactura nacional en los últimos años. Además de los productos ofrecidos por los fabricantes nacionales estadounidenses.

- El negocio está pasando de máquinas unicéntricas a servicios unicéntricos y soluciones integradas gracias a las tecnologías de la Industria 4.0. En algunas industrias, las empresas actualmente generan el 100% de las ganancias y más del 50% de las ventas a partir de servicios. En los próximos años, esta tendencia se extenderá por todo el sector y se acelerará. Las empresas venderán la mayoría de los equipos para 2030 como componente de paquetes que incluyen software y servicios, lo que reducirá el margen de beneficio del sector del hardware.

- La fragilidad de la industria de las máquinas herramienta podría afectar significativamente a la seguridad nacional en caso de una emergencia. El Departamento de Defensa quiere asegurarse de poder producir todo lo que el país necesita. Trabajar más estrechamente con las principales empresas de fabricación e investigación y desarrollo de máquinas herramienta de nuestros socios extranjeros también sería ventajoso para EE. UU.

- Las máquinas herramienta ayudarán al país a adquirir las tecnologías de energía limpia que necesitamos para abordar el problema climático y mejorar la defensa nacional. Posicionar a Estados Unidos como líder mundial en producción de energía renovable es una prioridad para los departamentos de Energía y Defensa. Las tecnologías críticas de energía limpia, incluidos los paneles solares, las turbinas eólicas y las baterías de vehículos eléctricos, se beneficiarán de una sólida capacidad y capacidades de máquinas herramienta.

Tendencias del mercado de máquinas herramienta de EE. UU.

La creciente demanda de máquinas herramienta nacionales impulsa el mercado

Las PYMES (pequeñas y medianas empresas) constituyen la mayoría de los productores de máquinas herramienta en los EE. UU. Aunque están ampliamente distribuidas por todo el país; se concentran en los centros industriales que rodean los Grandes Lagos en el Medio Oeste, California y Texas. El Medio Oeste es conocido por su fabricación industrial, que abarca nueve estados y contribuye al 44% de la producción de máquinas herramienta del país.

La construcción, la minería, la energía y otros mercados están incluidos en la industria de aplicaciones de máquinas herramienta y en la maquinaria industrial, los vehículos y el sector aeroespacial y de defensa de EE. UU. Las pequeñas y medianas empresas se benefician cuando los fabricantes de máquinas herramienta se concentran en un área de producto particular en lugar de crear numerosas máquinas.

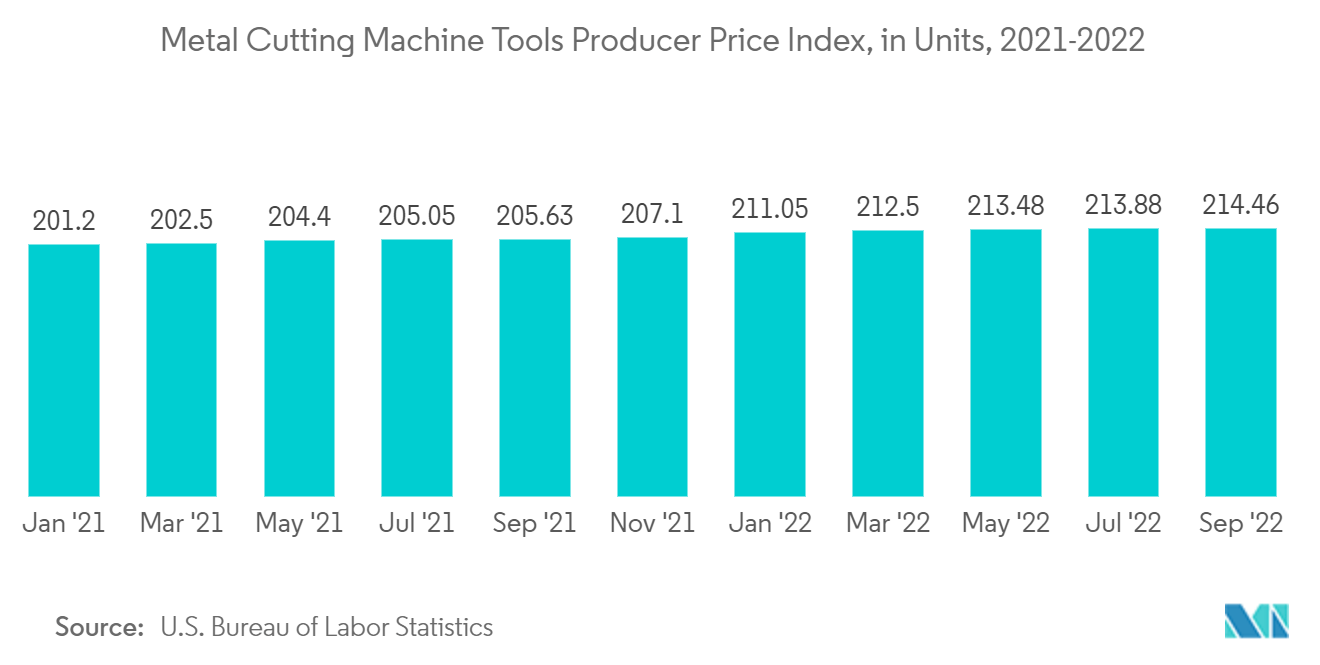

Según las estadísticas de la industria, la cantidad de nuevos pedidos de bienes de capital realizados por talleres mecánicos y otros fabricantes cayó a 391,92 millones de dólares en julio de 2022, una disminución del -6,1% desde junio de 2022 y una disminución del -14,3% desde julio de 2021, pero los nuevos pedidos están sigue aumentando anualmente. Los totales de julio indican el total mensual más bajo en cada categoría para el año calendario actual y el cuarto mes consecutivo de disminución de los totales de unidades de máquinas y los valores generales de los pedidos.

Los pedidos de tecnología industrial de Estados Unidos han estado activos durante siete meses. Con aproximadamente 14.700 máquinas herramienta encargadas, alcanzaron un total de 3.220 millones de dólares, un 8,7% más que el total de pedidos de enero a julio de 2021. La Asociación. Para el informe mensual de pedidos de tecnología de fabricación de EE. UU. de Manufacturing Technology, un resumen de datos nacionales y regionales sobre ventas de máquinas de corte, conformado y fabricación de metales, proporciona información sobre nuevos pedidos de máquinas herramienta.

El crecimiento del sector manufacturero impulsa el mercado.

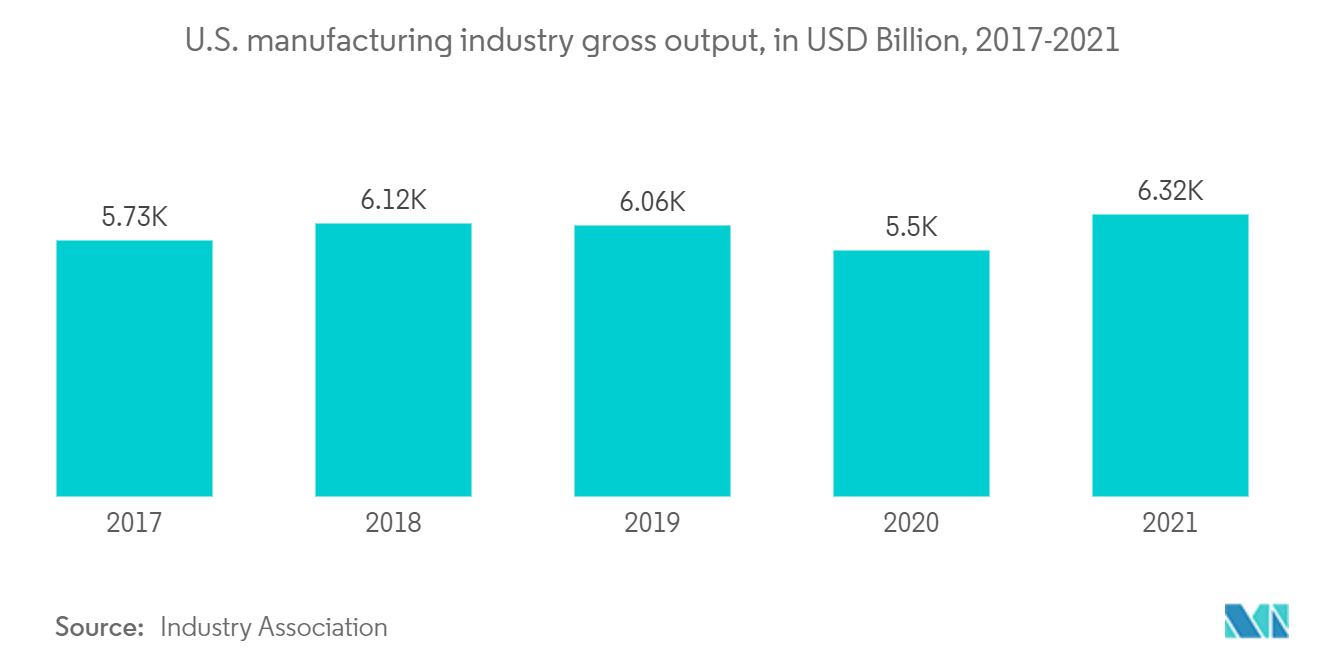

Al comienzo de la pandemia, los problemas en la cadena de suministro, las infecciones, el cierre de instituciones y empresas y otras repercusiones socioeconómicas globales afectaron tanto a las empresas como a las personas. La manufactura en Estados Unidos experimentó un revés significativo en el segundo trimestre de 2020, junto con el resto de la economía, como resultado de un cierre nacional que provocó despidos masivos, logística ineficaz, una disminución de la producción y déficits presupuestarios.

La industria manufacturera de los Estados Unidos atraviesa una época de rápido desarrollo y transición a medida que se introducen en el mercado nuevas tecnologías y estándares internacionales. El sector se enfrenta a varios problemas, incluido el envejecimiento de la fuerza laboral, la disminución de la productividad y el aumento de los costos laborales, la creciente competencia de las economías emergentes y el envejecimiento de la infraestructura manufacturera.

Los fabricantes están buscando formas de aumentar la productividad, reducir costos y mejorar la efectividad de sus redes de cadena de suministro en respuesta a estos problemas. Como resultado, están utilizando la tecnología para abordar estos problemas. Aunque la automatización es un elemento crucial para el éxito en la industria manufacturera, un análisis de mercado reciente de Inkxpert indicó que sólo el 30% de los fabricantes cree que sería un componente clave de su futuro plan empresarial durante los próximos cinco años.

Descripción general de la industria de máquinas herramienta de EE. UU.

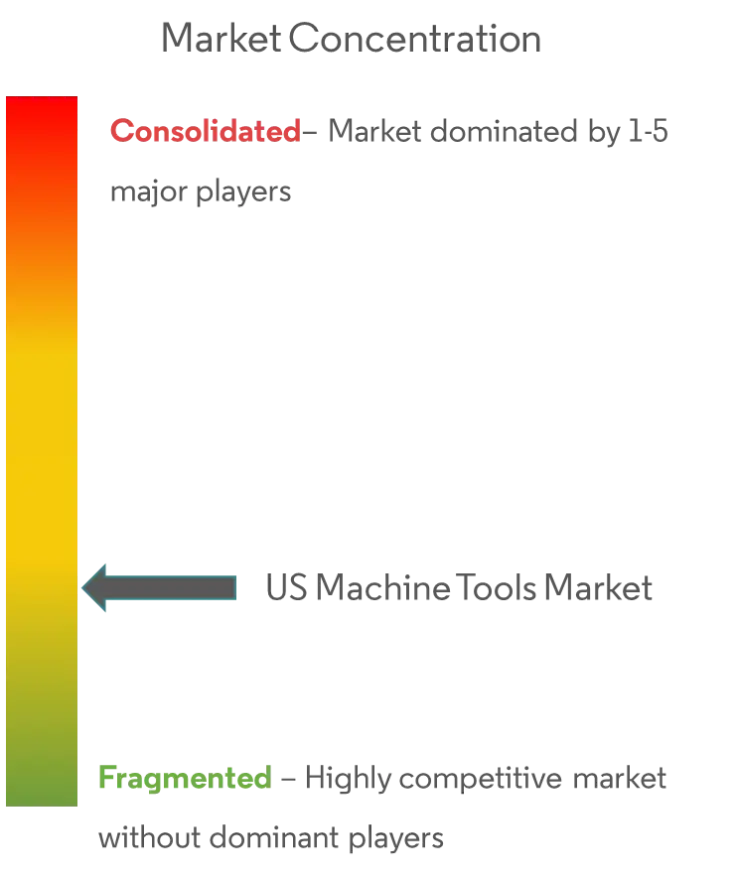

El mercado de máquinas herramienta de los Estados Unidos está moderadamente fragmentado, con muchos actores nacionales e internacionales. Con sus instalaciones de fabricación, los actores extranjeros tienen una buena presencia en el país, como Trumpf y Amada. Además, algunos de los principales actores nacionales, como Haas y Lincoln Electric, son de tamaño pequeño y mediano y se dedican a la fabricación de piezas y componentes para máquinas herramienta. Por tanto, estos factores hacen que la industria sea altamente competitiva. El sector también está siendo testigo de la tendencia de consolidación con fusiones y adquisiciones. Estas estrategias ayudan a las empresas a ingresar a nuevas áreas de mercado y ganar nuevos clientes.

Líderes del mercado de máquinas herramienta de EE. UU.

TRUMPF Inc.

Haas Automation Inc.

Amada Co. Ltd

Lincoln Electric Holdings Inc.

MC Machinery Systems Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de máquinas herramienta de EE. UU.

- Julio de 2022: Peterson Tool Company, Inc. (PTC), un proveedor líder de soluciones de herramientas de inserción personalizadas específicas para máquinas, anunció previamente la adquisición finalizada de sus activos por parte de Sandvik. Los insertos de forma de carburo personalizados son parte de la línea de productos y se utilizan principalmente en las industrias de ingeniería general y automotriz para aplicaciones de torneado y ranurado de alta producción. La operación se denominará división GWS Tool de Walter, que forma parte del área de negocio Sandvik Manufacturing and Machining Solutions.

- Junio de 2022: Doosan Machine Tools ha declarado que, a partir del 2 de junio de 2022, se convertirá en DN Solutions y resurgirá como proveedor de soluciones completas de fabricación. El nuevo apodo de Doosan Machine Tools, DN Solutions, indica un nuevo comienzo tras su fusión con DN Automotive, que asumió como su empresa matriz en enero de 2022. Juntos, DN Solutions y DN Automotive pueden maximizar las capacidades de producción y encontrar nuevos motores de crecimiento que un efecto sinérgico.

Segmentación de la industria de máquinas herramienta de EE. UU.

La industria de las máquinas herramienta se puede clasificar en máquinas cortadoras de metales y máquinas conformadoras de metales. Un análisis de antecedentes completo del mercado de máquinas herramienta de Estados Unidos, que incluye la evaluación de la economía y la contribución de los sectores de la economía, descripción general del mercado, estimación del tamaño del mercado para segmentos clave y tendencias emergentes en los segmentos de mercado, dinámica del mercado y tendencias geográficas. , y el impacto de COVID-19 se incluye en el informe.

El mercado de máquinas herramienta de Estados Unidos está segmentado por tipo (máquinas, piezas y accesorios para trabajar metales, e instalación, reparación y mantenimiento) y por usuario final (fabricación de maquinaria automotriz, de fabricación y industrial, marina, aeroespacial y de defensa, ingeniería de precisión y Otros usuarios finales). El informe ofrece los tamaños de mercado y las previsiones para el mercado de máquinas herramienta de Estados Unidos en valor (USD) para todos los segmentos anteriores.

| Máquinas para trabajar metales |

| Partes y accesorios |

| Instalación |

| Reparar |

| Mantenimiento |

| Automotor |

| Fabricación y Fabricación de Maquinaria Industrial |

| Marina, aeroespacial y defensa |

| Ingeniería de precisión |

| Otros usuarios finales |

| Por tipo | Máquinas para trabajar metales |

| Partes y accesorios | |

| Instalación | |

| Reparar | |

| Mantenimiento | |

| Por usuario final | Automotor |

| Fabricación y Fabricación de Maquinaria Industrial | |

| Marina, aeroespacial y defensa | |

| Ingeniería de precisión | |

| Otros usuarios finales |

Preguntas frecuentes sobre investigaciones de mercado de máquinas herramienta en EE. UU.

¿Qué tamaño tiene el mercado de máquinas herramienta de Estados Unidos?

Se espera que el tamaño del mercado de máquinas herramienta de Estados Unidos alcance los 12,25 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,38% hasta alcanzar los 14,46 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Máquinas herramienta de Estados Unidos?

En 2024, se espera que el tamaño del mercado de máquinas herramienta de los Estados Unidos alcance los 12,25 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Máquinas herramienta de Estados Unidos?

TRUMPF Inc., Haas Automation Inc., Amada Co. Ltd, Lincoln Electric Holdings Inc., MC Machinery Systems Inc. son las principales empresas que operan en el mercado de máquinas herramienta de Estados Unidos.

¿Qué años cubre este mercado de Máquinas herramienta de Estados Unidos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de máquinas herramienta de los Estados Unidos se estimó en 11,85 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Máquinas herramienta de Estados Unidos durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Máquinas herramienta de Estados Unidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de máquinas herramienta de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de máquinas herramienta de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de máquinas herramienta de EE. UU. incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.