Tamaño y Participación del Mercado de Equipos de Diagnóstico por Imagen del Reino Unido

Análisis del Mercado de Equipos de Diagnóstico por Imagen del Reino Unido por Mordor Intelligence

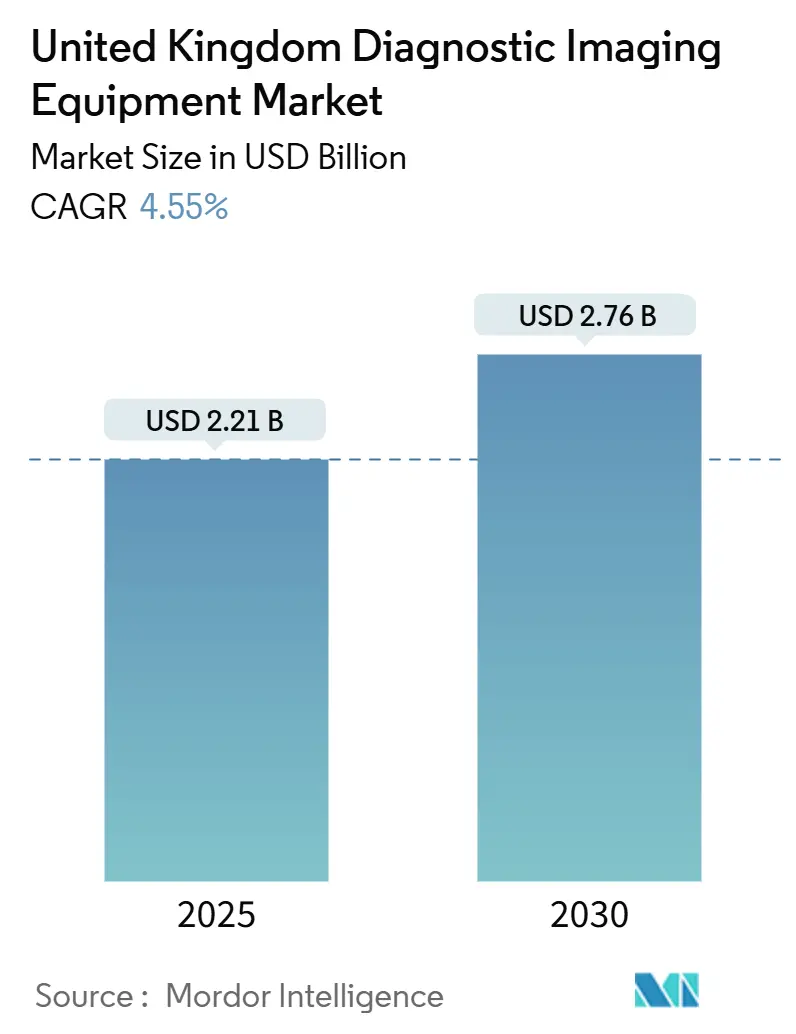

Se estima que el tamaño del Mercado de Equipos de Diagnóstico por Imagen del Reino Unido es de USD 2.21 mil millones en 2025, y se espera que alcance USD 2.76 mil millones para 2030, a una TCAC del 4.55% durante el período de pronóstico (2025-2030). El crecimiento estable se basa en las inyecciones de capital del NHS, notablemente el fondo de modernización de USD 29 mil millones que respalda el reemplazo rápido de escáneres y el despliegue de 160 Centros de Diagnóstico Comunitarios, cada uno configurado para flujos de trabajo de alta capacidad de RM, TC y ultrasonido.[1]HM Treasury, "Chancellor Announces Record Investment to Rebuild NHS," gov.uk Una población envejeciente, la prevalencia de enfermedades crónicas y los programas de detección basados en directrices se combinan para elevar los volúmenes de imagen anuales muy por encima de los 45 millones de procedimientos realizados en 2024, asegurando la demanda estructural. La fricción en la cadena de suministro relacionada con el Brexit estimula simultáneamente la fabricación nacional como la planta de RM de Oxford de Siemens Healthineers de GBP 250 millones, reduciendo el riesgo de importación y ancorando la I+D de próxima generación. La adopción de tecnología se inclina hacia escáneres habilitados por IA y contratos de servicio de equipo administrado (MES) que aceleran los ciclos de renovación mientras alivian la tensión del capital inicial. La escasez de personal, con un 30% de vacantes de radiólogos, amplifica el interés en la automatización de flujos de trabajo que mantiene el rendimiento sin adiciones proporcionales de personal.

Puntos Clave del Informe

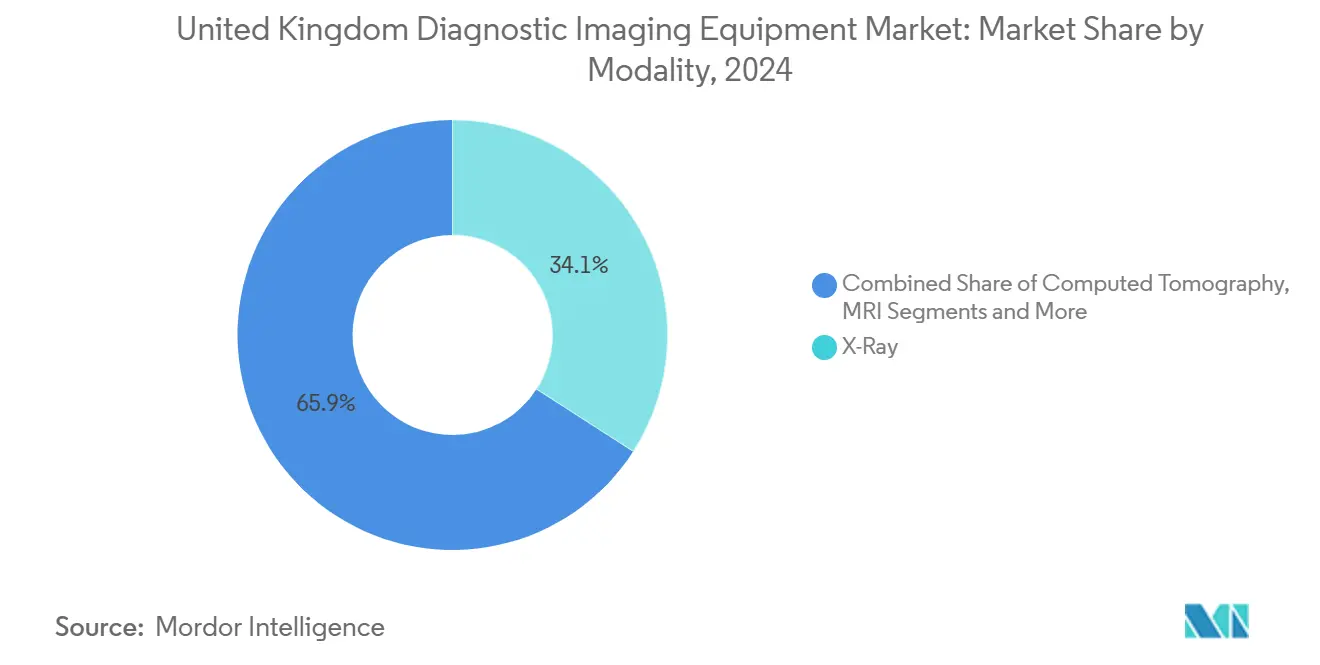

- Por modalidad, los rayos X mantuvieron el 34.12% de la participación del mercado de equipos de diagnóstico por imagen del Reino Unido en 2024, mientras que la RM se proyecta expandirse a una TCAC del 5.97% hasta 2030.

- Por portabilidad, los sistemas fijos comandaron el 80.84% de participación del tamaño del mercado de equipos de diagnóstico por imagen del Reino Unido en 2024; las soluciones móviles y de mano están destinadas a crecer a una TCAC del 6.12% hasta 2030.

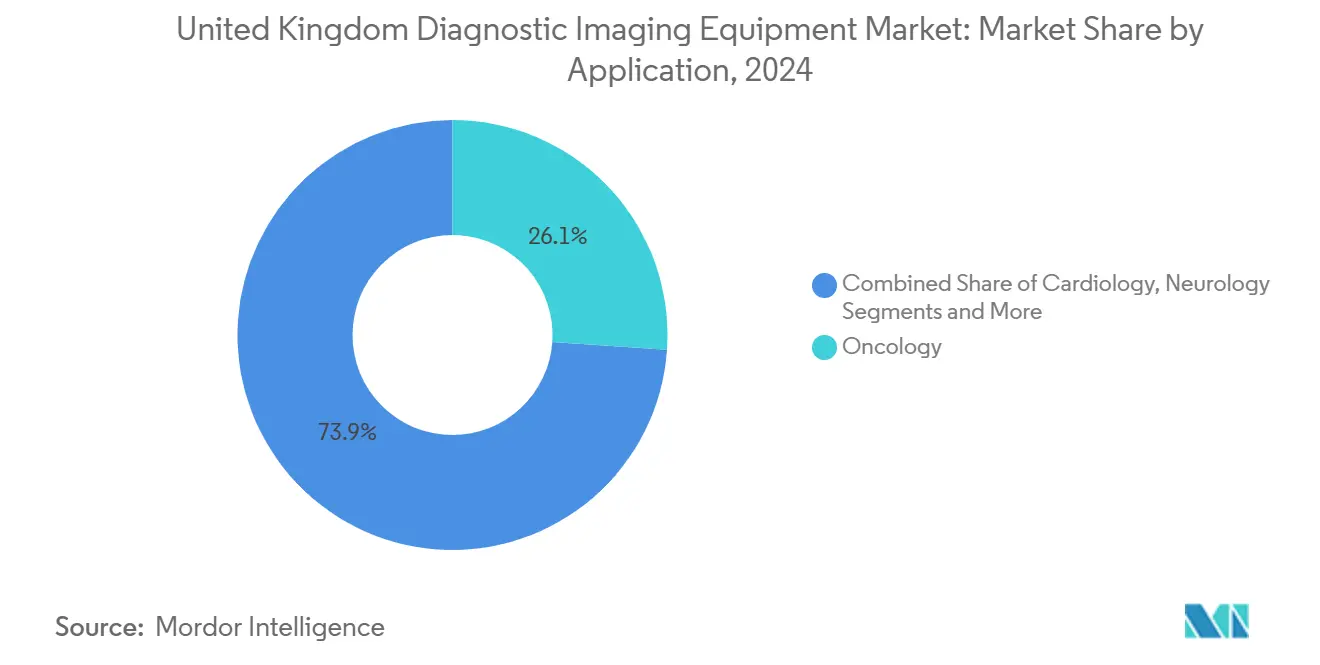

- Por aplicación, la oncología lideró con el 26.08% de participación de ingresos en 2024, mientras que la cardiología marca el ritmo del mercado con una TCAC del 5.81% hasta 2030.

- Por usuario final, los hospitales dominaron con el 70.95% de participación en 2024, sin embargo, los centros de diagnóstico por imagen registran el ascenso más rápido, creciendo a una TCAC del 5.68% durante la ventana de pronóstico.

Tendencias e Insights del Mercado de Equipos de Diagnóstico por Imagen del Reino Unido

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente Prevalencia de Enfermedades Crónicas | +0.8% | Nacional, concentrada en centros urbanos | Largo plazo (≥ 4 años) |

| Creciente Adopción de Tecnologías de Imagen Avanzadas | +0.7% | Nacional, adopción temprana en hospitales universitarios | Mediano plazo (2-4 años) |

| Financiamiento de Capital del Gobierno para Modernizar la Flota de Imágenes del NHS | +1.2% | Nacional, priorizando regiones desatendidas | Corto plazo (≤ 2 años) |

| Modelo de Servicio de Equipo Administrado (MES) Acortando Ciclos de Reemplazo | +0.6% | Nacional, concentrado en grandes fideicomisos del NHS | Mediano plazo (2-4 años) |

| Herramientas de Flujo de Trabajo Habilitadas por IA Impulsando Tasas de Utilización | +0.5% | Nacional, programas piloto en hospitales principales | Largo plazo (≥ 4 años) |

| Adopción de Ultrasonido de Mano en Entornos Primarios/Comunitarios | +0.4% | Nacional, expansión rápida en áreas rurales | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Enfermedades Crónicas

Los trastornos cardiovasculares, oncológicos y metabólicos en escalada impulsan la demanda de imagen multimodalidad, con casos crónicos ahora representando la porción de crecimiento más rápido de los 47 millones de escaneos del NHS proyectados para 2025. Las expansiones de detección de cáncer extienden la intensidad de imagen a través de las etapas de diagnóstico, estadificación y vigilancia, tensionando aún más la utilización de escáneres. Las evaluaciones vasculares relacionadas con diabetes y la degeneración musculoesquelética en una fuerza laboral envejeciente se suman al crecimiento de volumen agnóstico de modalidad. Las directrices de NICE favorecen cada vez más la imagen sobre los procedimientos invasivos, reforzando la dependencia en la angiografía por TC y la artrografía por RM. El efecto acumulativo es un mayor recuento de escaneos de por vida por paciente, ancorando ingresos duraderos a través de modalidades.

Creciente Adopción de Tecnologías de Imagen Avanzadas

Los hospitales universitarios encabezan la adquisición de sistemas de TC, RM y rayos X aumentados por IA que comprimen los tiempos de examen y reducen las repeticiones, liberando así la capacidad escasa del personal. NICE aprobó cuatro herramientas de detección de fracturas por IA en 2024, señalando la aceptación regulatoria y acelerando los requisitos de licitación hospitalaria para análisis integrados.[2]NICE, "AI Technologies Recommended for Fracture Detection," nice.org.uk La tomosíntesis mamaria digital supera a la mamografía 2-D en tasas de detección de cáncer, impulsando hojas de ruta de actualización a nivel nacional. Las plataformas de RM de 1.5 T con bajo helio, como MAGNETOM Flow, reducen los costos operativos hasta en un 30%, satisfaciendo tanto los mandatos presupuestarios como de sostenibilidad. Los algoritmos de TC sintética reducen la dosis de radiación mientras salvaguardan la fidelidad de imagen, ayudando a los proveedores a cumplir con los umbrales y regulaciones IR(ME)R 2024.

Financiamiento de Capital del Gobierno para Modernizar la Flota de Imágenes del NHS

El programa de GBP 2.3 mil millones de Centros de Diagnóstico Comunitarios (CDC) financia más de 7 millones de pruebas incrementales anuales, efectivamente reservando presupuesto para la adquisición de RM y TC en regiones periféricas. Un fondo adicional de GBP 70 millones para radioterapia acelera los ciclos de renovación de aceleradores lineales, impulsando indirectamente la demanda de TC de planificación complementarias. Los marcos de compra multi-proveedor vinculados a los fondos comunes comprimen las cronologías de licitación y obligan a los proveedores a presentar proposiciones de servicio llave en mano. Debido a que las asignaciones caen dentro del sobre fiscal 2025-2026, los fabricantes disfrutan de certeza de volumen a corto plazo y pueden organizar el inventario en consecuencia.

Modelo de Servicio de Equipo Administrado (MES) Acortando Ciclos de Reemplazo

Los acuerdos MES convierten el gasto de capital en tarifas operativas predecibles, aliviando la presión del balance del NHS mientras garantizan la renovación tecnológica cada siete a ocho años en lugar del promedio convencional de 11 años. Los proveedores reportan ahorros de costos de ciclo de vida del 11-23% gracias al mantenimiento agrupado, actualizaciones de software y garantías de tiempo de actividad. Los proveedores aseguran visibilidad de ingresos por hasta 25 años, sustentando modelos de negocio centrados en el servicio que ahora representan aproximadamente el 28% de las reservas de proveedores en el mercado de equipos de diagnóstico por imagen del Reino Unido. El arreglo mitiga el riesgo de obsolescencia para los fideicomisos y alinea los incentivos de los proveedores con métricas de rendimiento como el tiempo de actividad del escáner y el tiempo de entrega de informes.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Altos Costos de Equipo y Procedimientos | -0.9% | Nacional, agudo en fideicomisos más pequeños del NHS | Mediano plazo (2-4 años) |

| Cumplimiento de Dosis de Radiación y Regulaciones de Calidad de Imagen | -0.3% | Nacional, aplicación uniforme | Largo plazo (≥ 4 años) |

| Retrasos de Instalación y Repuestos Vinculados al Brexit | -0.5% | Nacional, concentrado en cadenas de suministro dependientes de la UE | Corto plazo (≤ 2 años) |

| Escasez de Radiógrafos Limitando el Rendimiento de Escáneres | -1.1% | Nacional, severo en áreas rurales | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Equipo y Procedimientos

Las construcciones de suites de RM exceden GBP 2 millones una vez que se cuentan las mejoras de blindaje y HVAC, una cifra que eclipsa los sobres de capital anuales para muchos hospitales comunitarios.[3]National Audit Office, "NHS Supply Chain and Procurement Efficiencies," nao.org.uk Los contratos de servicio agregan otro 10% del precio de compra cada año, bloqueando a los fideicomisos en gastos generales empinados durante toda la vida operacional. Las tarifas de reembolso se retrasan respecto a los costos reales para modalidades avanzadas, desincentivando la adopción temprana a pesar de las ganancias clínicas. Los activos envejecientes-57% de los escáneres de TC ahora tienen más de cinco años-elevan los gastos de mantenimiento y el tiempo de inactividad no planificado, amortiguando el rendimiento y los ingresos. Colectivamente, estas presiones de costos ralentizan el ritmo al que las instalaciones más pequeñas pueden unirse a los programas de modernización.

Escasez de Radiógrafos Limitando el Rendimiento de Escáneres

Una tasa de vacantes de radiólogos del 30% y una escasez de mamógrafos del 17.5% extienden las colas de informes a una mediana de ocho días de tiempo de entrega en algunos fideicomisos. Los turnos extendidos y las horas extras erosionan la retención del personal, perpetuando un ciclo de desgaste. Los centros rurales luchan más, enfrentando tiempos de reclutamiento de hasta 18 meses. Aunque las herramientas de triaje por IA y los centros de informes centralizados alivian algunos cuellos de botella, los requisitos regulatorios aún demandan supervisión humana, limitando las ganancias de productividad. Las brechas persistentes de personal moderan la utilización, restringiendo directamente los volúmenes de escaneo incluso donde existe capacidad de hardware.

Análisis de Segmentos

Por Modalidad: El Bastión de Rayos X Confronta el Impulso de la RM

Los rayos X retuvieron el 34.12% de la participación del mercado de equipos de diagnóstico por imagen del Reino Unido en 2024, debido a los bajos costos de propiedad, indicaciones clínicas ubicuas y prerrequisitos mínimos de instalaciones. El segmento disfruta de despliegue casi universal a través de salas de emergencia, clínicas ambulatorias y centros de diagnóstico comunitarios. Las actualizaciones de radiografía digital reemplazan las suites CR envejecientes, aumentando la sensibilidad del detector y reduciendo la radiación hasta en un 40%. Las unidades DR móviles permiten imagen junto a la cama, apoyando protocolos de control de infecciones y reduciendo el tiempo de transporte del paciente. Sin embargo, las expectativas de crecimiento plano reflejan la saturación y los techos de reembolso.

La RM exhibe la TCAC más rápida del 5.97%, extendiendo el mercado de equipos de diagnóstico por imagen del Reino Unido al expandir casos de uso como escaneos multiparamétricos de próstata, cuantificación de hierro hepático e imagen fetal. Las plataformas de alto campo 3 T y emergentes 7 T capturan subespecialidades de neurología y ortopedia que demandan contraste de tejido blando de alta resolución. El MAGNETOM Flow con bajo helio y el nuevo sistema de gradiente ultra-premium 1.5 T de GE HealthCare limitan el gasto operativo, ampliando la base de compradores direccionables. La PET-RM híbrida mantiene atractivo de nicho para centros de investigación oncológica pero se beneficia de financiamiento académico-industrial agrupado. TC, ultrasonido, imagen nuclear, fluoroscopía y mamografía permanecen críticas pero registran crecimiento de un solo dígito medio, en gran parte vinculado al reemplazo en lugar de instalaciones completamente nuevas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Portabilidad: Las Instalaciones Fijas Anclan, Las Soluciones Móviles Aceleran

Las salas fijas entregaron el 80.84% del tamaño del mercado de equipos de diagnóstico por imagen del Reino Unido en 2024, reflejando la demanda hospitalaria arraigada para TC, RM y laboratorios intervencionistas de alto rendimiento. Los grandes hospitales universitarios invierten en suites de múltiples salas con áreas de control compartidas y RIS/PACS integrados, logrando una utilización de capacidad superior al 85%. Los búnkeres blindados y las limitaciones de peso del pórtico mantienen estos sistemas firmemente fijos en el sitio. Las extensiones de garantía y actualizaciones modulares prolongan la vida del activo, sin embargo, los ciclos de renovación de flota se acortan bajo arreglos MES.

Por el contrario, las plataformas móviles y de mano registran una TCAC del 6.12%, montando la ola de descentralización que coloca los diagnósticos más cerca de los pacientes. Los Centros de Diagnóstico Comunitarios dependen de unidades de TC y RM basadas en tráiler que rotan a través de áreas de captación rurales, entregando capacidad diaria de 40 escaneos sin gasto de ladrillos y mortero. El ultrasonido de mano de GBP 1,699 de Butterfly Network comprime un carro tradicional de USD 50,000 en una sonda del tamaño de un smartphone, desbloqueando la adopción en el punto de atención a través de 21 fideicomisos. Los sistemas portátiles de arco en C y mini-fluoroscopía apoyan centros quirúrgicos de día, dispersando aún más la capacidad de imagen. El crecimiento depende del entrenamiento clínico y la alineación de reembolso, ambos avanzando a través de las vías de acreditación digital del NHS.

Por Aplicación: La Oncología Domina, la Cardiología Supera

La oncología contribuyó con el 26.08% de los ingresos de 2024, una consecuencia de las vías de atención del cáncer de múltiples pasos que requieren imagen serial desde la detección hasta la supervivencia. La PET-TC y la TC de energía dual cuantifican el metabolismo y la vascularidad del tumor, mientras que la RM sustenta la planificación de radioterapia. El capital de radioterapia reservado por el gobierno asegura despliegues planificados de 70 nuevos aceleradores lineales, cada uno acoplado con TC de planificación que alimentan el ecosistema de imagen oncológica. El software de contorneado por IA recorta el tiempo de planificación, sin embargo, aún depende de imagen de backbone de alta calidad.

La cardiología gana la carrera de crecimiento con una TCAC del 5.81%, impulsada por el respaldo de NICE de la angiografía coronaria por TC como la prueba de primera línea para la evaluación del dolor torácico. Los escáneres de TC de fuente dual capaces de resolución temporal sub-50 ms abren puertas no invasivas a cálculos de reserva de flujo fraccional, desplazando el cateterismo invasivo. El realce tardío con gadolinio de la RM detecta micro-infartos que guían la escalada de terapia, mientras que la imagen de deformación por ultrasonido rastrea la progresión de la insuficiencia cardíaca. Neurología, ortopedia, gastroenterología, ginecología y medicina de emergencia mantienen demanda estable anclada en revisiones de directrices y tendencias demográficas, suministrando colectivamente aumentos incrementales pero no eclipsando a oncología o cardiología en participación o ritmo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Hospitales Dominan, Los Centros de Diagnóstico Surgen

Los hospitales representaron el 70.95% de las colocaciones de equipo de 2024, reflejando necesidades de modalidad integral y mandatos de servicio las 24 horas. Los fideicomisos de fundación gestionan la complejidad de flota a través de MES o gestión de activos neutral al proveedor, asegurando puntos de referencia de tiempo de actividad de ≥ 99%. Los hospitales universitarios impulsan la investigación fronteriza, asegurando subvenciones que subsidian RM de alto campo y prototipos de imagen híbrida. Las cadenas de hospitales privados agregan instalaciones premium en corredores de altos ingresos de Londres y el Sureste, reforzando aún más la participación hospitalaria.

Los centros de diagnóstico por imagen, sin embargo, avanzan a una TCAC del 5.68%, impulsados por el despliegue de CDC que posiciona centros independientes para flujos de trabajo de MR y TC centrados en volumen. Los centros optimizan el diseño para el flujo de pacientes, despliegan triaje por IA para priorizar escaneos, y aprovechan las horas extendidas para limpiar atrasos electivos. Las franquicias de imagen privada se co-localizan dentro de parques comerciales, comercializando escaneos rápidos de pago propio a consumidores conscientes de la salud. Los servicios móviles, instituciones académicas y clínicas especializadas completan la mezcla de usuarios finales, absorbiendo tecnologías de nicho como PET-MR o ultrasonido de alta frecuencia para investigación o indicaciones terciarias.

Análisis Geográfico

Inglaterra absorbe una porción significativa del mercado de equipos de diagnóstico por imagen del Reino Unido, impulsada por poblaciones densas y grandes hospitales universitarios en Londres, Manchester, Birmingham y Leeds. Las Midlands y el Noreste se benefician de subvenciones CDC dirigidas destinadas a corregir déficits históricos de acceso, desencadenando adquisiciones pico de TC y ultrasonido basados en tráiler. La adquisición centralizada de Escocia canaliza órdenes a granel a través de NHS National Services Scotland, logrando descuentos por volumen de hasta el 12% y flotas de escáneres estandarizadas que simplifican el entrenamiento y mantenimiento.

Gales aprovecha la Academia de Imagen en Cardiff para armonizar estándares de protocolo y acelerar las evaluaciones piloto de IA, un movimiento que se espera eleve la utilización en juntas de salud rurales privadas de radiólogos especialistas. La regulación dual de dispositivos UKCA/CE de Irlanda del Norte impone papeleo adicional que alarga los tiempos de entrega por varias semanas, empujando a los fideicomisos a abastecerse de proveedores con amortiguadores de inventario local. A través de todas las naciones descentralizadas, las geografías rurales dependen de caravanas de RM y TC móviles, apoyadas por enlaces PACS digitales a centros de informes metropolitanos.

La aplicación uniforme de IR(ME)R 2024 asegura el gobierno de dosis a nivel nacional, obligando a los proveedores a invertir en software de seguimiento de dosis independientemente de las regulaciones locales. Las auditorías regionales de activos impulsan listas de priorización de reemplazo, alineando flujos de capital con perfiles de edad de equipo en lugar de fronteras políticas. Consecuentemente, la difusión de modalidades avanzadas sigue lógica de inversión estratégica-necesidad poblacional y obsolescencia de flota-sobre simple demarcación geográfica.

Panorama Competitivo

La estructura del mercado se inclina hacia un puñado de conglomerados diversificados: Siemens Healthineers, GE Healthcare y Philips, capitalizando en la amplitud del portafolio, bases de servicio en el país y relaciones de larga duración con el NHS. Cada uno vincula las ofertas de hardware a MES, PACS ciberseguros y tiendas de aplicaciones de IA, agrupando servicios de ciclo de vida que embotan la competencia de precio puro. Canon Medical, Fujifilm y Samsung Medison disputan participación con diferenciación dirigida-modalidades libres de radiación, diseños de RM abierta cómodos, o ultrasonido obstétrico guiado por IA-permitiéndoles ganar licitaciones seleccionadas a pesar de fuerzas laborales de servicio más pequeñas.

Los disruptores de mano como Butterfly Network y Mindray explotan puntos de precio bajos e integración de smartphone para penetrar segmentos de atención primaria previamente antieconómicos para proveedores heredados. Las start-ups de IA pivotean a software-como-servicio, asociándose con las principales de hardware para distribución pero reteniendo IP de algoritmo que comanda anualidades de suscripción. La influencia del cumplimiento regulatorio se convierte en un foso estratégico; los proveedores invierten en registro de dosis en tiempo real y ciberseguridad nativa en la nube para satisfacer los estándares estrictos de NHS Digital.

Abundan los movimientos estratégicos: Manchester University NHS Foundation Trust firmó una asociación tecnológica de 15 años con Siemens Healthineers cubriendo escáneres, MES y entrenamiento de personal; GE Healthcare se asoció con NVIDIA para incorporar IA generativa en el posicionamiento automático de rayos X; Philips expandió su centro de reacondicionamiento del Reino Unido, señalando una jugada de economía circular que ofrece sistemas garantizados de menor costo a fideicomisos con limitaciones de efectivo. El lente competitivo así se desplaza de la potencia pura del hardware al valor del ecosistema-profundidad de servicio, pipelines de IA y credenciales de sostenibilidad.

Líderes de la Industria de Equipos de Diagnóstico por Imagen del Reino Unido

-

Koninklijke Philips N.V.

-

Siemens Healthineers AG

-

GE HealthCare

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corp.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Medecon Healthcare se asoció con United Imaging Healthcare para entregar y mantener sistemas de rayos X a través de instalaciones de salud del NHS y privadas en el Reino Unido.

- Agosto 2024: Yeovil Hospital instaló un escáner de TC de alta resolución para mejorar el rendimiento de imagen torácica y de trauma.

- Abril 2024: El ScanNav AI de Intelligent Ultrasound se integró en las máquinas GE Healthcare SonoLyst live, habilitando captura automatizada durante escaneos obstétricos de segundo trimestre.

- Noviembre 2023: Manchester University NHS Foundation Trust entró en una asociación de 15 años con Siemens Healthineers para renovar la infraestructura de imagen, incluyendo nuevas unidades de ultrasonido, TC y RM.

Alcance del Informe del Mercado de Equipos de Diagnóstico por Imagen del Reino Unido

Según el alcance del informe, el diagnóstico por imagen es el proceso de crear una representación visual del interior de un cuerpo para intervención médica. El equipo utilizado para procedimientos de diagnóstico por imagen ayuda a establecer una base de datos de anatomía y fisiología normales de órganos internos para que cualquier anormalidad pueda ser notada inmediatamente. La capacidad de crear imágenes de la anatomía interna de un paciente y convertirlas a película a través del diagnóstico por imagen ha revolucionado la forma en que muchas enfermedades y lesiones son detectadas, diagnosticadas y tratadas. El mercado tiene aplicaciones en varios campos médicos, como cardiología, oncología, neurología y ortopedia. El Mercado de Equipos de Diagnóstico por Imagen del Reino Unido está Segmentado por Modalidad (RM, Tomografía Computarizada, Ultrasonido, Rayos X, Imagen Nuclear, Fluoroscopía y Mamografía), Aplicación (Cardiología, Oncología, Neurología, Ortopedia, Gastroenterología, Ginecología y Otras Aplicaciones), y Usuario Final (Hospitales, Centros de Diagnóstico y Otros Usuarios Finales). El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| RM | Alto campo (>1.5 T) |

| Bajo campo (≤1.5 T) | |

| Tomografía Computarizada | Alto corte (>64) |

| Medio corte (16-64) | |

| Bajo corte (<16) | |

| TC de Haz Cónico | |

| Ultrasonido | Diagnóstico (2D) |

| Diagnóstico (3D/4D) | |

| De Mano/Portátil | |

| Rayos X | Radiografía Digital |

| Radiografía Analógica | |

| DR Móvil | |

| Imagen Nuclear | PET |

| SPECT | |

| Híbrida (PET-TC / PET-RM) | |

| Fluoroscopía | Arco en C Fijo |

| Arco en C Móvil | |

| Mamografía | 2D Digital |

| Tomosíntesis 3D |

| Sistemas Fijos |

| Sistemas Móviles y de Mano |

| Cardiología |

| Oncología |

| Neurología |

| Ortopedia |

| Gastroenterología |

| Ginecología |

| Otras Aplicaciones |

| Hospitales |

| Centros de Diagnóstico por Imagen |

| Otros Usuarios Finales |

| Por Modalidad | RM | Alto campo (>1.5 T) |

| Bajo campo (≤1.5 T) | ||

| Tomografía Computarizada | Alto corte (>64) | |

| Medio corte (16-64) | ||

| Bajo corte (<16) | ||

| TC de Haz Cónico | ||

| Ultrasonido | Diagnóstico (2D) | |

| Diagnóstico (3D/4D) | ||

| De Mano/Portátil | ||

| Rayos X | Radiografía Digital | |

| Radiografía Analógica | ||

| DR Móvil | ||

| Imagen Nuclear | PET | |

| SPECT | ||

| Híbrida (PET-TC / PET-RM) | ||

| Fluoroscopía | Arco en C Fijo | |

| Arco en C Móvil | ||

| Mamografía | 2D Digital | |

| Tomosíntesis 3D | ||

| Por Portabilidad | Sistemas Fijos | |

| Sistemas Móviles y de Mano | ||

| Por Aplicación | Cardiología | |

| Oncología | ||

| Neurología | ||

| Ortopedia | ||

| Gastroenterología | ||

| Ginecología | ||

| Otras Aplicaciones | ||

| Por Usuario Final | Hospitales | |

| Centros de Diagnóstico por Imagen | ||

| Otros Usuarios Finales | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor de 2025 del mercado de equipos de diagnóstico por imagen del Reino Unido?

El mercado se sitúa en USD 2.21 mil millones en 2025 y se proyecta alcanzar USD 2.76 mil millones para 2030.

¿Qué modalidad está creciendo más rápido en el Reino Unido?

La RM registra la TCAC más alta del 5.97%, respaldada por diseños que ahorran helio e indicaciones clínicas más amplias.

¿Cómo están influyendo los Centros de Diagnóstico Comunitarios en la demanda de equipos?

Los CDC centralizan la adquisición para TC y RM de alto rendimiento, acelerando los ciclos de reemplazo y elevando la demanda en regiones desatendidas.

¿Cuáles son las principales barreras para la utilización de escáneres?

Los altos costos de propiedad y una escasez del 30% de radiólogos ralentizan el rendimiento a pesar de la capacidad adecuada de hardware.

¿Qué empresas dominan el suministro de equipos de imagen del Reino Unido?

Siemens Healthineers, GE Healthcare y Philips juntas dominan las nuevas instalaciones, aprovechando contratos de servicio administrado.

¿Cómo está abordando la IA la escasez de personal?

Las herramientas de IA aprobadas por NICE clasifican imágenes y automatizan mediciones, reduciendo las cargas de trabajo de informes hasta en un 50% mientras mantienen la precisión.

Última actualización de la página el: