Tamaño y Cuota del Mercado de Gestión de Activos del Reino Unido

Análisis del Mercado de Gestión de Activos del Reino Unido por Mordor Intelligence

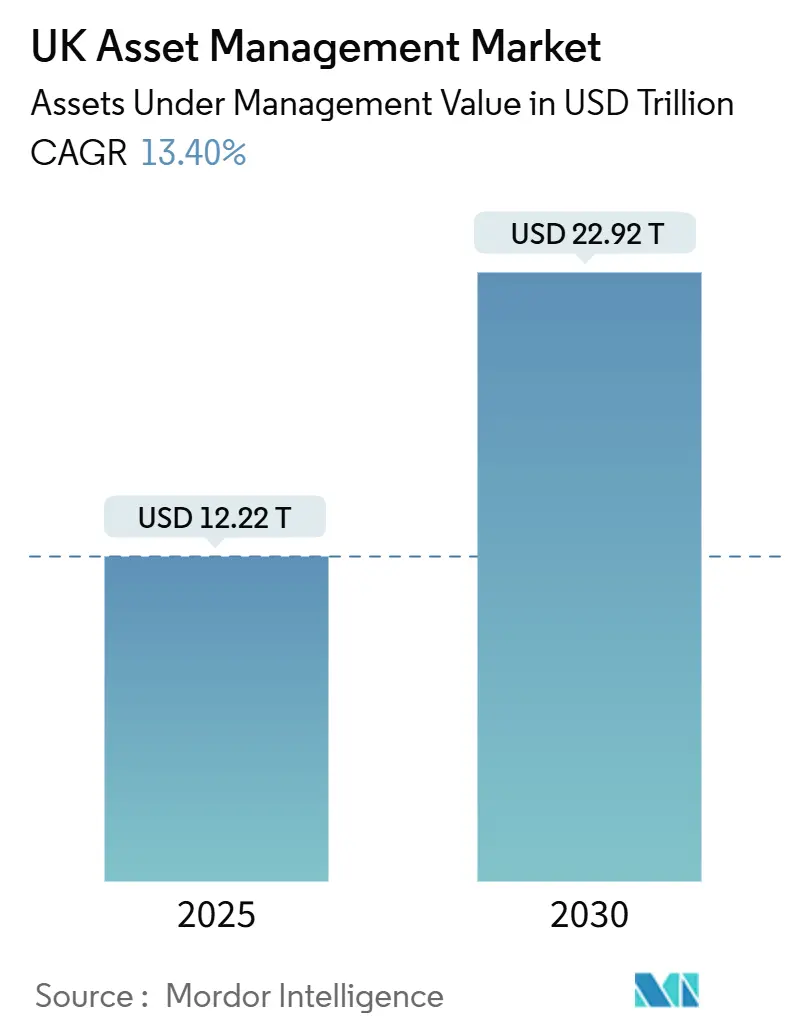

El mercado de Gestión de Activos del Reino Unido alcanzó 12,22 billones de USD en 2025 y se prevé que se expanda a 22,92 billones de USD en 2030, avanzando a una TCAC del 13,40%. El crecimiento refleja la renovada entrada de mandatos extranjeros, las constantes contribuciones de pensiones domésticas y una cartera activa de nuevas estructuras de fondos bajo el régimen del Fondo de Activos a Largo Plazo (LTAF). Los inversores institucionales están asignando más a crédito privado, infraestructura y renta variable no cotizada, mientras que los clientes minoristas gravitan hacia plataformas digitales y opciones de propiedad fraccionaria. La estrategia quinquenal de la Autoridad de Conducta Financiera y su Sandbox de Valores Digitales están acelerando los pilotos de fondos tokenizados, mejorando la eficiencia de costes y la velocidad de liquidación. La compresión de comisiones en productos cotizados en bolsa continúa, pero los gestores con escala o experiencia especializada están preservando los márgenes a través del apalancamiento operativo, análisis de datos y modelos de servicio diferenciados. La consolidación y las adquisiciones selectivas siguen siendo prevalentes mientras las empresas buscan talento, capacidades alternativas y tecnología.

Principales Conclusiones del Informe

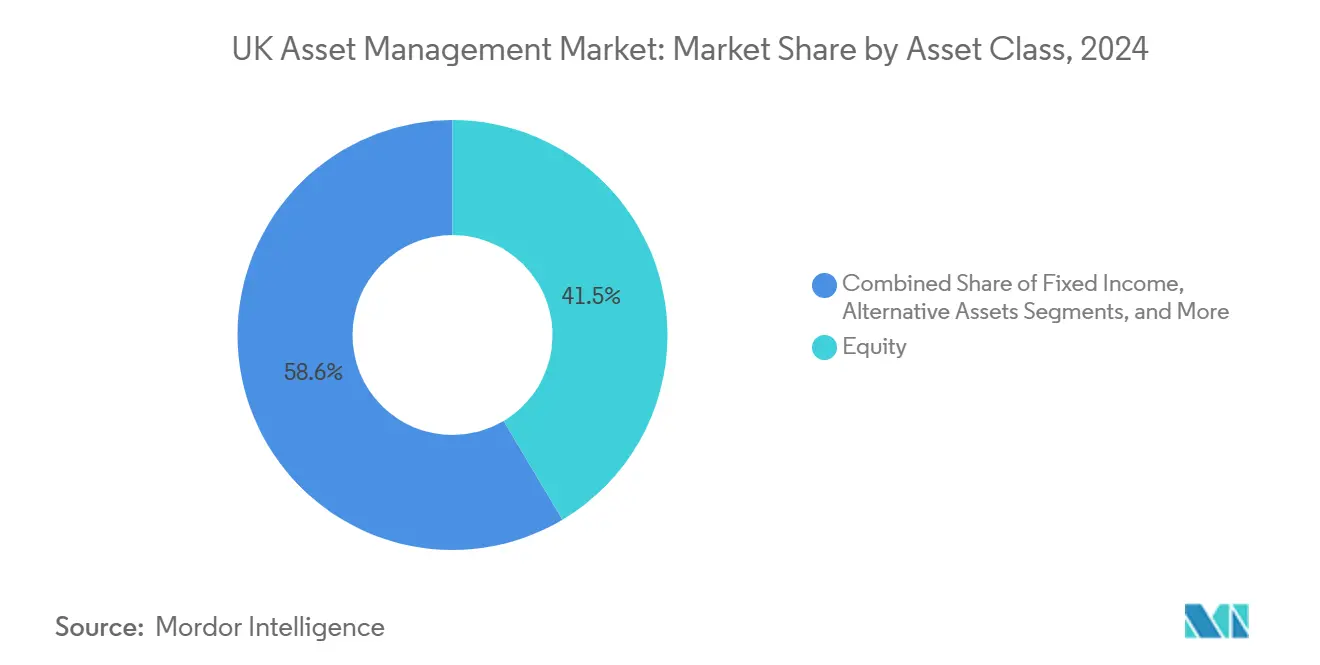

- Por clase de activo, la renta variable mantuvo el 41,5% de la cuota del mercado de Gestión de Activos del Reino Unido en 2024, mientras que los activos alternativos se proyectan con una TCAC del 15,45% hasta 2030.

- Por tipo de empresa, los bancos lideraron con el 39,9% de cuota del mercado de Gestión de Activos del Reino Unido en 2024; las empresas de asesoramiento patrimonial registran la TCAC pronosticada más rápida del 14,91% hasta 2030.

- Por modalidad de asesoramiento, el asesoramiento humano capturó el 93,6% del tamaño del mercado de Gestión de Activos del Reino Unido en 2024, mientras que se espera que el robo-asesoramiento crezca a una TCAC del 20,65% entre 2025-2030.

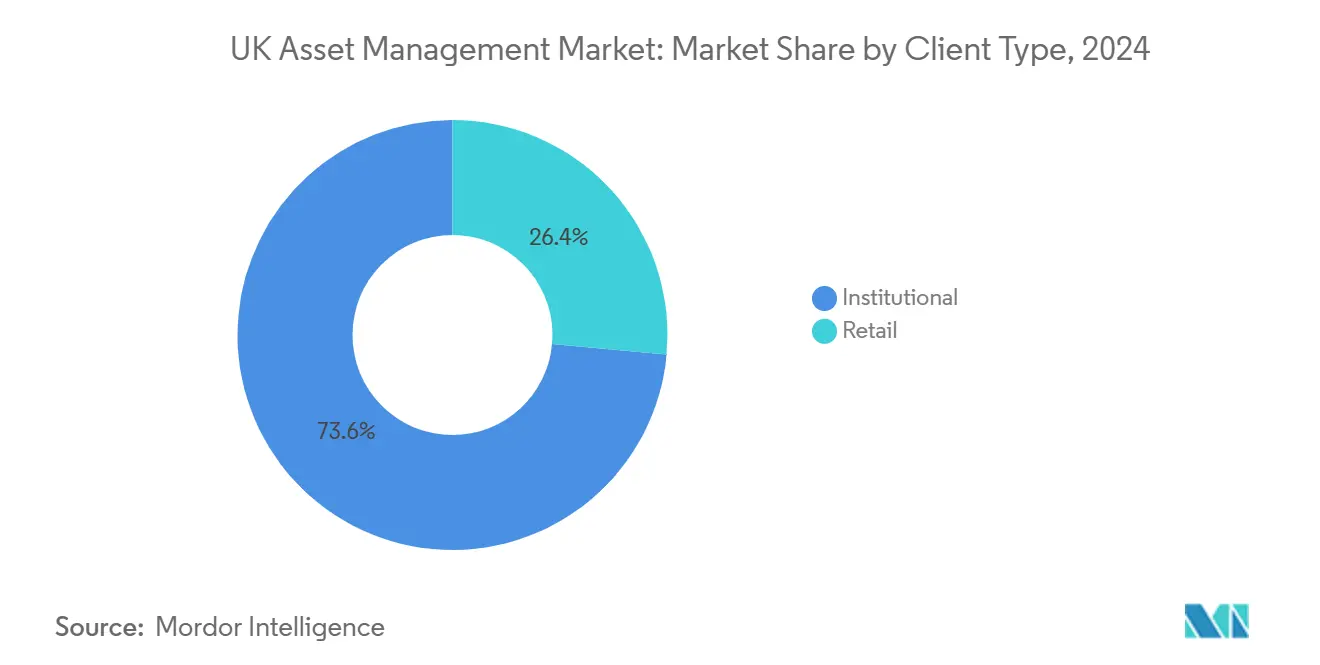

- Por tipo de cliente, los inversores institucionales comandaron el 73,6% de cuota del tamaño del mercado de Gestión de Activos del Reino Unido en 2024; el minorista es el segmento de crecimiento más rápido con una TCAC del 17,87% hasta 2030.

- Por fuente de gestión, los mandatos onshore representaron el 54,3% de los activos en 2024, pero se prevé que los activos delegados offshore se expandan a una TCAC del 14,27% hasta 2030 para el mercado de Gestión de Activos del Reino Unido.

Tendencias e Insights del Mercado de Gestión de Activos del Reino Unido

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Los mandatos extranjeros ahora representan una porción significativa de los AuM gestionados por el Reino Unido | +3.20% | Global, con concentración en América del Norte, Asia-Pacífico y Oriente Medio | Mediano plazo (2-4 años) |

| Auge de las asignaciones de mercados privados y alternativos | +2.80% | Global, con énfasis en el mercado doméstico del Reino Unido | Largo plazo (≥ 4 años) |

| Inversión minorista digital-first y acciones fraccionarias | +1.90% | Doméstico del Reino Unido, con spillover a mercados europeos | Mediano plazo (2-4 años) |

| Aceleración de entradas de fondos ESG / etiquetados SDR | +1.70% | Reino Unido y Europa | Mediano plazo (2-4 años) |

| Estructuras de fondos tokenizados obteniendo espacios en sandbox de FCA | +1.50% | Doméstico del Reino Unido, con potenciales implicaciones globales | Corto plazo (≤ 2 años) |

| Régimen LTAF desbloqueando acceso DC a ilíquidos | +1.30% | Doméstico del Reino Unido | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Los mandatos extranjeros superan el 49% de AuM

Los clientes extranjeros ahora representan casi la mitad del total de activos gestionados por el Reino Unido, subrayando la fortaleza exportadora del mercado de Gestión de Activos del Reino Unido[1]The Global City, "UK Asset Management: Export strength," theglobalcity.uk. Los fondos soberanos internacionales favorecen a los gestores del Reino Unido para estrategias de renta fija y alternativas, aprovechando el puente de zona horaria del Reino Unido y las sólidas protecciones legales. Los gestores multinacionales continúan expandiendo centros de distribución en Londres para asegurar acceso sin pasaporte a pools de capital globales. Esta demanda extranjera constante impulsa los activos generadores de comisiones, diversifica los flujos de ingresos y refuerza el papel del Reino Unido como el mayor centro de servicios transfronterizos de Europa.

Asignaciones rápidas de mercados privados

El Pacto de Mansion House alienta a los proveedores de pensiones a comprometer al menos el 5% de los activos de contribución definida (DC) por defecto a renta variable no cotizada para 2030, alimentando la demanda sostenida de capital privado, infraestructura y crédito privado. Schroders, Aviva y Legal & General han introducido LTAFs multi-activo diseñados para esquemas DC, combinando potencial de rendimiento con pasivos de larga duración. Mientras las tasas de interés normalizadas amplían las primas de iliquidez, los inversores institucionales apuntan a los perfiles de retorno de dos dígitos ofrecidos por activos privados. Los gestores con redes de originación y controles de riesgo especializados se benefician más de esta reasignación estratégica.

Inversión minorista digital-first

Las plataformas digitales que ofrecen acciones fraccionarias han reducido las barreras de entrada, impulsando a los adultos del Reino Unido a invertir y aumentando la participación de cohortes más jóvenes[2]The Investment Association, "Investment Management in the UK 2024," theia.org. El auge de carteras temáticas, incorporación simplificada de cuentas y engagement basado en aplicaciones está remodelando la economía de distribución de fondos. Los gestores de activos están respondiendo con portales directos al consumidor, modelos de servicio impulsados por chatbots y wrappers de tarifa plana. Estas innovaciones expanden la base minorista direccionable y apoyan nuevos flujos de ingresos para compensar la presión de márgenes en otros lugares.

Aceleración de entradas de fondos ESG / etiquetados SDR

Los Requisitos de Divulgación de Sostenibilidad de la FCA estandarizan las etiquetas de fondos y los informes orientados al cliente, elevando la confianza del inversor en productos sostenibles. Los activos de fondos mutuos ESG están en camino de superar el 50% de los activos de fondos minoristas del Reino Unido para 2025, estimulando la proliferación de productos en temas de transición climática, biodiversidad e impacto social. Los informes transparentes y los resultados dirigidos permiten a los gestores de activos comandar primas de precio incluso mientras los productos activos tradicionales enfrentan compresión de comisiones.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Compresión de comisiones en canales pasivos y de cartera modelo | -1.80% | Global, con impacto pronunciado en Reino Unido y Europa | Mediano plazo (2-4 años) |

| Divergencia regulatoria post-Brexit / costes de fricción | -1.20% | Negocio doméstico del Reino Unido y transfronterizo de la UE | Mediano plazo (2-4 años) |

| Fuga de talento por oleadas rápidas de consolidación M&A | -0.90% | Doméstico del Reino Unido, con spillover a operaciones globales | Corto plazo (≤ 2 años) |

| Volatilidad del mercado de gilts exponiendo riesgos de liquidez LDI | -0.70% | Doméstico del Reino Unido | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Compresión de comisiones en canales pasivos

Los gestores activos enfrentan comisiones principales decrecientes mientras los fondos cotizados en bolsa ganan terreno y las carteras modelo escalan. Los gestores sin capacidades alfa diferenciadas o escala de distribución se están consolidando, saliendo de fondos sub-escala o asociándose para compartir costes fijos. Los programas de eficiencia operativa, automatización de tareas de middle-office y despliegues de análisis de datos son esenciales para sostener la rentabilidad.

Volatilidad del mercado de gilts y riesgo de liquidez LDI

La crisis de gilts de 2022 reveló fragilidades en estructuras LDI apalancadas, forzando a los esquemas a mantener buffers de efectivo más altos. Los costes de financiación repo continúan subiendo debido al endurecimiento cuantitativo y la emisión elevada de gilts[3]Bank of England, "Digital Securities Sandbox: Draft guidance," bankofengland.co.uk. Los gestores de activos deben refinar marcos de pruebas de estrés, diversificar pools de colateral y comunicar políticas de liquidez a trustees, todo lo cual eleva la sobrecarga de cumplimiento y restringe el crecimiento a corto plazo.

Análisis de Segmentos

Por Clase de Activo: Las alternativas remodelan la construcción de carteras

La renta variable se mantuvo dominante con una cuota del 41,5% del mercado de Gestión de Activos del Reino Unido en 2024, pero el peso relativo de la renta variable disminuirá gradualmente mientras se profundizan las asignaciones de crédito privado e infraestructura. El fuerte apoyo de tasas de interés para el crédito privado y la aceleración de pipelines de operaciones en proyectos de transición energética amplían la ventaja de dispersión de retorno sobre mercados públicos. Las estrategias multi-activo que combinan infraestructura cotizada, deuda renovable y renta variable no cotizada se adaptan a los presupuestos de riesgo de trustees mientras mantienen buckets de liquidez con precio diario. Los gestores continúan ampliando canales de originación, forjando clubes de co-inversión y adoptando emisión de ledger distribuido para cortar ciclos de liquidación, dando a los adoptantes tempranos una ventaja estructural de costes. Se proyecta que los Activos Alternativos crezcan a una TCAC del 15,45%, elevando su porción de la cuota del mercado de Gestión de Activos del Reino Unido mientras los esquemas institucionales y DC cazan primas de iliquidez.

Nota: Cuotas de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Empresa: El impulso de asesoramiento patrimonial aumenta

Los bancos mantuvieron el 39,9% de la cuota del mercado de Gestión de Activos del Reino Unido de 2024, beneficiándose de la distribución integrada y co-inversiones cautivas del balance. Sin embargo, las empresas de asesoramiento patrimonial están registrando la TCAC más rápida del 14,91% mientras capitalizan las necesidades de planificación holística, transferencias de riqueza generacionales y modelos de comisiones transparentes.

Los boutiques de asesoramiento emplean flujos de trabajo humano-digitales híbridos, combinando construcción algorítmica de carteras con supervisión de asesores. Los bancos están mejorando brazos de asesoramiento internos, lanzando "asesoramiento guiado" digital bajo arquitecturas restringidas y co-creando LTAFs multi-activo con aseguradoras. Los broker-dealers siguen siendo relevantes en trading especializado y notas estructuradas pero enfrentan cargos de capital elevados y están pivotando hacia la externalización de funciones de back-office para enfocarse en originación de clientes y alfa de ejecución.

Por Modalidad de Asesoramiento: La tecnología acelera la adopción robo

El Asesoramiento Humano controló el 93,6% del mercado de Gestión de Activos del Reino Unido en 2024, pero las proposiciones híbridas ahora incorporan motores basados en objetivos y optimización fiscal automatizada, impulsando la venta cruzada constante de productos de protección y crédito. Se prevé que el Robo-Asesoramiento registre una TCAC del 20,65%, moviéndose desde una base pequeña hacia la aceptación mainstream. Una cuota considerable de nuevas cuentas DC abiertas en 2025 eligieron una interfaz liderada por robo, señalando una comodidad creciente con recomendaciones algorítmicas.

Los grandes gestores de activos están desplegando stacks robo de marca blanca para asesores independientes, mejorando la escala y profundizando la penetración de fondos. Las revisiones del perímetro regulatorio aclaran que el asesoramiento simplificado es permisible dentro de barreras controladas, dando a los jugadores digitales latitud para ofrecer asesoramiento restringido sin infringir reglas completas de idoneidad. Los gestores también están integrando puntuación ESG en tiempo real en motores robo para alinear carteras con etiquetas SDR y objetivos de sostenibilidad del cliente.

Por Tipo de Cliente: La participación minorista se acelera

Los activos institucionales retuvieron el 73,6% de la cuota del mercado de Gestión de Activos del Reino Unido de 2024, basados en mandatos de pensiones, seguros y soberanos. Los activos minoristas, sin embargo, están creciendo a una TCAC del 17,87% debido a los supermercados de fondos directos al consumidor expandidos, inversión fraccionaria y apps de trading de acciones.

El crecimiento del segmento minorista altera las prioridades de diseño de productos. Los gestores están simplificando clases de acciones, incorporando mangas de liquidez en vehículos de mercados privados y lanzando clases de acciones de comisión limpia de denominación baja. La regulación de asesoramiento ahora enfatiza el reporte de resultados, alimentando la demanda de dashboards basados en objetivos y displays consistentes de tasa personal de retorno. Los inversores institucionales continúan diversificando en deuda de mercados emergentes y activos reales para contrarrestar el riesgo de duración, mientras también negocian grillas de comisiones vinculadas a métricas de resultado.

Por Fuente de Gestión: Las estrategias offshore ganan tracción

Los mandatos onshore representaron el 54,3% de los activos en 2024, pero se prevé que los activos delegados offshore crezcan a una TCAC del 14,27% mientras las reglas post-Brexit empujan ciertas estrategias a Irlanda y Luxemburgo. Las empresas están ejecutando modelos hub-and-spoke: los desks de inversión permanecen en Londres o Edimburgo mientras los paraguas de fondos se sitúan offshore para acceder a la distribución pan-europea.

La claridad regulatoria bajo la Ley de Servicios y Mercados Financieros 2023 incorpora objetivos de crecimiento y competitividad, alentando a la FCA a aceptar el reconocimiento de fondos extranjeros y agilizar el Régimen de Fondos Extranjeros. Los gestores pesan ahorros de costes contra obligaciones de gobernanza, a menudo empleando consejos de doble jurisdicción y reporting consolidado para mantener la confianza del inversor.

Análisis Geográfico

Londres retiene su primacía, albergando más de 1.100 empresas autorizadas y representando una cuota significativa del total de AuM europeos[4]European Fund and Asset Management Association, "Asset Management Report 2024," efama.org. Los centros regionales están atrayendo equipos de servicio compartido e inversión, con Edimburgo nutriendo boutiques de renta variable activa y Birmingham expandiendo hubs de middle-office vinculados a grandes aseguradoras. La cuota del mercado de Gestión de Activos del Reino Unido en Escocia ha aumentado ligeramente mientras los principales gestores diversifican perfiles de riesgo operativo fuera de la capital.

Una cuota significativa de AuM proviene de clientes extranjeros, protegiendo al Reino Unido de la macro-volatilidad doméstica y reforzando el alcance global de la libra esterlina como moneda de liquidación. Los mandatos delegados de Asia y el Golfo están aumentando, enfocándose en deuda de infraestructura y bienes raíces privados que se alinean con pools de capital de horizonte largo. Las estructuras de fondos del Reino Unido siguen siendo atractivas a pesar de las fricciones del Brexit gracias a la ley inglesa, servicios profesionales profundos y una fuerza laboral bilingüe.

La política gubernamental ahora acopla ambiciones de exportación con revitalización del mercado doméstico. Las reformas a las reglas de cotización, horas de trading del mercado secundario y emisión de activos digitales apuntan a detener la caída en la capitalización del mercado de renta variable pública. Simultáneamente, el Sandbox de Valores Digitales ofrece un banco de pruebas para la liquidación blockchain, probablemente cortando costes post-trading y mejorando la competitividad. Estas iniciativas sustentan una trayectoria de crecimiento equilibrado a través de segmentos tanto entrantes como domésticos.

Panorama Competitivo

El mercado de Gestión de Activos del Reino Unido refleja una estructura de barra: jugadores de escala global en un extremo y boutiques especialistas en el otro. Los principales gestores juntos mantienen una porción significativa del AuM total, mientras que una larga cola de especialistas compite en estrategias nicho. Los líderes de escala aprovechan la experiencia de fabricación de índices, venta cruzada de soluciones de riesgo y capacidades de ciencia de datos para mantener márgenes operativos frente a la compresión de comisiones.

Los gestores boutique se enfocan en estrategias temáticas, renta variable activa concentrada e inversión de impacto, diferenciándose a través de procesos de alta convicción. Varios han adoptado tokenización para distribuir micro-fondos eficientemente, habilitando alcance escalable sin diluir el enfoque de rendimiento. Las casas de nivel medio persiguen adquisiciones bolt-on para profundizar habilidades de activos privados y llenar brechas de datos ESG, ilustrado por compras recientes de proveedores de análisis de sostenibilidad.

Las asociaciones tecnológicas son cada vez más estratégicas. Una cuota significativa de gestores del Reino Unido ahora externalizan funciones centrales como plataformas de gestión de órdenes o lagos de datos a proveedores de servicios globales, permitiendo al personal de front-office enfocarse en la generación alfa. Las herramientas de IA apoyan análisis de sentimiento, generación de escenarios y reporting personalizado, pero la supervisión humana permanece crítica para la gobernanza de modelos y attestación regulatoria. Las ratios coste-ingreso se están estabilizando mientras progresan las migraciones a la nube y se ponen de baja los sistemas legacy.

Líderes de la Industria de Gestión de Activos del Reino Unido

-

Legal & General Investment Management

-

Insight Investment

-

Schroders

-

Aviva Investors

-

M&G Investments

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Future Growth Capital lanzó los LTAFs Schroders Future Growth Capital UK and Global Private Assets, apuntando a un retorno anual del 10% después de comisiones.

- Marzo 2025: Legal & General introdujo un fondo diversificado de mercados privados dentro de su WorkSave Mastertrust, que ahora mantiene 27,12 mil millones de GBP a través de 1,88 millones de miembros.

- Diciembre 2024: El fondo My Future Focus de Aviva superó 2 mil millones de GBP en activos no cotizados, ampliando la exposición a infraestructura y capital privado.

- Agosto 2024: La FCA confirmó que las divulgaciones SDR a nivel de producto comenzarán para empresas por encima de 50 mil millones de GBP AuM desde diciembre de 2025.

Alcance del Informe del Mercado de Gestión de Activos del Reino Unido

La gestión de activos es la práctica de aumentar la riqueza total a lo largo del tiempo mediante la adquisición, mantenimiento y negociación de inversiones que tienen el potencial de crecer en valor. El Mercado de Gestión de Activos del Reino Unido está segmentado por Clase de Activo (Renta Variable, renta fija, propiedad, Efectivo, Otros), Por Tipo de Cliente (Inversores Minoristas, Privados, Institucionales y subtipos dentro de inversores institucionales). El informe ofrece tamaños de mercado y previsiones para el Mercado de Gestión de Activos en el Reino Unido en valor (USD) para todos los segmentos mencionados.

| Renta Variable |

| Renta Fija |

| Activos Alternativos |

| Otras Clases de Activos |

| Broker-Dealers |

| Bancos |

| Empresas de Asesoramiento Patrimonial |

| Otros Tipos de Empresas |

| Asesoramiento Humano |

| Robo-Asesoramiento |

| Minorista |

| Institucional |

| Offshore |

| Onshore |

| Por Clase de Activo | Renta Variable |

| Renta Fija | |

| Activos Alternativos | |

| Otras Clases de Activos | |

| Por Tipo de Empresa | Broker-Dealers |

| Bancos | |

| Empresas de Asesoramiento Patrimonial | |

| Otros Tipos de Empresas | |

| Por Modalidad de Asesoramiento | Asesoramiento Humano |

| Robo-Asesoramiento | |

| Por Tipo de Cliente | Minorista |

| Institucional | |

| Por Fuente de Gestión | Offshore |

| Onshore |

Preguntas Clave Respondidas en el Informe

¿Cuál es la tasa de crecimiento proyectada para el mercado de Gestión de Activos del Reino Unido entre 2025 y 2030?

Se espera que el mercado de Gestión de Activos del Reino Unido registre una TCAC del 13,4%, expandiéndose de 12,22 billones de USD en 2025 a 22,92 billones de USD en 2030.

¿Qué clase de activo está creciendo más rápido?

Los activos alternativos, incluyendo crédito privado, infraestructura y renta variable no cotizada, se proyectan para crecer a una TCAC del 15,45% hasta 2030.

¿Qué impacto tiene el régimen LTAF en la inversión de pensiones?

El marco LTAF abre los esquemas de contribución definida a activos ilíquidos, permitiendo a los proveedores de pensiones asignar al menos el 5% de los fondos por defecto a mercados privados para 2030.

¿Por qué es importante la tokenización para los gestores de activos?

Las estructuras de fondos tokenizados reducen los tiempos de liquidación, permiten operaciones 24/7 y reducen los costes operativos, apoyando la escala y mejorando la experiencia del cliente.

¿Cómo están influyendo las presiones de comisiones en la consolidación de la industria?

Las comisiones principales persistentemente más bajas en productos pasivos están impulsando fusiones y alianzas estratégicas mientras los gestores buscan economías de escala y capacidades diferenciadas.

¿Qué tan significativos son los mandatos extranjeros para los gestores del Reino Unido?

Los clientes extranjeros representan una cuota significativa del total de activos bajo gestión, destacando el alcance de distribución global del Reino Unido y protegiendo al Reino Unido de la macro-volatilidad doméstica.

Última actualización de la página el: