Tamaño y participación del mercado de dispositivos de endoscopía de los EAU

Análisis del mercado de dispositivos de endoscopía de los EAU por Mordor Intelligence

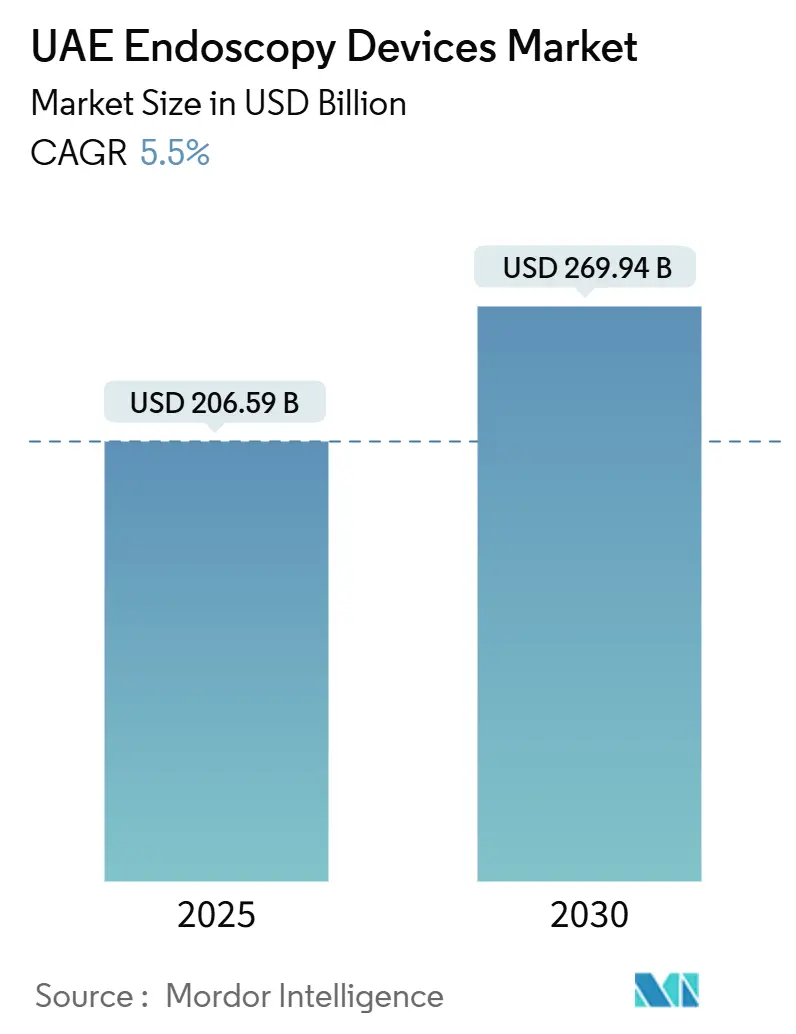

El tamaño del mercado de dispositivos de endoscopía de los EAU se situó en USD 206,59 millones en 2025 y se proyecta que alcance USD 269,94 millones en 2030, avanzando a una TCAC del 5,5% durante el período de pronóstico. La acelerada inversión en salud del sector público y privado, el aumento de los volúmenes de turismo médico y la alta carga de enfermedades del estilo de vida sostienen colectivamente un flujo constante de procedimientos endoscópicos diagnósticos y terapéuticos. Se pronostica que la prevalencia de obesidad alcance el 95% para 2050, mientras que la diabetes ya afecta a más de 2,2 millones de residentes, elevando bruscamente la demanda de detección en gastroenterología y neumología. La estrategia gubernamental coloca la tecnología mínimamente invasiva, las imágenes UHD y las plataformas asistidas por IA en el núcleo de los futuros modelos de atención, reforzando el mercado de dispositivos de endoscopía de los EAU como banco de pruebas de innovación regional. La intensificación de la competencia entre hospitales premium, clínicas de empresas conjuntas y centros ambulatorios impulsa aún más los ciclos de reemplazo para sistemas de visualización sofisticados y endoscopios de un solo uso. A pesar de los fundamentos optimistas, el mercado debe navegar las escaseces de personal cualificado y los complejos protocolos de reprocesamiento de dispositivos que pueden ralentizar la adopción de plataformas más nuevas.

Conclusiones clave del informe

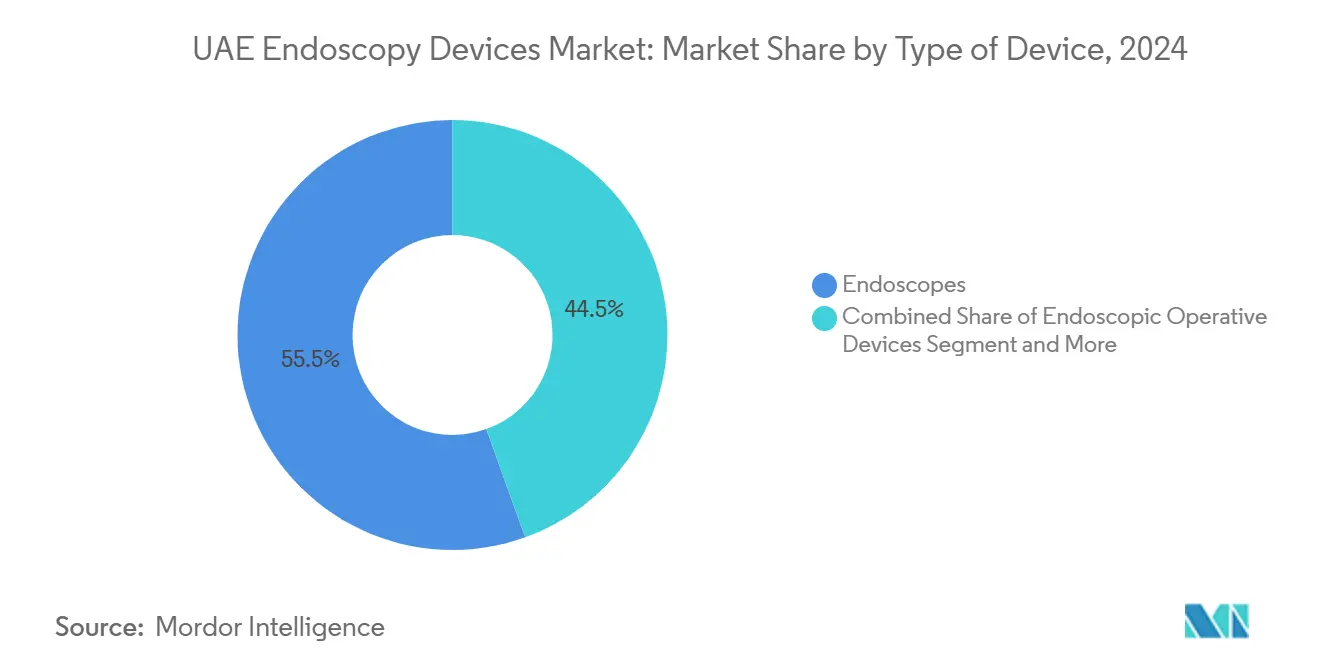

- Por tipo de producto, los endoscopios lideraron con el 55,52% de la participación del mercado de dispositivos de endoscopía de los EAU en 2024, mientras que se pronostica que el equipo de visualización se expanda a una TCAC del 8,25% hasta 2030.

- Por aplicación, la gastroenterología comandó el 45,53% del tamaño del mercado de dispositivos de endoscopía de los EAU en 2024; la neumología/broncoscopia avanza a una TCAC del 7,35% hasta 2030.

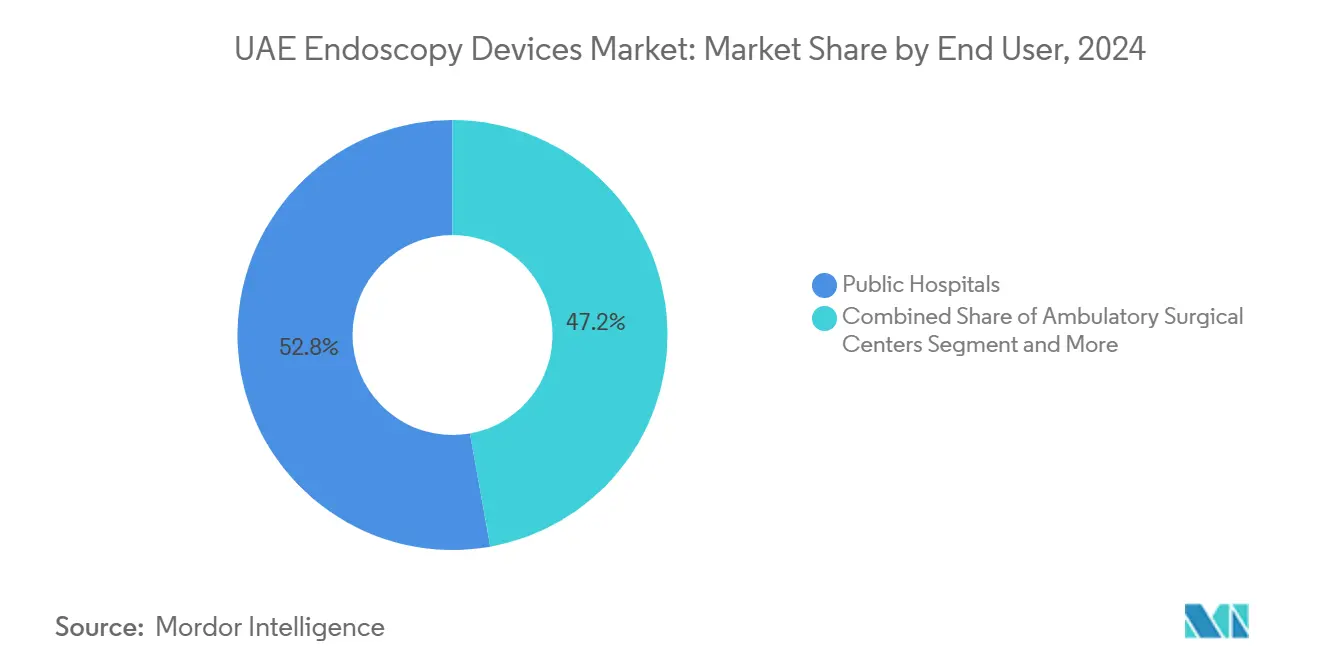

- Por usuario final, los hospitales públicos mantuvieron el 52,82% de los ingresos de 2024, mientras que los centros quirúrgicos ambulatorios registran la TCAC proyectada más alta del 7,26% hasta 2030.

Tendencias e insights del mercado de dispositivos de endoscopía de los EAU

Análisis del impacto de los impulsores

| Impulsor | (~) % Impacto en el pronóstico TCAC | Relevancia geográfica | Cronología del impacto |

|---|---|---|---|

| Carga creciente de trastornos gastrointestinales | +1.8% | Nacional, centros urbanos | Largo plazo (≥ 4 años) |

| Preferencia creciente por cirugías mínimamente invasivas | +1.2% | Dubái, Abu Dhabi | Mediano plazo (2-4 años) |

| Rápidas actualizaciones tecnológicas en imágenes UHD e IA | +1.1% | A nivel nacional | Mediano plazo (2-4 años) |

| Inversiones gubernamentales en capacidad de endoscopia | +0.9% | Abu Dhabi y Dubái | Corto plazo (≤ 2 años) |

| Aumento en la demanda bariátrica impulsada por el turismo médico | +0.7% | Hospitales clave de zonas francas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Preferencia creciente por cirugías mínimamente invasivas

La demanda de pacientes por una recuperación más rápida y mejores resultados cosméticos acelera la adopción nacional de procedimientos de acceso mínimo. Mediclinic City Hospital superó los 1.500 casos robóticos a finales de 2024, ilustrando el ritmo de integración tecnológica en la práctica rutinaria[1]Gulf News, "Mediclinic City Hospital carries out 1,500th robotic surgery," gulfnews.com. Las unidades de gastroenterología ahora por defecto adoptan terapia endoscópica para muchas lesiones, reduciendo los volúmenes de cirugía abierta. Los portales de turismo promueven activamente paquetes "sin cicatrices", reforzando el mercado de dispositivos de endoscopía de los EAU como destino para atención especializada. Los organismos reguladores respaldan el cambio: el Departamento de Salud de Abu Dhabi ha acelerado las aprobaciones para endoscopios desechables y plataformas de colonoscopia habilitadas con IA. Los operadores de instalaciones responden expandiendo las suites de endoscopia asistida por robots, reforzando el rendimiento de procedimientos y diferenciando las carteras de servicios.

Carga creciente de trastornos gastrointestinales en los EAU

Los estilos de vida sedentarios y las dietas altas en calorías han elevado la prevalencia de sobrepeso al 68% y la obesidad al 28%, con una trayectoria futura entre las más altas mundialmente. La enfermedad por reflujo asociada, el esófago de Barrett y los cánceres colorrectales demandan vigilancia endoscópica continua. Los economistas de la salud sitúan el gasto actual relacionado con la obesidad cerca de USD 12 mil millones anuales, igual al 5% del PIB, dando a los hospitales un fuerte incentivo para detectar y tratar tempranamente. Un estudio pediátrico multicéntrico muestra solo el 65% de erradicación de primera línea para Helicobacter pylori, subrayando la necesidad de endoscopia diagnóstica repetida. Las encuestas nacionales de salud ahora incorporan métricas de detección GI, informando la planificación de capacidad para nuevos centros. Estas dinámicas sustentan un crecimiento sostenido de procedimientos y adquisición adicional de equipos en todo el mercado de dispositivos de endoscopía de los EAU.

Inversiones gubernamentales en capacidad de endoscopia (SEHA, DHA)

SEHA, MOHAP y Pure Health canalizan colectivamente presupuestos de miles de millones de dírhams hacia el abastecimiento localizado de torres avanzadas, procesadores y programas de capacitación. Pure Health solo destinó AED 10 mil millones para adquisiciones domésticas durante diez años, acelerando la renovación de flota en hospitales públicos. Las capacidades de tele-endoscopia se han expandido a través de instalaciones RoboDoc, conectando clínicas periféricas con expertos terciarios para consultas en tiempo real. Las concesiones de propiedad extranjera de hasta el 100% bajo la Ley Federal 16 atraen a los OEM para ensamblar y dar servicio a dispositivos localmente, acortando los tiempos de entrega[2]Department of Health Abu Dhabi, "Technology Registry," doh.gov.ae. Los pilotos de enfermería virtual y triaje de IA integran aún más las imágenes con los ecosistemas de e-salud. Juntas, estas políticas amplían la base direccionable para el mercado de dispositivos de endoscopía de los EAU.

Rápidas actualizaciones tecnológicas en imágenes UHD e IA

Los fabricantes compiten por incorporar inteligencia artificial que señala pólipos, clasifica inflamación y guía biopsias en tiempo real. Los endoscopios CAD EYE de Fujifilm y Extended Depth-of-Field de Olympus representan implementaciones comerciales tempranas adoptadas por centros insignia de los EAU. Las hojas de ruta nacionales 6G prometen flujos de imágenes con latencia de milisegundos, habilitando mentoría remota y referencias transfronterizas. Las plataformas conjuntas de Oracle, Cleveland Clinic y G42 brindan análisis a escala nacional que comparan resultados de endoscopia y optimizan la utilización de dispositivos. Los algoritmos de detección temprana de cáncer bajo la alianza HCFL complementan la óptica UHD para elevar la precisión diagnóstica[3]Ministry of Health and Prevention, "Innovation Health Strategy," mohap.gov.ae. Acumulativamente, las actualizaciones tecnológicas refuerzan el posicionamiento premium del mercado de dispositivos de endoscopía de los EAU.

Análisis del impacto de las restricciones

| Restricción | (~) % Impacto en el pronóstico TCAC | Relevancia geográfica | Cronología del impacto |

|---|---|---|---|

| Riesgo de infección por reprocesamiento complejo de dispositivos | -1.2% | A nivel nacional | Mediano plazo (2-4 años) |

| Escasez de técnicos especializados en endoscopia | -0.8% | Emiratos del Norte | Corto plazo (≤ 2 años) |

| Altos aranceles de importación en endoscopios de un solo uso | -0.6% | Instalaciones privadas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escasez de técnicos especializados en endoscopia

La rápida expansión de procedimientos ha superado el suministro de personal, especialmente en los emiratos exteriores. En respuesta, la Autoridad de Salud de Dubái ahora emite permisos temporales de tres meses para atraer tecnólogos visitantes. Sin embargo, los estrictos Requisitos de Cualificación Profesional en los reguladores federales ralentizan el reclutamiento permanente. Un estudio de fuerza laboral de 2025 encontró que el 35% del personal de salud sufre enfermedades no transmisibles, elevando el ausentismo y la rotación. Los procedimientos avanzados como la disección submucosa endoscópica necesitan conjuntos de habilidades especializadas raramente disponibles en ciudades más pequeñas. La inflación salarial por tanto aumenta los costos operativos y puede diferir los gastos de capital, templando las ganancias a corto plazo en el mercado de dispositivos de endoscopía de los EAU.

Riesgo de infección por reprocesamiento complejo de dispositivos

La desinfección de alto nivel de endoscopios flexibles involucra docenas de pasos precisos, y cualquier desviación conlleva responsabilidad significativa bajo el Decreto-Ley Federal sobre Responsabilidad Médica. Los duodenoscopios y broncoscopios presentan desafíos particulares debido a los mecanismos elevadores y lúmenes estrechos. El Departamento de Salud de Abu Dhabi audita regularmente hospitales para cumplimiento con su política de esterilización, citando provisiones de penalización por falta de cumplimiento de estándares. Algunas instalaciones se orientan hacia dispositivos de un solo uso, pero los aranceles de importación y la ausencia de manufactura local crean presión de costos. Equilibrar seguridad, costo y desperdicio ambiental sigue siendo un obstáculo estratégico en todo el mercado de dispositivos de endoscopía de los EAU.

Análisis por segmentos

Por tipo de dispositivo: El equipo de visualización impulsa la innovación

Los endoscopios representaron el mayor bloque de ingresos en 2024, representando el 55,52% del tamaño del mercado de dispositivos de endoscopía de los EAU, subrayando su papel diagnóstico irreemplazable. Los modelos flexibles dominan dada su utilidad transversal especializada, mientras que los formatos de cápsula y asistidos por robot capturan demanda de nicho en intestino delgado y resecciones complejas. Los endoscopios desechables ganan terreno a medida que las políticas de control de infecciones se endurecen. El equipo de visualización registró la trayectoria de ingresos más rápida con una TCAC del 8,25% y es central en los planes de adquisición de cadenas tanto públicas como privadas. Los cabezales de cámara UHD, procesadores listos para IA y sensores de 3 chips elevan el reconocimiento de patrones mucosos durante la colonoscopia. La conectividad en la nube permite segundas opiniones instantáneas, un diferenciador clave para instalaciones que cortejan viajeros médicos entrantes. A medida que los algoritmos de IA maduran, los sistemas de visualización transicionan de imágenes pasivas a socios diagnósticos activos, anclando el crecimiento futuro en el mercado de dispositivos de endoscopía de los EAU.

El impulso para dispositivos operativos endoscópicos permanece vinculado a la complejidad del procedimiento. Las bombas de irrigación con flujo programable, cestas de recuperación articuladas y clips hemostáticos se integran perfectamente con torres modernas. Los programas de inversión nacional favorecen a proveedores que localizan centros de servicio, reduciendo el tiempo de inactividad para herramientas críticas. Mientras tanto, plataformas robóticas de próxima generación como EndoMaster y EndoQuest avanzan a través de fases de evaluación, prometiendo mayor precisión en disecciones submucosas. Estos desarrollos amplían la propuesta de valor del mercado de dispositivos de endoscopía de los EAU más allá del diagnóstico básico hacia suites completas de intervención terapéutica.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por aplicación: Los procedimientos de neumología aceleran el crecimiento

La gastroenterología retuvo una participación de ingresos del 45,53% en 2024, reflejando alta prevalencia de lesiones y vías de reembolso establecidas. Las colonoscopias de detección rutinaria, ERCP terapéutica y estudios de revisión bariátrica sustentan una utilización estable de dispositivos. Los cirujanos integran cada vez más sutura endoluminal y terapias con globo para manejar la obesidad, reforzando el mercado de dispositivos de endoscopía de los EAU donde se pronostica que los volúmenes aumenten en línea con los perfiles de IMC crecientes. Las vías de atención transfuncionales entre unidades de endocrinología y GI expanden aún más el rendimiento de pacientes.

La neumología y broncoscopia lideran el crecimiento incremental con una TCAC del 7,35% a medida que los programas de detección de cáncer pulmonar ganan tracción. Los sistemas de broncoscopia de navegación habilitados por IA mejoran el alcance a nódulos periféricos, reduciendo la necesidad de biopsias quirúrgicas en cuña. Las aplicaciones cardiovasculares, ortopédicas y urológicas también diversifican el uso de dispositivos. En cardiología, las sondas de eco transesofágico y herramientas de reparación endoscópica de válvula mitral entran en práctica rutinaria en centros terciarios. Tal diversificación de procedimientos apoya flujos de ingresos resilientes para vendedores activos en la industria de dispositivos de endoscopía de los EAU, templando el riesgo atado a ciclos de especialidad individuales.

Por usuario final: Los centros ambulatorios lideran la trayectoria de crecimiento

Los hospitales públicos permanecieron como el canal de adquisición primario en 2024, comandando el 52,82% del tamaño del mercado de dispositivos de endoscopía de los EAU, impulsado por la expansión de capacidad financiada federalmente y los mandatos de cobertura poblacional. El programa de gastos de capital de SEHA renueva torres envejecidas con sistemas UHD, asegurando calidad diagnóstica uniforme a través de su red. Las plataformas de programación impulsadas por IA optimizan la asignación de salas para reducir listas de espera, elevando así las tasas de rotación de dispositivos.

Los centros quirúrgicos ambulatorios, sin embargo, entregan la expansión más rápida con una TCAC del 7,26% a medida que los pagadores recompensan modelos de alta el mismo día. Las unidades construidas específicamente dentro de Dubai Healthcare City y las zonas francas de Abu Dhabi apuntan a pacientes de pago propio y de seguro que buscan conveniencia. Las torres portátiles y endoscopios de un solo uso reducen el CapEx inicial y evitan salas de reprocesamiento complejas, alineándose con modelos operativos lean. Las clínicas especializadas que ofrecen detecciones gastro-pulmonares combinadas capturan sinergias de referencias cruzadas, apoyando la proliferación continua de instalaciones equipadas para procedimientos avanzados. La mezcla evolutiva de usuarios finales diversifica los canales de ingresos dentro del mercado de dispositivos de endoscopía de los EAU.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis geográfico

Dubái y Abu Dhabi anclan la entrega de atención premium, juntos representando la mayoría de las torres de alta definición, plataformas robóticas y procesadores asistidos por IA instalados hasta la fecha. La agrupación competitiva alrededor de Dubai Healthcare City, Cleveland Clinic Abu Dhabi y Sheikh Shakhbout Medical City refuerza las redes de referencia global. Estos centros se benefician de la conectividad directa de vuelos y visas simplificadas de entrada de pacientes, sosteniendo volúmenes de casos elevados que justifican actualizaciones continuas. El mercado de dispositivos de endoscopía de los EAU por tanto registra sus precios de venta promedio más altos en estos dos emiratos.

Los emiratos del norte como Sharjah, Ajman y Ras Al Khaimah presentan bolsillos de oportunidad emergentes. El crecimiento poblacional y la diversificación industrial elevan la demanda de atención de salud, impulsando a inversionistas privados a construir hospitales de nivel medio capaces de endoscopia avanzada. El co-financiamiento gubernamental para equipos, a menudo atado a reglas de contenido local, acelera los ciclos de adquisición. El mercado de dispositivos de endoscopía de los EAU consecuentemente se amplía más allá de los confines metropolitanos históricos, aunque el reembolso y el personal permanecen más estrictos fuera de las ciudades insignia.

La ventaja logística transcontinental de la nación la posiciona como centro de reexportación para mercados del Golfo y África. Medtronic y Olympus mantienen centros de distribución regional en Jebel Ali Free Zone, reduciendo tiempos de entrega para países vecinos. Las próximas redes 6G habilitarán tele-operación en tiempo real, extendiendo experiencia procedimental premium a clínicas remotas del CCG. Las iniciativas multilaterales, incluyendo el marco de adquisición unificada del CCG, pueden inflar aún más el volumen de envíos a través de puertos de los EAU, cementando el papel del país en la cadena de suministro de endoscopia del Medio Oriente más amplio. Consecuentemente, la geografía continúa moldeando estrategias de vendedores dentro del mercado de dispositivos de endoscopía de los EAU.

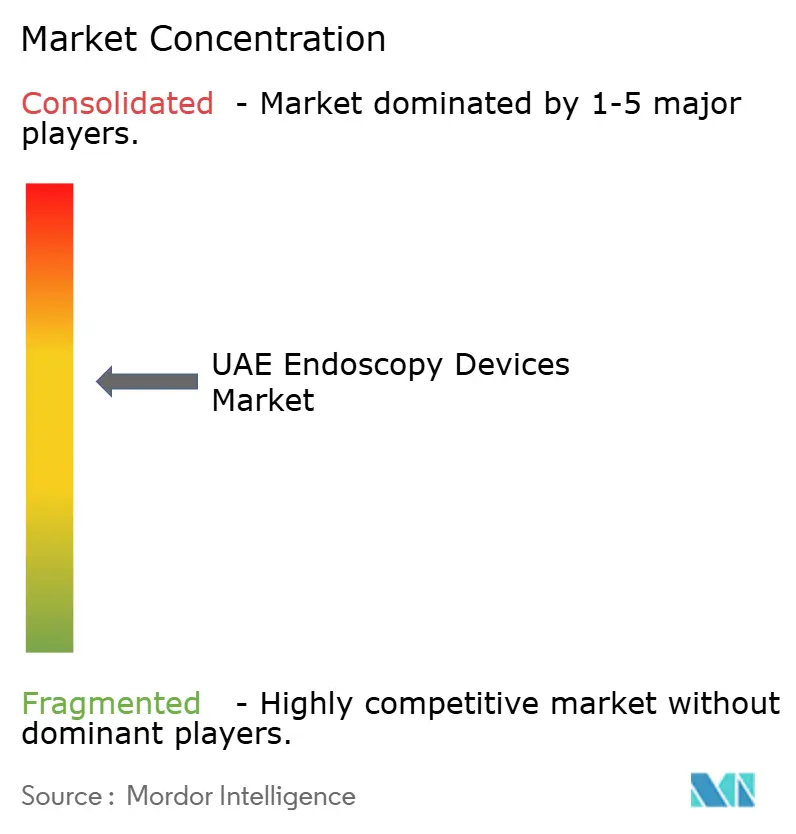

Panorama competitivo

Las grandes empresas globales siguen siendo la piedra angular del ámbito competitivo. Olympus lidera endoscopios flexibles, Medtronic comanda dispositivos hemostáticos y de energía, y Boston Scientific sobresale en accesorios terapéuticos. Cada una aprovecha academias de capacitación locales para incorporar flujos de trabajo e impulsar lealtad de marca entre clínicos. La reciente autorización de la FDA de la serie EZ1500 de Olympus provocó actividad de licitación inmediata en hospitales públicos clave de los EAU, ilustrando ciclos rápidos de difusión tecnológica. Las alianzas paralelas con proveedores de nube, ejemplificadas por el vínculo Microsoft-G42, subrayan un giro hacia la diferenciación centrada en datos.

Los conglomerados regionales amplifican la intensidad competitiva. La fusión 2024 de G42 Healthcare y Mubadala Health creó un gigante verticalmente integrado que influye en los estándares de adquisición y acelera los pilotos de manufactura local. Los contratos de suministro a largo plazo de Pure Health y los objetivos de valor doméstico dirigen cada vez más las adjudicaciones de licitaciones a vendedores dispuestos a invertir en líneas de ensamblaje en suelo de los EAU. Los participantes más pequeños se diferencian mediante innovaciones de un solo uso y robótica; las conversaciones de asociación de EndoQuest Robotics con inversionistas basados en Dubái tipifican esta carrera de nicho. En general, persiste una consolidación moderada a medida que el mercado de dispositivos de endoscopía de los EAU equilibra el dominio de los incumbentes con recién llegados ágiles.

Los imperativos estratégicos ahora giran en torno a conjuntos de datos de validación de IA, vigilancia post-mercado y tiempo de actividad del servicio. Los vendedores emparejan paquetes de garantía con diagnósticos remotos para satisfacer los estrictos requisitos de tiempo de actividad del Ministerio de Salud. Las iniciativas de capacitación se extienden más allá de médicos para incluir técnicos de reprocesamiento, abordando preocupaciones de control de infección que de otro modo podrían impedir las ventas. Los proveedores que integran ofertas de hardware, software y educación están posicionados para capturar participación desproporcionada a medida que los hospitales se actualizan hacia ecosistemas operativos totalmente digitales y mínimamente invasivos dentro de la industria de dispositivos de endoscopía de los EAU.

Líderes de la industria de dispositivos de endoscopía de los EAU

-

Boston Scientific Corporation

-

Stryker Corporation

-

Richard Wolf GmbH

-

Medtronic PLC

-

Johnson & Johnson

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Febrero 2025: Burjeel Holdings y Keralty de Colombia formaron AL KALMA para implementar programas de gastroenterología basados en valor a través de MENA con servicios de endoscopia avanzada incorporados.

- Enero 2025: Oracle Health, Cleveland Clinic y G42 acordaron co-desarrollar una plataforma de IA que mejore los análisis a escala nacional para la planificación de atención endoscópica.

Alcance del informe del mercado de dispositivos de endoscopía de los EAU

Según el alcance del mercado, la endoscopia es un procedimiento médico mínimamente invasivo que diagnostica, previene y trata las complicaciones asociadas con órganos viscerales. Los endoscopios se usan para examinar los interiores de órganos huecos o cavidades en el cuerpo. Los dispositivos de endoscopia están equipados con varias otras partes, como una cámara o fuente de luz en la punta, que ayudan a médicos o profesionales médicos (endoscopistas) a analizar los órganos internos de interés. El mercado de dispositivos de endoscopía de los EAU está segmentado por tipo de dispositivo (endoscopios (endoscopio rígido, endoscopio flexible y otros endoscopios), dispositivo operacional endoscópico (sistema de irrigación/succión, dispositivo de acceso, protector de heridas y otros dispositivos operacionales), y aplicación (gastroenterología, pulmonar, urología, cardiología, ginecología y otras aplicaciones). El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Endoscopios | Endoscopios rígidos |

| Endoscopios flexibles | |

| Endoscopios de cápsula | |

| Endoscopios asistidos por robot | |

| Endoscopios desechables/de un solo uso | |

| Dispositivos operativos endoscópicos | Sistemas de irrigación/succión |

| Dispositivos de acceso y trocares | |

| Protectores de heridas y recuperación de especímenes | |

| Otros dispositivos operativos | |

| Equipo de visualización | Cabezales de cámara y procesadores |

| Monitores y sistemas de visualización | |

| Fuentes de luz | |

| Grabación/gestión de datos |

| Gastroenterología |

| Neumología/broncoscopia |

| Urología |

| Ginecología |

| Cardiología |

| Endoscopia bariátrica y metabólica |

| Otorrinolaringología y laringología |

| Ortopedia/artroscopia |

| Otras aplicaciones |

| Hospitales públicos (MOHAP y SEHA) |

| Hospitales privados multiespecialidad |

| Centros quirúrgicos ambulatorios |

| Clínicas especializadas y de diagnóstico |

| Por tipo de dispositivo | Endoscopios | Endoscopios rígidos |

| Endoscopios flexibles | ||

| Endoscopios de cápsula | ||

| Endoscopios asistidos por robot | ||

| Endoscopios desechables/de un solo uso | ||

| Dispositivos operativos endoscópicos | Sistemas de irrigación/succión | |

| Dispositivos de acceso y trocares | ||

| Protectores de heridas y recuperación de especímenes | ||

| Otros dispositivos operativos | ||

| Equipo de visualización | Cabezales de cámara y procesadores | |

| Monitores y sistemas de visualización | ||

| Fuentes de luz | ||

| Grabación/gestión de datos | ||

| Por aplicación | Gastroenterología | |

| Neumología/broncoscopia | ||

| Urología | ||

| Ginecología | ||

| Cardiología | ||

| Endoscopia bariátrica y metabólica | ||

| Otorrinolaringología y laringología | ||

| Ortopedia/artroscopia | ||

| Otras aplicaciones | ||

| Por usuario final | Hospitales públicos (MOHAP y SEHA) | |

| Hospitales privados multiespecialidad | ||

| Centros quirúrgicos ambulatorios | ||

| Clínicas especializadas y de diagnóstico | ||

Preguntas clave respondidas en el informe

¿Cuál es el valor actual del mercado de dispositivos de endoscopía de los EAU?

El mercado está valorado en USD 206,59 millones en 2025 y se espera que alcance USD 269,94 millones en 2030.

¿Qué categoría de dispositivos tiene la mayor participación de mercado?

Los endoscopios mantienen la participación de ingresos líder del 55,52%, impulsada por el uso generalizado en múltiples especialidades médicas.

¿Por qué los centros quirúrgicos ambulatorios están creciendo tan rápidamente?

Los centros ambulatorios ofrecen estancias más cortas y costos más bajos; por tanto registran la TCAC más alta del 7,26% a medida que pacientes y aseguradoras favorecen entornos de atención eficientes.

¿Cómo influye la obesidad en la demanda de endoscopia en los EAU?

Con proyecciones que muestran obesidad afectando al 95% de residentes para 2050, la demanda de procedimientos GI diagnósticos y terapéuticos está aumentando bruscamente, sosteniendo las compras de equipos.

¿Qué tendencias tecnológicas están moldeando el crecimiento futuro del mercado?

Las imágenes de ultra alta definición, la detección de pólipos basada en IA en tiempo real y las plataformas robóticas emergentes están redefiniendo la precisión de procedimientos e impulsando la demanda de reemplazo.

¿Los endoscopios de un solo uso se están volviendo comunes en los EAU?

Sí, las preocupaciones de control de infección y eficiencia de flujo de trabajo empujan a muchos centros privados y ambulatorios hacia endoscopios desechables, aunque los aranceles y costos siguen siendo obstáculos de adopción.

Última actualización de la página el: