Tamaño y Participación del Mercado de Nutrición Deportiva

Análisis del Mercado de Nutrición Deportiva por Mordor Intelligence

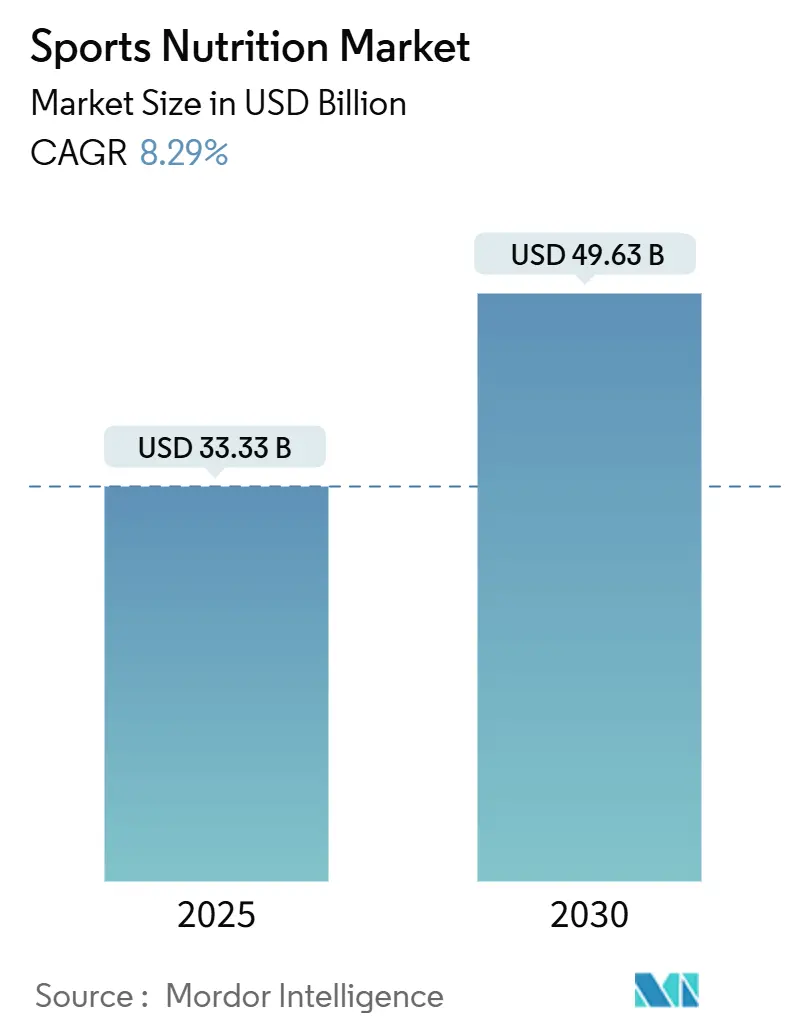

El tamaño del mercado global de nutrición deportiva, valorado en 33,33 mil millones de USD en 2025, se proyecta que alcance los 49,63 mil millones de USD para 2030, creciendo a una TCAC del 8,29% durante el período de pronóstico. El mercado ha evolucionado más allá de su enfoque tradicional en atletas de élite para servir a una base de consumidores más amplia, incluyendo entusiastas del fitness e individuos conscientes de la salud. Esta expansión está impulsada por la creciente conciencia sobre la salud, el aumento de las membresías de gimnasios y la creciente participación en actividades deportivas. El mercado ofrece productos diversos, incluyendo polvos de proteína, bebidas energéticas y suplementos, mientras que la integración de aplicaciones de fitness y tecnología vestible ha mejorado la participación del consumidor en el seguimiento de la nutrición y el fitness. Los fabricantes están respondiendo a las preferencias cambiantes de los consumidores a través de innovaciones de productos, particularmente en ofertas basadas en plantas y etiquetas limpias. El crecimiento está respaldado además por las redes de distribución en expansión y el auge de las plataformas de comercio electrónico, haciendo que los productos de nutrición deportiva sean más accesibles para los consumidores de diferentes grupos de edad. Mientras el mercado continúa evolucionando, la convergencia de la conciencia sobre la salud, la integración tecnológica y la innovación de productos posiciona a la industria de nutrición deportiva para un crecimiento y desarrollo sostenidos.

Puntos Clave del Informe

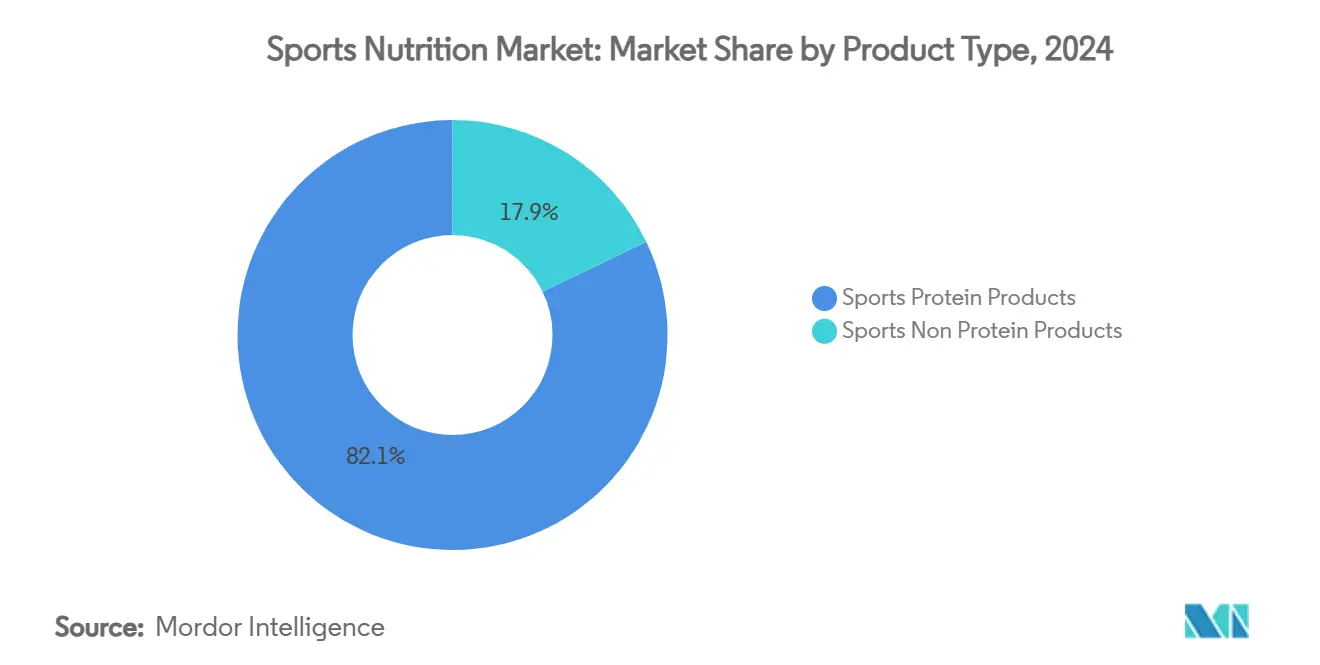

- Por tipo de producto, los polvos de proteína mantuvieron la mayor participación del mercado de nutrición deportiva con el 82,14% en 2024, mientras que los productos sin proteína tienen el pronóstico de crecer más rápido con una TCAC del 8,77% a nivel mundial.

- Por fuente, los basados en animales mantuvieron la mayor participación del mercado del 63,44% en 2024, pero los productos de nutrición deportiva basados en plantas están preparados para una TCAC del 9,66%.

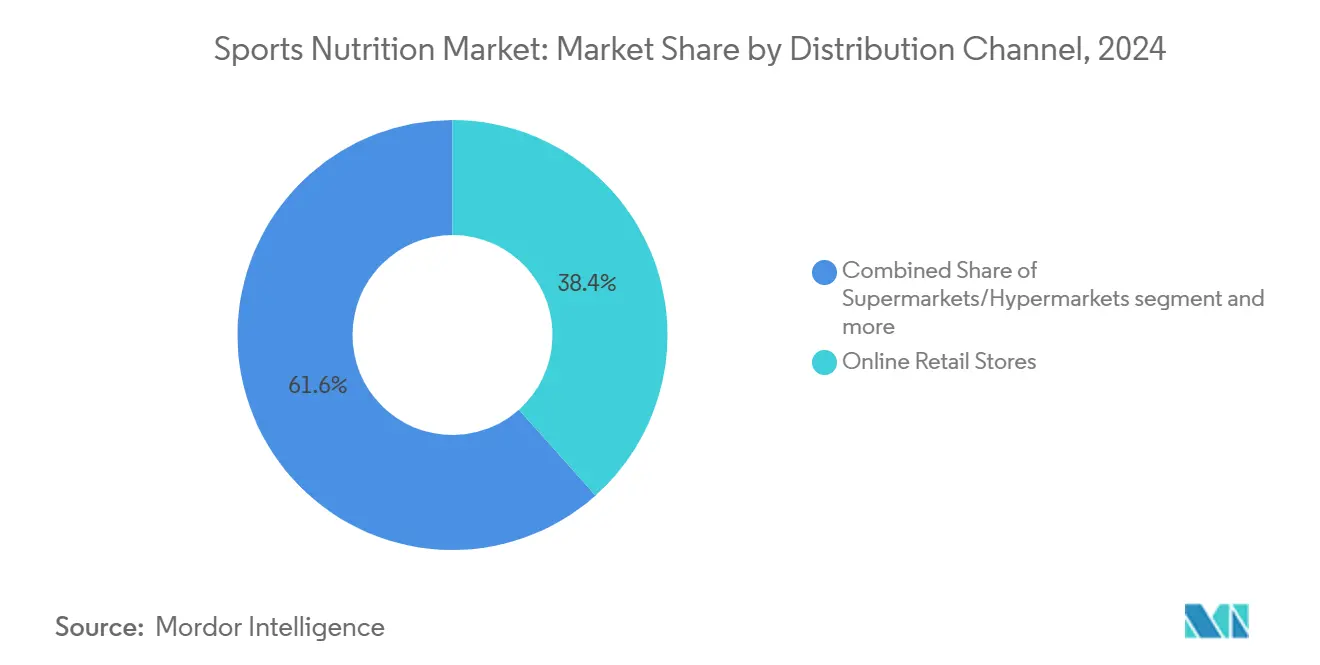

- Por canal de distribución, las tiendas de venta online lograron la posición superior con el 38,42% de participación del mercado de nutrición deportiva en 2024 y está configurado para registrar la TCAC más fuerte del 10,76% en todas las regiones.

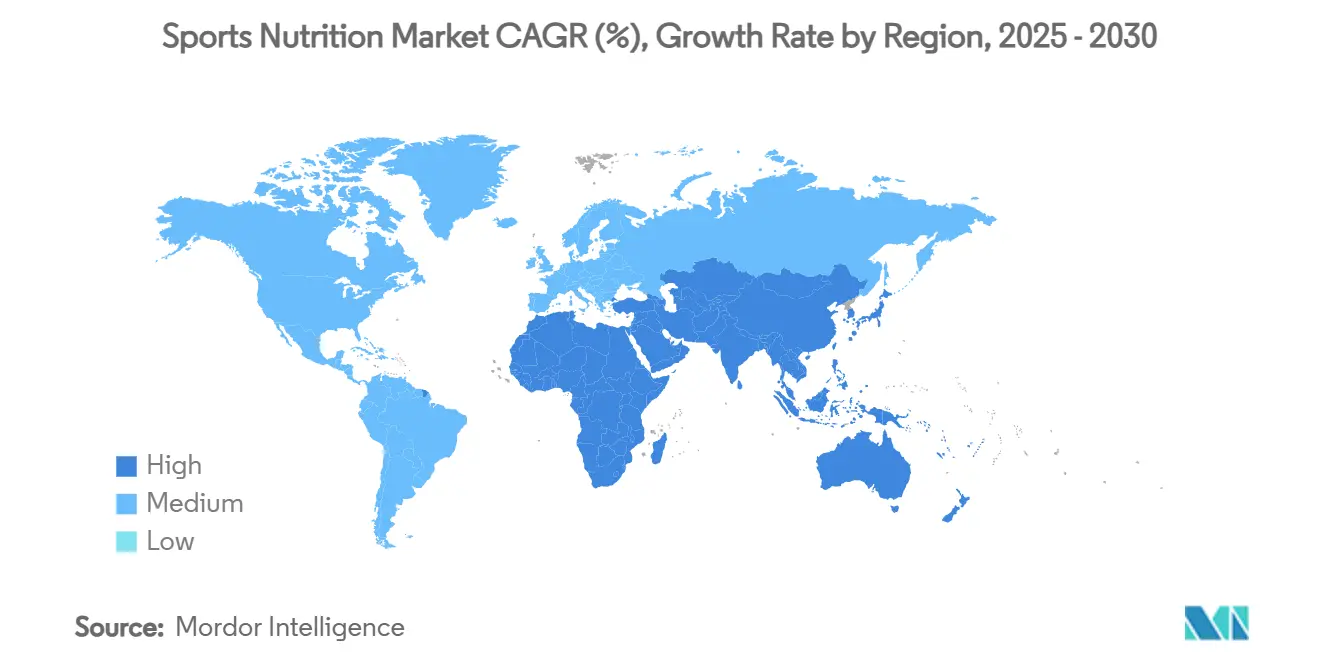

- Por geografía, América del Norte mantuvo el liderazgo con el 61,18% de los ingresos globales en 2024, mientras que Asia-Pacífico será la región de crecimiento más rápido hasta 2030 con una TCAC del 10,03%.

Tendencias e Perspectivas del Mercado Global de Nutrición Deportiva

Análisis del Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN EL PRONÓSTICO DE TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Aumento del uso de suplementos entre entusiastas del fitness y atletas | +2.1% | Global (América del Norte y Europa lideran) | Corto plazo |

| Proliferación de nutrición deportiva especializada para deportes de combate y disciplinas de alta intensidad | +1.3% | América del Norte, Europa, Japón, Corea del Sur | Mediano plazo |

| Apoyo gubernamental e institucional para programas de fitness y bienestar | +1.0% | Asia-Pacífico, América del Norte, Europa | Mediano plazo |

| Las soluciones de nutrición personalizada impulsan el mercado de nutrición deportiva | +2.3% | América del Norte, Europa, Asia-Pacífico urbano | Largo plazo |

| Integración de tecnología para recomendaciones de nutrición personalizada | +1.9% | Mercados desarrollados | Mediano plazo |

| Expansión de canales de distribución incluyendo plataformas de venta online | +2.0% | Global con ecosistemas online robustos | Corto plazo |

| Fuente: Mordor Intelligence | |||

Aumento del uso de suplementos entre entusiastas del fitness y atletas

Los entusiastas del fitness y atletas están priorizando cada vez más su salud y rendimiento, impulsando un aumento en la demanda de suplementos de nutrición deportiva que se extienden más allá de la recuperación muscular hacia la resistencia mejorada, energía y bienestar general. El mercado ha evolucionado significativamente, particularmente en el período post-pandémico, con productos ahora adaptados a patrones de actividad específicos y necesidades de recuperación en lugar de dirigirse a los atletas como un grupo uniforme. Esta transformación está respaldada por datos de la Asociación de la Industria del Deporte y Fitness, que informó que 242 millones de estadounidenses (78,8% de la población) participaron en actividades físicas en 2023, representando un aumento del 2,2% respecto al año anterior y marcando diez años consecutivos de crecimiento con 5 millones de nuevos participantes en 2023[1]Fuente: Sports & Fitness Industry Association, "2024 Topline Participation Report," sfia.org. La democratización de la nutrición deportiva más allá de los atletas de élite hacia los entusiastas del fitness cotidianos, junto con la creciente conciencia a través de influencers de redes sociales y expertos en fitness, ha impulsado a los fabricantes a innovar y diversificar sus líneas de productos. La proliferación de centros de fitness y gimnasios, junto con el aumento de eventos deportivos y competiciones, continúa alimentando esta expansión del mercado.

Proliferación de nutrición deportiva especializada para deportes de combate y disciplinas de alta intensidad

Los deportes de combate y disciplinas de alta intensidad están presenciando un aumento en la demanda de productos de nutrición deportiva especializados, impulsados por atletas que buscan soluciones adaptadas para el mejoramiento del rendimiento, aceleración de la recuperación y mantenimiento físico máximo. Estas actividades requieren formulaciones nutricionales específicas que aborden las demandas fisiológicas únicas, particularmente en el manejo del peso y la recuperación muscular. El mercado está evolucionando para proporcionar formulaciones de recuperación avanzadas que se dirijan a los patrones de daño muscular distintos comunes en los deportes de combate. El aumento en las competiciones profesionales y amateur de deportes de combate ha creado una base de consumidores sofisticada que entiende la importancia de la nutrición específica del deporte. Según Sport England, la participación en deportes de combate en Inglaterra aumentó de 827.000 en 2021-2022 a 933.500 en 2023-2024[2]Fuente: Sport England, "Number of People Participating Combat Sports in England", sportengland.org. Esta base de atletas en crecimiento, junto con los respaldos de atletas y entrenadores prominentes, continúa fortaleciendo el mercado de productos de nutrición especializados. La integración de investigación científica en el desarrollo de productos ha elevado aún más la calidad y efectividad de las soluciones de nutrición para deportes de combate. Los fabricantes se están enfocando cada vez más en ingredientes naturales y de etiqueta limpia para satisfacer la creciente demanda de opciones de nutrición más saludables. La expansión de canales de distribución, incluyendo minoristas especializados en nutrición deportiva y plataformas online, ha mejorado la accesibilidad de productos para atletas de deportes de combate.

Apoyo gubernamental e institucional para programas de fitness y bienestar

El apoyo gubernamental e institucional para iniciativas de fitness y bienestar impulsa significativamente el crecimiento del mercado de nutrición deportiva. A medida que aumenta la conciencia sobre la salud, los gobiernos de todo el mundo están implementando programas de fitness e invirtiendo en infraestructura deportiva, reconociendo su papel en la salud pública y los beneficios económicos. Por ejemplo, la estrategia "Get Active" del gobierno del Reino Unido tiene como objetivo aumentar la participación en 2,5 millones de adultos y 1 millón de niños para 2030 a través de inversiones en instalaciones de base y acceso mejorado para grupos subrepresentados[3]Fuente: United Kingdom Department for Culture, Media and Sport, "Get Active: A Strategy for the Future of Sport and Physical Activity," gov.uk. Además, las instituciones, desde escuelas hasta corporaciones, están integrando programas de bienestar en sus operaciones. Estos respaldos gubernamentales e institucionales no solo elevan el perfil de la nutrición deportiva sino que también aumentan su credibilidad, creando efectos multiplicadores ya que los nuevos participantes requieren nutrición apropiada para sus actividades elegidas, contribuyendo directamente a la expansión del mercado. El énfasis creciente en la atención médica preventiva y estilos de vida activos ha mejorado el desarrollo de productos en la industria de nutrición deportiva. Esto ha resultado en un aumento de la accesibilidad de productos de nutrición deportiva a través de varios canales de distribución.

Las soluciones de nutrición personalizada impulsan el mercado de nutrición deportiva

El segmento de nutrición personalizada está transformando el panorama de nutrición deportiva, impulsado por avances tecnológicos que permiten recomendaciones nutricionales basadas en biomarcadores individuales y datos de rendimiento. A medida que los atletas y entusiastas del fitness buscan cada vez más soluciones adaptadas, el mercado responde con ofertas personalizadas basadas en factores como edad, género, nivel de actividad y objetivos de fitness específicos. La tendencia de personalización se extiende más allá de la formulación del producto hacia los mecanismos de entrega, con dispositivos inteligentes y aplicaciones impulsadas por IA emergiendo como facilitadores clave de protocolos de nutrición personalizados. Esta transformación es particularmente significativa en mercados como India, donde iniciativas respaldadas por el gobierno como la intervención mDiabetes demuestran la creciente importancia de la nutrición personalizada. Según el estudio del Consejo Indio de Investigación Médica - India Diabetes (ICMR INDIAB) publicado en 2023, India tiene 10,1 crore de pacientes diabéticos, destacando la necesidad de soluciones nutricionales dirigidas que atiendan condiciones de salud específicas entre entusiastas del deporte[4]Fuente: Press Information Bureau, "World Diabetes Day 2024", pib.gov.in. Empresas como Herbalife y Nutrigenomics han respondido ofreciendo soluciones de nutrición deportiva personalizadas, mientras que el crecimiento de las plataformas de comercio electrónico ha mejorado la accesibilidad a estos productos personalizados.

Análisis del Impacto de Restricciones

| RESTRICCIÓN | (~) % IMPACTO EN EL PRONÓSTICO DE TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Problemas de adulteración y etiquetado incorrecto que socavan la confianza del cliente | -1,8% | Regiones con aplicación débil | Corto plazo |

| Aprobaciones regulatorias estrictas | -1,2% | América del Norte, Europa, Australia | Mediano plazo |

| Falta de conciencia sobre productos de nutrición deportiva en países emergentes | -1,0% | América Latina, África, Asia rural | Largo plazo |

| Crecientes preocupaciones sobre efectos secundarios | -1,4% | Mercados de altos ingresos | Mediano plazo |

| Fuente: Mordor Intelligence | |||

Problemas de adulteración y etiquetado incorrecto que socavan la confianza del cliente

El problema de adulteración en el mercado de nutrición deportiva plantea desafíos significativos, particularmente en productos comercializados para pérdida de peso y mejoramiento de energía. Estos productos frecuentemente contienen ingredientes farmacéuticos no aprobados que representan riesgos para la salud. A medida que los consumidores se vuelven más exigentes, los incidentes de manipulación de productos y etiquetas engañosas continúan erosionando la confianza. Tales violaciones no solo ponen en peligro las reputaciones de las marcas sino que también invitan al escrutinio regulatorio. El desafío se intensifica con el aumento del comercio electrónico, ya que las plataformas online a veces pueden ocultar los orígenes de los productos. Esta preocupación creciente ha llevado a llamados por regulaciones más estrictas y transparencia en el etiquetado, haciendo que la autenticidad y confiabilidad sean factores críticos en el mercado. Los fabricantes ahora están implementando protocolos de prueba avanzados y medidas de control de calidad para combatir estos problemas. Además, las partes interesadas de la industria están colaborando con organismos regulatorios para desarrollar estándares más estrictos para la verificación y certificación de productos.

Aprobaciones regulatorias estrictas

La complejidad regulatoria en los mercados globales crea desafíos significativos para la industria de nutrición deportiva, particularmente impactando a fabricantes más pequeños. La supervisión gubernamental estricta de productos de salud y bienestar lleva a costos aumentados y entrada retrasada al mercado. El mandato de Amazon para verificación anual de terceros de suplementos dietéticos añade otra capa de requisitos de control de calidad, afectando aún más los costos operativos y acceso al mercado. Estos obstáculos regulatorios, aunque aseguran la seguridad del consumidor, pueden impedir la innovación y limitar el desarrollo de productos, especialmente para startups que buscan establecerse en el mercado. Las empresas deben navegar regulaciones variables en diferentes países, haciendo que la expansión global sea particularmente desafiante tanto para jugadores establecidos como para nuevos participantes. La carga del cumplimiento a menudo requiere inversión sustancial en experiencia legal y sistemas de aseguramiento de calidad, ejerciendo presión sobre recursos que de otra manera podrían asignarse a investigación y desarrollo. Además, la naturaleza en constante evolución de estas regulaciones requiere que las empresas mantengan monitoreo vigilante y actualizaciones frecuentes a sus protocolos de cumplimiento.

Análisis de Segmentos

Por Tipo de Producto: Los Productos Sin Proteína Ganan Impulso

En 2024, los productos de proteína deportiva dominan el mercado con una participación del 82,14%, subrayando su papel fundamental en la nutrición deportiva. Esta fortaleza subraya su aceptación como un elemento básico en las rutinas de fitness y atlético, impulsada por su eficacia comprobada en la recuperación muscular, mejoramiento del rendimiento y apoyo general del fitness. La adopción generalizada de estos productos destaca su capacidad para atender a un espectro amplio de consumidores, desde atletas profesionales hasta entusiastas casuales del fitness. Dentro de la categoría de proteína, mientras que los polvos de suero y caseína mantienen su liderazgo debido a su alta biodisponibilidad y beneficios establecidos, las alternativas basadas en plantas están ganando tracción rápidamente. Este crecimiento está estimulado por un enfoque del consumidor elevado en sostenibilidad, abastecimiento ético y digestibilidad, haciendo que las opciones basadas en plantas sean particularmente atractivas para individuos conscientes del medio ambiente y enfocados en la salud. La demanda creciente de opciones basadas en plantas subraya un giro más amplio del consumidor hacia opciones ecológicas y centradas en la salud, reflejando un cambio significativo en las dinámicas del mercado.

Sin embargo, los productos deportivos sin proteína están emergiendo como un impulsor de crecimiento significativo, proyectados a expandirse a una TCAC del 8,77% de 2025 a 2030, superando al mercado más amplio. Este cambio indica una base de consumidores más exigente, buscando soluciones nutricionales que se extiendan más allá de solo proteína. El crecimiento en este segmento está alimentado por la creciente conciencia del papel de suplementos especializados en abordar objetivos de fitness específicos, como optimización de energía, resistencia y recuperación.

Por Fuente: Las Alternativas Basadas en Plantas Remodelan el Mercado

En 2024, los productos basados en animales mantienen una participación dominante del mercado del 63,44%. Sin embargo, las alternativas basadas en plantas están ganando impulso, con una TCAC proyectada del 9,66% de 2025 a 2030. Esta divergencia en las tasas de crecimiento destaca un cambio significativo en las preferencias del consumidor, impulsado principalmente por preocupaciones de sostenibilidad y el atractivo de los beneficios para la salud. El sector basado en plantas ha hecho avances significativos en sabor y textura, abordando exitosamente desafíos previos de adopción. Además, la investigación subraya los beneficios de las dietas basadas en plantas, incluyendo flujo sanguíneo mejorado, estrés oxidativo disminuido y recuperación más rápida para atletas, planteando un desafío a la supremacía tradicional de las proteínas animales. Este cambio es indicativo de una tendencia más amplia donde los consumidores están priorizando cada vez más productos que se alineen con la conciencia ambiental y objetivos de salud personal.

La dinámica entre ofertas animales y basadas en plantas está cambiando; en lugar de simplemente reemplazar una con la otra, muchos consumidores ahora están integrando ambas, personalizando sus selecciones para alinearse con objetivos nutricionales específicos y fases de entrenamiento. Las tendencias de la industria hacen eco de este sentimiento, mostrando un aumento en productos que combinan tanto proteínas animales como vegetales, esforzándose por capturar las ventajas de cada una. Esta tendencia también destaca el potencial para la innovación en el desarrollo de productos, ya que las empresas buscan atender a una base de consumidores más informada y consciente de la salud. Como resultado, es probable que el mercado de proteínas presencie un aumento en ofertas que equilibren sabor, nutrición e impacto ambiental, impulsando aún más el crecimiento del sector.

Por Canal de Distribución: El Comercio Electrónico Remodela el Panorama Minorista

En 2024, las tiendas de venta online dominan el panorama de distribución, manteniendo una participación dominante del 38,42%. Las proyecciones indican una expansión robusta a una TCAC del 10,76% de 2025 a 2030. Este aumento en el dominio online está impulsado principalmente por hábitos cambiantes del consumidor, con la conveniencia de las compras online y el acceso fácil a información del producto tomando precedencia. El ámbito online demuestra ser especialmente beneficioso para productos de nutrición deportiva, permitiendo a los consumidores investigar a fondo ingredientes, comparar formulaciones de productos y leer reseñas de usuarios antes de hacer una compra. La capacidad de acceder a una amplia gama de productos, a menudo a precios competitivos, mejora aún más el atractivo de las plataformas online. Además, la integración de tecnologías avanzadas, como recomendaciones impulsadas por IA y experiencias de compra personalizadas, está fomentando la lealtad del consumidor e impulsando compras repetidas.

Sin embargo, incluso con la prominencia creciente de canales online, supermercados, hipermercados y tiendas de salud de farmacias permanecen cruciales en la cadena de distribución. Atienden a compradores impulsivos y aquellos que necesitan acceso inmediato, solidificando su relevancia en el mercado. Estas tiendas físicas también proporcionan una experiencia de compra táctil, permitiendo a los consumidores inspeccionar físicamente los productos, lo que permanece como un factor significativo para ciertos segmentos de clientes.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

En 2024, América del Norte comanda una participación líder del mercado del 61,18%, reforzada por una conciencia del consumidor elevada, una cultura de fitness bien establecida y un marco minorista sólido. Estados Unidos se destaca como un epicentro de innovación, a menudo debutando lanzamientos de productos principales antes de su introducción global. Mientras que los polvos de proteína reinan supremos en América del Norte, hay un repunte notable en la popularidad de productos de proteína listos para comer y bebidas de proteína listas para beber, impulsado por la conveniencia y las preferencias cambiantes del consumidor por nutrición sobre la marcha. Además, la región está bajo escrutinio regulatorio elevado, con el presupuesto propuesto del FY2024 de la FDA destacando planes para modernizar DSHEA para supervisión mejorada y seguridad del consumidor. Esta modernización regulatoria tiene como objetivo abordar brechas en el etiquetado de productos, transparencia de ingredientes y estándares de fabricación, asegurando mejor protección para los consumidores.

Asia-Pacífico está configurado para ser el epicentro de crecimiento, presumiendo una TCAC proyectada del 10,03% de 2025-2030, superando el promedio global. Este aumento se atribuye a una conciencia de salud floreciente, una infraestructura de fitness en crecimiento e ingresos disponibles crecientes en mercados fundamentales como China, India y Japón. La juventud de la región, cada vez más consciente de la salud y reforzada por iniciativas gubernamentales de fitness, están impulsando un aumento en el interés por la nutrición deportiva. Por ejemplo, la iniciativa "China Saludable 2030" de China y el "Movimiento India en Forma" de India están fomentando la conciencia y participación en actividades de fitness, alimentando aún más la demanda de productos de nutrición deportiva. Sin embargo, se avecinan desafíos con incertidumbres comerciales y aranceles escalados, especialmente para la República Popular China, como se nota en el Panorama de Desarrollo Asiático. Aun así, la demanda doméstica robusta, junto con un repunte del turismo y una preferencia por formatos amigables para viajes, está impulsando el mercado de nutrición deportiva. La recuperación en los viajes internacionales también ha llevado a un aumento en las ventas de productos de nutrición compactos y portátiles, atendiendo a las necesidades de los viajeros.

Europa, América Latina, Medio Oriente y África cada una muestra trayectorias de crecimiento únicas e inclinaciones del consumidor. La región ha adaptado su panorama regulatorio, simplificando las aprobaciones de nuevos productos para fomentar el crecimiento del mercado. Los debuts de productos regionales recientes incluyen polvos de proteína basados en plantas de Herbalife en Brasil y suplementos enriquecidos con colágeno de Nestlé en Argentina, subrayando un cambio hacia nutrición personalizada y funcional. En Europa, la demanda de productos de etiqueta limpia y orgánicos también está moldeando la innovación de productos, con fabricantes enfocándose en transparencia y sostenibilidad para cumplir con las expectativas del consumidor. Mientras tanto, Medio Oriente y África, aunque más pequeños, están en aumento, con empresas como Optimum Nutrition amplificando sus inversiones para reforzar su posición. La urbanización creciente de la región y la creciente conciencia de las tendencias de fitness y salud están creando oportunidades para la expansión del mercado, particularmente en países como los Emiratos Árabes Unidos y Sudáfrica.

Panorama Competitivo

El mercado de nutrición deportiva mantiene un nivel de concentración moderado, donde jugadores establecidos como Glanbia PLC, PepsiCo, Inc. y Nestlé S.A operan junto a competidores emergentes. El mercado ha evolucionado de un enfoque centrado en el producto a un modelo orientado a soluciones, con empresas desarrollando ofertas que abordan necesidades específicas del consumidor en lugar de categorías genéricas de productos. Esta evolución ha llevado a una mayor diferenciación de productos y segmentación del mercado, particularmente en áreas especializadas como suplementos de recuperación y formulaciones pre-entrenamiento. Las empresas también están invirtiendo en investigación y desarrollo para crear formatos de entrega innovadores y mejorar la eficacia del producto.

Las adquisiciones estratégicas están moldeando el panorama competitivo, como se demuestra por la adquisición de GHOST Lifestyle por parte de Keurig Dr Pepper en enero de 2025. Esta tendencia refleja el interés creciente de empresas tradicionales de bebidas en el mercado de nutrición deportiva, ya que buscan capitalizar en oportunidades de crecimiento y adaptarse a las preferencias cambiantes del consumidor. Las actividades de consolidación han resultado en redes de distribución mejoradas y carteras de productos expandidas para empresas adquirentes. Estos movimientos estratégicos también han facilitado la transferencia de tecnología y el intercambio de conocimiento dentro de la industria, llevando a ciclos de desarrollo de productos acelerados.

El mercado presenta oportunidades en nutrición personalizada, formulaciones enfocadas en atletas femeninas y productos que mejoran el rendimiento que abordan aspectos mentales. Los nuevos participantes del mercado están disrumpiendo modelos de negocio tradicionales a través de enfoques directos al consumidor y estrategias de participación digital, mientras que las empresas establecidas continúan expandiéndose a través de adquisiciones estratégicas, transformando aún más la estructura del mercado. La integración de inteligencia artificial y análisis de datos ha permitido a las empresas entender mejor las preferencias del consumidor y desarrollar productos dirigidos. Además, el aumento de las plataformas de comercio electrónico ha creado nuevos canales de distribución, permitiendo a jugadores más pequeños competir efectivamente con marcas establecidas.

Líderes de la Industria de Nutrición Deportiva

-

Abbott Laboratories Inc.

-

Herbalife Nutrition Ltd.

-

Nestlé S.A.

-

PepsiCo, Inc.

-

Glanbia plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Edible Garden AG Incorporated lanzó su línea de productos Kick Sports Nutrition en Amazon. La empresa se asoció con Pirawna, una agencia de crecimiento de comercio electrónico, para la entrada al mercado. Según la empresa, esta iniciativa refuerza su posicionamiento de Granja a Fórmula y expande la presencia de la marca en el mercado de productos de consumo 'Mejor para Ti', complementando sus marcas.

- Abril 2025: Trek introdujo barras altas en proteína y bajas en azúcar en supermercados del Reino Unido, expandiendo el segmento de bocadillos nutritivos dentro del mercado de nutrición deportiva. Se afirma que el producto contiene ingredientes 100% de origen natural sin edulcorantes artificiales.

- Enero 2025: THG Fulfil formó una asociación con Zedify para implementar servicios de entrega con bicicletas de carga de cero emisiones en las principales ciudades del Reino Unido. La colaboración permite entregas de última milla usando bicicletas de carga eléctricas, reduciendo las emisiones de carbono y la congestión del tráfico en áreas urbanas mientras apoya objetivos de sostenibilidad ambiental. Esta iniciativa ayuda a ambas empresas a cumplir sus objetivos de reducción de carbono y mejorar la eficiencia de entrega en centros de ciudades.

- Junio 2024: Steadfast Nutrition, una empresa de nutrición deportiva y de bienestar, lanzó tres nuevos suplementos en su cartera de productos. La empresa introdujo dos suplementos de proteína-Whey Protein y LIV Raw-y un Mega Pack Multivitamínico vegetariano que contiene 180 tabletas para abordar los requisitos de proteína y nutrientes en el mercado indio. La empresa presentó estos suplementos en el Festival Internacional de Salud, Deportes y Fitness (IHFF), enfocándose en consumidores conscientes de la salud y atletas.

Alcance del Informe del Mercado Global de Nutrición Deportiva

La nutrición deportiva se enfoca en prácticas dietéticas dirigidas a mejorar el rendimiento atlético. La nutrición juega un papel fundamental en los regímenes de entrenamiento, especialmente en deportes de fuerza y resistencia.

El mercado de nutrición deportiva está categorizado por tipo de producto, fuente, canal de distribución y geografía. Por producto, el mercado se divide en productos de proteína deportiva y productos deportivos sin proteína. La categoría de productos de proteína deportiva se desglosa en polvos, proteínas listas para beber (RTD) y barras de proteína/energía. Dentro de los polvos, hay una distinción entre suero y caseína, basados en plantas y otros polvos de proteína deportiva. En el lado sin proteína, las ofertas incluyen geles de energía, polvo de BCAA, polvo de creatina y productos deportivos sin proteína. Por fuente, el mercado está segmentado en basado en animales y basado en plantas. Los canales de distribución abarcan supermercados/hipermercados, farmacias/tiendas de salud, tiendas de venta online y otros. Geográficamente, el análisis abarca América del Norte, Europa, Asia-Pacífico, América del Sur y Medio Oriente y África. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Productos de Proteína Deportiva | Polvo | Polvo de Suero y Caseína |

| Polvo de Proteína Basado en Plantas | ||

| Otro Polvo de Proteína Deportiva | ||

| Proteína Lista para Beber | ||

| Barras de Proteína/Energía | ||

| Productos Deportivos Sin Proteína | Geles de Energía | |

| Polvo de BCAA | ||

| Polvo de Creatina | ||

| Otros Productos Deportivos Sin Proteína |

| Basado en Animales |

| Basado en Plantas |

| Supermercados/Hipermercados |

| Farmacias/Tiendas de Salud |

| Tiendas de Venta Online |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| España | |

| Países Bajos | |

| Italia | |

| Suecia | |

| Polonia | |

| Bélgica | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Indonesia | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Chile | |

| Colombia | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Sudáfrica | |

| Nigeria | |

| Arabia Saudita | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Productos de Proteína Deportiva | Polvo | Polvo de Suero y Caseína |

| Polvo de Proteína Basado en Plantas | |||

| Otro Polvo de Proteína Deportiva | |||

| Proteína Lista para Beber | |||

| Barras de Proteína/Energía | |||

| Productos Deportivos Sin Proteína | Geles de Energía | ||

| Polvo de BCAA | |||

| Polvo de Creatina | |||

| Otros Productos Deportivos Sin Proteína | |||

| Por Fuente | Basado en Animales | ||

| Basado en Plantas | |||

| Por Canal de Distribución | Supermercados/Hipermercados | ||

| Farmacias/Tiendas de Salud | |||

| Tiendas de Venta Online | |||

| Otros Canales de Distribución | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Resto de América del Norte | |||

| Europa | Alemania | ||

| Francia | |||

| Reino Unido | |||

| España | |||

| Países Bajos | |||

| Italia | |||

| Suecia | |||

| Polonia | |||

| Bélgica | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Australia | |||

| Corea del Sur | |||

| Indonesia | |||

| Tailandia | |||

| Singapur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Chile | |||

| Colombia | |||

| Perú | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Emiratos Árabes Unidos | ||

| Sudáfrica | |||

| Nigeria | |||

| Arabia Saudita | |||

| Egipto | |||

| Marruecos | |||

| Turquía | |||

| Resto de Medio Oriente y África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de nutrición deportiva y su pronóstico para 2030?

El mercado se sitúa en 33,33 mil millones de USD en 2025 y se proyecta que alcance los 49,63 mil millones de USD para 2030.

¿Qué región mantiene la mayor participación del mercado de nutrición deportiva?

América del Norte lidera con el 61,18% de los ingresos globales.

¿Qué tipo de producto está creciendo más rápido en la industria de nutrición deportiva?

Los productos sin proteína como creatina, BCAAs y geles de energía tienen el pronóstico de crecer a una TCAC del 8,77%.

¿Por qué las proteínas basadas en plantas están ganando participación del mercado de nutrición deportiva?

Los consumidores perciben beneficios ambientales y digestivos, impulsando una TCAC del 9,66% para opciones basadas en plantas.

¿Cómo está influyendo el comercio electrónico en el crecimiento del tamaño del mercado de nutrición deportiva?

La venta online ofrece información detallada y modelos de suscripción, respaldando una TCAC del 10,76% para canales digitales.

¿Qué factores restringen el crecimiento del mercado de nutrición deportiva en economías emergentes?

Menor conciencia, infraestructura de distribución limitada y regulaciones heterogéneas ralentizan la adopción fuera de los principales centros urbanos.

Última actualización de la página el: