Análisis del mercado de atención sanitaria veterinaria

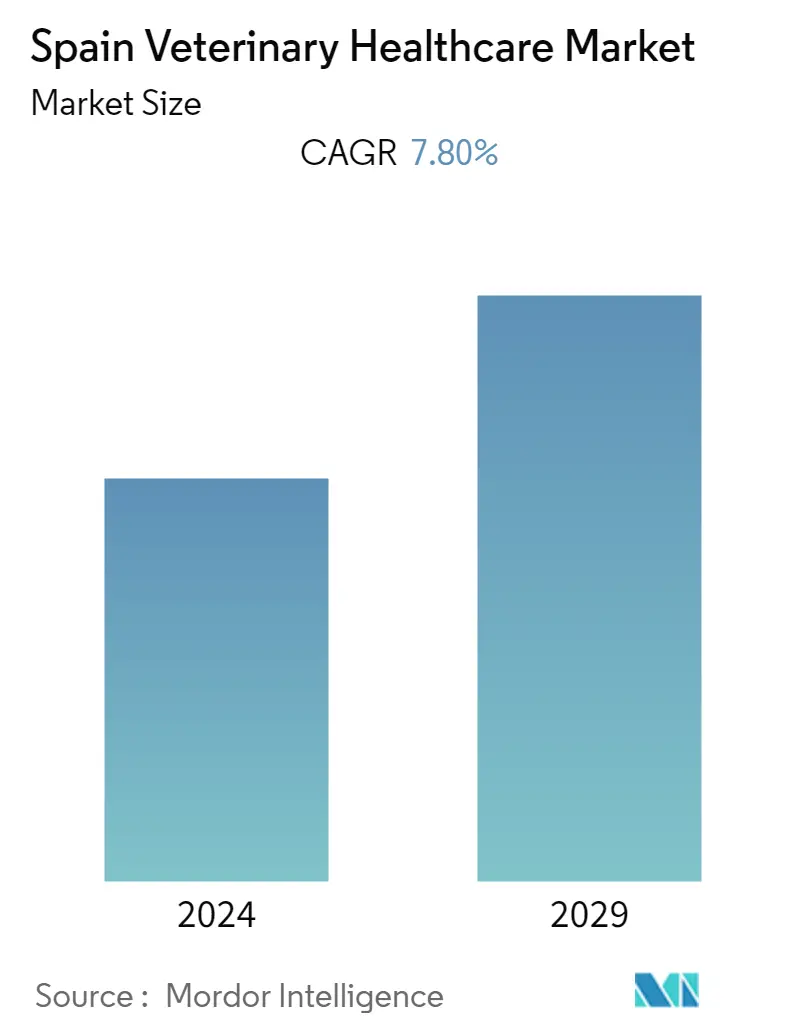

Se espera que el mercado español de atención sanitaria veterinaria registre una tasa compuesta anual del 7,8% durante el período previsto (2022-2027).

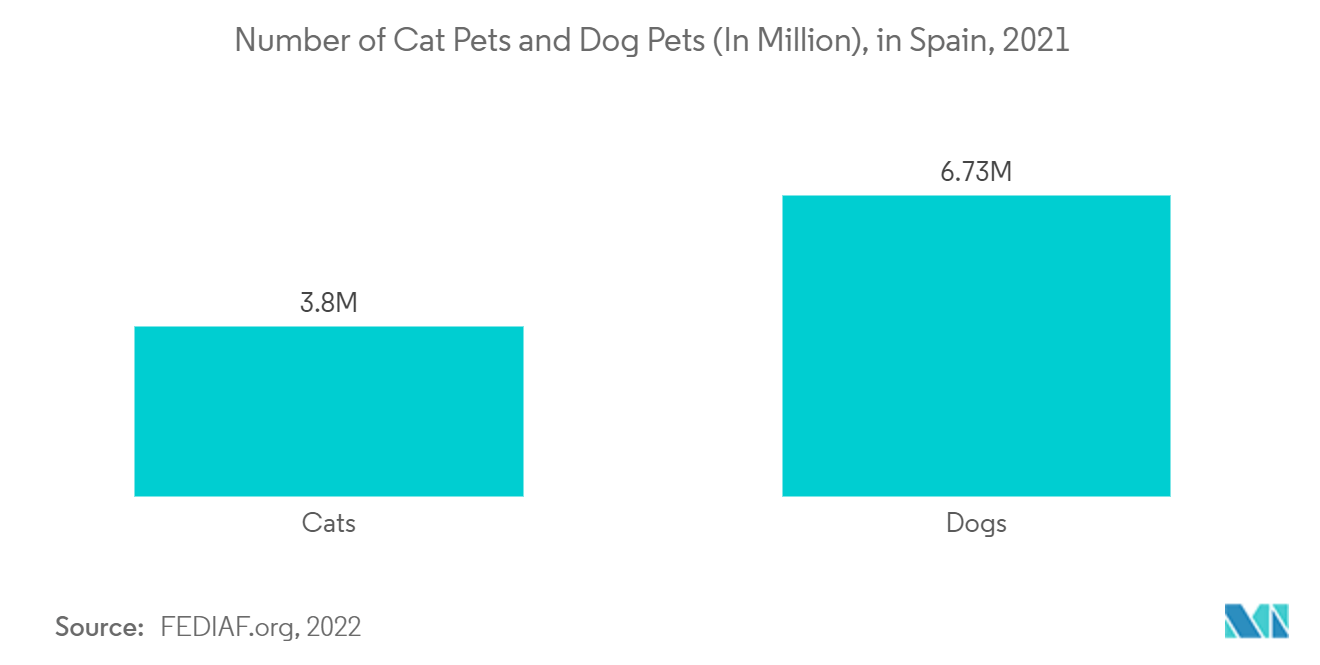

La pandemia de COVID-19 ha puesto de relieve la adaptabilidad y la respuesta de la atención sanitaria veterinaria a una enfermedad infecciosa emergente y su papel en el mantenimiento de la salud animal y la protección de la salud pública humana. Las iniciativas de colaboración adoptadas por la organización para las pruebas de COVID-19 en animales han impactado positivamente en el mercado. Sin embargo, la interrupción en la cadena de suministro y los retrasos en la entrega de instrumentos de diagnóstico, consumibles y reactivos durante la pandemia en toda España han afectado negativamente al mercado inicialmente. Algunos de los principales problemas que enfrenta el mercado durante una pandemia incluyen los cuellos de botella en los camiones y los puntos de control en los puertos que ralentizan sus entregas, incluidos los suministros críticos; En muchos países se impusieron prohibiciones de exportación y sólo unas pocas unidades de fabricación estaban en funcionamiento. Por lo tanto, tales factores impidieron inicialmente la tasa de crecimiento del mercado; por otro lado, el brote de la pandemia aumentó la propiedad de mascotas en España, lo que afectó positivamente el crecimiento del mercado. Por ejemplo, según el informe publicado por la Administración de Comercio Internacional en marzo de 2021, el sector de las mascotas en España aumentó enormemente, un 25,0% durante la pandemia. El mismo informe también indica que España es el quinto mercado de mascotas de Europa, después de Reino Unido, Francia, Alemania e Italia, con 28,0 millones de mascotas registradas, entre ellas 6,7 millones de perros y 3,8 millones de gatos. Los datos sugirieron que la pandemia ha aumentado el número de personas que han integrado una o más de una mascota en sus hogares, principalmente un perro o un gato. Por tanto, la pandemia ha impulsado la rentabilidad del sector de mascotas, convirtiéndolo en uno de los negocios más rentables en 2021 en el país.

Asimismo, según el informe publicado por la Asociación Española de Fabricantes de Alimentos para Mascotas en mayo de 2022, durante la pandemia se observó en España alrededor del 54,0% de crecimiento en el número de gatos y alrededor del 38,0% del crecimiento en el número de perros. Por lo tanto, se prevé que tal aumento en la propiedad de mascotas en España en medio de la pandemia tendrá un impacto positivo en el mercado veterinario de atención sanitaria en España durante el período previsto.

Además, se espera que el aumento de la propiedad de mascotas en España y las iniciativas gubernamentales hacia la propiedad de mascotas impulsen el mercado de atención sanitaria veterinaria en España durante el período de análisis. Por ejemplo, en diciembre de 2021, el gobierno español aprobó una nueva ley para brindar una mayor protección a los animales adoptados. La nueva ley modifica el Código Civil para que los animales ya no puedan ser considerados como cosas sino como seres sintientes y miembros de la familia, y que los propietarios de animales estén ahora obligados a proporcionar a sus animales los cuidados adecuados para garantizar su bienestar de conformidad con las características de cada especie animal. Por lo tanto, se prevé que tales iniciativas estimulen la demanda de atención veterinaria avanzada, por lo que es probable que la demanda de diagnóstico y terapéutica aumente entre la población española.

Sin embargo, la falta de veterinarios y el alto coste asociado a la práctica de la asistencia sanitaria veterinaria son los principales factores que frenan el crecimiento del mercado de la asistencia sanitaria veterinaria en España.

Tendencias del mercado de atención sanitaria veterinaria

Se espera que el segmento de vacunas sea testigo de un crecimiento durante el período de pronóstico

Las vacunas consisten en virus, bacterias u otros organismos que causan enfermedades que han sido eliminados o alterados para que no puedan causar ninguna enfermedad, lo que aumenta la inmunidad. Se espera que el segmento de vacunas se vea impulsado por las innovaciones en vacunas, una mayor conciencia sobre la salud animal, una mayor inversión por parte de organismos y asociaciones gubernamentales, una mayor demanda de proteínas animales, incluidas leche, carne, huevos y pescado, y un mayor gasto en el cuidado de los animales. Las crecientes iniciativas del gobierno español en el país han mejorado la salud animal y han llevado a una creciente demanda de vacunas veterinarias. Por ejemplo, el Ministerio de Sanidad español ha adoptado un nuevo proyecto de Real Decreto sobre medicamentos veterinarios de fabricación industrial. La nueva propuesta introduce disposiciones específicas para la aplicación del Reglamento (Unión Europea) 2019/6 del Parlamento Europeo y del Consejo, de 11 de diciembre de 2018, sobre medicamentos veterinarios (en adelante, Reglamento 2019/6) en España , que junto con el Reglamento (Unión Europea) 2019/4 del Parlamento Europeo y del Consejo, de 11 de diciembre de 2018, sobre la producción, comercialización y uso de piensos medicamentosos, representa el marco legislativo adoptado a mediados del Plan de acción europeo One Health contra la resistencia a los antimicrobianos.

Además, se espera que las crecientes iniciativas de los sectores público y privado para lanzar nuevas vacunas y medidas de vacunación animal impulsen el crecimiento del segmento durante el período previsto. Por ejemplo, en junio de 2020 la Federación de Veterinarios de Europa, en cooperación con la Unión Europea, anunció que la nueva legislación sobre medicamentos veterinarios se aplicará en todos los países de la UE a partir de enero de 2022. Además, en enero de 2020, Boehringer Ingelheim lanzó VAXXITEK. Vacuna HVT+IBD+ND, que proporciona una base inmunitaria sólida y una protección optimizada contra la enfermedad de Mark, la bolsa infecciosa (tipos clásico y variante) y la enfermedad de Newcastle.

Por lo tanto, debido a los factores antes mencionados, se prevé que el segmento experimente un crecimiento considerable durante el período previsto.

Descripción general de la industria de la atención sanitaria veterinaria

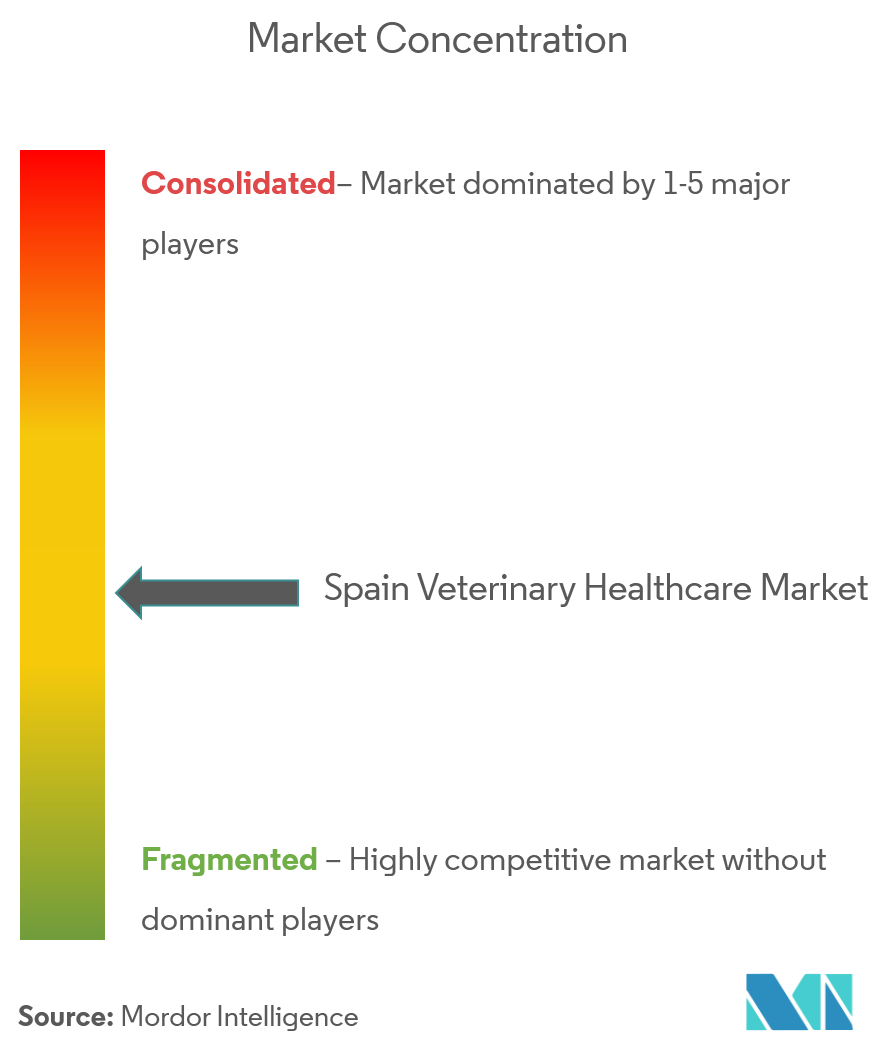

El mercado español de atención sanitaria veterinaria muestra una alta competencia entre los actores del mercado. Los principales actores del mercado están invirtiendo un gran capital en I+D y generando muchas estrategias, como lanzamientos y desarrollos de nuevos productos, expansiones geográficas, colaboraciones y adquisiciones para fortalecer su posición en el mercado de atención sanitaria veterinaria en España. El panorama competitivo incluye un análisis de algunas empresas internacionales y locales que poseen cuotas de mercado y son bien conocidas, incluidas Zoetis Inc., MSD Animal Health, Bayer Healthcare, Ceva Animal Health Inc., Boehringer Ingelheim International GmbH, SP Veterinaria, SUPER'S DIANA, SL, entre otros.

Líderes del mercado de atención sanitaria veterinaria

S.P. Veterinaria

SUPER'S DIANA, S.L.

LABORATORIOS EURISKO

BioVet, SA

Zoetis, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de atención sanitaria veterinaria

- En mayo de 2022, TheraVet, pionera en el tratamiento de enfermedades osteoarticulares en mascotas, anunció la firma de un acuerdo de distribución en exclusiva con Nuzoa, empresa española líder en la distribución de productos y servicios veterinarios. Este acuerdo permitirá la distribución de la línea de productos BIOCERA-VET en España.

- En enero de 2022, VetPartners, un grupo veterinario con sede en Nueva York, adquirió sus primeras consultas en España.

Segmentación de la industria de la atención sanitaria veterinaria

Según el alcance de este informe, el mercado de la atención sanitaria veterinaria se compone de productos y soluciones terapéuticos y de diagnóstico para animales de compañía y de granja. Los animales de compañía pueden ser domesticados o adoptados como compañía o como guardias de la casa/oficina, y los animales de granja se crían para obtener carne y productos lácteos. Los animales de compañía pueden ser domesticados o adoptados como compañía o como guardias de la casa/oficina, y los animales de granja se crían para productos relacionados con la carne y la leche. Los animales de compañía incluyen caninos, felinos y equinos. Los animales de granja son bovinos, aves de corral y porcinos. El mercado español de atención sanitaria veterinaria está segmentado por (Terapéutica y Diagnóstico) y por Tipos de Animales (Perros y Gatos, Caballos, Rumiantes, Porcinos, Aves de Corral y Otros Animales). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por terapéutica | Vacunas |

| Parasiticidas | |

| Antiinfecciosos | |

| Aditivos alimentarios médicos | |

| Otras terapéuticas | |

| Por diagnóstico | Pruebas de inmunodiagnóstico |

| Diagnóstico molecular | |

| Diagnóstico por imagen | |

| Química Clínica | |

| Otros diagnósticos |

| Perros y gatos |

| Caballos |

| rumiantes |

| Cerdo |

| Aves de corral |

| Otros animales |

| Por producto | Por terapéutica | Vacunas |

| Parasiticidas | ||

| Antiinfecciosos | ||

| Aditivos alimentarios médicos | ||

| Otras terapéuticas | ||

| Por diagnóstico | Pruebas de inmunodiagnóstico | |

| Diagnóstico molecular | ||

| Diagnóstico por imagen | ||

| Química Clínica | ||

| Otros diagnósticos | ||

| Por tipo de animal | Perros y gatos | |

| Caballos | ||

| rumiantes | ||

| Cerdo | ||

| Aves de corral | ||

| Otros animales | ||

Preguntas frecuentes sobre investigación de mercado de atención médica veterinaria

¿Cuál es el tamaño actual del mercado de atención sanitaria veterinaria en España?

Se prevé que el mercado español de atención sanitaria veterinaria registre una tasa compuesta anual del 7,80% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado de Atención sanitaria veterinaria en España?

S.P. Veterinaria, SUPER'S DIANA, S.L., LABORATORIOS EURISKO, BioVet, SA, Zoetis, Inc. son las principales empresas que operan en el Mercado de Salud Veterinaria de España.

¿Qué años cubre este mercado de Atención sanitaria veterinaria en España?

El informe cubre el tamaño histórico del mercado del Mercado de atención sanitaria veterinaria en España durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Atención sanitaria veterinaria en España para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe del sector de sanidad animal en España

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de Salud Animal en España en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Sanidad Animal en España incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.