Tamaño y Participación del Mercado de comercio electrónico transfronterizo del sudeste asiático

Análisis del Mercado de comercio electrónico transfronterizo del sudeste asiático por Mordor Intelligence

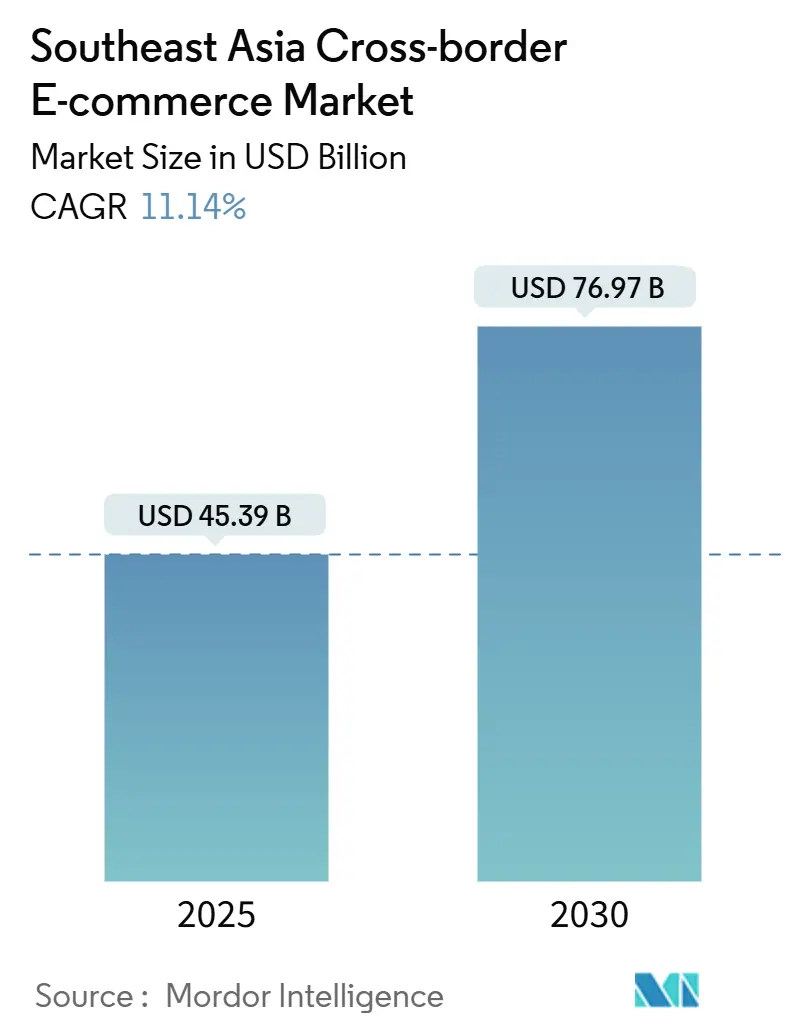

El tamaño del mercado de comercio electrónico transfronterizo del sudeste asiático se sitúa en USD 45,39 mil millones en 2025 y se prevé que alcance USD 76,97 mil millones para 2030, reflejando una TCAC del 11,14%. El aumento de los ingresos disponibles, una base creciente de 402 millones de consumidores digitales, y un rápido giro hacia las compras móviles continúan sustentando la demanda. Las concesiones arancelarias bajo la Asociación Económica Integral Regional (RCEP) están reduciendo los costos de entrega promedio para productos chinos y coreanos, intensificando la competencia en líneas de electrónicos y belleza. Las super-aplicaciones de billetera electrónica domésticas ahora impulsan el 70% del valor de pago, agilizando los pagos transfronterizos y estimulando tamaños de ticket más altos. La logística de almacenes aduaneros, respaldada por protocolos de tránsito aduanero de ASEAN, está reduciendo los tiempos de entrega intra-regionales a menos de tres días, reforzando la confianza del comprador y las tasas de recompra.

Conclusiones Clave del Informe

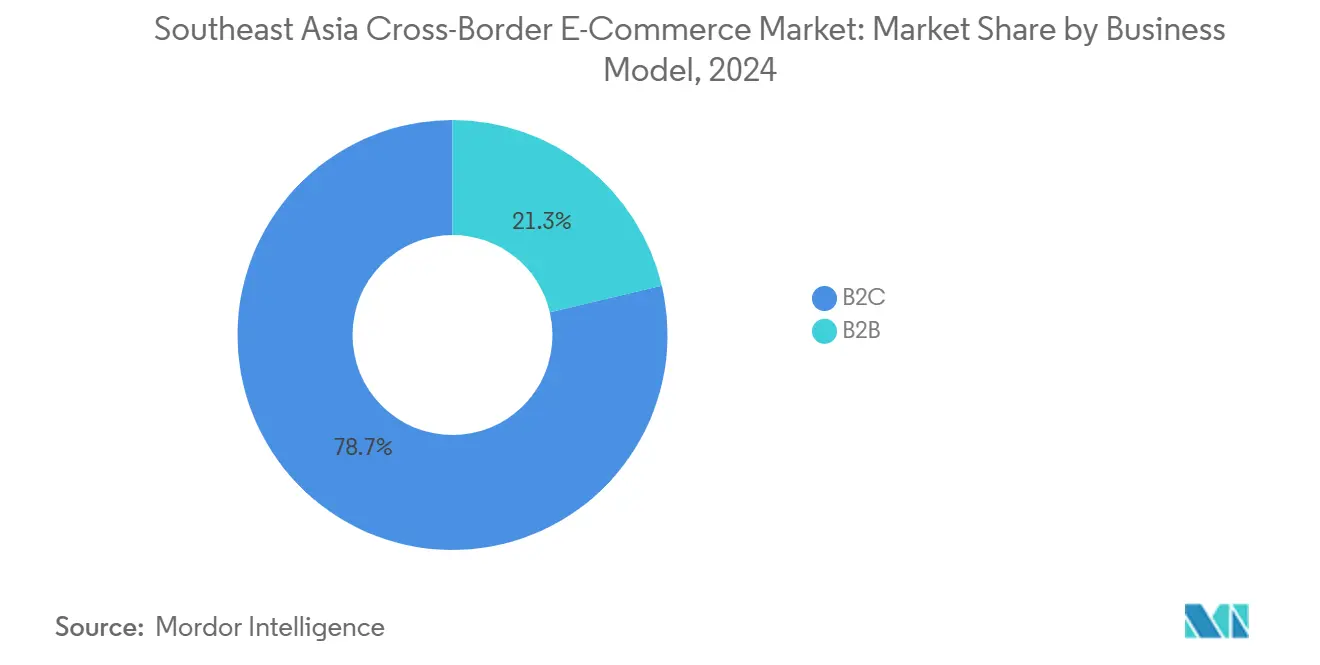

- Por modelo de negocio, el segmento B2C capturó el 78,67% de la participación del mercado de comercio electrónico transfronterizo del sudeste asiático en 2024. Se proyecta que el mercado de comercio electrónico transfronterizo del sudeste asiático para B2B se expanda a una TCAC del 9,13% entre 2025-2030.

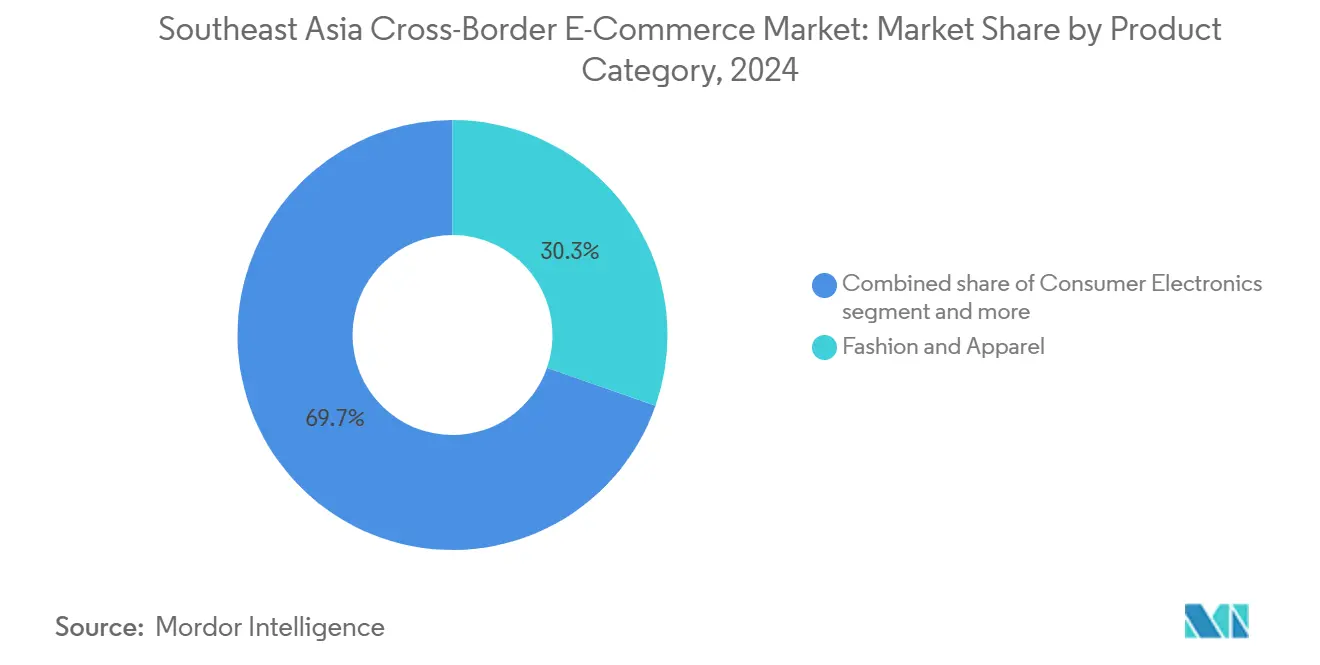

- Por categoría de producto, moda y prendas de vestir lideró con el 30,33% de la participación de ingresos del mercado de comercio electrónico transfronterizo del sudeste asiático en 2024. Se prevé que el mercado de comercio electrónico transfronterizo del sudeste asiático para belleza y cuidado personal crezca a una TCAC del 10,87% entre 2025-2030.

- Por canal de ventas, los mercados en línea mantuvieron el 73,33% de la participación del mercado de comercio electrónico transfronterizo del sudeste asiático en 2024. El mercado de comercio electrónico transfronterizo del sudeste asiático para comercio social está avanzando a una TCAC del 20,2% entre 2025-2030.

- Por geografía, Indonesia contribuyó con el 34,67% de los ingresos del mercado de comercio electrónico transfronterizo del sudeste asiático de 2024. El mercado de comercio electrónico transfronterizo del sudeste asiático para Vietnam está establecido para crecer a una TCAC del 11,2% entre 2025-2030.

Tendencias e Insights del Mercado de comercio electrónico transfronterizo del sudeste asiático

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Super-aplicaciones de billetera electrónica domésticas (GrabPay, GCash, MoMo) acelerando el pago transfronterizo | +2.2% | Más fuerte en Filipinas, Vietnam, Singapur | Mediano plazo (2-4 años) |

| Recortes arancelarios RCEP (4-8%) en productos chinos y coreanos | +2.8% | Más pronunciado en Indonesia, Tailandia, Vietnam | Mediano plazo (2-4 años) |

| Video-comercio y transmisión en vivo convirtiendo GMV de redes sociales | +1.7% | Indonesia, Tailandia, Vietnam, Filipinas | Corto plazo (≤2 años) |

| Modelo de almacén aduanero B2B2C reduciendo entrega a <3 días | +2.0% | Malasia, Singapur, Tailandia; beneficia a toda ASEAN | Mediano plazo (2-4 años) |

| Expansión de compra-ahora-paga-después entre compradores Gen-Z | +1.3% | Indonesia, Singapur, Filipinas | Corto plazo (≤2 años) |

| Sistema de Tránsito Aduanero de ASEAN habilitando transporte por camión con suspensión de aranceles | +1.1% | Camboya, Laos, Myanmar, Vietnam | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Adopción Rápida de Super-aplicaciones de Billetera Electrónica Domésticas Impulsando Pagos Transfronterizos

La proliferación de GrabPay, GCash y MoMo está redefiniendo las preferencias de pago en el mercado de comercio electrónico transfronterizo del sudeste asiático. Se proyecta que los usuarios de billeteras móviles regionales alcancen 2,6 mil millones para 2025, con valores de transacción subiendo a USD 636 mil millones. La interoperabilidad de plataformas y la estandarización de códigos QR están reduciendo la fricción de divisas, alentando las primeras compras transfronterizas entre la población no bancarizada[1]Banco Asiático de Desarrollo, "Informe de Integración Económica Asiática 2024," Banco Asiático de Desarrollo, adb.org. En Filipinas, GCash ha convertido más de la mitad de sus usuarios activos en compradores internacionales, mientras que MoMo de Vietnam continúa integrando microcrédito de compra-ahora-paga-después para importaciones de mayor valor. La penetración elevada de billeteras está cerrando la brecha de confianza que una vez obstaculizó a los vendedores regionales.

Reducciones Arancelarias RCEP Reformando los Flujos Comerciales Regionales

Desde 2024, los aranceles promedio en productos de origen chino y coreano han caído un 4-8%, elevando los volúmenes comerciales para líneas de electrónicos y belleza en el mercado de comercio electrónico transfronterizo del sudeste asiático. Los comerciantes están canalizando inventario a través de centros especializados en Malasia y Tailandia, aprovechando las zonas de suspensión de aranceles para preposicionar stock. Las marcas de electrónicos reportan mejoras de doble dígito en competitividad de precios, y las etiquetas de belleza están lanzando campañas a nivel regional programadas para hitos arancelarios. La armonización aduanera permanece desigual, sin embargo, los marcos colaborativos bajo RCEP están gradualmente alineando los procedimientos de documentación para acelerar el rendimiento.

Video-comercio Revolucionando el Compromiso del Consumidor

Las compras por transmisión en vivo ahora convierten el 15% del valor bruto de mercancías de redes sociales en pedidos transfronterizos. La narración liderada por influencers, señales de escasez y descuentos en tiempo real están impulsando compras impulsivas en verticales de belleza, moda y decoración del hogar. Las plataformas integran pago de un clic, reduciendo el camino hacia la compra a menos de 25 segundos. En Indonesia, los principales anfitriones de transmisión en vivo promedian tiempos de visualización de sesión que superan los 20 minutos, aumentando considerablemente las tasas de agregar al carrito. Los anunciantes están redirigiendo presupuestos de feeds estáticos a formatos interactivos, esperando que las ventas basadas en video superen las campañas de banners tradicionales para 2027.

Modelo de Almacén Aduanero B2B2C Transformando la Logística Regional

El Centro de Cumplimiento de Malasia de Lazada ejemplifica una red de almacenes aduaneros que reduce la latencia de entrega a menos de tres días para pedidos intra-ASEAN. La previsión de inventario impulsada por IA recorta los desabastecimientos en un 35% y eleva las métricas de entrega a tiempo al 97%. El modelo reduce los costos de envío transfronterizo en un 23-30% en relación con los flujos de envío directo, desbloqueando márgenes incrementales para vendedores y precios más bajos para compradores[2]Junta de Desarrollo Económico de Singapur, "Revisión de la Industria Logística 2024," Junta de Desarrollo Económico de Singapur, edb.gov.sg. Los protocolos de pre-despacho aduanero permiten que los productos se despachen en seis horas versus hasta tres días previamente. Belleza y electrónicos de consumo se benefician más ya que los riesgos de vida útil y estacionalidad disminuyen con el almacenamiento próximo.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Umbrales de minimis fragmentados (USD 75-150) nublando costos de entrega | -1.7% | Indonesia, Malasia, Tailandia | Mediano plazo (2-4 años) |

| Altos costos de logística inversa; >22% tasas de devolución de moda | -1.3% | Indonesia, Filipinas | Corto plazo (≤2 años) |

| Controles FX irregulares retrasando pagos de vendedores hasta 5 días | -0.8% | Indonesia, Vietnam; derrame a Tailandia, Malasia | Corto plazo (≤2 años) |

| Fraude de comercio social erosionando confianza en ciudades Tier-2/3 | -0.5% | Indonesia, Vietnam, Filipinas; emergiendo en Tailandia | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Reglas De Minimis Fragmentadas Creando Opacidad en Costos de Entrega

En el mercado de comercio electrónico transfronterizo del sudeste asiático, los umbrales variables confunden la transparencia de precios. Los comerciantes lidian con múltiples motores de impuestos, llevando a costos operativos inflados y confusión en el pago para los compradores. El IVA de importación de Indonesia en paquetes de bajo valor amortigua las compras impulsivas. Mientras las negociaciones en el Marco de Economía Digital de ASEAN buscan estandarizar las reglas de paquetes pequeños, un consenso antes de 2026 parece improbable. Mientras tanto, los vendedores están recurriendo a calculadoras de costos de entrega y promociones personalizadas para navegar estos desafíos regulatorios.

Altos Costos de Logística Inversa Obstaculizando la Rentabilidad

Las tasas de devolución superan el 22% en flujos de moda transfronterizos, tensionando los márgenes tanto para plataformas como para vendedores. El manejo múltiple, geografías insulares y redes de mensajería fragmentadas empujan los cargos de envío inverso a casi el doble de los equivalentes de tarifa directa. Las inversiones en casilleros inteligentes, algoritmos de recomendación de tallas y puntos de entrega consolidados están emergiendo como contramedidas. Los adoptantes tempranos en Singapur han reducido los tiempos promedio de procesamiento en un 30%, pero el despliegue a escala en mercados archipelágicos permanece intensivo en capital.

Análisis de Segmentos

Por Modelo de Negocio: El Dominio B2C Enmascara el Potencial de Crecimiento B2B

El segmento B2C continuó liderando en el mercado de comercio electrónico transfronterizo del sudeste asiático. Las vitrinas familiares de mercados, el soporte de idioma localizado y el seguimiento integrado de paquetes sostienen el crecimiento de tráfico, particularmente entre compradores primerizos en Indonesia y Tailandia. La frecuencia de pedidos transfronterizos ha aumentado a medida que las demografías más jóvenes buscan etiquetas internacionales nicho no disponibles offline.

La adquisición comercial está ganando impulso. El segmento B2B, aunque más pequeño, está en camino para una TCAC del 9,13% hasta 2030 a medida que los fabricantes en Vietnam y Tailandia digitalizan el aprovisionamiento. Los corredores aduaneros simplificados bajo el Sistema de Tránsito Aduanero de ASEAN ahora reducen la documentación hasta en un 50%, acelerando los movimientos de inventario justo a tiempo. Los proveedores de plataformas están agregando herramientas de financiamiento comercial y insignias de proveedores verificados para elevar los niveles de confianza. Las compras colectivas entre microempresas señalan además que el mercado de comercio electrónico transfronterizo del sudeste asiático está evolucionando más allá de transacciones puramente de consumo.

Por Categoría de Producto: El Segmento de Belleza Superando el Liderazgo en Volumen de Moda

Moda y prendas de vestir mantuvieron una porción del 30,33% de los ingresos de 2024, sostenida por etiquetas de moda rápida asequibles y colecciones curadas por influencers. Los ciclos de recompra se mantienen cortos en 45 días ya que los nuevos lanzamientos atraen a los compradores a través de aplicaciones móviles. Sin embargo, las extensas devoluciones relacionadas con tallas de moda crean presiones de rentabilidad, empujando a las plataformas a refinar los motores de predicción de ajuste.

Belleza y cuidado personal, apoyado por video-comercio basado en tutoriales, está avanzando a una TCAC del 10,87%. Las marcas aprovechan micro-influencers para demostraciones específicas de tono de piel por región, impulsando pruebas y venta cruzada. Los electrónicos también se benefician de las concesiones arancelarias, mientras que los electrodomésticos se mueven lentamente debido al envío voluminoso. A través de los segmentos, las pilas de recomendación de productos impulsadas por IA están adaptando las vitrinas, aumentando el compromiso y elevando el tamaño del mercado de comercio electrónico transfronterizo del sudeste asiático para categorías discrecionales.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Ventas: El Comercio Social Interrumpiendo el Dominio de Mercados

Los mercados en línea permanecen como la puerta de entrada predeterminada, comandando el 73,33% de las transacciones de 2024. Su escala permite tarifas preferenciales de mensajería y opciones de pago contra entrega a nivel nacional que los canales más nuevos luchan por igualar. Los programas de lealtad y mecánicas de venta flash mantienen alta la retención de usuarios, aunque el crecimiento se está moderando a medida que se establece la saturación.

El comercio social exhibe una trayectoria de TCAC del 20,2%, encabezada por funciones de pago integradas en plataformas de video corto. El conteo de vendedores en ecosistemas integrados de video-comercio creció cinco veces entre 2022 y 2024, alimentado por bajas barreras de entrada y bucles de contenido viral. Las tiendas web directas al consumidor ganan tracción en Singapur y Malasia, donde la seguridad de pagos y la alta alfabetización digital apoyan el pago independiente. Estos formatos paralelos ilustran cómo el mercado de comercio electrónico transfronterizo del sudeste asiático continúa diversificándose, con compradores cómodos cambiando entre feeds sociales ricos en descubrimiento y mercados eficientes en logística.

Análisis Geográfico

Indonesia ancla el mercado de comercio electrónico transfronterizo del sudeste asiático con una participación de ingresos del 34,67%. Una población que excede los 280 millones, uso expansivo de redes sociales y rieles de pago instantáneo de apoyo sostienen el poder adquisitivo. Las iniciativas gubernamentales dirigidas a liquidación bruta en tiempo real y verificación de identidad digital están facilitando la incorporación, aunque los gravámenes de importación aún pesan en la competitividad de precios para ciertas categorías.

Vietnam representa el paisaje de crecimiento más rápido, registrando una TCAC del 11,2% hasta 2030. La participación mayoritaria de móviles en pagos en línea subraya la comodidad del consumidor con las compras portátiles. La base manufacturera del país y la densa red de acuerdos de libre comercio dan a los vendedores proximidad logística para obtener stock y enviar de manera rentable, mejorando así el tamaño del mercado de comercio electrónico transfronterizo del sudeste asiático para exportadores pequeños y medianos.

Tailandia está establecida para representar una porción significativa de los ingresos proyectados en 2025. Los programas de comercio afiliado, donde un notable 83% de compradores hacen caso a las recomendaciones de influencers, están alimentando este aumento en la demanda. Mientras tanto, los umbrales libres de aranceles relajados en artículos de bajo valor han envalentonado a los vendedores chinos, elevando el paisaje competitivo para las marcas locales. Mientras Singapur, Malasia y Filipinas cada uno comanda participaciones de ingresos de dígitos medios, sus roles en el ecosistema son pivotales. Singapur se destaca como el núcleo para pagos y logística; Malasia es hogar de centros aduaneros esenciales; y Filipinas, con su demografía digital juvenil, defiende estrategias móviles primero. Juntas, estas dinámicas subrayan la robustez del panorama de comercio electrónico transfronterizo del sudeste asiático[3]Departamento de Comercio de EE.UU., "Mercado de eCommerce de Singapur 2024," Departamento de Comercio de EE.UU., commerce.gov.

Panorama Competitivo

El mercado de comercio electrónico transfronterizo del sudeste asiático muestra concentración moderada. Shopee, Lazada, Tokopedia y TikTok Shop conjuntamente comandan la mayoría del GMV agregado, creando economías de escala en publicidad, pagos y entrega de última milla. Las campañas hiper-localizadas de Shopee y las extensas alianzas de mensajería preservan el liderazgo en Indonesia, Malasia y Filipinas.

La adquisición de USD 1,5 mil millones de TikTok de una participación controladora en Tokopedia a finales de 2024 introdujo un motor de comercio social en un marco de mercado maduro. Los usuarios activos mensuales en toda la entidad fusionada ahora eclipsan los 225 millones, aumentando el descubrimiento habilitado por video con flujos de trabajo logísticos probados. Lazada, respaldada por Alibaba, continúa expandiendo la capacidad de almacenes aduaneros en Malasia y Tailandia, con el objetivo de comprimir las ventanas de entrega para igualar los estándares domésticos en toda ASEAN.

Los disruptores de nicho como WEBUY pionero en modelos de compra comunitaria que intercambian envío individual de paquetes por entregas consolidadas a granel, recortando gastos logísticos en clústeres suburbanos. Los proveedores de servicios de pago integran opciones de compra-ahora-paga-después para amplificar tamaños de canasta, mientras que los motores de IA personalizan las vitrinas hasta perfiles de demanda a nivel de vecindario. La competencia está así cambiando de escala pura hacia ecosistemas de comercio integrados que mezclan contenido, crédito y cumplimiento-una evolución que moldeará los flujos de inversión en el mercado de comercio electrónico transfronterizo del sudeste asiático durante los próximos cinco años.

Líderes de la Industria de comercio electrónico transfronterizo del sudeste asiático

-

Shopee (Sea Ltd)

-

Lazada Group (Alibaba)

-

Tokopedia (GoTo)

-

Bukalapak

-

Qoo10 Pte Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Vingroup y Shopee firmaron un MdE para desplegar vehículos eléctricos VinFast para entrega de última milla e instalar casilleros inteligentes en complejos comerciales urbanos.

- Mayo 2025: DHL adquirió IDS Fulfillment para profundizar las capacidades de e-commerce de EE.UU., creando oportunidades de derrame para vendedores del sudeste asiático que ingresan a América del Norte.

- Marzo 2025: DHL cerró la compra CRYOPDP, reforzando la logística de temperatura controlada para envíos transfronterizos de atención médica.

- Febrero 2025: Accelerated Global Solutions adquirió una participación del 15% en KGW Logistics, desbloqueando carriles trans-Pacífico más rápidos para exportadores del sudeste asiático.

Alcance del Informe del Mercado de comercio electrónico transfronterizo del sudeste asiático

El comercio electrónico transfronterizo se define como vender productos a otra parte desde el sitio web de una tienda nacional en otro país. El comercio electrónico transfronterizo puede ocurrir entre un minorista o marca y un consumidor (B2C), dos negocios (B2B), o dos individuos privados. Un análisis completo de antecedentes del mercado de comercio electrónico transfronterizo del sudeste asiático, incluyendo la evaluación de la economía y contribución de sectores en la economía, descripción del mercado, estimación del tamaño de mercado para segmentos clave, y tendencias emergentes en los segmentos de mercado, dinámicas del mercado, y tendencias geográficas, e impacto COVID-19, está cubierto en el informe.

El mercado de comercio electrónico transfronterizo del sudeste asiático está segmentado por negocio (B2B y B2C), producto (moda y prendas de vestir, electrónicos de consumo, electrodomésticos, muebles, productos de belleza y cuidado personal, y otros productos (juguetes, productos alimenticios, etc.)), y país (Singapur, Tailandia, Vietnam, Indonesia, Malasia, Filipinas, y Resto del Sudeste Asiático). El informe ofrece tamaño de mercado y pronósticos para todos los segmentos anteriores en valor (USD).

| B2C |

| B2B |

| Moda y Prendas de Vestir |

| Electrónicos de Consumo |

| Electrodomésticos |

| Muebles |

| Belleza y Cuidado Personal |

| Juguetes, Alimentos y Otros |

| Otros |

| Mercados en Línea |

| Directo al Consumidor (Tiendas Web) |

| Comercio Social (En Vivo, Chat) |

| Indonesia |

| Tailandia |

| Vietnam |

| Filipinas |

| Malasia |

| Singapur |

| Resto del Sudeste Asiático |

| Por Modelo de Negocio | B2C |

| B2B | |

| Por Categoría de Producto | Moda y Prendas de Vestir |

| Electrónicos de Consumo | |

| Electrodomésticos | |

| Muebles | |

| Belleza y Cuidado Personal | |

| Juguetes, Alimentos y Otros | |

| Otros | |

| Por Canal de Ventas | Mercados en Línea |

| Directo al Consumidor (Tiendas Web) | |

| Comercio Social (En Vivo, Chat) | |

| Por País | Indonesia |

| Tailandia | |

| Vietnam | |

| Filipinas | |

| Malasia | |

| Singapur | |

| Resto del Sudeste Asiático |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de comercio electrónico transfronterizo del sudeste asiático en 2025?

Está valorado en USD 45,39 mil millones en 2025.

¿Qué tan rápido se espera que crezca el mercado de comercio electrónico transfronterizo del sudeste asiático?

Se pronostica que el mercado registre una TCAC del 11,14%, alcanzando USD 76,97 mil millones para 2030.

¿Qué modelo de negocio lidera el mercado hoy?

Las transacciones B2C dominan con una participación del 78,67% de los ingresos de 2024.

¿Qué canal de ventas está creciendo más rápido?

El comercio social, impulsado por formatos de transmisión en vivo y video-comercio, está avanzando a una TCAC del 20,2% hasta 2030.

¿Por qué Vietnam se considera el mercado de país de crecimiento más rápido?

La fuerte capacidad manufacturera, acuerdos comerciales de apoyo y alta adopción de comercio móvil impulsan a Vietnam a una TCAC del 11,2%.

¿Qué innovación logística está reduciendo los tiempos de entrega dentro de ASEAN?

Los centros de almacenes aduaneros combinados con el Sistema de Tránsito Aduanero de ASEAN ahora recortan la entrega a menos de tres días para pedidos intra-regionales.

Última actualización de la página el: