Análisis del mercado de dispositivos dentales de Corea del Sur

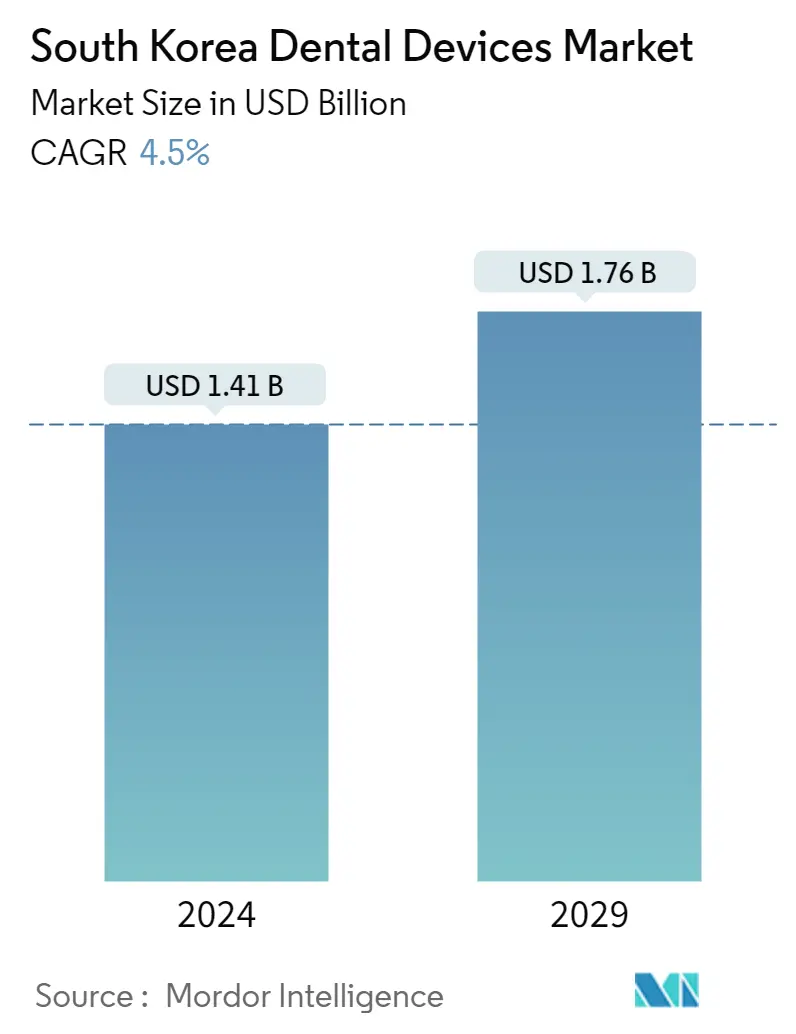

El tamaño del mercado de dispositivos dentales de Corea del Sur se estima en 1,41 mil millones de dólares en 2024, y se espera que alcance los 1,76 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,5% durante el período previsto (2024-2029).

La situación actual de COVID-19 ha disminuido el número de visitas a hospitales y clínicas con fines dentales, lo que ha provocado una disminución de la demanda de equipos dentales. Según el estudio publicado en octubre de 2021, titulado 'Medidas de prevención y infecciones dentales en Corea del Sur en ausencia de restricciones a las prácticas dentales durante la pandemia de COVID-19', ya que el gobierno de Corea del Sur o la Asociación Dental Coreana (KDA) no impusieron Sin restricciones particulares sobre los tipos de tratamiento de pacientes o el número de pacientes, se cree que el número de pacientes visitantes disminuyó en lugar de que los dentistas redujeran las citas. Esto indica indirectamente el grado de miedo del pueblo surcoreano al COVID-19 debido al tratamiento dental durante el último año.

La atención dental en Corea del Sur suele ser de alto nivel. A medida que el entorno médico y los servicios dentales cambian en el país, también aumenta la importancia de educar a los dentistas en respuesta a emergencias sistémicas. El actual paradigma educativo orientado a los estudiantes avanza hacia la formación de estudiantes para que formen habilidades que son esenciales para abordar las crisis diarias que enfrentan, al mismo tiempo que les brinda la capacidad de transmitir conocimientos. Sin embargo, se espera que esto sea una caída temporal y que el mercado reanude el crecimiento en un futuro próximo.

En Corea del Sur, la póliza nacional de seguro de sarro dental ha aumentado notablemente las desigualdades socioeconómicas en el uso de sarro dental. Como el acceso a la atención dental generalmente requiere una gran participación individual, la ampliación de la cobertura dental puede haber tenido efectos limitados en la reducción de las desigualdades y, sin darse cuenta, puede ampliar la brecha. Para reducir las desigualdades en la atención odontológica, se debe considerar en el país el acceso global con cobertura dental mundial.

Según los datos publicados en 2021 por Statistics Korea, en 2020, la población de 65 años o más representó el 15,7% de la población total. Según la misma fuente mencionada anteriormente, se prevé que Corea del Sur se convierta en una sociedad súper envejecida para 2025, cuando la población de edad avanzada alcance el 20,3% de la población total. Además, con la creciente carga de la población geriátrica en el país, también se espera que aumente la carga de infecciones dentales y otras enfermedades periodontales en Corea del Sur, lo que, a su vez, se prevé que impulse la demanda de dispositivos dentales, impulsando el crecimiento. del mercado.

Además, el creciente número de inversiones y acuerdos en dispositivos dentales contribuye al crecimiento del mercado. En enero de 2020, Light Instruments Ltd. firmó un acuerdo de distribución exclusivo con Shinhung Co. Ltd. para la distribución del láser dental LiteTouch en Corea del Sur. En diciembre de 2020, Medit y Straumann firmaron una asociación de distribución global para escáneres intraorales. Este acuerdo aprovecha la asociación existente de las dos empresas para escáneres de laboratorio dental. En agosto de 2021, la empresa había recaudado 20 millones de dólares en una ronda de financiación Serie B liderada por Eight Roads Ventures, Think Investments y Mankekar Family Office. Antes de eso, en enero de 2021, Toothsi recaudó 5 millones de dólares en financiación Serie A. Por lo tanto, se espera que el aumento de las asociaciones y la financiación por parte de los actores clave impulse el crecimiento del mercado estudiado en Corea del Sur.

La creciente prevalencia de infecciones dentales y otras enfermedades periodontales, la creciente demanda de instalaciones de atención dental y procedimientos quirúrgicos dentales y el aumento del personal de atención dental, junto con los avances tecnológicos, son algunos de los principales factores que impulsan el crecimiento de este mercado.

Sin embargo, se espera que los costos excesivos involucrados en el seguro médico obstaculicen el crecimiento del mercado durante el período previsto.

Tendencias del mercado de dispositivos dentales de Corea del Sur

Se espera que el segmento de consumibles dentales sea testigo de un crecimiento durante el período de pronóstico

Los consumibles dentales incluyen productos como implantes, prótesis, aparatos ortopédicos, coronas, materiales de impresión dental y otros. Se utilizan para el tratamiento de trastornos dentales como la restauración dental, problemas asociados con los tejidos gingivales, deficiencias dentales, caries dental y enfermedades periodontales. Los consumibles dentales son uno de los segmentos más grandes del mercado de dispositivos dentales de Corea del Sur.

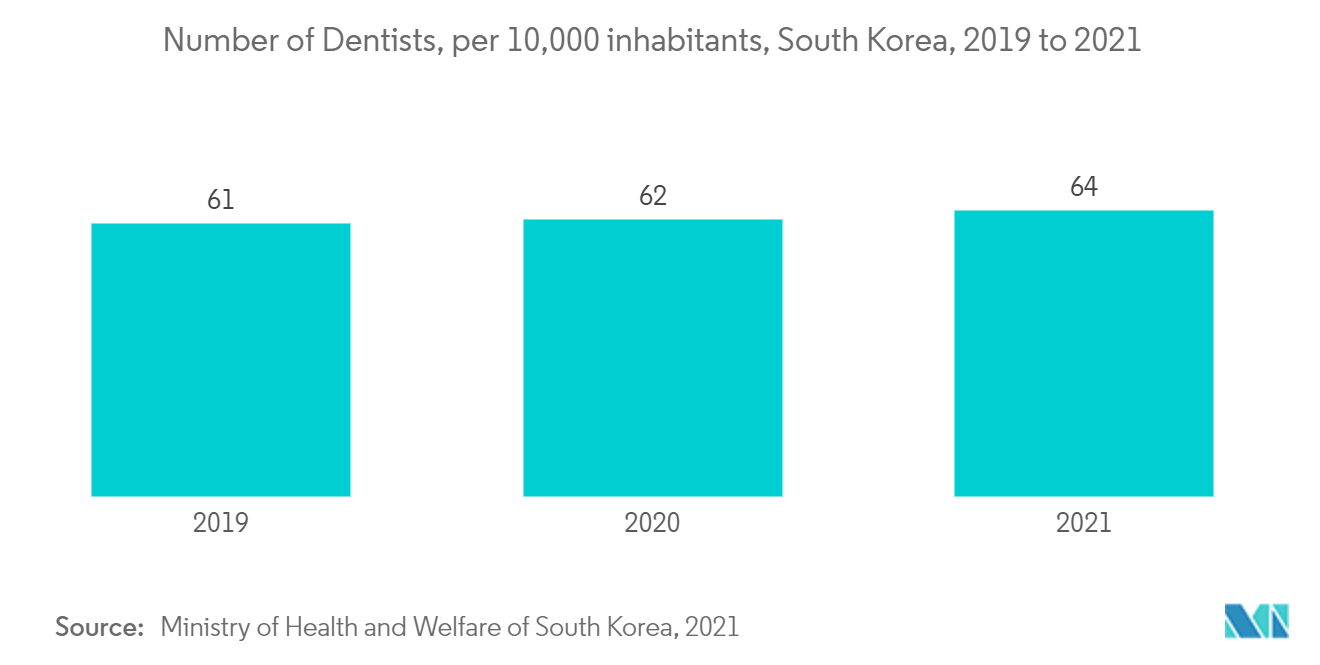

Debido a factores socioeconómicos crecientes, muchas personas han podido permitirse estos procedimientos. Además, el número de dentistas también está creciendo en Corea del Sur para satisfacer la creciente demanda de procedimientos dentales. Según las actualizaciones del Ministerio de Salud y Bienestar de Corea del Sur de 2022, había 64 dentistas por cada 10.000 habitantes en Corea del Sur. La proporción entre dentistas y habitantes ha ido aumentando lenta pero constantemente en los últimos años, habiendo aumentado aproximadamente un 33% desde 2007. Debido a estos factores, se espera que el mercado de consumibles dentales también siga aumentando en el futuro.

Por lo tanto, se prevé que el segmento experimente un crecimiento significativo durante el período previsto debido a los factores antes mencionados.

Descripción general de la industria de dispositivos dentales de Corea del Sur

En lo que respecta a los principales actores, Osstem Implant es uno de los líderes dominantes en el mercado estudiado. En un mercado dominado por actores globales, la empresa ha ampliado gradualmente su cuota de mercado centrándose en el lado de la oferta. La empresa ofrece el Centro de educación e investigación sobre implantes dentales avanzados (AIC), su propio programa de formación en atención dental para dentistas.

Líderes del mercado de dispositivos dentales de Corea del Sur

3M Company

Dentsply Sirona

Zimmer Biomet

Osstem Implant Co Ltd

Dentium

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos dentales de Corea del Sur

- En agosto de 2021, Medit y Straumann recaudaron 20 millones de dólares en una ronda de financiación Serie B liderada por Eight Roads Ventures, Think Investments y Mankekar Family Office. Antes de eso, en enero de 2021, Toothsi recaudó 5 millones de dólares en financiación Serie A.

- En diciembre de 2020, Medit y Straumann firmaron una asociación de distribución global para escáneres intraorales. Este acuerdo aprovecha la asociación existente de las dos empresas para escáneres de laboratorio dental.

Segmentación de la industria de dispositivos dentales de Corea del Sur

Según el alcance del informe, los instrumentos dentales son herramientas que los profesionales dentales utilizan para brindar tratamiento dental. Incluyen herramientas para examinar, manipular, tratar, restaurar y extraer dientes y estructuras bucales circundantes. Los instrumentos estándar son los instrumentos que se utilizan para examinar, restaurar, extraer dientes y manipular tejidos. Los equipos y consumibles cubiertos se limitan al uso únicamente en hospitales y clínicas. El mercado está segmentado por Producto (Equipos generales y de diagnóstico, Consumibles dentales), Tratamiento (Ortodoncia, Endodoncia, Periodoncia, Prostodoncia) y Usuario final (Hospitales y Clínicas). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Equipos generales y de diagnóstico | Láseres dentales | Láseres de tejidos blandos |

| Todos los láseres tisulares | ||

| Equipo de radiología | ||

| Sillón y equipo dental | ||

| Otros equipos generales y de diagnóstico | ||

| Consumibles dentales | Biomaterial Dental | |

| Implantes dentales | ||

| Coronas y Puentes | ||

| Otros consumibles dentales |

| ortodoncia |

| endodoncia |

| periodoncia |

| prostodoncia |

| hospitales |

| Clínicas |

| Por producto | Equipos generales y de diagnóstico | Láseres dentales | Láseres de tejidos blandos |

| Todos los láseres tisulares | |||

| Equipo de radiología | |||

| Sillón y equipo dental | |||

| Otros equipos generales y de diagnóstico | |||

| Consumibles dentales | Biomaterial Dental | ||

| Implantes dentales | |||

| Coronas y Puentes | |||

| Otros consumibles dentales | |||

| Por tratamiento | ortodoncia | ||

| endodoncia | |||

| periodoncia | |||

| prostodoncia | |||

| Por usuario final | hospitales | ||

| Clínicas | |||

Preguntas frecuentes sobre investigación de mercado de dispositivos dentales de Corea del Sur

¿Qué tamaño tiene el mercado de dispositivos dentales de Corea del Sur?

Se espera que el tamaño del mercado de dispositivos dentales de Corea del Sur alcance los 1,41 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,5% hasta alcanzar los 1,76 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Dispositivos dentales de Corea del Sur?

En 2024, se espera que el tamaño del mercado de dispositivos dentales de Corea del Sur alcance los 1,41 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Dispositivos dentales de Corea del Sur?

3M Company, Dentsply Sirona, Zimmer Biomet, Osstem Implant Co Ltd, Dentium son las principales empresas que operan en el mercado de dispositivos dentales de Corea del Sur.

¿Qué años cubre este mercado de Dispositivos dentales de Corea del Sur y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de dispositivos dentales de Corea del Sur se estimó en 1.350 millones de dólares. El informe cubre el tamaño histórico del mercado de Dispositivos dentales de Corea del Sur durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos dentales de Corea del Sur para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de dispositivos dentales de Corea del Sur

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de dispositivos dentales de Corea del Sur en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos dentales de Corea del Sur incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.