Análisis del mercado de aceites vegetales de América del Sur

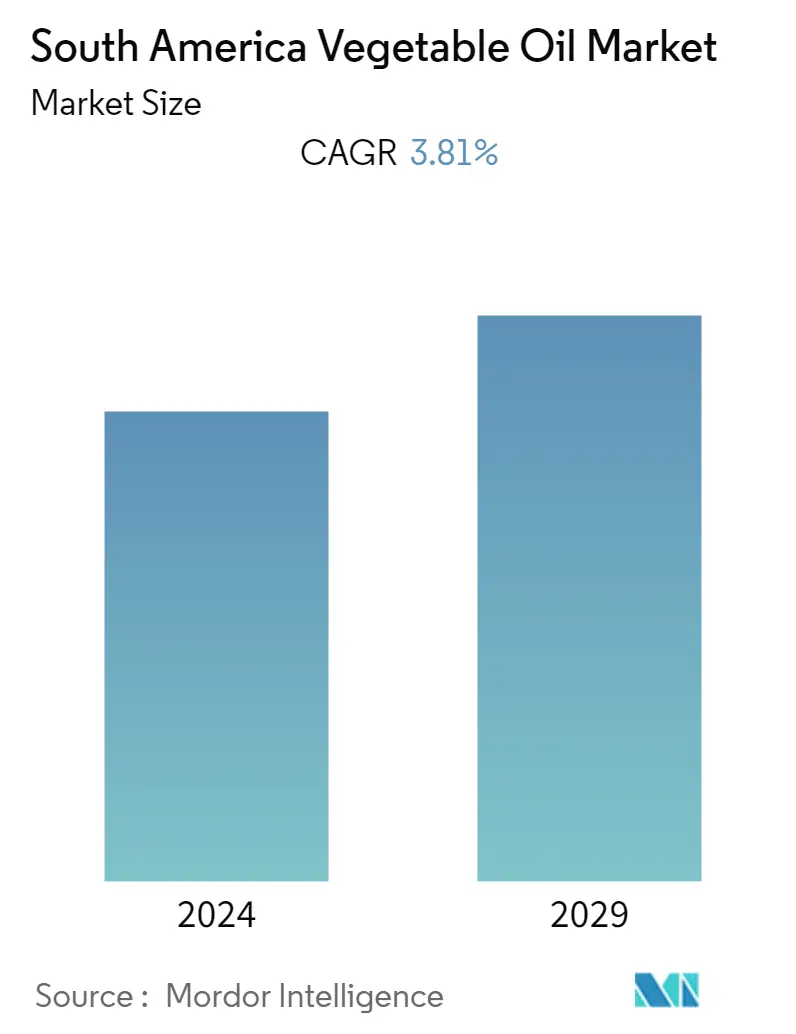

El mercado de aceites vegetales de América del Sur se valoró en 18.963,45 mil toneladas para el año en curso y se prevé que registre una tasa compuesta anual del 3,81% en los próximos cinco años.

- Los países sudamericanos, como Brasil y Argentina, son los principales exportadores de aceite de maní. Brasil y Venezuela son los principales países productores de aceite vegetal en América del Sur. La ampliación de la demanda de aceites comestibles saludables obtenidos de fuentes naturales está impulsando el crecimiento del mercado de aceites vegetales. Se espera que la creciente industria de alimentos procesados de la región, junto con el crecimiento de la industria de servicios alimentarios, ayude al crecimiento del mercado de aceites vegetales en América del Sur.

- Además, el creciente énfasis de los consumidores en la salud y el bienestar en la región impulsa aún más la demanda de aceite de oliva. El aceite de oliva no sólo se utiliza como aderezo sino también como ayuda para cocinar, lo que lo convierte en la opción preferida entre las personas preocupadas por su salud. La creciente demanda se satisface con aceite de oliva importado en la región. Según el Servicio Agrícola Exterior del Departamento de Agricultura de los Estados Unidos (USDA), Brasil importó 120.000 toneladas métricas de aceite de oliva en 2021, principalmente de Portugal, España, Argentina y otros países del mundo.

- De manera similar, a medida que la población en América del Sur continúa creciendo, también lo hace la demanda de aceites comestibles. Los aceites vegetales, que se utilizan para cocinar y freír, además de ser un componente de muchos alimentos procesados, son una fuente importante de calorías y grasas en la dieta de América del Sur. Los aceites vegetales generalmente se consideran más saludables que las grasas animales, ya que tienen menos grasas saturadas y más grasas insaturadas. Esto ha llevado a una creciente conciencia sobre los beneficios para la salud de los aceites vegetales entre los consumidores, aumentando la demanda. Además, los aceites vegetales se utilizan para crear biocombustibles, que se están volviendo cada vez más populares como sustitutos más ecológicos de los combustibles fósiles. Esto ha ayudado a crear un mercado adicional para los aceites vegetales, impulsando un mayor crecimiento en la industria.

- América del Sur tiene un clima favorable para el cultivo de semillas oleaginosas como la soja y el girasol, que son las principales fuentes de aceites vegetales en la región. Esto ha llevado a altos rendimientos y menores costos de producción, haciendo que los aceites vegetales sudamericanos sean más competitivos en el mercado global, apoyando así el crecimiento del mercado. El girasol y la soja son los principales aceites consumidos y producidos en Argentina. Según un informe del USDA, en 2020-2021 Argentina produjo 2.900 y 48.000 mil toneladas métricas de girasol y soja, respectivamente.

Tendencias del mercado de aceites vegetales en América del Sur

La creciente demanda de biocombustibles para respaldar el crecimiento del mercado

- Las crecientes preocupaciones sobre el ritmo del cambio climático están impulsando un aumento en la demanda de biocombustibles, impulsando el crecimiento del mercado. Además, la demanda de biocombustibles por parte de los consumidores está aumentando a medida que los combustibles fósiles influyen negativamente en el medio ambiente; Mucha gente busca alternativas más respetuosas con el medio ambiente y sostenibles. Esto ha dado como resultado una mayor producción de biocombustibles en la región, que se espera que apoye e impulse el crecimiento del mercado durante el período previsto. Por ejemplo, según BP, una destacada empresa de la industria petrolera, Brasil se destaca como el principal productor de biocombustibles en América del Sur. En 2021, la producción de biocombustibles del país alcanzó la impresionante cifra de 376 mil barriles de petróleo equivalente por día.

- En comparación, Colombia produjo 13 mil barriles diarios de biocombustibles, mientras que Argentina experimentó un aumento en la producción de biocombustibles de 27 mil barriles equivalentes de petróleo por día en 2020 a 38 mil barriles diarios en 2021. Así, se anticipa que la creciente demanda La demanda de biocombustibles aumentará la necesidad de aceite de canola, palma y soja para impulsar la expansión del mercado.

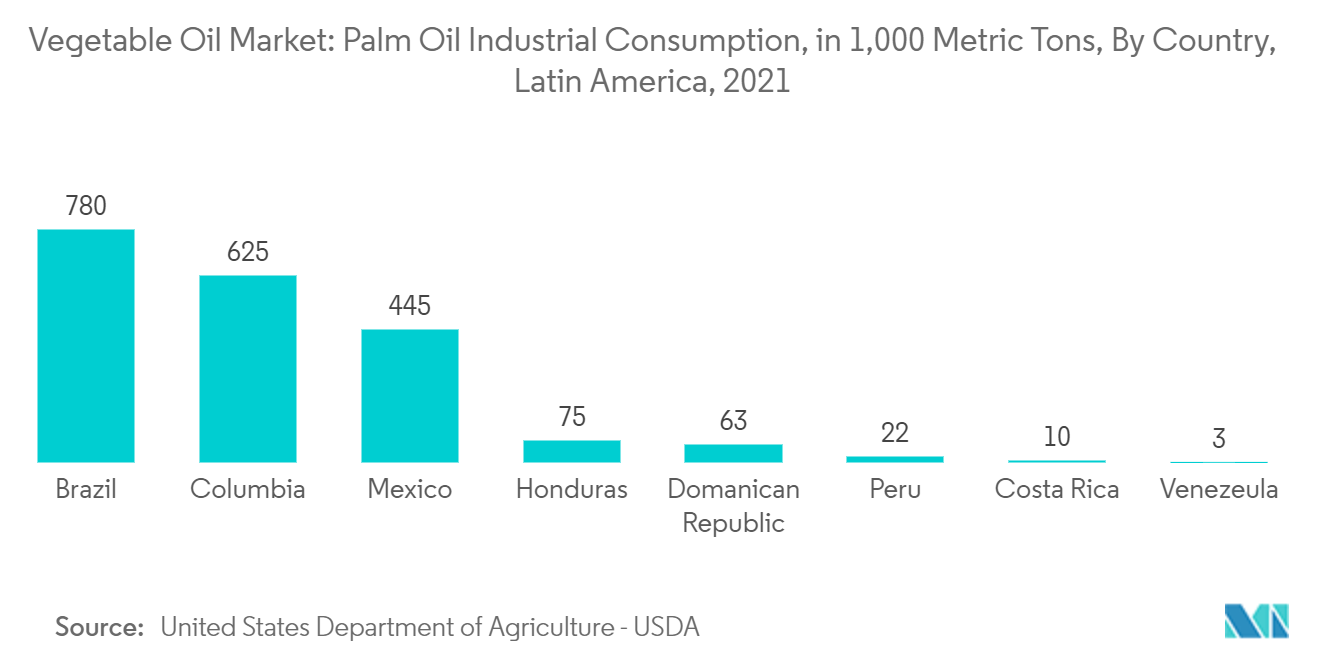

- Además, se espera que el mercado del aceite de palma crezca más rápido, ya que se utiliza para producir éster metílico y biodiesel hidrodesoxigenado. La transesterificación es el método utilizado para producir éster metílico a partir del aceite de palma. El biodiesel de aceite de palma se mezcla frecuentemente con otros combustibles para hacer mezclas de biodiesel de aceite de palma. Por ejemplo, según el Departamento de Agricultura de Estados Unidos (USDA), en 2021, el consumo industrial de aceite de palma en Brasil se estimó en 780 mil toneladas métricas, la cifra más alta reportada entre los países latinoamericanos. Ese mismo año, el consumo industrial de aceite de palma de Colombia ocupó el segundo lugar en la región con 625 mil toneladas.

- El aceite de palma se utiliza en ambos países como materia prima para la producción de biodiesel. Además, países como Colombia, Brasil y Ecuador están adoptando cada vez más la producción sostenible de aceite de palma a medida que el aceite de palma gana una posición más fuerte en el resto de América del Sur a través de la certificación de la Mesa Redonda sobre Aceite de Palma Sostenible.

- Dado el uso generalizado del aceite de palma en la región, numerosos fabricantes están ampliando activamente sus operaciones locales y participando en el comercio de aceite de palma en el extranjero, contribuyendo así a la expansión general del mercado.

Brasil tiene la mayor cuota de mercado

- Brasil es uno de los principales productores y exportadores de aceite vegetal después de Estados Unidos. Algunos factores importantes, como el descubrimiento de nuevos depósitos de petróleo en alta mar, que inducen a las empresas petroleras multinacionales como la empresa estatal Petrobras y otras empresas a centrarse activamente en la instalación de nuevas refinerías, están impulsando el aumento de la producción de petróleo y se espera que aumenten la producción de aceite vegetal. producción en el país.

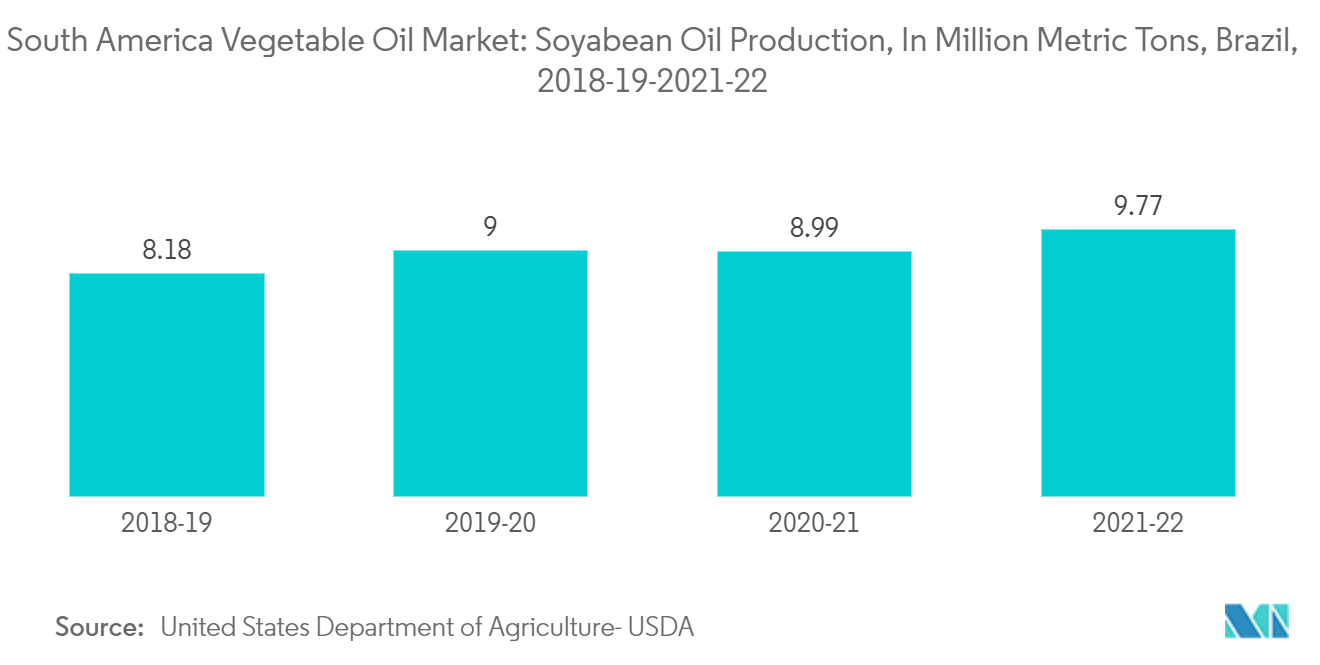

- Por ejemplo, según el Departamento de Agricultura de los Estados Unidos (USDA), en 2022-22, la producción de aceite de soja en Brasil representó casi 9,77 millones de toneladas métricas, un aumento en comparación con el año anterior en el que la producción de aceite de soja fue de 8,99 millones de toneladas métricas. Esta sería también la cifra más alta reportada en el período de estudio. Además, el aceite de soja representó poco más del 72% del volumen de materias primas utilizadas para la producción de biodiesel en Brasil en 2021.

- Además, Brasil tiene una gran superficie de tierra cultivable y un clima favorable para el cultivo de cultivos productores de aceite vegetal como soja, palma y otros, lo que le da una ventaja ya que tiene una mayor superficie de producción de cultivos de aceite vegetal. Por ejemplo, según el Servicio Agrícola Exterior del USDA, en el año comercial que finalizó en septiembre de 2021, se estimó que la superficie plantada con palma aceitera en Brasil alcanzó las 180.000 hectáreas, frente a las 175.000 hectáreas en comparación con 2019.

- Además, algunas iniciativas y regulaciones gubernamentales han respaldado aún más el crecimiento del mercado, convirtiendo a Brasil en el país más grande de la región en mantener la participación de mercado. Por ejemplo, Brasil cuenta con uno de los programas de biodiesel más grandes del mundo, que incluye un mandato que estipula una mezcla mínima de biodiesel en combustible diesel.

- Según la Agencia Nacional de Petróleo, Gas Natural y Biocombustibles (ANP) de Brasil, el mandato actual fija la tasa de mezcla en 10% (B10) a partir de 2022. Este compromiso con el uso de biodiesel muestra la dedicación de Brasil a promover fuentes de energía renovables y sostenibles en el sector transporte. Esto ha creado un mercado adicional para los aceites vegetales en el país, ya que ha aumentado la necesidad de biocombustibles elaborados a partir de aceites vegetales.

Descripción general de la industria de aceites vegetales de América del Sur

El mercado sudamericano de aceites vegetales es competitivo. Las empresas más activas en el mercado sudamericano de aceites vegetales son Bunge Limited, Cargill Incorporated, Sime Darby Plantation Berhad, Wilmar International Limited y Agropalma, entre otras. Las empresas activas en el mercado han adoptado la innovación de productos como estrategia debido a las cambiantes preferencias de los consumidores en la región.

El objetivo principal de las empresas es ofrecer productos con una gama de aplicaciones más amplia que ayude a todos los sectores industriales, de alimentos y bebidas y de piensos, satisfaciendo así las preferencias de los consumidores de manera eficiente. Además, las empresas han adoptado la expansión continua como estrategia para lograr una ventaja competitiva en el mercado y ampliar su presencia geográfica y base de clientes.

Líderes del mercado de aceites vegetales en América del Sur

Sime Darby Plantation Berhad

Cargill, Incorporated

Bunge Limited

Agropalma

Wilmar International Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de aceites vegetales de América del Sur

- Octubre de 2022 BrasilBiofuels anunció sus planes para construir la primera instalación sostenible de combustible de aviación de Brasil en Manaos utilizando tecnología desarrollada por la danesa Topsoe Haldor. La empresa afirmó que utilizaría aceite de palma, que cultivará en Brasil, como materia prima para la biorrefinería para satisfacer la creciente demanda de combustibles renovables, incluido el SAF.

- Abril de 2022 El distribuidor brasileño de combustible Vibra Energia SA aprovechó su asociación existente con Brasil BioFuels (BBF) para incursionar en la producción y venta de combustible para aviones a base de aceite de palma. Esta decisión estratégica refleja el compromiso de Vibra Energia de ampliar su participación en soluciones energéticas sostenibles y acelerar aún más la transición hacia alternativas más ecológicas en la industria de la aviación.

- Julio 2021 Agropalma anunció una alianza con Ciranda. En alianza con Ciranda, Agropalma amplió su producción de aceite de palma orgánico para satisfacer la creciente demanda. Las empresas anunciaron que suministrarían al sector de alimentos orgánicos aceites de palma y manteca vegetal de la más alta calidad.

Segmentación de la industria de aceites vegetales de América del Sur

Los aceites vegetales, también conocidos como grasas vegetales, son aceites que se derivan de semillas u otras porciones de frutas de la planta.

El mercado sudamericano de aceites vegetales está segmentado por tipo, aplicación y geografía. Según el tipo, el mercado se segmenta en aceite de palma, aceite de soja, aceite de colza, aceite de girasol, aceite de oliva y otros tipos. Según la aplicación, el mercado se segmenta en alimentos, piensos e industrial. Según la geografía, el mercado está segmentado en Brasil, Argentina y el resto de América del Sur.

El dimensionamiento del mercado se ha realizado en términos de volumen en toneladas para todos los segmentos mencionados.

| Aceite de palma |

| Aceite de soja |

| Aceite de colza |

| Aceite de girasol |

| Aceite de oliva |

| Otros tipos |

| Alimento |

| Alimentar |

| Industrial |

| Brasil |

| Argentina |

| Resto de Sudamérica |

| Tipo | Aceite de palma |

| Aceite de soja | |

| Aceite de colza | |

| Aceite de girasol | |

| Aceite de oliva | |

| Otros tipos | |

| Solicitud | Alimento |

| Alimentar | |

| Industrial | |

| Geografía | Brasil |

| Argentina | |

| Resto de Sudamérica |

Preguntas frecuentes sobre investigación de mercado de aceites vegetales en América del Sur

¿Cuál es el tamaño actual del mercado Aceite vegetal de América del Sur?

Se proyecta que el mercado de aceites vegetales de América del Sur registrará una tasa compuesta anual del 3,81% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Aceite vegetal de América del Sur?

Sime Darby Plantation Berhad, Cargill, Incorporated, Bunge Limited, Agropalma, Wilmar International Limited son las principales empresas que operan en el mercado de aceites vegetales de América del Sur.

¿Qué años cubre este mercado de Aceite vegetal de América del Sur?

El informe cubre el tamaño histórico del mercado de Aceite vegetal de América del Sur para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Aceite vegetal de América del Sur para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de aceites vegetales de América del Sur

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Aceite vegetal de América del Sur en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Aceite vegetal de América del Sur incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)