Tamaño y Participación del Mercado de Productos Cosméticos de Sudamérica

Análisis del Mercado de Productos Cosméticos de Sudamérica por Mordor Intelligence

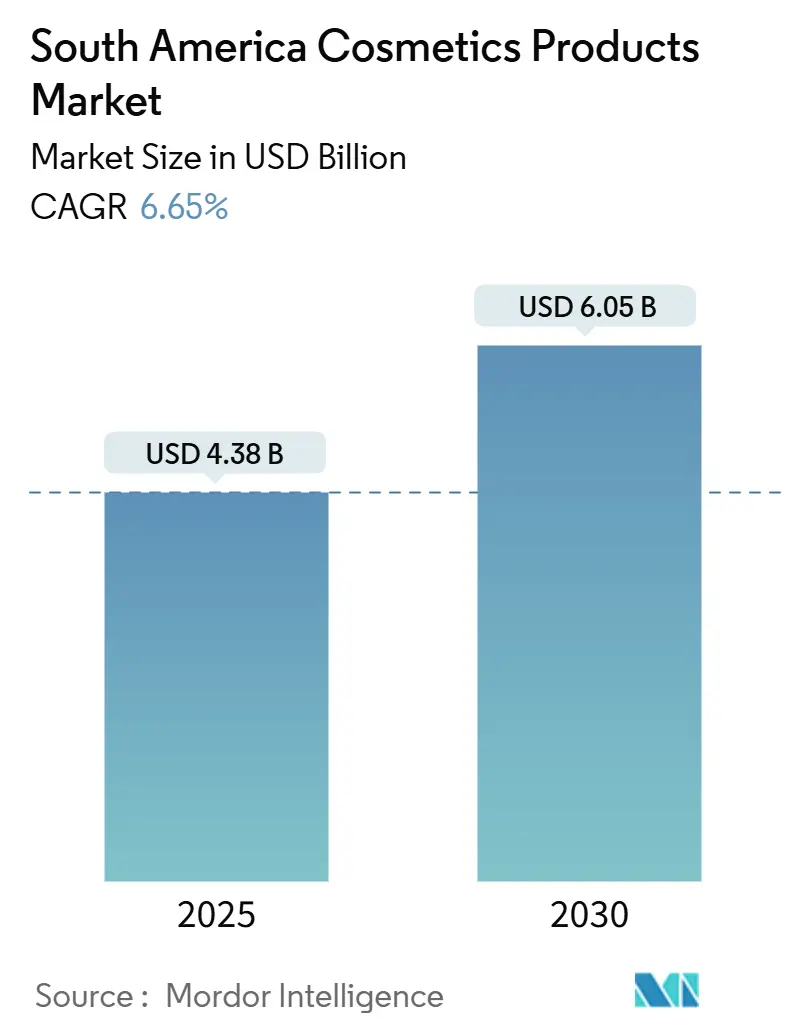

El tamaño del mercado de cosméticos sudamericano se sitúa en USD 4.38 mil millones en 2025 y se proyecta que alcance USD 6.05 mil millones en 2030, avanzando a una TCAC del 6.65% durante el período de pronóstico. En Sudamérica, el mercado de cosméticos está experimentando una tendencia alcista significativa, impulsada por la adopción generalizada del comercio digital, un creciente énfasis en la sostenibilidad y la introducción de ofertas de productos premium. Brasil sirve como la piedra angular regional, mientras que Argentina contribuye al impulso. Ambos países se están beneficiando del aumento de los ingresos disponibles, la expansión de las redes de venta minorista formal y la rápida adopción de experiencias de compra móviles. En el lado de la oferta, los líderes de la industria local como Natura and Co. están aprovechando estratégicamente el abastecimiento de biodiversidad para minimizar los riesgos relacionados con las importaciones. Mientras tanto, las corporaciones multinacionales como L'Oréal están invirtiendo fuertemente en investigación y desarrollo, particularmente en tecnologías de diagnóstico de piel impulsadas por IA, para fortalecer su presencia en el mercado. Mientras el mercado de cosméticos sudamericano continúa mejorando sus capacidades omnicanal, la adopción de modelos directos al consumidor y la implementación de pilotos de micro-cumplimiento están optimizando la gestión de inventarios, reduciendo los requisitos de capital de trabajo y acelerando los ciclos de prueba de productos.

Aspectos Clave del Informe

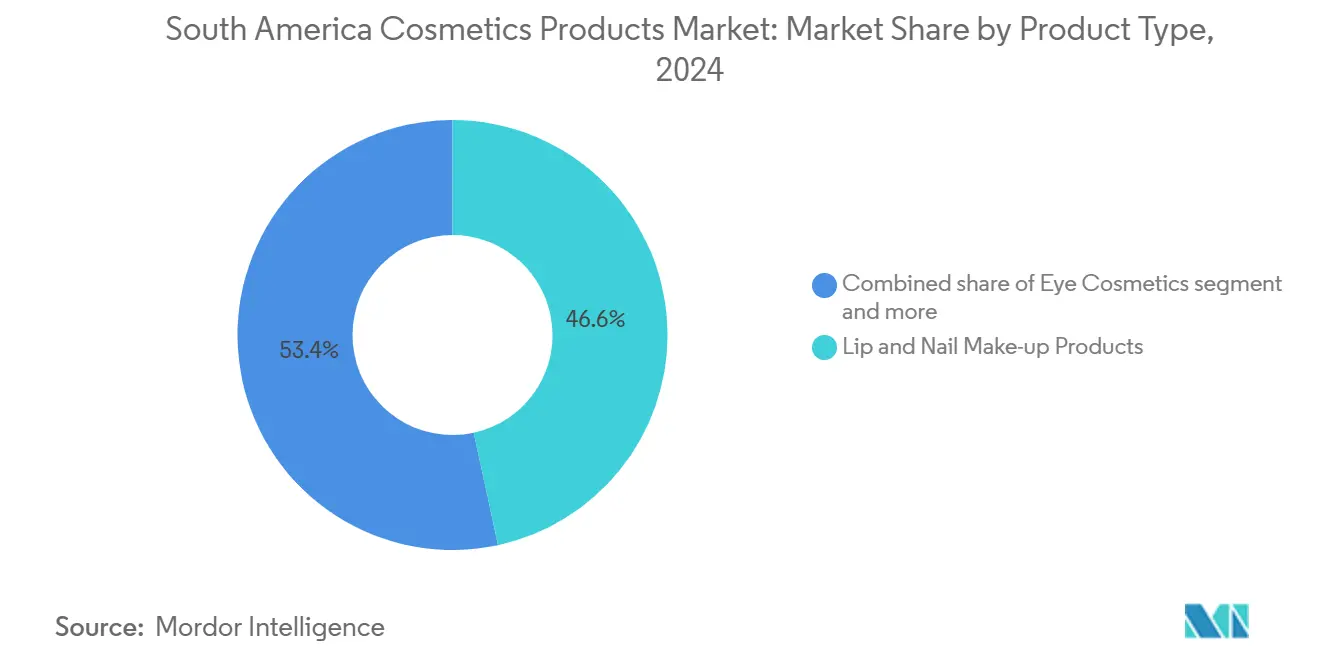

- Por tipo de producto, el maquillaje de labios y uñas lideró con el 46.61% de la participación de ingresos del mercado de cosméticos sudamericano en 2024, mientras que los cosméticos para ojos registraron la TCAC más rápida del 6.95% pronosticada para 2030.

- Por categoría, los productos masivos mantuvieron el 91.47% de la participación del mercado de cosméticos sudamericano en 2024; el segmento premium está programado para una TCAC del 7.32% hasta 2030.

- Por tipo de ingrediente, las líneas convencionales/sintéticas capturaron el 74.58% del tamaño del mercado de cosméticos sudamericano en 2024, y los ingredientes naturales se están expandiendo a una TCAC del 7.83% hasta 2030.

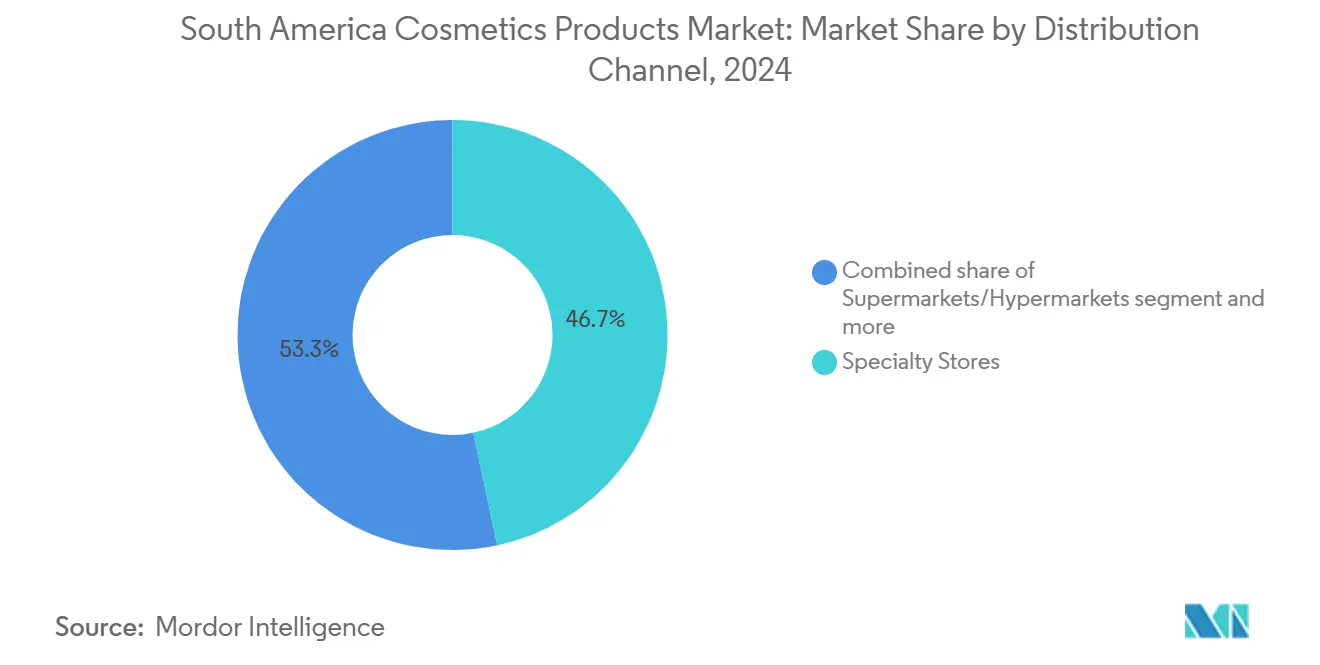

- Por canal, las tiendas especializadas mantuvieron una participación del 46.47% del tamaño del mercado de cosméticos sudamericano en 2024, mientras que la venta minorista en línea creció más rápidamente con una TCAC del 8.23% hasta 2030.

- Por geografía, Brasil comandó el 61.34% de la participación del mercado de cosméticos sudamericano en 2024; Argentina registra la TCAC más alta de la región del 7.95% hasta 2030.

Tendencias e Insights del Mercado de Productos Cosméticos de Sudamérica

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Experiencia de producto liderada por personalización | +1.2% | Brasil, Chile | Largo plazo (≥ 4 años) |

| Tendencias de belleza digital y redes sociales | +1.0% | Brasil, Colombia | Corto plazo (≤ 2 años) |

| Inversiones de marketing centradas en marca | +0.8% | Argentina, Chile | Mediano plazo (2-4 años) |

| Aumento de ingresos disponibles y demanda premium | +1.1% | Brasil, Perú | Largo plazo (≥ 4 años) |

| Expansión de plataformas de comercio electrónico | +1.3% | Brasil, Argentina | Mediano plazo (2-4 años) |

| Conciencia sobre sostenibilidad y cosméticos orgánicos | +0.9% | Chile, Uruguay | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente enfoque del consumidor en personalización y experiencia de producto

En Sudamérica, la personalización de belleza ha evolucionado desde el emparejamiento de tonos hasta la creación de rituales completos, combinando productos, servicios digitales e interacciones post-compra en un ecosistema que afirma la identidad. Al analizar patrones detallados de consumo, las marcas optimizan el inventario, reduciendo la proliferación de SKU sin sacrificar la elección, minimizando así el riesgo y liberando capital. Natura ejemplifica esto con su uso de botánicos amazónicos, creando narrativas de procedencia que resuenan con el orgullo regional y diferencian las composiciones de ingredientes. Las herramientas de diagnóstico, en tienda o en casa, ahora crean regímenes personalizados, convirtiendo a los compradores ocasionales en suscriptores leales. Las marcas se dirigen a demografías como la Generación Z y grupos de envejecimiento activo, permitiendo variaciones de precio sin dañar el valor de marca. Los consumidores priorizan elementos sensoriales textura, aroma, empaque, junto con la funcionalidad, con texturas premium, empaque sostenible y fragancias atractivas impulsando las decisiones. Los productos inclusivos que abordan diversos tonos de piel, tipos de cabello y preferencias culturales están en demanda. Las marcas locales e independientes aprovechan esta tendencia con ofertas hiperdirigidas que celebran el patrimonio y la diversidad latinoamericanos.

Influencia de las redes sociales y tendencias de belleza digital

Las plataformas sociales como Instagram y TikTok han redefinido el embudo de compra, trasladando las fases de descubrimiento y evaluación a feeds que comprimen la conciencia e intención en un solo scroll. Las marcas independientes brasileñas, por ejemplo, ahora rutinariamente lanzan series piloto por debajo de 10,000 unidades para probar la tracción algorítmica antes de comprometerse con la manufactura a gran escala. A nivel organizacional, la intensidad digital impulsa necesidades de contratación interfuncional, creadores de contenido, científicos de datos y analistas de cadena de suministro deben coordinar bajo cronogramas comprimidos. El giro de la industria hacia el comercio liderado por influencers también fuerza un replanteamiento del riesgo de propiedad intelectual, ya que la desalineación con creadores contratados puede infligir daño de marca a una escala que la publicidad tradicional rara vez alcanzó. En 2024, las redes sociales representaron el 81% de las actividades de internet en Brasil, según CETIC (Centro de Excelencia en Tecnologías de Información y Comunicación). Este compromiso significativo está impulsando la influencia de las tendencias de belleza digital en la región [1]Fuente: Centro de Excelencia en Tecnologías de Información y Comunicación, "ICT Households 2024", cetic.br.

Fuerte énfasis en actividades de marca y marketing

La narrativa de marca en Sudamérica ha cambiado de imágenes puramente aspiracionales hacia narrativas de responsabilidad ambiental y social. El manifiesto regenerativo de Natura, que apunta a emisiones operacionales netas cero para 2030, ilustra esta transición; la empresa comunica no meramente los beneficios del producto sino su impacto social incorporado, reenmarcando así las decisiones de compra como actos de participación colectiva. Las marcas optimizan sus campañas alineándolas con culturas, idiomas y estándares de belleza regionales para mejorar la relevancia y el compromiso del consumidor. Lanzar campañas personalizadas durante festivales locales o incorporar dialectos regionales permite a las marcas establecer conexiones más fuertes con su público objetivo. Destacar historias de éxito locales y asegurar la representación en anuncios fomenta la autenticidad e inclusividad. Al aprovechar tiendas emergentes, activaciones en tienda y herramientas de realidad virtual, las marcas brindan experiencias impactantes al consumidor. Estas iniciativas permiten a los clientes interactuar con productos antes de la compra, aumentando así la confianza y satisfacción. Además, las campañas interactivas impulsan el compartir social, expandiendo el alcance orgánico y la visibilidad de marca.

El aumento de los ingresos disponibles impulsa la demanda de cosméticos premium

La clase media en crecimiento en Sudamérica está impulsando un cambio significativo hacia productos de belleza premium, ya que los consumidores buscan cada vez más formulaciones de alta calidad que brinden rendimiento superior y mejoren el estatus social. Esta tendencia de premiumización es particularmente pronunciada en Brasil, Argentina y Chile, donde los ingresos disponibles urbanos han crecido más rápido que la inflación, creando nuevos segmentos de consumidores con una preferencia por ofertas de prestigio. Según el Instituto Brasileño de Geografía y Estadística, el ingreso per cápita de los hogares brasileños alcanzó BRL 2,069 en 2024 [2]Fuente: Instituto Brasileño de Geografía y Estadística, "Ingreso per cápita de hogares 2024 para Brasil y unidades federativas", igbe.gov.br. Se espera que el segmento de belleza premium crezca a una tasa de crecimiento anual compuesta (TCAC) del 7.32% hasta 2030, superando significativamente el mercado general. Este crecimiento está impulsado por percepciones cambiantes del consumidor, con productos de belleza siendo vistos cada vez más como artículos de inversión en lugar de bienes desechables. Los datos de la industria indican que los compradores de belleza premium por primera vez típicamente sostienen su comportamiento de compra mejorado incluso durante recesiones económicas, asegurando demanda consistente para productos de mayor margen. En respuesta, los actores del mercado masivo están introduciendo productos "masstige" estratégicamente posicionados para cerrar la brecha entre los segmentos tradicionales y de lujo, dirigidos a consumidores en transición entre estos mercados.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Fragmentación regulatoria entre países | -0.8% | Brasil, Argentina | Largo plazo (≥ 4 años) |

| Dependencia de materias primas importadas de alta calidad | -0.6% | Chile, Perú | Mediano plazo (2-4 años) |

| Acceso limitado a tecnologías de manufactura avanzadas | -0.5% | Colombia, Ecuador | Mediano plazo (2-4 años) |

| Inestabilidad económica que afecta el poder adquisitivo | -1.2% | Argentina, Venezuela | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Armonización regulatoria limitada entre países

Los países sudamericanos, incluyendo Brasil, Argentina, Colombia y Chile, aplican marcos regulatorios distintos para cosméticos, cubriendo áreas como aprobaciones de ingredientes, requisitos de etiquetado, protocolos de prueba y procesos de registro. Por ejemplo, la Agencia Regulatoria de Salud de Brasil (ANVISA) está aumentando los requisitos de documentación bajo su agenda 2024-2025 al revisar los estándares de etiquetado electrónico y las vías de certificación de seguridad, favoreciendo a empresas con equipos de cumplimiento más grandes. Similarmente, la Resolución 155/98 de ANMAT de Argentina mantiene protocolos de registro estrictos. La falta de estándares armonizados crea una ventaja estratégica para empresas que integran el cumplimiento como una capacidad central, permitiéndoles convertir la fragmentación regulatoria en una barrera competitiva contra entrantes con recursos limitados. Como resultado, los fabricantes líderes están centralizando la experiencia regulatoria dentro de centros de servicios compartidos que apoyan múltiples mercados latinoamericanos. Este enfoque mejora la eficiencia operacional y desbloquea beneficios de escala a menudo pasados por alto en análisis de costo de bienes.

Dependencia de importaciones para materias primas de alta calidad

La dependencia de la región en ingredientes activos importados y químicos especializados la expone a riesgos operacionales significativos, incluyendo fluctuaciones de moneda y disrupciones de cadena de suministro. Sin embargo, empresas como Natura han abordado este desafío obteniendo bio-ingredientes de comunidades amazónicas. Este enfoque no solo reduce la exposición a moneda extranjera sino que también integra principios de empresa social en sus cadenas de suministro. Además, genera propiedad intelectual a través de extractos botánicos patentados bajo acuerdos de participación de beneficios, convirtiendo estas patentes en activos de licenciamiento valiosos. Esta estrategia demuestra cómo la integración vertical en el abastecimiento de materias primas puede cambiar el poder de negociación dentro del ecosistema de proveedores, permitiendo a las marcas mejorar la diferenciación de formulación y gestionar costos más efectivamente.

Análisis de Segmentos

Por Tipo de Producto: Los Básicos de Labios y Uñas Superan en Ganancias; Las Innovaciones de Ojos Superan en Velocidad

En 2024, los productos de maquillaje de labios y uñas representaron el 46.61% del mercado de cosméticos de Sudamérica, impulsados por sus bajos precios unitarios y ciclos de reposición rápidos. Las compras impulsivas en farmacias y la emergencia de fórmulas de esmalte híbrido, que prometen duración de una semana sin necesidad de lámparas UV, fortalecen este segmento. Mientras que los cosméticos para ojos mantienen una participación de mercado menor, se proyecta que crezcan a una TCAC del 6.95% hasta 2030. Este crecimiento está alimentado por consumidores post-mascarilla que gravitan hacia cejas expresivas, máscaras ligeras y delineadores a prueba de transferencia. Además, las características de prueba digital en subsegmentos de ojos han llevado a un aumento triple en las tasas de clic a carrito en aplicaciones de marca.

Un análisis adicional de los efectos del mercado secundario revela que el aumento de las ventas de pigmentos para ojos de larga duración está influenciando directamente la demanda de SKU de limpieza complementarios. Los minoristas están capitalizando esta tendencia agrupando removedores de maquillaje resistente al agua con promociones de máscaras, mejorando así las oportunidades de venta cruzada. Además, el creciente énfasis en el cuidado del microbioma del área de los ojos está permitiendo a las marcas posicionarse estratégicamente dentro del segmento premium de cuidado de la piel. Este enfoque está efectivamente disolviendo las fronteras tradicionales de categorías, fomentando un panorama competitivo más integrado y dinámico dentro del mercado de cosméticos sudamericano.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Categoría: Dominancia Masiva con Aceleración Premium

En 2024, los productos masivos dominan el mercado de cosméticos sudamericano, representando una participación sustancial del 91.47%. Esta dominancia abrumadora refleja las dinámicas socioeconómicas de la región y destaca la priorización estratégica de la asequibilidad por parte de los principales actores del mercado. En particular, Brasil ejemplifica esta tendencia, donde empresas domésticas prominentes como Natura y Grupo Boticário han desarrollado redes de distribución extensas y eficientes. Estas redes les permiten atender a consumidores a través de diversos grupos de ingresos, asegurando accesibilidad generalizada a sus productos.

Mientras tanto, el segmento premium está emergiendo como un impulsor significativo de crecimiento, con una TCAC proyectada del 7.32% hasta 2030. Esta trayectoria robusta de crecimiento indica un cambio notable en las preferencias del consumidor, alimentado por el aumento de ingresos disponibles y un creciente énfasis en la belleza y cuidado personal. La expansión del segmento premium es más evidente en centros urbanos a través de Argentina, Chile y Brasil. En estos mercados, las marcas de lujo internacionales están mejorando activamente su presencia invirtiendo tanto en puntos de venta física como en plataformas digitales. Esta expansión estratégica tiene como objetivo capturar la atención y el poder adquisitivo de la base de consumidores afluentes en rápido crecimiento de la región.

Por Tipo de Ingrediente: Las Fórmulas Naturales Emergen del Nicho a la Norma

Los formatos convencionales/sintéticos alcanzaron el 74.58% de la participación del mercado de cosméticos sudamericano en 2024, y los productos naturales y orgánicos persiguieron una TCAC del 7.83%. Este crecimiento supera al de los sintéticos convencionales, que continúan dominando en términos de volumen. La expansión está impulsada por crecientes preocupaciones del consumidor sobre químicos disruptores endocrinos y el énfasis de la región en su biodiversidad. Las empresas están aprovechando ingredientes como la manteca de cupuaçu amazónica y péptidos de quinoa andina, creando narrativas de procedencia que apoyan un premio de precio del 15-20%. Los sellos de certificación como Ecocert están mejorando las tasas de conversión en cadenas minoristas especializadas chilenas, destacando el papel de la verificación de terceros en influir el comportamiento de compra del consumidor.

El cambio hacia productos naturales y orgánicos también está creando implicaciones significativas en la cadena de suministro. Los tiempos de entrega de materias primas están estrechamente vinculados a los ciclos de cosecha, obligando a las empresas a integrar datos de agronomía en sus estrategias de planificación de demanda. El fracaso en asegurar un suministro consistente de materias primas puede resultar en desafíos de pedidos pendientes, lo que puede impactar negativamente los rankings de comercio electrónico y el rendimiento general de marca. Para abordar estos riesgos, las empresas están entrando en acuerdos de compra a largo plazo con cooperativas locales. Estos acuerdos no solo aseguran un suministro estable de materias primas sino que también ayudan a mitigar riesgos ambientales, sociales y de gobernanza (ESG). Al adoptar tales medidas proactivas, las empresas están fortaleciendo su posicionamiento competitivo y estableciendo ventajas de primer movimiento dentro del mercado de cosméticos de Sudamérica.

Por Canal de Distribución: La Aceleración Digital Remodela el Panorama Minorista

En 2024, las tiendas especializadas dominan el canal de distribución, capturando una participación de mercado del 46.47%. Su rendimiento está impulsado por surtidos de productos curados, servicio al cliente personalizado y la capacidad de entregar experiencias de marca inmersivas. Estos minoristas sobresalen en mercados como Brasil y Colombia, donde la industria de la belleza prioriza la exploración de productos y la consulta experta. La prominencia del canal está además apoyada por los aspectos sensoriales y emocionales de las compras de cosméticos, ya que los consumidores colocan valor significativo en probar productos antes de hacer una compra.

Las tiendas minoristas en línea están experimentando crecimiento significativo, con una TCAC proyectada del 8.23% hasta 2030. Este crecimiento está remodelando el panorama competitivo, ya que los consumidores prefieren cada vez más el comercio electrónico por su conveniencia, amplia gama de productos y precios transparentes. A 2023, más del 84.15% de la población de Brasil accedió a internet, posicionando al país como un actor principal en el mercado en línea global [3]Fuente: Unión Internacional de Telecomunicaciones, "Individuos usando Internet - Brasil", datahub.itu.int/. Esta penetración digital fortalece los canales minoristas en línea de Brasil. Los impulsores clave de esta tendencia incluyen avances en sistemas de pago digital, herramientas innovadoras de visualización de productos y la creciente influencia de las redes sociales en el comportamiento de compra.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

En 2024, Brasil mantiene una participación dominante del 61.34% de las ventas, impulsado por clústeres de manufactura bien establecidos y penetración de comercio electrónico. Los desarrollos regulatorios, como la Lei 15.022 que introduce un inventario de químicos, mejoran los estándares de trazabilidad y fomentan la adopción de sistemas avanzados de planificación de recursos empresariales. El mercado demuestra madurez tecnológica, con pruebas de tono en realidad aumentada en centros comerciales de São Paulo aumentando las ventas en 18%, una métrica ahora utilizada en negociaciones de arrendamiento de propietarios para destacar el valor del tráfico.

Argentina, aunque contribuye con una base de ventas menor, se proyecta que lidere el crecimiento con una TCAC del 7.95% hasta 2030, apoyada por áreas urbanas afluentes y una fuerte inclinación hacia el gasto en belleza. La inestabilidad de moneda está cambiando a los consumidores de rango medio hacia productos del mercado masivo enfocados en valor, pero la demanda premium permanece fuerte entre consumidores afluentes, particularmente en dermocosméticos. Las empresas que desarrollan productos hidratantes adaptados a las variaciones de humedad de Buenos Aires logran rotación de inventario más rápida, mostrando el impacto de la investigación y desarrollo específicos del clima en el mercado de belleza sudamericano.

Chile, Colombia y Perú completan el panorama de crecimiento regional. El modelo de franquicia maduro de Natura en estos mercados reduce los requisitos de capital mientras mejora la adaptabilidad local, permitiendo ajustes rápidos a surtidos de productos basados en preferencias regionales de tono de piel. En Colombia, los quioscos de tiendas departamentales reportan un aumento significativo en el tiempo de compromiso del comprador debido a la integración de escáneres de piel de IA con programas de lealtad, demostrando la ventaja competitiva de soluciones impulsadas por datos en venta minorista física.

Panorama Competitivo

El mercado de productos cosméticos sudamericano está moderadamente consolidado. Los actores clave en el mercado de cosméticos de Sudamérica, incluyendo L'Oreal S.A., Shiseido Co. Ltd, Natura and Company, The Estée Lauder Companies Inc., y LVMH Moet Hennessy Louis Vuitton, mantienen una fuerte presencia en el mercado. Estas empresas se enfocan en la innovación de productos como una estrategia primaria para diferenciarse, atraer nuevos clientes y solidificar su posición en el mercado. Además de la innovación, aprovechan fusiones y adquisiciones para mejorar su ventaja competitiva. Estas iniciativas permiten a las empresas expandir su base de clientes, aumentar el alcance geográfico, entrar a nuevos mercados y fortalecer su presencia en regiones desatendidas.

Grupo Boticário se está expandiendo estratégicamente en el segmento de aseo masculino, como lo demuestra su adquisición de Dr. Jones, dirigida a acelerar el crecimiento de ingresos en línea. L'Oréal está reforzando su liderazgo tecnológico canalizando recursos significativos a través de su centro de Investigación e Innovación hacia polímeros biodegradables e inteligencia artificial. La acción legal de Unilever contra Boticário destaca la importancia del diseño de empaque como un activo de propiedad intelectual defendible, reflejando el papel creciente del litigio en dar forma a estrategias competitivas.

Las tendencias de asignación de capital indican un cambio de expansiones de tiendas físicas hacia inversiones en infraestructura digital. En abril de 2025, Natura asignó fondos de reestructuración para escalar sus redes de micro-cumplimiento a través del Brasil metropolitano, dirigidas a tiempos de entrega de menos de 24 horas. Mientras tanto, el plan de recuperación de USD 1.6 mil millones de Estée Lauder prioriza la optimización de cadena de suministro, subrayando la creciente importancia de la precisión de inventario junto con los esfuerzos de marketing como impulsores clave de rentabilidad.

Líderes de la Industria de Productos Cosméticos de Sudamérica

-

Shiseido Company, Limited

-

The Estée Lauder Companies Inc.

-

Natura and Company

-

L'Oreal S.A

-

LVMH Moet Hennessy Louis Vuitton

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Grupo Boticário ha introducido el primer labial del mundo impulsado por IA, desarrollado para mejorar la independencia de individuos con discapacidades motoras y visuales.

- Noviembre 2024: Zanphy lanzó Supernova Glitter Lipstick en cuatro tonos, caracterizado por un brillo único activado por fricción para un resplandor duradero.

- Noviembre 2024: Nina Makeup expandió su línea Gloss Instant Glow con cuatro tonos inspirados en gemas, ofreciendo un efecto de brillo 3D en tonos rosa, nude y holográficos.

Alcance del Informe del Mercado de Productos Cosméticos de Sudamérica

Un "cosmético" es cualquier sustancia utilizada para limpiar, mejorar o cambiar la complexión, piel, cabello, uñas o dientes. Los cosméticos incluyen preparaciones de belleza (maquillaje, perfume, crema para la piel, esmalte de uñas) y ayudas de aseo (jabón, champú, crema de afeitar, desodorante).

El mercado de cosméticos sudamericano está segmentado por tipo de producto, categoría, tipo de ingrediente, canal de distribución y país. Basado en el tipo de producto, el mercado está segmentado por cosméticos faciales, cosméticos para ojos y productos de maquillaje de labios y uñas. Basado en categoría, el mercado está segmentado en productos premium y productos masivos. Basado en tipo de ingrediente, el mercado está segmentado por natural y orgánico y convencional/sintético. Basado en el canal de distribución, el mercado está segmentado por supermercados/hipermercados, tiendas especializadas, tiendas minoristas en línea y otros canales. Basado en país, el mercado está segmentado por Brasil, Argentina, Chile, Colombia, Perú y Resto de Sudamérica. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Cosméticos Faciales |

| Cosméticos para Ojos |

| Productos de Maquillaje de Labios y Uñas |

| Productos Premium |

| Productos Masivos |

| Natural y Orgánico |

| Convencional/Sintético |

| Tiendas Especializadas |

| Supermercados/Hipermercados |

| Tiendas Minoristas en Línea |

| Otros Canales de Distribución |

| Brasil |

| Argentina |

| Chile |

| Colombia |

| Perú |

| Resto de Sudamérica |

| Por Tipo de Producto | Cosméticos Faciales |

| Cosméticos para Ojos | |

| Productos de Maquillaje de Labios y Uñas | |

| Por Categoría | Productos Premium |

| Productos Masivos | |

| Por Tipo de Ingrediente | Natural y Orgánico |

| Convencional/Sintético | |

| Por Canal de Distribución | Tiendas Especializadas |

| Supermercados/Hipermercados | |

| Tiendas Minoristas en Línea | |

| Otros Canales de Distribución | |

| Por País | Brasil |

| Argentina | |

| Chile | |

| Colombia | |

| Perú | |

| Resto de Sudamérica |

Preguntas Clave Respondidas en el Informe

¿Cuánto vale el mercado de cosméticos sudamericano en 2025?

El mercado de cosméticos sudamericano está valorado en USD 4.38 mil millones en 2025.

¿Qué tan rápido crecerá el mercado de cosméticos sudamericano hasta 2030?

Se pronostica que se expanda a una TCAC del 6.65%, alcanzando USD 6.05 mil millones para 2030.

¿Qué país domina el mercado de cosméticos sudamericano?

Brasil lidera con una participación de ingresos del 61.34% en 2024 gracias a la extensa producción doméstica y alto compromiso digital.

¿Por qué son importantes las formulaciones naturales para el crecimiento regional?

Las líneas naturales/orgánicas crecen más rápido que los sintéticos con una TCAC del 7.83%, porque los consumidores priorizan el abastecimiento sostenible y la transparencia de etiquetas limpias.

Última actualización de la página el: