Tamaño y Participación del Mercado de Productos de Belleza y Cuidado personal de Estados Unidos

Análisis del Mercado de Productos de Belleza y Cuidado personal de Estados Unidos por Mordor inteligencia

Se estima que el tamaño del mercado de productos de belleza y cuidado personal de Estados Unidos será de USD 130.25 mil millones en 2025 y se pronostica que alcanzará USD 154.35 mil millones para 2030, avanzando un una TCAC del 3.45%. El crecimiento del mercado está impulsado por varios factores clave, incluyendo el aumento de la conciencia del consumidor sobre el aseo personal y la higiene, la creciente influencia de las plataformas de redes sociales y los influencers de belleza, y la preferencia creciente por productos naturales, orgánicos y sostenibles. Los consumidores buscan cada vez más productos que se alineen con sus valores, como opciones libres de crueldad animal y ecológicas, lo que ha llevado un los fabricantes un innovar y expandir sus carteras de productos. Los avances tecnológicos en las formulaciones de productos, como las soluciones anti-envejecimiento y productos multifuncionales, también están impulsando la demanda. Además, la expansión de las plataformas de comercio electrónico ha mejorado significativamente la accesibilidad de los productos, ofreciendo un los consumidores una experiencia de compra conveniente y una amplia variedad de opciones. El auge de las marcas directas al consumidor (DTC) y los modelos basados en suscripciones ha remodelado unún más la dinámica del mercado, proporcionando soluciones personalizadas y fomentando la lealtad un la marca. El segmento de primera calidad dentro del mercado de belleza y cuidado personal está experimentando un crecimiento notable, impulsado por mayores ingresos disponibles y la disposición de los consumidores un invertir en productos de alta calidad.

Conclusiones Clave del Informe

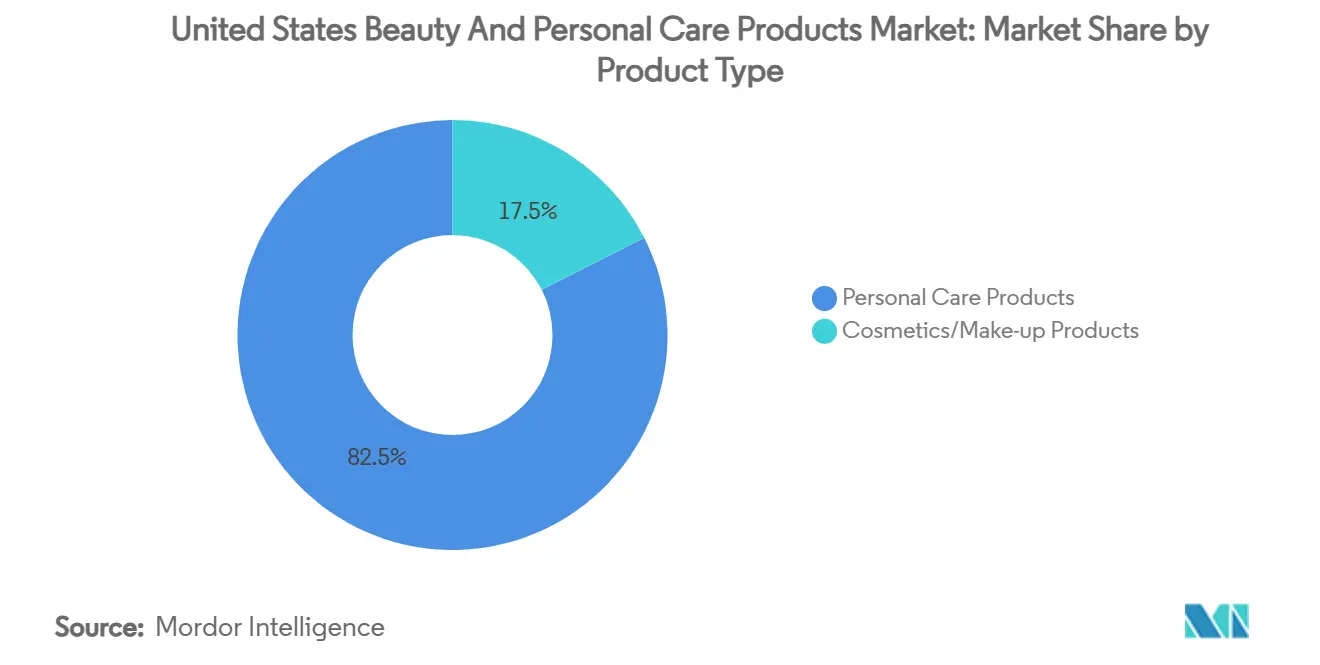

- Por tipo de producto, los arteículos de cuidado personal dominaron con el 82.48% de la participación del mercado de productos de belleza y cuidado personal de EE.UU. en 2024 y se están expandiendo un una TCAC del 4.23%

- Por categoríun, el segmento masivo capturó el 70.41% del tamaño del mercado de productos de belleza y cuidado personal de EE.UU. en 2024, mientras que el segmento de primera calidad avanza un una TCAC del 4.83% hasta 2030.

- Por tipo de ingrediente, convencional/sintético mantuvo el 66.33% de la participación del mercado de productos de belleza y cuidado personal de EE.UU. en 2024, y se pronostica que natural/orgánico crezca un una TCAC del 5.23%.

- Por canal de distribución, la venta en línea mantuvo el 30.23% del tamaño del mercado de productos de belleza y cuidado personal de EE.UU. en 2024 y se está expandiendo un una TCAC del 5.92%.

Tendencias mi Insights del Mercado de Productos de Belleza y Cuidado personal de Estados Unidos

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Innovación en formulaciones mi ingredientes de productos | +0.8% | Nacional, con concentración en California y Nueva York | Mediano plazo (2-4 unños) |

| Expansión del segmento de productos de belleza de primera calidad | +0.6% | Nacional, con mayor penetración en mercados urbanos | Largo plazo (≥ 4 unños) |

| Aumento del consumo de productos de aseo masculino | +0.4% | Nacional, con adopción temprana en áreas metropolitanas | Mediano plazo (2-4 unños) |

| Aumento del gasto en cuidado personal | +0.5% | Nacional, impulsado por demografícomo de altos ingresos | Corto plazo (≤ 2 unños) |

| Crecimiento de la población que envejece | +0.3% | Nacional, con concentración en Florida, Arizona y California | Largo plazo (≥ 4 unños) |

| Influencia de las redes sociales en tendencias de belleza y adopción de productos | +0.7% | Nacional, con mayor impacto entre demografícomo más jóvenes | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Innovación en Formulaciones e Ingredientes de Productos

La innovación en formulaciones mi ingredientes de productos es un impulsor significativo en el mercado de productos de belleza y cuidado personal de EE.UU. Las empresas se están enfocando cada vez más en desarrollar productos con formulaciones únicas para satisfacer las preferencias cambiantes de los consumidores. Por ejemplo, la demanda de productos de belleza limpia ha llevado un la incorporación de ingredientes naturales y orgánicos, como aloe vera, manteca de karité y aceites esenciales, en productos para el cuidado de la piel y el cabello. Además, las marcas están aprovechando tecnologícomo avanzadas para crear productos multifuncionales, como humectantes con FPS o bases infundidas con beneficios para el cuidado de la piel. El auge de los productos veganos y libres de crueldad animal también ha llevado un los fabricantes un reemplazar ingredientes derivados de animales con alternativas de origen vegetal, como el escualano derivado de la cañun de azúauto. Estas innovaciones no solo abordan la demanda del consumidor por productos sostenibles y éticos, sino que también ayudan un las marcas un diferenciarse en un mercado competitivo.

Aumento del Consumo de Productos de Aseo Masculino

El aumento del consumo de productos de aseo masculino es un impulsor significativo del mercado de belleza y cuidado personal de Estados Unidos. un lo largo de los unños, ha habido un cambio notable en el comportamiento del consumidor, con los hombres volviéndose más conscientes de sus rutinas de aseo. Este crecimiento está impulsado por la creciente demanda de productos para el cuidado de la piel, el cabello y el aseo de la barba entre los hombres. Entre estos, los champús han emergido como un factor clave en el aseo masculino, impulsado por el creciente enfoque en la salud mi higiene capilar. Según ITC comercio mapa, EE.UU. vio sus importaciones de champú aumentar de USD 357.5 millones en 2021 un USD 482.9 millones en 2024, destacando la creciente demanda de tales productos [1]Fuente: ITC comercio mapa, Valor de Importación de Champús (doódigo HS:3305)", trademap.org. Además, la creciente influencia de las redes sociales y los endosos de celebridades ha jugado un papel fundamental en dar forma un las tendencias de aseo masculino. La disponibilidad de una amplia gama de productos diseñados específicamente para hombres, junto con la creciente conciencia sobre la higiene personal y la apariencia, continúun impulsando este segmento dentro del mercado.

Aumento del Gasto en Cuidado Personal

El aumento del gasto en productos de cuidado personal es un impulsor significativo del mercado de productos de belleza y cuidado personal de Estados Unidos. Según el Informe de Maine DECD, en 2024, los consumidores en todo EE.UU. gastaron aproximadamente USD 74 mil millones en productos de cuidado personal [2]Fuente: Departamento de Desarrollo Económico y Comunitario de Maine (DECD), "Tendencias de Gasto del Consumidor en Productos de Cuidado personal", maine.gov. de este total, la mayor parte (47%) se asignó un cosméticos, incluyendo perfumes, cuidado de la piel y cuidado de uñcomo. Los consumidores están asignando más de sus ingresos disponibles hacia el aseo personal y el autocuidado, impulsados por la creciente conciencia sobre la higiene personal, la apariencia y el bienestar. Esta tendencia está respaldada además por la creciente influencia de las redes sociales, que promueven estándares de belleza y fomentan la adopción de productos de cuidado personal de primera calidad mi innovadores. Además, la disponibilidad de una amplia gama de productos que satisfacen diversas necesidades del consumidor, incluyendo opciones orgánicas y sostenibles, ha contribuido un este aumento en el gasto. El cambio en las preferencias del consumidor hacia productos de alta calidad y especializados se espera que sostenga el crecimiento del mercado durante el poríodo de pronóstico.

Crecimiento de la Población que Envejece

En EE.UU., la demografíun anciana en expansión está impulsando significativamente la demanda de productos de belleza y cuidado personal. un medida que la población senior crece, heno un enfoque creciente en abordar preocupaciones relacionadas con la edad, como arrugas, líneas finas, elasticidad de la piel y adelgazamiento del cabello, un través de soluciones específicas como cremas anti-envejecimiento, sueros y productos especializados para el cuidado del cabello. Esta tendencia está respaldada además por datos del Informe de la Oficina de Referencia de Población, se proyecta que el número de estadounidenses de 65 unños y más aumente de 58 millones en 2022 un 82 millones para 2050 (un aumento del 47%) [3]Fuente: Oficina de Referencia de Población, "Hoja Informativa-Envejecimiento en Estados Unidos", prb.org. La población que envejece no solo busca productos que aborden estas preocupaciones, sino que también prioriza formulaciones que sean suaves, efectivas y que satisfagan la piel sensible. Esta evolución demográfica está alentando un los fabricantes un invertir en investigación y desarrollo, llevando un la creación de productos innovadores y especializados adaptados un las necesidades únicas de los consumidores mayores. En consecuencia, este cambio está jugando un papel fundamental en impulsar el crecimiento del mercado de productos de belleza y cuidado personal.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupaciones ambientales sobre residuos de empaque | -0.4% | Nacional, con regulaciones más estrictas en California y Washington | Mediano plazo (2-4 unños) |

| Competencia de productos falsificados | -0.3% | Nacional, con mayor impacto en canales de comercio electrónico | Corto plazo (≤ 2 unños) |

| Saturación del mercado y competencia intensa | -0.5% | Nacional, particularmente en segmentos de mercado masivo | Largo plazo (≥ 4 unños) |

| Presencia de sustancias tóxicas en cosméticos | -0.2% | Nacional, con variaciones regulatorias un nivel estatal | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Competencia de Productos Falsificados

El mercado enfrenta una restricción significativa debido un la creciente prevalencia de productos falsificados. Estos productos falsificados no solo socavan los ingresos de los fabricantes legítimos, sino que también representan riesgos potenciales para la salud de los consumidores. Por ejemplo, los cosméticos falsos, como labiales y bases, un menudo contienen químicos dañinos como plomo y arsénico, que pueden causar reacciones cutáneas severas o problemas de salud un largo plazo. Además, los perfumes falsificados frecuentemente usan ingredientes de calidad inferior, llevando un mala calidad y posibles reacciones alérgicas. El auge de las plataformas de comercio electrónico ha exacerbado unún más este problema, ya que los falsificadores explotan los mercados en línea para distribuir productos falsos bajo la apariencia de marcas reputadas. Este desafío no solo erosiona la confianza del consumidor, sino que también obliga un las empresas un invertir fuertemente en medidas anti-falsificación, como tecnologícomo avanzadas de empaque y sistemas de autenticación, para salvaguardar la integridad de su marca. Abordar este problema sigue siendo crítico para el crecimiento sostenido del mercado de productos de belleza y cuidado personal de Estados Unidos.

Preocupaciones Ambientales sobre Residuos de Empaque

Los residuos de empaque han emergido como una restricción significativa en el mercado. El uso creciente de plásticos de un solo uso y materiales no biodegradables en el empaque de productos contribuye un la degradación ambiental. Por ejemplo, muchos productos de belleza, como champús, acondicionadores y arteículos para el cuidado de la piel, se empaquetan en contenedores de plástico que no son fácilmente reciclables. Esto ha llevado un preocupaciones crecientes entre los consumidores ambientalmente conscientes, que ahora demandan soluciones de empaque sostenibles y ecológicas. Además, los organismos regulatorios en Estados Unidos están implementando pautas más estrictas para reducir los residuos plásticos, presionando unún más un los fabricantes para adoptar prácticas sostenibles. Empresas como L'Oréal y Unilever han comenzado un introducir empaques recargables y materiales biodegradables para abordar estas preocupaciones. Sin embargo, la transición un empaque sostenible un menudo aumenta los costos de producción, planteando desafíos para los jugadores más pequeños en el mercado. Esta restricción destaca la necesidad de innovación mi inversión en tecnologícomo de empaque sostenible para alinearse con las preferencias del consumidor y los requisitos regulatorios.

Análisis de Segmentos

Por Tipo de Producto: El Dominio del Cuidado Personal Impulsa la Estabilidad del Mercado

En 2024, los arteículos de cuidado personal dominaron el mercado de productos de belleza y cuidado personal de Estados Unidos, manteniendo una participación del 82.48%. Este dominio fue impulsado por su necesidad cotidiana y atractivo entre diversas demografícomo, convirtiéndolos en un componente esencial de las rutinas diarias de los consumidores. Productos como cuidado de la piel, cuidado del cabello y arteículos relacionados con la higiene contribuyeron significativamente al desempeño de este segmento. El enfoque creciente en salud y bienestar, junto con la demanda creciente de productos de cuidado personal naturales y orgánicos, ha impulsado unún más el crecimiento de este segmento. Además, los avances en las formulaciones de productos, como la inclusión de ingredientes activos y beneficios multifuncionales, han mejorado el interés del consumidor. Se espera que el subsegmento crezca un una TCAC del 4.23%, continuando hasta 2030, respaldado por la creciente conciencia del consumidor sobre el aseo personal y la higiene, comoí como la introducción de ofertas de productos innovadores y sostenibles por parte de actores clave en el mercado.

Los productos cosméticos y de maquillaje también juegan un papel vital en el mercado de productos de belleza y cuidado personal de Estados Unidos. Estos productos satisfacen una amplia gama de preferencias del consumidor, incluyendo bases, labiales, delineadores de ojos y otros esenciales de maquillaje. El segmento se beneficia de las tendencias crecientes en autoexpresión, influencia de redes sociales y la demanda creciente de productos cosméticos de primera calidad y orgánicos. Aunque no es tan dominante como los arteículos de cuidado personal, el segmento cosmético/maquillaje continúun exhibiendo crecimiento constante, impulsado por estándares de belleza en evolución y el aumento de ingresos disponibles.

Por Categoría: El Segmento Premium Supera el Crecimiento del Mercado Masivo

En 2024, las ofertas masivas dominaron el mercado de productos de belleza y cuidado personal de Estados Unidos, capturando el 70.41% de las ventas totales. Esta participación significativa destaca la preferencia generalizada del consumidor por productos asequibles y accesibles. Las marcas masivas continúan atendiendo un una audiencia amplia al ofrecer una variedad de opciones que satisfacen las necesidades básicas de belleza y cuidado personal un precios competitivos. Estos productos un menudo se distribuyen un través de múltiples canales de venta, incluyendo supermercados, farmacias y plataformas en línea, asegurando su disponibilidad para una base de consumidores diversa. La asequibilidad y conveniencia de las ofertas masivas las convierten en una opción básica para los consumidores que buscan soluciones orientadas al valor sin comprometer la funcionalidad esencial.

Sin embargo, las ofertas de primera calidad están ganando tracción, exhibiendo una TCAC más rápida del 4.83%. Este crecimiento refleja un cambio en el comportamiento del consumidor, con individuos cada vez más dispuestos un mejorar por productos que prometen eficacia comprobada y experiencias sensoriales mejoradas. Los productos de primera calidad un menudo presentan ingredientes de alta calidad, formulaciones avanzadas y empaque sofisticado, atrayendo un consumidores que priorizan el lujo y el rendimiento. Además, el auge de las tendencias de bienestar y el enfoque creciente en el autocuidado han impulsado unún más la demanda de productos de belleza y cuidado personal de primera calidad. Estas ofertas se comercializan frecuentemente un través de canales exclusivos, como tiendas especializadas y plataformas de comercio electrónico de alta gama, dirigiéndose un un segmento de clientes más exigente y adinerado.

Por Canal de Distribución: La Venta Online Transforma los Patrones de Compra

En 2024, la venta en línea capturó el 30.23% de las ventas totales y se proyecta que crezca un una TCAC del 5.92%. Este crecimiento está impulsado en gran medida por consumidores expertos en móviles que demandan experiencias de compra fluidas y entregas rápidas. Las pruebas de realidad aumentada están ayudando un minimizar las devoluciones al permitir un los clientes visualizar productos antes de la compra, mejorando su confianza en las decisiones de compra. Mientras tanto, los asesores de chat impulsados por IA replican la orientación personalizada típicamente ofrecida en los mostradores de belleza, proporcionando recomendaciones personalizadas y mejorando la participación del cliente. Además, las tiendas lideradas por influencers están transformando hábilmente los momentos de entretenimiento en compras reales aprovechando su alcance y credibilidad. Como resultado, los mercados electrónicos han emergido como la víun más rápida y eficiente para la expansión en el sector de productos de belleza y cuidado personal de EE.UU.

Las cadenas especializadas defienden el tráfico un través de barras de fragancias, tratamientos estilo spa y lanzamientos exclusivos de doápsulas. Los supermercados y tiendas grandes dependen de colocaciones de compra por impulso en el checkout, pero cada vez más agregan doódigos QR que vinculan arteículos en estante con tutoriales digitales. Las suscripciones directas al consumidor aprovechan datos para curar reposición y venta cruzada. La evolución de cada canal subraya un imperativo omnicanal que está remodelando el inventario, la comercialización y el marketing en todo el mercado de productos de belleza y cuidado personal de EE.UU.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Ingrediente: La Aceleración Natural/Orgánica Supera a Convencional/Sintético

Los productos convencionales/sintéticos continúan dominando las preferencias del consumidor. En 2024, este segmento representó el 66.33% de las ventas totales, reflejando su amplia disponibilidad, asequibilidad y presencia establecida en el mercado. Estos productos son un menudo favorecidos por su rendimiento consistente, vida útil más larga y costo-efectividad, convirtiéndolos en una opción básica para una amplia base de consumidores. Además, los extensos esfuerzos de marketing por parte de las principales marcas y la innovación continua en formulaciones sintéticas han consolidado unún más su posición en el mercado. un pesar de la creciente conciencia sobre las alternativas naturales, las ofertas convencionales y sintéticas siguen siendo un contribuyente significativo un los ingresos generales del mercado y se espera que mantengan una presencia fuerte en los próximos unños.

Por otro lado, los productos naturales y orgánicos están ganando tracción, impulsados por la creciente demanda del consumidor por opciones sostenibles y ecológicas. Se proyecta que este segmento crezca un una TCAC más rápida del 5.23% hasta 2030, indicando un cambio en las preferencias del consumidor hacia opciones más saludables y ambientalmente conscientes. Factores como la creciente conciencia sobre la transparencia de ingredientes, los beneficios percibidos de las formulaciones naturales y la creciente influencia de las tendencias de belleza limpia están impulsando este crecimiento. Además, la expansión de los canales de distribución, incluyendo plataformas de comercio electrónico y tiendas especializadas, ha hecho que los productos naturales y orgánicos sean más accesibles para los consumidores.

Análisis Geográfico

El mercado de productos de belleza y cuidado personal de Estados Unidos exhibe variaciones regionales significativas influenciadas por perfiles demográficos, marcos regulatorios y preferencias culturales. California se destaca como líder en innovación de mercado y avances regulatorios. El estado ha implementado legislación histórica, como la Ley de Cosméticos Libres de Tóxicos y los requisitos de empaque SB 54, que han establecido referencias nacionales mi influenciado prácticas de toda la industria. Estas regulaciones reflejan el enfoque proactivo de California para abordar las preocupaciones de seguridad del consumidor y ambientales, posicionando al estado como un pionero de tendencias en el mercado.

Las dinámicas únicas del mercado de California están moldeadas además por su concentración de empresas de tecnologíun y la industria del entretenimiento, que impulsan la demanda de productos de belleza de primera calidad mi innovadores. La población ambientalmente consciente del estado también ha acelerado la adopción de soluciones de empaque sostenible y formulaciones de belleza limpia. Estos factores colectivamente hacen de California un mercado crítico para las marcas que buscan alinearse con las preferencias emergentes del consumidor y los estándares regulatorios. Mientras tanto, Nueva York continúun jugando un papel fundamental en la industria, sirviendo como centro para las principales sedes corporativas y un campo de pruebas para lanzamientos de productos de lujo y de primera calidad. Su base de consumidores diversa mi influencia global la convierten en una ubicación estratégica para la expansión del mercado y la innovación.

Las disparidades regulatorias regionales en todo Estados Unidos agregan complejidad para las marcas nacionales que operan en el mercado de belleza y cuidado personal. Estados como Washington, California, Colorado y Minnesota han introducido restricciones químicas más estrictas, estableciendo efectivamente estándares nacionales de facto. Esto se debe principalmente un los desafíos logísticos y financieros de mantener formulaciones separadas para diferentes estados. Como resultado, las marcas se ven obligadas un adaptarse un estas regulaciones estrictas, que un menudo dan forma un las estrategias de desarrollo de productos y marketing un escala nacional. Estas dinámicas regionales subrayan la importancia de entender las condiciones del mercado local y los paisajes regulatorios para tener éxito en el mercado de belleza y cuidado personal de EE.UU.

Panorama Competitivo

El mercado de productos de belleza y cuidado personal de Estados Unidos demuestra una consolidación moderada. Las corporaciones multinacionales establecidas, como L'Oréal s.un., el Estémi Lauder Companies Inc. y Procter & Gamble Company, continúan dominando el mercado, aprovechando sus extensos recursos y capital de marca. Sin embargo, estos jugadores tradicionales enfrentan competencia creciente de marcas directas al consumidor ágiles y disruptores de comercio social, que están ganando tracción rápidamente entre consumidores más jóvenes y expertos en tecnologíun. Este cambio está remodelando el panorama competitivo, obligando un las empresas establecidas un adaptar sus estrategias para mantener su participación de mercado.

Los gigantes tradicionales de belleza están adoptando un enfoque dual para navegar este mercado en evolución. Por un lado, están invirtiendo fuertemente en investigación y desarrollo para mejorar sus ofertas de productos mi integrar capacidades de biotecnologíun avanzada. Estas inversiones buscan satisfacer la demanda creciente del consumidor por soluciones de belleza innovadoras, sostenibles y personalizadas. Por otro lado, estas empresas están adquiriendo activamente marcas emergentes para diversificar sus carteras y obtener acceso un nuevos segmentos de consumidores. Tales adquisiciones también les permiten expandir su presencia en canales de distribución alternativos, incluyendo plataformas de comercio electrónico y comercio social, que se están volviendo cada vez más importantes en la dinámica actual del mercado.

Mientras tanto, el auge de las marcas directas al consumidor y los disruptores de comercio social está intensificando la competencia. Estos nuevos participantes están aprovechando las plataformas digitales y el marketing de influencers para construir conexiones fuertes con los consumidores, particularmente Millennials y Gen Z. Su capacidad para adaptarse rápidamente un las tendencias cambiantes y ofrecer productos de nicho y personalizables les ha permitido tallar una participación significativa del mercado. Como resultado, el mercado de productos de belleza y cuidado personal de EE.UU. está presenciando una interacción dinámica entre potencias tradicionales y retadores emergentes, impulsando la innovación y remodelando las expectativas del consumidor.

Líderes de la Industria de Productos de Belleza y Cuidado personal de Estados Unidos

-

L'Oréal s.un.

-

el Estee Lauder Companies Inc.

-

Procter & Gamble Company

-

Unilever PLC

-

Shiseido Company, Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: L'Oréal s.un. invirtió USD 160 millones para establecer su Centro de Investigación mi Innovación de América del Norte en Clark, Nueva Jersey. La instalación, que abarcó 250,000 pies cuadrados, se convirtió en el centro de investigación y desarrollo más grande de L'Oréal fuera de Francia. Incorporó laboratorios modulares, instalaciones de pruebas al consumidor y una mini-fábrica para escalado de productos. El centro empleó más de 600 científicos y se enfocó en desarrollar soluciones de belleza personalizadas mi iniciativas de sostenibilidad.

- Febrero 2025: Estémi Lauder Companies estableció una asociación con Serpin Pharma para investigar aplicaciones anti-inflamatorias en cosméticos. La colaboración utilizó la biotecnologíun de Serpin, que demostró efectividad en reducir la inflamación y mejorar la resistencia celular para ingredientes de cuidado de la piel enfocados en longevidad.

- Febrero 2025: Dove introdujo la gama densidad Boost para el adelgazamiento del cabello. El lanzamiento del producto se alineó con la estrategia de la empresa para abordar la creciente demanda del consumidor por productos de cuidado del cuero cabelludo, ya que las preferencias del consumidor cambiaron del cuidado facial un soluciones de salud capilar y del cuero cabelludo.

- Mayo 2024: Deos cabello cuidado introdujo un Champú y Acondicionador para Crecimiento Capilar para consumidores que experimentaron adelgazamiento del cabello y pérdida capilar. Los productos estaban libres de parabenos, sulfatos y aluminio, y contenían cafeína, biotina, aceite de romero, keratina, aceite de semilla de ricino y pantenol. Estos ingredientes ayudaron un fortalecer y revitalizar el cabello mientras bloquean el DHT.

Alcance del Informe del Mercado de Productos de Belleza y Cuidado personal de Estados Unidos

Los productos de belleza y cuidado personal abarcan principalmente los productos que se aplican un las partes externas del cuerpo, incluyendo la piel, uñcomo, cabello y labios. Estos productos también se extienden un la higiene oral y se usan para limpiar y mantener los dientes y la membrana mucosa de la cavidad oral, protegerla de gramoérmenes, prevenir el mal olor y mejorar la apariencia. El alcance del informe incluye un análisis relacionado con varios tipos de productos de belleza y cuidado personal asociados con cuidado de la piel, cuidado del cabello, baño y ducha, cuidado oral, cosméticos y maquillaje, desodorantes y perfumes, entre otros. El mercado de productos de belleza y cuidado personal de Estados Unidos está segmentado en tipos de productos, categorícomo y canales de distribución. Por tipo de producto, el mercado está segmentado en productos de cuidado personal y productos cosméticos/de maquillaje. El cuidado personal está segmentado en categorícomo como cuidado del cabello, cuidado de la piel, baño y ducha, cuidado oral, aseo masculino y desodorantes y antitranspirantes. El cuidado del cabello se subsegmenta además en champú, acondicionador, aceite capilar, productos de peinado y coloración del cabello, y otros productos de cuidado del cabello. El cuidado de la piel se subsegmenta además en cuidado facial, cuidado corporal y cuidado de labios. de manera similar, baño y ducha se subsegmenta en jabones, geles de ducha, ventas de baño, accesorios de baño y otros productos de baño y ducha. El cuidado oral se subsegmenta en cepillos de dientes y repuestos, pastas de dientes, enjuagues bucales y otros productos de cuidado oral. Además, belleza y maquillaje/cosméticos se subsegmentan en productos de maquillaje facial, productos de maquillaje para ojos y productos de maquillaje para labios y uñcomo. Por categoríun, el mercado está segmentado en productos de primera calidad y productos masivos, y por canales de distribución, en tiendas especializadas, supermercados mi hipermercados, tiendas de conveniencia, farmacias y droguerícomo, tiendas de venta en línea, y otros canales de distribución. Para cada segmento, el dimensionamiento del mercado y pronósticos se han realizado basado en valor (en USD mil millones).

| Productos de Cuidado Personal | Cuidado del Cabello | Champú |

| Acondicionador | ||

| Colorante Capilar | ||

| Productos de Peinado Capilar | ||

| Otros | ||

| Cuidado de la Piel | Productos de Cuidado Facial | |

| Productos de Cuidado Corporal | ||

| Productos de Cuidado de Labios y Uñas | ||

| Baño y Ducha | Geles de Ducha | |

| Jabones | ||

| Otros | ||

| Cuidado Oral | Cepillo de Dientes | |

| Pasta de Dientes | ||

| Enjuagues Bucales | ||

| Otros | ||

| Productos de Aseo Masculino | ||

| Desodorantes y Antitranspirantes | ||

| Perfumes y Fragancias | ||

| Productos Cosméticos/de Maquillaje | Cosméticos Faciales | |

| Cosméticos para Ojos | ||

| Productos de Maquillaje para Labios y Uñas | ||

| Productos Premium |

| Productos Masivos |

| Natural y Orgánico |

| Convencional/Sintético |

| Tiendas Especializadas |

| Supermercados/Hipermercados |

| Tiendas de Venta Online |

| Otros Canales |

| Por Tipo de Producto | Productos de Cuidado Personal | Cuidado del Cabello | Champú |

| Acondicionador | |||

| Colorante Capilar | |||

| Productos de Peinado Capilar | |||

| Otros | |||

| Cuidado de la Piel | Productos de Cuidado Facial | ||

| Productos de Cuidado Corporal | |||

| Productos de Cuidado de Labios y Uñas | |||

| Baño y Ducha | Geles de Ducha | ||

| Jabones | |||

| Otros | |||

| Cuidado Oral | Cepillo de Dientes | ||

| Pasta de Dientes | |||

| Enjuagues Bucales | |||

| Otros | |||

| Productos de Aseo Masculino | |||

| Desodorantes y Antitranspirantes | |||

| Perfumes y Fragancias | |||

| Productos Cosméticos/de Maquillaje | Cosméticos Faciales | ||

| Cosméticos para Ojos | |||

| Productos de Maquillaje para Labios y Uñas | |||

| Por Categoría | Productos Premium | ||

| Productos Masivos | |||

| Por Tipo de Ingrediente | Natural y Orgánico | ||

| Convencional/Sintético | |||

| Por Canal de Distribución | Tiendas Especializadas | ||

| Supermercados/Hipermercados | |||

| Tiendas de Venta Online | |||

| Otros Canales | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de productos de belleza y cuidado personal de EE.UU.?

El mercado vale USD 130.25 mil millones en 2025 y se proyecta que suba un USD 154.35 mil millones para 2030 un una TCAC del 3.45%.

¿Qué categoríun de producto tiene la mayor participación?

Los arteículos de cuidado personal representan el 82.48% del gasto de 2024, impulsado por esenciales de uso diario y rutinas crecientes de aseo masculino.

¿Por qué la belleza de primera calidad crece más rápido que los productos masivos?

El crecimiento de primera calidad un una TCAC del 4.83% proviene del enfoque del consumidor en eficacia comprobada, avances biotecnológicos y el valor percibido del autocuidado de prestigio incluso durante la volatilidad económica.

¿Qué tan importante es el comercio electrónico para las ventas de la categoríun?

La venta en línea ya captura el 30.23% de los ingresos y es el canal de crecimiento más rápido un una TCAC del 5.92%, impulsado por plataformas de comercio social y herramientas de prueba virtual.

Última actualización de la página el: