Análisis del mercado automotriz de América del Sur

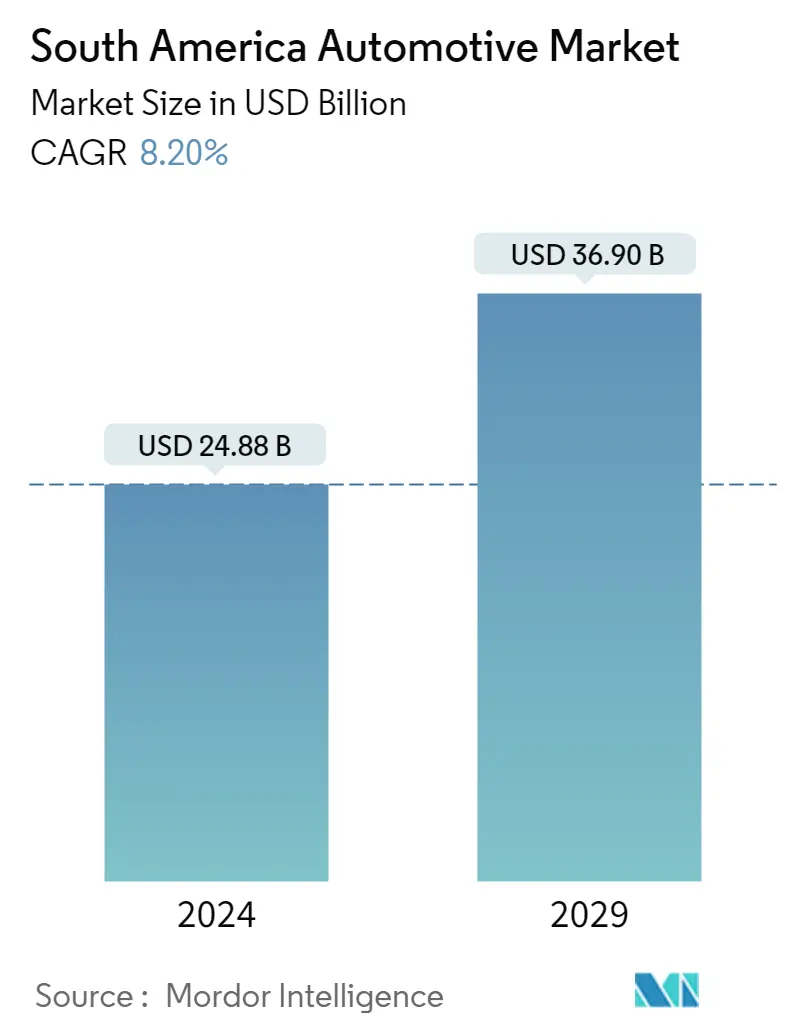

El tamaño del mercado automotriz de América del Sur se estima en 24,88 mil millones de dólares en 2024, y se espera que alcance los 36,90 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,20% durante el período previsto (2024-2029).

- La pandemia de COVID-19 tuvo un impacto significativo en el mercado automotriz sudamericano. La región experimentó una fuerte caída en las ventas y la producción de automóviles debido a diversos factores. Los cierres y restricciones de movimiento impuestos por el gobierno provocaron una disminución de la demanda de los consumidores y perturbaron las cadenas de suministro, lo que resultó en una reducción de la producción manufacturera.

- Sin embargo, el mercado automotriz sudamericano ha mostrado resiliencia, observándose una recuperación gradual a medida que se levantaron las restricciones y se reanudaron las actividades económicas. Se han implementado medidas de estímulo gubernamental, incluidos incentivos fiscales y subsidios, para fomentar las ventas y la producción de automóviles. Se espera que el mercado continúe recuperándose, impulsado por la demanda reprimida, la transformación digital y la introducción de nuevos modelos de vehículos eléctricos e híbridos.

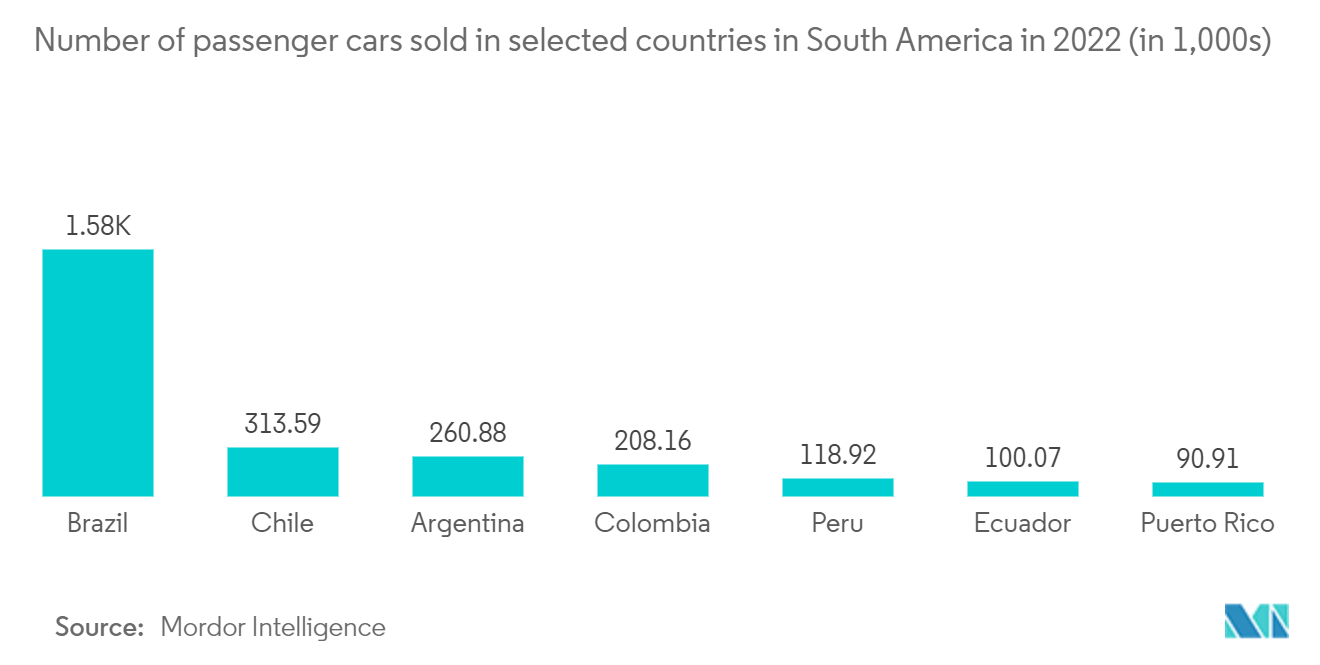

- Los principales factores que impulsaron el crecimiento de las ventas y la demanda de turismos fueron los tipos de interés más bajos y la mejora de la confianza de los consumidores. Por ejemplo, las exportaciones y ventas de turismos en 2022, en comparación con 2021, experimentaron un aumento de alrededor del 50% y el 6%, respectivamente.

- Sin embargo, el mercado automotriz en América del Sur es altamente vulnerable a la inestabilidad de las políticas sociales y políticas, ya que países como Venezuela están experimentando una desaceleración en su crecimiento económico, impactando drásticamente el crecimiento de la industria automotriz del país.

- En Brasil, con la mejora de la economía (que influye directamente en la confianza del consumidor) y el aumento de la disponibilidad de crédito para respaldar el mercado de vehículos ligeros del país, la creciente inversión en el país y la fuerte demanda de exportaciones, el país ha sido testigo de un crecimiento positivo de la demanda. y venta de vehículos.

- Por lo tanto, con la mejora de la situación y las inversiones en la industria, se espera que el mercado crezca en los próximos años.

Tendencias del mercado automotriz de América del Sur

Brasil, Argentina y Chile, para impulsar el mercado

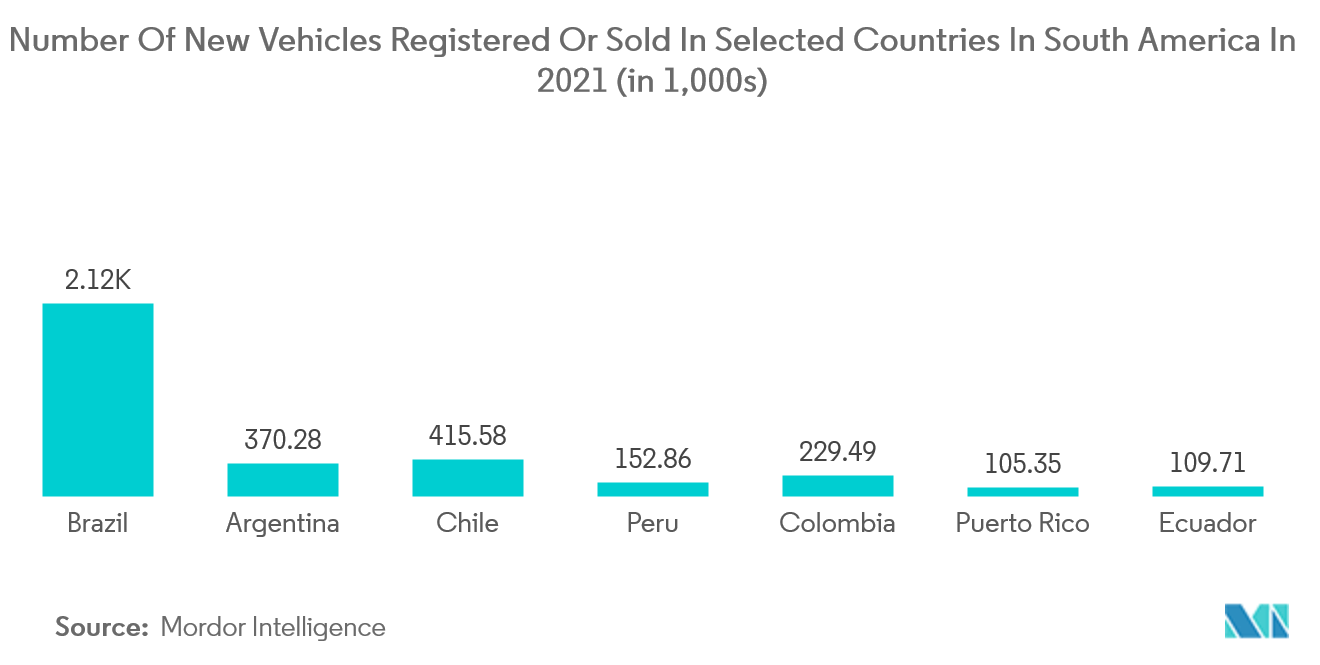

- El mercado de turismos en América del Sur registró cifras considerables en 2021 a pesar de la pandemia. Si bien las cifras indican una caída de más del 100% en las ventas de todo tipo de vehículos en todos los países de la región combinados en 2021, considerando la pandemia y el ritmo al que se recuperará la economía, siendo la región un Punto de acceso para inversores potenciales de todo el mundo, se espera que la industria se recupere con buenas cifras en los próximos trimestres. Por ejemplo,

- En septiembre de 2022, Argentina redactó una nueva ley, que fue promulgada y que tiene como objetivo promover nuevas inversiones en la industria automotriz y su cadena de suministro. También apunta a fortalecer la orientación exportadora de la industria, promover el desarrollo de nuevas tecnologías de motores limpios y fomentar la transferencia de tecnología y la innovación.

- La industria automotriz creció de manera constante, con ventas totales que alcanzaron 1,39 millones de unidades en los nueve principales mercados de la región.

- La producción de la industria automotriz brasileña cayó consistentemente luego de la recesión económica que afectó la producción y las ventas. Sin embargo, la industria ahora está cobrando impulso debido a la mejora de los índices económicos que influyen directamente en la confianza del consumidor y la mayor disponibilidad de crédito para respaldar el mercado de vehículos ligeros del país y la fuerte demanda de exportaciones de los países sudamericanos.

- Brasil experimentó una caída significativa en la producción anual de automóviles para el año fiscal 2021. Además, las ventas disminuyeron un 26,6 % y un 28,2 % durante el mismo período, respectivamente. Los bloqueos y otras medidas preventivas impuestas por el gobierno han tenido un impacto significativo en la industria de automóviles de pasajeros en América Latina. Sin embargo, el mercado se ha recuperado significativamente tras la relajación de las sanciones gubernamentales y la reapertura de las casas de producción en el segundo trimestre del año fiscal 21. El mercado ha vuelto a entrar en una fase de crecimiento y parece prometedor para el plazo de proyección. En 2021, se vendieron alrededor de 1,97 millones de vehículos ligeros en el país, aproximadamente un 2% más que en 2020. Debido al lento aumento de la demanda, se espera que el número de vehículos vendidos aumente en los próximos años.

- Asimismo, en Argentina se vendieron más de 350.000 vehículos en 2021, un 10% más que en 2020. Comparando el número de vehículos ligeros vendidos en Chile a junio de 2021, se observa un incremento de más del 70%. En junio de 2020 se vendieron más de 8.000 vehículos en el país, aumentando a más de 35.000 unidades.

- Mientras la industria avanza hacia una producción más sostenible, la investigación que se está llevando a cabo sobre la electrificación de la automoción parece prometedora porque la región es una zona de alta inversión, debido al carácter creciente del mercado, que puede generar mucho dinero y mejorar las condiciones condiciones de mercado.

Se espera que los vehículos eléctricos experimenten un crecimiento significativo

- Los vehículos eléctricos (EV) han ganado popularidad en la región de América del Sur en los últimos años debido a la necesidad de satisfacer las demandas futuras de energía y emisiones. La necesidad de un transporte respetuoso con el medio ambiente es un importante impulsor del segmento de vehículos eléctricos en los estudios de mercado. El mercado de vehículos eléctricos está creciendo como una parte importante de la industria automotriz sudamericana y promete un camino hacia una mayor eficiencia energética al tiempo que se reduce la contaminación y otras emisiones de gases de efecto invernadero.

- Debido a las estrictas normas sobre emisiones de escape impuestas y los incentivos brindados por varios gobiernos de la región, son los principales impulsores de las ventas en los países de América del Sur. Debido a la creciente demanda de vehículos eléctricos en Brasil, varios actores están invirtiendo en iniciar una planta de fabricación allí.

- Por ejemplo, en julio de 2023, BYD, el gigante chino de los vehículos eléctricos, invirtió 624 millones de dólares para construir su primera planta fuera de Asia en Brasil. Esto es parte del plan de la compañía para expandir su alcance global en medio de un aumento en las ventas. De manera similar, la demanda de vehículos de bajas emisiones, como los automóviles eléctricos de batería y los vehículos eléctricos híbridos, aumenta constantemente en Argentina. En 2021, por ejemplo, el país vendió 5.871 vehículos de bajas emisiones, lo que representa un aumento del 148% con respecto a los 3.488 vehículos eléctricos vendidos en 2020. Así, en marzo de 2022, Shell exclamó que instalaría su primera red de estaciones de carga en el condado para atender a la demanda de vehículos eléctricos.

- Los gobiernos de muchos países de la región también están impulsando incentivos para impulsar las ventas de vehículos eléctricos. Por ejemplo, en marzo de 2022, Chile publicó su estrategia nacional de movilidad eléctrica para transformar el sector del transporte durante la próxima década. Uno de estos incentivos ofrece descuentos fiscales sobre el uso anual de vehículos eléctricos. Durante los primeros dos años, el impuesto se elimina por completo, después de lo cual, durante los próximos 3 o 4 años, el gobierno ofrecerá un descuento del 75%, un descuento del 50% durante los próximos 5 o 6 años y un descuento del 25%. reducción en los siguientes 7-8 años.

- Con el aumento de la conciencia gubernamental sobre la conversión a energía sostenible y muchos fabricantes de vehículos eléctricos expandiendo sus negocios en el país, se espera que el segmento de vehículos eléctricos del Mercado Automotriz de América del Sur experimente un crecimiento en los próximos años.

Descripción general de la industria automotriz de América del Sur

Algunos fabricantes importantes en el mercado automotriz sudamericano incluyen Stallantis, General Motors, Toyota Motor Corporation, Nissan Group y Volkswagen AG. Entre 2021 y 2022, Toyota lideró el mercado con más de 73.000 unidades de nuevas matriculaciones, seguida de Volkswagen con 55.000.

Por ejemplo, en julio de 2023, Volkswagen está planeando una importante ofensiva de productos en América del Sur, con el objetivo de aumentar su participación de mercado en Brasil en un 40% para 2027. La compañía lanzará 15 nuevos modelos de vehículos eléctricos y de combustible flexible para 2025 y A medio plazo le seguirán los vehículos híbridos. Los primeros modelos totalmente eléctricos, los Volkswagen ID.4 e ID. Buzz, estará disponible en Brasil antes de finales de 2023.

En julio de 2023, Stellantis lanzó su Nuevo Citroën C3 para el mercado sudamericano.

Líderes del mercado automotriz de América del Sur

General Motors

Stellantis NV

Renault Group

Volkswagen AG

Toyota Motor Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado automotriz de América del Sur

- Abril de 2022 Nissan Motor Co. invirtió 1.300 millones de reales (276,12 millones de dólares) en su planta de Resende, Brasil, y en el lanzamiento de nuevos productos entre 2023 y 2025.

- Enero de 2022 Link, un fabricante de vehículos eléctricos con sede en Estados Unidos, construye una fábrica en el estado mexicano de Puebla. En este sistema productivo se invirtieron un total de USD 265 millones.

- Enero de 2022 Great Wall Motors anunció una inversión de 1.810 millones de dólares para fabricar vehículos eléctricos en Brasil durante la próxima década en la fábrica adquirida por Daimler AG.

Segmentación de la industria automotriz de América del Sur

El mercado automotriz sudamericano se refiere al sector de la industria automotriz que abarca la producción, venta y uso de vehículos dentro de los países de América del Sur.

El mercado automotriz de América del Sur está segmentado por tipo de vehículo (turismos, vehículos comerciales y vehículos de dos ruedas), combustible (diésel, gasolina, vehículos eléctricos y otros) y por país. Incluye varios tipos de vehículos, como turismos, vehículos comerciales (incluidos vehículos comerciales ligeros, vehículos comerciales pesados y autobuses) y vehículos de dos ruedas (incluidas motocicletas y scooters).

El informe ofrece el tamaño del mercado y pronósticos para el mercado automotriz sudamericano en USD para todos los segmentos anteriores.

| Carros pasajeros |

| Vehículos comerciales |

| Vehículos de dos ruedas |

| Diesel |

| Gasolina |

| Vehículo eléctrico |

| Otros tipos de combustible |

| Brasil |

| Argentina |

| Chile |

| Perú |

| Resto de Sudamérica |

| Por tipo de vehículo | Carros pasajeros |

| Vehículos comerciales | |

| Vehículos de dos ruedas | |

| Por tipo de combustible | Diesel |

| Gasolina | |

| Vehículo eléctrico | |

| Otros tipos de combustible | |

| País | Brasil |

| Argentina | |

| Chile | |

| Perú | |

| Resto de Sudamérica |

Preguntas frecuentes sobre investigación de mercado automotriz en América del Sur

¿Qué tamaño tiene el mercado automotriz de América del Sur?

Se espera que el tamaño del mercado automotriz de América del Sur alcance los 24,88 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,20% hasta alcanzar los 36,90 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado automotriz de América del Sur?

En 2024, se espera que el tamaño del mercado automotriz de América del Sur alcance los 24,88 mil millones de dólares.

¿Quiénes son los actores clave en el mercado automotriz de América del Sur?

General Motors, Stellantis NV, Renault Group, Volkswagen AG, Toyota Motor Corporation son las principales empresas que operan en el mercado automotriz de América del Sur.

¿Qué años cubre este mercado automotriz de América del Sur y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado automotriz de América del Sur se estimó en 22,99 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Mercado automotriz de América del Sur durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado Automotriz de América del Sur para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria automotriz de América Latina

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del sector automotriz de América del Sur en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis automotriz de América del Sur incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.