Tamaño y Participación del Mercado de Encapsulado de Semiconductores

Análisis del Mercado de Encapsulado de Semiconductores por Mordor Intelligence

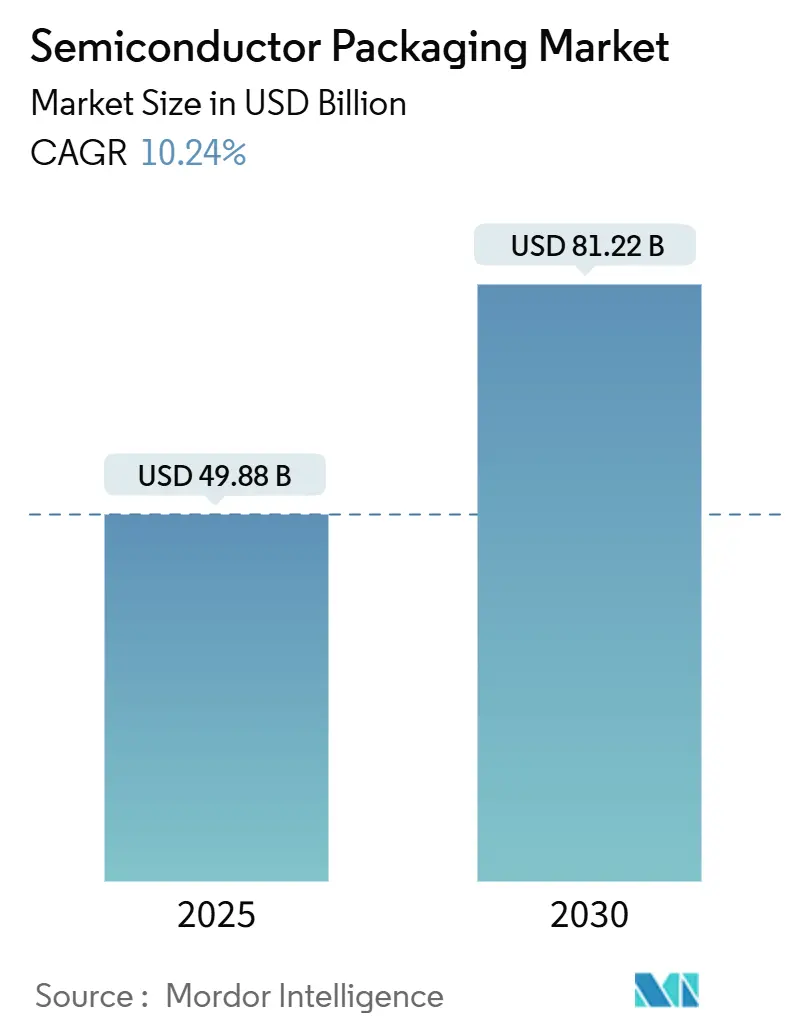

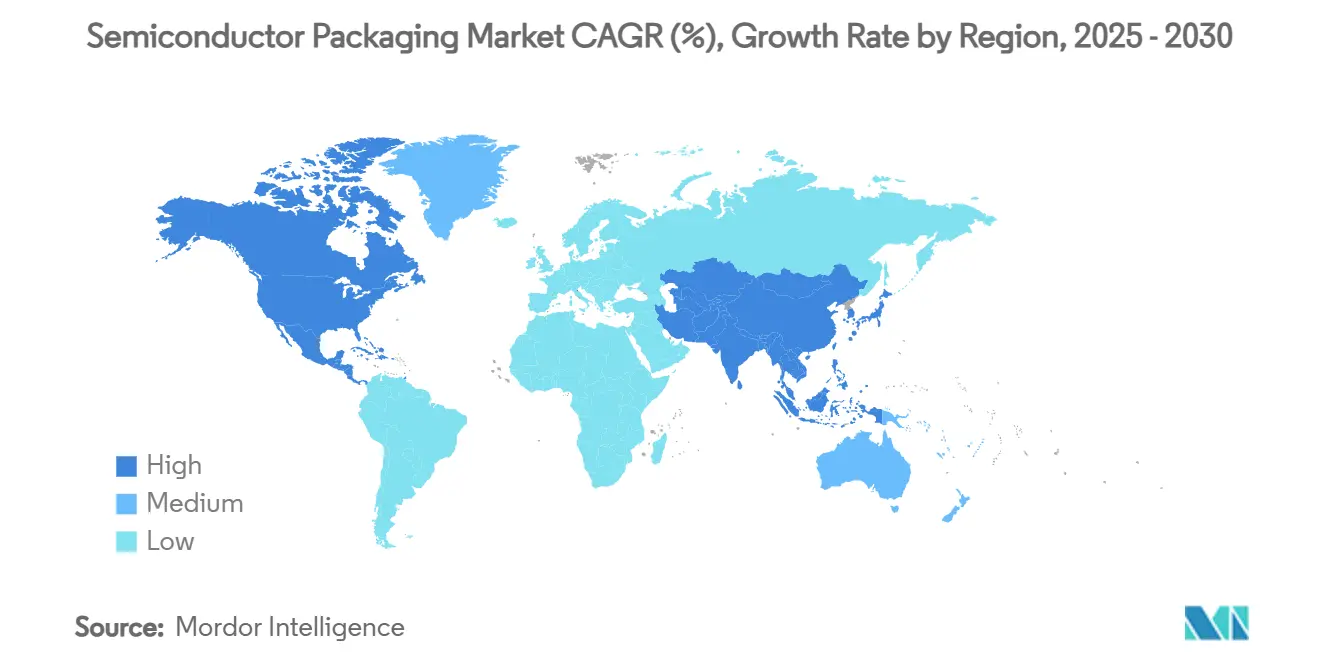

El tamaño del mercado de encapsulado de semiconductores se situó en USD 49.88 mil millones en 2025 y se proyecta que alcance USD 81.22 mil millones en 2030, avanzando a una TCCA del 10,24% durante 2025-2030. [1]Cheng Ting-Fang, "TSMC moves closer to next-gen packaging for Nvidia, Google AI chips," Nikkei Asia, asia.nikkei.comUn cambio desde el ensamblaje impulsado por costos hacia la integración crítica de rendimiento sustenta este crecimiento. La demanda de arquitecturas 2.5D y 3D ha aumentado significativamente ya que las cargas de trabajo de IA requieren memoria de alto ancho de banda y trayectorias térmicas superiores. El volumen permanece anclado en formatos tradicionales de unión por alambre y marco de conductores, sin embargo, la creación de valor está migrando hacia el encapsulado a nivel de oblea fan-out (WLP) y los interposers habilitados por chiplets. La electrificación automotriz respalda la expansión de dos dígitos en módulos de alta densidad de potencia, mientras que los ciclos de actualización de teléfonos inteligentes y PC mantienen volúmenes base en el segmento de consumo. Regionalmente, Asia comanda más de la mitad de la producción global, pero América del Norte registra la TCCA más alta gracias a los incentivos de la Ley CHIPS que financian nuevas fabs de back-end.[2]U.S. Department of Commerce, "CHIPS for America Announces up to $300 million in Funding to Boost U.S. Semiconductor Packaging," commerce.gov Los cuellos de botella de suministro en sustratos ABF y las restricciones de exportación en herramientas avanzadas están catalizando la diversificación geográfica y la innovación de materiales.

Conclusiones Clave del Informe

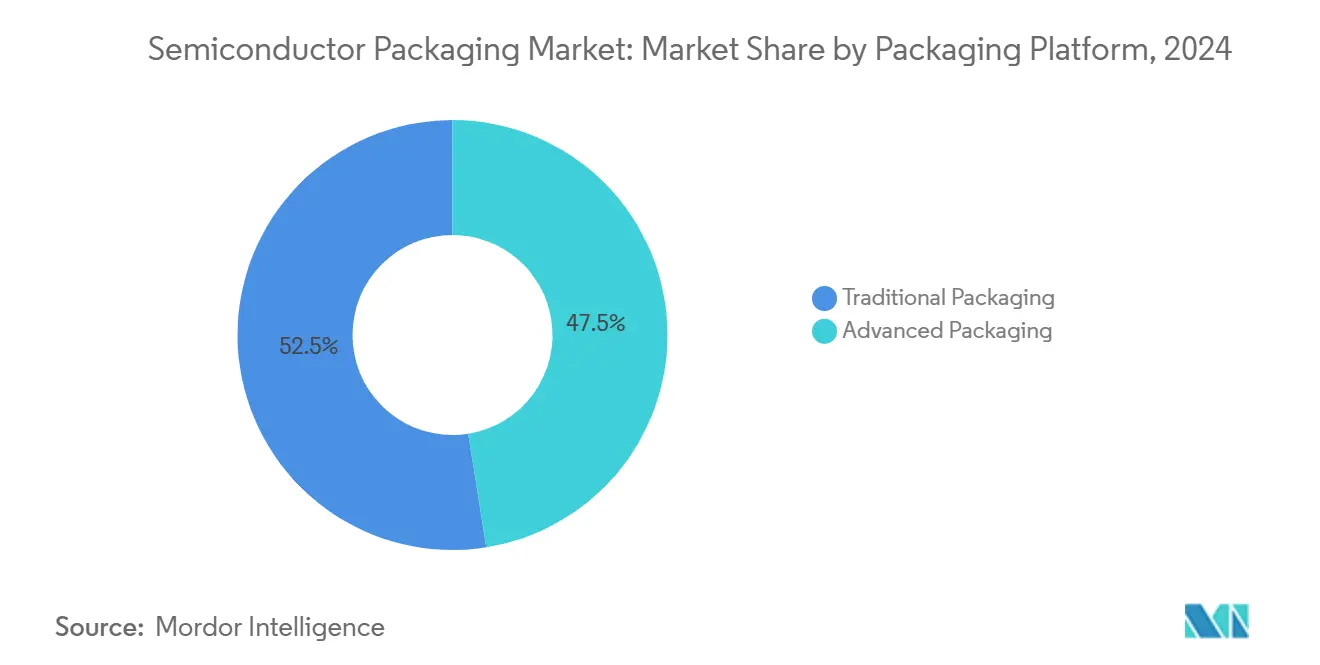

- Por plataforma de encapsulado, los formatos tradicionales mantuvieron el 52,5% de la participación del mercado de encapsulado de semiconductores en 2024, mientras que se pronostica que el WLP fan-out se expanda a una TCCA del 12,3% hasta 2030.

- Por industria de usuario final, la electrónica de consumo lideró con el 43,8% de participación de ingresos del tamaño del mercado de encapsulado de semiconductores en 2024; el automotriz marca el crecimiento más rápido con una TCCA del 10,3% hasta 2030.

- Por Tamaño de Oblea: 300 mm impulsa la eficiencia, capturó el 74,0% de la participación del mercado de encapsulado de semiconductores en 2024, mientras que emerge el formato de panel y el procesamiento a nivel de panel en sustratos de 450 mm o más representa el segmento de crecimiento más rápido con una TCCA del 12,5% hasta 2030

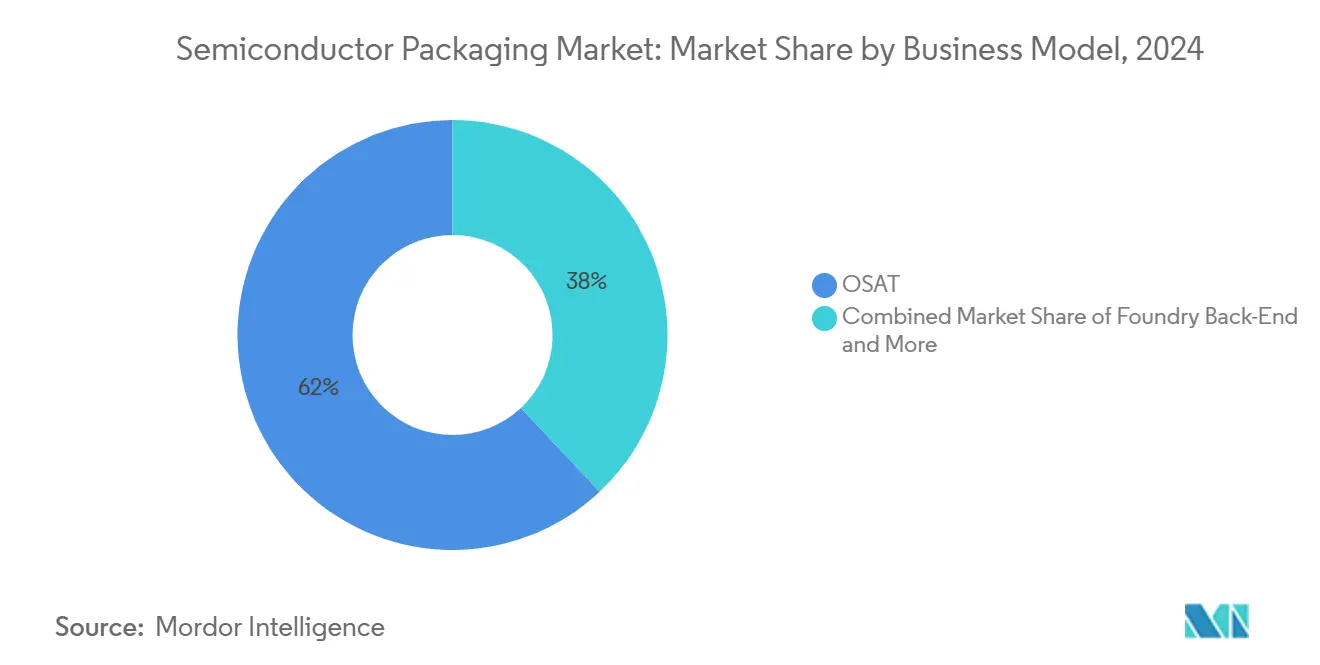

- Por modelo de negocio, el segmento OSAT controló el 62,0% de la participación global del mercado de encapsulado de semiconductores en 2024 mientras que los servicios de back-end de fundición están aumentando a una TCCA del 10,9%.

- Por Material de Encapsulado, los sustratos orgánicos ABF llevaron el 41,5% de ingresos en 2024, sustentando el ecosistema flip-chip convencional

- Por geografía, Asia mantuvo el 53,0% del mercado de encapsulado de semiconductores en 2024; América del Norte está posicionada para una TCCA del 11,1% hasta 2030.

- ASE, Amkor y JCET representaron conjuntamente más del 30% de participación de ingresos de tecnología avanzada en 2024, reflejando ventajas de escala en la unión híbrida y producción SiP

Tendencias e Insights del Mercado Global de Encapsulado de Semiconductores

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Auge de aceleradores de IA impulsando interposers 2.5D/3D | +2.8% | Global (Taiwán, EE.UU., China) | Mediano plazo (2-4 años) |

| Paquetes de potencia para vehículos electrificados | +1.9% | América del Norte y APAC | Largo plazo (≥4 años) |

| Incentivos CHIPS de EE.UU.-UE creando fabs locales de back-end | +1.4% | América del Norte y UE | Largo plazo (≥4 años) |

| Demanda de RF-SiP 5G en China y Corea | +1.2% | Núcleo APAC | Corto plazo (≤2 años) |

| Encapsulado a nivel de panel para IoT de bajo costo | +0.9% | Global (hubs APAC) | Mediano plazo (2-4 años) |

| Arquitecturas chiplet potenciando interposers de alta densidad | +1.6% | Global (diseño EE.UU., fabricación Taiwán) | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Auge de aceleradores de IA impulsando interposers 2.5D/3D

La capacidad CoWoS de TSMC se está duplicando de 120,000 a 240,000 unidades entre 2023 y 2024, sin embargo, aún no puede satisfacer completamente la demanda de hiperescaladores. La brecha de capacidad está estimulando flujos alternativos a nivel de panel y pruebas de apilamiento 3.5D que agregan más de 6,000 mm² de silicio por paquete. [3]James Morra, "Broadcom Bets on 3.5D Packaging Technology to Build Bigger AI Chips," Electronic Design, electronicdesign.com El encapsulado avanzado por lo tanto ha pasado de ser un centro de costos a una palanca estratégica para el rendimiento del sistema de IA

Paquetes de potencia para vehículos electrificados en Estados Unidos y Asia

La plataforma EliteSiC de onsemi premiada por Volkswagen ejemplifica la migración hacia módulos de potencia integrados con disipación de calor superior. Los módulos moldeados SiC 6-en-1 de ROHM entregan el triple de la densidad de potencia que los anteriores. Estas innovaciones se concentran en las cadenas de suministro de EE.UU. y Asia que pueden cumplir con la calificación automotriz rigurosa.

Incentivos CHIPS de EE.UU.-UE creando fabs locales de back-end

La Ley CHIPS destina USD 300 millones exclusivamente para I+D de encapsulado avanzado, subsidiando líneas de prueba en Georgia, California y Arizona. El sitio Foveros de USD 3.5 mil millones de Intel en Nuevo México ancla la capacidad de integración 3D doméstica. Fondos comparables en la UE apuntan a reducir el riesgo de la electrónica automotriz y de defensa ante las interrupciones de suministro asiáticas.

Demanda de RF-SiP 5G en China y Corea

El RF-SiP heterogéneo de JCET para amplificadores de potencia eleva la densidad de integración 1,5× sobre nodos anteriores. Mientras que los teléfonos inteligentes premium mantienen la innovación, la debilidad de la demanda de Android de nivel masivo ha templado el crecimiento de unidades, presionando a los proveedores a optimizar las estructuras de costos

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escasez de suministro de sustratos ABF | -1.8% | Global (APAC agudo) | Corto plazo (≤2 años) |

| Desafíos de rendimiento en TSV/unión híbrida 3D | -1.3% | Global (Taiwán, Corea, EE.UU.) | Mediano plazo (2-4 años) |

| Controles de exportación de herramientas de encapsulado avanzado a China | -0.9% | China primario | Largo plazo (≥4 años) |

| Límites de disipación térmica en WLP fan-out @ <5 nm | -0.7% | Nodos avanzados globales | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escasez de suministro de sustratos ABF

El aumento de precio del 20% de Nittobo en agosto de 2025 expone la tensión sistemática de materiales que afecta particularmente las líneas flip-chip BGA. La capacidad calificada limitada en Taiwán y Japón prolonga los tiempos de entrega y empuja a los OEMs a explorar alternativas de núcleo de vidrio o núcleo de silicio.

Desafíos de rendimiento en TSV/unión híbrida 3D

Las tolerancias de unión híbrida cobre-cobre bajo 0,5 nm y las relaciones de aspecto TSV más allá de 10:1 multiplican los riesgos de defectos en apilados. El programa Blackwell de NVIDIA reportadamente tuvo escapes de rendimiento vinculados al estrés termomecánico CoWoS-L.

Análisis de Segmentos

Por Plataforma de Encapsulado: Las tecnologías avanzadas impulsan la migración de valor

Las ofertas tradicionales de unión por alambre y marco de conductores aún dominaron los envíos con el 52,5% de participación del mercado de encapsulado de semiconductores en 2024, asegurando que la electrónica de consumo y los dispositivos industriales mantengan costos asequibles de lista de materiales. Sin embargo, el WLP Fan-out supera a cualquier otro formato con una TCCA del 12,3%, señalando el movimiento del mercado de encapsulado de semiconductores hacia capas de redistribución libres de sustrato que reducen la altura z y aumentan la densidad de E/S. El flip-chip cierra la brecha emparejando bumps de paso fino con costo moderado, mientras que las arquitecturas SiP y PoP habilitan el apilamiento vertical para teléfonos inteligentes con restricciones de espacio.

En el frente avanzado, los interposers 2.5D posicionan la memoria de alto ancho de banda adyacente a la lógica de IA, y los apilamientos 3D desbloquean ganancias de latencia. Los flujos de chip embebido y a nivel de panel atraen nuevos participantes enfocados en puntos de precio de IoT, demostrando que el mercado de encapsulado de semiconductores se está dividiendo en nodos de rendimiento premium y jugadas de volumen de ultra bajo costo. En contraste, las líneas a nivel de panel entregan menos de USD 0,10 por pin, una relación que subraya las estructuras de costos divergentes. Como resultado, los fabricantes de equipos han segmentado sus portafolios: clústeres de unión de alta precisión para alineación de 3 µm coexisten con líneas MOLD de panel grande dirigidas a etiquetas IoT. Tal bifurcación redefine el posicionamiento de proveedores dentro del mercado de encapsulado de semiconductores.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Material de Encapsulado: Los sustratos orgánicos dominan bajo presión de innovación

Los sustratos orgánicos ABF llevaron el 41,5% de ingresos en 2024, sustentando el ecosistema flip-chip convencional. Sin embargo, el tamaño del mercado de encapsulado de semiconductores para alambres de unión está programado para crecer 11,4% anualmente ya que los sectores automotriz e industrial extienden la vida de los paquetes de alambre de aluminio y oro probados. Los marcos de conductores persisten en aplicaciones de potencia que valoran el rendimiento del disipador de calor de cobre. Las resinas de encapsulación han progresado a grados de alta conductividad térmica, soportando módulos SiC y GaN de próxima generación.

Los sustratos de vidrio podrían desplazar las construcciones orgánicas después de 2027. Los prototipos de Intel y Samsung muestran una reducción del 40% en el paso de vías y una desajuste CTE casi cero, reduciendo la deformación en apilamientos 3D. Los materiales de interfaz térmica ahora integran rellenos de nano-diamante, cortando la resistencia unión-a-carcasa en un 30% en inversores de tracción de 1,200 V. Los picos de precio del oro comprimieron los márgenes para el encapsulado de IC de controlador de pantalla en 2025, motivando la migración a bumps de columna de cobre

Por Tamaño de Oblea: 300 mm impulsa la eficiencia mientras emerge el formato de panel

El formato de oblea de 300 mm capturó el 74,0% de la participación del mercado de encapsulado de semiconductores en 2024, confirmando su estatus como la opción preferida para flujos avanzados de back-end que equilibran la eficiencia de procesamiento con la compatibilidad de herramientas de front-end. Las obleas más pequeñas de 200 mm o menos siguen siendo viables para líneas analógicas heredadas, de sensores y de potencia donde los costos de conversión superan las ganancias de productividad. Los formatos más grandes habilitan economías de escala que son cada vez más críticas a medida que aumentan los recuentos de dispositivos en teléfonos inteligentes, PCs y nodos IoT industriales.

El procesamiento a nivel de panel en sustratos de 450 mm o más representa el segmento de crecimiento más rápido con una TCCA del 12,5% hasta 2030 y está posicionado para aumentar el tamaño del mercado de encapsulado de semiconductores reduciendo el consumo de material por unidad y los tiempos de ciclo. El control de deformación, la metrología de rendimiento en línea y la estandarización de equipos siguen siendo los principales obstáculos, requiriendo esfuerzos de desarrollo conjunto entre fabricantes de herramientas y casas de encapsulado de alto volumen.

Por Modelo de Negocio: El liderazgo OSAT enfrenta desafío de fundición

Los OSATs retuvieron el 62,0% de la participación del mercado de encapsulado de semiconductores en 2024 debido a amplias listas de clientes y presencia global. Sin embargo, la expansión de back-end de fundición con una TCCA del 10,9% señala integración vertical. El Wafer Manufacturing 2.0 de TSMC fusiona litografía, prueba y CoWoS bajo una cotización, difuminando los límites de OSAT.

En respuesta, ASE apunta a USD 1.6 mil millones de ingresos de encapsulado avanzado en 2025 vía capex estratégico y co-diseño con OEMs del sistema reuters.com. Las start-ups como Chipletz se enfocan en mercados accesibles donde el diseño de interposer personalizado se alinea con tarjetas de inferencia de IA, ilustrando estrategias de penetración de nicho.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Usuario Final: La electrónica de consumo lidera mientras la automotriz acelera

Los teléfonos inteligentes, tabletas y PCs aseguraron una participación del 43,8% del mercado de encapsulado de semiconductores en 2024 ya que los OEMs refrescaron los factores de forma e introdujeron capacidades de IA generativa en el dispositivo. No obstante, la vertical automotriz registra la TCCA más alta con 10,3% respaldada por el crecimiento de contenido del inversor EV y el controlador de dominio ADAS.

Los módulos de potencia de grado automotriz comandean ASPs cinco veces más altos que los SoCs móviles, expandiendo el tamaño del mercado de encapsulado de semiconductores desproporcionalmente versus los volúmenes de unidades. La infraestructura de comunicaciones contribuye con la demanda de RF-SiP, mientras que el HPC del centro de datos dirige las arquitecturas más avanzadas, cerrando el ciclo entre las hojas de ruta de algoritmos de IA y las opciones de integración física.

Análisis Geográfico

Asia capturó el 53,0% del mercado de encapsulado de semiconductores en 2024, cimentado por el monopolio CoWoS de Taiwán y la escala de China en ensamblaje de unión por alambre. La planta automotriz de RMB 4.4 mil millones de JCET en Jiangsu avanza la competencia local en paquetes de potencia SiC. Corea del Sur se beneficia del SiP centrado en memoria, mientras que Japón controla químicas de sustrato fundamentales, reforzando un clúster regional estrechamente unido.

Se proyecta que el mercado de encapsulado de semiconductores de América del Norte registre una TCCA del 11,1% hasta 2030. Los incentivos de la Ley CHIPS amasen USD 300 millones para líneas de I+D, generando hubs en Arizona, Nuevo México y California. Las asociaciones como TSMC-Amkor en Arizona construyen ecosistemas completos de back-end próximos a fabs de obleas de vanguardia. Canadá cultiva el encapsulado de fotónica, y México ofrece pruebas finales de bajo costo para ASICs de consumo.

Europa se posiciona alrededor de la fortaleza automotriz e industrial. Los Tier-1 alemanes co-desarrollan módulos SiC enfriados por ambos lados apuntando a densidad de inversor de 9 kW/L, catalizando la inversión OSAT de nicho. Los Países Bajos impulsan el encapsulado de transceptores ópticos de alta frecuencia que se alinea con la adopción de láser emisor de superficie de cavidad vertical (VCSEL). Medio Oriente y África permanecen emergentes, principalmente subcontratando el ensamblaje a hubs asiáticos pero planificando líneas domésticas para electrónica IoT y de defensa segura bajo mandatos soberanos.

Panorama Competitivo

La intensidad competitiva pivotea desde el precio hacia la tecnología. TSMC aprovecha el conocimiento de fundición para dominar los interposers 2.5D mientras Samsung emplea H-cube para mezclar memoria y lógica para IA móvil. ASE y Amkor distribuyen el riesgo a través de más de 40 instalaciones, enfocándose en el aprendizaje de rendimiento y servicios de diseño para manufacturabilidad. JCET escala líneas SiP ejecutando flujos automotrices AEC-Q100. La planta Foveros de Intel encarna un salto estratégico para recuperar el liderazgo en encapsulado, ofreciendo paso chip-a-chip de 50 µm para plataformas cliente y de centro de datos.

Las barreras de entrada incluyen intensidad de capex, seguridad de suministro de sustratos y bloqueos de co-desarrollo de clientes. Consecuentemente, la consolidación a través de M&A-por ejemplo, la compra de Xpeedic por Empyrean-refleja una apuesta para agregar EDA y IP de encapsulado bajo un techo

Líderes de la Industria de Encapsulado de Semiconductores

-

ASE Technology Holding Co., Ltd.

-

Amkor Technology, Inc.

-

JCET Group Co., Ltd.

-

Siliconware Precision Industries Co., Ltd.

-

Powertech Technology Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: ASE y AMD se asocian para elevar la eficiencia del centro de datos en 50% mientras recortan la potencia 6,5%, evaluando GPUs Instinct MI300 para cargas de trabajo de IA

- Junio 2025: Infineon presenta MOSFETs super-junction SiC basados en trinchera, apuntando a inversores de tracción con los primeros dispositivos de 1,200 V en paquetes ID-PAK

- Mayo 2025: ROHM lanza módulos moldeados SiC 4-en-1 y 6-en-1 que triplican la densidad de potencia y reducen el área de la placa 52%

- Abril 2025: ASE demuestra óptica co-empaquetada cortando la energía de enlace a <5 pJ/bit en medio del pronóstico TCCA de ancho de banda del centro de datos del 24,9%

Alcance del Informe Global del Mercado de Encapsulado de Semiconductores

El encapsulado de semiconductores se refiere a una carcasa que contiene uno o más dispositivos semiconductores discretos o circuitos integrados hechos de carcasa de plástico, cerámica, metal o vidrio. El encapsulado protege un sistema electrónico de la emisión de ruido de radiofrecuencia, descarga electrostática, daño mecánico y refrigeración. El auge de la industria de semiconductores a nivel mundial es uno de los principales factores que impulsan el crecimiento del mercado de encapsulado de semiconductores. Los avances continuos en términos de integración, eficiencia energética y características del producto debido a la creciente demanda en varias verticales de usuarios finales de la industria y el uso del encapsulado para mejorar el rendimiento, confiabilidad y rentabilidad de los sistemas electrónicos aceleran el crecimiento del mercado.

El informe rastrea las ventas de encapsulado de semiconductores globalmente para evaluar los ingresos del mercado para el mercado global de encapsulado avanzado y tradicional. Diferentes plataformas de encapsulado avanzado se consideran en el informe, incluyendo flip-chip, fan-in, chip embebido, apilamiento 3D y encapsulado fan-out, que se usan en múltiples aplicaciones de usuarios finales como electrónica de consumo, dispositivos médicos, comunicación y telecomunicaciones, y automotriz. El panorama competitivo se ha tomado para calcular la penetración del encapsulado y cómo los jugadores se involucran en estrategias de crecimiento orgánico e inorgánico. Estas empresas están innovando sus productos para aumentar su participación de mercado y rentabilidad. Además, el informe se enfoca en analizar factores macroeconómicos en el mercado.

El mercado de encapsulado de semiconductores está segmentado por plataforma de encapsulado (encapsulado avanzado [flip chip, SIP, 2.5D/3D, chip embebido, encapsulado a nivel de oblea fan-in (FI-WLP), y encapsulado a nivel de oblea fan-out (FO-WLP)] y encapsulado tradicional), industria de usuario final (electrónica de consumo, aeroespacial y defensa, dispositivos médicos, comunicaciones y telecomunicaciones, automotriz, y energía e iluminación), y geografía (Estados Unidos, China, Taiwán, Corea, Japón, y Europa). El informe ofrece tamaños de mercado y pronósticos en términos de valor (USD) para todos estos segmentos.

| Encapsulado Avanzado | Flip-Chip |

| WLP Fan-Out | |

| WLP Fan-In | |

| CI 2.5D / 3D | |

| Chip Embebido | |

| SiP / PoP | |

| Encapsulado a Nivel de Panel | |

| Encapsulado Tradicional | Unión por Alambre |

| Marco de Conductores | |

| QFN / QFP / SOP |

| Sustratos Orgánicos |

| Marcos de Conductores |

| Alambres de Unión |

| Resinas de Encapsulación |

| Paquetes Cerámicos |

| Bolas y Bumps de Soldadura |

| Adhesión de Chip y TIMs |

| ≤ 200 mm |

| 300 mm |

| ≥ 450 mm / Panel |

| OSAT |

| Back-End de Fundición |

| Interno IDM |

| Electrónica de Consumo | Teléfonos Inteligentes y Wearables | |

| Computación / Centro de Datos | ||

| Automotriz y Movilidad | ADAS / Potencia EV | |

| Comunicaciones y Telecomunicaciones | Infraestructura 5G | |

| Aeroespacial y Defensa | ||

| Dispositivos Médicos y de Salud | ||

| Industrial y Energía (LED / Potencia) | ||

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| América del Sur | Brasil |

| Resto de América del Sur | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| Italia | |

| Países Bajos | |

| Países Nórdicos | |

| Resto de Europa | |

| Medio Oriente y África | Israel |

| Turquía | |

| CCG | |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| APAC | China |

| Taiwán | |

| Corea del Sur | |

| Japón | |

| India | |

| Singapur | |

| Australia | |

| Nueva Zelanda | |

| Resto de APAC |

| Por Plataforma de Encapsulado | Encapsulado Avanzado | Flip-Chip | |

| WLP Fan-Out | |||

| WLP Fan-In | |||

| CI 2.5D / 3D | |||

| Chip Embebido | |||

| SiP / PoP | |||

| Encapsulado a Nivel de Panel | |||

| Encapsulado Tradicional | Unión por Alambre | ||

| Marco de Conductores | |||

| QFN / QFP / SOP | |||

| Por Material de Encapsulado | Sustratos Orgánicos | ||

| Marcos de Conductores | |||

| Alambres de Unión | |||

| Resinas de Encapsulación | |||

| Paquetes Cerámicos | |||

| Bolas y Bumps de Soldadura | |||

| Adhesión de Chip y TIMs | |||

| Por Tamaño de Oblea | ≤ 200 mm | ||

| 300 mm | |||

| ≥ 450 mm / Panel | |||

| Por Modelo de Negocio | OSAT | ||

| Back-End de Fundición | |||

| Interno IDM | |||

| Por Industria de Usuario Final | Electrónica de Consumo | Teléfonos Inteligentes y Wearables | |

| Computación / Centro de Datos | |||

| Automotriz y Movilidad | ADAS / Potencia EV | ||

| Comunicaciones y Telecomunicaciones | Infraestructura 5G | ||

| Aeroespacial y Defensa | |||

| Dispositivos Médicos y de Salud | |||

| Industrial y Energía (LED / Potencia) | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Francia | |||

| Reino Unido | |||

| Italia | |||

| Países Bajos | |||

| Países Nórdicos | |||

| Resto de Europa | |||

| Medio Oriente y África | Israel | ||

| Turquía | |||

| CCG | |||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

| APAC | China | ||

| Taiwán | |||

| Corea del Sur | |||

| Japón | |||

| India | |||

| Singapur | |||

| Australia | |||

| Nueva Zelanda | |||

| Resto de APAC | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de encapsulado de semiconductores?

El mercado de encapsulado de semiconductores está valorado en USD 49.88 mil millones en 2025 y se proyecta que alcance USD 81.22 mil millones en 2030.

¿Qué tecnología de encapsulado está creciendo más rápido?

El encapsulado a nivel de oblea fan-out es la plataforma de crecimiento más rápido, avanzando a una TCCA del 12,3% hasta 2030.

¿Por qué los sustratos ABF son un cuello de botella?

Los sustratos ABF se producen principalmente en Taiwán y Japón, y la escasez de suministro ha impulsado aumentos de precios del 20%, limitando la expansión de capacidad flip-chip.

¿Cómo afecta la Ley CHIPS al encapsulado?

La Ley CHIPS asigna USD 300 millones para I+D de encapsulado avanzado doméstico, fomentando nuevas fabs en Arizona, California y Nuevo México y elevando la TCCA de América del Norte al 11,1%.

¿Qué sector de uso final verá el crecimiento más alto?

Las aplicaciones automotrices registrarán el crecimiento más alto con una TCCA del 10,3%, impulsadas por la electrónica de potencia de vehículos eléctricos y la demanda ADAS.

¿Cómo están influyendo las arquitecturas chiplet en el diseño de encapsulado?

Los estándares abiertos como UCIe 2.0 habilitan chiplets heterogéneos, empujando el encapsulado hacia interposers de alta densidad y unión híbrida para mayor ancho de banda y menor latencia.

Última actualización de la página el: