Tamaño y Participación del Mercado Inmobiliario Residencial de España

Análisis del Mercado Inmobiliario Residencial de España por Mordor Intelligence

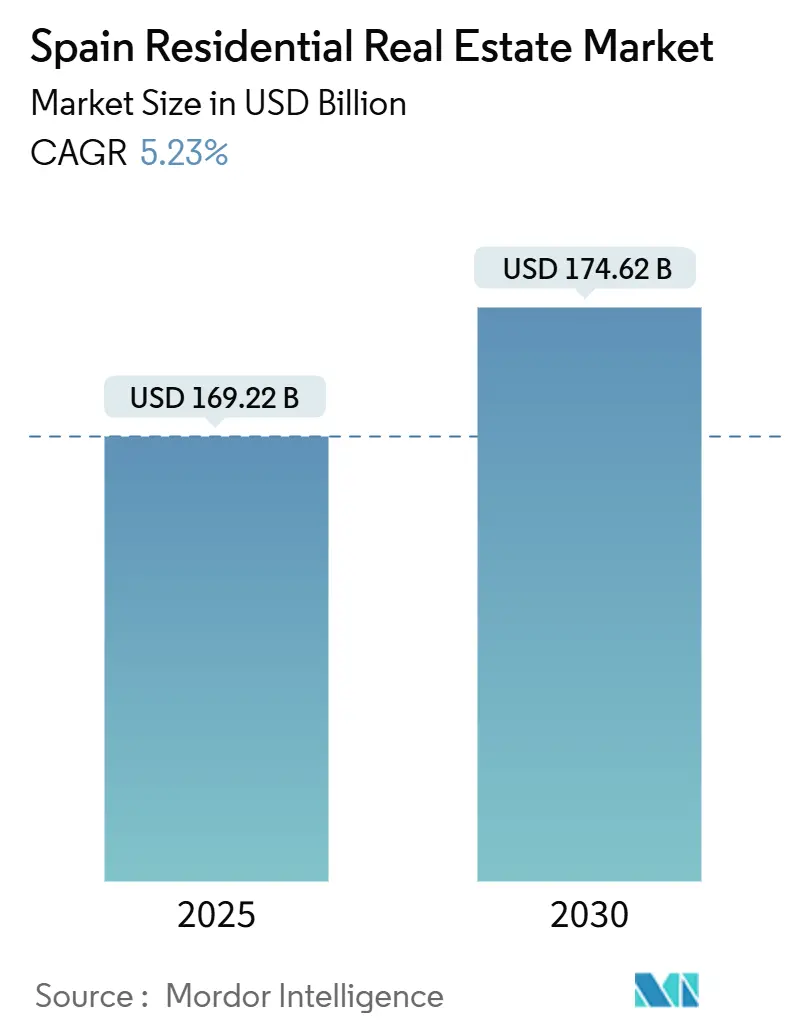

El mercado inmobiliario residencial de España alcanzó USD 169,22 mil millones en 2025 y se prevé que ascienda a USD 174,62 mil millones para 2030, avanzando a una TCAC del 5,23%. La intensificación de la escasez de oferta, una mayor actividad de compradores extranjeros y una oleada de capital institucional Build-to-Rent continúan sustentando los precios a pesar de los costos de financiamiento volátiles. Madrid por sí sola representa casi la mitad del mercado inmobiliario residencial de España, sin embargo, Andalucía-Málaga y Costa del Sol registra el crecimiento más rápido mientras los europeos que trabajan de forma remota se trasladan al sur. La demanda de compradores se está desplazando hacia viviendas energéticamente eficientes "Clase A" después de la actualización del Código Técnico de 2021, mientras que las plataformas hipotecarias digitales reducen las fricciones de incorporación para compradores no residentes. Los mercados laborales ajustados y el aumento de los precios del suelo imponen presión de costos, pero los grandes desarrolladores consolidan reservas de suelo y se orientan hacia la construcción industrializada para acelerar la entrega.

Aspectos Clave del Informe

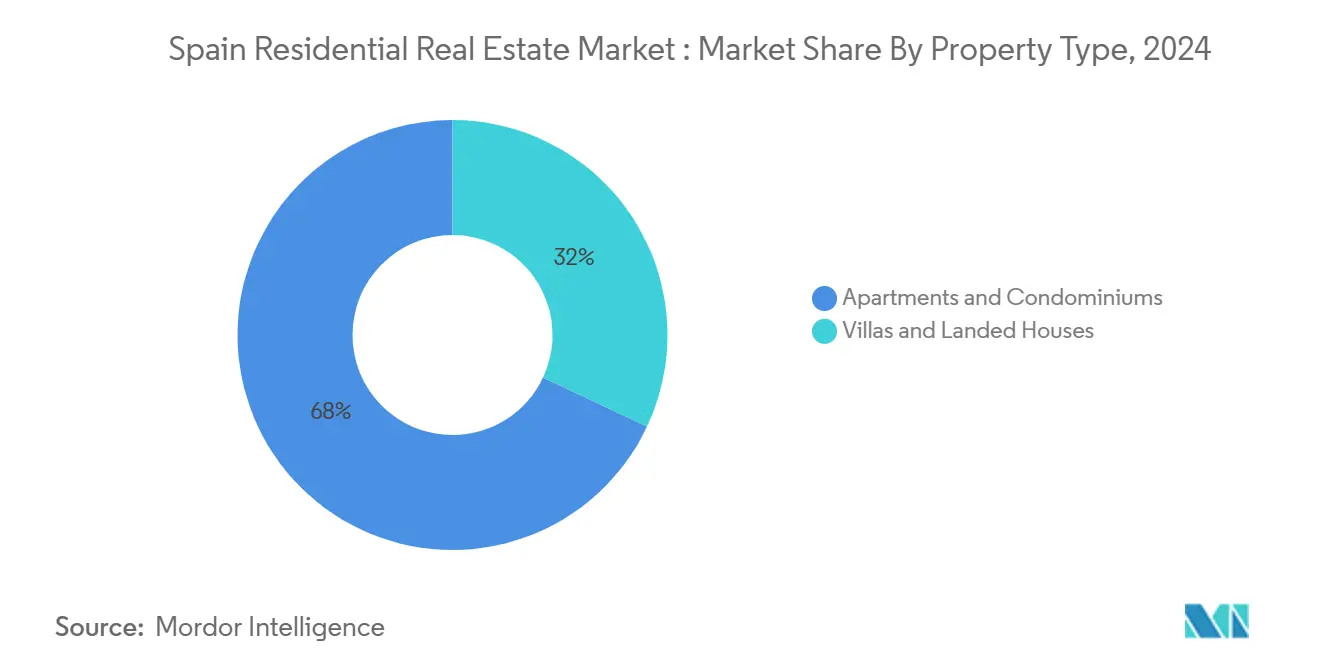

- Por tipo de propiedad, los apartamentos controlaron el 68% de la participación del mercado inmobiliario residencial de España en 2024, mientras que se proyecta que las villas se expandan a una TCAC del 5,55% hasta 2030.

- Por rango de precio, las viviendas de mercado medio mantuvieron el 45% del tamaño del mercado inmobiliario residencial de España en 2024; el segmento de lujo muestra la trayectoria más rápida con una TCAC del 6,04% hasta 2030.

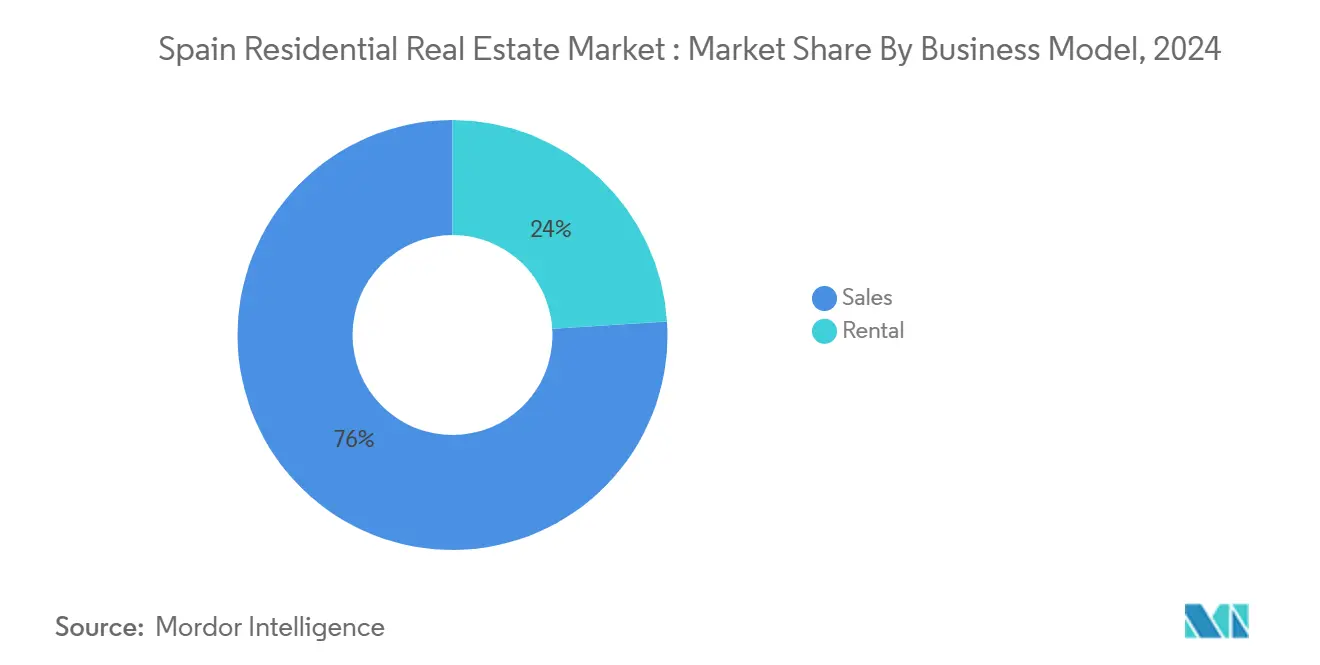

- Por modelo de negocio, las transacciones de venta representaron el 76% del tamaño del mercado inmobiliario residencial de España en 2024, mientras que la vivienda en alquiler está avanzando a una TCAC del 5,70%.

- Por modalidad de venta, las reventas del mercado secundario comandaron el 57% del tamaño del mercado inmobiliario residencial de España en 2024, con las construcciones nuevas primarias pronosticadas para aumentar a una TCAC del 6,28%.

- Por geografía, Madrid capturó el 48% de la participación del mercado inmobiliario residencial de España en 2024; se prevé que Andalucía-Málaga y Costa del Sol registre una TCAC del 6,07% durante el período de perspectivas.

Tendencias e Insights del Mercado Inmobiliario Residencial de España

Análisis de Impacto de Impulsores

| Impulsor | (~)% Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Brecha de oferta persistente en Madrid y Barcelona | +1.2% | Madrid, Barcelona, Cataluña | Mediano plazo (2-4 años) |

| Demanda acelerada de segunda vivienda en Costa del Sol impulsada por europeos que trabajan remotamente | +0.8% | Andalucía, Costa del Sol, Islas Baleares | Mediano plazo (2-4 años) |

| Flujos institucionales Build-to-Rent mientras fondos de pensiones buscan rendimiento | +0.7% | Madrid, Barcelona, Valencia, principales centros urbanos | Largo plazo (≥ 4 años) |

| Creciente apetito por viviendas energéticamente eficientes "Clase A" post actualización CTE 2021 | +0.6% | Nacional, más agudo en grandes ciudades | Largo plazo (≥ 4 años) |

| Flujos de capital extranjero a pesar del fin de la Visa Dorada, impulsados por demanda de visa no lucrativa | + 0.5% | Madrid, Barcelona, Costa del Sol, Islas Baleares | Mediano plazo (2-4 años) |

| Plataformas digitales de originación hipotecaria facilitando la incorporación de compradores extranjeros | +0.4% | Global, con concentración en áreas costeras y urbanas | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Demanda Acelerada de Segunda Vivienda en Costa del Sol Impulsada por Europeos que Trabajan Remotamente

La adopción del trabajo remoto ha redefinido los patrones de elección residencial. El mercado inmobiliario residencial de España se beneficia mientras compradores holandeses, belgas y nórdicos se reubican en destinos de clima cálido, empujando los volúmenes de ventas de Costa del Sol a máximos récord. El segmento de lujo de Marbella permanece especialmente resiliente, con precios de venta frente a la playa superando EUR 30.000/m². El impulso transaccional persiste incluso después del fin de la Visa Dorada porque los compradores de alto patrimonio neto ahora dependen de visas de residencia no lucrativa. Los desarrolladores locales responden lanzando comunidades resort de marca que incluyen coworking, conserjería y servicios de bienestar. Mientras los precios elevados reducen los rendimientos, las expectativas de ganancia de capital y consideraciones de calidad de vida sostienen la demanda durante el mediano plazo.

Flujos Institucionales Build-to-Rent Mientras Fondos de Pensiones Buscan Rendimiento

Los flujos de efectivo defensivos y la escasez crónica de alquileres atraen dinero global de pensiones y seguros hacia plataformas dedicadas de alquiler. El mercado inmobiliario residencial de España registró 9.361 entregas BTR en 2023, casi el triple del volumen de 2022[1]José Luis Pellicer, "Monitor Trimestral de Inversión BTR Española T1-2025," Asociación de Empresas de Gestión Inmobiliaria (AGGIMA), aggima.es. Blackstone lidera con más de 13.000 unidades en los suburbios de Madrid, y los alquileres BTR de 2024 promediaron EUR 1.205 por mes, una prima del 5,5% sobre el stock heredado. Las estructuras de joint-venture, como el acuerdo Savills-Greystar de EUR 150 millones en Méndez Álvaro, destacan las ambiciones de escala. Las operaciones de cartera también se aceleran, con c.3.300 unidades por valor de EUR 900 millones cambiando de manos a principios de 2025. Mientras los pasivos de larga duración persiguen ingresos protegidos contra la inflación, las asignaciones frescas deberían continuar a pesar de la volatilidad de las tasas de interés.

Creciente Apetito por Viviendas Energéticamente Eficientes "Clase A" Post Actualización CTE 2021

Las revisiones al código de construcción de España redujeron drásticamente los valores U permisibles, forzando a los desarrolladores a adoptar envolventes de alto rendimiento y sistemas renovables. Consecuentemente, el mercado inmobiliario residencial de España ve las unidades "Clase A" venderse 8-12% más rápido que el stock heredado, mientras la demanda de retrofitting explota en centros de ciudades maduras. Los estudios muestran que las renovaciones energéticas pueden reducir el consumo 37,7-58% entre zonas climáticas. Los compradores clasifican cada vez más los Certificados de Eficiencia Energética por encima del vecindario en decisiones de compra, especialmente entre cohortes más jóvenes e inversores extranjeros orientados a ESG. Los subsidios gubernamentales y los objetivos de descarbonización de la UE inclinan aún más la ecuación costo-beneficio hacia las mejoras verdes, sosteniendo un atraso de renovación de múltiples años.

Brecha de Oferta Persistente en Madrid y Barcelona

Los inicios de vivienda van por detrás de la formación de nuevos hogares en una relación inferior a 0,5, la más baja en seis décadas. Solo 1,53 millones de viviendas iniciaron construcción entre 2008 y 2022 mientras emergieron 2,40 millones de hogares. Los ciclos de planificación burocráticos y el suelo zonificado en disminución exacerban el desajuste, empujando al mercado inmobiliario residencial de España hacia la rehabilitación y redesarrollo de terrenos industriales abandonados. Los grandes desarrolladores acumulan reservas para mitigar la escasez, mientras que los constructores pequeños luchan con los requisitos de capital. En paralelo, las conversiones de alquiler turístico retiran stock del arrendamiento a largo plazo, ampliando el déficit en núcleos urbanos y apoyando la escalada sostenida de precios.

Análisis de Impacto de Limitaciones

| Limitación | (~)% Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escasez de mano de obra de construcción (-18% desde 2015) retrasando entregas de proyectos | -0.8% | Global, con impacto agudo en Madrid, País Vasco, Andalucía | Largo plazo (≥ 4 años) |

| Legislación regional de tope de alquiler 2023-24 deprimiendo apetito inversor en Cataluña | -0.6% | Cataluña, área metropolitana de Barcelona | Mediano plazo (2-4 años) |

| Aumentos de spreads de tasas hipotecarias (+80 pb año/año 2024) comprimiendo asequibilidad de primerizos | -0.5% | Global, con mayor impacto en segmentos de mercado medio | Corto plazo (≤ 2 años) |

| Escalada de costos de adquisición de suelo urbano en metro Madrid | -0.4% | Área metropolitana de Madrid | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Legislación Regional de Tope de Alquiler 2023-24 Deprimiendo Apetito Inversor en Cataluña

La ley de control de alquileres de Barcelona limita los nuevos contratos de arrendamiento a niveles de contrato previos más IPC, recortando el superávit del arrendador pero reduciendo la oferta. Fondos líderes como Blackstone y Cerberus han comenzado a parcelar cientos de unidades, citando compresión de rendimiento. Los listados de alquiler cayeron 84% en cinco años, y los inquilinos ahora hacen cola por inventario escaso. Por lo tanto, el mercado inmobiliario residencial de España registra flujos de capital regionales divergentes, con capital desplazado redirigiendo hacia Madrid, Valencia y Andalucía. Aunque la política apunta a proteger la asequibilidad, la evidencia empírica sugiere que las pérdidas de liquidez superan el alivio nominal del alquiler, obstaculizando futuros pipelines de construcción nueva.

Escasez de Mano de Obra de Construcción Retrasando Entregas de Proyectos

Una contracción del 18% en oficios especializados desde 2015 deja sitios con personal insuficiente y cronogramas retrasándose. Los supervisores de sitio sin títulos universitarios comandan salarios de EUR 65.000-90.000, eclipsando a muchos arquitectos. Las herramientas de productividad como Last-Planner permanecen desconocidas para el 62,5% de los profesionales. El mercado inmobiliario residencial de España enfrenta sobrecostos compuestos mientras los desarrolladores pagan primas por subcontratistas y sistemas prefabricados de vía rápida. Mientras las iniciativas de formación profesional y las reformas de inmigración están en discusión, la mayoría de observadores esperan que las condiciones ajustadas persistan en el largo plazo, restando crecimiento de los pronósticos principales.

Análisis de Segmentos

Por Tipo de Propiedad: Los Apartamentos Impulsan el Volumen Mientras las Villas Capturan el Crecimiento

Los apartamentos dominaron la facturación de 2024, manteniendo el 68% de la participación del mercado inmobiliario residencial de España, sustentados por la densidad urbana y el apetito inversor por bloques gestionados profesionalmente. Los proyectos de gran altura en Madrid Río y el 22@ de Barcelona ilustran cómo los desarrolladores combinan diseños compactos con servicios compartidos para cumplir umbrales de asequibilidad. Los rendimientos de alquiler alrededor del 4,8% mantienen activos a los compradores institucionales a pesar del aumento del valor de capital. Mientras tanto, las villas disfrutan de una TCAC del 5,55% hasta 2030, elevando su porción del tamaño del mercado inmobiliario residencial de España en términos absolutos a pesar de una base más pequeña. El producto independiente se beneficia de las preferencias post-pandemia por espacio exterior, con Costa del Sol e Islas Baleares atrayendo compradores de efectivo del Norte de Europa dispuestos a pagar recargos de prima verde por construcción neta cero.

El impulso de demanda para villas refleja capacidad estructural para integrar techos solares, HVAC aerotermal y envolventes de casa pasiva que facilitan la certificación "Clase A". Los desarrolladores aceleran adquisiciones de suelo en Estepona, Mijas y Calvià, comercializando paquetes llave en mano de hogar inteligente. Solo los compradores holandeses triplicaron las compras de villas de construcción nueva entre 2022 y 2024. El crecimiento de la oferta de apartamentos permanece limitado por la escasez de parcelas listas para construir dentro del tejido urbano consolidado, sin embargo, las renovaciones y conversiones de loft parcialmente compensan la brecha. En general, la segmentación del producto sugiere bifurcación continuada: las unidades compactas satisfacen la asequibilidad central, mientras que las viviendas de baja densidad aprovechan la migración de estilo de vida y las primas de eficiencia energética.

Por Rango de Precio: Dominio del Mercado Medio en Medio de Aceleración de Lujo

Las viviendas de precio medio capturaron el 45% de la participación del mercado inmobiliario residencial de España en 2024. La competencia hipotecaria entre los principales bancos combinada con subsidios gubernamentales específicos mantiene el poder adquisitivo doméstico en este rango. Sin embargo, los spreads promedio se ampliaron 80 puntos básicos año tras año en 2024, provocando concesiones de precio y períodos de comercialización más largos. Los activos de lujo por encima de EUR 1 millón registran una TCAC más sólida del 6,04%, impulsada por la escasez y la liquidez extranjera sostenida. Marbella encabeza la tendencia con precios de venta promedio cerca de EUR 4.900/m² y áticos comandando primas de doble dígito.

El tamaño del mercado inmobiliario residencial de España para lujo parece destinado a expandirse aún más mientras las residencias de marca de Fendi y Dolce & Gabbana profundizan la diferenciación experiencial. Por el contrario, el subsector de vivienda asequible se rezaga: solo 8.646 unidades subsidiadas se completaron en 2023, muy por debajo de la necesidad. El interés institucional está aumentando a través de modelos público-privados, ilustrado por una duplicación de la participación de inversión en alquiler asequible al 34% en 2023. Sin embargo, la complejidad de políticas y la compresión de márgenes templan la escalabilidad a corto plazo.

Por Modelo de Negocio: Liderazgo de Ventas Desafiado por Impulso de Alquiler

Las transacciones de venta aún representaron el 76% del tamaño del mercado inmobiliario residencial de España en 2024 mientras la preferencia cultural por la propiedad perdura. Las reglas de portabilidad hipotecaria y las exenciones de impuestos sobre ganancias de capital después de tres años continúan incentivando las compras. Sin embargo, la vía del alquiler registra una TCAC del 5,70% hasta 2030 gracias a la movilidad urbana, la formación retrasada de hogares y un pipeline build-to-rent en rápido crecimiento. Los modelos de arrendamiento flexible se alinean con la creciente población de nómadas digitales, reubicaciones de graduados y expatriados recién llegados.

La actividad institucional remodela los estándares del producto: torres de alquiler con servicios en Chamartín de Madrid o Poblenou de Barcelona ofrecen gimnasios, salones de coworking y salas de paquetes en el sitio. La plataforma de 13.130 unidades de Blackstone actúa como creador de mercado para operaciones de cartera, mejorando los benchmarks de liquidez. Las altas tasas de ocupación sustentan distribuciones estables a inversores de fondos de pensiones, reforzando el ciclo de retroalimentación. Los desarrolladores para venta contrarrestan agrupando esquemas de propiedad fraccionaria y alquiler con opción a compra para sostener los embudos de compradores.

Por Modalidad de Venta: Dominio del Mercado Secundario en Medio del Renacimiento de Construcción Nueva

Las reventas de viviendas existentes representaron el 57% del tamaño del mercado inmobiliario residencial de España en 2024. Los vecindarios maduros en Madrid Centro, Eixample y Triana atraen compradores que buscan caminabilidad e infraestructura social establecida. El stock secundario ofrece palancas de precios flexibles y ocupación inmediata, apoyando ciclos de negocio rápidos a pesar de costos de retrofitting ocasionales. En paralelo, se pronostica que las ventas primarias se expandan a una TCAC del 6,28% respaldadas por regulaciones de eficiencia energética y diseño orientado al estilo de vida. Los permisos de construcción aumentaron 19,4% a principios de 2025, aunque aún por debajo de la demanda estructural[2]Dirección General de Vivienda, "Permisos de Construcción Residencial 2025," Ministerio de Transportes, Movilidad y Agenda Urbana, mitma.gob.es.

Desarrolladores como AEDAS Homes aprovechan reservas de suelo profundas-ahora cerca de 24.000 unidades después de la adquisición del banco Habitat de EUR 132 millones-para acelerar lanzamientos. El inventario primario lleva una prima verde del 8-12% pero atrae a compradores extranjeros que priorizan calificaciones EPC A y planes de pago escalonados. El mercado inmobiliario residencial de España por lo tanto sostiene una dinámica de dos velocidades: la actividad de reventa ancla la liquidez mientras el stock de construcción nueva establece benchmarks de calidad en evolución.

Análisis Geográfico

Madrid mantuvo el dominio con 48% de participación del mercado inmobiliario residencial de España en 2024. La ciudad de Europa con precios de vivienda de más rápido aumento registró un salto anual del 10,6%, amplificado por flujos de capital latinoamericanos y proyectos de regeneración urbana a gran escala[3]Instituto Nacional de Estadística, "Índice de Precios de Vivienda T4-2024," INE, ine.es. Sin embargo, la oferta se encuentra en un mínimo de 60 años, forzando a los desarrolladores hacia la densificación vertical y el redesarrollo orientado al tránsito. El compromiso de USD 40 millones de Pimco a esquemas de uso mixto subraya el apetito institucional sostenido, mientras las autoridades públicas apuntan a desbloquear suelo inactivo a través de aprobaciones de zonificación más rápidas.

Barcelona presenta una narrativa contrastante. El tope de alquiler 2023-24 provocó una contracción del 84% en listados de alquiler incluso mientras los alquileres nominales cayeron 6,4%. Los principales fondos están deshaciendo activos catalanes, pero desarrolladores locales como Neinor aún planean EUR 457 millones de inicios hasta 2030. La fragmentación del mercado aumenta porque los pequeños arrendadores resisten congelamientos de precios cambiando a modelos de estancia corta. El mercado inmobiliario residencial de España en Cataluña por lo tanto lucha con volatilidad inducida por políticas que disuade nuevo capital pero inadvertidamente apoya la demanda de reventa mientras los compradores buscan seguridad de tenencia.

Andalucía-Málaga y Costa del Sol es la región de crecimiento más rápido con una TCAC del 6,07%. Los datos de transacciones muestran compradores holandeses triplicando adquisiciones de construcción nueva entre 2022 y 2024, superando a los compradores británicos. Los submercados de lujo como Marbella, Estepona y Sotogrande atraen riqueza migrando desde climas más fríos, llevando a pipelines de residencias de marca e híbridos boutique condo-hotel. El mercado inmobiliario residencial de España se beneficia de mejoras de infraestructura robustas-nuevos enlaces ferroviarios AVE y capacidad expandida del aeropuerto de Málaga-reforzando la conectividad durante todo el año. En paralelo, la Región de Valencia registra crecimiento equilibrado con precios de vivienda subiendo 13,06% año tras año y compras extranjeras subiendo 15%. La diversificación costera modera el riesgo de concentración y extiende la pista de demanda nacional.

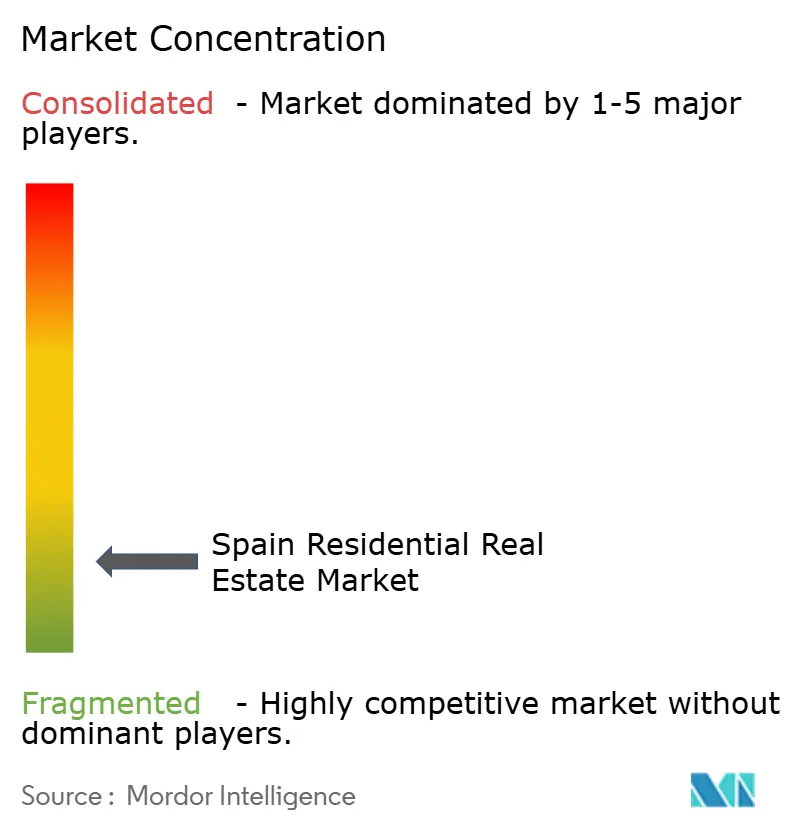

Panorama Competitivo

El mercado inmobiliario residencial de España exhibe concentración moderada mientras los cinco principales desarrolladores más dos grandes fondos internacionales controlan aproximadamente dos tercios de los pipelines de construcción nueva actuales. Los constructores de viviendas tradicionales-Neinor Homes, AEDAS Homes y Metrovacesa-compiten en opcionalidad de banco de suelo, capacidad de construcción prefabricada y extensión geográfica. La oferta conjunta en curso de Neinor con Apollo por AEDAS alrededor de EUR 1,1 mil millones podría crear el mayor campeón residencial del país. Tal consolidación promete sinergias de costos en adquisiciones y marketing pero genera comentarios antimonopolio alrededor del acaparamiento de suelo.

SOCIMIs como Merlin y Colonial reaccionan pivoteando hacia verticales de centros de datos, ciencias de la vida y vida flexible, comprometiéndose casi EUR 4 mil millones a través de pipelines de 2025. Mientras tanto, fondos globales-Blackstone, Greystar y Stoneshield-expanden carteras Build-to-Rent, importando técnicas de gestión de activos y tecnología norteamericanas. Sus ventajas de escala cubren aplicaciones de experiencia del inquilino, motores de precios dinámicos y plataformas de mantenimiento centralizadas que elevan el ingreso operativo neto.

La adopción de PropTech permanece fragmentada. Solo el 37,5% de los profesionales de construcción reportan familiaridad con herramientas de planificación Lean, abriendo espacio blanco competitivo para constructores modulares y operadores de plataformas integradas. Los desarrolladores regionales más pequeños se diferencian a través de proyectos boutique certificados ESG y trayectorias de ventas digitales centradas en el cliente. En general, la industria del mercado inmobiliario residencial de España está en una fase de transición donde instituciones ricas en capital colaboran con startups con conocimiento tecnológico para desbloquear cuellos de botella de producción y mitigar desafíos de sostenibilidad.

Líderes de la Industria Inmobiliaria Residencial de España

Neinor Homes

AEDAS homes

MetroVacesa

Vía Célere Desarrollos Inmobiliarios

Kronos Homes

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: AEDAS Homes propuso un dividendo de EUR 3,15 por acción (EUR 138 millones total) después de registrar un beneficio neto récord de EUR 150 millones sobre EUR 1.156 mil millones de ingresos y 3.151 entregas de unidades.

- Marzo 2025: LIFT Asset Management recaudó EUR 50 millones para su tercer vehículo de hipoteca inversa, apuntando a EUR 100 millones para adquirir 200+ viviendas de arrendamiento senior en seis ciudades.

- Febrero 2025: Tectum Investment Managers lanzó un fondo de EUR 450 millones para construir hasta 2.500 alquileres asequibles, apalancando 50-75% de deuda con apoyo institucional europeo.

- Enero 2025: Blackstone, Cerberus y Vivenio comenzaron disposiciones activo por activo de tenencias catalanas mientras los topes de alquiler erosionan retornos.

Alcance del Informe del Mercado Inmobiliario Residencial de España

Los bienes raíces (terreno y cualquier edificio en él) utilizados para fines residenciales se conocen comúnmente como bienes raíces residenciales. Las viviendas unifamiliares son el tipo más prevalente de bienes raíces residenciales.

El Mercado Inmobiliario Residencial de España está segmentado Por Tipo (Villas y Casas Unifamiliares, Apartamentos y Condominios) y ciudades clave (Madrid, Cataluña, Valencia, Barcelona y Málaga, Entre Otras). El informe ofrece tamaño de mercado y pronósticos para el mercado Inmobiliario Residencial de España en valor (USD mil millones) para todos los segmentos anteriores. El impacto de COVID-19 también se analiza en el informe.

| Apartamentos y Condominios |

| Villas y Casas Unifamiliares |

| Asequible |

| Mercado Medio |

| Lujo |

| Ventas |

| Alquiler |

| Primaria (Construcción Nueva) |

| Secundaria (Reventa de Vivienda Existente) |

| Madrid |

| Barcelona |

| Cataluña (ex-Barcelona) |

| Comunidad Valenciana |

| Andalucía - Málaga y Costa del Sol |

| Resto de España |

| Por Tipo de Propiedad | Apartamentos y Condominios |

| Villas y Casas Unifamiliares | |

| Por Rango de Precio | Asequible |

| Mercado Medio | |

| Lujo | |

| Por Modelo de Negocio | Ventas |

| Alquiler | |

| Por Modalidad de Venta | Primaria (Construcción Nueva) |

| Secundaria (Reventa de Vivienda Existente) | |

| Por Ciudades Clave | Madrid |

| Barcelona | |

| Cataluña (ex-Barcelona) | |

| Comunidad Valenciana | |

| Andalucía - Málaga y Costa del Sol | |

| Resto de España |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado inmobiliario residencial de España?

El mercado inmobiliario residencial de España está valorado en USD 169,22 mil millones en 2025 y se proyecta que alcance USD 174,62 mil millones para 2030

¿Qué región lidera los volúmenes de transacciones nacionales?

Madrid comanda el 48% del mercado inmobiliario residencial de España gracias a la escala económica, concentración de empleo y conectividad internacional.

¿Por qué los inversores institucionales se están enfocando en activos Build-to-Rent?

BTR ofrece flujos de efectivo protegidos contra la inflación y aborda escaseces de alquiler; las entregas se triplicaron a 9.361 unidades en 2023 y los alquileres promedio se sitúan 5,5% por encima del stock heredado.

¿Cómo influyen las regulaciones de eficiencia energética en las decisiones de compra?

El Código Técnico post-2021 establece benchmarks térmicos estrictos, haciendo que las viviendas "Clase A" se vendan 8-12% más rápido y permitiendo ahorros energéticos de hasta 58%.

Última actualización de la página el: