Tamaño y Cuota del Mercado de Alquiler de Vehículos Recreativos

Análisis del Mercado de Alquiler de Vehículos Recreativos por Mordor Intelligence

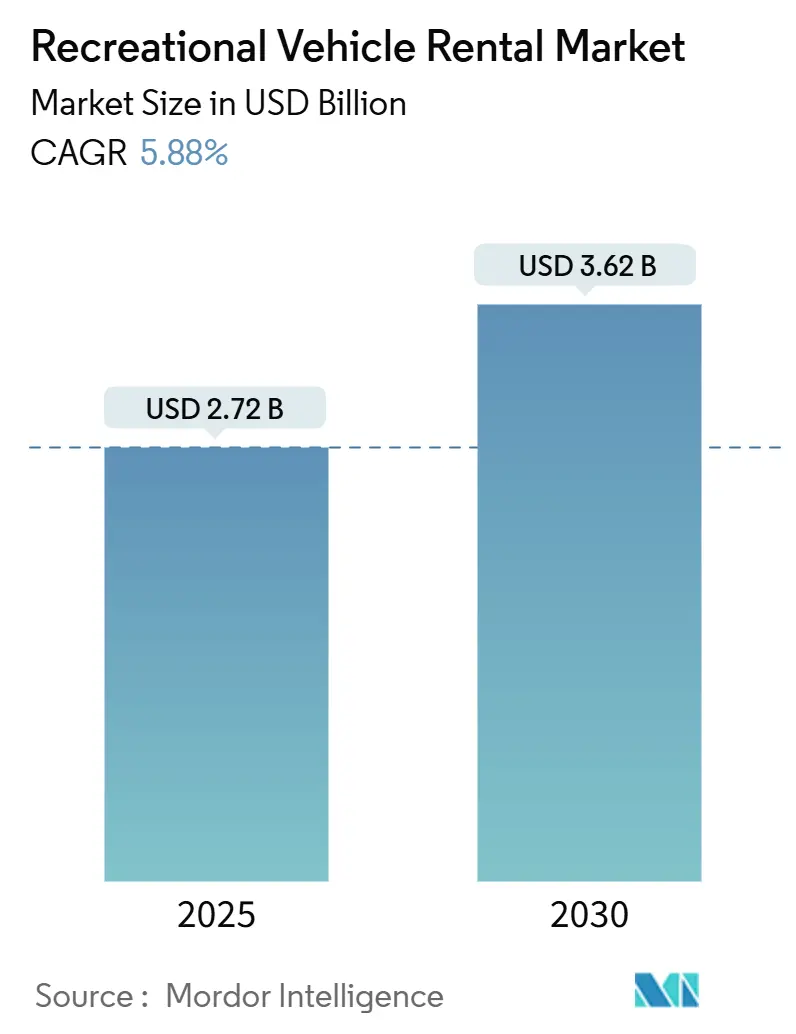

El Mercado de Alquiler de VR está valorado en 2.72 mil millones de USD en 2025 y se prevé que alcance los 3.62 mil millones de USD en 2030, avanzando a una TCAC del 5.88%. El crecimiento consistente es visible incluso cuando la inflación del combustible y las restricciones de zonificación elevan los costos operativos. Un cambio estructural hacia las vacaciones de viaje por carretera impulsa la demanda, la expansión de las plataformas de reservas entre pares, y las mejoras de diseño que hacen que los vehículos modernos sean más fáciles de conducir y mantener. Los operadores están acelerando las implementaciones de telemática para mejorar el tiempo de actividad de los vehículos, mientras que los responsables políticos en varios estados y países de la UE están vinculando los incentivos de cero emisiones con la renovación de flotas. La dinámica competitiva permanece fluida ya que los intentos de consolidación enfrentan el escrutinio antimonopolio, sin embargo, las ventajas de escala en adquisiciones y seguros continúan favoreciendo a los grandes propietarios de flotas.

Puntos Clave del Informe

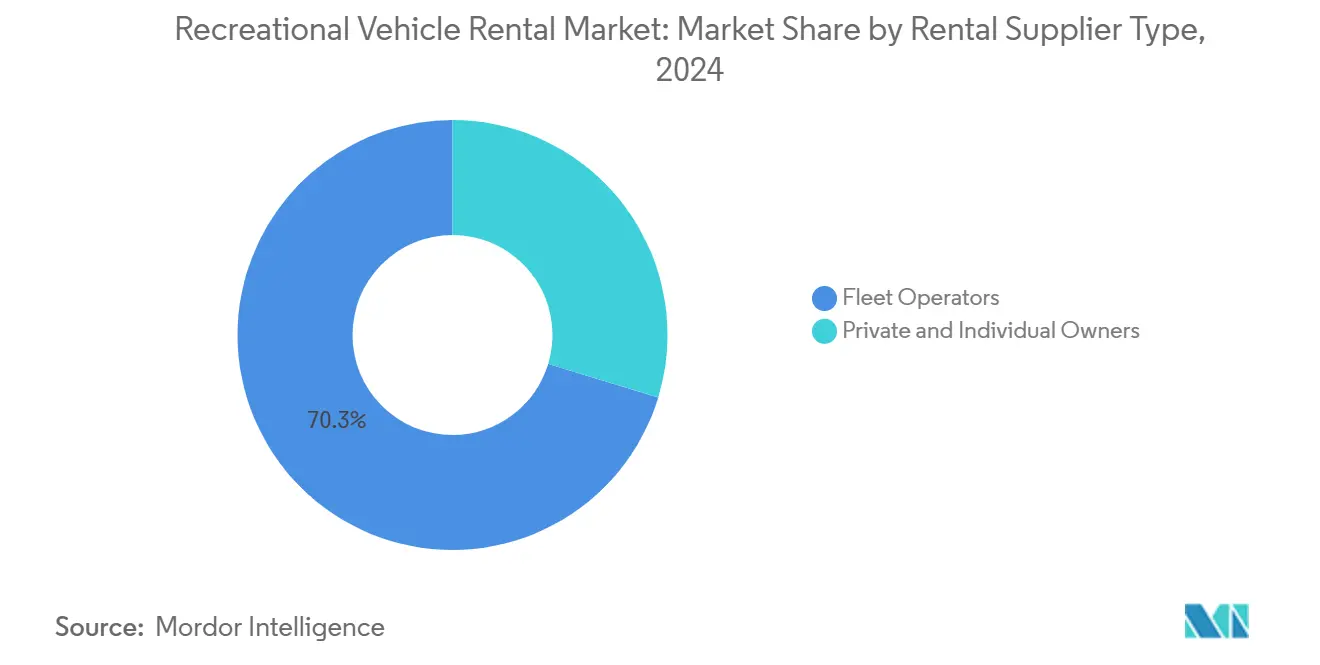

- Por tipo de proveedor de alquiler, los operadores de flotas mantuvieron el 70.37% de la cuota del mercado de alquiler de vehículos recreativos en 2024, mientras que los propietarios individuales registraron la TCAC proyectada más rápida del 6.95% hasta 2030.

- Por tipo de reserva, el segmento online capturó el 61.55% de los ingresos de 2024, avanzando a una TCAC del 8.01% hasta 2030.

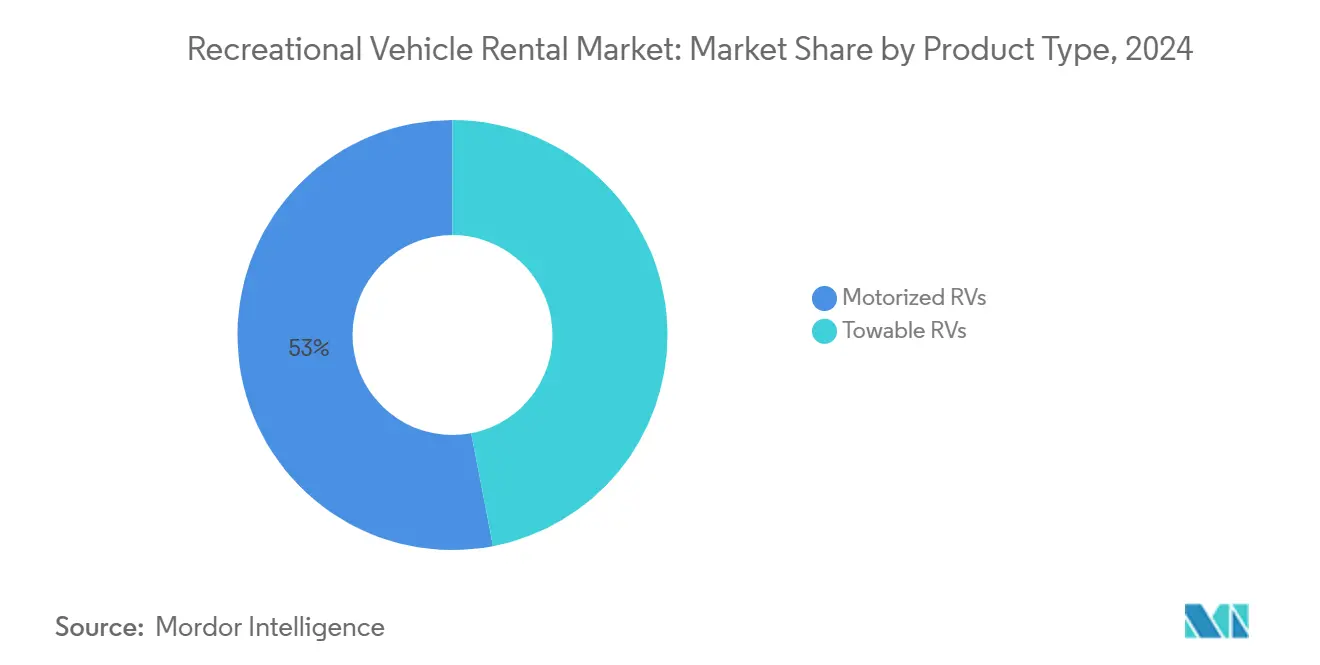

- Por tipo de producto, los vehículos recreativos motorizados lideraron con el 53.01% de cuota de ingresos en 2024; los remolcables se proyecta que se expandan a una TCAC del 8.1% hasta 2030.

- Por duración del alquiler, los alquileres de corto plazo representaron una cuota del 52.82% del tamaño del mercado de alquiler de vehículos recreativos en 2024, sin embargo, los alquileres de medio plazo crecieron al 8.94% hasta 2030.

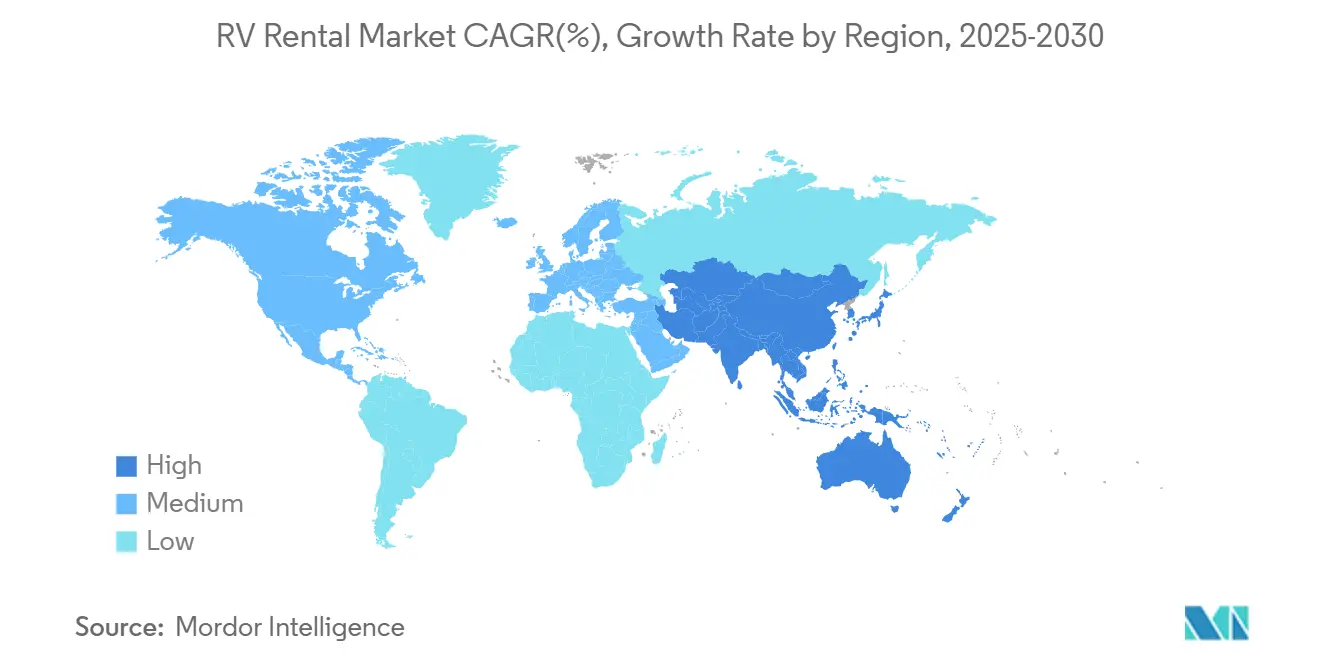

- Por geografía, América del Norte dominó el 46.78% de los ingresos de 2024; Asia-Pacífico está destinado a la TCAC regional más alta del 11.35% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Alquiler de Vehículos Recreativos

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento en el turismo doméstico de viajes por carretera | +1.2% | Global, con mayor impacto en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Expansión de plataformas de alquiler entre pares (P2P) | +0.9% | Global, liderado por América del Norte, expandiéndose a APAC y Europa | Medio plazo (2-4 años) |

| Aumento del ingreso disponible entre millennials y Gen-Z | +0.8% | Global, concentrado en mercados desarrollados | Largo plazo (≥ 4 años) |

| Optimización del tiempo de actividad de flotas habilitada por telemática | +0.6% | América del Norte y Europa, extendiéndose a APAC | Medio plazo (2-4 años) |

| Uso corporativo de VRs como espacios móviles emergentes | +0.4% | América del Norte y Europa | Corto plazo (≤ 2 años) |

| Incentivos de VRs de cero emisiones acelerando flotas electrificadas | +0.3% | América del Norte (California + 9 estados), UE | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en el Turismo Doméstico de Viajes por Carretera

Los viajes domésticos por carretera han pasado de ser una solución alternativa durante la pandemia a una opción de ocio mainstream. Las encuestas muestran que el 70% de los viajeros estadounidenses planean al menos un viaje por carretera durante 2025, frente al 57% en 2023.[1]"Encuesta Anual de Intenciones de Viaje 2025,", RV Industry Association, rvia.org Los hogares afluentes se están uniendo a la tendencia, elevando las tarifas diarias promedio de alquiler sin reducir el volumen. Los viajeros por carretera buscan movilidad autocontenida, lo que empuja a más familias hacia unidades motorizadas equipadas con duchas a bordo y Wi-Fi. Las agencias de viajes reportan que casi la mitad de las vacaciones con paquete reservadas a mediados de 2025 giran en torno a itinerarios de conducción, el doble del año anterior. Esta adopción continuada confirma un cambio duradero hacia el viaje independiente que beneficia directamente al mercado de alquiler de vehículos recreativos.

Expansión de Plataformas de Alquiler Entre Pares (P2P)

Las redes P2P han desbloqueado inventario infrautilizado. Solo Outdoorsy superó los 3 mil millones de USD en reservas de por vida en 2024 y apunta a 8 mil millones de USD para 2029.[2]"Hoja de Datos de Hitos de la Empresa 2025,", Outdoorsy, outdoorsy.com El crecimiento de anfitriones supera las adiciones profesionales de flotas, ayudando al mercado de alquiler de vehículos recreativos a ampliar la elección de vehículos y el alcance geográfico sin inversión pesada en balance. La duración promedio del viaje P2P aumentó a siete días, ayudada por servicios de entrega que resuelven problemas de última milla para inquilinos urbanos. Los programas de seguros de plataformas y el soporte de carretera 24/7 reducen el riesgo percibido para usuarios primerizos. Los atractivos aspectos económicos unitarios mantienen los aumentos de precios por debajo de la inflación hotelera, extendiendo la brecha de valor que alimenta las reservas repetidas.

Aumento del Ingreso Disponible entre Millennials y Gen-Z

Los consumidores millennials y Gen-Z están entrando en años de ganancias principales, generando la cohorte de crecimiento más alta para la industria de alquiler de vehículos recreativos. Estos nativos digitales califican la autenticidad y la compartibilidad en redes sociales por encima de los marcadores de lujo tradicionales, haciendo que los viajes en VR sean atractivos. Las políticas de trabajo remoto permiten escapadas más largas, alimentando la TCAC del 8.94% en alquileres de medio plazo. La alineación demográfica entre anfitriones P2P e invitados reduce aún más los costos de marketing, reforzando los efectos de red orgánicos que apoyan la demanda sostenida.

Optimización del Tiempo de Actividad de Flotas Habilitada por Telemática

El software de mantenimiento predictivo y los diagnósticos en tiempo real están reduciendo el tiempo de inactividad. Los operadores que integran telemática reportan recortes de costos de mantenimiento del 12% y ganancias de disponibilidad de flotas de dos días por mes en promedio. Los datos de uso etiquetados con GPS permiten a las aseguradoras ofrecer primas basadas en riesgo, lo que ayuda a compensar los costos de cobertura en aumento. Los inquilinos se benefician de las guías de solución de problemas en la aplicación, reduciendo las llamadas de servicio y mejorando los puntajes de satisfacción. Los adoptadores tempranos traducen un mayor tiempo de actividad en precios más competitivos, poniendo a los rivales rezagados bajo presión de margen.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Altos costos de mantenimiento y seguros | -1.1% | Global, más agudo en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Baja utilización de activos impulsada por la estacionalidad | -0.8% | Mercados del hemisferio norte, moderado en APAC | Medio plazo (2-4 años) |

| Restricciones municipales en estacionamiento nocturno de VRs | -0.6% | Centros urbanos en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Cuellos de botella en el suministro de repuestos retrasando el tiempo de respuesta | -0.4% | Global, concentrado en unidades motorizadas complejas | Medio plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Mantenimiento y Seguros

Los VRs modernos llevan baterías complejas, extensiones deslizables y sistemas de infoentretenimiento que impulsan las facturas de reparación más alto. Los técnicos especializados permanecen escasos, empujando las tarifas de mano de obra del taller por encima de 160 USD por hora en los principales mercados. Las flotas grandes pueden negociar pólizas de múltiples vehículos que los pequeños propietarios no pueden igualar, ampliando las disparidades de costos dentro del mercado de alquiler de vehículos recreativos. Los programas preventivos y las garantías extendidas ayudan, sin embargo demandan desembolsos de capital que pesan en los operadores con restricciones de flujo de efectivo.

Restricciones Municipales en Estacionamiento Nocturno de VRs

Las ciudades están endureciendo las reglas de estacionamiento en la calle para combatir la congestión y la falta de vivienda. El Consejo de la Ciudad de Los Ángeles votó 14-0 en 2024 para estudiar una prohibición de estacionamiento nocturno en toda la ciudad para VRs. Propuestas similares están activas en Portland, Seattle y Barcelona. Las ordenanzas fragmentadas obligan a los inquilinos a investigar las reglas locales, agregando fricción a los viajes de una dirección y las entregas urbanas. Algunas ciudades están creando zonas designadas basadas en tarifas, pero estas agregan nuevas capas de costo que deben incorporarse en los precios de alquiler. A medida que la aplicación se expande, los operadores necesitan herramientas de enrutamiento dinámico y campamentos asociados para preservar la conveniencia.

Análisis de Segmentos

Por Tipo de Proveedor de Alquiler: La Consolidación de Flotas Impulsa Ventajas de Escala

Los operadores de flotas controlaron el 70.37% de los ingresos de 2024 mientras que los propietarios individuales entregaron el crecimiento más rápido. La escala permite a las flotas corporativas asegurar descuentos de compra a granel, mantenimiento centralizado y seguros paraguas. Los consolidadores persiguen adquisiciones complementarias para extender la cobertura regional, sin embargo los vigilantes de la competencia han bloqueado movimientos anticompetitivos como la propuesta de Apollo Tourism-Tourism Holdings en Australia.[3]"ACCC se Opone a la Fusión Apollo-THL,", Australian Competition and Consumer Commission, accc.gov.au Los costos de cumplimiento vinculados a los mandatos de cero emisiones favorecen a las flotas bien capitalizadas que pueden financiar cargadores de depósito y re-entrenamiento de técnicos.

Los propietarios privados prosperan donde las plataformas P2P proporcionan reservas, verificación y seguros llave en mano. Muchos alcanzan mayor utilización anual dirigiéndose a eventos locales y formatos de nicho como campervans amigables con mascotas. Las redes de mantenimiento proporcionadas por la plataforma permiten a los pequeños propietarios cumplir con las inspecciones de seguridad sin construir infraestructura. Estas dinámicas posicionan a los anfitriones individuales como complementos ágiles en lugar de sustitutos directos, enriqueciendo en última instancia la elección a través del mercado de alquiler de vehículos recreativos.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Reserva: La Transformación Digital Acelera la Adopción Online

Los canales online capturaron el 61.55% de los alquileres de 2024 y se componen a una tasa del 8.01%, reflejando un cambio digital decisivo. El inventario en tiempo real, los precios dinámicos y los pagos integrados acortan la ventana de reserva de semanas a días. Los inquilinos más jóvenes dependen de aplicaciones móviles para la planificación de viajes, empujando a los operadores a ofrecer tours de vehículos de 360 grados y soporte de chat IA.

Las reservas offline siguen siendo relevantes para itinerarios complejos donde los usuarios primerizos buscan consejo sobre clase de vehículo, selección de campamento y seguridad de rutas. Los operadores integran cada vez más modelos de chat a tienda: los clientes comienzan online, luego finalizan términos a través de visitas de sala de exposición o videollamadas. Este enfoque híbrido preserva la ventaja de confianza del servicio personal mientras escala el alcance del mercado de alquiler de vehículos recreativos.

Por Tipo de Producto: El Dominio Motorizado Refleja la Preferencia Autocontenida

Las unidades motorizadas entregaron el 53.01% de ingresos en 2024 y registraron la TCAC líder del segmento del 8.66%. Las campervans Clase B encabezan las clasificaciones de búsqueda en áreas de captación urbanas, mientras que los coaches Clase A anclan paquetes premium de viajes por carretera que incluyen servicios de conserjería. La comodidad de un espacio de conducción y vida todo en uno resuena con viajeros que no están dispuestos a remolcar.

Los remolques remolcables siguen siendo puertas de entrada costo-eficientes para viajeros de presupuesto. Los modelos de quinta rueda comanditan tarifas diarias más altas debido a interiores espaciosos, sin embargo dependen de que los clientes posean pickups de servicio pesado. Las reglas de cero emisiones elevan el costo relativo de las flotas motorizadas; en respuesta, algunos operadores agrupan unidades remolcables con SUVs eléctricos. Esta interacción expande el mercado total de alquiler de vehículos recreativos en lugar de canibalizar segmentos.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Duración del Alquiler: Las Estancias Extendidas Reflejan la Evolución del Estilo de Vida

Las reservas de corto plazo aún dominan con el 52.82% del volumen de 2024, pero los alquileres de medio plazo registran el ascenso más rápido. Los empleadores con políticas de trabajo remoto inadvertidamente impulsan la demanda de medio plazo porque el personal puede explorar parques nacionales sin tomar licencia. Los operadores adaptan planes de estilo suscripción donde los inquilinos intercambian ubicaciones cada dos semanas, apoyando la movilidad del estilo de vida.

Los alquileres de largo plazo por encima de 30 días sirven reubicación, contratos de trabajo estacional y vida nómada extendida. Las unidades en esta categoría a menudo incluyen paneles solares y tanques de agua dulce expandidos. Las herramientas de gestión de rendimiento ahora favorecen las estancias más largas que elevan la utilización de activos y reducen los costos de limpieza de cambio, consolidando aún más el papel de las tendencias de estilo de vida en dar forma al mercado de alquiler de vehículos recreativos.

Análisis Geográfico

América del Norte retuvo una cuota de ingresos del 46.78% en 2024. Estados Unidos suministra una extensa red de campamentos, productos de seguros maduros y alto ingreso disponible que mantienen boyante el mercado de alquiler de vehículos recreativos. La regla de Camiones Limpios Avanzados de California, ya adoptada por nueve estados adicionales, requerirá ventas escalonadas de cero emisiones desde 2025, creando costos iniciales pero ahorros operativos a largo plazo rvia.org. Canadá se beneficia de rutas silvestres expansivas e incentivos fiscales para el turismo doméstico, mientras que México muestra promesa temprana donde las mejoras de carreteras y la expansión de la clase media amplían la demanda direccionable.

Asia-Pacífico registra la TCAC más rápida del 11.35% hasta 2030. Japón lidera con 165,000 campervans registradas y más de 500 parques de VR certificados al 2024.[4]"Anuario Estadístico 2024,", Japan RV Association, jrva.jp El ecosistema de alquiler de autos de China crece rápidamente sobre la base de las cadenas de suministro de VE domésticas y nuevos corredores de carreteras. Australia sigue siendo un circuito de mochileros central, aunque las autoridades de competencia se oponen a fusiones de flotas que podrían elevar precios. India suministra un pipeline considerable de viajeros primerizos; las juntas de turismo estatal de apoyo financian amenidades de carretera que reducen las barreras de entrada para el mercado de alquiler de vehículos recreativos.

Europa entrega crecimiento constante mientras las reglas de viaje transfronterizo se armonizan y las zonas de bajas emisiones se expanden. El Grupo Erwin Hymer capturó el 23.6% de cuota del mercado europeo en 2024 con ventas de 3.36 mil millones de USD erwinhymergroup.com. La red de autopistas de Alemania y la densa huella de concesionarios fomentan alta demanda de reemplazo, mientras que Francia y España dependen de atracciones costeras y culturas de camping establecidas. Los miembros del este de la UE reciben mejoras de carretera financiadas por cohesión que gradualmente elevan las tasas de adopción de VR. Los corredores de carga eléctrica desde Noruega hasta Italia mejoran la confianza en las casas rodantes alimentadas por baterías, posicionando a Europa como un banco de pruebas para flotas de cero emisiones.

Panorama Competitivo

La concentración del mercado es moderada. Cruise America, las subsidiarias de THOR Industries y Apollo Tourism forman el núcleo corporativo. Los mercados P2P como Outdoorsy y RVshare salvan las brechas de suministro en localidades suburbanas y rurales con costo de capital mínimo. Las plataformas de tele-operación integran telemática GPS, mantenimiento predictivo y precios impulsados por IA, dando a los operadores con orientación tecnológica una ventaja de margen.

Los reguladores antimonopolio permanecen vigilantes. La Comisión Australiana de Competencia y Consumidores bloqueó un intento de fusión Apollo Tourism-Tourism Holdings en 2024 para evitar un duopolio. Un escrutinio similar rodea las adquisiciones de América del Norte que alinearían la propiedad de alquiler, fabricación y campamentos bajo un paraguas.

La electrificación se destaca como el próximo campo de batalla. THOR Industries está trasladando la producción de diésel de Entegra Coach a la planta de Alabama de Tiffin para agilizar las inversiones en trenes de potencia de combustible alternativo. Winnebago expande su programa de pruebas del concepto "e-RV2", mientras que Camping World se asocia con ChargePoint en instalaciones de depósito. Los pioneros capturarán créditos regulatorios y buena voluntad del cliente, reforzando la preferencia de marca a través de segmentos del mercado de alquiler de vehículos recreativos.

Líderes de la Industria de Alquiler de Vehículos Recreativos

-

Cruise America

-

Apollo Tourism & Leisure Ltd (ATL)

-

Outdoorsy Inc.

-

RV Share

-

McRent (Rental Alliance GmbH)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: La Asociación de VR de Japón certificó 13 nuevos parques de VR, elevando el recuento nacional por encima de 500 y confirmando ventas récord de camper-van por 112.65 mil millones de JPY en 2024.

- Marzo 2025: Winnebago Industries registró ingresos de Q2 de 620.2 millones de USD y lanzó la casa rodante Grand Design Lineage Series M.

- Septiembre 2024: Outdoorsy excedió 3 mil millones de USD en transacciones totales y confirmó planes de expansión europea.

Alcance del Informe del Mercado Global de Alquiler de Vehículos Recreativos

Un vehículo recreativo es un vehículo de vivienda móvil que incorpora cuartos de vida explícitamente diseñados para alojamiento. El alquiler de VR es un servicio donde los VRs se ponen a disposición de los usuarios por horas o días a cambio de una tarifa que usualmente cubre el período de alquiler y kilometraje. El informe del mercado de alquiler de vehículos recreativos cubre las últimas tendencias y desarrollos tecnológicos.

El mercado está segmentado por proveedor de alquiler, reserva, producto y geografía. Por tipo de proveedor de alquiler, el mercado está segmentado en propietarios privados/individuales y operadores de flotas. El mercado está segmentado por tipo de reserva en reserva online y offline. El mercado está segmentado por tipo de producto en vehículos recreativos motorizados y vehículos recreativos remolcables. Los vehículos recreativos motorizados se segmentan además como casas rodantes Clase A, casas rodantes Clase B, casas rodantes Clase C y campervans. Los vehículos recreativos remolcables se categorizan además como remolques de quinta rueda, remolques de viaje, campers de camioneta y remolques utilitarios deportivos. El mercado está segmentado por geografía en América del Norte, Europa, Asia-Pacífico y el Resto del Mundo. El informe ofrece el tamaño del mercado y pronóstico en valor (USD) para todos los segmentos anteriores.

| Propietarios Privados e Individuales |

| Operadores de Flotas |

| Reserva Offline |

| Reserva Online |

| Vehículos Recreativos Motorizados | Casas Rodantes Clase A |

| Casas Rodantes Clase B | |

| Casas Rodantes Clase C | |

| Vehículos Recreativos Remolcables | Remolques de Quinta Rueda |

| Remolques de Viaje | |

| Campers de Camioneta | |

| Remolques Utilitarios Deportivos |

| Corto plazo (1-7 días) |

| Medio plazo (8-30 días) |

| Largo plazo (Más de 30 días) |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| Italia | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Turquía | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Proveedor de Alquiler | Propietarios Privados e Individuales | |

| Operadores de Flotas | ||

| Por Tipo de Reserva | Reserva Offline | |

| Reserva Online | ||

| Por Tipo de Producto | Vehículos Recreativos Motorizados | Casas Rodantes Clase A |

| Casas Rodantes Clase B | ||

| Casas Rodantes Clase C | ||

| Vehículos Recreativos Remolcables | Remolques de Quinta Rueda | |

| Remolques de Viaje | ||

| Campers de Camioneta | ||

| Remolques Utilitarios Deportivos | ||

| Por Duración del Alquiler | Corto plazo (1-7 días) | |

| Medio plazo (8-30 días) | ||

| Largo plazo (Más de 30 días) | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Turquía | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de alquiler de VR?

El mercado de alquiler de VR se sitúa en 2.72 mil millones de USD en 2025 y se proyecta que alcance 3.62 mil millones de USD en 2030.

¿Qué región crece más rápido hasta 2030?

Asia-Pacífico registra la TCAC más alta del 11.35%, impulsada por el creciente viaje de clase media y la expansión de la infraestructura de parques.

¿Cómo influyen las plataformas entre pares en los precios?

Las redes P2P agregan suministro sin capital pesado, manteniendo los costos promedio de viaje por debajo de la inflación hotelera y ampliando la elección del consumidor.

¿Qué regulaciones afectan más a los operadores en América del Norte?

La regla de Camiones Limpios Avanzados de California exige ventas crecientes de cero emisiones comenzando en 2025, requiriendo inversión en flotas eléctricas y depósitos de carga.

¿Qué región tiene la mayor cuota en el Mercado de Alquiler de Vehículos Recreativos?

En 2025, América del Norte representa la mayor cuota de mercado en el Mercado de Alquiler de Vehículos Recreativos.

¿Son las restricciones de estacionamiento una amenaza seria?

Sí. Ciudades como Los Ángeles están explorando prohibiciones comprensivas de estacionamiento nocturno de VRs, lo que puede elevar los costos de cumplimiento y estrechar las zonas de servicio para las empresas de alquiler.

Última actualización de la página el: