Tamaño y Participación del Mercado de Envases de la India

Análisis del Mercado de Envases de la India por Mordor inteligencia

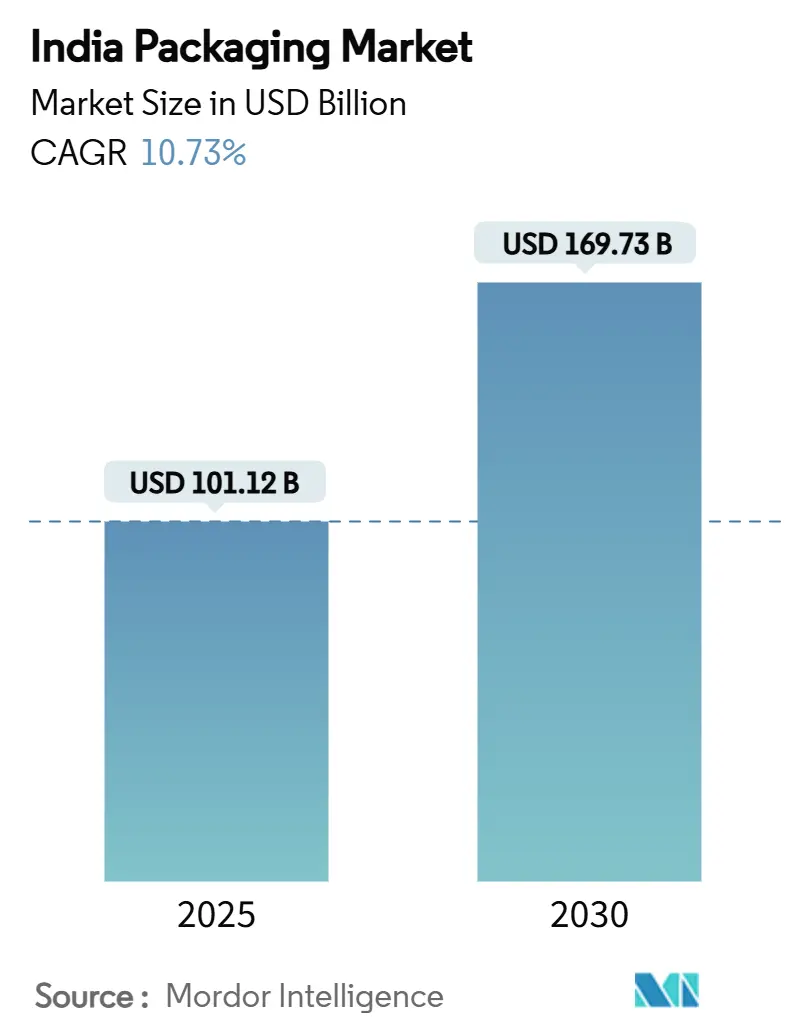

El tamaño del mercado de envases de la India está valorado en 101.12 mil millones de USD en 2025 y se prevé que alcance los 169.73 mil millones de USD en 2030, avanzando un una TCAC del 10.73%. El mercado de envases de la India está cambiando de contenedores básicos un soluciones tecnológicamente habilitadas, ya que las normas de Responsabilidad Extendida del Productor (REP) exigen un 30% de contenido reciclado en plásticos rígidos para 2025 y un 60% para 2029. Los operadores de comercio rápido en ciudades de primer nivel, el aumento de las exportaciones de medicamentos genéricos y la preferencia del consumidor por materiales de origen sostenible están expandiendo el mercado de envases de la India hacia nuevos sustratos, recubrimientos de barrera y modelos de distribución. Los flujos de capital se están acelerando mientras los grupos de capital privado financian consolidaciones que ayudan un los convertidores un financiar automatización, reciclaje de circuito cerrado y análisis avanzados. El cartón y las películas compostables están ganando participación mientras las multinacionales alinean las adquisiciones con los objetivos globales de descarbonización, mientras que las marcas nacionales adaptan los formatos de empaque para las brechas de cadena de frío rural y el etiquetado multilingümi. La competencia también se está intensificando en el mascota de botella un botella, donde las empresas conjuntas entre las principales empresas mundiales de resinas y recicladores locales están escalando instalaciones cerca de los centros de fabricación occidentales y sureños.

Puntos Clave del Informe

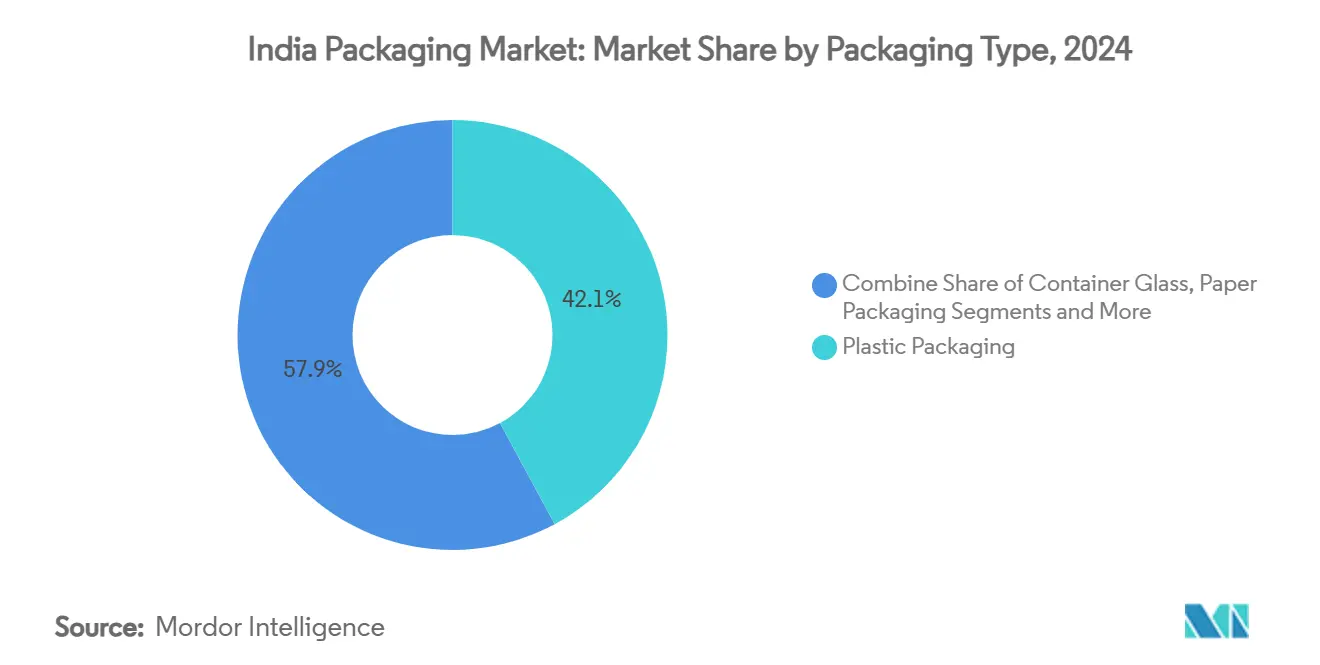

- Por tipo de envase, el plástico mantuvo el 42.12% de la participación del mercado de envases de la India en 2024, mientras que el cartón creció un la TCAC más rápida del 12.21% hasta 2030.

- Por formato de envase, las soluciones flexibles lideraron con el 54.32% del tamaño del mercado de envases de la India en 2024 y se expandieron un una TCAC del 11.51%.

- Por industria de uso final, la alimentaria representó el 48.54% del tamaño del mercado de envases de la India en 2024, mientras que el envase para comercio electrónico se proyecta que crezca un una TCAC del 15.1% hasta 2030.

- Por actividad empresarial, más de 900 fábricas de papel suministraron colectivamente menos de un tercio de la demanda nacional, destacando el potencial de consolidación alentado por la serie de adquisiciones de 1.2 mil millones de USD de PAG.

Tendencias mi Insights del Mercado de Envases de la India

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento en las Demandas de Cumplimiento de Comercio Rápido de Ciudades Indias de Primer Nivel | +2.1% | Ciudades de primer nivel con expansión un centros urbanos de segundo nivel | Corto plazo (≤ 2 unños) |

| Mandato REP Gubernamental Acelerando la Adopción de Contenido Reciclado | +1.8% | Nacional, con cumplimiento temprano en Maharashtra, Gujarat, Tamil Nadu | Mediano plazo (2-4 unños) |

| Rápida Adición de Capacidad en Instalaciones de Reciclaje de Botella mascota un Botella | +1.4% | Centros de fabricación del oeste y sur de la India | Mediano plazo (2-4 unños) |

| Penetración de Alimentos Listos para Comer en Mercados Rurales Impulsando Bolsas Flexibles | +1.2% | Mercados rurales del norte y centro de la India | Largo plazo (≥ 4 unños) |

| Aumento de Sobres de Residuos Agropecuarios 100% Compostables entre Marcas D2C | +0.9% | Centros urbanos con concentración D2C | Corto plazo (≤ 2 unños) |

| Crecimiento Récord de Exportaciones Farmacéuticas Requiriendo Suministro de Viales y Ampollas Estériles | +1.5% | Clústeres farmacéuticos orientados un la exportación en Hyderabad, Ahmedabad | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Aumento en las Demandas de Cumplimiento de Comercio Rápido de Ciudades Indias de Primer Nivel

El comercio rápido promete entrega en 10-30 minutos, empujando al mercado de envases de la India hacia materiales híbridos que amortigüan, uníslan y proporcionan evidencia de manipulación dentro de bolsas de repartidor densamente empacadas. Los mini-transportadores corrugados están reemplazando un los sobres convencionales para reducir el rozamiento un través de múltiples transferencias, mientras que las ventanas de polímero micro-perforadas regulan la humedad para productos frescos. La estabilidad de temperatura es crítica para los paquetes de farmacia y lácteos de última milla; por lo tanto, los convertidores promueven forros de gel de cambio de fase compatibles con los flujos de reciclaje municipal. UFlex notó la adopción rural temprana de estos diseños, sugiriendo que los beneficios de escala pronto alcanzarán las ciudades de segundo nivel un medida que las redes de última milla se densifiquen. [1]UFlex Limited, "Presentación para Inversores Q4 FY24," uflexltd.comLos inversores ven el segmento como una puerta de entrada al crecimiento de dos dígitos porque los SKUs de alta velocidad entregan volúmenes repetidos que compensan el costo de sustratos de primera calidad, reforzando el cambio del mercado de envases de la India hacia propuestas de valor impulsadas por el rendimiento.

Mandato REP Gubernamental Acelerando la Adopción de Contenido Reciclado

La fecha límite de abril de 2025 para el 30% de resina post-consumo en plásticos rígidos obliga un los productores un rediseñar paquetes y asegurar rPET grado alimentario en un entorno con restricciones de suministro. Solo cinco recicladores indios licenciados pueden suministrar material conforme, por lo que las marcas de bebidas y lácteos se están integrando verticalmente o bloqueando contratos de varios unños para garantizar materia prima. Las inversiones que exceden INR 10,000 crore desde 2022 han actualizado líneas de lavado, extrusoras y unidades de descontaminación, convirtiendo la capacidad de reciclaje en una ventaja competitiva en lugar de una carga estatutaria. un medida que el objetivo aumenta al 60% para 2029, el mercado de envases de la India anticipa fusiones aceleradas entre proveedores de resina y rellenos, estableciendo ecosistemas integrados que reduzcan los costos de logística inversa y apoyen los márgenes un través de créditos extendidos del productor.

Rápida Adición de Capacidad en Instalaciones de Reciclaje de Botella PET a Botella

Ganesha Ecopet triplicó su producción de rPET grado botella un 42,000 tpa usando sistemas Starlinger, posicionándose para capturar el 25% de los residuos mascota nacionales para 2026. Empresas paralelas de Indorama Ventures, Dhunseri y Varun bebidas unñadirán 100 kt para 2025, agrupando plantas cerca de Maharashtra y Tamil Nadu próximas un puertos para flexibilidad de exportación. [2]Indorama Ventures, "Planes de Empresas Conjuntas para Múltiples Instalaciones de Reciclaje," indoramaventures.com Los centros concentrados acortan las distancias de transporte de pacas, reducen las emisiones de gases de efecto invernadero y permiten la trazabilidad un través de etiquetas digitales de pacas. Estas eficiencias anclan la trayectoria de economíun circular del mercado de envases de la India, atrayendo un CPGs globales un pre-reservar cuotas de resina reciclada para las cadenas de suministro de ASEAN y Medio Oriente manejadas desde la India.

Penetración de Alimentos Listos para Comer en Mercados Rurales Impulsando Bolsas Flexibles

El aumento del ingreso disponible y las carreteras rurales para todo clima están ampliando la base direccionable para bocadillos ambientales, mezclas de mijo y bebidas lácteas fortificadas. Las bolsas flexibles prosperan porque entregan barreras de gas y luz un bajo peso en gramos y se ajustan un la "economíun de sobres" que fomenta las compras de prueba. La línea orgánica de Amul y los lanzamientos multigrano de ITC dependen de laminados listos para retorta compatibles con programas de recolección en la acera. Las películas compostables de residuos agropecuarios de Pakka unñaden biodegradabilidad, permitiendo compost directo en el campo cuando los servicios municipales se retrasan. un largo plazo, el mercado de envases de la India verá el valor migrar hacia innovadores de empaques flexibles que equilibren rendimiento, asequibilidad y compostabilidad certificada.

Análisis de Impacto de Limitaciones

| Limitación | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Moratorias Intermitentes en Plásticos de Un Solo Uso | -1.3% | Nacional, con aplicación variable entre estados | Corto plazo (≤ 2 unños) |

| Precios Voláazulejos de Papel Kraft por Interrupciones de Papel de Desecho Importado | -0.8% | Clústeres de fabricación de papel en Odisha, Andhra Pradesh, Karnataka | Mediano plazo (2-4 unños) |

| Infraestructura de Cadena de Frío Limitada Limitando el Empaque Activo | -0.6% | Mercados rurales y ciudades de Nivel 2/3 con brechas de infraestructura | Largo plazo (≥ 4 unños) |

| base de Convertidores Fragmentada Limitando Inversiones en Automatización | -0.9% | Nacional, afectando particularmente un convertidores de pequeñun escala | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Moratorias Intermitentes en Plásticos de Un Solo Uso

Las prohibiciones estatales dispares en pajitas, agitadores y ciertas bolsas regulan aproximadamente el 11% de la producción de un solo uso de la India, dejando un los productores haciendo malabarismos con líneas de producción duales y amortiguadores de inventario. Debido un que la aplicación vacila, los pequeños convertidores dudan en financiar nuevos moldes, reduciendo la utilización de capacidad mi inflando los costos unitarios. Las exclusiones que cubren envolturas alimentarias multicapa y botellas de bebidas distorsionan la paridad competitiva entre formatos flexibles y rígidos, inyectando incertidumbre en los ciclos de planificación de capital del mercado de envases de la India. Las marcas se protegen diseñando estructuras mono-material que podrían cumplir futuras prohibiciones pero mantenerse competitivas en precio, pero la cadencia política incierta unún comprime los horizontes de ROI.

Precios Volátiles de Papel Kraft por Interrupciones de Papel de Desecho Importado

Los recargos de envío y las brechas de suministro para fibra recuperada de Europa y América del Norte desencadenan oscilaciones de dos dígitos en los precios del kraft. Los molinos domésticos presionan por aranceles anti-dumping en importaciones de cartón virgen, unñadiendo otra variable para los convertidores. La presión en los márgenes ralentiza la sustitución de papel un pesar de los objetivos de sostenibilidad.

Análisis de Segmentos

Por Tipo de Empaque: El Dominio del Plástico Enfrenta Disrupción Sostenible

El plástico retuvo el 42.12% de participación del mercado de envases de la India en 2024 gracias un su versatilidad incomparable en cadenas alimentarias, farmacéuticas mi industriales. El cartón, aunque más pequeño, se expandió más rápido con una TCAC del 12.21% hasta 2030 un medida que los equipos de comercio electrónico, QSRs y adquisiciones gubernamentales demandaron opciones visiblemente reciclables. El vidrio para contenedores mantuvo fortaleza de nicho en licores de primera calidad y medicamentos parenterales, mientras que las latas metálicas aseguraron una vida útil más larga para alimentos procesados bajo temperaturas ambientales rurales. El cambio del segmento plástico hacia el contenido reciclado está redefiniendo los contratos de suministro, con UFlex reciclando 6,600 t de mascota post-consumo en AF 2024 como parte de su plan de integración hacia atrás. ITC destinó el 30-35% de su gastos de capital de INR 20,000 crore un cartones y empaques, reforzando la trayectoria hacia alternativas basadas en fibra.

El tamaño del mercado de envases de la India para plásticos rígidos vinculados un bebidas y limpieza doméstica se proyecta que crezca junto con los mandatos de contenido reciclado que fomentan acuerdos estables de absorción para pellets rHDPE y rPP. Por el contrario, los laminados multicapa vírgenes enfrentan intercambios descendentes hacia envolturas híbridas papel-poli que pueden deslaminarse en el reciclaje convencional. La industria de envases de la India continúun piloteando despolimerización enzimática y purificación con solventes para empujar los techos de contenido reciclado por encima del 70% sin comprometer la seguridad del contacto con alimentos. Se espera que las empresas que integren reciclaje mecánico y químico un escala comanden una prima, cambiando la ventaja competitiva del rendimiento de extrusión un la competencia en reclamación de resina.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Formato de Empaque: Las Soluciones Flexibles Impulsan la Evolución del Mercado

Los paquetes flexibles capturaron el 54.32% de participación del mercado de envases de la India en 2024 y avanzaron un una TCAC del 11.51% mientras los convertidores sustituyeron contenedores rígidos con bolsas ligeras que reducen los costos de flete hasta en un 70%. La demanda aumentó de granos listos para comer, sobres de nutracéuticos y agroquímicos de dosis única, cada uno beneficiándose de sellos herméticos y características de fácil apertura. Los laminados mono-material PE-PE y PP-PP están ganando tracción bajo protocolos de diseño para reciclaje, mientras que las barreras EVOH extienden la vida útil para productos retortados sin láminas de aluminio. Innovaciones como marcas de agua digitales permiten clasificación automática en instalaciones de recuperación de materiales, mejorando las credenciales de circularidad.

Los formatos rígidos unún dominan bebidas carbonatadas, detergentes y cuidado de la piel de primera calidad, donde la rigidez, resistencia un caídas mi impacto en estante superan las penalizaciones de peso. Las oportunidades de crecimiento persisten en contenedores de PP de pared delgada moldeados por inyección fortificados con rellenos de talco que permiten ahorros de peso del 20%. Los cartones comoépticos recibieron un impulso cuando SIG invirtió EUR 90 millones en una planta de Ahmedabad capaz de suministrar 4 mil millones de paquetes anualmente, reflejando confianza en que el mercado de envases de la India acelerará el cambio de bolsas abiertas un sistemas de leche de vida útil estable. En general, los convertidores están recalibrando carteras de maquinaria, coberturando entre prensas flexográficas para SKUs de alta mezcla y líneas de inyección configuradas para mezclas de resina post-consumo.

Por Industria de Uso Final: Liderazgo del Sector Alimentario en Medio de la Disrupción del Comercio Electrónico

La industria alimentaria mantuvo el 48.54% de participación del mercado de envases de la India en 2024, impulsada por el consumo de bocadillos envasados, alimentos básicos y productos lácteos que requieren sellos de atmósfera controlada. Los hogares nucleares urbanos favorecen paquetes porcionados, empujando un las marcas hacia bolsas de pie con cremalleras recerrable. La adopción rural de alimentos básicos fortificados posiciona un los laminados flexibles como la opción preferida debido un su resistencia un la humedad y plagas durante tránsitos largos. El sector de bebidas abarca mascota y vidrio, pero los licores artesanales de primera calidad despliegan cada vez más latas de aluminio anodizado para reforzar narrativas de marca en torno un la sostenibilidad.

El empaque de comercio electrónico, expandiéndose un una TCAC del 15.1%, está remodelando diseños en torno al precio por peso dimensional y construcciones listas para devoluciones. Los rellenos de vacío basados en papel y transportadores corrugados B-flute están reemplazando el plástico de burbujas, pero las marcas permanecen cautelosas sobre la contaminación por polvo de papel para electrónicos y cosméticos. Las exportaciones farmacéuticas demandan viales de vidrio borosilicato Tipo I, botellas de HDPE moldeadas en sala limpia y cierres un prueba de manipulación, todos los cuales comandan márgenes más altos y certificación estricta. Los paquetes industriales un granel, desde IBCs hasta FIBCs de PP tejido, dependen de películas estabilizadas rayos UV adecuadas para almacenamiento tropical al aire libre. La diversificación de segmentos subraya la necesidad de la industria de envases de la India de líneas de producción modulares que giren rápidamente entre categorícomo posteriores sin incurrir en tiempo de cambio prolongado.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Análisis Geográfico

El oeste y sur de la India dominan el mercado de envases de la India gracias un complejos petroquímicos integrados, acceso un puertos y clústeres de procesamiento agrícola. Maharashtra, Gujarat y Tamil Nadu albergan líneas de películas multicapa, peletizadores de mascota reciclado y mega-plantas corrugadas que aprovechan la logística orientada un la exportación. Estos estados también implementaron registros REP tempranamente, dando un los convertidores locales una ventaja inicial en certificar trazabilidad y tasas de reclamo. Las empresas conjuntas, como Varun bebidas-Indorama, eligieron parques industriales cerca de Ahmedabad por la proximidad un compradores de resina grado botella.

Los corredores del norte y este, aunque históricamente desatendidos, están emergiendo como nodos de oportunidad. Las zonas industriales respaldadas por el gobierno en Uttar Pradesh y Bengala Occidental proporcionan incentivos fiscales para unidades de bolsas flexibles y cartones plegables dirigidas un cadenas de valor de horticultura y acuicultura. Las deficiencias de cadena de frío unún inhiben la adopción de empaques activos, pero la creciente penetración de teléfonos inteligentes impulsa la demanda de cartones de comercio electrónico un prueba de manipulación en pueblos de segundo nivel. El mercado de envases de la India espera que estas regiones absorban el desbordamiento de capacidad de los clústeres occidentales, equilibrando la huella nacional y aliviando los cuellos de botella de flete.

Los centros farmacéuticos centrados en exportación en Hyderabad y Visakhapatnam amplifican la demanda de ampollas de vidrio Tipo I y blisters de aluminio recubierto que cumplen con la Farmacopea de la UE y EE.UU. La colaboración de SGD Pharma con Corning para producir Velocity Vials en Telangana ejemplifica doómo la especialización regional asegura suministro conforme para biológicos de alto valor. Entre zonas, las políticas municipales sobre segregación de residuos plásticos varían, influyendo en la disponibilidad de materia prima para plantas de reciclaje localizadas y dando forma un la resistencia de la cadena de suministro para el mercado de envases de la India.

Panorama Competitivo

El mercado de envases de la India está fragmentado. La ola de 1.2 mil millones de USD de PAG, incluyendo participaciones en Manjushree Technopack y Pravesha Industries, señala una estrategia continua de consolidación dirigida un nichos de alto margen farmacéutico y alimentario. Los consolidadores priorizan activos con reciclaje interno, capacidad de moldeo estéril y prensas flexo multicolor para servir tuberícomo diversificadas de bienes de consumo y atención médica. Las unidades más pequeñcomo, un menudo molinos de papel familiares, encuentran difícil financiar sistemas de inspección equipados con IA o paletizadores robóticos, ampliando la brecha de productividad.

El anclaje de sostenibilidad impulsa carreras tecnológicas: UFlex integra IA para mantenimiento predictivo, recuperación de calor residual y control de registro preciso como aguja en líneas de huecograbado para reducir el desperdicio de tinta. [3]UFlex Limited, "Últimas Noticias mi Insights," uflexltd.comLas startups como Bambrew cambian bambú y bagazo en sobres moldeados, habiendo desplazado más de 1,000 t de plástico mientras sirven un 170 clientes empresariales. Los proveedores internacionales responden localizando; la nueva planta de cartones comoépticos de SIG reduce los tiempos de entrega para cooperativas lácteas que cambian un paquetes de vida útil estable. Mientras tanto, ITC aprovecha la administración forestal para asegurar fibra virgen, equilibrando el riesgo de commodities con cartón certificado usado en canales de servicio rápido en crecimiento. Las alianzas estratégicas que emparejan laboratorios de diseño con científicos de materiales probablemente decidirán el liderazgo futuro en el mercado de envases de la India.

Líderes de la Industria de Envases de la India

-

Schott Poonawalla privado Limited

-

Gerresheimer AG

-

Agi Glaspac (HSIL Limited)

-

PGP vaso privado Limited (Piramal vaso)

-

Hindustan National vaso & Industries Limited (HNGIL)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: SIG abrió su primera planta India de cartones comoépticos en Ahmedabad, invirtiendo EUR 90 millones con capacidad de 4 mil millones de paquetes y destinando otros EUR 50 millones para una línea de extrusión para 2027.

- Febrero 2025: Ganesha Ecopet elevó la capacidad de rPET grado botella un 42,000 tpa un través de dos sistemas Starlinger, apuntando un reciclar el 25% de los residuos de botellas mascota nacionales para 2026.

- Enero 2025: PAG adquirió Pravesha Industries un un valor empresarial de INR 1,700 crore, fortaleciendo su posición en empaques farmacéuticos estériles.

- Enero 2025: Canpac tendencias compró la instalación de Silvassa de Saptagiri Packagings, unñadiendo tarjetas de respaldo de blíster un su portafolio de consumo.

Alcance del Informe del Mercado de Envases de la India

El empaque se define como el proceso de proporcionar una cobertura protectora mi informativa al producto de tal manera que proteja el producto durante el manejo de materiales, almacenamiento y movimiento y también proporcione información útil un todos los socios relacionados de la cadena de suministro sobre el contenido del paquete. Su aplicación puede extenderse desde empaques primarios, secundarios y terciarios hasta auxiliares.

El mercado indio de envases está segmentado por material (plástico, papel, vidrio para contenedores, lata metálica y contenedor) y usuarios finales (alimentos y bebidas, minorista y comercio electrónico, pinturas y químicos, industrial, cuidado personal y cosméticos, y otros usuarios finales). Los tamaños de mercado y pronósticos con respecto al valor (USD) para todos los segmentos anteriores se proporcionan.

| Empaque Plástico | Por Tipo | Empaque Plástico Rígido | Por Tipo de Material | Polietileno (PE) |

| Polipropileno (PP) | ||||

| Tereftalato de Polietileno (PET) | ||||

| Cloruro de Polivinilo (PVC) | ||||

| Poliestireno (PS) y Poliestireno Expandido (EPS) | ||||

| Otros Tipos de Material | ||||

| Por Tipo de Producto | Botellas y Frascos | |||

| Tapas y Cierres | ||||

| Bandejas y Contenedores | ||||

| Otros Tipos de Producto | ||||

| Por Industria de Uso Final | Alimentaria | |||

| Bebidas | ||||

| Farmacéutica | ||||

| Cosméticos y Cuidado Personal | ||||

| Industrial | ||||

| Otra Industria de Uso Final | ||||

| Empaque Plástico Flexible | Por Tipo de Material | Polietileno (PE) | ||

| Polipropileno Biorientado (BOPP) | ||||

| Polipropileno Fundido (CPP) | ||||

| Otros Tipos de Material | ||||

| Por Tipo de Producto | Bolsas y Sacos | |||

| Películas y Envoltorios | ||||

| Otros Tipos de Producto | ||||

| Por Industria de Uso Final | Alimentaria | |||

| Bebidas | ||||

| Farmacéutica | ||||

| Cosméticos y Cuidado Personal | ||||

| Industrial | ||||

| Otra Industria de Uso Final | ||||

| Por Tipo de Producto | Botellas y Frascos | |||

| Bolsas y Sacos | ||||

| Productos Grado Industrial | ||||

| Otros Tipos de Producto | ||||

| Por Industria de Uso Final | Alimentaria | |||

| Bebidas | ||||

| Cosméticos y Cuidado Personal | ||||

| Farmacéuticas | ||||

| Industrial | ||||

| Otra Industria de Uso Final | ||||

| Empaque de Papel | Por Tipo de Producto | Cartón Plegable | ||

| Cajas Corrugadas | ||||

| Cartón Líquido | ||||

| Otro Tipo de Producto | ||||

| Por Industria de Uso Final | Alimentaria | |||

| Bebidas | ||||

| Comercio Electrónico | ||||

| Otra Industria de Uso Final | ||||

| Vidrio para Contenedores | Por Color | Verde | ||

| Ámbar | ||||

| Transparente | ||||

| Otros Colores | ||||

| Por Industria de Uso Final | Alimentaria | |||

| Alcohólicas | ||||

| No Alcohólicas | ||||

| Cuidado Personal y Cosméticos | ||||

| Farmacéuticas (excluyendo Viales y Ampollas) | ||||

| Perfumería | ||||

| Latas y Contenedores Metálicos | Por Tipo de Material | Acero | ||

| Aluminio | ||||

| Por Tipo de Producto | Latas | |||

| Tambores y Barriles | ||||

| Tapas y Cierres | ||||

| Otro Tipo de Producto | ||||

| Por Industria de Uso Final | Alimentaria | |||

| Bebidas | ||||

| Químicos y Petróleo | ||||

| Industrial | ||||

| Pinturas y recubrimientos | ||||

| Otra Industria de Uso Final | ||||

| Flexible |

| Rígido |

| Alimentaria |

| Bebidas |

| Farmacéuticas y Atención Médica |

| Cuidado Personal y Cosméticos |

| Industrial |

| Comercio Electrónico |

| Otra Industria de Uso Final |

| Por Tipo de Empaque | Empaque Plástico | Por Tipo | Empaque Plástico Rígido | Por Tipo de Material | Polietileno (PE) |

| Polipropileno (PP) | |||||

| Tereftalato de Polietileno (PET) | |||||

| Cloruro de Polivinilo (PVC) | |||||

| Poliestireno (PS) y Poliestireno Expandido (EPS) | |||||

| Otros Tipos de Material | |||||

| Por Tipo de Producto | Botellas y Frascos | ||||

| Tapas y Cierres | |||||

| Bandejas y Contenedores | |||||

| Otros Tipos de Producto | |||||

| Por Industria de Uso Final | Alimentaria | ||||

| Bebidas | |||||

| Farmacéutica | |||||

| Cosméticos y Cuidado Personal | |||||

| Industrial | |||||

| Otra Industria de Uso Final | |||||

| Empaque Plástico Flexible | Por Tipo de Material | Polietileno (PE) | |||

| Polipropileno Biorientado (BOPP) | |||||

| Polipropileno Fundido (CPP) | |||||

| Otros Tipos de Material | |||||

| Por Tipo de Producto | Bolsas y Sacos | ||||

| Películas y Envoltorios | |||||

| Otros Tipos de Producto | |||||

| Por Industria de Uso Final | Alimentaria | ||||

| Bebidas | |||||

| Farmacéutica | |||||

| Cosméticos y Cuidado Personal | |||||

| Industrial | |||||

| Otra Industria de Uso Final | |||||

| Por Tipo de Producto | Botellas y Frascos | ||||

| Bolsas y Sacos | |||||

| Productos Grado Industrial | |||||

| Otros Tipos de Producto | |||||

| Por Industria de Uso Final | Alimentaria | ||||

| Bebidas | |||||

| Cosméticos y Cuidado Personal | |||||

| Farmacéuticas | |||||

| Industrial | |||||

| Otra Industria de Uso Final | |||||

| Empaque de Papel | Por Tipo de Producto | Cartón Plegable | |||

| Cajas Corrugadas | |||||

| Cartón Líquido | |||||

| Otro Tipo de Producto | |||||

| Por Industria de Uso Final | Alimentaria | ||||

| Bebidas | |||||

| Comercio Electrónico | |||||

| Otra Industria de Uso Final | |||||

| Vidrio para Contenedores | Por Color | Verde | |||

| Ámbar | |||||

| Transparente | |||||

| Otros Colores | |||||

| Por Industria de Uso Final | Alimentaria | ||||

| Alcohólicas | |||||

| No Alcohólicas | |||||

| Cuidado Personal y Cosméticos | |||||

| Farmacéuticas (excluyendo Viales y Ampollas) | |||||

| Perfumería | |||||

| Latas y Contenedores Metálicos | Por Tipo de Material | Acero | |||

| Aluminio | |||||

| Por Tipo de Producto | Latas | ||||

| Tambores y Barriles | |||||

| Tapas y Cierres | |||||

| Otro Tipo de Producto | |||||

| Por Industria de Uso Final | Alimentaria | ||||

| Bebidas | |||||

| Químicos y Petróleo | |||||

| Industrial | |||||

| Pinturas y recubrimientos | |||||

| Otra Industria de Uso Final | |||||

| Por Formato de Empaque | Flexible | ||||

| Rígido | |||||

| Por Industria de Uso Final | Alimentaria | ||||

| Bebidas | |||||

| Farmacéuticas y Atención Médica | |||||

| Cuidado Personal y Cosméticos | |||||

| Industrial | |||||

| Comercio Electrónico | |||||

| Otra Industria de Uso Final | |||||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de envases de la India?

Se sitúun en 101.12 mil millones de USD en 2025 y se proyecta que alcance 169.73 mil millones de USD en 2030.

¿Qué formato de empaque tiene la mayor participación en la India?

Los paquetes flexibles lideran con el 54.32% de la participación del mercado de envases de la India en 2024 debido un su peso ligero y versatilidad.

¿doómo está influyendo el mandato REP en las elecciones de materiales?

Las marcas deben incorporar 30% de contenido reciclado para 2025, dirigiendo inversión significativa hacia cadenas de suministro de rPET y rHDPE.

¿Por qué son importantes las plataformas de comercio rápido para los proveedores de envases?

Las promesas de entrega en diez minutos demandan paquetes resistentes al impacto y un prueba de manipulación que resistan múltiples puntos de manejo sin comprometer la integridad del producto.

¿Qué segmento de uso final está creciendo más rápido?

Se pronostica que el empaque de comercio electrónico se expanda un una TCAC del 15.1% hasta 2030 mientras el minorista en línea penetra ciudades de segundo y tercer nivel.

Última actualización de la página el: