Análisis del mercado de espumas para embalaje

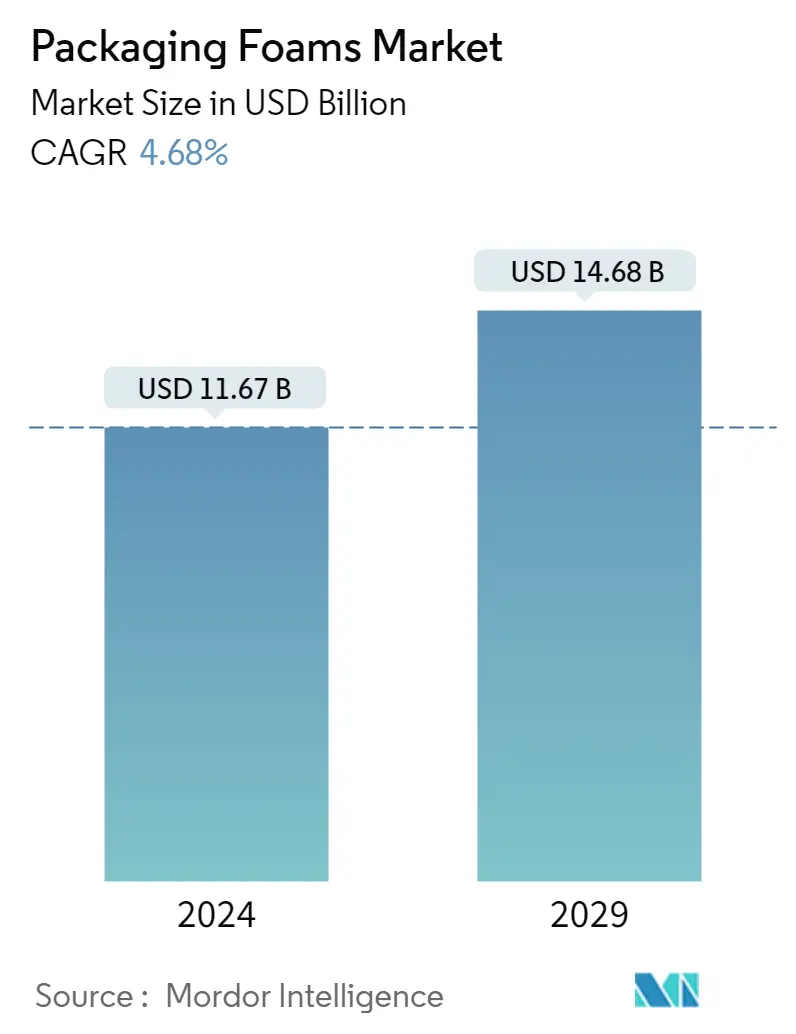

El tamaño del mercado de espumas para embalaje se estima en 11,67 mil millones de dólares en 2024 y se espera que alcance los 14,68 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,68% durante el período previsto (2024-2029).

COVID-19 tuvo un impacto negativo en la economía global en 2020. Afectó a varios sectores industriales, como el sector del embalaje, obstaculizando su cadena de suministro. El bloqueo y el cierre han cambiado significativamente el comportamiento de los negocios minoristas cerrados, las cadenas de suministro internacionales y las compras en varios sectores. Sin embargo, la industria fue testigo de una recuperación, con una creciente demanda de conveniencia a medida que los consumidores piden cada vez más comestibles y otros productos alimenticios en línea debido al aumento de las actividades de compras y transporte en línea después del levantamiento de las restricciones en la segunda mitad de 2021.

- A corto plazo, la creciente demanda de las industrias de embalaje industrial es un factor importante que impulsa el crecimiento del mercado estudiado.

- Sin embargo, la disponibilidad de pulpa moldeada como alternativa ecológica es un factor clave que se prevé restringirá el crecimiento de la industria objetivo durante el período previsto.

- Sin embargo, es probable que la creciente búsqueda de espumas para embalajes ecológicas cree pronto oportunidades de crecimiento lucrativas para el mercado global.

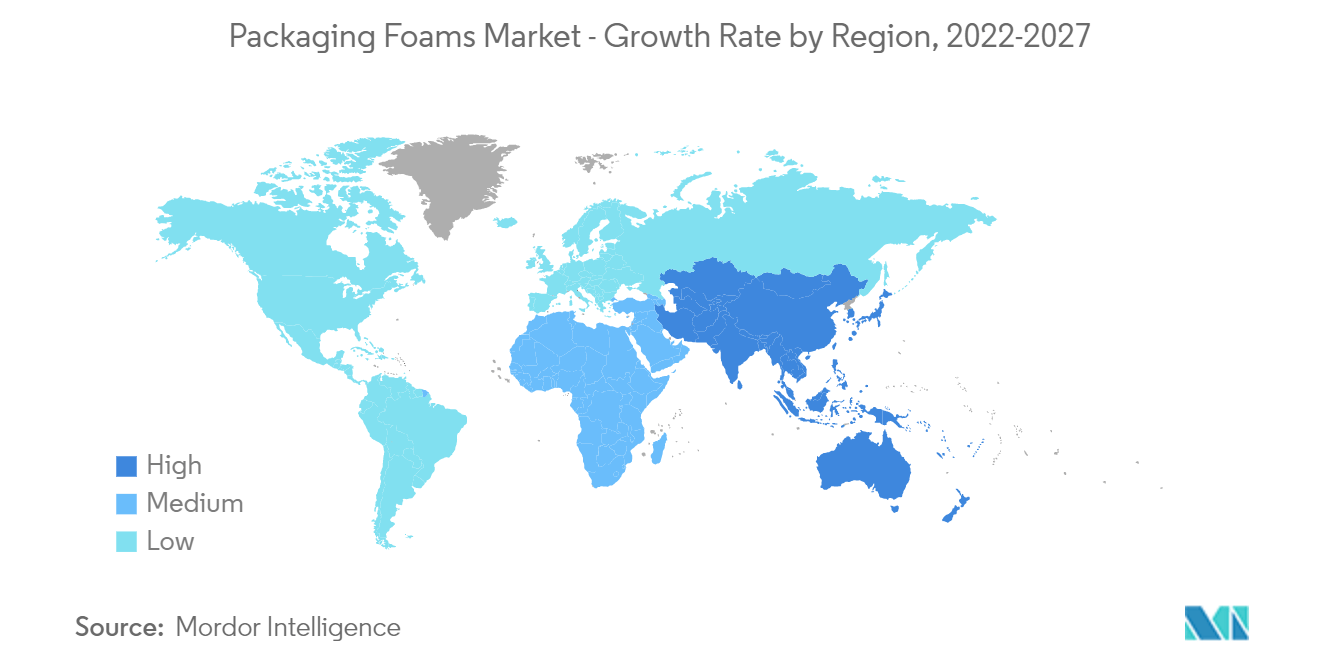

- Se espera que Asia-Pacífico domine el mercado mundial de espumas para envases, y también se estima que será el mercado de más rápido crecimiento durante el período previsto debido al aumento de las aplicaciones de mercado en países como China e India.

Tendencias del mercado de espuma de embalaje

Demanda creciente del sector del embalaje industrial

- La espuma de embalaje se utiliza comúnmente como material acolchado para cajas, y esta solución de embalaje es conocida por su versatilidad y capacidad de personalización.

- Las espumas se utilizan en una amplia variedad de aplicaciones e industrias de embalaje, incluidas las de bienes industriales, electrónica de consumo, automoción y otras aplicaciones en las que la protección y la durabilidad óptimas son consideraciones primordiales.

- Los repuestos de automóviles son difíciles de manejar y algunas piezas requieren precaución adicional durante el almacenamiento y el transporte. Esto se debe a la naturaleza intrincada de algunas piezas, especialmente las del interior y el motor.

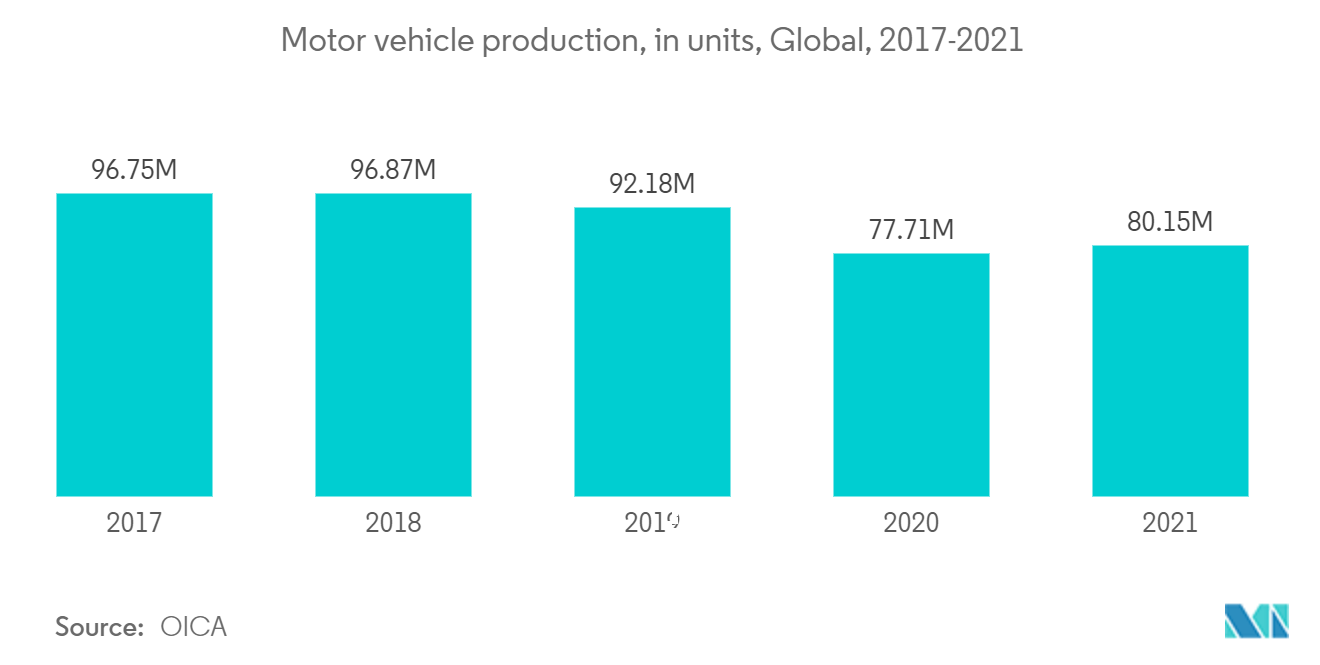

- La industria automotriz mundial registró un enorme crecimiento en el período estudiado. Según la OICA, el número total de vehículos producidos en 2021 fue de 80.145.988 y fue testigo de una tasa de crecimiento del 3% en comparación con 2020. La región de Asia y el Pacífico tiene la mayor participación de producción en el mercado automotriz mundial con 46.732.785 unidades en 2021.

- Según la Oficina del Censo, las ventas minoristas de comercio electrónico en Estados Unidos ascendieron a 265.900 millones de dólares, un aumento del 3,0 por ciento (±0,5%) con respecto al segundo trimestre de 2022.

- La industria europea del comercio electrónico estaba valorada en 7.718 mil millones de euros (7.902,32 mil millones de dólares) a finales de 2021, registrando un aumento del 13 % en comparación con la situación del año pasado. La mayor contribución en la región proviene del norte de Europa, que representa el 86% del valor total del comercio electrónico.

- Además, el embalaje de espuma militar requiere un mayor nivel de atención al detalle que el embalaje comercial. Debido al contenido delicado, una gran proporción de carga militar requiere un embalaje y manipulación cuidadosos. El equipo militar se transporta con frecuencia por todo el mundo, lo que requiere el uso de embalajes de espuma de defensa de alta calidad para garantizar un envío seguro.

- Así, el crecimiento de las industrias del transporte y el comercio electrónico ha llevado al crecimiento exponencial del sector del embalaje, apoyado también por la creciente conciencia y uso de embalajes ecológicos. Por lo tanto, se espera que estas tendencias tengan un impacto potencialmente positivo en el mercado de espumas para envases en los años previstos.

Asia-Pacífico dominará el mercado

- Asia-Pacífico dominó el mercado mundial de espumas para embalaje principalmente debido a la creciente demanda de embalajes en logística, la creciente fabricación industrial y automotriz y otras operaciones de fabricación.

- China es uno de los principales contribuyentes a los mercados de espumas para embalaje a nivel mundial, especialmente en Asia y el Pacífico. Se espera que la creciente industria de alimentos y bebidas, automoción, electrónica, cuidado personal y farmacéutica impulse el crecimiento del mercado.

- China tiene una de las industrias alimentarias más grandes del mundo. Según la Oficina Nacional de Estadísticas de China, en 2021, la industria alimentaria en China generó una ganancia total de aproximadamente 618,7 mil millones de CNY (86,33 mil millones de dólares). La industria de fabricación de alimentos contribuyó aproximadamente con 165.400 millones de CNY (23.080 millones de USD) a las ganancias totales.

- Según METI (Japón), el valor de producción total de la industria electrónica en Japón es de alrededor de 10,95 billones de yenes (80 mil millones de dólares) en 2021, lo que representa el 110% del valor de producción en comparación con el año pasado. Además, las exportaciones totales de productos electrónicos en 2021 ascendieron a 10,82 billones de yenes (79 mil millones de dólares), de los cuales 1,04 billones de yenes (7,6 mil millones de dólares) solo en diciembre de 2021, generando así una enorme demanda de espumas para embalaje en la región.

- El mercado de comercio electrónico de Corea del Sur asciende a más de 92 mil millones de dólares al año. Una ola de construcción e inversión ha atraído un importante interés y capital de inversores internacionales, incluidos GIC, APG, Angelo Gordon, Warburg Pincus y Blackstone. Corea del Sur es también el cuarto mercado de logística de terceros (3PL) más grande en Asia-Pacífico y está creciendo a una tasa anual de casi el 8%, más rápido que Japón, Australia y Singapur.

- Por lo tanto, debido al rápido crecimiento de la industria del embalaje en la región de Asia y el Pacífico, también se espera que la demanda de espumas para embalaje aumente rápidamente durante el período previsto.

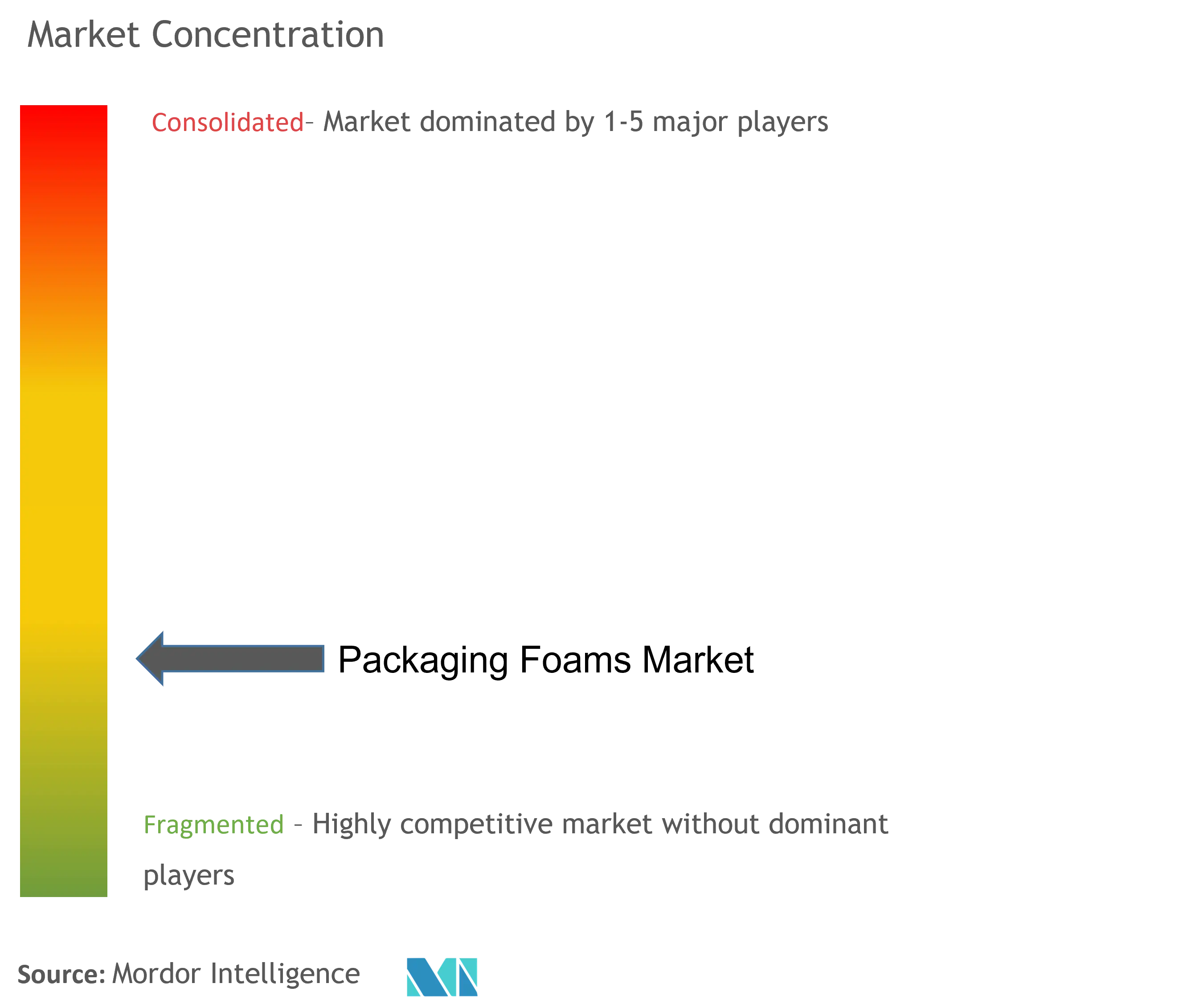

Descripción general de la industria de la espuma de embalaje

El mercado de espumas para embalaje es de naturaleza parcialmente fragmentada. Las principales empresas incluyen (sin ningún orden en particular) Borealis AG, Sealed AIR, Armacell, TotalEnergies y Recticel NV/SA.

Líderes del mercado de espumas para embalaje

Armacell LLC

Borealis AG

Sealed Air

Recticel NV/SA

TotalEnergies

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de espumas de embalaje

- En marzo de 2021, Recticel anunció que había adquirido con éxito FoamPartner, el proveedor mundial de espumas técnicas de alto valor añadido con sede en Suiza. Recticel Flexible Foams y FoamPartner se fusionan para formar la línea de negocio Recticel Engineered Foams. La nueva organización aprovechará numerosas sinergias en recursos y talentos para promover la excelencia, aumentar su presencia global y acelerar la comercialización de innovaciones sostenibles y soluciones de vanguardia en los mercados globales.

- En febrero de 2021, Zoatfoams anunció la apertura virtual de su nueva planta en Brzeg, Polonia, con una capacidad diseñada de 13.000 metros cuadrados, la nueva planta suma 50.000 metros cúbicos de producción anual de espuma a la empresa, aumentando su capacidad global y optimizando su servicio. nivel para sus clientes en Europa.

Segmentación de la industria de espumas de embalaje

La espuma de embalaje se utiliza comúnmente como material acolchado para cajas, y esta solución de embalaje es conocida por su versatilidad y su capacidad de personalización. El mercado de espuma de embalaje está segmentado por material, estructura, aplicación y geografía. Por material, el mercado se segmenta en poliestireno, poliuretano, poliolefina y otros materiales. Por estructura, el mercado se divide en flexible y rígido. Por aplicación, el mercado se segmenta en envases de alimentos y envases industriales. El informe también cubre el tamaño del mercado y las previsiones para el mercado de espuma de embalaje en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| Poliestireno |

| Poliuretano |

| poliolefina |

| Otros materiales |

| Flexible |

| Rígido |

| Envasado de alimentos | |

| Embalajes industriales | Transporte |

| Electricidad y Electrónica | |

| Cuidado personal | |

| Farmacéutico | |

| Otros embalajes industriales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Material | Poliestireno | |

| Poliuretano | ||

| poliolefina | ||

| Otros materiales | ||

| Estructura | Flexible | |

| Rígido | ||

| Solicitud | Envasado de alimentos | |

| Embalajes industriales | Transporte | |

| Electricidad y Electrónica | ||

| Cuidado personal | ||

| Farmacéutico | ||

| Otros embalajes industriales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de espuma de embalaje

¿Qué tamaño tiene el mercado de Espumas para embalaje?

Se espera que el tamaño del mercado de espumas de embalaje alcance los 11,67 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,68% para alcanzar los 14,68 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Espumas de embalaje?

En 2024, se espera que el tamaño del mercado de espumas de embalaje alcance los 11,67 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Espumas de embalaje?

Armacell LLC, Borealis AG, Sealed Air, Recticel NV/SA, TotalEnergies son las principales empresas que operan en el mercado de espumas para embalaje.

¿Cuál es la región de más rápido crecimiento en el mercado Espumas de embalaje?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Espumas de embalaje?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de espumas para embalaje.

¿Qué años cubre este mercado de Espumas para embalaje y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de espumas de embalaje se estimó en 11,15 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Espumas de embalaje para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Espumas de embalaje para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de espumas de embalaje

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Espuma para embalaje en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Espuma de embalaje incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.