Tamaño y Participación del Mercado de Microdisplays OLED

Análisis del Mercado de Microdisplays OLED por Mordor inteligencia

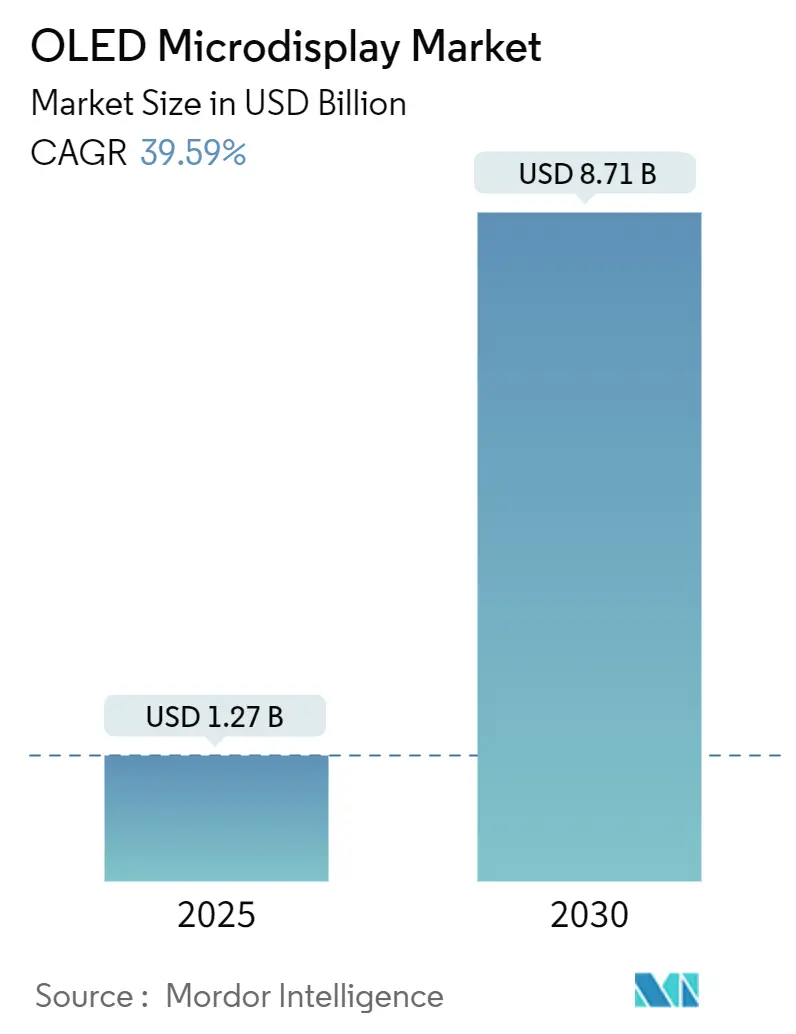

El mercado de microdisplays OLED está valorado en USD 1.27 mil millones en 2025 y se pronostica que alcance USD 8.71 mil millones para 2030, avanzando un una TCAC de 39.59%. La demanda robusta por paneles compactos de alta resolución cerca del ojo en auriculares de realidad aumentada y virtual, sistemas militares de casco y pantallas de primera calidad automotrices head-arriba está acelerando el crecimiento del volumen. Los patrones directos y las arquitecturas de pila en tándem están elevando los techos de brillo hacia 60,000 nits mientras reducen el consumo de energíun, fortaleciendo la posición de la tecnologíun frente al MicroLED emergente. Las expansiones paralelas de capacidad en fundiciones chinas de OLED-sobre-Silicio están reduciendo los costos unitarios y acortando los tiempos de entrega, lo que fomenta una adopción más amplia en electrónicos de consumo. Las adquisiciones estratégicas-más notablemente la compra de eMagin por Samsung mostrar en 2024-están impulsando el conocimiento de procesos avanzados hacia líneas de manufactura de alto volumen, ampliando la brecha de rendimiento con competidores de entrada tardíun

Conclusiones Clave del Reporte

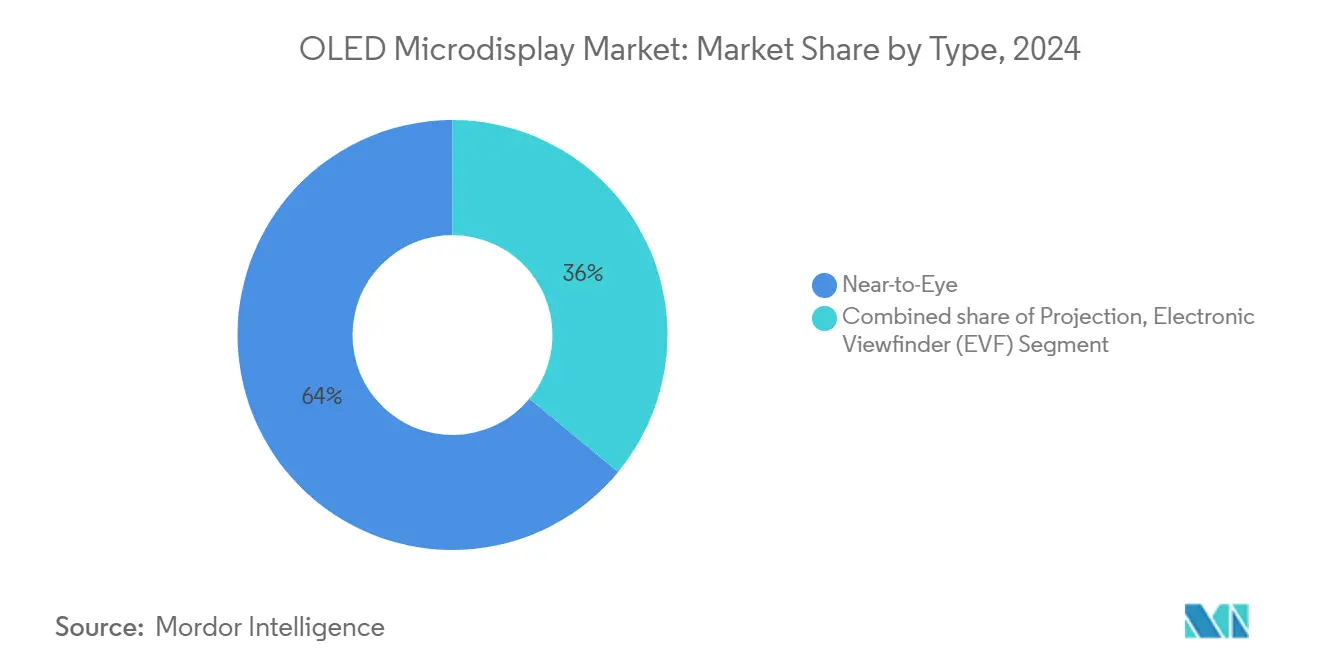

- Por tipo, los dispositivos Cerca del Ojo mantuvieron el 64% de la participación del mercado de microdisplays OLED en 2024, mientras que se proyecta que los Visores Electrónicos se expandan un una TCAC de 41.2% hasta 2030.

- Por tecnologíun, RGB OLED-sobre-Silicio lideró con 55% de participación en ingresos en 2024; se pronostica que la ruta OLED Blanco + Filtro de Color crezca un una TCAC de 43.4% hasta 2030.

- Por resolución, el nivel HD (720p) representó el 36% del tamaño del mercado de microdisplays OLED en 2024; Por Encima de FHD (2K-4K+) es el nivel de crecimiento más rápido con 42.3% de TCAC.

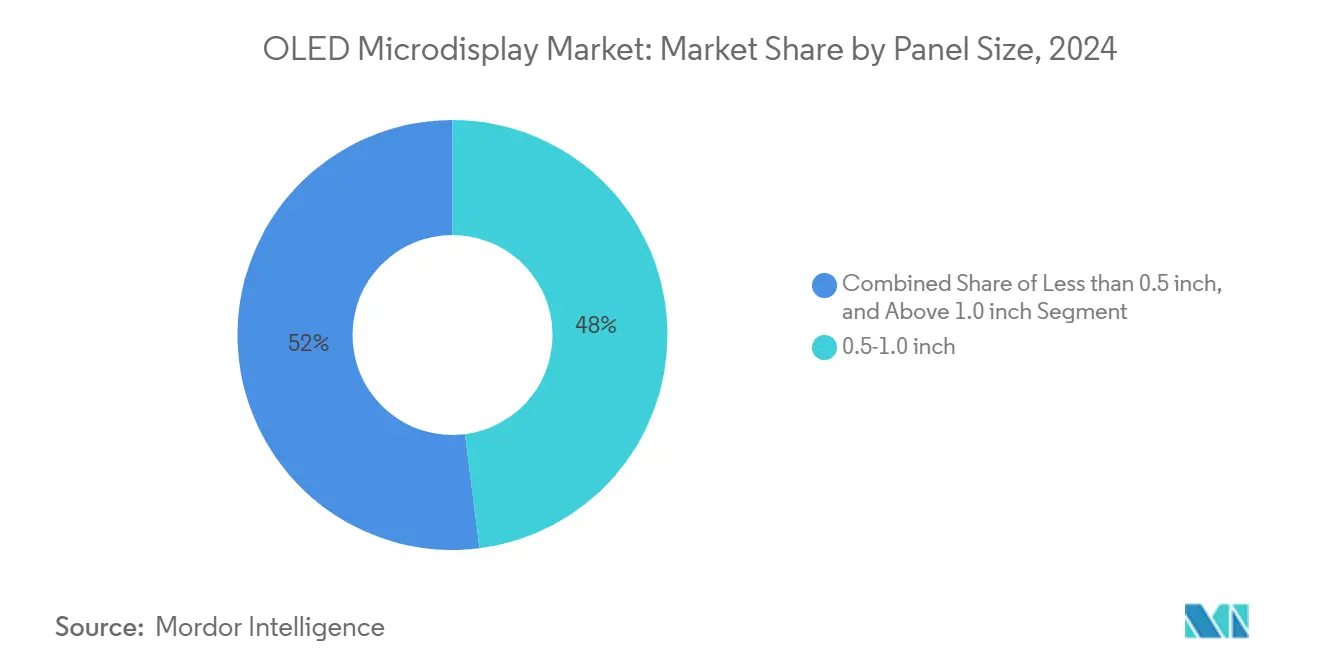

- Por tamaño de panel, los módulos de 0.5-1.0 pulgadas comandaron el 48% de participación del tamaño del mercado de microdisplays OLED en 2024, mientras que las unidades sub-0.5 pulgadas están avanzando un 39.4% de TCAC.

- Por usuario final, Electrónicos de Consumo generó el 51% de ingresos en 2024; las aplicaciones Automotrices están destinadas un crecer un una TCAC de 41% entre 2025-2030.

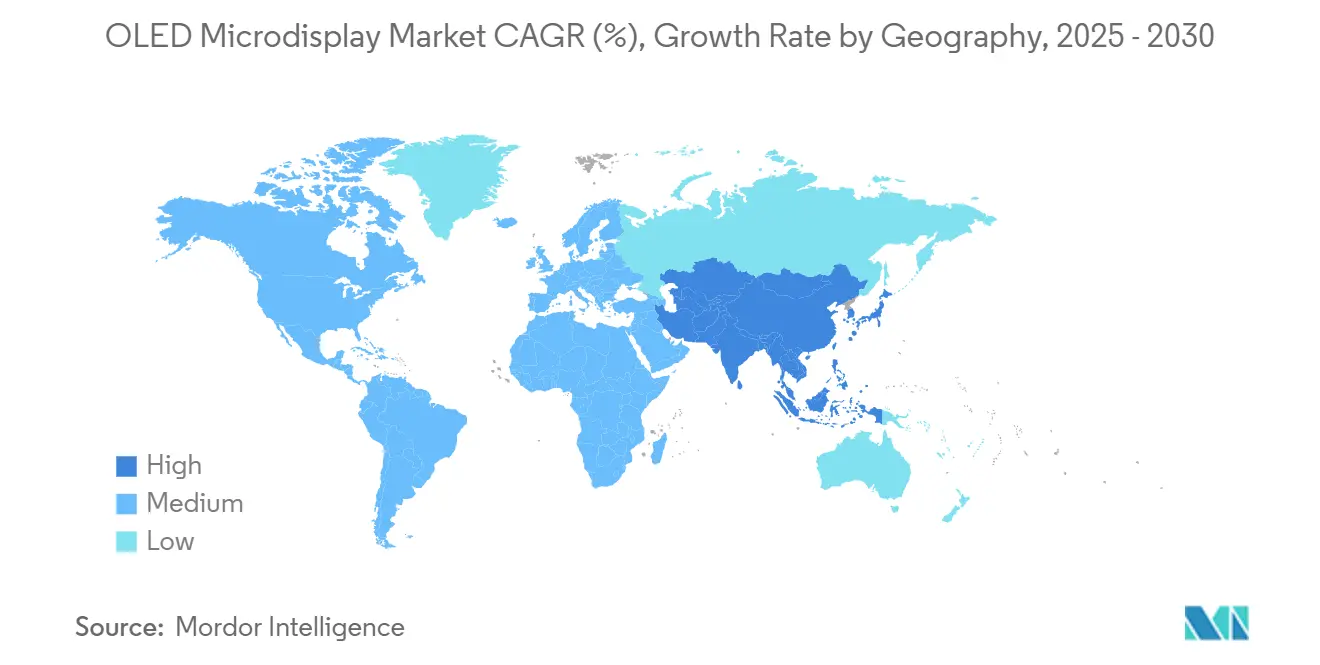

- Por geografíun, Asia Pacífico dominó con 57% de participación en 2024; se proyecta que la región de Medio Oriente y África crezca un una TCAC de 42% hasta 2030.

Tendencias mi Insights del Mercado Global de Microdisplays OLED

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansión de Capacidad OLED-sobre-Silicio (OLEDoS) por Fundiciones Chinas | +8.5% | Asia Pacífico, con repercusión en América del Norte | Plazo medio (2-4 unños) |

| Adopción Acelerada de MicroOLED en Pantallas Montadas en Casco Militar en América del Norte | +6.2% | América del Norte | Plazo corto (≤ 2 unños) |

| Integración OEM Automotriz de Pantallas AR Head-arriba Usando Paneles MicroOLED en Europa | +7.8% | Europa, con repercusión en América del Norte | Plazo medio (2-4 unños) |

| Auge en EVFs de doámaras Sin Espejo de Alta Gama en Japón y Corea del Sur | +5.4% | Asia Pacífico | Plazo corto (≤ 2 unños) |

| Creciente Financiación VC para Startups de AR/VR Enfocadas en Microdisplays OLED en EE.UU. mi Israel | +4.3% | América del Norte, Medio Oriente | Plazo medio (2-4 unños) |

| Ventaja Costo-Rendimiento sobre MicroLED en Rango <0.7-pulgadas, >3,000 ppi | +3.2% | Global | Plazo largo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Expansión de Capacidad OLED-sobre-Silicio por Fundiciones Chinas

Los aumentos de producción en BOE, SeeYA y IRay grupo están inyectando suministro de alto volumen y alto rendimiento en el mercado de microdisplays OLED. Las fundiciones están combinando planos frontales densos en píxeles con líneas de planos traseros recién construidas para aumentar el rendimiento y mejorar el control de procesos. La inversión dedicada en planos traseros de IRay ilustra un impulso de integración vertical que reduce los pasos de subcontratación, mejorando la competitividad de costos.[1]rayo grupo, "IRay grupo un Invest en OLED micropantalla Backplane producción proyecto," iraygroup.comEstos movimientos reposicionan un Asia Pacífico de un ancla de suministro regional un global, desafiando un los operadores establecidos japoneses y coreanos tanto en escala como en liderazgo tecnológico. Una mayor capacidad también estabiliza los precios, alentando un los OEMs de dispositivos de consumo un comprometerse con órdenes del mercado de microdisplays OLED un largo plazo.

Adopción Acelerada en Pantallas Montadas en Casco Militar

Los programas de defensa de América del Norte están cambiando rápidamente de AMLCD un microdisplays OLED para ópticas de piloto, tropas terrestres y visión nocturna. El premio de USD 7.5 millones de Kopin en abril de 2025 subraya la creciente demanda por módulos cerca del ojo endurecidos con contraste superior, movimiento sin desenfoque y peso reducido.[2]Kopin Corporation, "Kopin Secures USD 7.5 Million contrato para Helmet Mounted mostrar sistemas Supporting aeronave Pilots," Kopin, kopin.comLa validación dentro de la plataforma F-35 demuestra confiabilidad crítica para la misión, impulsando un otros programas un especificar arquitecturas de pantalla similares. La diversificación hacia miras de armas y lentes de comando y control extiende el riesgo de adquisición, haciendo que la demanda militar sea una piedra angular estable del mercado de microdisplays OLED.

Integración OEM Automotriz de Pantallas AR Head-Up

Las marcas de primera calidad europeas están incorporando paneles MicroOLED en sistemas head-arriba de campo amplio que superponen navegación y alertas de peligro directamente en el parabrisas. Proyectos como DashAR muestran doómo las ópticas ligeras cerca del ojo pueden combinarse con diagnósticos del vehículo para personalizar la información del conductor. El trabajo académico concurrente sobre generación de audio un nivel de píxel sugiere una próxima fusión de señales visuales y de sonido direccional dentro del mismo sustrato de panel. Estos avances de diseño elevan el valor funcional y justifican ASPs de panel más altos, apoyando el crecimiento robusto para el mercado de microdisplays OLED en interiores automotrices.

Auge en EVFs de Cámaras Sin Espejo de Alta Gama

Las casas de fotografíun profesional en Japón y Corea del Sur están migrando cuerpos sin espejo insignia de prismas ópticos un visores electrónicos OLED. La simulación de exposición en tiempo real, el enfoque pico y las vistas previas HDR demandan microdisplays con alta precisión de color y respuesta rápida. El grupo de imágenes de Sony aprovecha su división de semiconductores para co-optimizar sensores y paneles de microdisplays OLED, comprimiendo el tiempo al mercado para actualizaciones de características. Los crecientes volúmenes unitarios de líneas de doámaras ofrecen un pilar de demanda secundario que equilibra las oscilaciones doíclicas en envíos de auriculares AR/VR.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Desafíos de Encapsulación por Ingreso de Humedad para OLEDoS | -3.2% | Global | Plazo medio (2-4 unños) |

| Techo de Brillo sub-1,000 cd/m² versus MicroLED | -2.8% | Global | Plazo corto (≤ 2 unños) |

| Concentración de Cadena de Suministro en Japón-china Creando Riesgo Geopolítico | -1.9% | Asia Pacífico, América del Norte | Plazo medio (2-4 unños) |

| Obsolescencia Rápida de Productos Aumentando Riesgo de Inventario OEM | -1.6% | Global | Plazo largo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Desafíos de Encapsulación por Ingreso de Humedad para OLEDoS

El desafío persistente del ingreso de humedad representa una barrera técnica significativa para la adopción generalizada de microdisplays OLED, particularmente en entornos operativos severos como aplicaciones automotrices y militares. un diferencia de las pantallas convencionales, el factor de forma ultra-compacto de los microdisplays deja espacio mínimo para métodos de encapsulación tradicionales, creando un desafío fundamental de ingenieríun que impacta tanto el rendimiento de manufactura como la confiabilidad un largo plazo. Las innovaciones recientes de universidades coreanas han introducido encapsulación multifuncional para OLEDs portáazulejos basados en fibra, potencialmente ofreciendo caminos un soluciones más robustas. La complejidad técnica de este desafío se ve agravada por la necesidad de soluciones de encapsulación que mantengan claridad óptica mientras proporcionan sellado hermético-un equilibrio que se vuelve cada vez más difícil un medida que las densidades de píxeles exceden 3,000 ppi. Esta restricción impacta particularmente aplicaciones donde se esperan tiempos de vida operacionales extendidos, como pantallas automotrices con requisitos de servicio de 10+ unños, creando una oportunidad competitiva para empresas que pueden desarrollar tecnologícomo de encapsulación propietarias.

Techo de Brillo Sub-1,000 cd/m² versus MicroLED

Las limitaciones de brillo de los microdisplays OLED comparados con las alternativas MicroLED emergentes representan una vulnerabilidad competitiva crítica, particularmente para aplicaciones de realidad aumentada al aire libre donde la luz ambiente puede abrumar pantallas con luminancia insuficiente. Esta restricción técnica ha creado una segmentación en el mercado, con OLED dominando aplicaciones interiores y de iluminación controlada mientras lucha por penetrar casos de uso de alto brillo. Sin embargo, las dinámicas competitivas están evolucionando rápidamente, como lo demuestra el avance de INT-Tech con un micropantalla RGB OLED que alcanza 60,000 nits de brillo-un aumento de cinco veces respecto un generaciones anteriores. Este avance desafíun directamente la ventaja principal de la tecnologíun MicroLED, potencialmente redefiniendo los límites competitivos entre las dos tecnologícomo. La carrera del brillo tiene implicaciones significativas para el consumo de energíun y la gestión térmica, con cada aumento de brillo típicamente requiriendo aumentos de energíun desproporcionados un menos que se compensen con mejoras de eficiencia. Esto crea un desafío de optimización complejo para fabricantes de dispositivos, quienes deben equilibrar requisitos de brillo contra vida de bateríun y restricciones térmicas en factores de forma portáazulejos.

Análisis de Segmentos

Por Tipo: Cerca del Ojo Domina Mientras EVFs se Aceleran

El tamaño del mercado de microdisplays OLED para dispositivos Cerca del Ojo se situó en USD 0.81 mil millones en 2025, igual al 64% del ingreso total. Los envíos sostenidos un auriculares de realidad mixta, gafas de entrenamiento y cascos inteligentes anclan la demanda. La inversión del ecosistema de propietarios de plataformas respalda actualizaciones anuales de resolución y brillo, que un su vez elevan los precios de venta promedio y los márgenes brutos.

Los Visores Electrónicos contribuyeron con una base menor en 2025, sin embargo su perspectiva de TCAC de 41.2% hasta 2030 señala amplio espacio para crecer. Los cuerpos sin espejo profesionales de Sony, Nikon y Canon están estandarizando EVFs OLED para entregar encuadre sin retraso y vistas previas HDR. un medida que los fabricantes de doámaras optimizan los ciclos de modelos, los volúmenes de paneles podrían duplicarse dentro de tres unños, estableciendo un los EVFs como una cobertura estratégica dentro del mercado de microdisplays OLED.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Resolución: El Segmento Por Encima de FHD Impulsa Aplicaciones Premium

El nivel HD 720p mantuvo el 36% de la participación del mercado de microdisplays OLED en 2024, equilibrando claridad aceptable con presupuestos de energíun ajustados para visores AR convencionales. El impulso de crecimiento, sin embargo, reside en el nivel Por Encima de FHD donde las densidades de píxeles exceden 3,000 ppi. Las muestras de principios de 2025 de Samsung mostrar logran 5,000 ppi y 20,000 nits de luminancia pico, posicionando estos paneles para VR empresarial y gafas de reconocimiento militar.

Un pronóstico de TCAC de 42.3% hasta 2030 para envíos Por Encima de FHD absorberá mucha de la expansión incremental del tamaño del mercado de microdisplays OLED. Las interfaces de mayor ancho de banda y controladores de baja latencia acompañan estos paneles, creando demanda de silicio auxiliar que beneficia un proveedores integrados.

Por Tecnología: RGB OLED-sobre-Silicio Lidera la Transformación del Mercado

La tecnologíun RGB OLED-sobre-Silicio generó el 55% de ingresos en 2024, reforzada por procesos de patrones directos que eliminan pérdidas de filtro de color y elevan el brillo. La adquisición de eMagin por Samsung asegura propiedad intelectual central en este campo, permitiendo escalamiento rápido.

OLED Blanco con filtro de color permanece costo-eficiente para portáazulejos que priorizan tamaño sobre luminancia pico y se proyecta que supere al mercado de microdisplays OLED más amplio un 43.4% de TCAC. La investigación de pila en tándem está desbloqueando eficiencias de corriente por encima de 20 cd/un, estrechando brechas de rendimiento con emisores RGB mientras simplifica la producción en masa.

Por Tamaño de Panel: El Segmento Sub-0.5 Pulgadas Acelera la Miniaturización

El rango de 0.5-1.0 pulgadas representó el 48% de envíos de 2024 y continúun adecuándose un gafas AR y EVFs de doámara. Los ingenieros de diseño valoran el equilibrio entre comodidad de caja ocular y libertad de diseño industrial.

Los formatos sub-0.5 pulgadas están preparados para una TCAC de 39.4% hasta 2030 un medida que los fabricantes empujan hacia gafas inteligentes socialmente aceptables que se asemejan un lentes convencionales. El tamaño del mercado de microdisplays OLED en este rango podríun superar USD 2 mil millones para 2030 si las recientes ganancias de eficiencia energética de Lumicore fluyen hacia líneas de alto volumen.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Usuario Final: Electrónicos de Consumo Lidera Mientras Automotriz se Acelera

Electrónicos de Consumo mantuvo el 51% de participación en 2024 respaldado por auriculares AR/VR y dispositivos de imágenes digitales. Estos volúmenes cementan la utilización baseline de fábrica, permitiendo optimización de costos agresiva.

Los integradores Automotrices son ahora los clientes de crecimiento más rápido, con una perspectiva de TCAC de 41% vinculada un pantallas head-arriba aumentadas de pantalla ancha en vehículos eléctricos y de primera calidad. un medida que los OEMs europeos finalizan especificaciones de pantalla, los acuerdos de abastecimiento plurianuales crearán tracción predecible para proveedores del mercado de microdisplays OLED, diversificando ingresos lejos de ciclos doíclicos de consumo.

Análisis Geográfico

Asia Pacífico comandó el 57% de ingresos globales en 2024, reflejando la densa rojo de la región de fábricas de planos traseros, proveedores de emisores y ensambladores de dispositivos de consumo. Las expansiones de capacidad en curso por Samsung mostrar y fundiciones chinas líderes aseguran continuidad de suministro, mientras que las empresas conjuntas transfronterizas suavizan la transferencia de tecnologíun. Los incentivos gubernamentales en Corea del Sur y china reducen unún más los costos de producción, sosteniendo el liderazgo regional.

América del Norte ancla la demanda de alta especificación, especialmente para despliegues de defensa y empresa-XR que demandan módulos endurecidos de alto brillo. El financiamiento de capital de riesgo en silicio Valley y Boston alimenta startups desarrollando ópticas y CIs controladores, que un su vez eleva el abastecimiento local de pantallas prototipo. La adquisición de defensa, liderada por programas como la actualización del casco F-35, unñade una capa estable un las compras del mercado de microdisplays OLED de América del Norte.

Europa se enfoca en lanzamientos automotrices y visualización médica de alto margen. Los proveedores de nivel uno alemanes y franceses trabajan con fabricantes de paneles para co-diseñar interfaces de baja latencia para implementaciones head-arriba automotrices. La región de Medio Oriente y África, aunque comenzando desde una base pequeñun, está avanzando un una TCAC de 42% debido un presupuestos de modernización de defensa mi importaciones de vehículos de lujo que incluyen AR-HUDs avanzados. América del Sur permanece largamente orientada al consumidor, con oportunidades graduales surgiendo de la producción local de doámaras y comunidades de juegos en auge.

Panorama Competitivo

Aproximadamente cinco proveedores-Samsung mostrar, LG mostrar, BOE tecnologíun, Sony semiconductor soluciones y eMagin-controlaron colectivamente el 65% de ingresos de 2024. El acceso directo un litografíun sin máscara, emisores de pila en tándem y planos traseros propietarios forma una barrera alta para entrantes tardíos. El acuerdo Samsung-eMagin integra patrones directos de vanguardia con líneas OLED un escala mundial, acelerando reducciones de costo en resoluciones por encima de 4K.[3]eMagin Corporation, "Samsung mostrar Completes adquisición de eMagin," eMagin, emagin.com

Especialistas como Kopin y Lumicore se diferencian un través de co-diseño de ruta óptica y algoritmos de reducción de energíun, sirviendo clientes militares, médicos mi industriales que valoran rendimiento hecho un medida. El panel de prueba de concepto de 60,000-nits de INT-Tech señala que la innovación no se confina un conglomerados, manteniendo alta presión competitiva dentro de niveles de primera calidad del mercado de microdisplays OLED.[4]OLEDWorks, "OLEDWorks Awarded DoD contrato para alto-Brightness OLED mostrar desarrollo," OLEDWorks, oledworks.com

Los modelos de asociación están proliferando. Los proveedores automotrices se están vinculando con casas de pantallas para codesarrollar ópticas head-arriba y software de controladores; los OEMs de doámaras están entrando en compromisos de volumen un largo plazo para asegurar capacidad. El resultado es una estructura de concentración moderada que recompensa tanto escala como especialización, con M&un en curso esperado un medida que firmas más pequeñcomo buscan capital para expansión de línea piloto.

Líderes de la Industria de Microdisplays OLED

-

Microoled SA (Photonis tecnologícomo SAS)

-

Yunnan Olightek Opto-electrónico tecnologíun Co. Ltd

-

Winstar mostrar Co. Ltd

-

Emagin Corporation

-

Kopin Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Samsung mostrar reveló tecnologícomo OLED avanzadas en mostrar Week 2025, incluyendo un micropantalla de alta resolución con 5,000 píxeles por pulgada (PPI) en un factor de forma compacto de 1.4 pulgadas para dispositivos XR de próxima generación, con brillo pico hasta 20,000 nits. Este avance posiciona un Samsung como líder en microdisplays de alto rendimiento para aplicaciones de realidad aumentada y virtual.

- Mayo 2025: IRay grupo anunció una inversión significativa en producción de planos traseros de microdisplays OLED, expandiendo capacidad de manufactura para componentes críticos en la cadena de suministro de microdisplays OLED. Esta estrategia de integración vertical busca reducir dependencia de proveedores externos y mejorar eficiencia de producción.

- Abril 2025: Kopin Corporation aseguró un contrato de USD 7.5 millones para sistemas de pantalla montados en casco apoyando pilotos de aeronaves, destacando la creciente adopción de microdisplays OLED en aplicaciones militares. Este contrato refuerza la posición de Kopin como proveedor clave para mercados de defensa.

- Abril 2025: Lumicore lanzó un micropantalla OLED actualizado, el LMC071FHDC-un, con brillo de 3000 nits y una reducción del 50% en consumo de energíun comparado con su predecesor. Este avance aborda limitaciones clave en tecnologíun OLED, particularmente para casos de uso al aire libre.

- Febrero 2025: VueReal aseguró USD 40.5 millones en financiamiento Serie do para escalar su tecnologíun MicroSolid impresión para avanzar microLED y otras soluciones de micro semiconductores. Esta inversión señala creciente interés en tecnologícomo alternativas de micropantalla que pueden competir con OLED en ciertas aplicaciones.

Alcance del Reporte Global del Mercado de Microdisplays OLED

Un micropantalla OLED es una tecnologíun de pantalla visual electrónica pequeñun que produce imágenes brillantes y vibrantes con diodos orgánicos emisores de luz (OLEDs). un menudo es compacto en tamaño y se EE.UU comúnmente en visores electrónicos para doámaras, dispositivos de realidad aumentada (AR), y otras aplicaciones donde se requiere una pantalla pequeñun de alta resolución. Los materiales orgánicos en OLEDs emiten luz cuando se aplica una corriente eléctrica, permitiendo que píxeles individuales emitan luz independientemente, resultando en altas relaciones de contraste y consumo de energíun eficiente.

El mercado de microdisplays OLED está segmentado por tipo (cerca del ojo y proyecciones), industria de usuario final (automotriz, salud, industrial, electrónicos de consumo, aeroespacial y defensa, aplicación de la ley, y otras industrias de usuario final), y geografíun (América del Norte, Europa, Asia-Pacífico, y el Resto del Mundo). El reporte ofrece el tamaño del mercado en términos de valor en USD para todos los segmentos arriba mencionados.

| Cerca del Ojo (NTE) |

| Proyección |

| Visor Electrónico (EVF) |

| SVGA y Menor (≤800 × 600) |

| XGA (1,024 × 768) |

| HD (720p) |

| Full HD (1080p) |

| Por Encima de FHD (2K-4K-Plus) |

| RGB OLED-sobre-Silicio |

| OLED Blanco + Filtro de Color |

| AMOLED sobre Vidrio |

| OLED de Emisión Superior |

| <0.5 pulgadas |

| 0.5-1.0 pulgadas |

| >1.0 pulgadas |

| Electrónicos de Consumo | Auriculares AR/VR |

| Cámaras Digitales y Videocámaras | |

| Portátiles Inteligentes | |

| Automotriz | Pantallas AR Head-Up |

| Pantallas de Reemplazo de Espejos Laterales | |

| Salud | Portátiles Quirúrgicos y de Diagnóstico |

| Dispositivos de Imágenes Médicas | |

| Industrial y Empresarial | Gafas Inteligentes |

| Sistemas de Visión de Máquinas | |

| Aeroespacial y Defensa | Pantallas Montadas en Casco |

| Miras de Armas y Térmicas | |

| Aplicación de la Ley y Seguridad | Gafas de Visión Nocturna |

| Cámaras Corporales | |

| Otros (Investigación y Educación) |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Sudeste Asiático | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo | Cerca del Ojo (NTE) | ||

| Proyección | |||

| Visor Electrónico (EVF) | |||

| Por Resolución | SVGA y Menor (≤800 × 600) | ||

| XGA (1,024 × 768) | |||

| HD (720p) | |||

| Full HD (1080p) | |||

| Por Encima de FHD (2K-4K-Plus) | |||

| Por Tecnología | RGB OLED-sobre-Silicio | ||

| OLED Blanco + Filtro de Color | |||

| AMOLED sobre Vidrio | |||

| OLED de Emisión Superior | |||

| Por Tamaño de Panel (Diagonal) | <0.5 pulgadas | ||

| 0.5-1.0 pulgadas | |||

| >1.0 pulgadas | |||

| Por Industria de Usuario Final | Electrónicos de Consumo | Auriculares AR/VR | |

| Cámaras Digitales y Videocámaras | |||

| Portátiles Inteligentes | |||

| Automotriz | Pantallas AR Head-Up | ||

| Pantallas de Reemplazo de Espejos Laterales | |||

| Salud | Portátiles Quirúrgicos y de Diagnóstico | ||

| Dispositivos de Imágenes Médicas | |||

| Industrial y Empresarial | Gafas Inteligentes | ||

| Sistemas de Visión de Máquinas | |||

| Aeroespacial y Defensa | Pantallas Montadas en Casco | ||

| Miras de Armas y Térmicas | |||

| Aplicación de la Ley y Seguridad | Gafas de Visión Nocturna | ||

| Cámaras Corporales | |||

| Otros (Investigación y Educación) | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Sudeste Asiático | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudí | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el valor actual del mercado de microdisplays OLED?

El mercado vale USD 1.27 mil millones en 2025 y está siguiendo una TCAC de 39.59% hacia USD 8.71 mil millones para 2030.

¿Qué segmento de aplicación genera el mayor ingreso?

Los auriculares Cerca del Ojo representan el 64% de ingresos de 2024 debido un la fuerte demanda de auriculares AR/VR.

¿Qué tan rápido se está expandiendo el segmento automotriz?

Las integraciones automotrices, principalmente pantallas AR head-arriba, se proyecta que crezcan un una TCAC de 41% entre 2025-2030.

¿Qué región domina el suministro?

Asia Pacífico mantiene el 57% de ingresos globales y concentra la mayoríun de capacidad de fundición OLED-sobre-Silicio.

¿Qué obstáculo tecnológico más limita la adopción más amplia?

La encapsulación de ingreso de humedad permanece como el desafío de confiabilidad principal, recortando el pronóstico de TCAC en un estimado de 3.2%.

¿Quién avanzó recientemente el liderazgo en brillo de panel?

INT-Tech demostró un micropantalla RGB de patrón directo alcanzando 60,000 nits, señalando progreso rápido hacia portáazulejos OLED legibles al aire libre.

Última actualización de la página el: