Análisis del mercado de energía térmica de América del Norte

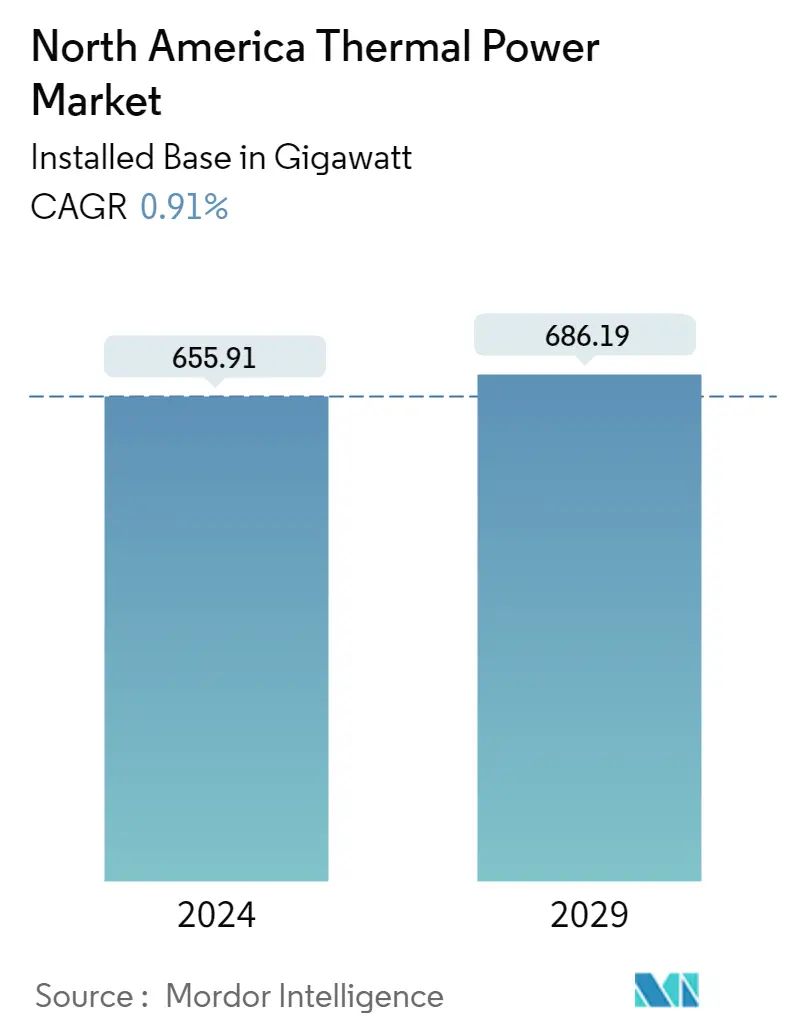

Se espera que el tamaño del mercado de energía térmica de América del Norte en términos de base instalada crezca de 655,91 gigavatios en 2024 a 686,19 gigavatios para 2029, a una tasa compuesta anual del 0,91% durante el período previsto (2024-2029).

- A mediano plazo, es probable que factores como el aumento de las inversiones en centrales térmicas impulsen el mercado.

- Por otro lado, se espera que un aumento de la participación de las energías renovables en el mix total de generación de energía y como una alternativa más limpia económicamente viable limite el crecimiento del mercado.

- Sin embargo, se espera que los avances tecnológicos en eficiencia y reducción de emisiones nocivas de los proyectos de energía térmica creen amplias oportunidades para los actores del mercado.

Tendencias del mercado de energía térmica de América del Norte

El gas natural dominará el mercado

- El gas natural se encuentra entre los combustibles más limpios y puede proporcionar electricidad a escala industrial. Se espera que la generación de energía a gas desplace la capacidad de carbón en la región en las próximas décadas. Además, se espera que las inversiones en energías renovables crezcan significativamente y que la flexibilidad que ofrece la generación de energía a gas siga siendo demandada.

- Entre los impulsores más importantes de las centrales térmicas de gas natural se encuentra su uso como energía de respaldo ante la falta de confiabilidad de fuentes renovables como la eólica y la solar. Las plantas de gas natural pueden empezar a funcionar con poca antelación, lo que puede aumentar la fiabilidad de la red pública. ayudando así al crecimiento del mercado.

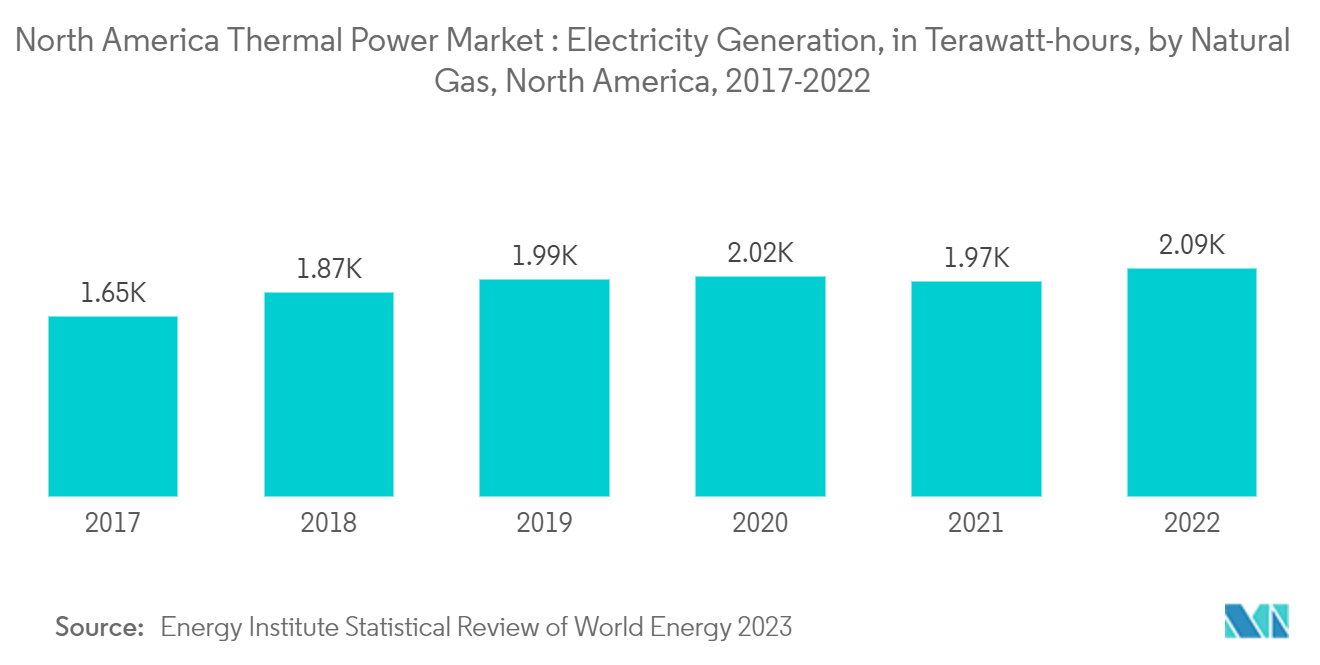

- La energía primaria proporcionada por el gas natural en la región aumentó un 4,7%, a 39,58 exajulios en 2022 desde 37,80 exajulios en 2021. Se espera que esta tendencia de aumento en el consumo de energía primaria de gas natural impulse el mercado. Además, la generación de electricidad a partir de gas natural en la región alcanzó los 2.089,4 TWh en 2022.

- En febrero de 2022, la Comisión Federal de Electricidad (CFE) de México adjudicó el desarrollo de los nuevos ciclos combinados de gas natural Valladolid y Mérida, ambos en Yucatán, a un consorcio formado por las empresas españolas Técnicas Reunidas y TSK, que diseñarán y construirán conjuntamente construirá estas plantas, así como Mitsubishi Power, que suministrará la tecnología de turbinas.

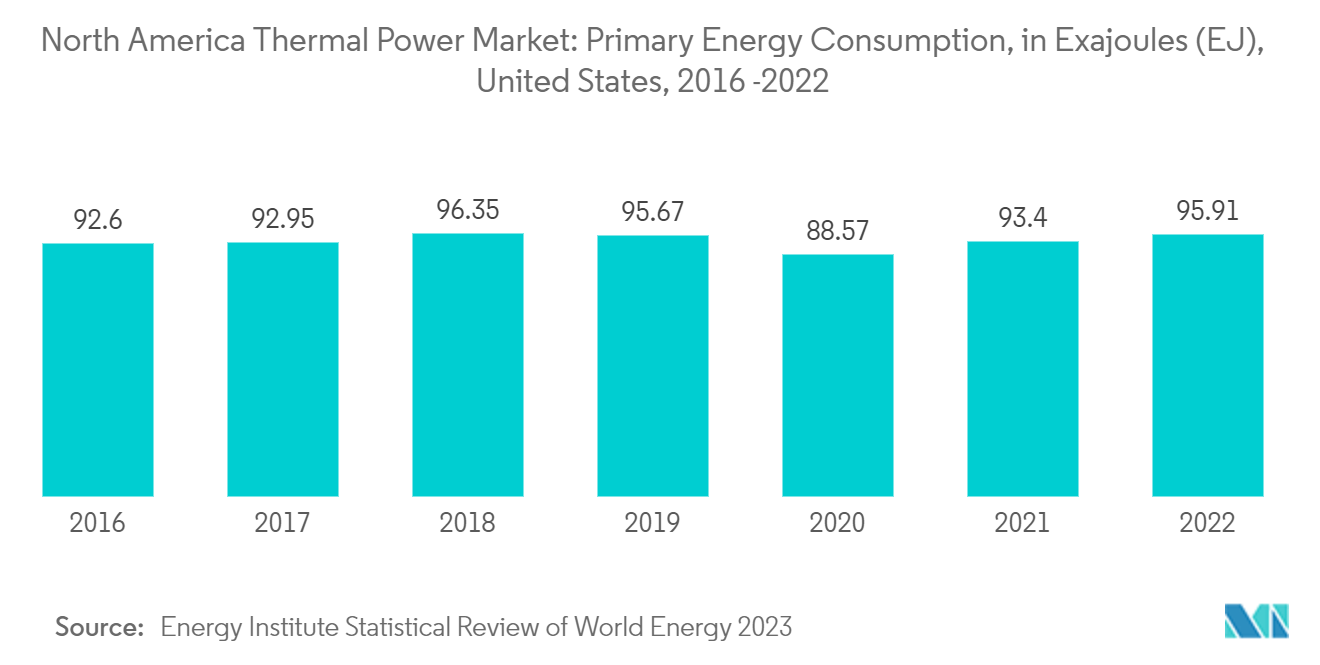

- El consumo de energía primaria en la región aumentó un 3%, a 118,78 exajulios en 2022 desde 115,23 exajulios en 2021. Se espera que el aumento del consumo de energía primaria en el país impulse el crecimiento del mercado.

- Por lo tanto, se espera que el gas natural domine el mercado en el período previsto debido al aumento de las inversiones en el campo.

Estados Unidos dominará el mercado

- Se espera que el gas desempeñe un papel crucial en Estados Unidos, incluso en los estados que tienen políticas totales de descarbonización. También se espera un aumento de las tecnologías de gas limpio en los próximos años, junto con un aumento de la eficiencia de las centrales eléctricas.

- El consumo de energía primaria en el país aumentó un 2,6%, a 95,91 exajulios en 2022 desde 93,40 exajulios en 2021. Es probable que el aumento del consumo de energía primaria en el país impulse el crecimiento del mercado.

- En Estados Unidos, diferentes estados están siguiendo diferentes caminos para el establecimiento de centrales térmicas. Por ejemplo, el gas natural domina el estado de California, pero el estado está presionando a sus empresas de servicios públicos para que reemplacen las plantas de energía de gas natural con energías renovables y otros recursos. Otros estados, como los del Medio Oeste, están siguiendo un enfoque más basado en el gas natural para sus necesidades energéticas.

- En diciembre de 2022, Competitive Power Ventures (CPV) anunció la construcción de una nueva central eléctrica a gas en el condado de Doddridge, Virginia Occidental. Se espera que la central eléctrica de gas natural de ciclo combinado cuente con tecnología de captura de carbono con una capacidad de 1.800 MW. El costo del proyecto sería de 3 mil millones de dólares.

- El país ha experimentado un aumento significativo en la producción de petróleo y gas de esquisto, lo que ha reducido drásticamente su dependencia de las cadenas mundiales de suministro de energía. La reducción del precio del gas natural ha contribuido aún más al crecimiento del mercado de la energía térmica.

- Por lo tanto, se espera que Estados Unidos domine el mercado de energía térmica de América del Norte debido a importantes inversiones en el sector.

Descripción general de la industria de energía térmica de América del Norte

El mercado norteamericano de energía térmica está semiconsolidado. Algunos de los actores clave en este mercado (sin ningún orden en particular) incluyen NextEra Energy, Inc., Dominion Energy, Inc., Duke Energy Corporation, Southern Company y American Electric Power Company Inc., entre otros.

En abril de 2022, NextEra Energy anunció Real Zero, el objetivo de reducción de emisiones de carbono jamás impuesto por un productor de energía, cuyo objetivo es eliminar las emisiones de carbono de sus operaciones para 2045. Lograr el objetivo requeriría una inversión sustancial por parte de la empresa y la conversión de su flota de generación. eliminando todas las emisiones de carbono de alcance uno y alcance dos en todas las operaciones de NextEra Energy y al mismo tiempo mejorando la asequibilidad, la confiabilidad, la resiliencia y la certeza de costos para los numerosos grupos de clientes a los que presta servicios.

Líderes del mercado de energía térmica de América del Norte

NextEra Energy, Inc.

Dominion Energy, Inc.

Duke Energy Corporation

Southern Company

American Electric Power Company Inc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de energía térmica de América del Norte

- Noviembre de 2023 el negocio Gas Power de GE Vernova anunció que apoyaría el desarrollo de un sistema de hidrógeno verde de extremo a extremo que Duke Energy planea construir y operar en su planta DeBary, ubicada en el condado de Volusia, Florida, cerca de Orlando. Cuando esté operativo en 2024, el nuevo sistema de hidrógeno proporcionará energía máxima a los clientes de Duke en momentos de mayor demanda de electricidad. Se espera que la planta sea la primera en los Estados Unidos y una de las primeras plantas de energía del mundo en producir y utilizar hidrógeno verde para alimentar una turbina de gas para aplicaciones de energía pico cuando la red requiere generación eléctrica adicional para satisfacer la demanda. La producción, el almacenamiento y el uso final se ubicarán en la central eléctrica de DeBary. GE Vernova apoyará la integración de la turbina con hidrógeno verde, incluida la actualización de una de las cuatro turbinas de gas GE 7E instaladas en el sitio para acomodar mezclas de combustible de hidrógeno de volúmenes significativos.

- Noviembre de 2022 El gobierno de los Estados Unidos anunció que ocho centrales eléctricas de turbinas de gas de ciclo combinado (CCGT) alimentadas con gas natural habían entrado en funcionamiento en los Estados Unidos. Según estimaciones y datos del Inventario Mensual de Generadores Eléctricos de Estados Unidos, se esperaba que estas nuevas plantas agregaran 7.775 megavatios (MW) de capacidad de generación eléctrica a la red eléctrica de Estados Unidos.

- Mayo de 2022 JERA Co., Inc., a través de su subsidiaria JERA Americas Inc., celebró un acuerdo de compra de acciones con una filial de fondos administrados por Stonepeak para la adquisición de una participación del 100% en los proyectos de generación de energía térmica en Massachusetts y Maine. en los Estados Unidos. Los dos proyectos, que tenían una capacidad combinada de aproximadamente 1,63 GW, son la central térmica Canal en Massachusetts y la central térmica Bucksport en Maine.

Segmentación de la industria de energía térmica de América del Norte

La generación de energía térmica es el proceso de generar electricidad utilizando calor directo de la quema de combustible o vapor creado al quemar petróleo, gas natural, carbón y otros para hacer girar generadores y generar electricidad.

El mercado de energía térmica de América del Norte está segmentado por fuente y geografía (Estados Unidos, Canadá y México). Por fuente, el mercado se segmenta en carbón, gas natural, energía nuclear y otros. El informe también cubre el tamaño del mercado y las previsiones para el mercado de energía térmica de América del Norte en los principales países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de la capacidad (GW).

| Carbón |

| Gas |

| Nuclear |

| Otros tipos de combustible |

| Estados Unidos |

| Canada |

| México |

| Tipo de combustible | Carbón |

| Gas | |

| Nuclear | |

| Otros tipos de combustible | |

| Geografía | Estados Unidos |

| Canada | |

| México |

Preguntas frecuentes sobre investigación de mercado de energía térmica en América del Norte

¿Qué tamaño tiene el mercado de energía térmica de América del Norte?

Se espera que el tamaño del mercado de energía térmica de América del Norte alcance los 655,91 gigavatios en 2024 y crezca a una tasa compuesta anual del 0,91% hasta alcanzar los 686,19 gigavatios en 2029.

¿Cuál es el tamaño actual del mercado de energía térmica de América del Norte?

En 2024, se espera que el tamaño del mercado de energía térmica de América del Norte alcance los 655,91 gigavatios.

¿Quiénes son los actores clave en el mercado de energía térmica de América del Norte?

NextEra Energy, Inc., Dominion Energy, Inc., Duke Energy Corporation, Southern Company, American Electric Power Company Inc son las principales empresas que operan en el mercado de energía térmica de América del Norte.

¿Qué años cubre este mercado de energía térmica de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de energía térmica de América del Norte se estimó en 650 gigavatios. El informe cubre el tamaño histórico del mercado de Energía térmica de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Energía térmica de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de energía térmica de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de energía térmica de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de energía térmica de América del Norte incluye una perspectiva de pronóstico del mercado (de 2024 a 2029) y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.