Análisis del mercado de redes inteligentes de América del Norte

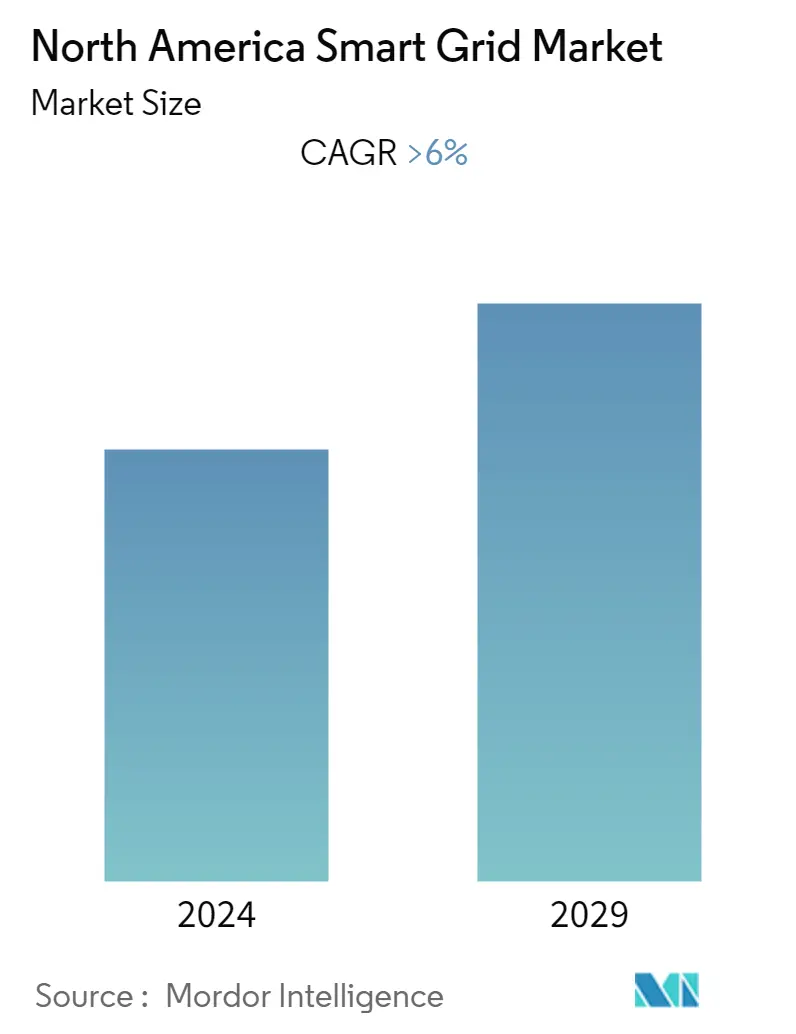

Se espera que la red inteligente de América del Norte registre una tasa compuesta anual de más del 6% durante el período previsto.

En 2020, el COVID-19 tuvo un efecto perjudicial en el mercado. Actualmente, el mercado ha alcanzado niveles prepandémicos.

- A mediano plazo, con una creciente demanda de energía, medidas cada vez mayores para reducir las pérdidas de transmisión y distribución y la mejora de las redes existentes con el desarrollo de fuentes de energía renovables, se espera que el mercado de redes inteligentes crezca significativamente durante el período previsto. Además, para mejorar la recaudación de ingresos por electricidad y mitigar el robo de electricidad en áreas de bajos ingresos, se espera que crezca la demanda de una red inteligente en la región.

- Por otro lado, se requiere una inversión considerable para establecer y modernizar las redes de generación, transmisión y distribución de energía, lo que puede ser un factor restrictivo en el crecimiento del mercado de redes inteligentes.

- Sin embargo, se espera que países como México inviertan 6.300 millones de dólares en infraestructura de redes inteligentes y otros 2.100 millones de dólares en LED y alumbrado público inteligente para 2027, lo que puede crear grandes oportunidades para los actores del mercado interesados.

- Es probable que Estados Unidos domine el mercado de redes inteligentes de América del Norte durante el período de pronóstico. Se espera que las iniciativas y políticas gubernamentales impulsen el mercado de redes inteligentes en el país.

Tendencias del mercado de redes inteligentes de América del Norte

Infraestructura de medición avanzada para presenciar un crecimiento significativo

- La infraestructura de medición avanzada (AMI), o medición inteligente, integra medidores inteligentes, redes de comunicación y sistemas de gestión de datos que permiten la comunicación bidireccional entre las empresas de servicios públicos y los clientes.

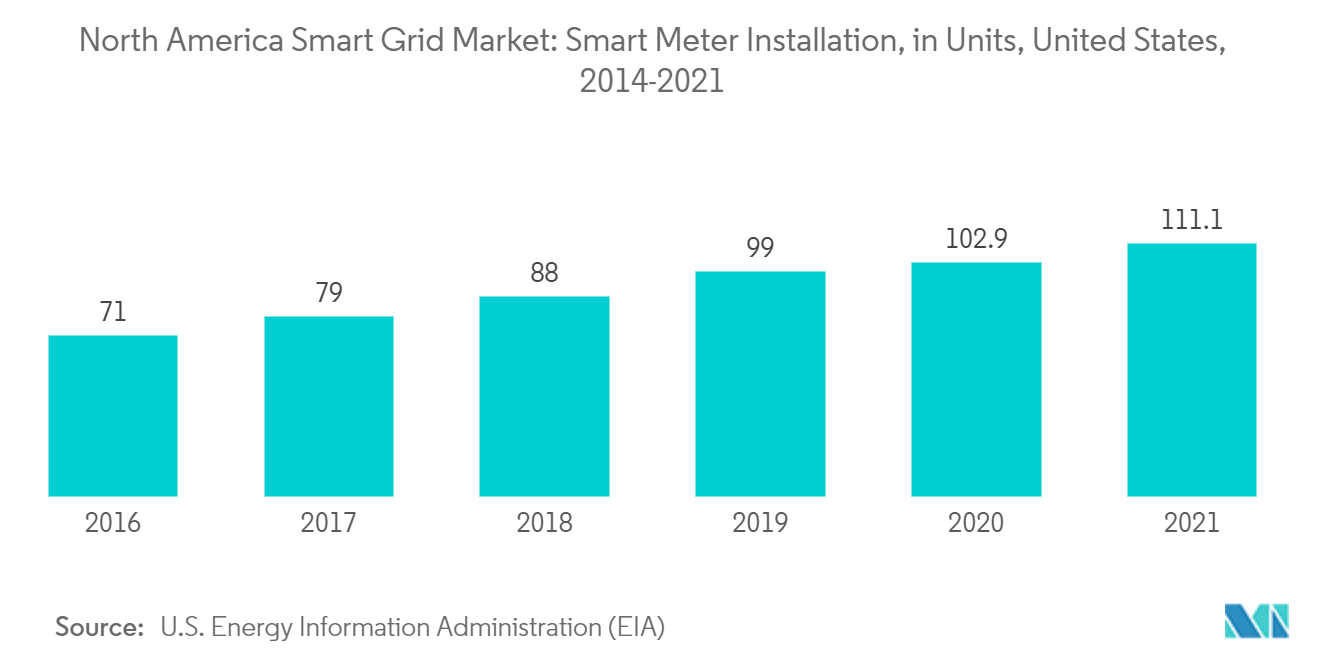

- Según la Administración de Información Energética, en 2021, las empresas de servicios eléctricos de EE. UU. tenían alrededor de 111 millones de instalaciones de infraestructura de medición (AMI) avanzada (inteligente), que representan aproximadamente el 69% del total de instalaciones de medidores eléctricos. Los clientes residenciales representaron alrededor del 88% del total de instalaciones de AMI, y alrededor del 69% del total de medidores eléctricos residenciales eran medidores de AMI.

- Se espera que los dispositivos AMI (Infraestructura de medición avanzada) experimenten una tasa de crecimiento significativa debido a los esfuerzos de modernización de la red emprendidos por los gobiernos estatal y federal en toda la región.

- En 2021, el Gobierno de Canadá, en el marco de su Programa Smart Renewables and Electrification Pathways (SERP), anunció la provisión de hasta 964 millones de dólares durante cuatro años para proyectos inteligentes de modernización de redes y energías renovables.

- La instalación de medidores inteligentes en Estados Unidos alcanzó los 111 millones a finales de 2021, impulsada por la implementación exitosa de políticas gubernamentales y el apoyo al desarrollo de la red.

- Con esfuerzos cada vez mayores para modernizar la red eléctrica y reducir las pérdidas de transmisión y distribución, los gobiernos de América del Norte están invirtiendo en infraestructura de medición avanzada, lo que puede impulsar el mercado de redes inteligentes durante el período de pronóstico.

Estados Unidos dominará el mercado de redes inteligentes

- Se espera que Estados Unidos domine el mercado de redes inteligentes de América del Norte durante el período de pronóstico. Se espera que el crecimiento del mercado de redes inteligentes en los Estados Unidos sea significativo durante el período previsto, y se espera que la participación de instalación de medidores inteligentes alcance el 80% entre los clientes de electricidad para fines de 2024.

- Estados Unidos fue testigo de un crecimiento significativo en la producción de electricidad hasta 2021. Sin embargo, con la creciente demanda de las industrias de usuarios finales, se espera que la producción de electricidad crezca durante el período previsto. De 4284,8 TWh en 2020 a 4406,4 TWh en 2021, la demanda de electricidad puede impulsar el crecimiento del mercado de redes inteligentes.

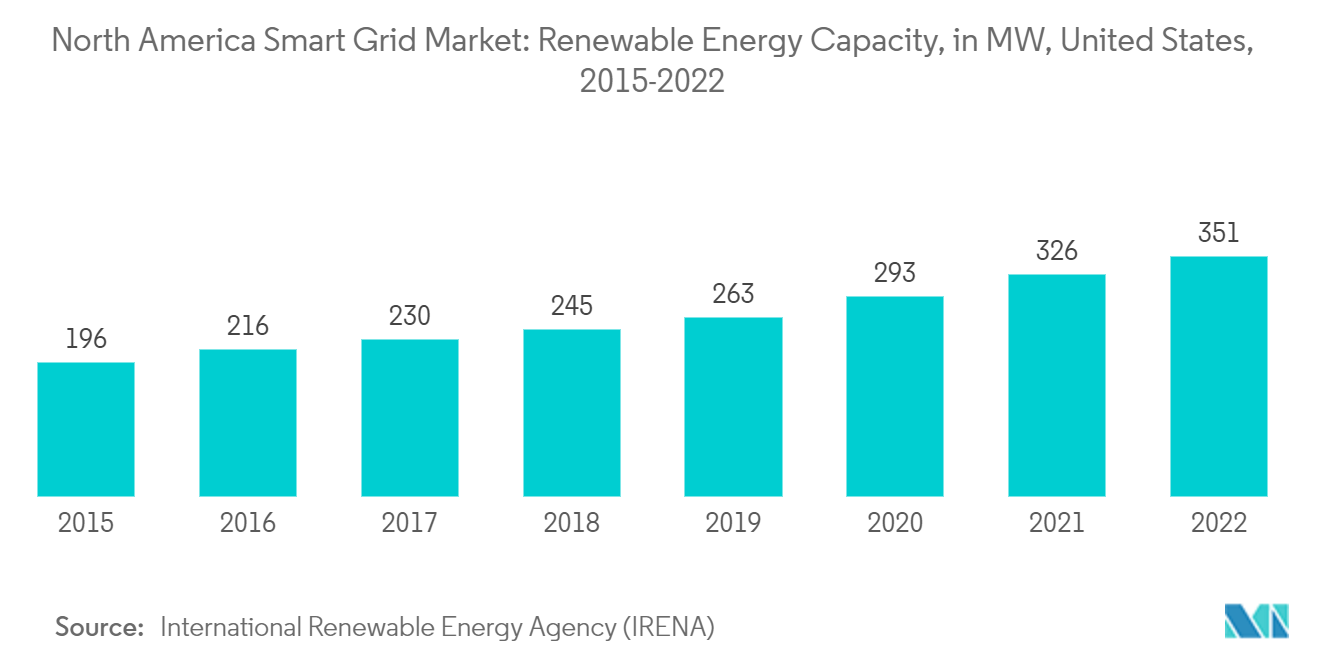

- Con el desarrollo de fuentes de energía renovables variables como la eólica y la solar, con una capacidad de energía renovable de más de 196 GW en 2015 y 351 GW en 2022, aumentó la demanda de redes inteligentes. Con un mayor crecimiento de las energías renovables durante el período previsto, se espera que el mercado crezca significativamente.

- Además, en noviembre de 2022, el Departamento de Energía de Estados Unidos (DOE) anunció una financiación de 13.000 millones de dólares para ayudar a modernizar y ampliar la infraestructura eléctrica del país. Los fondos debían estar disponibles a través de la Ley de Infraestructura Bipartidista del presidente Joe Biden, así como el Programa de Asociación Innovadora para la Resiliencia de la Red (GRIP) y el Programa de Facilitación de la Transmisión.

- Por lo tanto, debido a los factores mencionados anteriormente, se espera que Estados Unidos domine el mercado de redes inteligentes de América del Norte durante el período de pronóstico.

Descripción general de la industria de redes inteligentes de América del Norte

El mercado norteamericano de redes inteligentes está moderadamente fragmentado. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen General Electric Company, ABB Ltd., Itron Inc., Honeywell International Inc. y Siemens AG.

Líderes del mercado de redes inteligentes de América del Norte

General Electric Company

ABB Ltd

Siemens AG

Itron Inc.

Honeywell International Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de redes inteligentes de América del Norte

- Febrero de 2023 Trilliant, importante proveedor internacional de infraestructura de medición avanzada (AMI), redes inteligentes, ciudades inteligentes y soluciones de IoT, estableció un acuerdo estratégico a largo plazo con Grupo Saesa. Grupo Saesa utilizaría el software y las plataformas de comunicación RF de Trilliant para aplicaciones AMI, redes inteligentes y IIoT, lo que se espera ayude a la empresa a mejorar la experiencia de sus clientes y, al mismo tiempo, proporcione electricidad segura y confiable.

- Septiembre de 2022 El Departamento de Energía de EE. UU. (DOE) buscó invertir 10.500 millones de dólares para fortalecer la red energética del país a través de redes inteligentes y otras mejoras. La financiación se consolidó en el programa de Asociación para la Innovación y la Resiliencia de la Red, que se dividió en tres partes 2.500 millones de dólares para la resiliencia de la red, 3.000 millones de dólares para las redes inteligentes y 5.000 millones de dólares para la innovación de la red.

Segmentación de la industria de redes inteligentes de América del Norte

Una red inteligente es una red eléctrica basada en tecnología digital que utiliza comunicación digital bidireccional para suministrar electricidad a los consumidores. Este sistema permite el monitoreo, análisis, control y comunicación de la cadena de suministro para aumentar la eficiencia, minimizar el consumo y los costos de energía y maximizar la transparencia y confiabilidad de la cadena de suministro de energía.

El mercado de redes inteligentes de América del Norte está segmentado por área de aplicación de tecnología y geografía (Estados Unidos, Canadá y el resto de América del Norte). Por área de aplicación de tecnología, el mercado se segmenta en transmisión, respuesta a la demanda, infraestructura de medición avanzada (AMI) y otras áreas de aplicación de tecnología. El informe también cubre el tamaño del mercado y las previsiones para el mercado de redes inteligentes de América del Norte en los principales países. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (miles de millones de dólares).

| Transmisión |

| Respuesta de la demanda |

| Infraestructura de medición avanzada (AMI) |

| Otras áreas de aplicación de tecnología |

| Estados Unidos |

| Canada |

| Resto de América del Norte |

| Área de aplicación de tecnología | Transmisión |

| Respuesta de la demanda | |

| Infraestructura de medición avanzada (AMI) | |

| Otras áreas de aplicación de tecnología | |

| Geografía | Estados Unidos |

| Canada | |

| Resto de América del Norte |

Preguntas frecuentes sobre investigación de mercado de redes inteligentes de América del Norte

¿Cuál es el tamaño actual del mercado de redes inteligentes de América del Norte?

Se proyecta que el mercado Smart Grid de América del Norte registrará una CAGR superior al 6% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Smart Grid de América del Norte?

General Electric Company, ABB Ltd, Siemens AG, Itron Inc., Honeywell International Inc. son las principales empresas que operan en el mercado Smart Grid de América del Norte.

¿Qué años cubre este mercado de Smart Grid de América del Norte?

El informe cubre el tamaño histórico del mercado de América del Norte Smart Grid durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de América del Norte Smart Grid para años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de redes inteligentes de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Smart Grid de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Smart Grid de América del Norte incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.