Tamaño del mercado de autobuses satelitales de América del Norte

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 14.54 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 28.17 Mil millones de dólares |

|

|

Mayor participación por clase de órbita | LEO |

|

|

CAGR (2024 - 2029) | 16.12 % |

|

|

Mayor participación por país | Estados Unidos |

|

|

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de autobuses satelitales de América del Norte

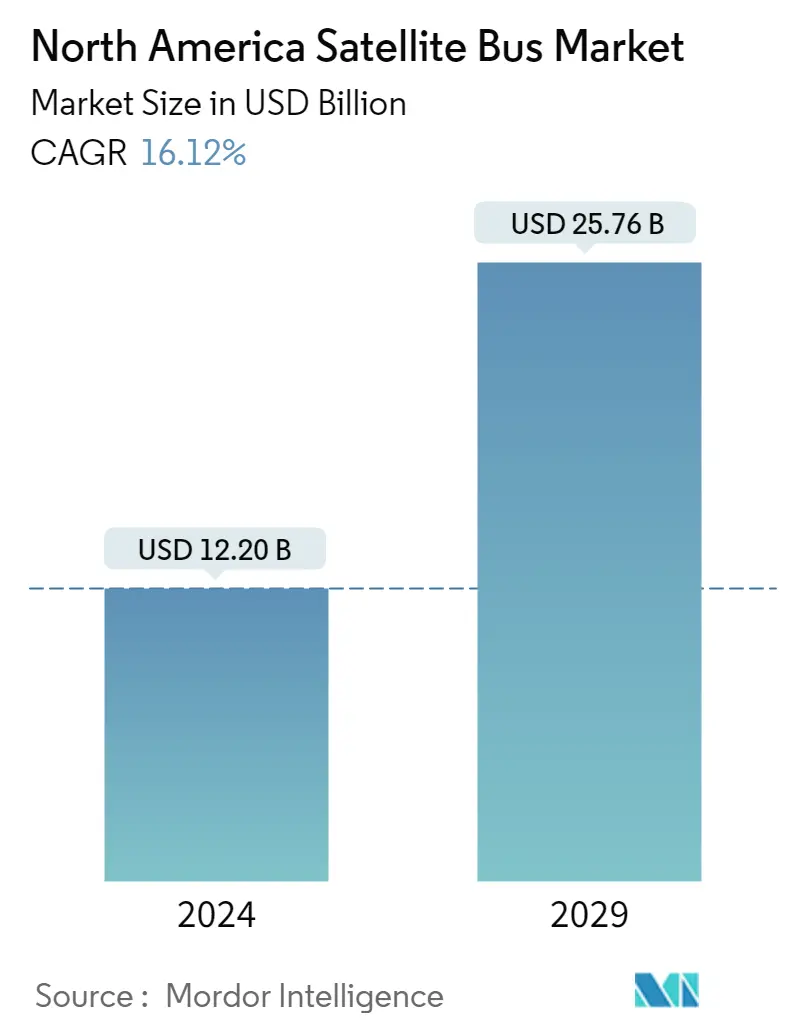

El tamaño del mercado de autobuses satelitales de América del Norte se estima en USD 12,20 mil millones en 2024 y se espera que alcance los USD 25,76 mil millones para 2029, creciendo a una CAGR del 16,12 % durante el período de pronóstico (2024-2029).

12.20 mil millones

Tamaño del mercado en 2024 (USD)

25.76 mil millones

Tamaño del mercado en 2029 (USD)

40.80 %

CAGR (2017-2023)

16.12 %

CAGR (2024-2029)

El mercado más grande por masa satelital

65.83 %

Cuota de valor, 100-500kg, 2022

Los minisatélites con capacidad ampliada para datos empresariales (minoristas y bancarios), petróleo, gas y minería, y gobiernos en los países desarrollados plantean una gran demanda. La demanda de minisatélites con LEO está aumentando debido a su mayor capacidad.

El mercado más grande por aplicación

78.69 %

cuota de valor, Comunicación, 2022

Los gobiernos, las agencias espaciales, las agencias de defensa, los contratistas privados de defensa y los actores de la industria espacial privada están haciendo hincapié en la mejora de las capacidades de la red de comunicaciones para diversas aplicaciones de reconocimiento público y militar.

El mercado más grande por clase de órbita

72.49 %

cuota de valor, LEO, 2022

Los satélites LEO se están adoptando cada vez más en las tecnologías de comunicación modernas. Estos satélites desempeñan un papel importante en las aplicaciones de observación de la Tierra.

El mercado más grande por usuario final

69.05 %

Participación de valor, Comercial, 2022

El uso cada vez mayor de satélites pequeños para servicios de telecomunicaciones genera la necesidad de desplegar satélites de comunicaciones avanzados con fines comerciales, por lo que la necesidad de estos buses de satélite se ha vuelto más relevante

Actor líder del mercado

24 %

cuota de mercado, Corporación Lockheed Martin, 2022

Lockheed Martin es el actor líder en el mercado de autobuses satelitales de América del Norte. Tiene una sólida cartera de productos y entre sus clientes se encuentran la USAF, la Marina de los Estados Unidos, la DARPA, la NASA y la NOAA. Esto ha facilitado a la empresa la captura de la mayor cuota de mercado.

El aumento de los lanzamientos de satélites a la órbita terrestre baja para diversas aplicaciones satelitales está impulsando la demanda del mercado

- El mercado norteamericano de autobuses satelitales está impulsado por la creciente demanda de servicios basados en satélites, con aplicaciones que van desde la comunicación y la navegación hasta la teledetección y la investigación científica.

- Los satélites LEO tienen demanda para aplicaciones como la observación de la Tierra, la teledetección y la investigación científica. Para los satélites LEO, varias compañías ofrecen una gama de soluciones de autobuses, incluidos el Boeing 502 Phoenix, el Lockheed Martin LM 400 y el Northrop Grumman GeoStar-3. Estos buses están diseñados para soportar una amplia gama de aplicaciones LEO. Entre 2017 y 2022, se lanzaron aproximadamente 3.021 satélites a la órbita terrestre baja.

- La necesidad de transmisión de datos de alta capacidad, cobertura global y capacidades de transmisión de alta calidad impulsa la demanda de satélites GEO. Para la órbita GEO, varias empresas ofrecen soluciones innovadoras para misiones de comunicación y radiodifusión, como el Boeing 702, el Lockheed Martin A2100 y la clase 1300 de Maxar Technologies. Estos autobuses están diseñados para proporcionar un servicio estable y a largo plazo para los servicios basados en satélites. Entre 2017 y 2022, se lanzaron aproximadamente 33 satélites a GEO.

- Los satélites MEO son Se utiliza para aplicaciones como la comunicación y la navegación. La demanda de MEO satélites está impulsada por la necesidad de una transmisión de datos de alta capacidad, capacidades de navegación y tecnologías avanzadas de imágenes. Empresas como Airbus, The Boeing Company y Lockheed Martin ofrecen soluciones avanzadas para misiones de comunicación y navegación, incluidos el Airbus Eurostar Neo, el Boeing 702MP, y el Lockheed Martin LM 2100. Entre 2017 y 2022, se lanzaron aproximadamente siete satélites a MEO. Con tales desarrollos, el Se espera que el mercado crezca un 17% durante 2023-2029.

Tendencias del mercado de autobuses satelitales de América del Norte

Se ha observado la tendencia a mejorar la eficiencia operativa y de combustible

- Un bus de satélite (o bus de nave espacial) es el cuerpo principal y el componente estructural de un satélite o nave espacial, en el que se encuentran la carga útil y todos los instrumentos científicos. Además, la creciente utilización de plataformas satelitales comerciales para fines duales (militares y civiles) ha impulsado el mercado de autobuses satelitales. Se prevé que las comunicaciones por satélite sean una parte esencial de la infraestructura 5G. Con el fin de proporcionar una conectividad sin fisuras entre la red terrestre y la vía satélite, el conducto de transporte por satélite se está integrando en el mapa general de comunicaciones. Esto dará lugar a nuevas oportunidades para ampliar los servicios por satélite en zonas urbanas y rurales.

- China está invirtiendo importantes recursos para aumentar sus capacidades espaciales. El país ha lanzado el mayor número de nano y microsatélites de Asia-Pacífico. En abril de 2022, el nanosatélite de la startup china SpaceWish fue lanzado a LEO abordando el cohete CZ-2C (3). XINGYUAN-2 es un CubeSat de teledetección de 6U que pesa aproximadamente 7,5 kg.

- Además, el desarrollo autóctono de nano y microsatélites ha sido una de las áreas de énfasis para la industria en la India. Muchas startups y universidades están desarrollando estos satélites a varios niveles en el país. Por ejemplo, en diciembre de 2018, Exseed Space lanzó un nanosatélite llamado ExseedSAT 1 para proporcionar una comunicación vital para los radioaficionados. Este fue el primer satélite de propiedad privada de la India en el espacio. Países como Australia, Malasia, Corea del Sur y Singapur también están invirtiendo en el desarrollo de nano y microsatélites.

Se espera que el aumento de los gastos espaciales de las diferentes agencias espaciales tenga un impacto positivo en la industria de los satélites

- El gasto del gobierno en programas espaciales en América del Norte alcanzó aproximadamente alrededor de 20 mil millones en 2021. La región es el epicentro de la innovación y la investigación espacial, con la presencia de la agencia espacial más grande del mundo, la NASA. Desde entonces, las grandes inversiones en este campo atraen a otros fabricantes de subsistemas y componentes y crean oportunidades para ellos.

- En la región, en 2022, el gobierno de Estados Unidos gastó casi 24 mil millones de dólares en sus programas espaciales, lo que lo convierte en el que más gasta en espacio en el mundo. Además de Estados Unidos, el sector espacial canadiense añade 2.300 millones de dólares al PIB canadiense y emplea a 10.000 personas, según el gobierno canadiense. El gobierno informa que el 90% de las empresas espaciales canadienses son pequeñas y medianas empresas. El presupuesto de la Agencia Espacial Canadiense (CSA) es modesto y el gasto presupuestario estimado para 2022-23 fue de 329 millones de dólares.

- En términos de subvenciones para la investigación y la inversión, los gobiernos de la región y el sector privado han dedicado fondos para la investigación y la innovación en el sector espacial. Las agencias gastan los recursos presupuestarios disponibles haciendo promesas financieras llamadas obligaciones. Por ejemplo, hasta febrero de 2023, la Administración Nacional de Aeronáutica y del Espacio (NASA) distribuyó 333 millones de dólares en concepto de subvenciones a la investigación.

OTRAS TENDENCIAS CLAVE DE LA INDUSTRIA CUBIERTAS EN EL INFORME

- La creciente importancia de la miniaturización de los satélites ha contribuido al crecimiento

Descripción general de la industria de autobuses satelitales de América del Norte

El mercado de autobuses satelitales de América del Norte está bastante consolidado, con las cinco principales empresas ocupando el 71%. Los principales actores en este mercado son Airbus SE, Honeywell International Inc., Lockheed Martin Corporation, Northrop Grumman Corporation y Thales (ordenados alfabéticamente).

Líderes del mercado de autobuses satelitales de América del Norte

Airbus SE

Honeywell International Inc.

Lockheed Martin Corporation

Northrop Grumman Corporation

Thales

Other important companies include Ball Corporation, Nano Avionics, NEC, Sierra Nevada Corporation.

Aviso legal: Jugadores principales sorteados en orden alfabético

Noticias del mercado de autobuses satelitales de América del Norte

- Octubre de 2020 NanoAvionics amplió su presencia en el Reino Unido al comenzar las operaciones en sus nuevas instalaciones en Basingstoke para el ensamblaje, integración y pruebas de satélites (AIT), así como para las actividades de ventas, soporte técnico e investigación y desarrollo.

- Agosto de 2020 SNC introdujo dos nuevas plataformas satelitales a su oferta de naves espaciales, el bus satelital SN-200M, diseñado para la órbita terrestre media (MEO), y el SN-1000.

- Julio de 2020 La Unidad de Innovación de Defensa (DIU) adjudicó a SNC un contrato para reutilizar su vehículo de transporte Shooting Star a un puesto orbital no tripulado, un espacio escalable y autónomo.

Gratis con este informe

Informe de mercado de autobuses satelitales de América del Norte - Tabla de contenido

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Miniaturización de satélites

- 4.2 Masa del satélite

- 4.3 Gasto en programas espaciales

-

4.4 Marco normativo

- 4.4.1 Canada

- 4.4.2 Estados Unidos

- 4.5 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Solicitud

- 5.1.1 Comunicación

- 5.1.2 Observación de la Tierra

- 5.1.3 Navegación

- 5.1.4 Observación espacial

- 5.1.5 Otros

-

5.2 Masa del satélite

- 5.2.1 10-100 kilos

- 5.2.2 100-500 kilos

- 5.2.3 500-1000kg

- 5.2.4 Por debajo de 10 kilos

- 5.2.5 por encima de 1000 kg

-

5.3 Clase de órbita

- 5.3.1 GEO

- 5.3.2 LEÓN

- 5.3.3 MÍO

-

5.4 Usuario final

- 5.4.1 Comercial

- 5.4.2 Militar y gobierno

- 5.4.3 Otro

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Airbus SE

- 6.4.2 Ball Corporation

- 6.4.3 Honeywell International Inc.

- 6.4.4 Lockheed Martin Corporation

- 6.4.5 Nano Avionics

- 6.4.6 NEC

- 6.4.7 Northrop Grumman Corporation

- 6.4.8 Sierra Nevada Corporation

- 6.4.9 Thales

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SATÉLITES

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de autobuses satelitales de América del Norte

Comunicación, Observación de la Tierra, Navegación, Observación Espacial, Otros están cubiertos como segmentos por Aplicación. 10-100 kg, 100-500 kg, 500-1000 kg, por debajo de 10 kg, por encima de 1000 kg están cubiertos como segmentos por la masa satelital. GEO, LEO, MEO están cubiertos como segmentos por clase de órbita. Comercial, Militar y Gubernamental están cubiertos como segmentos por Usuario Final.

- El mercado norteamericano de autobuses satelitales está impulsado por la creciente demanda de servicios basados en satélites, con aplicaciones que van desde la comunicación y la navegación hasta la teledetección y la investigación científica.

- Los satélites LEO tienen demanda para aplicaciones como la observación de la Tierra, la teledetección y la investigación científica. Para los satélites LEO, varias compañías ofrecen una gama de soluciones de autobuses, incluidos el Boeing 502 Phoenix, el Lockheed Martin LM 400 y el Northrop Grumman GeoStar-3. Estos buses están diseñados para soportar una amplia gama de aplicaciones LEO. Entre 2017 y 2022, se lanzaron aproximadamente 3.021 satélites a la órbita terrestre baja.

- La necesidad de transmisión de datos de alta capacidad, cobertura global y capacidades de transmisión de alta calidad impulsa la demanda de satélites GEO. Para la órbita GEO, varias empresas ofrecen soluciones innovadoras para misiones de comunicación y radiodifusión, como el Boeing 702, el Lockheed Martin A2100 y la clase 1300 de Maxar Technologies. Estos autobuses están diseñados para proporcionar un servicio estable y a largo plazo para los servicios basados en satélites. Entre 2017 y 2022, se lanzaron aproximadamente 33 satélites a GEO.

- Los satélites MEO son Se utiliza para aplicaciones como la comunicación y la navegación. La demanda de MEO satélites está impulsada por la necesidad de una transmisión de datos de alta capacidad, capacidades de navegación y tecnologías avanzadas de imágenes. Empresas como Airbus, The Boeing Company y Lockheed Martin ofrecen soluciones avanzadas para misiones de comunicación y navegación, incluidos el Airbus Eurostar Neo, el Boeing 702MP, y el Lockheed Martin LM 2100. Entre 2017 y 2022, se lanzaron aproximadamente siete satélites a MEO. Con tales desarrollos, el Se espera que el mercado crezca un 17% durante 2023-2029.

| Comunicación |

| Observación de la Tierra |

| Navegación |

| Observación espacial |

| Otros |

| 10-100 kilos |

| 100-500 kilos |

| 500-1000kg |

| Por debajo de 10 kilos |

| por encima de 1000 kg |

| GEO |

| LEÓN |

| MÍO |

| Comercial |

| Militar y gobierno |

| Otro |

| Solicitud | Comunicación |

| Observación de la Tierra | |

| Navegación | |

| Observación espacial | |

| Otros | |

| Masa del satélite | 10-100 kilos |

| 100-500 kilos | |

| 500-1000kg | |

| Por debajo de 10 kilos | |

| por encima de 1000 kg | |

| Clase de órbita | GEO |

| LEÓN | |

| MÍO | |

| Usuario final | Comercial |

| Militar y gobierno | |

| Otro |

Definición de mercado

- Aplicación - Las diversas aplicaciones o propósitos de los satélites se clasifican en comunicaciones, observación de la Tierra, observación espacial, navegación y otros. Los fines enumerados son los autoinformados por el operador del satélite.

- Usuario final - Los usuarios primarios o finales del satélite se describen como civiles (académicos, aficionados), comerciales, gubernamentales (meteorológicos, científicos, etc.) y militares. Los satélites pueden ser multiusos, tanto para aplicaciones comerciales como militares.

- Vehículo de lanzamiento MTOW - El MTOW (peso máximo de despegue) del vehículo de lanzamiento es el peso máximo del vehículo de lanzamiento durante el despegue, incluido el peso de la carga útil, el equipo y el combustible.

- Clase de órbita - Las órbitas de los satélites se dividen en tres grandes clases, a saber, GEO, LEO y MEO. Los satélites en órbitas elípticas tienen apogeos y perigeos que difieren significativamente entre sí y clasifican las órbitas de los satélites con excentricidad de 0,14 y superior como elípticas.

- Tecnología de propulsión - En este segmento, los diferentes tipos de sistemas de propulsión por satélite se han clasificado como sistemas de propulsión eléctricos, de combustible líquido y a base de gas.

- Masa satelital - En este segmento, los diferentes tipos de sistemas de propulsión por satélite se han clasificado como sistemas de propulsión eléctricos, de combustible líquido y a base de gas.

- Subsistema de satélites - Todos los componentes y subsistemas que incluyen propulsores, buses, paneles solares y otros equipos de satélites se incluyen en este segmento.

| Palabra clave | Definición |

|---|---|

| Control de actitud | La orientación del satélite con respecto a la Tierra y el Sol. |

| INTELSAT | La Organización Internacional de Telecomunicaciones por Satélite opera una red de satélites para la transmisión internacional. |

| Órbita terrestre geoestacionaria (GEO) | Los satélites geoestacionarios en órbita terrestre a 35.786 km (22.282 millas) sobre el ecuador en la misma dirección y a la misma velocidad a la que la Tierra gira sobre su eje, lo que los hace parecer fijos en el cielo. |

| Órbita terrestre baja (LEO) | Los satélites de órbita terrestre baja orbitan entre 160 y 2000 km sobre la Tierra, tardan aproximadamente 1,5 horas en una órbita completa y solo cubren una parte de la superficie terrestre. |

| Órbita terrestre media (MEO) | Los satélites MEO están situados por encima de los satélites LEO y por debajo de los satélites GEO y, por lo general, viajan en una órbita elíptica sobre el Polo Norte y Sur o en una órbita ecuatorial. |

| Terminal de apertura muy pequeña (VSAT) | El terminal de apertura muy pequeña es una antena que suele tener menos de 3 metros de diámetro |

| CubeSat | CubeSat es una clase de satélites en miniatura basados en un factor de forma que consta de cubos de 10 cm. Los CubeSats no pesan más de 2 kg por unidad y, por lo general, utilizan componentes disponibles comercialmente para su construcción y electrónica. |

| Vehículos de lanzamiento de satélites pequeños (SSLV) | El Vehículo de Lanzamiento de Satélites Pequeños (SSLV) es un Vehículo de Lanzamiento de tres etapas configurado con tres Etapas de Propulsión Sólida y un Módulo de Ajuste de Velocidad (VTM) basado en propulsión líquida como etapa terminal |

| Minería espacial | La minería de asteroides es la hipótesis de extraer material de asteroides y otros asteroides, incluidos objetos cercanos a la Tierra. |

| Nano Satélites | Los nanosatélites se definen vagamente como cualquier satélite que pese menos de 10 kilogramos. |

| Sistema de Identificación Automática (AIS) | El sistema de identificación automática (AIS) es un sistema de seguimiento automático que se utiliza para identificar y localizar barcos mediante el intercambio de datos electrónicos con otros barcos cercanos, estaciones base AIS y satélites. Satélite AIS (S-AIS) es el término utilizado para describir cuando se utiliza un satélite para detectar firmas AIS. |

| Vehículos de lanzamiento reutilizables (RLV) | Vehículo de lanzamiento reutilizable (RLV) un vehículo de lanzamiento que está diseñado para regresar a la Tierra sustancialmente intacto y, por lo tanto, puede ser lanzado más de una vez, o que contiene etapas del vehículo que pueden ser recuperadas por un operador de lanzamiento para su uso futuro en la operación de un vehículo de lanzamiento sustancialmente similar. |

| Apogeo | El punto en la órbita de un satélite elíptico que está más alejado de la superficie de la Tierra. Los satélites geosincrónicos, que mantienen órbitas circulares alrededor de la Tierra, se lanzan primero a órbitas altamente elípticas con apogeos de 22.237 millas. |

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 Identificar las variables clave: Con el fin de construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con los números históricos disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para la previsión del mercado y se construye el modelo sobre la base de estas variables.

- Paso 2 Construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años históricos y de pronóstico se han proporcionado en términos de ingresos y volumen. Para la conversión de ventas en volumen, el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país, y la inflación no forma parte del precio.

- Paso 3 Validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una amplia red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso-4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.