Análisis del mercado del transporte de larga distancia en América del Norte

Se espera que el mercado de transporte de larga distancia de América del Norte registre una tasa de crecimiento superior al 4% durante el período previsto de 2023-2028.

- Según el pronóstico de transporte de carga de EE. UU. de la Asociación Estadounidense de Transporte, el transporte de carga por carretera crecerá un 24% en 2022. Como resultado, los ingresos crecerán un 67%, lo que beneficiará al negocio del transporte. Un mayor transporte de mercancías implica más perspectivas laborales para los camioneros, ya sean regionales, OTR o locales.

- Según una encuesta industrial, en Estados Unidos, la distancia promedio de transporte antes y durante la pandemia (larga distancia más de 1.000 millas por viaje) fue del 32,7% y el 22,7%, respectivamente. Según informes de la industria, el empleo en camiones locales o de corta distancia se está recuperando mucho más rápidamente de la recesión provocada por la pandemia de COVID-19 que el empleo en camiones de larga distancia. Según el Instituto Estadounidense de Investigación del Transporte, entre 2017 y 2022, los camioneros han conducido gradualmente menos de 1000 millas. Por lo tanto, el futuro de la industria del transporte por carretera promete incluir a más camioneros locales.

- Por el contrario, el IPP (índice de precios al productor (IPP) de BLS) para el negocio de carga de camiones de larga distancia aumentó un 9,6% interanual en febrero de 2021, después de subir un 9,8% en enero de 2021. Como resultado, el PPI LTL de larga distancia aumentó un 2,9%. Interanual en febrero de 2021, acelerándose desde un aumento anualizado del 1,5% en enero de 2021. Los volúmenes de larga distancia son más perturbadores para el equilibrio de la oferta de camiones en los Estados Unidos, ya que los camiones pasan más tiempo en la carretera con menos disponibilidad para recoger carga. Además de ocupar más tiempo para desplazarse, el transporte de mercancías de larga distancia redistribuye los camiones por todo el país.

Tendencias del mercado del transporte de larga distancia en América del Norte

Creciente mercado automotriz en la región

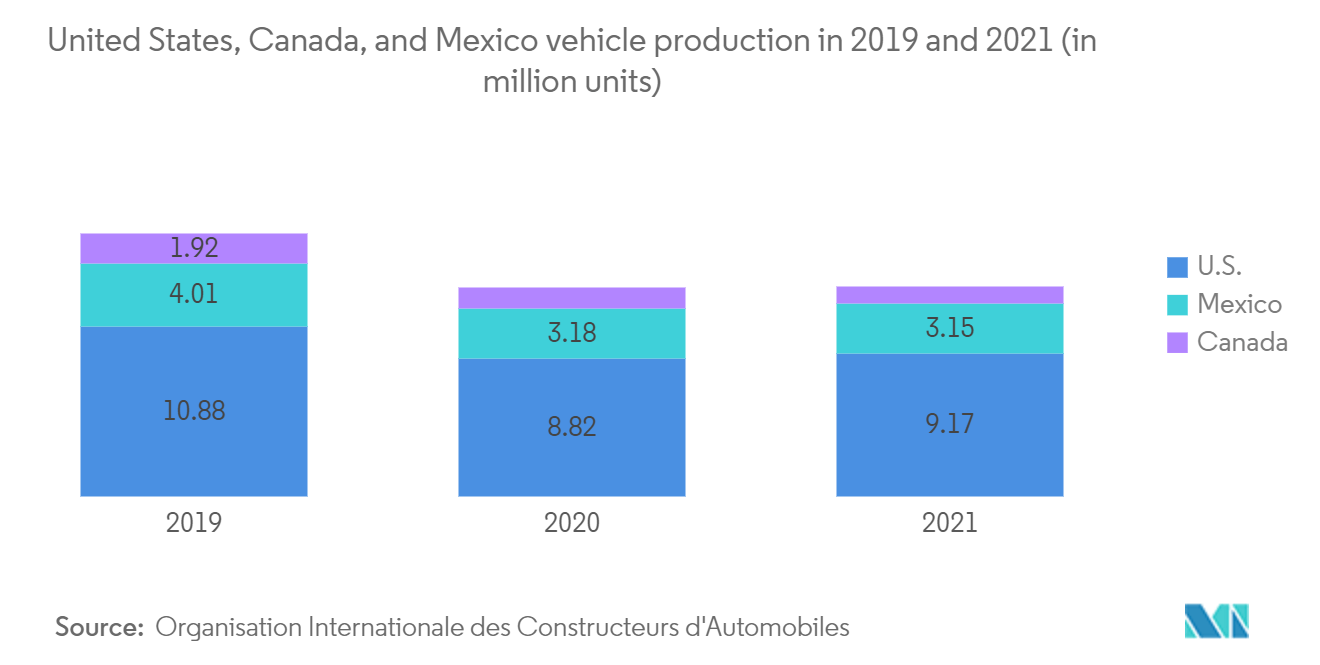

El creciente interés en reducir las emisiones de los vehículos ha desplazado el foco de la industria automotriz hacia los vehículos eléctricos, que están impulsando el mercado automotriz. Ante las crecientes preocupaciones ambientales, los gobiernos y las agencias ambientales están promulgando estrictas normas y leyes sobre emisiones que pueden aumentar el costo de fabricación de los trenes de transmisión eléctricos y los motores diésel de bajo consumo de combustible en los próximos años.

El nuevo Acuerdo entre Estados Unidos, México y Canadá (T-MEC) es un avance que puede traer desafíos y oportunidades para los fabricantes de automóviles estadounidenses y sus cadenas de suministro globales.

Si bien originalmente el TLCAN exigía que los fabricantes de automóviles utilizaran el 62,5% de las piezas fabricadas en América del Norte en sus automóviles para importarlas libres de impuestos, el nuevo acuerdo pretende elevar gradualmente el listón hasta el 75% para 2023, lo que puede incentivar a los fabricantes de automóviles a aumentar el número de piezas del Norte. Piezas de fabricación estadounidense que utilizan en sus automóviles y camionetas.

El T-MEC también exige que los fabricantes de automóviles fabriquen el 40% de sus vehículos de motor en instalaciones donde los trabajadores de ensamblaje ganen al menos 16 dólares la hora. Si bien los salarios promedio son incluso más altos que los de los trabajadores de ensamblaje de automóviles en Canadá y Estados Unidos, no lo son en México. En los últimos años, varios fabricantes de automóviles estadounidenses han trasladado su producción a México para aprovechar los salarios laborales más bajos.

El papel de los incentivos y mandatos es clave para la alta demanda de vehículos eléctricos. Los gobiernos están ofreciendo varios incentivos para fomentar las ventas de vehículos eléctricos, ya que todos estos países se están centrando en reducir las emisiones de sus vehículos.

En los Estados Unidos, la EPA y la NHTSA han propuesto implementar la regla sobre vehículos más seguros, asequibles y con eficiencia de combustible (SAFE) de 2021 a 2026. La regla puede establecer los estándares para la economía de combustible promedio corporativa y las emisiones de gases de efecto invernadero para vehículos comerciales ligeros y de pasajeros. Además, el Programa de Vehículos de Cero Emisiones (ZEV) exige que los OEM vendan cantidades específicas de vehículos limpios y de cero emisiones (vehículos comerciales y de pasajeros eléctricos, híbridos y de pila de combustible). El Programa ZEV tiene como objetivo poner en circulación 12 millones de ZEV de aquí a 2030.

Sin embargo, la pandemia de COVID-19 en todo el mundo y la implementación del acuerdo comercial entre Estados Unidos, México y Canadá (T-MEC) en 2020 siguen siendo algunos de los factores cruciales que probablemente obstaculizarán el crecimiento del mercado en los próximos años. Entre los países de la región, México se ha convertido en uno de los mayores centros de fabricación de automóviles, ya que los fabricantes de automóviles de los Estados Unidos han establecido allí sus instalaciones de producción, debido a los numerosos incentivos que ofrece México, como los bajos costos de producción y los aranceles.

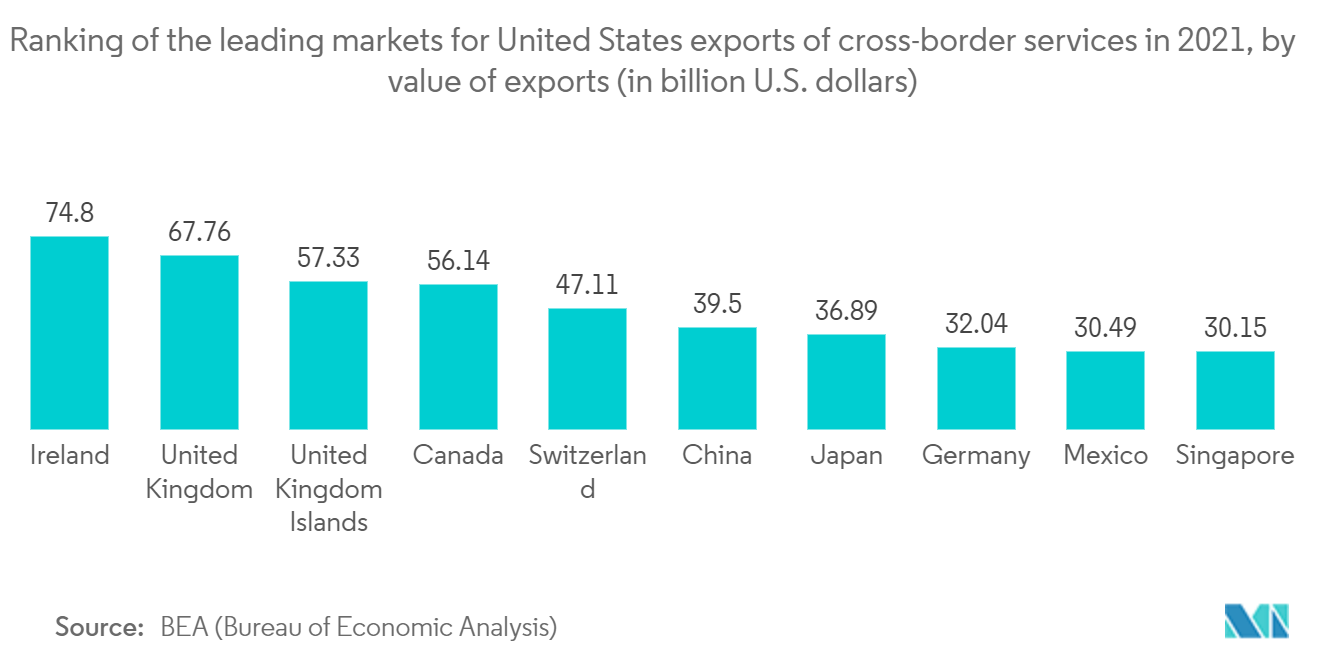

Creciente comercio transfronterizo desde Estados Unidos

Más del 50% del transporte de mercancías a América del Norte desde Estados Unidos se transporta en camiones.

Se espera que la demanda de transporte aumente en el futuro. Así, se espera que el peso total de los envíos transportados internamente, por todos los modos, alcance los 20.940 millones de toneladas métricas en 2045, de las cuales 14.235 millones de toneladas métricas podrán transportarse en camiones.

Canadá y Estados Unidos tienen uno de los vínculos comerciales más importantes del mundo, con más de 1 billón de dólares en comercio bilateral de productos y servicios en 2021. Canadá fue el mayor socio comercial de Estados Unidos en bienes y servicios ese año. Las cadenas de suministro binacionales de larga data sustentan el comercio entre Canadá y Estados Unidos, con alrededor del 79% de las exportaciones de productos básicos canadienses a los Estados Unidos absorbidas por las cadenas de suministro estadounidenses.

Los cruces fronterizos son posibles cuellos de botella en la red de transporte de mercancías. La Administración Federal de Carreteras monitorea los tiempos de cruce de camiones en 15 carriles designados para camiones en los cruces fronterizos entre Estados Unidos y Canadá. El Departamento de Transporte de EE. UU., en asociación con el Departamento de Transporte de Texas, también mide los tiempos de tránsito de México a Estados Unidos en el Puente de las Américas y el Puente Internacional Pharr-Reynosa.

Descripción general de la industria del transporte de larga distancia en América del Norte

El mercado está fragmentado y cuenta con un gran número de actores. Actualmente, la industria del transporte por carretera se caracteriza por altos niveles de competencia, ya que cada actor intenta posicionarse como el mejor proveedor de servicios en términos de eficiencia, eficacia y relación calidad-precio. Como resultado, se están desarrollando nichos y subnichos dentro del sector para aumentar las ventajas competitivas de cada actor.

La industria del transporte por carretera ha sobrevivido a muchas crisis y cambios. No hay nada que sugiera que los desafíos actuales que enfrenta la industria vayan a quebrarla. Por el contrario, parece que los principales actores de la industria, como Knight-Swift, están aprovechando las oportunidades que se les presentan.

Algunos de los actores clave son UPS Inc., Fedex Corp., JB Hunt Transport Services, Knight-Swift Transport Services y YRC Worldwide.

Líderes del mercado de transporte de larga distancia en América del Norte

UPS Inc.

FedEx Corp.

J.B. Hunt Transport Services

Knight-Swift Transport Services

YRC Worldwide

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del transporte de larga distancia en América del Norte

Junio de 2022: FedEx Corp. anunció que recibió sus primeros 150 vehículos de reparto eléctricos de BrightDrop, la startup tecnológica de General Motors (GM) que descarboniza el reparto de última milla. Esto marca un hito crítico para FedEx, ya que la compañía planea transformar toda su flota de recolección y entrega de paquetes (PUD) en vehículos totalmente eléctricos y sin emisiones de escape para 2040 y se produce pocos meses después de la comercialización por parte de BrightDrop del Zevo600 como el vehículo más rápido para mercado en la historia de GM.

Abril de 2022: Schneider anunció que la compañía está ampliando sus operaciones dedicadas con la adquisición del transportista de carga de camiones Midwest Logistics Systems (MLS) con sede en Ohio. MLS es un transportista líder dedicado con más de 1000 conductores profesionales que opera 900 tractores en 30 ubicaciones centrales de EE. UU. Schneider ha adquirido el 100% de la participación accionaria en MLS. La aerolínea funcionará como una filial independiente de Schneider. Los conductores y asociados profesionales de la MLS seguirán operando bajo el nombre de MLS.

Enero de 2022: Bassett y JB Hunt Transport Inc., la subsidiaria operativa de propiedad absoluta de JB Hunt Transport Services Inc., han celebrado un acuerdo definitivo en virtud del cual JB Hunt Transport adquirirá los activos de Zenith Freight Lines LLC, una empresa totalmente- filial propiedad de Bassett, por aproximadamente USD 87 millones.

Segmentación de la industria del transporte de larga distancia en América del Norte

El transporte por carretera de larga distancia (a veces denominado transporte por carretera) implica movimientos de carga de larga distancia en camión, normalmente utilizando combinaciones de tractor y remolque. Los conductores de largas distancias suelen estar fuera de casa durante días o semanas seguidas.

El mercado de transporte de larga distancia de América del Norte está segmentado por destino (nacional y transfronterizo), país (Estados Unidos, Canadá y México), usuario final (manufactura y automoción, petróleo y gas, minas y canteras, agricultura, pesca y silvicultura, construcción, comercio de distribución (comercio mayorista y minorista), productos farmacéuticos y sanitarios, y otros usuarios finales, incluidas las telecomunicaciones.

El informe ofrece el tamaño del mercado y las previsiones para el mercado de transporte de larga distancia de América del Norte en valor (miles de millones de dólares) para todos los segmentos anteriores. El informe también cubre el impacto de Covid-19 en el mercado.

| Doméstico |

| transfronterizo |

| Estados Unidos |

| Canada |

| México |

| Manufactura y Automoción |

| Petróleo y gas, minería y canteras |

| Agricultura, pesca y silvicultura |

| Construcción |

| Comercio Distributivo (Comercio Mayorista y Minorista) |

| Farmacéutica y Sanitaria |

| Otros Usuarios Finales (Telecomunicaciones, etc.) |

| Por destino | Doméstico |

| transfronterizo | |

| Por país | Estados Unidos |

| Canada | |

| México | |

| Por usuario final | Manufactura y Automoción |

| Petróleo y gas, minería y canteras | |

| Agricultura, pesca y silvicultura | |

| Construcción | |

| Comercio Distributivo (Comercio Mayorista y Minorista) | |

| Farmacéutica y Sanitaria | |

| Otros Usuarios Finales (Telecomunicaciones, etc.) |

Preguntas frecuentes sobre investigación de mercado de transporte de larga distancia en América del Norte

¿Cuál es el tamaño actual del mercado Transporte de larga distancia de América del Norte?

Se proyecta que el mercado de transporte de larga distancia de América del Norte registre una tasa compuesta anual superior al 4% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Transporte de larga distancia de América del Norte?

UPS Inc., FedEx Corp., J.B. Hunt Transport Services, Knight-Swift Transport Services, YRC Worldwide son las principales empresas que operan en el mercado de transporte de larga distancia de América del Norte.

¿Qué años cubre este mercado de Transporte de larga distancia de América del Norte?

El informe cubre el tamaño histórico del mercado de Transporte de larga distancia de América del Norte durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Transporte de larga distancia de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del transporte de larga distancia en América del Norte

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos del transporte de larga distancia de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del transporte de larga distancia de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.