Análisis del mercado de la construcción en América del Norte

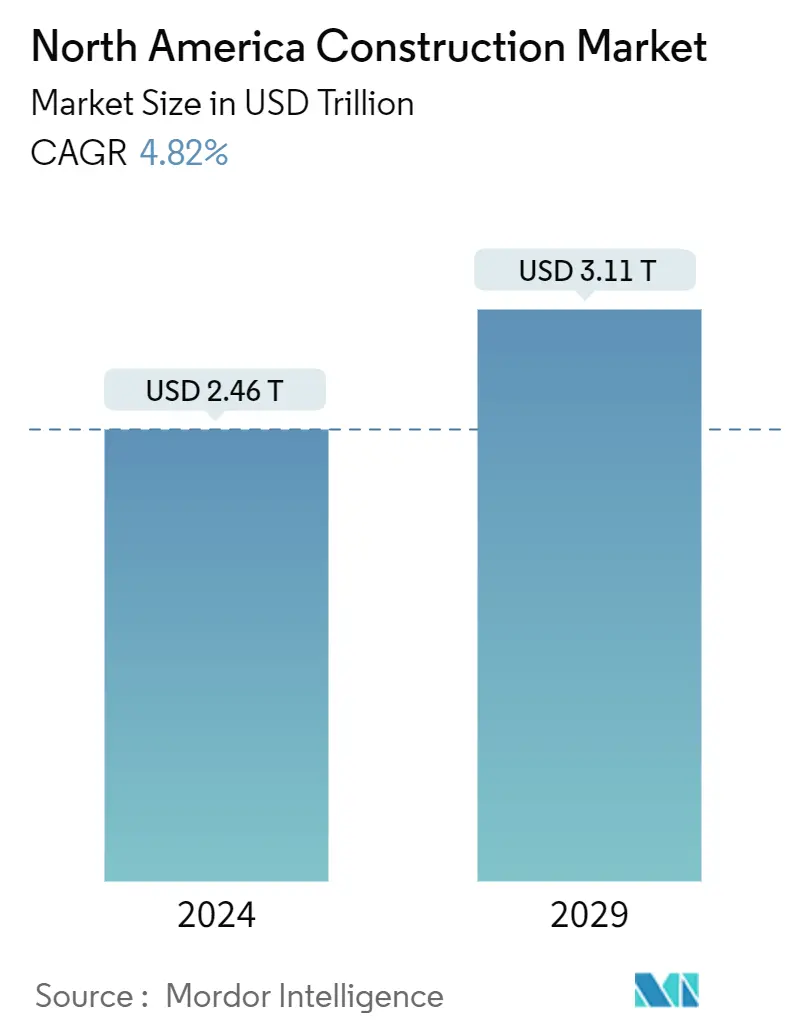

El tamaño del mercado de la construcción de América del Norte se estima en 2,46 billones de dólares en 2024 y se espera que alcance los 3,11 billones de dólares en 2029, creciendo a una tasa compuesta anual del 4,82% durante el período previsto (2024-2029).

- La pandemia de COVID-19 afectó enormemente a la industria de la construcción en América del Norte. El sector de la construcción en Estados Unidos depende en gran medida del suministro de acero, cobre, aluminio, piedra y accesorios de otros países, muchos de los cuales provienen de China. La construcción no residencial comenzó a disminuir un 24% en 2020 debido a la pandemia.

- El sector inmobiliario industrial ha demostrado su fortaleza, especialmente desde el estallido de la pandemia de COVID-19. Esto aceleró rápidamente el crecimiento del comercio electrónico e impulsó la demanda de espacio de distribución a nuevas alturas. Como se informó en junio de 2021, EE. UU. necesitaba agregar 330 millones de pies cuadrados de espacio de almacén dedicado al cumplimiento en línea para 2025 para seguir el ritmo del aumento esperado en las ventas de comercio electrónico durante el mismo período. En Canadá, la demanda de espacio para almacenes supera con creces la oferta, lo que ha provocado un aumento en la construcción industrial. Tras un aumento del 32% en las ventas en línea en 2020, se esperaba que Canadá necesitara 40 millones de pies cuadrados adicionales de espacio de almacén durante los próximos cinco años para satisfacer la demanda en 2025. Eso es más de tres veces la capacidad de almacenamiento combinada disponible en Canadá. tres ciudades industriales más concurridas Toronto, Vancouver y Montreal.

- La fabricación, la minería y una variedad de servicios incluyen la construcción como uno de sus principales clientes. Esto abarca todos los desarrollos de infraestructura comercial y de bienes raíces privados y gubernamentales en los Estados Unidos, un principal generador de fuerza laboral. Si bien se prevé que el sector de la construcción en Estados Unidos seguirá bajo presión macroeconómica, es probable que el aumento del gasto público en proyectos de infraestructura siga beneficiando a la industria en el corto y mediano plazo. La Administración Federal de Carreteras (FHWA) anunció un gasto de 2.100 millones de dólares en mejoras de la infraestructura de puentes en enero de 2023. La iniciativa de 2.100 millones de dólares es parte de la importante inversión comprometida del gobierno nacional para reparar puentes de carreteras en todo el país.

- De acuerdo con sus promesas electorales, es probable que el gobierno canadiense aumente el gasto en vivienda y en iniciativas de energía renovable. El partido afirmó en su programa electoral que gastaría 2.700 millones de dólares canadienses (2.100 millones de dólares) durante los próximos cuatro años para construir o reparar 1,4 millones de viviendas asequibles y que las emisiones de gases de efecto invernadero se reducirían entre un 40% y un 45% por debajo de los niveles de 2005 en el final de la década.

Tendencias del mercado de la construcción en América del Norte

El segmento de construcción residencial tiene la mayor participación en el mercado

- La construcción residencial, que ya se está tambaleando por el aumento de las tasas hipotecarias, seguirá contrayéndose y se le unirá la construcción no residencial a medida que el sector comercial se contraiga. Los fondos proporcionados a la industria de la construcción a través de la Ley de Empleo e Inversión en Infraestructura (IIJA), la Ley CHIPS y Ciencia y la Ley de Reducción de la Inflación (IRA) contrarrestarán la crisis, permitiendo que la [industria] de la construcción se mantenga a flote.

- Durante la Gran Recesión, no había lugar para encontrar consuelo en la actividad de la construcción; 2023 será bastante diferente. El aumento de los tipos de interés frenó lo que era un mercado inmobiliario sólido a principios de 2022. Cierto crecimiento, pero mucho más lento.' Si se desglosa por trimestres, se espera que haya un pequeño efecto negativo en el primer semestre de 2023, pero que se recupere el crecimiento en el segundo semestre de 2023.

- Los salarios deberían seguir aumentando en 2023-2024, y el mercado laboral seguirá siendo ajustado (la economía mostró pleno empleo en 2022). Ésa es una razón por la que la Reserva Federal tiene posibilidades de transitar este estrecho camino de desaceleración sin una recesión.

- El mercado inmobiliario estadounidense ha sido el más afectado por los aumentos de las tasas de interés en medio de los esfuerzos de la Reserva Federal (Fed) por controlar la inflación. La Reserva Federal anunció su noveno aumento consecutivo de las tasas de interés de 25 puntos básicos en marzo de 2023. Con esta medida, aumentó la tasa de los fondos federales de casi el 0% en marzo de 2022 a un rango de 4,75-5%. Es probable que la Reserva Federal aumente aún más las tasas en 25 puntos básicos a principios de mayo de 2023, ya que el mercado laboral sigue siendo ajustado y la inflación aún se encuentra en niveles más altos a pesar de haber disminuido en los últimos meses.

- Teniendo en cuenta el aumento de las tasas hipotecarias, los altos costos de construcción, las interrupciones de la cadena de suministro, la escasez de mano de obra y la caída de los permisos para nuevas unidades de vivienda de propiedad privada, los expertos del mercado esperan que el sector de la construcción residencial de EE. UU. se mantenga débil en 2023. Como reflejo de la debilidad actual del sector inmobiliario En el sector, los inicios de construcción de viviendas cayeron drásticamente en los primeros tres meses de 2023.

- Según la Oficina del Censo de EE.UU., el número total de nuevas unidades de vivienda de propiedad privada cuya construcción comenzó en el país (medido en términos no ajustados) se desplomó un 17,9% interanual en el primer trimestre (Q1) de este año, frente a 389.700 unidades en primer trimestre de 2022 a 319.800 unidades en el primer trimestre de 2023. Esta debilidad se atribuye a una caída en los inicios de construcción de viviendas de una unidad (-28,6% interanual) y de viviendas de dos a cuatro unidades (-31,8%); por el contrario, la construcción de viviendas iniciada en casas de cinco o más unidades aumentó un 6,4% interanual en el primer trimestre de 2023.

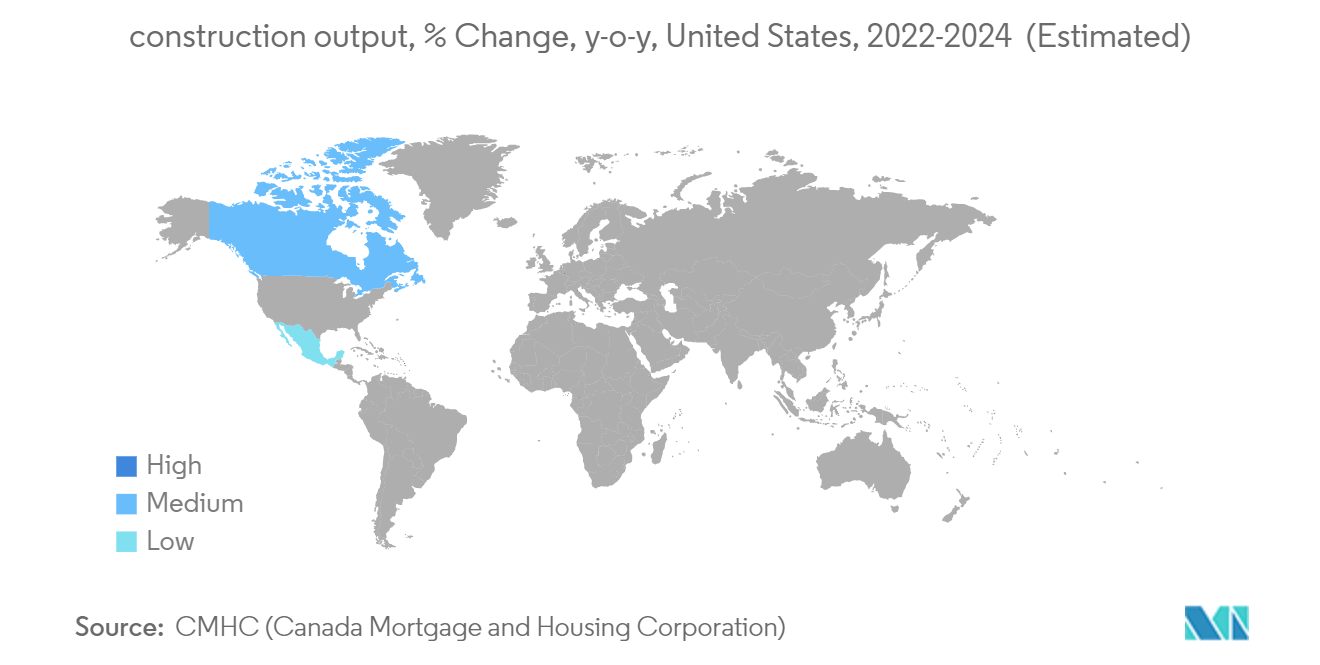

Estados Unidos tiene el crecimiento futuro del mercado en el próximo año.

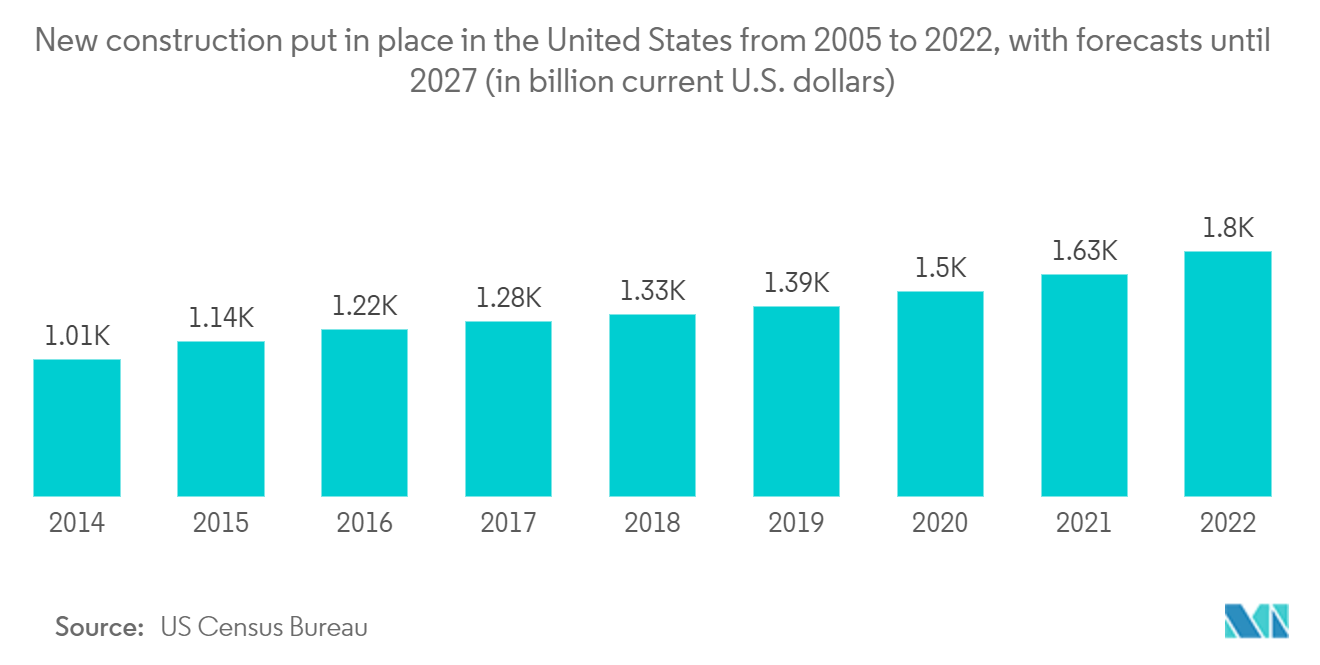

- Se prevé que la producción de la construcción en Estados Unidos se contraiga un 5% en 2023, debido principalmente a una caída en la construcción residencial. El aumento de las tasas de interés genera mayores costos de financiación de proyectos, mientras que la inflación ha aumentado los costos de los materiales de construcción. La oferta de trabajadores calificados y las interrupciones en la cadena de suministro han provocado plazos de entrega más prolongados y retrasos en los proyectos. La falta de mano de obra calificada y el envejecimiento de la fuerza laboral podrían reducir la producción potencial de la construcción en el futuro.

- Se espera que el segmento de construcción residencial experimente la mayor contracción porque el agresivo ajuste monetario está generando tasas hipotecarias más altas y la alta inflación pesa sobre la asequibilidad de la propiedad de vivienda. Sin embargo, la construcción no residencial sigue siendo más resistente gracias al estímulo gubernamental. La Ley de Empleo e Inversión en Infraestructura proporcionará un estímulo para la construcción este año, apuntando a inversiones integrales en infraestructura antigua (incluidas carreteras, autopistas, puentes, ferrocarriles y desarrollo de banda ancha).

- Las actividades de construcción en el sector residencial de EE. UU. comenzaron con una nota más débil en 2023, con el valor total de la construcción implementada (medido en términos nominales desestacionalizados) cayendo un 4,1% interanual (YoY) en los primeros dos meses de 2023. Debido a la desaceleración económica, la debilitada demanda en la construcción residencial y la creciente presión sobre los márgenes, se espera que tanto los retrasos en los pagos como las insolvencias aumenten en 2023. Con altas tasas de interés y una desaceleración de la actividad, las empresas con liquidez limitada y /o niveles elevados de deuda enfrentarán dificultades para cumplir con sus obligaciones.

- Dada la situación de gestión crediticia y el desempeño comercial más moderados de la industria de la construcción, las perspectivas del sector se han rebajado de Buena a Regular. Las unidades de vivienda de propiedad privada autorizadas mediante permisos de construcción en abril de 2023 tenían una tasa anual ajustada estacionalmente de 1.416.000. Esto es un 1,5 por ciento por debajo de la tasa revisada de marzo de 1.437.000 y un 21,1 por ciento por debajo de la tasa de abril de 2022 de 1.795.000.

- Las autorizaciones unifamiliares en abril fueron de 855.000; esto es un 3,1 por ciento más que la cifra revisada de marzo de 829.000. Las autorizaciones de unidades en edificios de cinco unidades o más alcanzaron una tasa de 502.000 en abril de 2023. Las iniciaciones de viviendas de propiedad privada en abril tuvieron una tasa anual ajustada estacionalmente de 1.401.000. Esto es un 2,2 por ciento (±11,9 por ciento)* por encima de la estimación revisada de marzo de 1.371.000, pero es un 22,3 por ciento (±8,7 por ciento) por debajo de la tasa de abril de 2022 de 1.803.000.

- Los inicios de viviendas unifamiliares en abril de 2023 fueron a un ritmo de 846.000; esto es un 1,6% (±12,3%) por encima de la cifra revisada de marzo de 2023 de 833.000. La tasa de abril para unidades en edificios con cinco unidades o más fue de 542.000. Las terminaciones de viviendas de propiedad privada en abril tuvieron una tasa anual ajustada estacionalmente de 1.375.000. Esto es un 10,4% (±9,9%) por debajo de la estimación revisada de marzo de 1.534.000, pero un 1,0% (±16,4%) por encima de la tasa de abril de 2022 de 1.361.000. Las terminaciones de viviendas unifamiliares en abril fueron a un ritmo de 971.000; esto es un 6,5% (±11,0%) por debajo de la tasa revisada de marzo de 1.039.000. La tasa de abril para unidades en edificios con cinco unidades o más fue de 400.000.

Descripción general de la industria de la construcción en América del Norte

El mercado de la construcción de América del Norte es menos competitivo los principales actores internacionales ocupan una cuota de mercado significativa y dejan menos margen para otros actores de pequeña y mediana escala. El mercado de la construcción de América del Norte presenta oportunidades de crecimiento durante el período previsto, lo que se espera que impulse aún más la competencia en el mercado. Las crecientes inversiones en infraestructura y construcción en las grandes economías de la región crean amplias oportunidades para los demás actores. Con unos pocos actores que poseen una participación significativa, el mercado de la construcción de América del Norte tiene un nivel detectable de consolidación.

Líderes del mercado de la construcción en América del Norte

Lennar Corporation

D. R. Horton Inc.

Kiewit Corporation

Hochteif USA Inc.

Hensel Phelps Construction Co.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de la construcción en América del Norte

- Mayo de 2023 Greystar Real Estate Partners LLC (Greystar) anunció el lanzamiento de una nueva marca dedicada. Se centrará exclusivamente en el producto de vivienda de impacto de Greystar, ofreciendo oportunidades de vivienda más asequibles para poblaciones clave afectadas por la falta de opciones de alquiler en los Estados Unidos.

- Abril de 2023 Greystar Real Estate Partners, LLC (Greystar), anunció la apertura de su planta de fabricación insignia para su negocio de construcción modular, Modern Living Solutions (MLS), que se centra en viviendas asequibles y sostenibles. El hito se cumplió con una ceremonia de inauguración en el sitio del oeste de Pensilvania, donde la MLS está en el proceso de contratar 170 empleados de tiempo completo para ejecutar la puesta en marcha y las operaciones de su primera fábrica modular.

Segmentación de la industria de la construcción en América del Norte

La construcción es la instalación, mantenimiento y reparación de edificios y otras estructuras estacionarias y la construcción de carreteras e instalaciones de servicios que forman componentes fundamentales de las estructuras y son necesarios para su operación. La construcción abarca los procesos involucrados en la construcción de edificios, infraestructura, instalaciones industriales y operaciones relacionadas de principio a fin.

El mercado de la construcción de América del Norte está segmentado por país (Canadá y Estados Unidos), por sector (construcción comercial, construcción residencial, construcción industrial, construcción de infraestructura (transporte) y construcción de energía y servicios públicos) y por tipo de construcción (ampliaciones y demoliciones). y obra nueva).

El informe ofrece el tamaño del mercado y previsiones para el mercado de la construcción de América del Norte en valor (USD) para todos los segmentos anteriores.

| Canada |

| Estados Unidos |

| Construcción Comercial |

| Construcción residencial |

| Construcción Industrial |

| Construcción de infraestructura (transporte) |

| Construcción de energía y servicios públicos |

| Adiciones |

| Demolición y Nuevas Construcciones |

| Por país | Canada |

| Estados Unidos | |

| Por sectores | Construcción Comercial |

| Construcción residencial | |

| Construcción Industrial | |

| Construcción de infraestructura (transporte) | |

| Construcción de energía y servicios públicos | |

| Por tipo de construcción | Adiciones |

| Demolición y Nuevas Construcciones |

Preguntas frecuentes sobre investigación del mercado de la construcción en América del Norte

¿Qué tamaño tiene el mercado de la construcción en América del Norte?

Se espera que el tamaño del mercado de la construcción de América del Norte alcance los 2,46 billones de dólares en 2024 y crezca a una tasa compuesta anual del 4,82% hasta alcanzar los 3,11 billones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de la construcción de América del Norte?

En 2024, se espera que el tamaño del mercado de la construcción de América del Norte alcance los 2,46 billones de dólares.

¿Quiénes son los actores clave en el mercado de la construcción de América del Norte?

Lennar Corporation, D. R. Horton Inc., Kiewit Corporation, Hochteif USA Inc., Hensel Phelps Construction Co. son las principales empresas que operan en el mercado de la construcción de América del Norte.

¿Qué años cubre este mercado de la construcción de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de la construcción de América del Norte se estimó en 2,34 billones de dólares. El informe cubre el tamaño histórico del mercado de la construcción de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de la construcción de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de la construcción de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la construcción en América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la construcción en América del Norte incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.