Análisis del mercado de iluminación LED de América del Norte

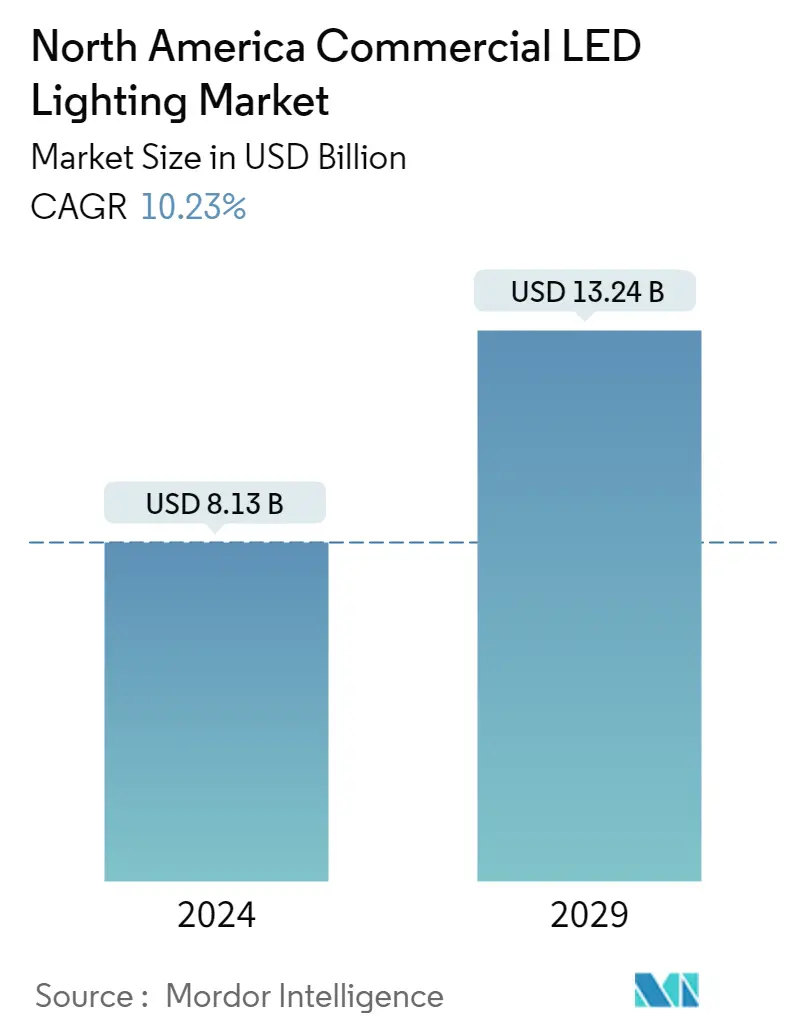

El tamaño del mercado de iluminación LED comercial de América del Norte se estima en 8,13 mil millones de dólares en 2024 y se espera que alcance los 13,24 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,23% durante el período previsto (2024-2029).

Los avances tecnológicos y las crecientes preocupaciones sobre la protección del medio ambiente han impulsado la necesidad de productos de iluminación energéticamente eficientes para aplicaciones comerciales, industriales y residenciales en toda América del Norte.

- América del Norte alberga factores importantes esenciales para la iluminación de áreas comerciales. Los requisitos son una mayor cobertura de luz en el lumen, mayor durabilidad y la fuente de energía adecuada. El LED puede abordar esos requisitos clave. Por tanto, se prefiere a otras tecnologías existentes. Tiene un mayor ahorro de combustible, una cobertura de luz más amplia y más de 100.000 lúmenes y es comparativamente más barato de poseer y mantener.

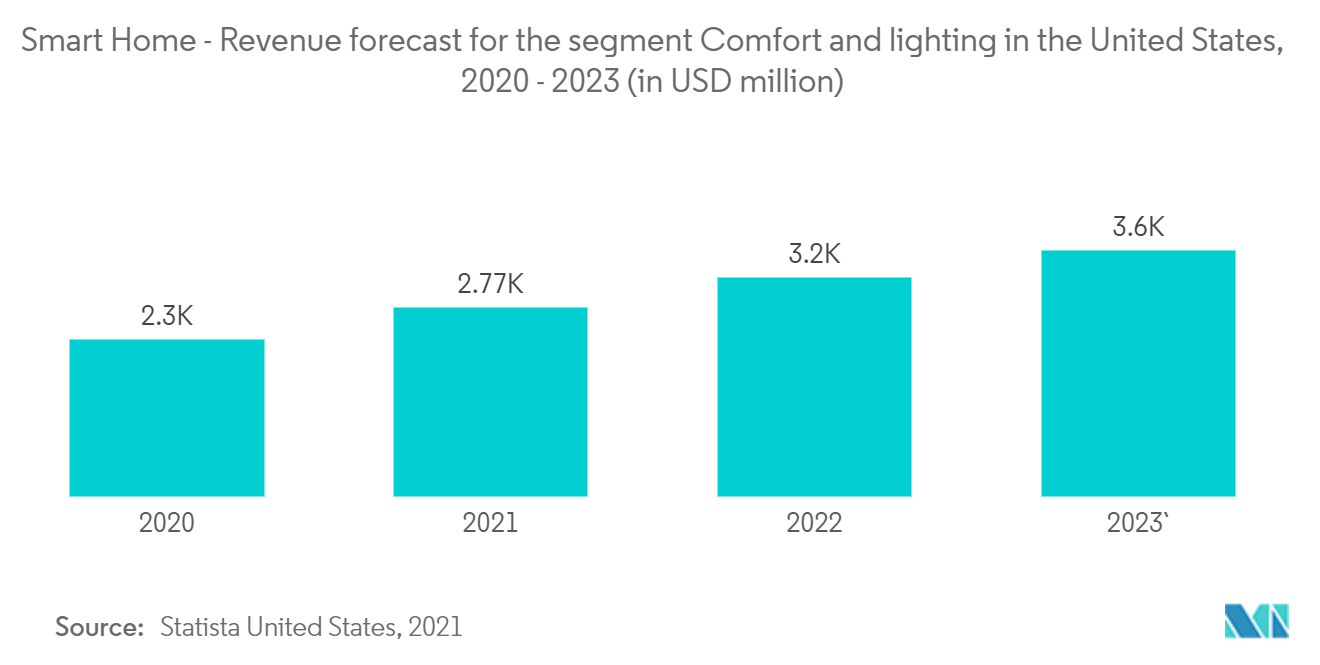

- La integración de funciones inteligentes para la iluminación conectada se está convirtiendo en uno de los impulsores importantes en el mercado estudiado, ya que el LED es uno de los componentes principales. Las iniciativas gubernamentales para ciudades inteligentes contribuyeron a la creciente demanda de soluciones de iluminación inteligentes. Se prevé que los sistemas de iluminación conectados surjan como uno de los componentes más críticos de la infraestructura de una ciudad inteligente.

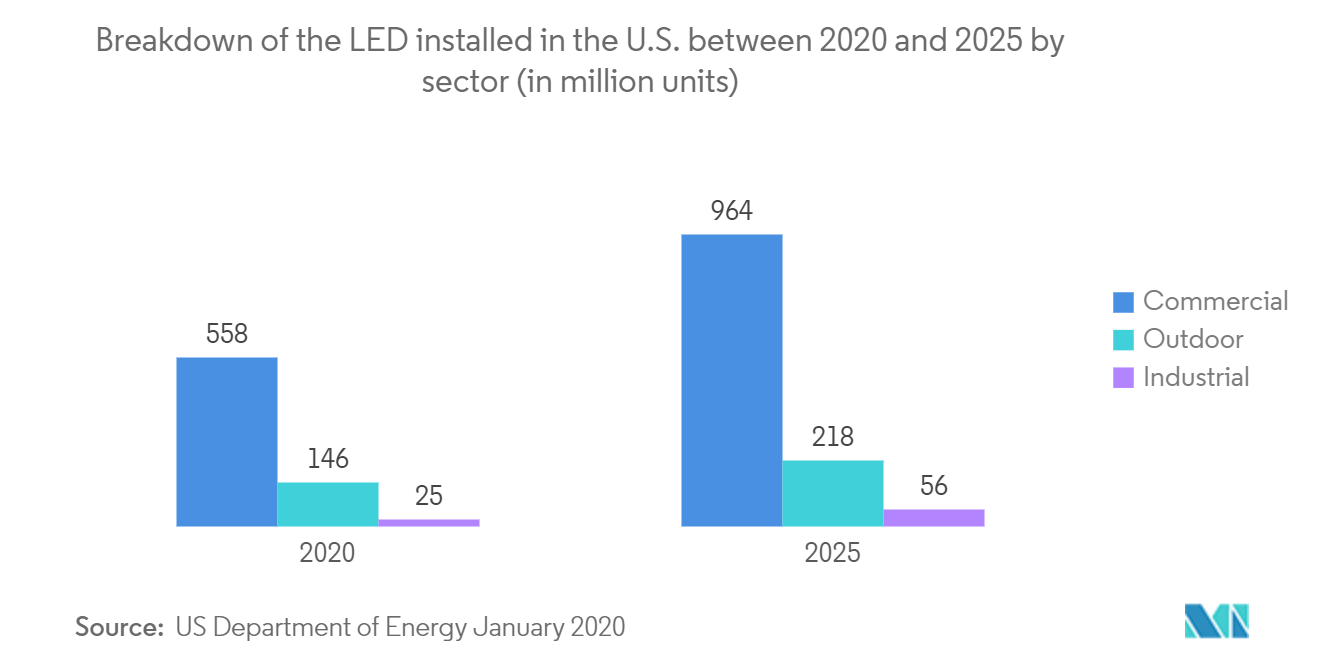

- Según el Departamento de Energía (DOE), el LED es una tecnología de iluminación de alta eficiencia energética y tiene el potencial de cambiar fundamentalmente el futuro de la iluminación en los Estados Unidos. El uso generalizado de iluminación LED tiene un gran impacto potencial en el ahorro de energía en Estados Unidos. Además, se espera que para 2035 la mayoría de las instalaciones de iluminación utilicen tecnología LED.

- Las tiendas minoristas, las oficinas y los sectores subvencionados por el gobierno, como las propiedades públicas, están ganando terreno en la implementación de soluciones LED a gran escala para reducir el consumo de energía y aumentar la eficiencia en el uso de la energía. Por ejemplo, en junio de 2021, Fluence de OSRAM y Prospiant, un proveedor de ecosistemas completos para agricultura en ambiente controlado (CEA) y tecnologías de extracción con sede en Cincinnati, Ohio, anunciaron que Fluence sería el proveedor preferido de tecnología LED dentro de las ofertas completas de ecosistemas de Prospiant..

- Además, se prevé que Canadá crezca más rápido durante el período previsto. El crecimiento en la región se puede atribuir al aumento del desarrollo de infraestructura inmobiliaria y de las inversiones en Vancouver y Toronto. La creciente adopción de lámparas A y T avanzadas en espacios comerciales está impulsando el crecimiento del mercado en la región.

- Desde el brote de COVID-19, varias empresas han enfrentado desafíos en la cadena de suministro. La industria LED no fue una excepción. Como una proporción importante de las materias primas para la producción de LED y controladores procedían de países asiáticos, la industria se vio significativamente afectada durante marzo y abril, ya que la región estaba bajo las graves garras de la pandemia de COVID-19.

- Sin embargo, debido al aumento de los derechos de importación de China, varias empresas han comenzado a cambiar sus líneas de producción y a adquirir soluciones y componentes de iluminación LED de otros países, lo que ha aumentado aún más el costo de instalación de las instalaciones de fabricación y el poder de negociación de los proveedores de materias primas..

- Para atraer clientes industriales, personalizar la potencia luminosa en función del entorno es una tendencia común entre los fabricantes. Por lo tanto, las soluciones de iluminación LED sintonizables han experimentado una mayor adopción en los últimos años. En el mercado de Estados Unidos, las fusiones, adquisiciones y colaboraciones son tendencias predominantes adoptadas entre los actores del mercado para la innovación de productos y el crecimiento inorgánico.

Tendencias del mercado de iluminación LED de América del Norte

Se espera que la iluminación inteligente sea el futuro de la iluminación LED comercial

- Cada entorno comercial requiere una iluminación uniforme centrada en el trabajo, debido a diversas aplicaciones. La alta eficiencia y la naturaleza direccional de los LED los hacen ideales para diversas aplicaciones, como comercio minorista, oficinas y hostelería, entre otras. Además, los LED ofrecen hasta un 90% más de eficiencia que los sistemas HID convencionales utilizados para este tipo de aplicaciones.

- Estados Unidos es una sociedad desarrollada y comercializada, y los estadounidenses utilizan una cantidad significativa de energía en sus empresas e industrias. Según American Geo Sciences (AGI), el sector industrial consume el 32% de toda la energía, incluida la electricidad, las instalaciones y los equipos utilizados para la fabricación, la minería, la agricultura y la construcción. Dado el alto consumo de energía de la región, el gobierno debería invertir significativamente en soluciones más ecológicas, inteligentes y eficientes.

- La llegada del Internet de las cosas (IoT) y la posterior introducción de nuevos modelos de negocio, como la iluminación como servicio (LaaS), ha eliminado la necesidad de pagos iniciales elevados, lo que ha permitido que el mercado pase a un modelo OPEX.. El modelo de arrendamiento ha permitido instalaciones de luminarias LED a gran escala y su adopción en el segmento comercial.

- Debido a la creciente necesidad de ahorrar energía, los principales actores del mercado, como Verizon, han introducido medidas innovadoras y rentables para el alumbrado público. La plataforma de iluminación inteligente de Verizon convierte las luminarias LED en dispositivos inteligentes equipados con sensores que capturan y transmiten datos casi en tiempo real, de modo que uno puede obtener control total sobre todas las luces, información sobre el estado de la infraestructura de iluminación y acceso a una variedad de sistemas de iluminación. aplicaciones y servicios.

- Además, en julio de 2021, Smart Labs, pionero en iluminación y control eléctrico inteligentes, anunció el lanzamiento de Nokia Smart Lighting, un conjunto de productos de control eléctrico e iluminación impulsados por IoT. Los primeros productos Nokia Smart Lighting están diseñados para hacer que la iluminación inteligente sea fácil de comprar, fácil de instalar e intuitiva para espacios de oficina y soluciones hoteleras.

Estados Unidos mantendrá una importante cuota de mercado

- Según la Administración de Información Energética de EE. UU., las luces LED se han convertido en el segundo tipo de bombilla más común en los edificios comerciales. Leyes como la Ley de Seguridad e Independencia Energética de 2007 han tenido un impacto significativo en el uso creciente de opciones de iluminación más eficientes al establecer requisitos mínimos de eficiencia para la producción de nuevas bombillas.

- Según el pronóstico energético a largo plazo de la Perspectiva Energética Anual 2021 (AEO2021), la Administración de Información Energética de EE. UU. espera que la iluminación LED continúe creciendo, satisfaciendo hasta el 95% de la demanda de iluminación comercial para 2050.

- Además, la controlabilidad de las luces LED también está impulsando su demanda en el sector comercial. Capacidades como la regulación, la iluminación natural, los sensores de ocupación y los temporizadores están atrayendo a los proveedores a implementar las soluciones en sus instalaciones.

- Las empresas están innovando en nuevas soluciones LED para mantenerse en el mercado. Por ejemplo, en julio de 2021, Lumileds Holding, con sede operativa en Estados Unidos, presentó sus nuevos LED comerciales LUXEON 2835. Estos LED están diseñados y diseñados para soportar la creciente demanda de un LED de potencia media, alta eficacia y gran volumen para aplicaciones de iluminación interior comercial. Las aplicaciones comerciales típicas en interiores incluyen troffers, paneles y estantes altos, entre otros formatos.

- Además, el gobierno también está regulando los sistemas de iluminación utilizados en espacios comerciales, limitando el consumo de energía. Por ejemplo, el Programa Federal de Gestión de Energía (FEMP) proporciona orientación para la adquisición de luminarias comerciales de diodos emisores de luz (LED) en los Estados Unidos. Se prevé que estas tendencias impulsen el crecimiento del mercado estudiado durante el período de previsión.

Descripción general de la industria de iluminación LED de América del Norte

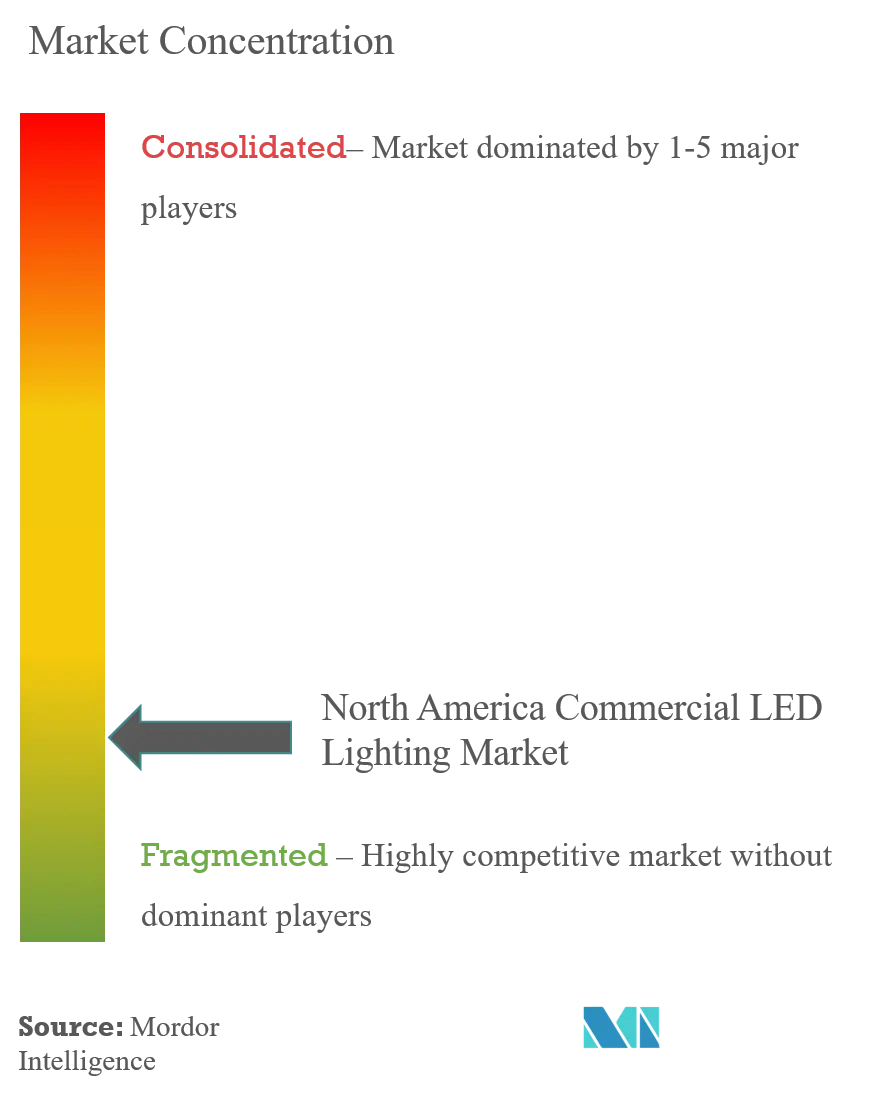

El mercado de iluminación LED comercial de América del Norte es altamente competitivo y está formado por varios actores importantes. Los principales actores participan en adquisiciones estratégicas para mejorar su dominio del mercado y también se centran en el desarrollo de productos, que ha sido una estrategia clave adoptada para avanzar en el mercado en evolución. Algunas de las novedades en el mercado son:.

- Octubre de 2021 Dialight, líder mundial en innovación de iluminación LED industrial y peligrosa, en celebración del Mes de la Concientización sobre la Energía, anunció la disponibilidad de uno de los dispositivos de iluminación con clasificación industrial pesada más eficientes disponibles comercialmente en el mundo, el Ultra-Efficient Vigilant LED High Bay.

- Junio de 2021 el sistema de iluminación Interact City de Signify ayudó a los municipios de Nueva York al convertir las farolas en LED conectadas. Esto ayudará a Nueva York a reducir el uso de energía, reducir las emisiones y crear una plataforma para implementaciones de ciudades inteligentes. Interact City comparte los datos recopilados de los sensores con los sistemas de TI de los bomberos, los servicios médicos de emergencia y otros socorristas, lo que le permite reaccionar rápidamente ante cualquier incidente.

Líderes del mercado de iluminación LED de América del Norte

Dialight PLC

OSRAM Licht AG

Signify Holding (Philips Lighting and Cooper Lighting)

US LED Limited

Hubbell Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de iluminación LED de América del Norte

- Mayo de 2022 EarthTronics, que desarrolla productos de iluminación de bajo consumo que brindan un impacto económico y ambiental positivo, presentó su serie de tiras LED seleccionables de color y potencia. La serie de tiras de LED está diseñada para iluminación general y de gran altura que se encuentra en la industria manufacturera, así como en instalaciones comerciales nuevas y minoristas.

- Septiembre de 2021 Sollum Technologies anunció su último accesorio para su solución de iluminación LED inteligente 100% programable. La luminaria avanzada, conocida como SF05A, constituye un avance claro y considerable para Sollum y la tecnología de iluminación hortícola. Los productores de invernaderos se benefician de una funcionalidad mejorada de los accesorios para el monitoreo controlable y automatizado del sistema de iluminación.

- Junio de 2021 Fluence de OSRAM y Prospiant, un proveedor con sede en Ohio de ecosistemas completos para agricultura en ambiente controlado (CEA) y tecnologías de extracción, anunció que Fluence sería el proveedor de tecnología LED preferido dentro de las ofertas de ecosistemas completos de Prospiant.

Segmentación de la industria de iluminación LED de América del Norte

El diodo emisor de luz (LED) es una de las tecnologías de iluminación más eficientes energéticamente y de más rápido desarrollo en la actualidad. Las bombillas LED de calidad duran más, son más duraderas y ofrecen una calidad de luz comparable o mejor que otros tipos de iluminación. El estudio integral se centra en los LED comerciales en América del Norte. El mercado está segmentado por aplicaciones, canales de distribución y más. El mercado estudiado se centra en el impacto de Covid-19 en el mercado y las tendencias clave seguidas por los proveedores de la región.

| Tiendas minoristas (salas de exposición, centros comerciales, iluminación de tiendas, etc.) |

| Oficina |

| Sector Hospitalidad (Restaurantes, Casinos, Hoteles etc.) |

| Sector Arquitectónico (Aplicaciones de Iluminación Decorativa) |

| Otras aplicaciones (salud y educación) |

| troffers |

| Focos |

| Bahía alta |

| Luces de pista |

| Colgantes suspendidos |

| Otro tipo de factores de forma |

| Ventas Directas |

| Venta al por mayor al por menor |

| Estados Unidos |

| Canada |

| Por aplicación | Tiendas minoristas (salas de exposición, centros comerciales, iluminación de tiendas, etc.) |

| Oficina | |

| Sector Hospitalidad (Restaurantes, Casinos, Hoteles etc.) | |

| Sector Arquitectónico (Aplicaciones de Iluminación Decorativa) | |

| Otras aplicaciones (salud y educación) | |

| Por factor de forma | troffers |

| Focos | |

| Bahía alta | |

| Luces de pista | |

| Colgantes suspendidos | |

| Otro tipo de factores de forma | |

| Por canal de distribución | Ventas Directas |

| Venta al por mayor al por menor | |

| Por país | Estados Unidos |

| Canada |

Preguntas frecuentes sobre investigación de mercado de iluminación LED en América del Norte

¿Qué tamaño tiene el mercado de iluminación LED comercial de América del Norte?

Se espera que el tamaño del mercado de iluminación LED comercial de América del Norte alcance los 8,13 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 10,23% hasta alcanzar los 13,24 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Iluminación LED comercial de América del Norte?

En 2024, se espera que el tamaño del mercado de iluminación LED comercial de América del Norte alcance los 8,13 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Iluminación LED comercial de América del Norte?

Dialight PLC, OSRAM Licht AG, Signify Holding (Philips Lighting and Cooper Lighting), US LED Limited, Hubbell Inc. son las principales empresas que operan en el mercado de iluminación LED comercial de América del Norte.

¿Qué años cubre este mercado de iluminación LED comercial de América del Norte y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de iluminación LED comercial de América del Norte se estimó en 7,38 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Iluminación LED comercial de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Iluminación LED comercial de América del Norte para los años 2024, 2025, 2026, 2027, 2028. y 2029.

Última actualización de la página el:

Informe de la industria de iluminación LED de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de iluminación LED de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de iluminación LED de América del Norte incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.