Tamaño y Participación del Mercado de Nafta

Análisis del Mercado de Nafta por Mordor Intelligence

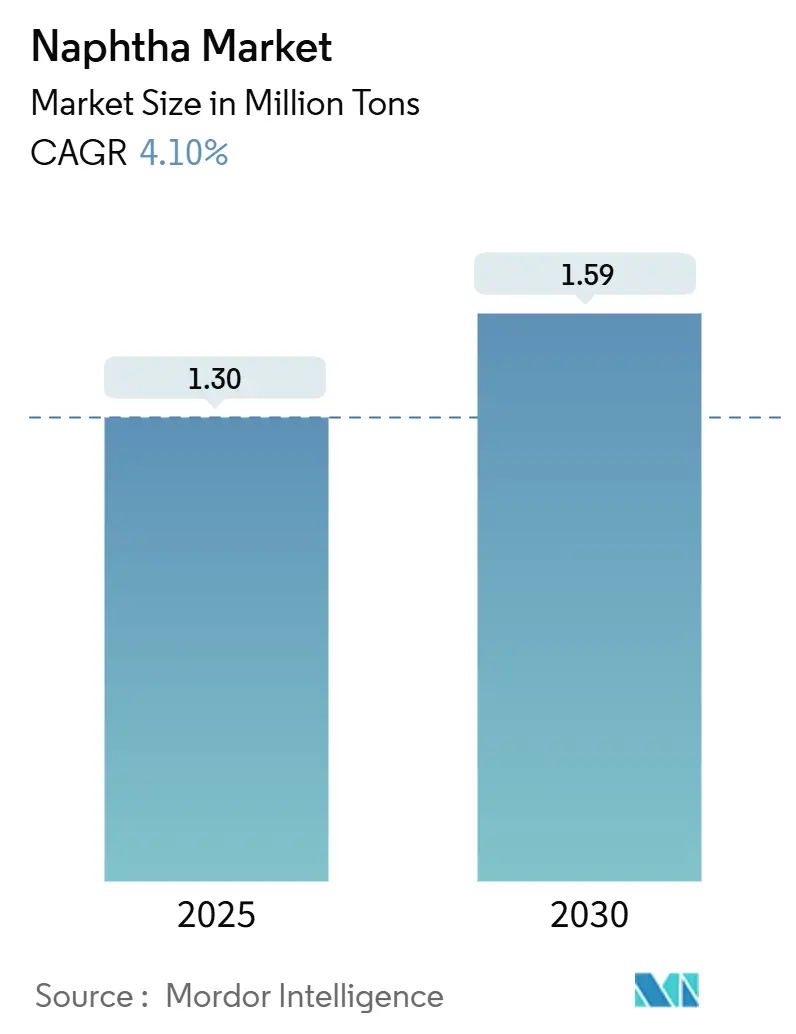

El tamaño del Mercado de Nafta se estima en 1.30 millones de toneladas en 2025, y se espera que alcance 1.59 millones de toneladas en 2030, a una TCAC del 4.10% durante el período de pronóstico (2025-2030). La demanda se fundamenta en el papel de la nafta como la materia prima petroquímica dominante para olefinas y aromáticos, una posición reforzada por crackers de vapor a gran escala que prefieren fracciones ligeras para mayores rendimientos de etileno. Las inversiones en separadores de condensado a lo largo de la Costa del Golfo de EE.UU. y nuevas refinerías integradas en Asia están remodelando los flujos comerciales globales, mientras que las adiciones de capacidad de bio-nafta proporcionan una corriente de suministro complementaria y baja en carbono. Los refinadores líderes integran el suministro de crudo aguas arriba con la conversión petroquímica aguas abajo para capturar valor a lo largo de la cadena. Sin embargo, los diferenciales volátiles crudo-nafta, el creciente atractivo de los líquidos de gas natural como materias primas alternativas, y las regulaciones de carbono cada vez más estrictas inyectan incertidumbre en la estabilidad de márgenes y las decisiones de asignación de capital.

Puntos Clave del Informe

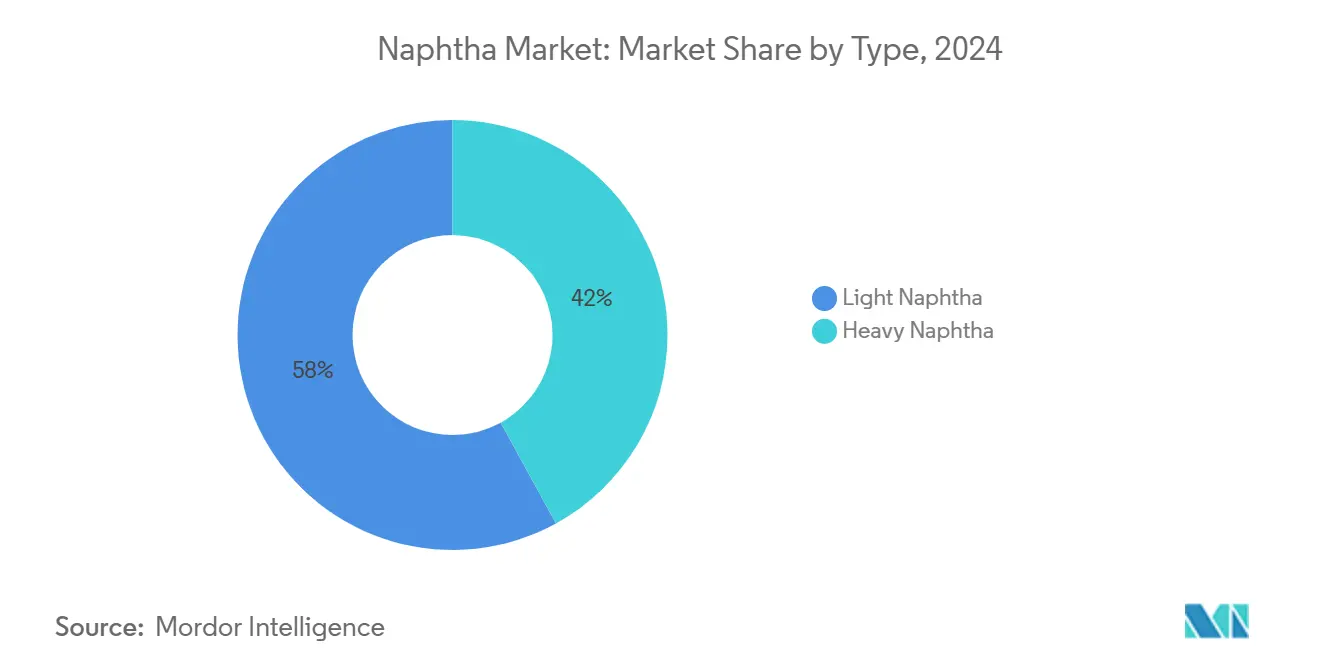

- Por tipo, la nafta ligera capturó el 58% de la participación del mercado de nafta en 2024 y está configurada para registrar la TCAC más rápida del 4.80% hasta 2030.

- Por fuente, los grados derivados de refinería mantuvieron el 80% de la participación de ingresos en 2024; se proyecta que la bio-nafta se expanda a una TCAC del 5.70% hasta 2030.

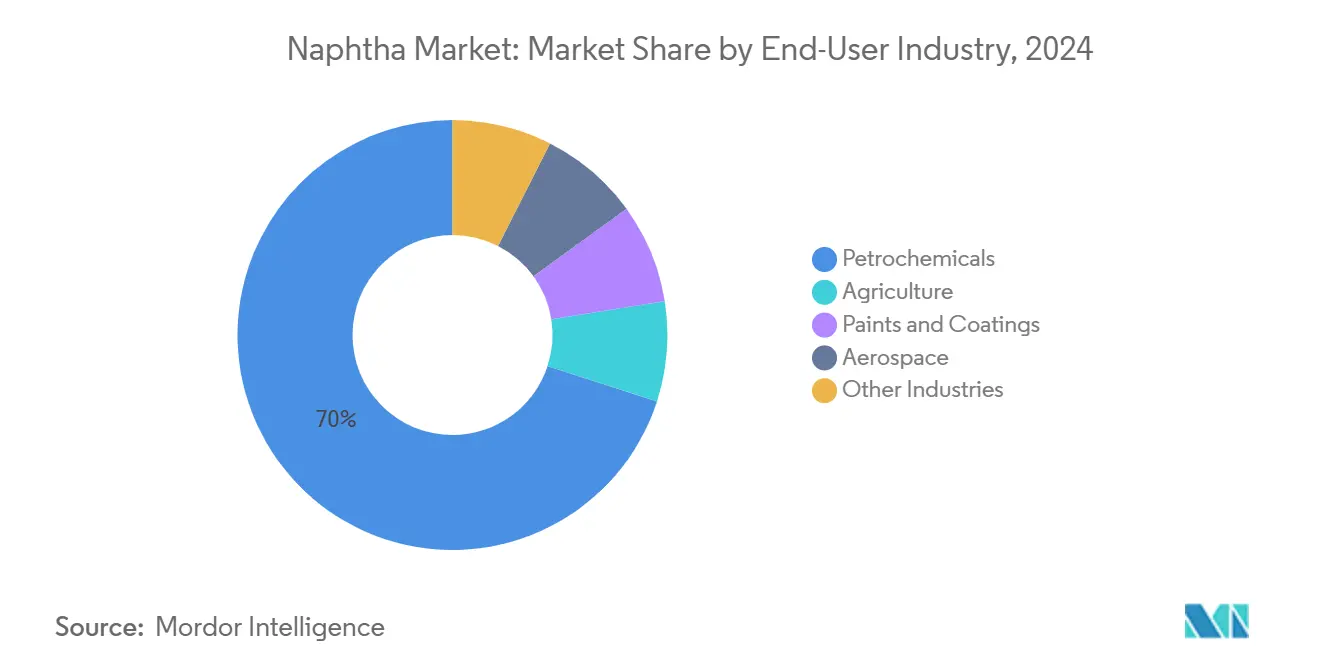

- Por industria de usuario final, los petroquímicos dominaron el 70% del tamaño del mercado de nafta en 2024, y se proyecta que aumenten 4.60% anualmente hasta 2030.

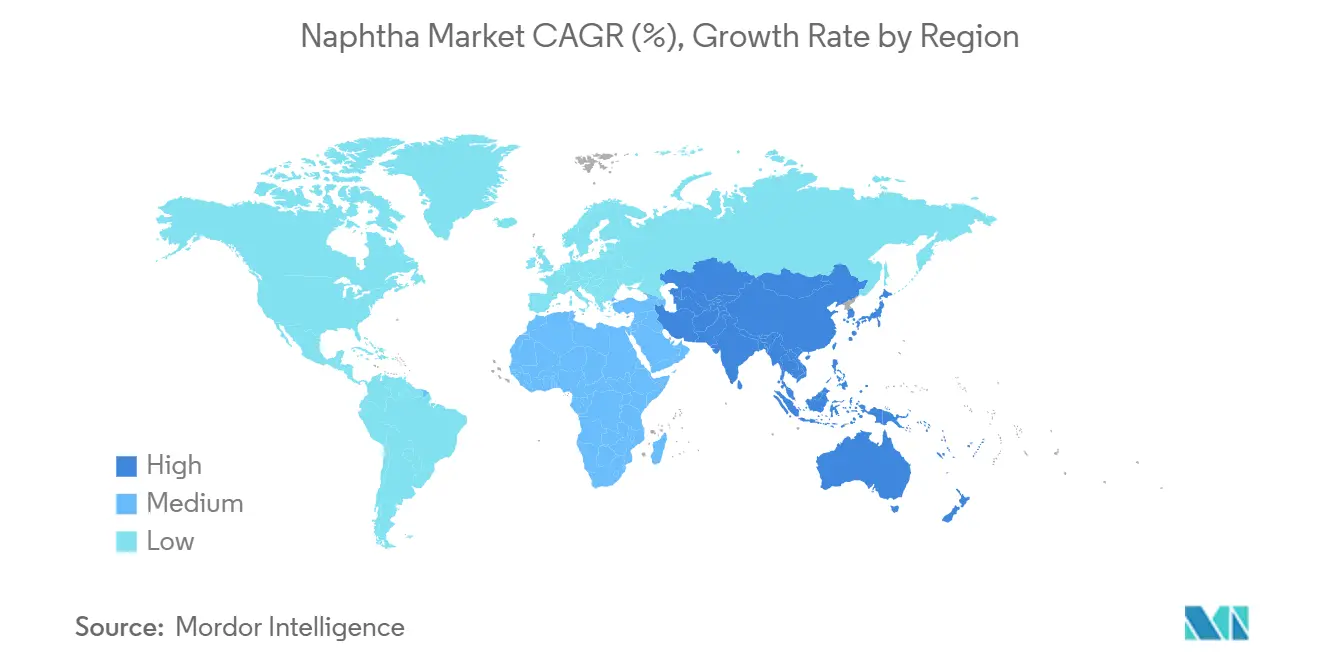

- Por región, Asia-Pacífico mantuvo el 44% del mercado de nafta en 2024 y avanza a una TCAC del 4.9% hasta 2030.

Tendencias e Insights del Mercado Global de Nafta

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Creciente de Materias Primas de Olefinas y Aromáticos de Crackers de Vapor Asiáticos | +1.20% | Asia-Pacífico, con efectos secundarios al Medio Oriente | Mediano plazo (2-4 años) |

| Integración de Reformadores de Nafta con Proyectos de Modernización de Refinerías en el Medio Oriente | +0.80% | Medio Oriente, con impacto de exportación global | Mediano plazo (2-4 años) |

| Demanda Creciente de Fertilizantes en India | +0.60% | India, con influencia regional en Asia del Sur | Corto plazo (≤ 2 años) |

| Inversiones Crecientes en Separadores de Condensado de la Costa del Golfo de EE.UU. Dirigidos a la Producción de Nafta Ligera | +0.70% | América del Norte, particularmente Costa del Golfo de EE.UU. | Mediano plazo (2-4 años) |

| Escalamiento de Bio-Nafta Respaldado por Mandatos de Combustibles Renovables | +0.30% | Europa y América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Demanda Creciente de Materias Primas de Olefinas y Aromáticos de Crackers de Vapor Asiáticos

China está comisionando una ola de mega-crackers que elevan el consumo de nafta ligera porque su composición parafínica maximiza la producción de etileno. La nueva capacidad que totaliza 0.8-1.1 millones b/d de capacidad de refinación para 2028 está diseñada con separadores de condensado integrados que aumentan las proporciones de rendimiento de nafta. Las adiciones de capacidad en Hengli Petrochemical y Fujian Petrochemical mantendrán el impulso de demanda ascendente, traduciéndose en importaciones estructuralmente más altas de crudos ricos en condensado y impulsando la alineación de precios regionales con el mercado más amplio de nafta. Los incentivos de seguridad de suministro están promoviendo acuerdos de compra a largo plazo entre productores del Medio Oriente y crackers asiáticos, tejiendo aún más las cadenas de valor regionales. Los cálculos de retorno neto sugieren que cada complejo de cracker de vapor incremental impulsa los requerimientos regionales de nafta ligera en 1.5 millones de toneladas anuales, sustentando la contribución sustancial del impulsor al crecimiento general.

Integración de Reformadores de Nafta con Proyectos de Modernización de Refinerías en el Medio Oriente

El Programa de Modernización Bapco de Bahréin y el complejo AMIRAL de USD 11 mil millones de Saudi Aramco ilustran el cambio estratégico hacia la co-ubicación de reformadores catalíticos con crackers de alimentación mixta para mejorar el octanaje de la gasolina y la producción aromática[1]TotalEnergies, "Amiral Petrochemical Complex," totalenergies.com . El modelo desvía la nafta de destilación directa que anteriormente entraba al pool de combustible para motores hacia corrientes petroquímicas de mayor margen, mejorando los márgenes brutos generales de refinería. La integración entrega ganancias de eficiencia energética a través de servicios públicos compartidos y proporciona menús flexibles de materias primas que amortiguan la volatilidad de márgenes. Con AMIRAL solo requiriendo aproximadamente 5 millones de toneladas de nafta anualmente, la región se convierte en un proveedor oscilante a Asia, apretando los balances inter-regionales y apoyando un mercado de nafta más robusto.

Demanda Creciente de Fertilizantes en India

La asignación de capital del gobierno indio hacia la capacidad química y de fertilizantes impulsa plantas incrementales de amoníaco que dependen de la nafta en regiones con cobertura limitada de gasoductos. La instalación de amoníaco de 500 KTPA de Deepak Fertilisers y la expansión de ácido nítrico de 1,600 KTPA ejemplifican la respuesta de la industria. Junto con el crecimiento esperado del 300% en el consumo industrial de gas natural para 2050, la demanda a corto plazo de nafta aumenta mientras los operadores se protegen contra los riesgos de suministro de gas. Los acuerdos de compra vinculados a fertilizantes aseguran rutas de disposición de refinería para grados de nafta pesada a media, asegurando una utilización equilibrada a través de los puntos de corte de refinería. El tirón incremental de India añade profundidad al mercado de nafta, compensando la erosión potencial de demanda en otros lugares.

Escalamiento de Bio-Nafta Respaldado por Mandatos de Combustibles Renovables

Las reducciones legisladas de intensidad de carbono en Europa y América del Norte están catalizando inversiones en unidades de diésel renovable y combustible de aviación sostenible que co-producen bio-nafta. La biorrefinería basada en madera de UPM en Finlandia produce 130,000 toneladas por año de producción renovable, incluyendo una corriente de bio-nafta que atrae precios premium como materia prima petroquímica baja en carbono. La capacidad SAF de EE.UU. está subiendo de 2,000 b/d a casi 30,000 b/d en 2025, implicando una ganancia proporcional en volúmenes de coproducto de nafta renovable. Aunque la participación del segmento es aún modesta, las ventajas de carbono del ciclo de vida y la compatibilidad con crackers existentes posicionan a la bio-nafta para asegurar contratos de compra dedicados con productores de polímeros conscientes de la marca. Los adoptantes tempranos aseguran la diversidad de materias primas y cubren riesgos regulatorios, apoyando el crecimiento a largo plazo en el mercado de nafta.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda de Líquidos de Gas Natural en Estados Unidos | -0.90% | América del Norte, con efectos del mercado global | Mediano plazo (2-4 años) |

| Diferenciales Volátiles Crudo-Nafta Socavando Márgenes de Crack | -0.60% | Global, con impacto pronunciado en Europa y Asia | Corto plazo (≤ 2 años) |

| Empuje Regulatorio para Alternativas Bajas en Carbono y Materias Primas Recicladas | -0.30% | Europa, América del Norte, con adopción global gradual | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Diferenciales Volátiles Crudo-Nafta Socavando Márgenes de Crack

Los incidentes geopolíticos y las interrupciones de capacidad de refinación impulsan oscilaciones agudas en los diferenciales de crack de nafta, desafiando la programación de refinerías y promoviendo recortes de rendimiento. Un ataque a un buque cisterna de productos en el Golfo de Adén envió los cracks asiáticos de nafta a un máximo de dos años a principios de 2024, sin embargo, los diferenciales se retrajeron rápidamente cuando llegaron cargamentos de arbitraje. Con la capacidad de refinería de EE.UU. post-2019 aún 620,000 b/d por debajo del pico, los amortiguadores de suministro global permanecen delgados, magnificando la volatilidad. Esta inestabilidad amortigua las tasas de utilización de refinerías hasta en un 8% en períodos adversos y eleva los requerimientos de capital de trabajo para los comerciantes, templando la expansión del mercado de nafta.

Empuje Regulatorio para Alternativas Bajas en Carbono y Materias Primas Recicladas

Los mandatos europeos de Combustibles Bajos en Carbono ahora reconocen combustibles de carbono reciclado, y el LCFS de California incluye incentivos para materias primas químicamente recicladas[2]ResourceWise, "UK Low Carbon Mandates Now Include Recycled Carbon Fuels," resourcewise.com . Este panorama político acelera la inversión en aceite de pirólisis y aceite vegetal hidrogenado, que compiten con la nafta fósil en crackers flexibles. Aunque la adopción es gradual, los productores de polímeros con visión de futuro aseguran volúmenes piloto para cumplir con compromisos de contenido reciclado, reemplazando la nafta convencional en aplicaciones selectas. Los refinadores responden con modernizaciones de bajo capital para procesar intermedios renovables, desviando capital lejos de activos convencionales de nafta, y recortando el crecimiento de demanda agregada en el horizonte largo.

Análisis de Segmentos

Por Tipo: La Nafta Ligera Impulsa el Crecimiento del Mercado

La nafta ligera generó el 58% del mercado global de nafta en 2024 ya que los crackers modernos favorecen su alto contenido de parafina para un rendimiento superior de etileno. Se proyecta que el segmento crezca a una TCAC del 4.80% hasta 2030, el ritmo más rápido entre los tipos de corte. Las expansiones de separadores de condensado en Estados Unidos y Asia están calibradas para producir cortes parafínicos que se alineen con los requerimientos de mezcla de crackers, reforzando el liderazgo del segmento en el mercado de nafta. Cada separador de 100,000 b/d produce alrededor de 30,000 b/d de nafta ligera, apretando balances y apoyando primas a material de grado gasolina. Los operadores integrados mezclan corrientes de separador con producción de reformador para cubrir ciclos de margen y mejorar la utilización general de activos.

La nafta pesada se rezaga con crecimiento de dígitos medios debido a su mayor contenido aromático y menor productividad de etileno. No obstante, sigue siendo una materia prima esencial para reformadores catalíticos que mejoran el octanaje y generan benceno, tolueno y xilenos. Las inversiones en catalizadores bimetálicos de platino-estaño y platino-renio mejoran la tolerancia de severidad del reformador, ampliando la ventana de procesamiento para grados más pesados. Los refinadores aprovechan los acuerdos de marketing de aromáticos para monetizar cortes pesados cuando los diferenciales de gasolina se comprimen, preservando una contribución de apoyo aunque menos dinámica al mercado de nafta.

Por Fuente: La Bio-Nafta Emerge como Líder de Crecimiento

La nafta derivada de refinería retuvo una participación del 80% en el mercado global de nafta en 2024, beneficiándose de la logística establecida y la integración dentro de refinerías complejas basadas en crudo. El tamaño del mercado de nafta para grados de refinería se pronostica que aumente de manera constante, sin embargo, su participación se suaviza marginalmente cuando las alternativas renovables reclaman demanda incremental. Los refinadores invierten en modernizaciones de eficiencia energética, gestión de hidrógeno y recuperación de gas de antorcha para reducir las emisiones incorporadas, protegiendo la competitividad del suministro convencional.

La bio-nafta, aunque desde una base baja, registra la TCAC más rápida del 5.70% hasta 2030, impulsada por proyectos de diésel renovable y SAF que co-producen corrientes parafínicas compatibles con crackers existentes. La planta de EUR 175 millones de Lappeenranta de UPM valida la viabilidad comercial, mientras que la capacidad de EE.UU. vinculada a la producción SAF se escala diez veces entre 2024 y 2025[3]U.S. Energy Information Administration, "U.S. SAF Production Capacity to Grow," eia.gov . Los adoptantes tempranos aseguran acuerdos de compra indexados a primas de intensidad de carbono certificadas, proporcionando visibilidad para el financiamiento de proyectos y acelerando la maduración de este pilar emergente del mercado de nafta. Las fuentes de carbón y gas a líquidos mantienen relevancia de nicho en geografías ricas en materias primas, aunque el escrutinio de emisiones del ciclo de vida limita sus perspectivas de expansión a largo plazo.

Por Industria de Usuario Final: Los Petroquímicos Mantienen el Liderazgo del Mercado

El segmento petroquímico consumió el 70% de la nafta global en 2024, anclado por la producción de etileno y propileno vía cracking de vapor. Once complejos de crackers de nafta o de alimentación dual en India entregan una capacidad combinada de etileno de 7.05 millones tpa, ilustrando la escala del crecimiento de demanda a través de economías emergentes. El tamaño del mercado de nafta asignado a petroquímicos se proyecta que suba a una TCAC del 4.60%, sostenido por aplicaciones de empaque, automotriz y construcción aguas abajo. Los crackers co-ubicados con refinerías capturan sinergias de energía e hidrógeno, reduciendo costos marginales de producción y asegurando resistencia en caídas cíclicas.

La agricultura, impulsada por la producción de amoníaco y ácido nítrico para fertilizantes, sirve como una salida significativa. En regiones con distribución de gas restringida, la nafta permanece como una fuente indispensable de hidrógeno para unidades de gas de síntesis. Pinturas, recubrimientos, combustibles aeroespaciales y químicos especiales llenan el resto de la demanda, cada uno aprovechando los atributos de solvencia o cadena de hidrocarburos de la nafta para criterios de desempeño de nicho. Colectivamente, estos sectores diversifican la exposición de uso final y mitigan el impacto de cualquier caída de una sola industria en el mercado más amplio de nafta.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis de Geografía

Asia-Pacífico lideró el mercado de nafta con una participación del 44% en 2024, y su TCAC de pronóstico del 4.90% hasta 2030 deriva del crecimiento sincronizado en petroquímicos y fertilizantes. China procesó un récord de 14.8 millones b/d de crudo en 2023, sustentando la autosuficiencia en materias primas, mientras que la demanda de polímeros de India está en camino de alcanzar 35 millones de toneladas para 2028. La participación del 10% de Aramco en Hengli Petrochemical y el proyecto Fujian expanden aún más la integración regional, alineando el suministro del Medio Oriente con el crecimiento de demanda de Asia Oriental.

América del Norte permanece estructuralmente larga en nafta ligera debido a las inversiones en separadores de condensado y el aumento de la producción de líquidos de esquisto. La capacidad de refinación de EE.UU. subió 2% en 2023, llevando la placa de identificación operable a 18.4 millones b/d al inicio de 2024. Sin embargo, la disponibilidad creciente de NGL desvía la demanda petroquímica, moderando el ritmo de expansión del mercado regional de nafta. El crecimiento de exportaciones hacia América Latina y el arbitraje ocasional a Europa equilibra excedentes estacionales.

La demanda de nafta de Europa se contrae modestamente cuando la producción de combustibles renovables desplaza materias primas fósiles, pero la capacidad residual de reformador suministra cadenas aromáticas y mezclas de gasolina de alto octanaje. Los refinadores modernizan unidades existentes para HVO y SAF en lugar de construir activos de campo verde, liberando inversión para pilotos de captura de carbono que reducen las emisiones incorporadas de nafta convencional. El Medio Oriente capitaliza en proyectos de integración que acoplan reformadores y crackers, posicionándose como el proveedor marginal hacia Asia y Europa cuando se abren ventanas de arbitraje. América del Sur y África ganan influencia a través de proyectos como la refinería Dangote de Nigeria, que producirá hasta 80 kbd de gasolina y nafta, transformando gradualmente los balances comerciales regionales.

Panorama Competitivo

El mercado global de nafta exhibe una concentración altamente fragmentada. Saudi Aramco ejemplifica la integración vertical al adquirir participaciones seguras en materias primas como su participación del 10% en Hengli Petrochemical y una empresa conjunta en el complejo AMIRAL. Estos movimientos garantizan la disposición de crudo y la compra petroquímica mientras diversifican la exposición regional. TotalEnergies adopta un modelo de co-inversión, incorporando crackers de alimentación mixta dentro de su sistema de refinería para capturar margen de mejora y reducir la intensidad de carbono.

Los jugadores de Asia-Pacífico como China Petrochemical Corporation buscan escala a través de capacidad de campo verde, aprovechando la demanda doméstica y el apoyo estatal para desafiar a los exportadores incumbentes. Los refinadores del Medio Oriente enfatizan la especialización orientada a la exportación, comercializando reformato, aromáticos y nafta ligera a Asia bajo contratos de suministro a largo plazo que protegen la utilización de capacidad. Las super-majors occidentales se concentran en el desembotellamiento de activos existentes y agregar flexibilidad de separador o hidrocracker en lugar de construir nuevas plantas de raíz, reflejando disciplina de capital y prioridades de transición energética.

La diferenciación tecnológica emerge alrededor de la bio-nafta y el reciclaje químico. Las start-ups en mejora de aceite de pirólisis colaboran con refinadores establecidos para mezclar materias primas recicladas en mezclas de crackers. La carrera competitiva cada vez más depende de asegurar moléculas bajas en carbono, optimizar la eficiencia energética y orquestar carteras de productos equilibradas que mitiguen riesgos regulatorios.

Líderes de la Industria de Nafta

-

BP p.l.c.

-

China Petrochemical Corporation

-

Exxon Mobil Corporation

-

Shell plc

-

Saudi Arabian Oil Co.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: QatarEnergy ha firmado un acuerdo histórico de 20 años con Shell para suministrar hasta 18 millones de toneladas métricas de nafta. Este acuerdo a largo plazo se espera que mejore la estabilidad del suministro y fortalezca la posición de QatarEnergy en el mercado global de nafta, potencialmente influyendo en las dinámicas de precios y asegurando una cadena de suministro confiable para industrias aguas abajo.

- Enero 2025: Indian Oil Corporation Ltd. firmó un memorando de entendimiento con el gobierno de Odisha para desarrollar un proyecto de cracker de nafta en la ciudad portuaria de Paradip, con una inversión estimada de INR 61,000 crore. Se espera que este proyecto mejore significativamente el mercado de nafta al aumentar la capacidad de producción.

Alcance del Informe del Mercado Global de Nafta

La nafta es un líquido inflamable ligero que contiene una mezcla de moléculas de hidrocarburos, típicamente entre 5 y 10 átomos de carbono. Consiste principalmente de alcanos de cadena recta (parafina), pero también puede tener ciclohexanos (naftenos) y aromáticos. El mercado de nafta está segmentado por tipo, industria de usuario final y región. Por tipo, el mercado está segmentado en nafta ligera y nafta pesada. Por industria de usuario final, el mercado está segmentado en petroquímico, agricultura, pinturas y recubrimientos, aeroespacial y otras industrias de usuario final. El informe también cubre el tamaño del mercado y pronósticos para el mercado de nafta en 15 países a través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y los pronósticos se han hecho basados en volumen (toneladas métricas).

| Nafta Ligera |

| Nafta Pesada |

| Basada en Refinería |

| Bio-Nafta |

| Otros |

| Petroquímicos |

| Agricultura |

| Pinturas y Recubrimientos |

| Aeroespacial |

| Otras Industrias |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Nigeria | |

| Resto de Medio Oriente y África |

| Por Tipo | Nafta Ligera | |

| Nafta Pesada | ||

| Por Fuente | Basada en Refinería | |

| Bio-Nafta | ||

| Otros | ||

| Por Industria de Usuario Final | Petroquímicos | |

| Agricultura | ||

| Pinturas y Recubrimientos | ||

| Aeroespacial | ||

| Otras Industrias | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Nigeria | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de nafta?

El mercado de nafta está valorado en 1.30 millones de toneladas en 2025 y se proyecta que alcance 1.59 millones de toneladas en 2030.

¿Qué segmento tiene la mayor participación del mercado de nafta?

La nafta ligera lideró con una participación del 58% en 2024 porque entrega el mayor rendimiento de etileno en crackers de vapor.

¿Qué tan rápido se espera que crezca la bio-nafta?

Se pronostica que la bio-nafta se expanda a una TCAC del 5.70% de 2025 a 2030, la más rápida entre todas las categorías de fuente.

¿Por qué Asia-Pacífico es crítica para la demanda de nafta?

Asia-Pacífico comanda el 44% de la demanda global y continúa construyendo crackers de vapor y refinerías integradas que dependen de materias primas de nafta.

¿Cuáles son las principales restricciones del mercado de nafta?

La sustitución por líquidos de gas natural de bajo costo en Estados Unidos, diferenciales volátiles crudo-nafta, y presión regulatoria por alternativas bajas en carbono restringen el crecimiento del mercado.

Última actualización de la página el: