Análisis del mercado de almidón alimentario de MEA

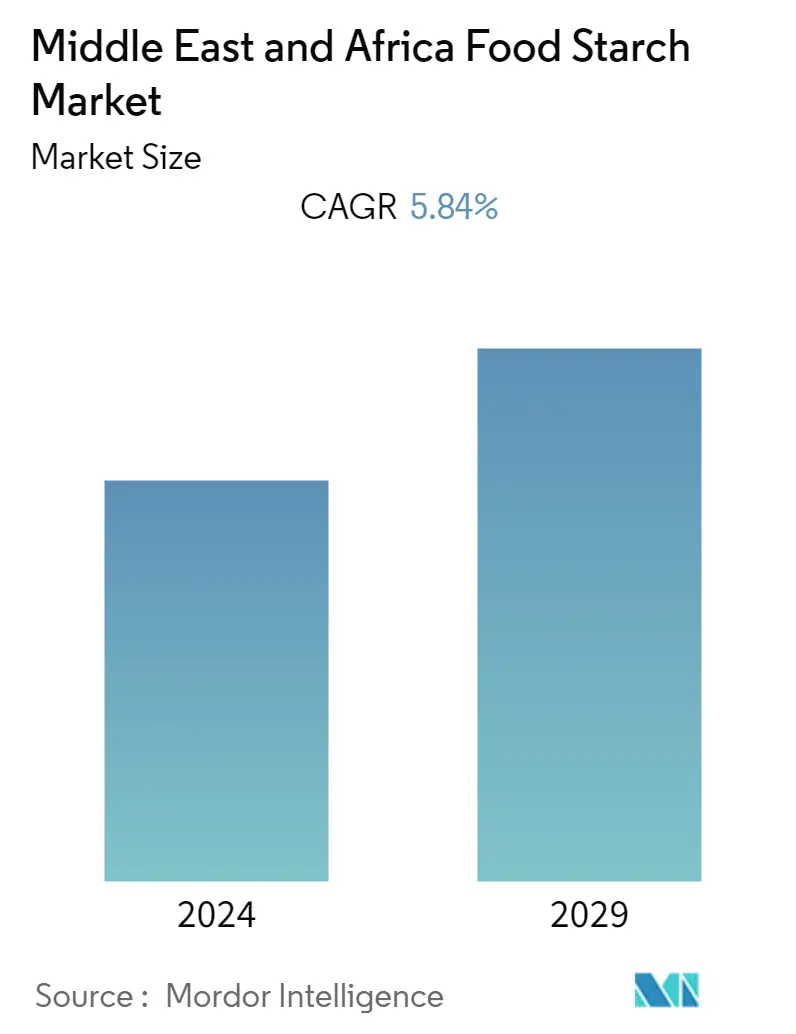

Se proyecta que el mercado de almidón alimentario de Medio Oriente y África registre una CAGR de 5.84% durante el período de pronóstico, 2022-2027.

El negocio de los aditivos alimentarios ha sido uno de los sectores más afectados por la COVID-19, que se ha caracterizado por una disrupción sin precedentes en el funcionamiento tanto de las fuerzas del mercado de la demanda como de la oferta, lo que supone un reto para todas las partes del mercado. Se prevé que las medidas implementadas por el gobierno empeoren las pérdidas en la industria panadera debido a la posibilidad de interrupciones del lado del suministro, ya que más de la mitad de todas las empresas informaron interrupciones a gran escala en sus cadenas de suministro debido al COVID-19. Los miembros de los seis miembros del Consejo de Cooperación del Golfo (CCG) han respondido agresivamente a la creciente incidencia de casos de coronavirus con el cierre de restaurantes, bares y salones en toda la región. Muchas operaciones agrícolas que requieren cantidades significativas de mano de obra (principalmente, la producción de cultivos para la fabricación de aditivos naturales, principalmente almidones y sabores alimentarios) se vieron gravemente afectadas. Además, algunos agricultores se enfrentaron a otros desafíos distintos, como una fuerte caída en los precios de cultivos como el maíz. Debido a la demanda limitada de las principales industrias, incluidas las de alimentos y bebidas, la utilización de almidón de maíz disminuyó considerablemente. Según FAOSTAT, el rendimiento de maíz en Kuwait disminuyó a 130.381 hg/ha en 2020 desde 207.665 hg/ha en 2019.

A medio plazo, la demanda de almidones modificados ha ido aumentando en paralelo al rápido desarrollo de la industria alimentaria. La industria de dulces y confitería tiene la principal demanda de almidón modificado. El almidón modificado es ampliamente preferido por los procesadores de confitería en la nación, ya que es una de las formas más efectivas y económicas de mejorar la calidad de los productos de confitería, actuando como aglutinante de los ingredientes de los dulces, haciendo que la superficie del caramelo sea brillante, llamativa y atractiva para los clientes.

Además, el aumento de la demanda de almidón producido a partir del trigo, que se utiliza como agente estabilizador y gelificante en varios sectores de uso final, es uno de los principales factores que impulsan el crecimiento del segmento. Además, el almidón de trigo es utilizado como agente espesante por las empresas alimentarias en diversos productos. El creciente apetito de Nigeria por los alimentos occidentales, específicamente pasta, fideos, bocadillos y productos horneados derivados de la harina de trigo, está aumentando, ya que el país se está alejando de su dieta tradicionalmente rica en arroz.

Tendencias del mercado de almidón alimentario MEA

Crecimiento del sector alimentario en la región de Oriente Medio y África

El sector de elaboración de alimentos comprende la elaboración de frutas y hortalizas, cereales, panadería y confitería, legumbres, semillas oleaginosas, productos lácteos, bebidas carbonatadas, zumos de frutas y otros productos alimenticios. Arabia Saudita es uno de los principales consumidores de productos cárnicos en el mundo, lo que contribuye al crecimiento destacado de los mercados de carnes y mariscos procesados y congelados en el país, en los que se agregan aditivos como almidones y texturas para mantener su textura.

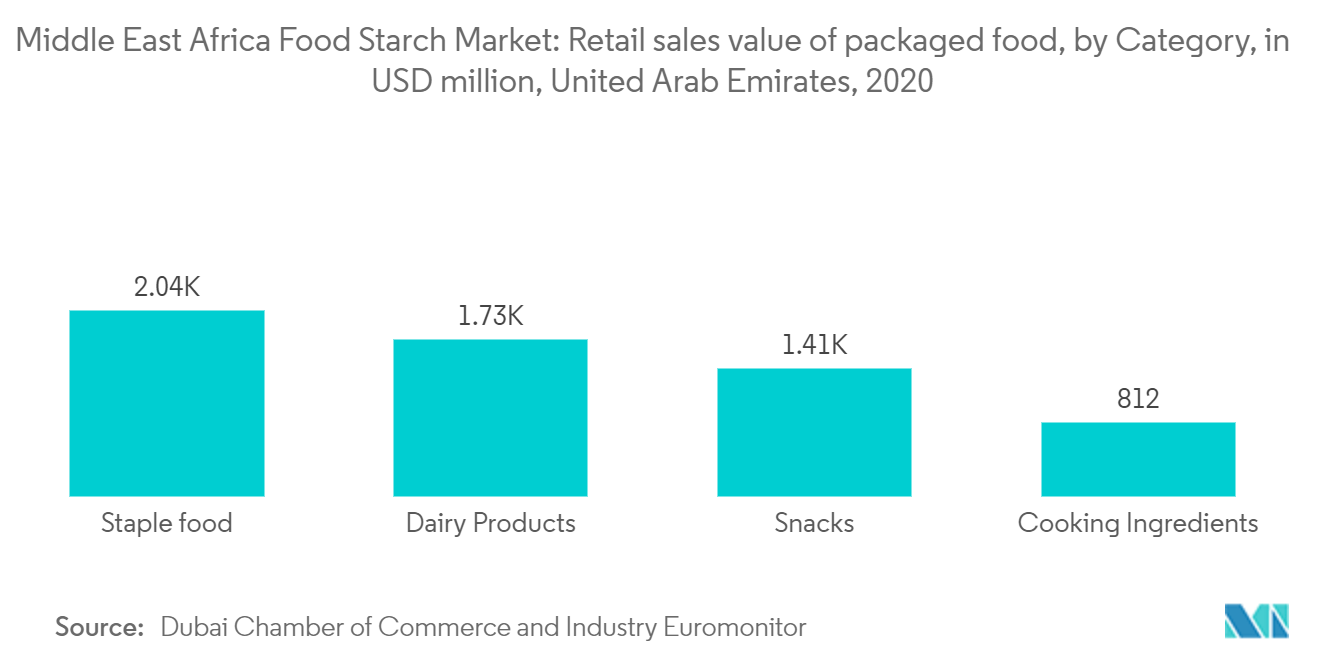

Los consumidores de Arabia Saudita también están interesados en kits de alimentos de inspiración étnica, comidas preenvasadas de inspiración étnica que solo requieren calefacción y comidas portátiles que se consumen con mayor frecuencia en otros países o regiones, lo que está impulsando la demanda de almidones alimentarios. Además, el gasto de los consumidores está impulsado por la elevada renta disponible, ya que los Emiratos Árabes Unidos son una de las mayores economías de la región del CCG. Según una encuesta del Banco Mundial, el gasto per cápita de los consumidores en alimentos y bebidas no alcohólicas en los Emiratos Árabes Unidos asciende a un estimado de 3.635,56 dólares estadounidenses en 2021.

La demanda de aditivos alimentarios en el mercado sudafricano está impulsada principalmente por la creciente inclinación de los consumidores hacia los alimentos envasados convenientes y listos para comer. En abril de 2020, Ingredion EMEA desarrolló un almidón nativo funcional instantáneo orgánico, que se puede utilizar en productos orgánicos certificados y ofrece la calidad de los ingredientes convencionales.

Sudáfrica América tiene una participación destacada en el mercado

Sudáfrica se dedica principalmente a la producción de almidón de maíz, tanto nativo como modificado. Aunque en el país también se produce almidón de patata y almidón de arroz, la producción es limitada.

El almidón de patata tiene muchos usos competitivos en diversas áreas de aplicación. Sin embargo, también es un almidón caro en relación con otros almidones. Estos factores indican que el mercado sudafricano de fécula de patata se encuentra todavía en su fase inicial. Por lo tanto, muestra espacio para el crecimiento y la mejora. Además, la mayoría de los almidones de trigo del país son importados y son muy caros en comparación con otros almidones del país.

Además, en Sudáfrica existen dos tipos de procesos de modificación del almidón utilizados por los principales productores de almidón. Los pequeños productores de almidón utilizan un proceso de modificación física para producir almidón nativo, mientras que Tongaat Hulett, uno de los mayores productores de almidón de Sudáfrica, utiliza el proceso de modificación química para fabricar almidón modificado. Por ejemplo, en 2019, Tongaat Hulett amplió su cartera de almidón con el lanzamiento de un nuevo almidón de maíz ceroso modificado instantáneo producido localmente llamado Stygel AWH en Sudáfrica. Stygel AWH es adecuado para diversas aplicaciones, incluidos rellenos de pasteles de frutas, alimentos congelados, mayonesa de proceso en frío, aderezos para ensaladas, mezclas secas, mezclas de panadería, rellenos de carne, masa congelada, alimentos enlatados y salsas.

Descripción general de la industria del almidón alimentario de MEA

El mercado de almidón alimentario de Oriente Medio y África está muy fragmentado, con muchos actores locales e internacionales que compiten por la cuota de mercado. Archer Daniels Midland Company ocupa la posición dominante en el mercado. Los otros participantes líderes en el mercado son TATE & LYLE PLC, Cargill Incorporated, Ingredion Inc. y Roquette Frères, entre otros. Estas empresas se han centrado en la investigación y el desarrollo, la expansión, la asociación y la innovación, con el fin de mantener su posición en el mercado u obtener una ventaja sobre sus competidores.

Además, las empresas se están centrando en ampliar su red de centros de innovación, lo que les permite colaborar con los clientes para el desarrollo y reformulación de nuevos productos, así como realizar inversiones en consecuencia. Por ejemplo, en junio de 2020, Tate & Lyle PLC se asoció con Solevo, un distribuidor líder de productos químicos e insumos para segmentos industriales y agrícolas específicos en África. Este acuerdo proviene de la ambición compartida de las empresas de ofrecer ingredientes de alimentos y bebidas de alta calidad, incluidos edulcorantes bajos en calorías e ingredientes para la salud y el bienestar, como almidón, fibra soluble, texturas, estabilizadores y acidulantes.

Líderes del mercado de almidón alimentario de MEA

Cargill Incorporated

Archer Daniels Midland Company

TATE & LYLE PLC

Ingredion Inc.

Roquette Frères

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de almidón alimentario de MEA

- En mayo de 2022, Kerry Group inauguró una nueva planta de fabricación de 38 millones de euros en África. La planta de 10.000 metros cuadrados producirá productos nutricionales, incluidos almidones alimentarios, que se consumirán en toda África. La instalación aumentará la capacidad de producción de alimentos y bebidas de Kerry en un 40% a 40,000 toneladas por año.

- En febrero de 2022, Archer Daniels Midland Company completó la adquisición de Comhan, uno de los principales distribuidores de sabores sudafricanos. ADM ha trabajado junto con la empresa local durante varios años, y la adquisición formal ahora brinda a los clientes nuevos y actuales un acceso más directo a la amplia cartera y red de expertos de ADM. Comhan se especializa en la importación y distribución de productos químicos industriales e ingredientes alimentarios.

- En abril de 2020, Ingredion EMEA ha desarrollado un almidón nativo orgánico instantáneo funcional, que se puede utilizar en productos orgánicos certificados y ofrece la calidad de los ingredientes convencionales.

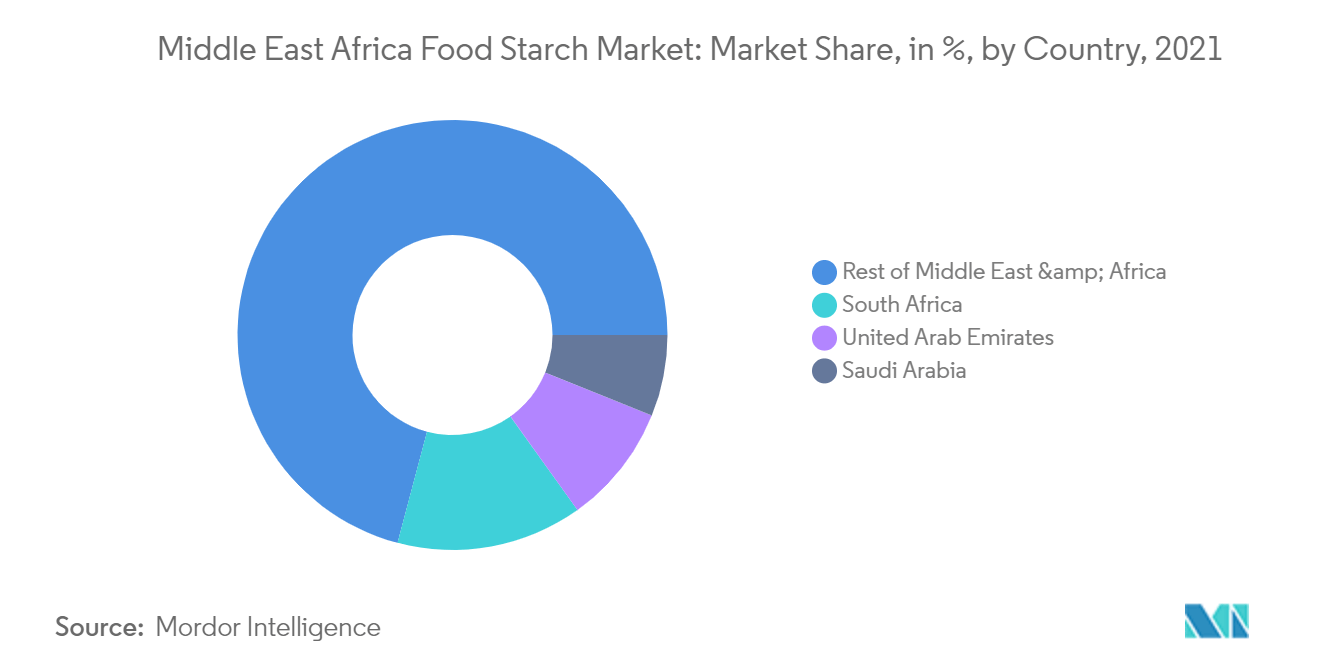

Segmentación de la industria del almidón alimentario de MEA

El almidón es un carbohidrato extraído de materias primas agrícolas, que encuentra aplicaciones en literalmente miles de productos alimenticios y no alimenticios cotidianos. Los almidones se derivan de varias fuentes, como el maíz, la patata y el trigo, entre otras. El mercado de almidón alimentario de Oriente Medio y África (en adelante, el mercado estudiado) está segmentado según el tipo en almidón nativo y almidón modificado. Por fuente, el mercado estudiado está segmentado en maíz, trigo, papa, yuca y otras fuentes. Por aplicación, el mercado estudiado está segmentado en confitería, panadería, lácteos, bebidas y otras aplicaciones. Además, el informe proporciona información sobre el mercado de almidón alimentario de Asia-Pacífico en las principales economías de todos los países, incluidos Sudáfrica, los Emiratos Árabes Unidos, Arabia Saudita y el resto de Oriente Medio y África. Para cada segmento, el tamaño del mercado y las previsiones se han realizado en función del valor (en millones de USD).

| Almidón Nativo |

| Almidón modificado |

| Maíz |

| Trigo |

| Papa |

| Mandioca |

| Otras fuentes |

| Confitería |

| Panadería |

| Lácteos |

| Bebidas |

| Otras aplicaciones de alimentos y bebidas |

| Sudáfrica |

| Emiratos Árabes Unidos |

| Arabia Saudita |

| Resto de Medio Oriente y África |

| Por tipo | Almidón Nativo |

| Almidón modificado | |

| Por fuente | Maíz |

| Trigo | |

| Papa | |

| Mandioca | |

| Otras fuentes | |

| Por aplicación | Confitería |

| Panadería | |

| Lácteos | |

| Bebidas | |

| Otras aplicaciones de alimentos y bebidas | |

| Por país | Sudáfrica |

| Emiratos Árabes Unidos | |

| Arabia Saudita | |

| Resto de Medio Oriente y África |

Preguntas frecuentes sobre la investigación de mercado de almidón alimentario de MEA

¿Cuál es el tamaño actual del mercado de almidón alimentario de Oriente Medio y África?

Se proyecta que el mercado de almidón alimentario de Oriente Medio y África registre una CAGR de 5.84% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de almidón alimentario de Oriente Medio y África?

Cargill Incorporated, Archer Daniels Midland Company, TATE & LYLE PLC, Ingredion Inc., Roquette Frères son las principales empresas que operan en el mercado de almidón alimentario de Oriente Medio y África.

¿Qué años cubre este mercado de almidón alimentario de Oriente Medio y África?

El informe cubre el tamaño histórico del mercado de almidón alimentario de Oriente Medio y África durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de almidón alimentario de Oriente Medio y África para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del almidón alimentario de Oriente Medio y África

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos del almidón alimentario de Oriente Medio y África en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de almidón alimentario de Oriente Medio y África incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.