Análisis del mercado de microenvases

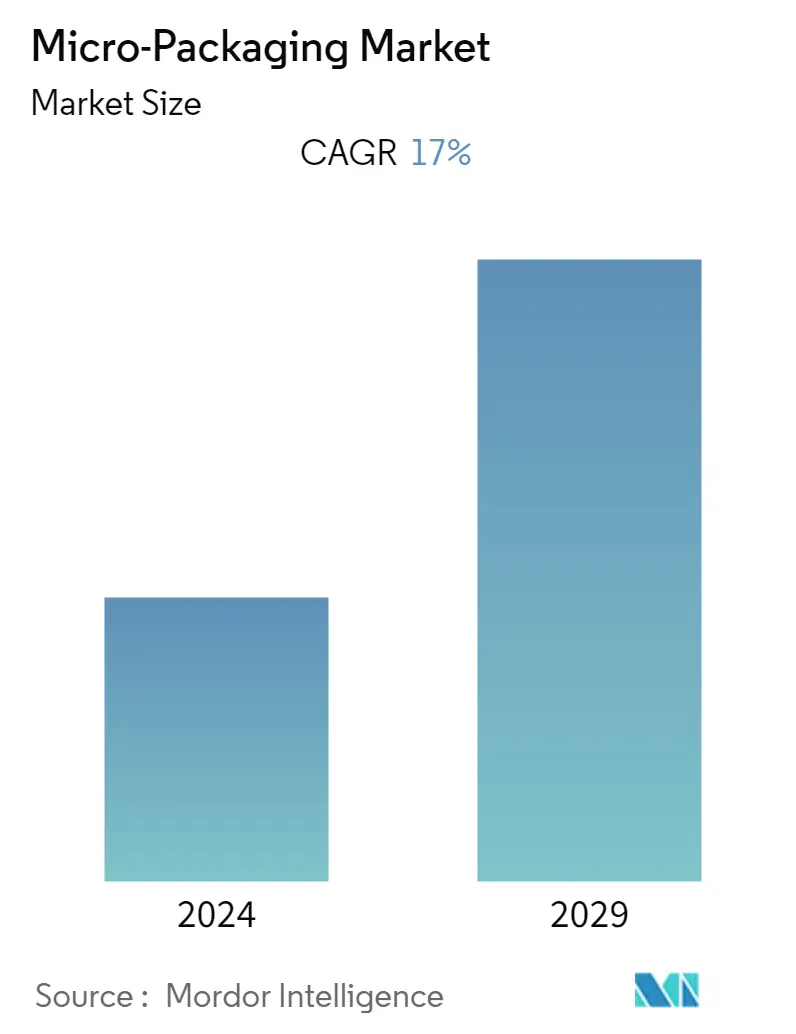

Se espera que el mercado de microenvases crezca a una tasa compuesta anual del 17% durante el período previsto (2021-2026). Con el estudio actual de los envases de plástico, los fabricantes están explorando alternativas como las fibras de origen vegetal. Un ejemplo es la celulosa microfibrilada (MFC), donde la fibra vegetal se descompone a niveles micro y se reconstituye como material de embalaje. El proceso puede crear materiales que son más resistentes y livianos que los hechos de fibra de vidrio o de carbono, y se puede agregar MFC a otros materiales de embalaje para fortalecerlos. Con la implementación en el futuro, esta técnica de envasado puede marcar una nueva tendencia en el mercado.

- Los envases de alimentos microperforados se utilizan específicamente para productos alimenticios perecederos, con el objetivo de extender la vida útil y mejorar la retención de humedad de los productos. Según la Organización de las Naciones Unidas para la Alimentación y la Agricultura, en los Estados Unidos, la cantidad de producción de hortalizas en 2018 aumenta a 807.349 toneladas desde 709.033 toneladas en 2017. Con el aumento del consumo, aumenta el crecimiento de los microenvases. Además, los científicos se están centrando en mejorar las propiedades funcionales de las películas para envases de alimentos activos. Por ejemplo, en agosto de 2019, científicos del Departamento de Ingeniería de Procesos de la Universidad Stellenbosch (Sudáfrica) pretenden formar películas de hemicelulosa acetilada que sean adecuadas para el envasado de alimentos grasos utilizando refuerzo de nanocelulosa acetilada y recubrimiento de policaprolactona.

- También en diciembre de 2019, del Departamento de Alimentación y Nutrición del Centro de Investigación BioNanocomposite de Corea, científicos experimentaron con una síntesis de nanopartículas híbridas de Fe3O4/SiO2/dendrimero PAMAM/AgNP para la preparación de una película nanocompuesta funcional a base de carragenano que exhibe alta radiación UV. Propiedad de barrera y clara actividad antibacteriana contra bacterias patógenas transmitidas por alimentos.

- El origen de nuevos sistemas de administración de fármacos y el desarrollo de nuevos compuestos bioquímicos impulsan el mercado. La carga de enfermedades crónicas está aumentando rápidamente en todo el mundo y, según la OMS, se ha calculado que, en 2001, las enfermedades crónicas contribuyeron aproximadamente al 60% de los 56,5 millones de muertes totales notificadas en el mundo y aproximadamente al 46% de la carga mundial de enfermedades.

- Se espera que la proporción de la carga de ENT (enfermedades no transmisibles) aumente al 57% para 2020. Casi la mitad del total de muertes por enfermedades crónicas son atribuibles a enfermedades cardiovasculares; obesidad y diabetes. Estas enfermedades satisfacen la demanda de medicamentos que proporcionen microenvases debido a su capacidad para mejorar la estabilidad y la vida útil del medicamento y el sistema de administración.

- La lixiviación de nanopartículas limita el crecimiento del mercado. Hay un impacto en la estabilidad y la actividad química de los nanomateriales, ya que el tamaño y la forma de las nanopartículas iniciales pueden cambiar dramáticamente. Para lograr actividad antimicrobiana, una pequeña cantidad de plata migra lentamente desde el interior del material de embalaje hacia la superficie y libera iones de plata para atacar a los microorganismos. En consecuencia, las AgNP probablemente se ingieren a través de los alimentos que entran en contacto con la superficie del envase.

Tendencias del mercado de microenvases

El envasado de alimentos representó un alto crecimiento del mercado

- En el sector del envasado de alimentos se exploran activamente las perspectivas de la nanotecnología, incluido el envasado activo. La transformación de compuestos activos de micro a nanoescala ofrece por tanto una nueva oportunidad. Las nanopartículas de plata se encuentran entre las nanopartículas más exploradas debido a su potencial antimicrobiano establecido contra múltiples cepas comensales y patógenas.

- En respuesta a los cambios vitales en la demanda actual de los consumidores, el área de Active Packaging (AP) está adquiriendo cada vez más importancia en el envasado de alimentos. Los principales sistemas AP incluyen aquellos que involucran eliminación de oxígeno, absorción y control de humedad, generación de dióxido de carbono y etanol, y sistemas antimicrobianos (AM) migratorios y no migratorios.

- La actividad antimicrobiana perfora cada rincón del paquete y proporciona protección superficial debido a la característica gaseosa del agente. Algunos de los antimicrobianos (bacteriocinas, enzimas, ácidos orgánicos, óxidos metálicos de tamaño nanométrico, etc.) se manipulan como agentes básicos no volátiles en envases de alimentos antimicrobianos activos y deben entrar en contacto directo con los alimentos.

- Además, la microperforación implica la perforación de películas de embalaje con orificios que varían desde un diámetro de 30 mm hasta aproximadamente 200 mm. Este embalaje ofrece varias ventajas, incluida una vida útil prolongada y retención de humedad de los productos alimenticios.

- La industria fue testigo de una gran demanda de materiales de embalaje microperforados en forma de películas y laminados para el embalaje de una amplia variedad de frutas y verduras. Este crecimiento está respaldado por un mayor consumo de frutas como plátanos, mangos y otros cítricos y hortalizas como patatas, cebollas y tomates.

- Estados Unidos está siendo testigo de un rápido aumento de su población actual, principalmente debido a las migraciones al país relacionadas con el trabajo. Este aumento de población afectó directamente a la industria alimentaria y a la industria del envasado, y constituye una parte importante de la fuerza laboral que depende de los alimentos congelados y envasados para mantener el apetito. Este factor inhibe la demanda de microenvases.

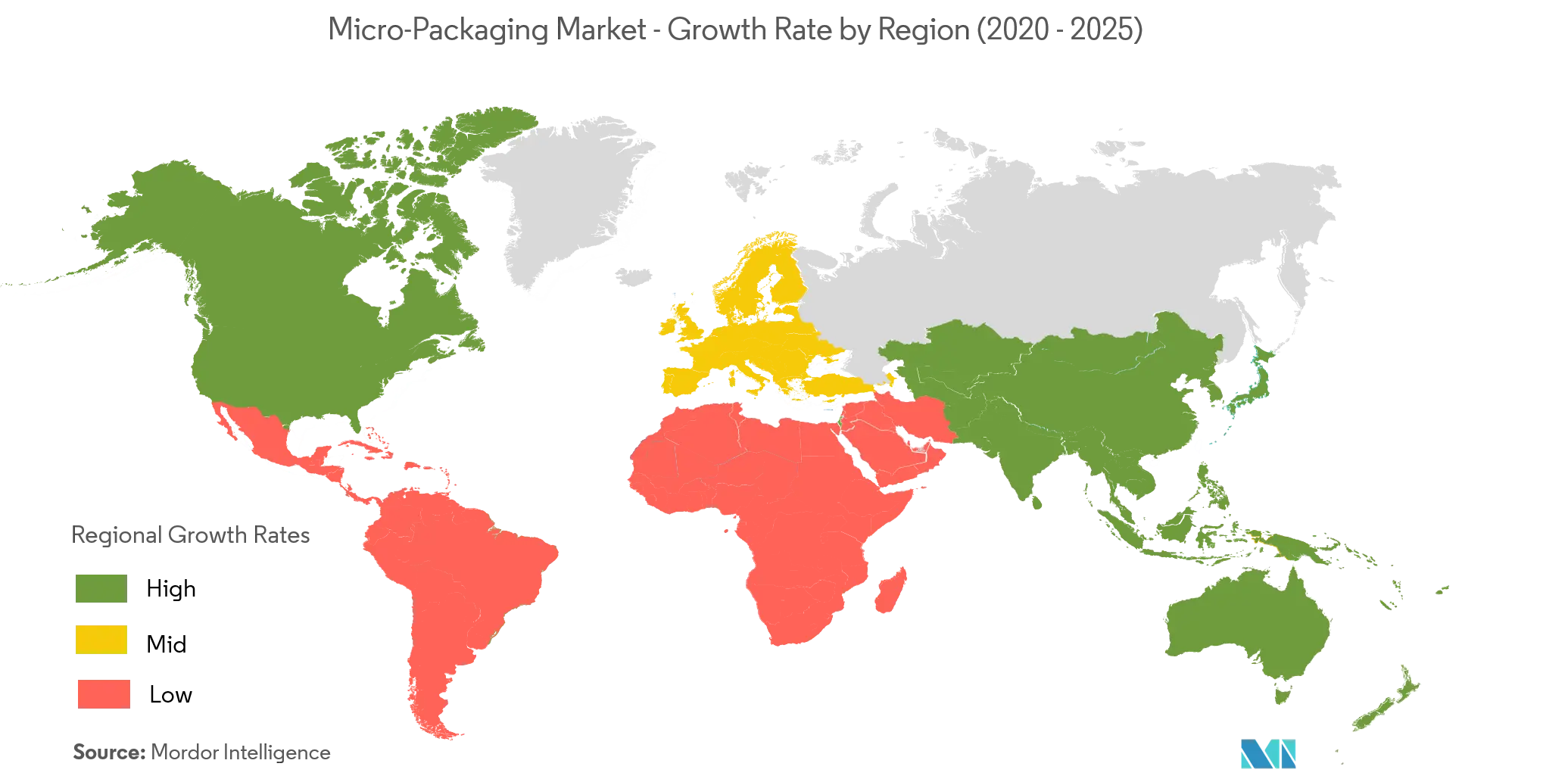

América del Norte es testigo de una alta participación de mercado

- La rápida expansión del sector minorista incita a los fabricantes a adoptar soluciones de embalaje avanzadas. Los principales fabricantes de alimentos y bebidas de todo el mundo buscan constantemente materiales de embalaje que se ajusten a sus necesidades. Según el Departamento de Agricultura de los Estados Unidos, en 2017, los estadounidenses podían comer 64,1 libras de pollo deshuesado y comestible por persona y, en 2018, 35,2 libras por persona de productos de maíz (harina y sémola, maíz molido y sémola, y almidón alimentario) estaban disponibles para el consumo en los Estados Unidos. El microenvasado ayuda a conservar la carne fresca durante el envío y, en el caso de los productos alimenticios, proporciona propiedades de barrera contra el entorno externo. La demanda de este producto aumenta cada año, lo que indica que la demanda de microenvases aumenta en este segmento.

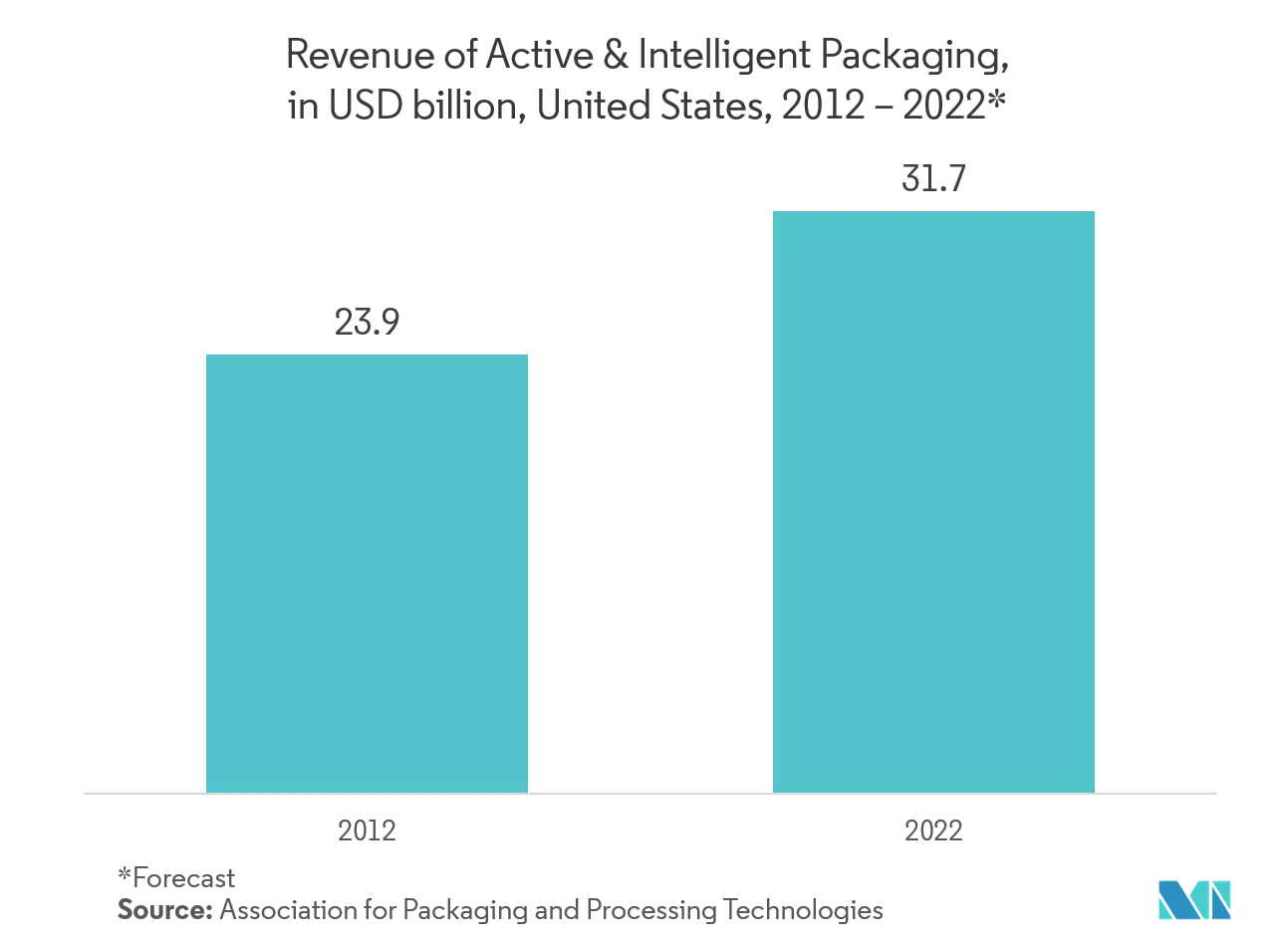

- Además, la demanda de medicamentos en el sector farmacéutico muestra un crecimiento. Por ejemplo, según IQVIA, el gasto total en medicamentos en los Estados Unidos aumentó a 482 mil millones de dólares en 2018 en comparación con 454,7 mil millones de dólares en 2017. Con el aumento de la demanda, aumenta el crecimiento de los microenvases, especialmente para los envases de viales y bolsitas.

- Además, los actores se centran cada vez más en innovar en el sector de los microenvases. Nuevos desarrollos como Bayer Cropscience AG, la empresa química y farmacéutica produjeron una película transparente llamada durethan que contiene nanopartículas de arcilla que ofrecen una combinación de propiedades que incluyen alta resistencia y tenacidad, resistencia a la abrasión, resistencia química y resistencia al agrietamiento. Esta nueva película inhibirá el crecimiento en Estados Unidos.

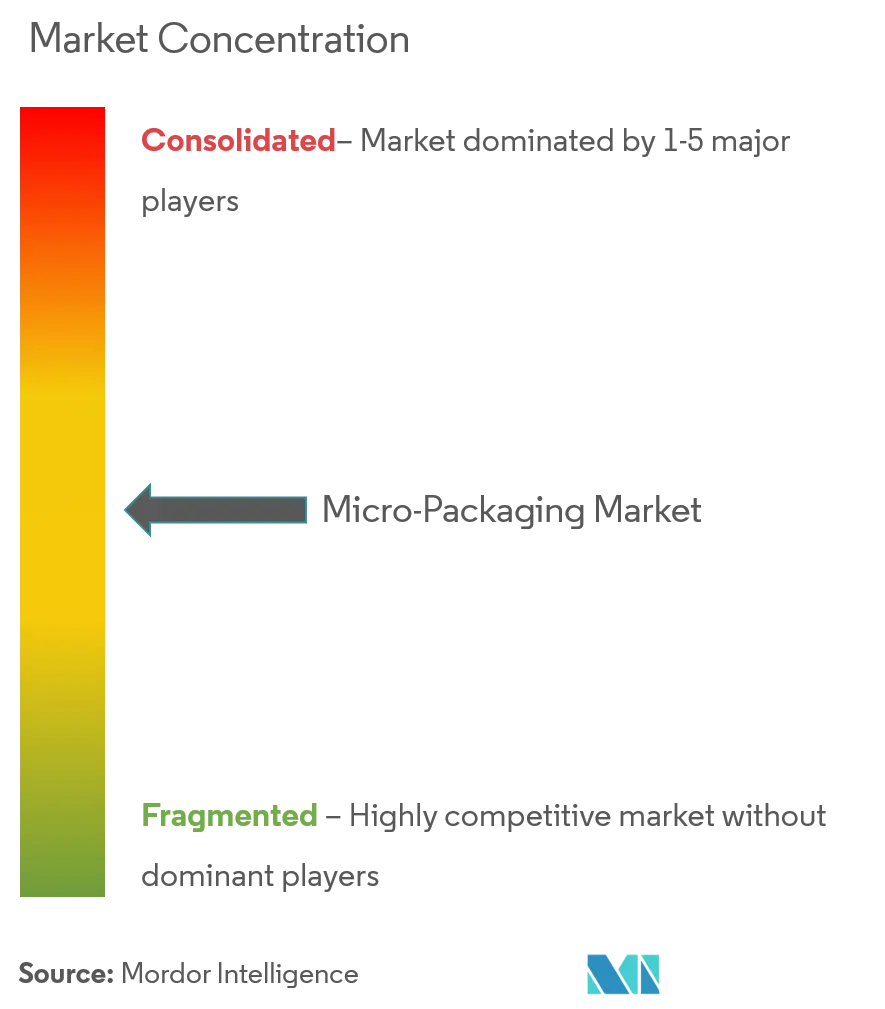

Descripción general de la industria de microenvases

El mercado de los microenvases se está moviendo hacia un mercado fragmentado a medida que los actores se están centrando en avanzar hacia los nanoenvases debido a su gran ventaja para los envases de los usuarios finales. La mayoría de los actores todavía se inclinan por los envases tradicionales, pero diversas adquisiciones, asociaciones y nuevas tecnologías innovadoras están cambiando el mercado hacia un mercado más competitivo. Los actores clave son Amcor Plc, Bollore, Amerplsdt Ltd, etc. Los desarrollos recientes en el mercado son:.

- Noviembre de 2019 el proyecto NanoPack, financiado por la UE, llevó a cabo una serie de pruebas de eficacia antimicrobiana en su nueva película para demostrar su capacidad de prolongar la vida útil. Durante las pruebas, la película de NanoPack demostró la capacidad de extender la vida útil de productos perecederos como pan, cerezas y queso amarillo, donde la película se basa en una combinación de nanomateriales naturales y aceites esenciales para mejorar la seguridad alimentaria y reducir el desperdicio.

Líderes del mercado de microenvases

Amcor Plc

Bollore Inc.

Amerplast Ltd.

Thermo Fisher Scientific

Aera SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de microenvases

Los microenvases utilizan nanomateriales para obtener ventajas potenciales, como efectos antimicrobianos mejorados, biodisponibilidad y liberación selectiva de compuestos bioactivos, aumentando así la demanda del mercado de microenvases en el usuario final, como alimentos, productos farmacéuticos, cosméticos, etc.

| viales |

| Cajas y bolsas |

| Bandejas |

| Otros tipos de aplicaciones |

| Bebida alimenticia |

| Farmacéutico |

| Cuidado personal y hogar |

| Otros usuarios finales |

| América del norte |

| Europa |

| Asia-Pacífico |

| América Latina |

| Medio Oriente y África |

| Por tipo de aplicación | viales |

| Cajas y bolsas | |

| Bandejas | |

| Otros tipos de aplicaciones | |

| Por usuario final | Bebida alimenticia |

| Farmacéutico | |

| Cuidado personal y hogar | |

| Otros usuarios finales | |

| Geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de microenvases

¿Cuál es el tamaño actual del mercado Microenvases?

Se proyecta que el mercado de microenvases registre una tasa compuesta anual del 17% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Micro-envases?

Amcor Plc, Bollore Inc., Amerplast Ltd., Thermo Fisher Scientific, Aera SA son las principales empresas que operan en el mercado de microenvases.

¿Cuál es la región de más rápido crecimiento en el mercado de microenvases?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de microenvases?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de microenvases.

¿Qué años cubre este mercado de Microenvases?

El informe cubre el tamaño histórico del mercado de Microenvases para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Microenvases para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de microenvases

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de microenvases en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de microenvases incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.