Visión general del mercado

El tamaño del mercado de muebles para el hogar de México se estima en 3,36 mil millones de dólares en 2024 y se espera que alcance los 4,53 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,13% durante el período previsto (2024-2029).

La actividad de la economía mexicana en este sector se encuentra entre las más dinámicas de la industria manufacturera del país, creciendo en promedio 10% anual, según estadísticas de la Asociación Mexicana de Proveedores de la Industria de la Madera y el Mueble (AMPIMM). Los factores clave que impulsan el crecimiento del mercado de muebles para el hogar incluyen el aumento de los niveles de ingreso disponible, la rápida urbanización, la innovación tecnológica, las preferencias cambiantes de los consumidores y un mercado inmobiliario mexicano sólido.

La rápida propagación de COVID-19 a nivel mundial generó serios desafíos para la mayoría de los proveedores de productos manufacturados, incluidos muebles para el hogar en México, en forma de interrupciones en la cadena de suministro. Todas las empresas de muebles de México, grandes y pequeñas, nacionales y globales, experimentaron dificultades cuando la pandemia de COVID-19 sacudió las cadenas de suministro. Muchos profesionales están planeando cambios importantes en sus estrategias de cadena de suministro, incluidas expansiones de la base de suministro y mayores niveles de inventario. Por ejemplo, en 2021 IKEA abrió su primera tienda física en México. Tras abrir su primera tienda en México, la firma planea seguir expandiéndose en el país con una inversión de alrededor de 100 millones de dólares.

La industria del mueble de México es extremadamente variada y dinámica, y abarca desde pequeños fabricantes de muebles de madera tradicionales hasta megacorporaciones de todo el mundo que producen diseños contemporáneos. La industria manufacturera de muebles en México está compuesta por 675 empresas y más de 52,000 trabajadores. Las empresas varían desde marcas internacionales como La-Z-Boy hasta empresas como Quetzal que se centran en el mercado nacional.

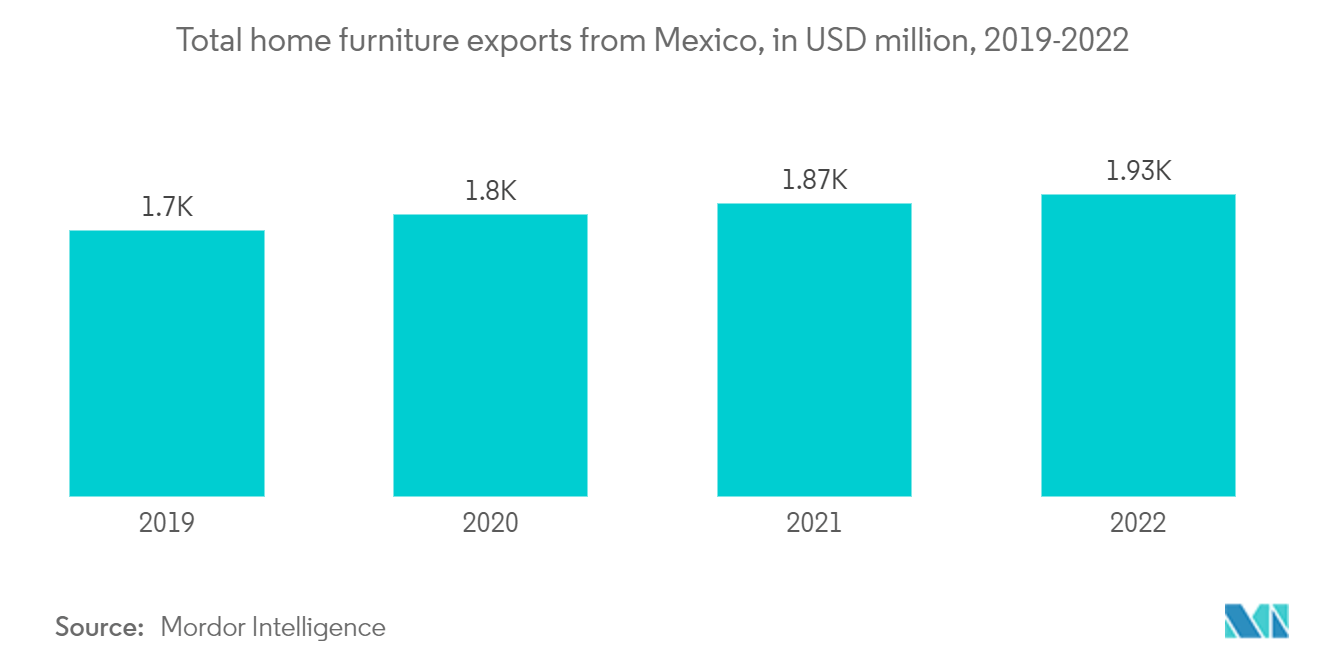

México es el cuarto exportador más grande detrás de China, Vietnam y Canadá. Es el cuarto exportador mundial de asientos giratorios de altura regulable y el octavo mayor exportador de sillas y asientos de madera. El nearshoring se convirtió en una estrategia cada vez más importante para las empresas que buscaban reducir los costos de envío o aprovechar los beneficios de los acuerdos comerciales disponibles entre empresas en su región de ventas objetivo.

Tendencias clave del mercado

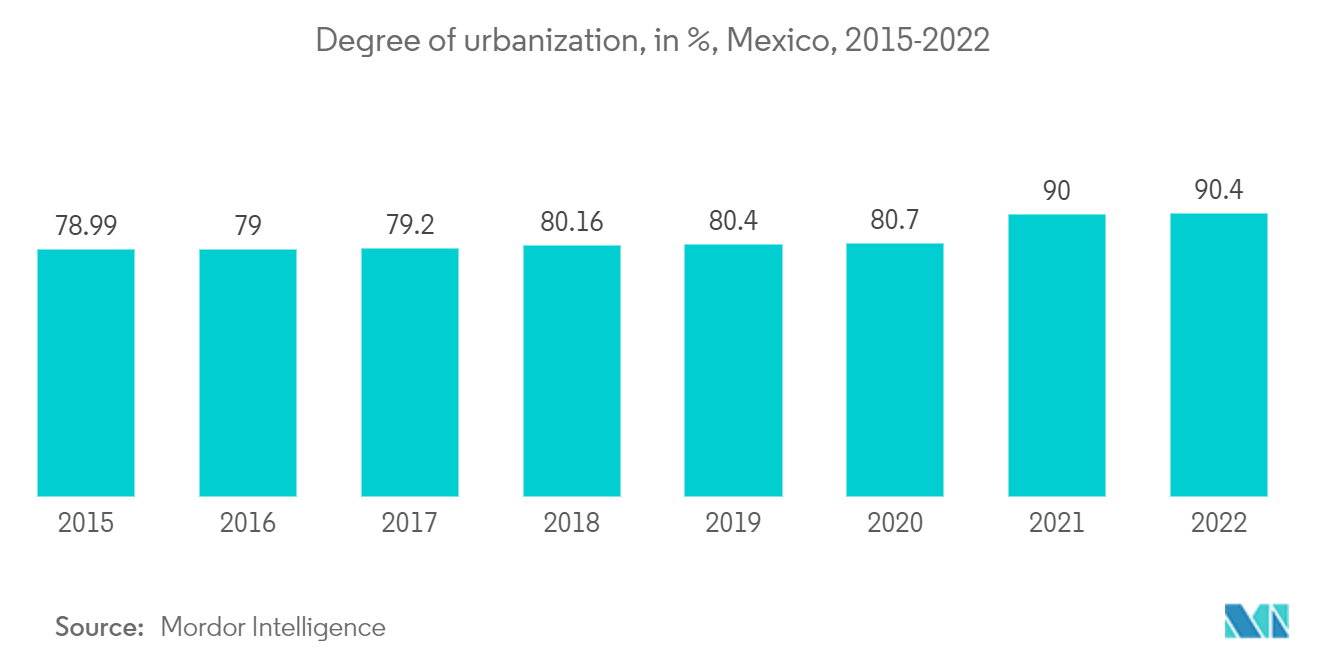

La creciente urbanización está impulsando el mercado de muebles para el hogar en México

La creciente población urbana en México aumenta la demanda de muebles para el hogar. Se espera que la urbanización de la población aumente la venta de muebles inteligentes, incluidos muebles de lujo para el hogar. La urbanización desempeña un papel importante a la hora de impulsar la demanda de diversos productos, ya que el traslado de más personas hacia zonas urbanas provoca cambios en sus estilos y niveles de vida. Esto, a su vez, impulsa significativamente la demanda de muebles para el hogar.

La demanda actual de muebles básicos está impulsada por un segmento clave de la población una población de jóvenes que se urbaniza rápidamente. De manera similar, la demanda futura proyectada de muebles inteligentes y de lujo está impulsada por el mismo factor. La creciente población urbana y su disposición a pagar más por productos premium pueden afectar significativamente el crecimiento del mercado en los próximos cinco años.

Un nuevo programa de financiamiento para fabricantes de muebles mexicanos impulsa el mercado

La industria de fabricación de muebles es una de las principales industrias en México con la creciente demanda de muebles para el hogar y de oficina en el mercado nacional. Otros países donde la demanda crece de manera constante son Canadá, el Reino Unido, España y vecinos como Guatemala.

Stenn lanzó ¡Hecho en México!, un programa especial de financiamiento rápido para fabricantes y exportadores de muebles mexicanos, para impulsar el crecimiento y ayudar a las empresas mexicanas a superar la crisis post-covid. El programa, respaldado por un grupo de inversores de renombre con una reserva de 500 millones de dólares, tiene como objetivo ayudar a las empresas a descongelar el capital de trabajo y evitar pagos aplazados con facturas pendientes.

Stenn se dedica a cerrar la brecha financiera y proporcionar capital de trabajo donde más se necesita. Al aprovechar la promesa de la digitalización, la automatización y la tecnología blockchain, puede ayudar a las pymes en todo México, evitando a los bancos anticuados y beneficiándose de costos más bajos, velocidad de transacción reducida, confiabilidad, seguridad y flexibilidad.

Panorama competitivo

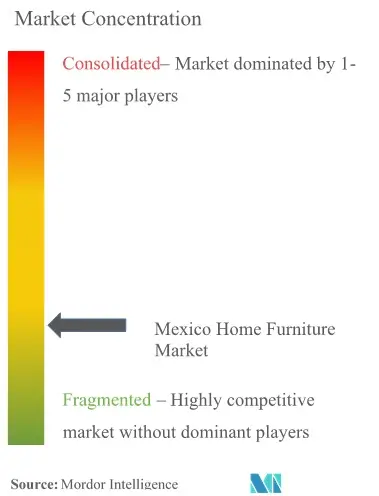

El informe cubre los principales actores internacionales que operan en el mercado mexicano de muebles para el hogar. En cuanto a la cuota de mercado, algunos de los principales actores dominan actualmente el mercado. Sin embargo, con los avances tecnológicos y la innovación de productos, las empresas medianas y pequeñas están aumentando su presencia en el mercado al conseguir nuevos contratos y acceder a nuevos mercados.

La industria del mueble mexicana todavía está impulsada por las tradiciones familiares, aunque ha cambiado considerablemente a lo largo de los años. Las fábricas son principalmente de tamaño pequeño o incluso micro. Las medianas empresas están empezando a abrirse al mercado global y las grandes están implementando rápidamente innovaciones tecnológicas. Las empresas maquiladoras se están recuperando a partir de 2011. La producción de muebles mexicanos se da principalmente en ocho estados Jalisco, Ciudad de México, Coahuila, Nuevo León, Estado de México, Chihuahua, Baja y Puebla. El resto se importa de Estados Unidos, Canadá y China.

Principales actores

Vila Furniture

Crate and Barrel Holdings

American Home Furniture and Mattress

Tema Furniture

SOLutions Mexico

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes

- Abril de 2022 Kuka Home invirtió USD 200 millones en el campus manufacturero de México. El productor de muebles tapizados Kuka Home lanzó la Fase I de un campus de oficinas y fabricación planificado de 2,3 millones de pies cuadrados. Se lanza la expansión de la capacidad de fabricación de la compañía en América del Norte. Recientemente compró 90 acres en México para construir cuatro instalaciones de producción de tapicería y colchones.

- Marzo de 2022 Whom Home lanza el programa de estructuras y telas para tapicería Hecho en México. El modelo directo de fábrica al minorista de Whom Home permite personalizar la tela en los marcos de muebles tapizados, listos para enviarse en 4 a 6 semanas.

Alcance del informe

Mobiliario doméstico significa todos los artículos o aparatos móviles para equipar una residencia, incluidos, entre otros, sillas, mesas, sofás y colchones. El mercado de muebles para el hogar de México está segmentado por material (madera, metal, plástico y otros materiales), tipo (muebles de cocina, muebles de sala y comedor, muebles de dormitorio y otros muebles), canal de distribución (supermercados e hipermercados, especialidades). tiendas, tiendas online y otros canales de distribución). El informe ofrece tamaños de mercado y pronósticos para el mercado de muebles para el hogar en México en ingresos (USD) para todos los segmentos anteriores.

| Madera |

| Metal |

| El plastico |

| Otros materiales |

| Muebles de cocina |

| Muebles de Sala y Comedor |

| Muebles de dormitorio |

| Otros muebles |

| Supermercados e Hipermercados |

| Tiendas especializadas |

| En línea |

| Otros canales de distribución |

| Por materiales | Madera |

| Metal | |

| El plastico | |

| Otros materiales | |

| Por tipo | Muebles de cocina |

| Muebles de Sala y Comedor | |

| Muebles de dormitorio | |

| Otros muebles | |

| Por canal de distribución | Supermercados e Hipermercados |

| Tiendas especializadas | |

| En línea | |

| Otros canales de distribución |

Preguntas frecuentes sobre investigación de mercado de muebles para el hogar en México

¿Qué tamaño tiene el mercado de muebles para el hogar en México?

Se espera que el tamaño del mercado de muebles para el hogar de México alcance los 3,36 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,13% para alcanzar los 4,53 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de muebles para el hogar en México?

En 2024, se espera que el tamaño del mercado de muebles para el hogar de México alcance los 3.360 millones de dólares.

¿Quiénes son los actores clave en el mercado Muebles para el hogar de México?

Vila Furniture, Crate and Barrel Holdings, American Home Furniture and Mattress, Tema Furniture, SOLutions Mexico son las principales empresas que operan en el Mercado de Muebles para el Hogar de México.

¿Qué años cubre este mercado de muebles para el hogar en México y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado mexicano de muebles para el hogar se estimó en 3.170 millones de dólares. El informe cubre el tamaño histórico del mercado de Muebles para el hogar de México durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Muebles para el hogar de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de muebles para el hogar en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Muebles para el hogar en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Muebles para el hogar en México incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.