Tamaño y Participación del Mercado de Dispositivos Quirúrgicos Generales de México

Análisis del Mercado de Dispositivos Quirúrgicos Generales de México por Mordor Intelligence

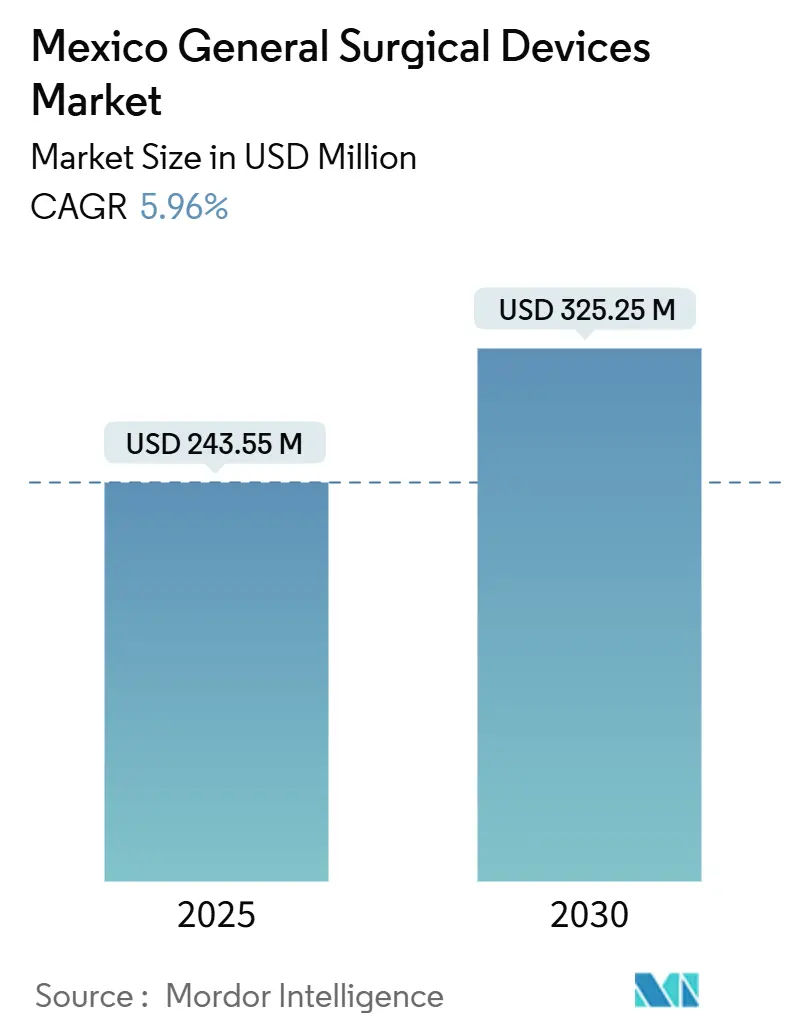

El tamaño del Mercado de Dispositivos Quirúrgicos Generales de México se estima en USD 243.55 millones en 2025, y se espera que alcance USD 325.25 millones para 2030, a una CAGR del 5.96% durante el período de pronóstico (2025-2030). Los hospitales, clínicas privadas y centros de salud fronterizos continúan adoptando tecnología que permite tiempos de recuperación más cortos, lo que ha acelerado la demanda de sistemas mínimamente invasivos y robóticos. El mercado se beneficia de estrategias de nearshoring que posicionan a México como un centro de manufactura para las cadenas de suministro de América del Norte, reduciendo los tiempos de entrega y los costos de importación de componentes críticos. El crecimiento continuo del turismo médico sustenta la demanda premium de plataformas avanzadas de visualización, imagen y robóticas en ciudades fronterizas. El gasto gubernamental en modernización hospitalaria y la inversión del sector privado en centros de cirugía ambulatoria añaden impulso adicional, incluso cuando las limitaciones fiscales fomentan configuraciones de dispositivos rentables.

Conclusiones Clave del Informe

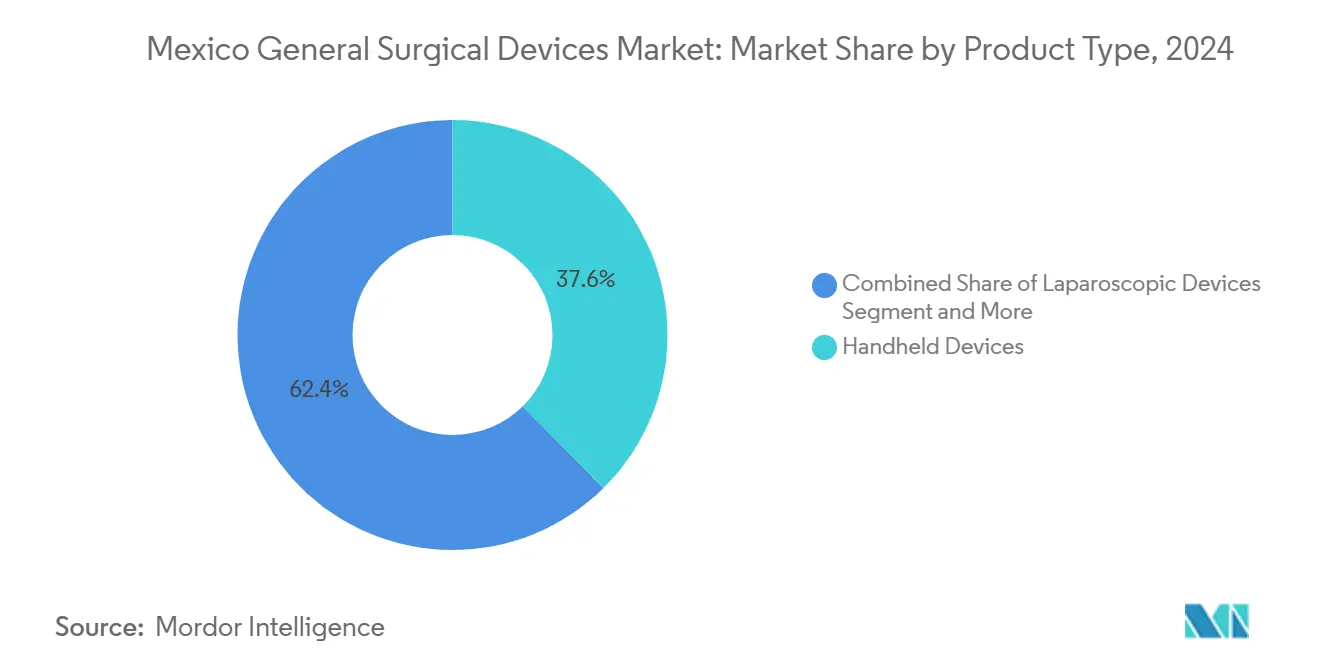

- Por tipo de producto, los dispositivos portátiles lideraron con el 37.57% de la participación del mercado de dispositivos quirúrgicos generales de México en 2024, mientras que los sistemas robóticos y asistidos por computadora registraron la CAGR más rápida del 6.89% hasta 2030.

- Por enfoque de procedimiento, la cirugía mínimamente invasiva capturó el 71.98% de la participación de ingresos en 2024; el segmento se está expandiendo a una CAGR del 6.22% hasta 2030.

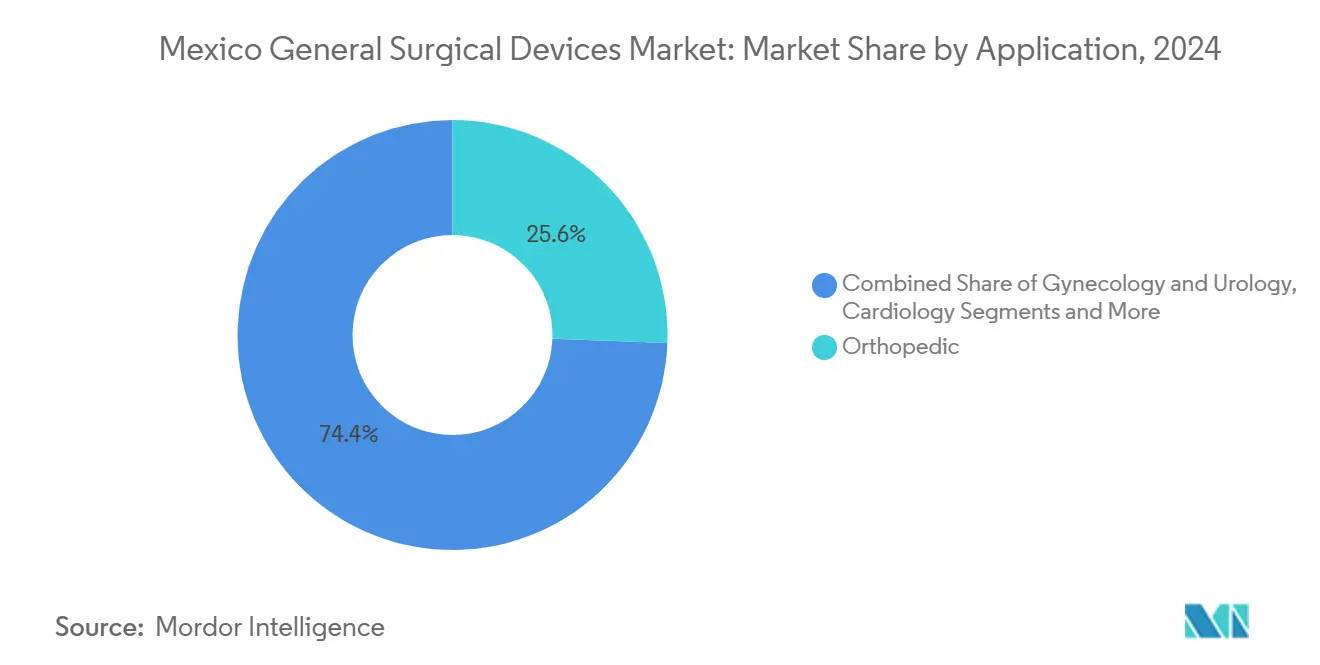

- Por aplicación, los procedimientos ortopédicos representaron el 25.61% del tamaño del mercado de dispositivos quirúrgicos generales de México en 2024, mientras que se proyecta que la cardiología aumente a una CAGR del 6.15% hasta 2030.

- Por usuario final, los hospitales mantuvieron el 71.43% de participación del tamaño del mercado de dispositivos quirúrgicos generales de México en 2024, mientras que se pronostica que los centros de cirugía ambulatoria registren una CAGR del 7.01% entre 2025-2030.

Tendencias e Insights del Mercado de Dispositivos Quirúrgicos Generales de México

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente Demanda de Cirugía Mínimamente Invasiva | +1.2% | Nacional, con concentración en ciudades fronterizas y áreas metropolitanas principales | Mediano plazo (2-4 años) |

| Avances Tecnológicos en Sistemas Laparoscópicos y Robóticos | +0.9% | Nacional, con adopción temprana en hospitales privados y centros de turismo médico | Largo plazo (≥ 4 años) |

| Creciente Carga Quirúrgica por Obesidad y Enfermedades Metabólicas | +0.8% | Nacional, con mayor prevalencia en regiones del norte y urbanas | Largo plazo (≥ 4 años) |

| Programas Gubernamentales de Modernización Hospitalaria (INSABI) | +0.6% | Nacional, enfocándose en áreas rurales y urbanas desatendidas | Mediano plazo (2-4 años) |

| Nearshoring de Manufactura de Dispositivos Impulsa Suministro Local | +0.4% | Regional, concentrado en clústeres de manufactura de Baja California, Sonora, Jalisco | Mediano plazo (2-4 años) |

| Expansión de Hospitales Fronterizos Privados para Turismo Médico | +0.3% | Regional, principalmente ciudades fronterizas México-EE.UU. incluyendo Tijuana, Ciudad Juárez | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Cirugía Mínimamente Invasiva

Los cirujanos mexicanos favorecen cada vez más las técnicas laparoscópicas y endoscópicas que acortan la recuperación y reducen el dolor postoperatorio, especialmente en ginecología y atención bariátrica. Los estudios comparativos muestran que la laparoscopia asistida por robot reduce las tasas de conversión y complicaciones en casos complejos como la endometriosis, promoviendo la inversión en sistemas de visualización y dispositivos portátiles avanzados. Los centros de cirugía ambulatoria están escalando la capacidad, lo que respalda aún más la demanda de plataformas mínimamente invasivas portátiles.[1]Source: Health Industry Distributors Association, "Ambulatory Surgery Center Report," hida.org La orientación de inteligencia artificial, que ya demuestra precisión de seguimiento submilimétrico, está preparada para mejorar la confianza del cirujano y acelerar la adopción. En conjunto, estos factores refuerzan el dominio de los dispositivos mínimamente invasivos en todo el mercado de dispositivos quirúrgicos generales de México.

Avances Tecnológicos en Sistemas Laparoscópicos y Robóticos

Lanzamientos como el da Vinci 5 de Intuitive Surgical y la plataforma Velys Spine de Johnson & Johnson proporcionan a los hospitales con sede en México acceso a huellas más pequeñas, imágenes mejoradas y mejoras ergonómicas que superan los obstáculos anteriores de costo y capacitación. Las asociaciones como Medtronic-Siemens integran imágenes 3D con navegación robótica, permitiendo medición precisa de vértebras durante procedimientos de columna. La capacidad de entrenamiento doméstico está aumentando mientras SAGES despliega programas maestros iLAP en nueve centros mexicanos, estandarizando habilidades y ampliando el grupo de talentos disponible para terapias avanzadas. La infraestructura de hardware y educativa mejorada posiciona al mercado de dispositivos quirúrgicos generales de México para sostener la actualización tecnológica a largo plazo.

Creciente Carga Quirúrgica por Obesidad y Enfermedades Metabólicas

Con la prevalencia de obesidad entre las más altas a nivel mundial, los procedimientos bariátricos aumentan, requiriendo sistemas avanzados de grapado, cierre e imagen que resistan la anatomía abdominal compleja. Las complicaciones de la diabetes también están impulsando el consumo de dispositivos de cuidado de heridas, particularmente en los estados del norte. Una población envejeciente-8.2% mayor de 65 años-añade volúmenes de cirugía de rodilla y cataratas bajo nuevos programas gubernamentales, ampliando la demanda de dispositivos ortopédicos. Las técnicas bariátricas robóticas, aunque intensivas en capital, entregan métricas de estadía más cortas, mejorando la economía hospitalaria e impulsando la adopción en centros terciarios.

Programas Gubernamentales de Modernización Hospitalaria (INSABI)

El mandato de INSABI para reducir las brechas de atención ha asignado presupuestos plurianuales para quirófanos, aunque los retrasos en adquisiciones han creado demanda reprimida de dispositivos esenciales. Las licitaciones recientes centralizan las compras para asegurar descuentos por escala, ahorrando MX$30 mil millones mientras requieren que los proveedores prueben valor sobre el costo total de propiedad. Los proyectos de hospitales público-privados en distritos rurales abren canales para proveedores que pueden alinear paquetes de entrenamiento y mantenimiento con objetivos de modernización. Aunque los presupuestos de salud cayeron 11% en 2025, el programa aún estimula la demanda de dispositivos donde la necesidad clínica es aguda

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto Costo de Capital del Equipo Quirúrgico Avanzado | -0.8% | Nacional, con mayor impacto en hospitales públicos e instalaciones privadas más pequeñas | Mediano plazo (2-4 años) |

| Cronogramas de Registro COFEPRIS y Carga de Documentación | -0.6% | Nacional, afectando a todos los fabricantes e importadores de dispositivos | Corto plazo (≤ 2 años) |

| Escasez de Cirujanos Rurales Limita la Penetración de Dispositivos | -0.4% | Regional, concentrado en áreas rurales y desatendidas | Largo plazo (≥ 4 años) |

| La Volatilidad del Peso Infla los Precios de Componentes Importados | -0.3% | Nacional, con mayor impacto en fabricantes dependientes de importaciones | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo de Capital del Equipo Quirúrgico Avanzado

Los hospitales públicos enfrentan presupuestos más ajustados después de una disminución del gasto del 14.3% en 2025, limitando la adquisición de sistemas robóticos premium a pesar de los beneficios clínicos probados. Los proveedores privados más pequeños también luchan por justificar desembolsos multimillonarios sin eficiencias de escala, empujándolos hacia modelos reacondicionados o de servicios compartidos. Las operaciones de consolidación en fusiones y adquisiciones de atención médica destacan la búsqueda de sinergias de capital capaces de financiar plataformas de próxima generación. En consecuencia, el costo sigue siendo un techo en la penetración para sistemas de alto valor dentro del mercado de dispositivos quirúrgicos generales de México.

Cronogramas de Registro COFEPRIS y Carga de Documentación

Las aprobaciones estándar de dispositivos toman 10-18 meses, y las cartas de deficiencia pueden extender el proceso por otro medio año, retrasando los lanzamientos de herramientas innovadoras.[2]Source: Pure Global, "COFEPRIS Mexico Medical Device Registration," pureglobal.com Los expedientes técnicos detallados, evidencia ISO 13485 y requisitos de titular local añaden al gasto, con registros individuales que a menudo cuestan USD 5,000-10,000 antes de las tarifas de prueba. Los innovadores más pequeños encuentran estos obstáculos particularmente desafiantes, lo que ralentiza los ciclos de actualización tecnológica dentro de la industria de dispositivos quirúrgicos generales de México.

Análisis de Segmentos

Por Tipo de Producto: Dominio de Dispositivos Portátiles en Medio de Rápida Adopción Robótica

Los dispositivos portátiles generaron el 37.57% del mercado de dispositivos quirúrgicos generales de México en 2024, subrayando su ubicuidad en todas las especialidades y niveles de complejidad de procedimientos. Las instituciones públicas aprecian los escalpelos, fórceps y portaagujas reutilizables que resisten la esterilización, mientras que los centros privados combinan lápices electroquirúrgicos portátiles premium con pantallas de alta definición para trabajo delicado. La demanda también aumenta para instrumentos de energía compatibles con puertos mínimamente invasivos. Se proyecta que el tamaño del mercado de dispositivos quirúrgicos generales de México para sistemas robóticos y asistidos por computadora aumente a 6.89% CAGR, respaldado por los lanzamientos del da Vinci 5 y Velys Spine que mejoran la retroalimentación háptica y la claridad de imagen.

La adopción robótica permanece más alta en programas de columna, bariátricos y urología que atienden a pacientes internacionales que investigan especificaciones de tecnología antes del viaje. Las consolas electroquirúrgicas que se integran con feeds de video guiados por AI muestran ganancias de volumen constantes porque acortan los tiempos de procedimiento. Los trocares y sistemas de acceso crecen en paralelo con los volúmenes laparoscópicos, particularmente en ginecología donde los protocolos de anestesia espinal reducen la recuperación por días completos. La demanda de cierre de heridas se mantiene resistente con IMSS-Bienestar planeando alrededor de 1 millón de cirugías a pesar de la presión presupuestaria, asegurando el consumo base de suturas y grapadoras. Los dispositivos portátiles mejorados con AI emergentes capaces de identificación de tejidos en tiempo real señalan la próxima frontera para la diferenciación de productos dentro del mercado de dispositivos quirúrgicos generales de México.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Enfoque de Procedimiento: Supremacía Mínimamente Invasiva

La cirugía mínimamente invasiva mantuvo una participación del 71.98% en 2024 y se está expandiendo a 6.22% CAGR hasta 2030, reflejando el reentrenamiento nacional de cirujanos y la preferencia del paciente por alta más rápida. Muchos centros privados posicionan la atención mínimamente invasiva como un diferenciador para turistas médicos de EE.UU. y Canadá, promoviendo adquisiciones de laparoscopios 4K, grapadoras articuladas y puertos de 3 mm que minimizan las cicatrices.

La cirugía abierta persiste para trauma y patología emergente, pero su proporción continúa deslizándose mientras los centros ambulatorios ganan mezcla de casos de las salas de pacientes internos. El tamaño del mercado de dispositivos quirúrgicos generales de México vinculado a plataformas mínimamente invasivas se beneficia de programas gubernamentales de cataratas y rodillas que especifican técnicas de artroscopia y facoemulsificación. Los centros de entrenamiento SAGES integran aún más la simulación en el currículo, asegurando un pipeline de residentes competentes en laparoscopia, lo que respalda el consumo downstream de dispositivos. Los datos robustos que muestran tasas de complicación más bajas en cirugía robótica de endometriosis refuerzan la confianza del médico y alimentan los presupuestos de adquisición en centros terciarios.

Por Aplicación: Escala Ortopédica e Impulso Cardiovascular

Los procedimientos ortopédicos capturaron el 25.61% del mercado de dispositivos quirúrgicos generales de México en 2024, liderados por intervenciones de rodilla y columna que abordan la demografía envejeciente y el aumento de la obesidad. La iniciativa de reemplazo de rodilla 2025 de la Presidenta Sheinbaum asigna fondos para implantes y sistemas de navegación, atrayendo licitaciones competitivas de proveedores globales.

La CAGR del 6.15% de cardiología deriva de la convergencia dispositivo-imagen que agiliza las intervenciones de válvula, bypass e híbridas. El hito del portafolio cardiovascular de Medtronic de USD 3.1 mil millones en ingresos globales Q2 FY25 proporciona confianza para que los distribuidores mexicanos amplíen el inventario. Los volúmenes ginecológicos y urológicos aumentan a través de programas transfronterizos de fertilidad y próstata, requiriendo instrumentos de calibre fino y litotrítores láser. La adopción neuroquirúrgica de brazos de posicionamiento robótico impulsa las ventas de sondas de navegación sin marco, beneficiándose de tecnologías de supresión de temblor asistidas por AI. La participación del mercado de dispositivos quirúrgicos generales de México asociada con suites bariátricas aumenta en paralelo con el crecimiento de la cirugía de obesidad, una tendencia evidente en centros terciarios que reportan estadías más cortas y tasas de complicación más bajas después del bypass gástrico robótico.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Hospitales Dominan pero los ASCs Aceleran

Los hospitales retuvieron el 71.43% de dominio de ingresos en 2024 ya que manejan casos de trauma, obstétricos y oncología compleja que demandan capacidades completas de quirófano. Los centros de enseñanza en Ciudad de México y Guadalajara despliegan suites robóticas para atraer candidatos de residencia y para cumplir métricas de acreditación para volúmenes de procedimientos avanzados.

Los centros de cirugía ambulatoria crecen a 7.01% CAGR, impulsados por políticas de reembolso de aseguradoras que favorecen entornos ambulatorios y por la preferencia del paciente por admisiones más cortas. Los ASCs fronterizos obtienen retornos premium sirviendo clientela internacional que agrupa paquetes de vacaciones con cirugías electivas, justificando inversiones en escáneres CT intraoperatorios compactos y endoscopia de alta definición. Las clínicas especializadas agudizan el enfoque en líneas de servicio único, aprovechando torres quirúrgicas modulares que reducen el espacio del piso. Los cambios colectivos en sitios de atención respaldan estrategias de canal diversificadas para proveedores dentro del mercado de dispositivos quirúrgicos generales de México.

Análisis Geográfico

Las ciudades fronterizas del norte concentran la demanda quirúrgica premium porque la proximidad a Estados Unidos atrae 1.4 millones de turistas médicos por año, fomentando alta adopción de sistemas robóticos, imagen 4K e instrumentos de un solo uso que cumplen expectativas internacionales. Baja California por sí sola representa el 36% de las exportaciones de dispositivos médicos de México, permitiendo reposición rápida de componentes y soporte de servicio optimizado, lo que beneficia a los hospitales en Tijuana y Mexicali.[3]Source: Emergo by UL, "COFEPRIS - Mexico Ministry of Health," emergobyul.com

México Central-especialmente Ciudad de México y Guadalajara-alberga hospitales de referencia nacional y clústeres de I+D de manufactura. El corredor de alta tecnología de Guadalajara ahora refleja la cultura de prototipado de dispositivos de Silicon Valley, alentando empresas conjuntas donde las iteraciones de diseño proceden junto con pilotos clínicos, reduciendo el tiempo al mercado para accesorios laparoscópicos y sondas neuroquirúrgicas.

Las regiones del sur y rurales se retrasan en penetración de dispositivos debido a escaseces de cirujanos y brechas de infraestructura, sin embargo, las reformas INSABI canalizan subvenciones para teatros modulares y pilotos de telecirugía que podrían descentralizar el acceso. Estos programas crean oportunidades futuras para dispositivos portátiles resistentes y sistemas de imagen portátiles adaptados a condiciones de energía intermitente. En general, la diversidad geográfica requiere modelos de distribución y posventa de múltiples niveles en todo el mercado de dispositivos quirúrgicos generales de México.

Panorama Competitivo

Las multinacionales como Johnson & Johnson, Medtronic y Stryker dominan especialidades de alto valor a través de plataformas integradas que combinan hardware, software y paquetes de entrenamiento. La división MedTech de Johnson & Johnson invirtió USD 1.3 mil millones en desarrollo de instrumentos quirúrgicos, subrayando un compromiso con sistemas de próxima generación que se diferencian en ergonomía y analítica AI. La asociación de Medtronic con Siemens muestra estrategias de ecosistema que aseguran flujos de trabajo de imagen y navegación bajo contratos de servicio unificados, elevando los costos de cambio para hospitales.

La producción local gana impulso mientras los cambios arancelarios añaden aranceles del 4-8% a bienes terminados importados, motivando a empresas como ThermoFab a construir envolventes y componentes de un solo uso en Mexicali donde los costos laborales superan los benchmarks asiáticos. Olympus Latin America expandió su línea de energía bipolar y lanzó la torre endoscópica Visera Elite III, ampliando opciones de precio medio para hospitales públicos.

Los innovadores emergentes desarrollan dispositivos portátiles guiados por AI capaces de entregar caracterización de tejidos en tiempo real, amenazando con saltar a proveedores legacy que dependen de actualizaciones incrementales de hardware. La experiencia regulatoria sigue siendo un activo estratégico; las empresas que navegan COFEPRIS eficientemente logran reserva de ingresos más temprana y pueden reinvertir en equipos de posventa localizados. La industria de dispositivos quirúrgicos generales de México por lo tanto equilibra las ventajas de escala de incumbentes globales con entrantes ágiles posicionados para servir necesidades clínicas de nicho.

Líderes de la Industria de Dispositivos Quirúrgicos Generales de México

-

Boston Scientific Corporation

-

Stryker Corporation

-

Johnson & Johnson (Ethicon)

-

Medtronic plc

-

B. Braun SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Olympus Latin America expandió su portafolio POWERSEAL de sellador-divisor bipolar avanzado en México.

- Enero 2025: ThermoFab anunció la apertura de una instalación en Mexicali a mediados de 2025 para apoyar el moldeado nearshore para envolventes de dispositivos médicos.

- Marzo 2024: Olympus Latin America introdujo la plataforma de visualización endoscópica VISERA ELITE III en México.

Alcance del Informe del Mercado de Dispositivos Quirúrgicos Generales de México

Según el alcance del informe, los dispositivos quirúrgicos generales son herramientas o dispositivos para realizar acciones específicas o llevar a cabo efectos deseados durante la cirugía. Estos incluyen herramientas para cortar y disecar, como escalpelos, tijeras y sierras; herramientas para agarrar y sostener, incluyendo fórceps y pinzas; y herramientas hemostáticas, que se usan para detener el sangrado.

El mercado de dispositivos quirúrgicos generales de México está segmentado por producto (dispositivos portátiles, dispositivos laparoscópicos, dispositivos electroquirúrgicos, dispositivos de cierre de heridas, trocares y dispositivos de acceso, y otros productos) y aplicación (ginecología y urología, cardiología, ortopédico, neurología, otras aplicaciones). El informe ofrece el valor (en USD millones) para los segmentos anteriores.

| Dispositivos Portátiles |

| Dispositivos Laparoscópicos |

| Dispositivos Electroquirúrgicos |

| Dispositivos de Cierre de Heridas |

| Sistemas de Trocares y Acceso |

| Sistemas Robóticos y Asistidos por Computadora |

| Otros Dispositivos |

| Cirugía Abierta |

| Cirugía Mínimamente Invasiva |

| Ginecología y Urología |

| Cardiología |

| Ortopédico |

| Neurología |

| Otras Aplicaciones |

| Hospitales |

| Centros Quirúrgicos Ambulatorios |

| Clínicas Especializadas |

| Por Tipo de Producto | Dispositivos Portátiles |

| Dispositivos Laparoscópicos | |

| Dispositivos Electroquirúrgicos | |

| Dispositivos de Cierre de Heridas | |

| Sistemas de Trocares y Acceso | |

| Sistemas Robóticos y Asistidos por Computadora | |

| Otros Dispositivos | |

| Por Enfoque de Procedimiento | Cirugía Abierta |

| Cirugía Mínimamente Invasiva | |

| Por Aplicación | Ginecología y Urología |

| Cardiología | |

| Ortopédico | |

| Neurología | |

| Otras Aplicaciones | |

| Por Usuario Final | Hospitales |

| Centros Quirúrgicos Ambulatorios | |

| Clínicas Especializadas |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de dispositivos quirúrgicos generales de México?

El mercado está valorado en USD 243.55 millones en 2025 y se proyecta que alcance USD 325.25 millones para 2030, creciendo a 5.96% CAGR.

¿Qué segmento de producto lidera el mercado?

Los dispositivos portátiles mantienen la posición superior con una participación del 37.57% de los ingresos de 2024.

¿Por qué es tan prominente la cirugía mínimamente invasiva en México?

Entrega recuperación más rápida, respalda la competitividad del turismo médico, y ahora representa el 71.98% de los procedimientos con una CAGR del 6.22%.

¿Cómo afecta la regulación COFEPRIS los cronogramas de lanzamiento de dispositivos?

Las aprobaciones estándar toman 10-18 meses, y las solicitudes adicionales pueden prolongar la entrada, lo que impacta más a los innovadores más pequeños.

¿Qué región genera la mayor demanda de tecnología quirúrgica avanzada?

Las ciudades fronterizas del norte como Tijuana y Mexicali lideran debido a los fuertes flujos de turismo médico y proximidad a pacientes estadounidenses.

Última actualización de la página el: