Análisis de mercado de metil isobutil cetona (MIBK)

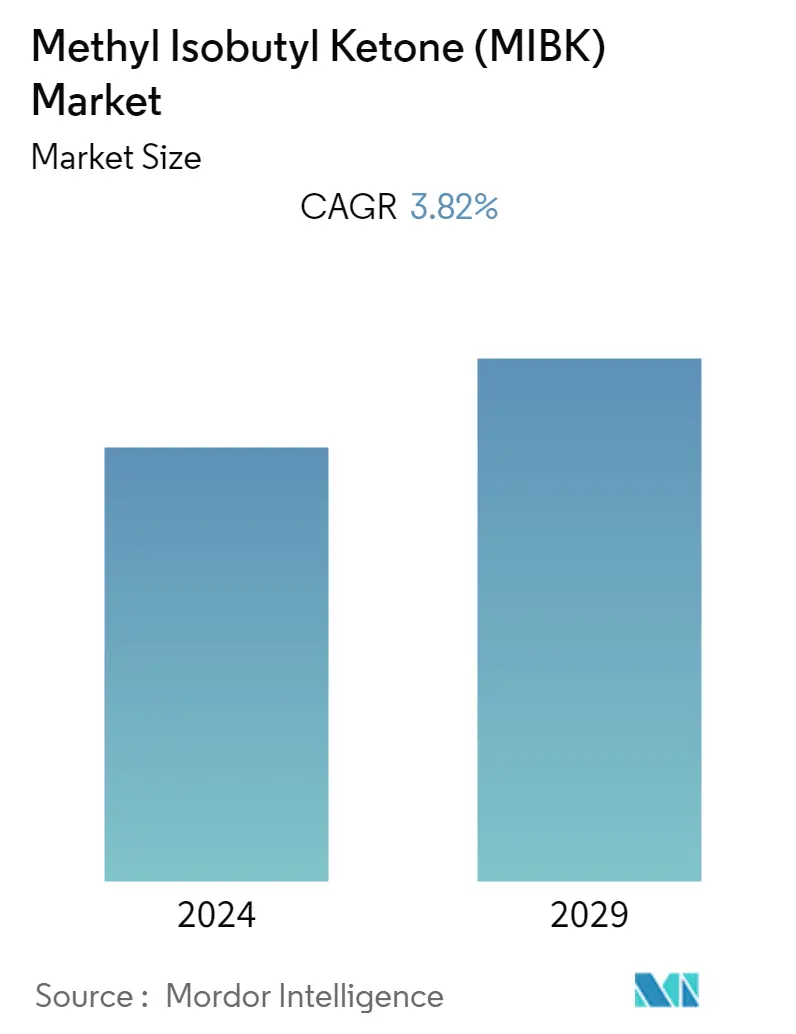

Se espera que el tamaño del mercado de metil isobutil cetona (MIBK) crezca de 541,30 kilotones en 2023 a 652,89 kilotones en 2028, con una tasa compuesta anual del 3,82% durante el período previsto (2023-2028).

Debido al brote de COVID-19, los bloqueos a nivel nacional en todo el mundo, la interrupción de las actividades de fabricación y las cadenas de suministro y las paradas de producción afectaron negativamente al mercado en 2020. Sin embargo, las condiciones comenzaron a recuperarse en 2021, restaurando la trayectoria de crecimiento del mercado.

- A corto plazo, se prevé que la creciente demanda de MIBK en la síntesis de aditivos antiresonantes para caucho y la creciente demanda de revestimientos de superficies impulsen el crecimiento del mercado durante todo el período previsto.

- Es probable que una mayor conciencia sobre el impacto medioambiental de MIBK obstaculice el crecimiento del mercado.

- Se espera que las crecientes inversiones en infraestructura y conectividad vial actúen como oportunidades para el mercado.

Metilisobutilcetona (MIBK) Tendencias del mercado

Creciente demanda de la industria de pinturas y revestimientos

- La metil isobutil cetona (MIBK) es un disolvente de evaporación media. Es un disolvente activo para diversas resinas sintéticas, incluidas celulósicas, copolímeros vinílicos, acrílicas, alquídicas, poliésteres y epoxis.

- Es muy útil en el desarrollo de recubrimientos con alto contenido de sólidos y se utiliza para aplicaciones automotrices debido a su alta actividad solvente combinada y características de baja densidad.

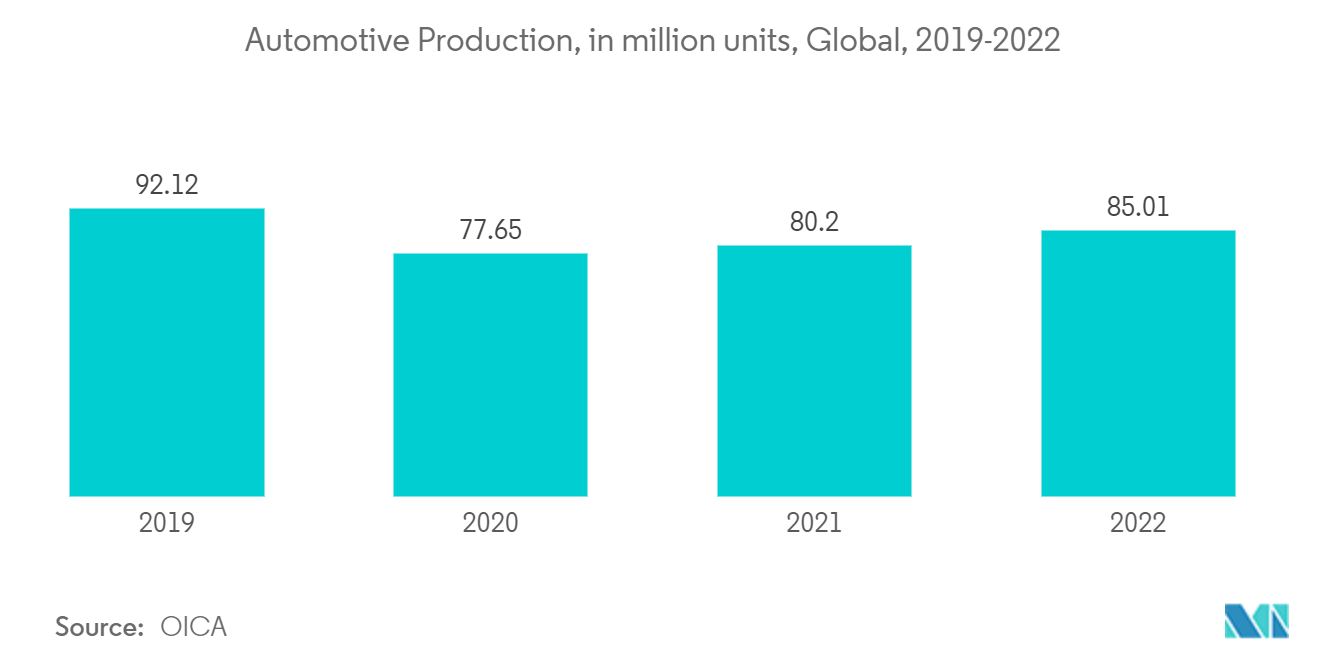

- En el sector automovilístico, la metil isobutil cetona (MIBK) se utiliza para fabricar productos químicos para automóviles, como pinturas y revestimientos protectores, que se utilizan además en las partes exteriores del vehículo para añadir un atractivo agradable a los vehículos. También se utilizan en piezas metálicas y componentes plásticos de vehículos tanto de tipo interior como exterior.

- Los recubrimientos para automóviles protegen contra la luz solar, la corrosividad de los materiales y los efectos ambientales. Incluye la lluvia ácida, los choques de frío y calor, los impactos de piedras, la radiación ultravioleta, el lavado de automóviles y el viento de arena.

- La industria del automóvil en Estados Unidos es la segunda más grande después de China y contribuye significativamente a los mercados automovilísticos regionales y mundiales. El país alberga a importantes fabricantes de automóviles que producen y exportan vehículos a otras economías de América, Europa y Asia Pacífico.

- Según la Asociación Nacional de Concesionarios de Automóviles (NADA), el valor total del mercado de fabricación de automóviles en Estados Unidos fue de 82.600 millones de dólares en 2021. La asociación predijo que las ventas de vehículos ligeros nuevos en Estados Unidos probablemente aumentarían un 3,4% hasta el 15,5%. millones de unidades en 2022. A partir de 2022, General Motors anunció una inversión por valor de más de 7 mil millones de dólares para producir vehículos eléctricos en Estados Unidos.

- Según la AIE (Agencia Internacional de Energía), en Estados Unidos el objetivo federal es que los vehículos eléctricos (EV) representen el 50% de los turismos y camiones ligeros nuevos vendidos para 2030.

- Durante un período, varias empresas produjeron diferentes y nuevas variantes de recubrimientos, como recubrimientos térmicos y antirreflectantes, recubrimientos electrocromáticos e inteligentes para ventanas, capas superiores autolimpiantes, curables por UV, sistemas de recubrimiento en polvo, bases iridiscentes y que cambian de color. y revestimientos resistentes a la abrasión para faros, entre otros.

- Se espera que todos los factores anteriores, a su vez, impulsen la metilisobutilcetona (MIBK) durante el período de pronóstico.

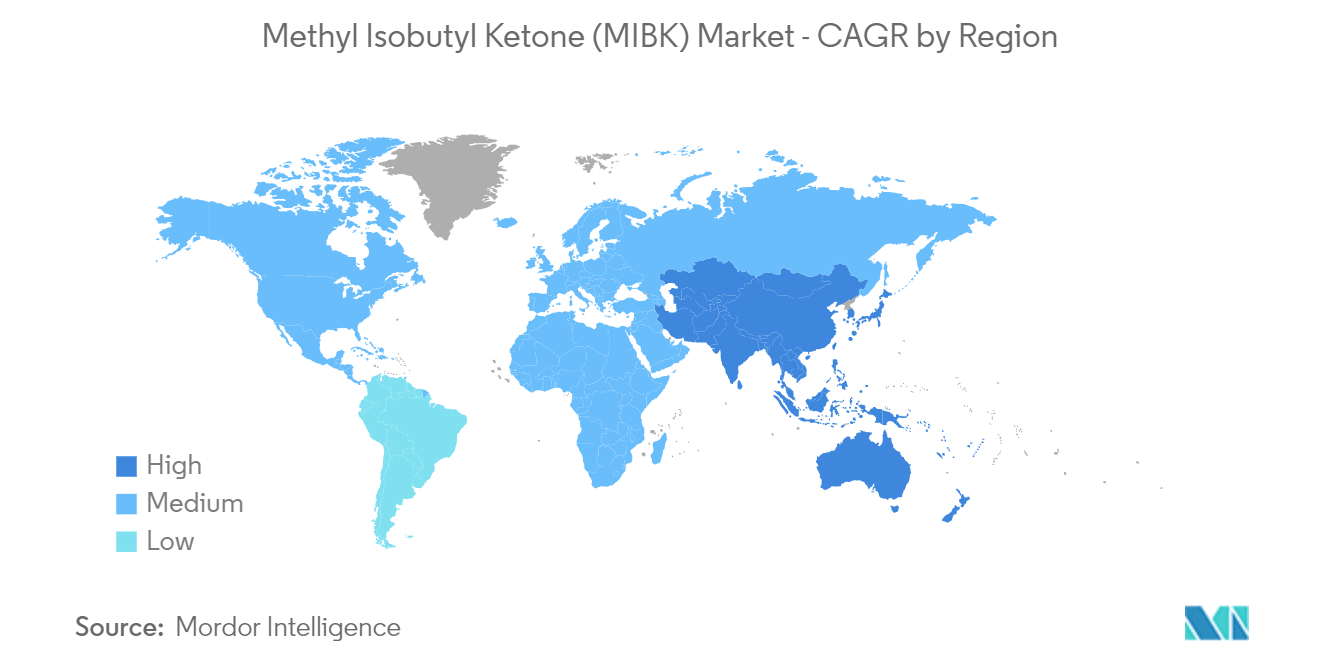

Se espera que la región de Asia y el Pacífico domine el mercado

- En la región de Asia y el Pacífico, India y China son los principales consumidores de metil isobutil cetona debido al aumento de la demanda y la producción en industrias de usuarios finales, como la electrónica.

- Según la Asociación de Electrónica y Semiconductores de la India, se espera que el mercado de componentes de semiconductores del país alcance un valor de 32.350 millones de dólares de aquí a 2025. Se espera que la actual iniciativa gubernamental Make In India genere inversiones en la industria de semiconductores en el país.

- La Asociación de Electrónica y Semiconductores de la India (IESA) firmó un MoU con la Asociación de la Industria de Semiconductores de Singapur (SSIA) para establecer y desarrollar la cooperación comercial y técnica entre las industrias electrónica y de semiconductores de ambos países. Se espera que dé lugar al establecimiento de diversas tecnologías avanzadas de fabricación de semiconductores que aumentarían aún más las posibilidades de establecer instalaciones de fabricación de semiconductores en la India.

- Recientemente, el sector nacional de fabricación de productos electrónicos se está expandiendo de manera constante, debido a políticas gubernamentales favorables, como una inversión extranjera directa (IED) del 100%, la ausencia de requisitos de licencia industrial y la transformación tecnológica de procesos de producción manuales a automáticos. Nuevos incentivos, como el Programa de Paquete Especial de Incentivos Modificado (M-SIPS) y el Fondo de Desarrollo Electrónico (EDF), comenzaron en el país con un presupuesto de 114 millones de dólares para la fabricación nacional de productos electrónicos en la India.

- China es la mayor base de producción de productos electrónicos del mundo. Los productos electrónicos, como teléfonos inteligentes, televisores y otros dispositivos personales, registraron el mayor crecimiento en electrónica. China es la mayor base de producción de productos electrónicos del mundo. China fabrica activamente productos electrónicos, como teléfonos inteligentes, televisores, cables, dispositivos informáticos portátiles, sistemas de juegos y otros dispositivos personales.

- Para beneficiarse del escenario de demanda extensiva, China se embarcó en iniciativas estratégicas como el plan 'Made in China 2025', bajo el cual el gobierno chino anunció su objetivo de alcanzar una producción de 305 mil millones de dólares para 2030 y satisfacer el 80% de su demanda interna.

- Las empresas chinas están intensificando sus esfuerzos para ingresar a la industria de los semiconductores. El gobierno de China subsidió a las empresas de semiconductores para que construyeran fábricas a través de diversos incentivos políticos. Algunas ciudades que anunciaron sus planes para instalaciones de producción de semiconductores incluyen Chongqing, Shanghai, Beijing, Chengdu, Hefei, Shenzhen, Wuhan, Xiamen y Liaoning, y Shaanxi. Por lo tanto, con el establecimiento de nuevas instalaciones de fabricación de semiconductores, se espera que la demanda de PVDF aumente rápidamente durante el período previsto.

- Por otro lado, varios fabricantes de vehículos eléctricos esperan establecer plantas de producción para satisfacer la demanda actual.

Descripción general de la industria de metilisobutilcetona (MIBK)

El mercado de metil isobutil cetona (MIBK) está parcialmente consolidado, con pocos actores que tengan la mayor participación en el mercado. Los actores clave en el mercado de metil isobutil cetona (MIBK) incluyen Shell plc, Dow, Sasol, Mitsui Chemicals, Inc. y KUMHO PB CHEMICALS. INC., entre otros.

Líderes del mercado de metilisobutilcetona (MIBK)

Sasol

Dow

Shell plc

Mitsui Chemicals, Inc.

KUMHO P&B CHEMICALS.,INC.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Market_-_Market_Concentration.webp)

Metilisobutilcetona (MIBK) Noticias del mercado

Los desarrollos recientes sobre los principales actores del mercado se tratan en el estudio completo.

Segmentación de la industria de metilisobutilcetona (MIBK)

Metil isobutil cetona es el nombre común del compuesto orgánico 4-metilpentan-2-ona y se utiliza como disolvente para gomas, resinas, pinturas, barnices, lacas y nitrocelulosa. El mercado de metil isobutil cetona (MIBK) está segmentado por aplicación, industria de usuario final y geografía. El mercado está segmentado por aplicación en disolventes, productos químicos para el procesamiento del caucho, tensioactivos, desnaturalizantes y otras aplicaciones. El mercado está segmentado en pinturas y revestimientos, productos farmacéuticos, caucho y otras industrias de usuarios finales por industria de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones de metil isobutil cetona (MIBK) en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se realizan en volumen (toneladas).

| Solventes |

| Productos químicos para el procesamiento del caucho |

| Surfactantes |

| Desnaturalizantes |

| Otras aplicaciones |

| Pinturas y Recubrimientos |

| Productos farmacéuticos |

| Goma |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Solventes | |

| Productos químicos para el procesamiento del caucho | ||

| Surfactantes | ||

| Desnaturalizantes | ||

| Otras aplicaciones | ||

| Industria del usuario final | Pinturas y Recubrimientos | |

| Productos farmacéuticos | ||

| Goma | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de metilisobutilcetona (MIBK)

¿Cuál es el tamaño actual del mercado de Metilisobutilcetona (MIBK)?

Se proyecta que el mercado Metilisobutilcetona (MIBK) registre una tasa compuesta anual del 3,82% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado Metilisobutilcetona (MIBK)?

Sasol, Dow, Shell plc, Mitsui Chemicals, Inc., KUMHO P&B CHEMICALS.,INC. son las principales empresas que operan en el mercado de metilisobutilcetona (MIBK).

¿Cuál es la región de más rápido crecimiento en el mercado de Metilisobutilcetona (MIBK)?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de metil isobutil cetona (MIBK)?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de metil isobutil cetona (MIBK).

¿Qué años cubre este mercado de Metilisobutilcetona (MIBK)?

El informe cubre el tamaño histórico del mercado de Metil isobutil cetona (MIBK) para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Metil isobutil cetona (MIBK) para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe de la industria MIBK

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de MIBK en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de MIBK incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.