Análisis de mercado de metil isobutil carbinol

Se espera que el mercado de metil isobutil carbinol (MIBC) registre una tasa compuesta anual superior al 3% durante el período previsto.

- El COVID-19 afectó negativamente a la demanda de metil isobutil carbinol. La pandemia provocó una disminución en la fabricación de plastificantes, espumantes, inhibidores de corrosión, aceites lubricantes y fluidos hidráulicos, lo que a su vez redujo el mercado de productos químicos como el metil isobutil carbinol (MIBC). MIBC se utiliza en una variedad de sectores de usuarios finales.

- Uno de los principales factores que impulsan el mercado es la creciente demanda de espumantes en minerales de sulfuro de cobre y molibdeno. Es probable que la creciente demanda de aplicaciones de revestimiento de superficies también impulse el mercado. Por otro lado, los efectos tóxicos del MIBC están obstaculizando el crecimiento del mercado estudiado.

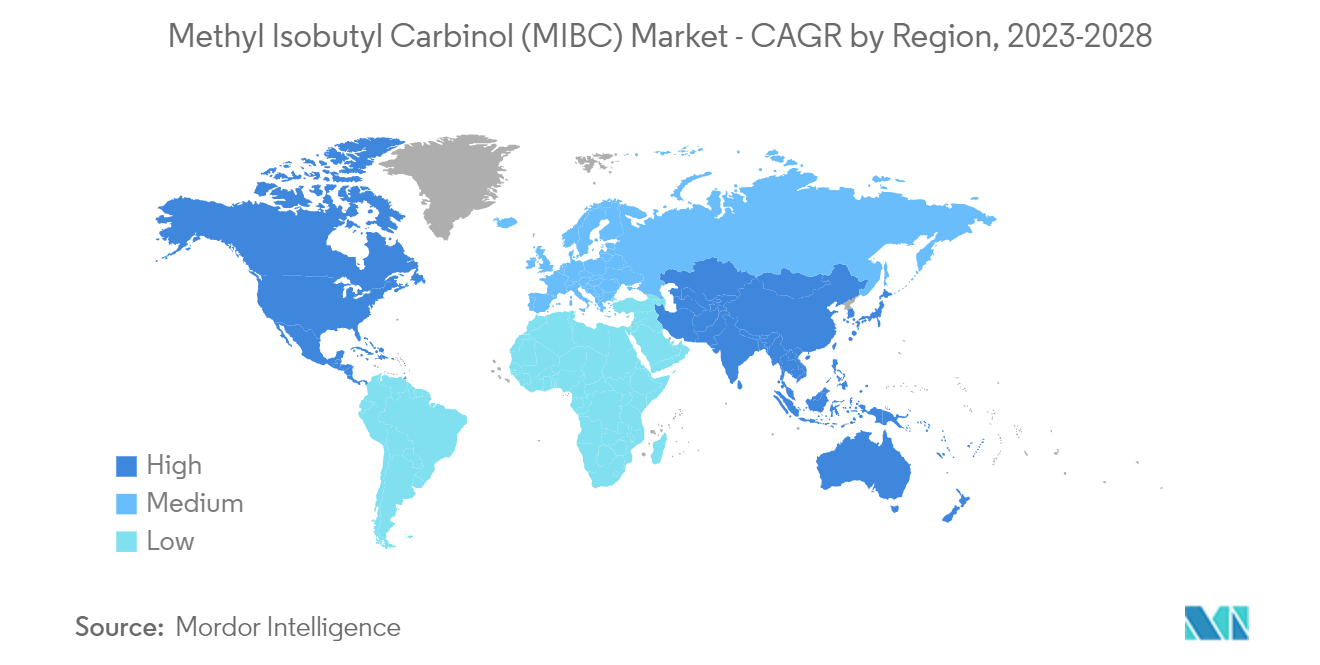

- Se espera que las próximas operaciones mineras en América Latina actúen como oportunidades para el crecimiento del mercado. Se espera que la región de Asia y el Pacífico sea testigo de la tasa de crecimiento más alta y domine el mercado global durante el período de pronóstico.

Metilisobutilcarbinol Tendencias del mercado

La industria minera dominará el mercado

- El metil isobutil carbinol es alcohol hexílico ramificado, un compuesto químico orgánico que se utiliza como plastificantes, fluidos hidráulicos, espumantes e inhibidores de corrosión en diversas aplicaciones. El metil isobutil carbinol se utiliza como espumante en el proceso de flotación en la extracción de minerales, como el sulfuro de cobre y molibdeno, así como del carbón.

- La flotación por espuma es un proceso de concentración importante que se puede utilizar para separar selectivamente materiales hidrófobos de la ganga residual hidrófila. La flotación por espuma es uno de los procesos operativos más populares para el beneficio de minerales y es útil para separar una amplia gama de sulfuros, carbonatos y óxidos antes de seguir refinando. El metil isobutil carbinol se absorbe en la interfaz agua-aire, ayuda en la formación de burbujas y estabiliza las espumas de flotación. Los alcoholes alifáticos de cadena corta y los poliglicoles son las dos formas más comunes de espumantes en la actualidad.

- Según el Servicio Geológico de Estados Unidos, Australia es, con diferencia, el país minero de mineral de hierro más grande del mundo, con una producción total de aproximadamente 880 millones de toneladas métricas en 2022, seguida de Brasil (410 millones de toneladas métricas) y China (380 millones de toneladas métricas)..

- Con un volumen de producción de casi 2.600 millones de toneladas métricas en 2022, el mineral de hierro fue uno de los productos minerales más producidos en todo el mundo. El mineral de hierro, la potasa y el cobre fueron los dos productos minerales que más se produjeron a nivel mundial, con una producción total de 40 millones de toneladas métricas y 22 millones de toneladas métricas, respectivamente.

- Según datos oficiales de la Oficina de Análisis Económico (BEA), el valor total aportado por el sector minero en Estados Unidos (excluyendo petróleo y gas) en el tercer trimestre de 2022 fue de aproximadamente 69.700 millones de dólares, un aumento del 12% en valor con respecto a el mismo periodo del año anterior. Además, la industria añadió casi 205.700 millones de dólares en valor durante los primeros tres trimestres del año.

- Se prevé que el mercado de metil isobutil carbinol crezca durante el período proyectado como resultado del desarrollo de las operaciones de la industria minera en todo el mundo y el aumento continuo de la inversión en la industria antes mencionada.

China dominará el mercado de Asia y el Pacífico

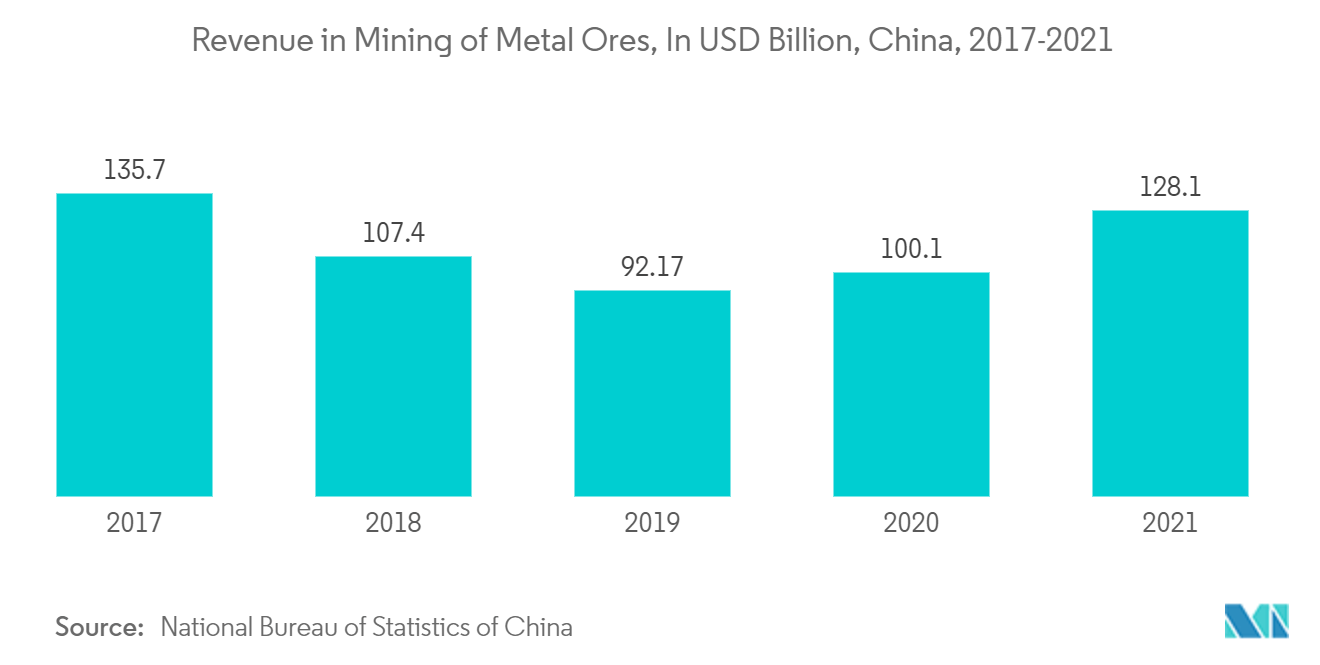

- China es el mayor productor de diversos metales, como carbón, oro, acero, etc. El crecimiento impulsado por la infraestructura en Asia, especialmente en China, resultó en un aumento significativo de la demanda de productos básicos como mineral de hierro, cobre y carbón. La creciente demanda de estos productos por parte de la industria de la construcción ha impulsado el crecimiento de la industria minera en China.

- El deseo del gobierno de invertir en infraestructura para apoyar el crecimiento económico ha acelerado el desarrollo del sector de la construcción en China. Además, la creciente industria minera de China y las inminentes iniciativas gubernamentales están creando una oportunidad lucrativa para que el mercado se expanda en el futuro.

- Según la Oficina Nacional de Estadísticas, la industria de la construcción de China se está expandiendo significativamente. En el cuarto trimestre de 2022 se produjo un aumento de la producción de la construcción en China de alrededor del 50 % con respecto al trimestre anterior (27.600 millones de dólares), alcanzando una cifra estimada de 40.000 millones de dólares.

- Además, según el Servicio Geológico de Estados Unidos, China será el tercer país en producción de minas de mineral de hierro en 2022 a nivel mundial, con una producción total de 380 millones de toneladas métricas, justo después de Australia y Brasil respectivamente.

- El metilisobutilcarbinol también cumple su función en la industria del automóvil. MIBC se utiliza para producir aditivos para aceites lubricantes, que se utilizan principalmente en la industria del automóvil. Por lo tanto, una mayor demanda de aditivos para aceites lubricantes tendría un impacto positivo en el mercado de MIBC.

- La industria manufacturera de automóviles china es la más grande del mundo. Según la Asociación de Fabricantes de Automóviles de China, en 2022 la producción de automóviles en el país alcanzó los 27,02 millones de unidades, lo que aumentó aproximadamente un 3,4%, en comparación con los 26,08 millones de vehículos producidos en 2021.

- Se espera que los factores mencionados anteriormente afecten la demanda de metil isobutil carbinol (MICB) en el período de pronóstico.

Descripción general de la industria del metilisobutilcarbinol

El mercado del metil isobutil carbinol (MICB) está fragmentado. Las principales empresas incluyen (sin ningún orden en particular) BASF SE, Eastman Chemical Company, Dow, AkzoNobel NV y Celanese Corporation, entre otras.

Líderes del mercado de metilisobutilcarbinol

BASF SE

Eastman Chemical Company

Dow

Celanese Corporation

AkzoNobel N.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Market-_Market_Concentration.webp)

Noticias del mercado de metil isobutil carbinol

- Mayo de 2022 Deepak Nitrite anunció su compromiso con una inversión de capital de 1.500 millones de rupias (201 millones de dólares) durante los próximos dos años en el programa de gastos de capital en curso para los nuevos productos upstream/downstream, incluido el metil isobutil carbinol. Se espera que la puesta en marcha del proyecto se produzca en el primer trimestre de 2023.

- Septiembre de 2021 Celanese Corporation, una empresa mundial de materiales químicos y especiales, confirmó una declaración de fuerza mayor para varios productos de cadena de acetilo y estopa de acetato a sus clientes en el hemisferio occidental. La declaración de fuerza mayor proviene de interrupciones imprevistas en el suministro de materia prima a la costa del Golfo de Texas. Entre los productos afectados por esta elevación también figuraba el metil isobutil carbinol.

Segmentación de la industria del metilisobutilcarbinol

El metil isobutil carbinol (MIBC) es un líquido estable, incoloro y con un aroma suave. Tiene un fuerte poder disolvente para celulosa, resinas naturales, gomas, aceites, ceras y otros materiales, pero también se puede emplear como disolvente latente en una mezcla de disolventes para cambiar características de rendimiento como la viscosidad y el flujo.

La segmentación del informe de mercado MIBC incluye aplicaciones, industria de usuarios finales y geografía. Por aplicación, el mercado se segmenta en plastificantes, espumantes, inhibidores de corrosión, aceites lubricantes y fluidos hidráulicos, y otras aplicaciones. En términos de la industria de usuarios finales, la segmentación incluye la construcción, la minería, los automóviles, el caucho y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado en 15 países de las principales regiones.

El informe ofrece el tamaño del mercado y previsiones para el metil isobutil carbinol (MIBC) en términos de ingresos (millones de dólares) para todos los segmentos anteriores.

| Plastificantes |

| espumadores |

| Inhibidores de corrosión |

| Aceites lubricantes y fluidos hidráulicos |

| Otras aplicaciones |

| Construcción |

| Minería |

| Automóvil |

| Goma |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Plastificantes | |

| espumadores | ||

| Inhibidores de corrosión | ||

| Aceites lubricantes y fluidos hidráulicos | ||

| Otras aplicaciones | ||

| Industria del usuario final | Construcción | |

| Minería | ||

| Automóvil | ||

| Goma | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de metil isobutil carbinol

¿Cuál es el tamaño actual del mercado de Metilisobutilcarbinol (MIBC)?

Se proyecta que el mercado Metilisobutilcarbinol (MIBC) registre una tasa compuesta anual superior al 3% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Metilisobutilcarbinol (MIBC)?

BASF SE, Eastman Chemical Company, Dow, Celanese Corporation, AkzoNobel N.V. son las principales empresas que operan en el mercado de metilisobutilcarbinol (MIBC).

¿Cuál es la región de más rápido crecimiento en el mercado Metilisobutilcarbinol (MIBC)?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Metilisobutilcarbinol (MIBC)?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de metil isobutil carbinol (MIBC).

¿Qué años cubre este mercado de Metilisobutilcarbinol (MIBC)?

El informe cubre el tamaño histórico del mercado de metil isobutil carbinol (MIBC) para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de metil isobutil carbinol (MIBC) para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe de la industria del metilisobutilcarbinol

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de metilisobutilcarbinol en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de metil isobutil carbinol incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

_Market-_Key_Players.webp)