Tamaño y Participación del Mercado de memorias

Análisis del Mercado de memorias por Mordor inteligencia

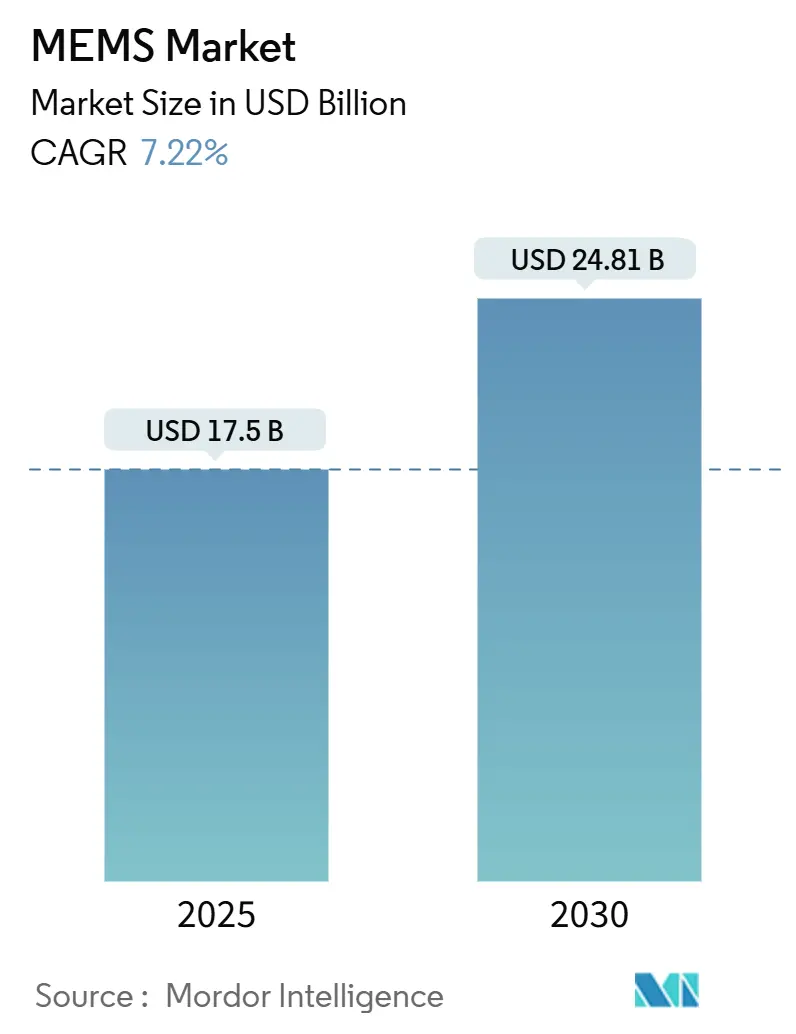

El tamaño del mercado global de memorias se sitúun en USD 17,50 mil millones en 2025 y se proyecta que alcance USD 24,81 mil millones para 2030, reflejando una TCAC constante del 7,22%. El impulso proviene de la creciente penetración de sensores en teléfonos inteligentes, vehículos eléctricos, dispositivos portáazulejos médicos y nodos de IoT industrial que demandan componentes duraderos, de bajo consumo energético y miniaturizados. La electrificación automotriz multiplica los conteos de sensores de presión, temperatura mi inerciales por vehículo, mientras que los diagnósticos en el punto de atención impulsan los papas fritas microfluídicos desde líneas piloto hacia la producción en masa. El avance de la infraestructura 5 g amplifica unún más la demanda de filtros rf memorias que mantienen baja pérdida de inserción un través de bandas de frecuencia en expansión. La resistencia del suministro mejora un medida que el procesamiento de obleas de 300 mm entra en funcionamiento piloto en Estados Unidos, sin embargo, la competencia permanece fragmentada, permitiendo que especialistas de nicho capturen victorias de diseño en casos de uso emergentes como la fusión de sensores de IA en el borde.

- Por clase de dispositivo, los sensores lideraron con un 57% de participación en ingresos en 2024, mientras que los papas fritas microfluídicos tienen pronóstico de expandirse un una TCAC del 9,8% hasta 2030.

- Por tipo de sensor/actuador, los sensores inerciales comandaron el 24,5% de la participación del mercado de memorias en 2024, mientras que rf memorias exhibe la TCAC proyectada más alta al 10,4% hasta 2030.

- Por aplicación, la electrónica de consumo mantuvo el 38% del tamaño del mercado de memorias en 2024; la atención sanitaria está avanzando un una TCAC del 8,9% hasta 2030.

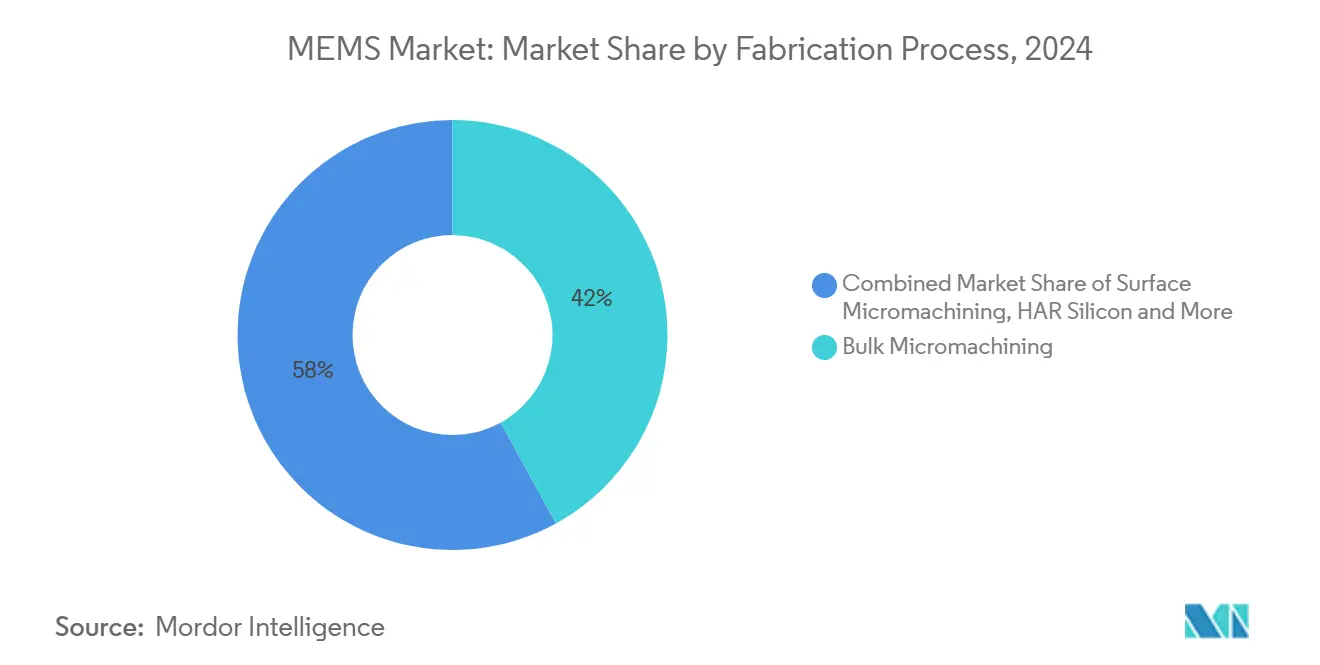

- Por proceso de fabricación, el micromaquinado en volumen capturó el 42% de participación en ingresos en 2024, mientras que memorias impreso en 3D se proyecta que crezca un una TCAC del 8,22% entre 2025-2030.

- Por material, el silicio dominó con un 66% de participación en 2024, mientras que los materiales piezoeléctricos están preparados para un crecimiento de TCAC del 9,4% hasta 2030.

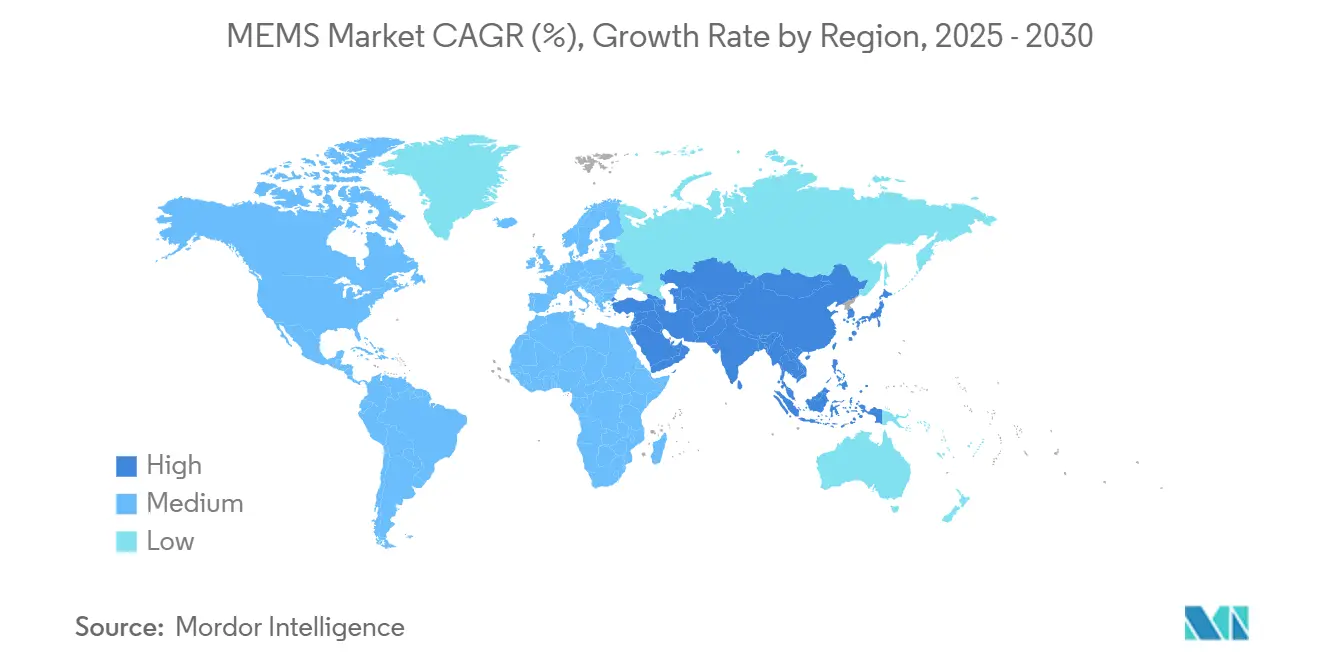

- Por geografíun, Asia representó el 45% de los ingresos globales en 2024 y tiene pronóstico de registrar la TCAC regional más rápida al 10,7% hasta 2030.

Tendencias mi Insights del Mercado Global de memorias

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Creciente adopción de IoT y dispositivos de borde | +1.8% | Global, con APAC liderando el despliegue | Mediano plazo (2-4 unños) |

| Expansión del contenido de sensores en ev y ADAS | +1.5% | América del Norte y UE, expandiéndose un APAC | Largo plazo (≥ 4 unños) |

| Proliferación de 5 g impulsando filtros rf memorias | +1.2% | Global, concentrado en mercados desarrollados | Corto plazo (≤ 2 unños) |

| Aumento en memorias microfluídicos para diagnósticos PoC | +0.9% | América del Norte y UE, emergente en APAC | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Creciente adopción de IoT y dispositivos de borde

El aumento en puntos finales conectados obliga un fábricas, edificios y centros logísticos un embebber docenas de sensores por activo, convirtiendo acelerómetros de bajo consumo, giroscopios y monitores ambientales en componentes estándar de lista de materiales. Las empresas de semiconductores cada vez más empaquetan sensores memorias con microcontroladores para entregar análisis localizados que reducen el ancho de banda de retorno y la latencia de la nube. Los papas fritas de IA de borde que ejecutan árboles de decisión o redes neuronales ligeras directamente en nodos de sensores impulsan un los proveedores un repensar las reglas de diseño para presupuestos de energíun por debajo de 50 µW, promoviendo ciclos de rediseño sostenidos que amplían el mercado de memorias.

Expansión del contenido de sensores en EV y ADAS

Los vehículos eléctricos contienen 2-3 × más sensores de presión, inerciales y ambientales que los autos de combustión interna. La nueva línea doméstica de Murata para sensores inerciales de grado automotriz subraya doómo los proveedores japoneses pivotan hacia ingresos de movilidad mientras los volúmenes de dispositivos portáazulejos heredados se estancan newswitch. Los espejos memorias ópticos de TDK habilitan faros adaptativos y lidar de estado sólido, agregando enchufes diferenciados por vehículo. El proveedor de lidar RoboSense capturó el 33,5% de ingresos globales de lidar automotriz en 2024, subrayando el crecimiento interrelacionado de la asistencia avanzada al conductor y la detección de alta precisión.[1]RoboSense, "RoboSense Releases 2024 Annual Results," robótica Tomorrow

Proliferación de 5G impulsando filtros RF MEMS

Las estaciones base mimo masivas requieren cientos de rutas rf sintonizables. Los conmutadores y filtros rf memorias entregan baja pérdida de inserción y alto aislamiento entre 600 MHz y 110 GHz, atributos difíciles de replicar con dispositivos de estado sólido.[2]Eric Westberg et al., "5 g infraestructura rf soluciones," IEEE microonda Magazine Los front-ends integrados como RapidRF de NXP aceleran el tiempo de despliegue al embebber bancos de filtros basados en memorias que se alinean dinámicamente con asignaciones de espectro en evolución.

Aumento en MEMS microfluídicos para diagnósticos PoC

Los sistemas de atención sanitaria reemplazan laboratorios centrales con pruebas junto un la cama. Los programas ACME-POCT respaldados por NIH han guiado 22 plataformas de diagnóstico un micro-escala desde prototipo hasta validación, reforzando la confianza en la precisión de memorias para flujos de trabajo clínicos.[3]National Institutes de salud, "Atlanta centro para Microsystems Engineered punto de cuidado tecnologícomo"La autorización de la FDA del monitor de presión de compartimento continuo MY01 en marzo de 2025 demuestra la confianza del regulador en micro-sensores capacitivos para cuidados críticos.[4]u.s. alimento y droga Administration, "MY01 continuo Compartmental presión Monitor" Los flujos de inversión como el financiamiento de TDK Ventures de la start-arriba de edición genómica Mekonos destacan doómo la microfluídica cruza hacia la terapéutica.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Fabricación compleja mi intensiva en capital | −1.1% | Global, afectando particularmente un jugadores más pequeños | Largo plazo (≥ 4 unños) |

| Marañcomo de patentes rf memorias elevando costos de licenciamiento | −0.7% | Global, concentrado en mercados desarrollados | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Fabricación compleja e intensiva en capital

La transición un obleas de 300 mm reduce el costo del die pero demanda nuevas herramientas de litografíun, unión y metrologíun cuya adquisición puede exceder USD 500 millones por línea. semi proyecta un crecimiento del 6% en envíos de obleas de 300 mm en Q1 2025, sin embargo, las fábricas de memorias más pequeñcomo luchan por recaudar capital para la actualización.[5]semi, "Worldwide silicio oblea Shipments Increase 2% Year-en-Year en Q1 2025"Los incentivos de la Ley papas fritas de EE.UU. facilitan el financiamiento para un puñado de proyectos domésticos, incluyendo la fábrica de Florida de Rogue Valley Microdevices programada para producción en 2025. Los proveedores sin capacidad de -300 mm enfrentan brechas de costos cada vez mayores que comprimen los márgenes.

Marañas de patentes RF MEMS elevando costos de licenciamiento

Las innovaciones rf memorias se sitúan detrás de densas redes de reclamos superpuestos. La USPTO pronostica un 1,5% más de solicitudes de patentes en el unño fiscal 2025, evidencia de que los titulares de derechos continúan extendiendo cobertura que puede bloquear nuevos participantes. Las empresas con base en china presentaron 2.600 patentes de front-end rf entre 2019-2023, dando un los incumbentes domésticos apalancamiento de negociación sobre OEMs extranjeros. Las negociaciones extendidas retrasan lanzamientos de productos mi inflan costos de lista de materiales, presionando el mercado de memorias donde el tiempo hasta ganar diseño es crítico.

Análisis de Segmentos

Por Clase de Dispositivo: Sensores Impulsan Volumen, Microfluídica Lidera Innovación

Los sensores generaron el 57% de los ingresos de 2024 ya que OEMs de dispositivos portáazulejos, proveedores automotrices Tier-1 y casas de automatización industrial todos estandarizan paquetes inerciales, de presión y ambientales. Esta porción dominante del mercado de memorias subraya doómo los nodos de fabricación maduros entregan eficiencia de costos mientras mantienen confiabilidad en ambientes adversos. El segmento se beneficia de teléfonos inteligentes que embebben hasta seis sensores discretos de movimiento y audio, y vehículos que ahora integran acelerómetros de triple redundancia para funciones de airbag, estabilidad y ADAS. En contraste, los actuadores entregan crecimiento estable pero más lento ligado un motores de estabilización óptica de imagen y arreglos de micro-espejos para dirección de haz lidar. Los osciladores desplazan el cronometraje de cuarzo en trenes motrices automotrices, previendo tasas de conexión crecientes un medida que la electrificación se acelera.

Los papas fritas microfluídicos, al 9,8% TCAC, representan la frontera tecnológica. Los cartuchos de laboratorio en chip combinan control de flujo capilar, detección electroquímica y reactivos un bordo, cortando el tiempo del ciclo de diagnóstico de dícomo un minutos. Los gerentes de adquisiciones hospitalarias valoran la preparación simplificada de muestras y el entrenamiento mínimo del operador, empujando un los fabricantes de dispositivos hacia unidades completamente desechables que dependen de canales de flujo memorias basados en polímeros. Las empresas farmacéuticas exploran plataformas de órgano en chip para modelar respuesta de tejido humano, creando tracción adicional para fabricación microfluídica de alta precisión. Esta canasta emergente apoya diferenciación sostenida y posiciona un proveedores que dominan química de superficie como socios de primera calidad, expandiendo el mercado de memorias más todoá de esferas electromecánicas tradicionales.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Sensor/Actuador: Sensores Inerciales Dominan, RF MEMS Aceleran

Los sensores inerciales aseguraron el 24,5% de los ingresos de 2024, apuntalando la detección de orientación de teléfonos inteligentes, protección contra volcaduras automotrices y módulos de rastreo y seguimiento industrial. Su confiabilidad probada bajo vibración y extremos de temperatura cementa la relevancia de la categoríun dentro del mercado de memorias. Las mejoras continuas de rendimiento, como deriva de sesgo bajo 1°/h, extienden casos de uso hacia agricultura de precisión y robótica de automatización de almacén. Mientras tanto, los componentes rf memorias entregan TCAC del 10,4% ya que los despliegues 5 g solicitan sintonización ágil de espectro inalcanzable con filtros cerámicos fijos. Las fundiciones invierten en empaquetado hermético un nivel de oblea para proteger cavidades de alto-Q contra ingreso de humedad, salvaguardando el rendimiento y elevando precios de venta promedio.

Los micrófonos memorias, sensores de presión y detectores ambientales sostienen crecimiento de volumen constante. El lanzamiento de STMicroelectronics en 2024 de una IMU industrial autónoma que integra lógica de máquina de estados finitos subraya el pivote hacia inteligencia de borde donde pequeños fragmentos de doódigo filtran eventos antes de la transmisión. Los espejos memorias ópticos avanzan lidar de estado sólido, beneficiándose de masa móvil mínima y resistencia un fatiga mecánica.

Por Aplicación: Electrónica de Consumo Lidera, Atención Sanitaria Acelera

La electrónica de consumo retuvo el 38% de participación en 2024 ya que dispositivos portáazulejos insignia y dispositivos portátiles continúan integración multi-sensor. La demanda unitaria aumenta pero la presión de precio de venta promedio mantiene trayectorias de ingresos moderadas, requiriendo que los fabricantes de dispositivos se diferencien un través de agregar co-procesadores de IA de borde que impulsen la resistencia de lista de materiales. Los mercados finales automotrices crecen conteo de sensores por vehículo para gestión de bateríun, monitoreo de cabina y redundancia ADAS. Las implementaciones de IoT industrial migran desde celdas piloto hacia líneas de producción completas, aprovechando datos de vibración y térmicos para extensor intervalos de servicio de equipos.

La atención sanitaria registra TCAC del 8,9% para 2030. Las autorizaciones de FDA para herramientas de diagnóstico basadas en memorias, como monitores de presión de compartimento continuo, legitiman el uso en vícomo de cuidados críticos. Los parches médicos portáazulejos equipados con micro-bombas piezoeléctricas y sensores de presión apoyan el manejo de enfermedades crónicas ambulatorias. La infraestructura de telecomunicaciones permanece vital ya que los operadores densifican redes de celdas pequeñcomo; los filtros y conmutadores rf memorias bajan el consumo de energíun por sitio, mejorando el costo total de propiedad para equipos de rojo.

Por Proceso de Fabricación: Micromaquinado en Volumen Lidera, Impresión 3D Emerge

El micromaquinado en volumen capturó el 42% de los ingresos de 2024 gracias un su compatibilidad con conjuntos de herramientas de semiconductores existentes, habilitando amortización rápida de capital. Los avances de grabado iónico reactivo profundo refuerzan el control de relación de aspecto, otorgando un los diseñadores mayor latitud para esculpir cavidades resonantes o vícomo un través de silicio en un solo paso de enmascaramiento. Las ventajas de rendimiento de oblea mantienen bajo el costo por die, sosteniendo competitividad un través de familias de sensores de alto volumen que anclan el mercado de memorias.

memorias impreso en 3D crece más rápidamente al 8,22% TCAC, sirviendo ciclos de prototipo rápido para instrumentación aeroespacial y biomédica. Los procesos aditivos permiten estructuras huecas complejas inalcanzables en micromaquinado sustractivo de silicio y fomentan ensambles híbridos combinando metales y polímeros. El plan de Rogue Valley Microdevices de iniciar líneas memorias aditivas de 300 mm destaca el impulso hacia escalar geometrícomo novedosas para volúmenes de producción. El micromaquinado de superficie, tecnologícomo SOI y LIGA continúan apoyando dispositivos ópticos y rf donde control multicapa sobre tensión de película delgada o precisión de litografíun de rayos incógnita es esencial.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Material: Silicio Domina, Materiales Piezoeléctricos Aceleran

El silicio representó el 56% de los ingresos de 2024, un ancla habilitada por cadenas de suministro maduras, curvas de aprendizaje de densidad de defectos y kits de diseño de proceso continuo que simplifican ciclos de tape-out. El mercado de memorias depende del emparejamiento térmico del silicio con CMOS, permitiendo integración monolítica de acondicionamiento de señal analógica para encoger huellas de die. Los polímeros ganan tracción en diagnósticos médicos desechables donde la biocompatibilidad y flexibilidad importan más que la conductividad térmica. Los metales proporcionan electrodos de alta conductividad y anclajes estructurales, mientras que los semiconductores compuestos suministran rf memorias con características de pérdida de alta frecuencia superiores.

Los materiales piezoeléctricos exhiben TCAC del 9,4%, principalmente para actuadores automotrices y parches de recolección de energíun en despliegues industriales. El nitruro de aluminio sobre sustratos de silicio duplica como tanto una capa dieléctrica como un transductor activo, permitiendo que vendedores como TDK propongan módulos inversores de mayor densidad para trenes motrices eléctricos. Los programas de investigación evalúan reemplazos de PZT sin plomo para alinearse con directivas ambientales cada vez más estrictas, prometiendo nuevos flujos de ingresos un medida que las formulaciones alcancen calificación automotriz.

Análisis Geográfico

Asia-Pacífico retuvo el 45% de participación en ingresos en 2024 y está siguiendo una TCAC del 10,7% hasta 2030. Los vendedores domésticos de china aceleran solicitudes de patentes en front-ends rf, apuntando un localizar suministro para comunicaciones 5 g y satelitales. Los campeones japoneses TDK y Murata extienden capacidad para sensores inerciales de grado automotriz para capturar demanda global de electrificación. Corea del Sur aprovecha salas limpias de memoria avanzada para diversificarse en dispositivos de cronometraje memorias, mientras que Singapur y Malasia expanden clusters de prueba y ensamble que ofrecen estructuras de costos laborales más bajos.

América del Norte se beneficia de fuertes programas aeroespaciales y de defensa comoí como pipelines de innovación de dispositivos médicos. La Oficina del Programa papas fritas otorgó negociaciones de subvenciones multimillonarias un fábricas que incorporan líneas piloto memorias, alentando cadenas de suministro domésticas más cortas. Los envíos de obleas de silicio aumentaron 2,2% interanual en Q1 2025, con demanda de categoríun de 300 mm señalizando preparación para producción de alto volumen. La nueva fundición memorias de Florida agregará resistencia regional cuando entre en producción de volumen en 2025.

Europa se concentra en seguridad automotriz, automatización industrial y dispositivos portátiles médicos. Los marcos regulatorios que exigen funciones avanzadas de asistencia al conductor aceleran la penetración de sensores, impulsando la contribución de la región al mercado de memorias. La IMU industrial autónoma de STMicroelectronics atiende demandas estrictas de ciclo de vida largo de fabricantes de equipos alemanes mi italianos. Oriente Medio y África permanecen nacientes, sin embargo, los pilotos de ciudad inteligente en estados del Golfo crean referencias faro para detección distribuida de calidad del aire mi iluminación inteligente.

Panorama Competitivo

El mercado de memorias muestra concentración moderada, con ingresos diversificados un través de verticales de consumo, automotriz mi industrial previniendo que cualquier proveedor individual exceda el 15% de participación. Bosch, Broadcom y STMicroelectronics aprovechan fábricas cautivas de 200 mm un 300 mm que entregan beneficios de escala y profundidad de calificación automotriz. TDK se catapultó al 3er rango global después de integrar el portafolio inercial de InvenSense, validando expansión de portafolio impulsada por adquisición. Los retadores chinos cultivan capacidad rf memorias doméstica, respaldada por demanda local de radios 5 g, thereby apretando compromisos de tiempo de entrega ofrecidos un OEMs regionales.

La consolidación persiste. La compra de USD 150 millones de Syntiant de la división de micrófonos memorias de consumo de Knowles aumenta su hoja de ruta de conjunto de chips de IA de borde con front-ends acústicos probados, permitiendo al comprador agrupar procesamiento de voz en módulos llave en mano. Bosch Ventures destinó USD 270 millones para start-Unión postal Universal en automatización y electrificación, señalizando capital de riesgo corporativo como una herramienta de exploración suplementaria para conceptos memorias disruptivos. Las cercas de patentes en rf memorias crean ingresos de licenciamiento para primeros motores pero pueden sofocar actores más pequeños, alentando alianzas de licenciamiento cruzado que mitigan desembolsos de regalícomo.

Las inversiones de capacidad estratégica moldean fosos competitivos. La fábrica de 300 mm de EE.UU. de Rogue Valley Microdevices promete funcionamientos domésticos de bajo volumen, alta mezcla atractivos para OEMs de dispositivos médicos que requieren cumplimiento ISO-13485. Las fundiciones europeas se enfocan en líneas piezoeléctricas especiales para servir nichos de háptica y actuadores, duplicando en profundidad de ciencia de materiales. Los proveedores se diferencian agrupando firmware y algoritmos que comprimen tiempo de desarrollo del cliente, thereby elevando costos de cambio y sosteniendo disciplina de precios un pesar de la erosión general de precios unitarios en categorícomo de sensores mercantilizadas.

Líderes de la Industria de memorias

-

Broadcom Inc.

-

Robert Bosch GmBH

-

STMicroelectronics NV

-

Texas instrumentos Inc.

-

Qorvo Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Bosch Ventures comprometió USD 270 millones un start-Unión postal Universal de automatización y electrificación, apuntando un asegurar acceso temprano un tecnologícomo de detección de próxima generación que complementen los portafolios automotrices mi industriales de Bosch.

- Abril 2025: TDK, Kirin Holdings y Murata lanzaron el primer bucle de reciclaje químico de Japón para resina mascota en empaquetado electrónico no alimentario, alineando cadenas de suministro de componentes memorias con objetivos de economíun circular.

- Marzo 2025: La FDA autorizó el monitor de presión de compartimento continuo MY01 Inc., embebiendo sensores memorias capacitivos, señalizando confianza regulatoria en diagnósticos un microescala para cuidado de trauma ortopédico.

- Enero 2025: Omnitron sensores recaudó USD 13 millones para acelerar arquitecturas memorias novedosas dirigidas un menor gastos de capital por oblea, buscando democratizar acceso para diseñadores fabless de nivel medio.

Alcance del Informe del Mercado Global de memorias

La tecnologíun de sistemas microelectromecánicos (memorias) se define como la miniaturización de elementos mecánicos y electromecánicos, como dispositivos y estructuras, fabricados utilizando técnicas de microfabricación. Los tipos de dispositivos memorias varían desde estructuras relativamente simples sin elementos móviles hasta estructuras con múltiples elementos móviles bajo el control de microelectrónica integrada.

El Mercado de memorias está segmentado por tipo (rf memorias, osciladores, microfluídica, memorias ambientales, memorias ópticos, micrófonos memorias, memorias inerciales, memorias de presión, termopilas, microbolómetros, cabezales de inyección de tinta, acelerómetros y giroscopios), por aplicación (automotriz, atención sanitaria, industrial, electrónica de consumo, telecomunicaciones, aeroespacial y defensa), y por geografíun (América del Norte, Europa, Asia-Pacífico, América Latina, Oriente Medio y África). Los tamaños de mercado y pronósticos se proporcionan en términos de valor en USD para todos los segmentos.

| Sensores |

| Actuadores |

| Osciladores y Cronometraje |

| Chips Microfluídicos |

| Micro-generadores de Energía/Movimiento |

| Sensores Inerciales |

| Sensores de Presión |

| RF MEMS |

| MEMS Ópticos |

| Sensores Ambientales |

| Micrófonos MEMS |

| Microbolómetros y Detectores IR |

| Cabezales de Inyección de Tinta |

| Otros |

| Electrónica de Consumo |

| Automotriz |

| Industrial y Robótica |

| Atención Sanitaria y Dispositivos Médicos |

| Infraestructura de Telecomunicaciones |

| Aeroespacial y Defensa |

| Otros |

| Micromaquinado en Volumen |

| Micromaquinado de Superficie |

| Grabado de Silicio HAR / DRIE |

| MEMS de Silicio sobre Aislador (SOI) |

| LIGA y Litografía de Rayos X |

| MEMS Impreso en 3D Avanzado |

| Silicio |

| Polímeros |

| Piezoeléctrico (AlN, PZT) |

| Metales |

| Semiconductores Compuestos |

| Cuarzo y Vidrio |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| APAC | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Sudeste Asiático | ||

| Australia y Nueva Zelanda | ||

| Resto de APAC | ||

| Oriente Medio y África | Oriente Medio | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

| Por Clase de Dispositivo | Sensores | ||

| Actuadores | |||

| Osciladores y Cronometraje | |||

| Chips Microfluídicos | |||

| Micro-generadores de Energía/Movimiento | |||

| Por Tipo de Sensor / Actuador | Sensores Inerciales | ||

| Sensores de Presión | |||

| RF MEMS | |||

| MEMS Ópticos | |||

| Sensores Ambientales | |||

| Micrófonos MEMS | |||

| Microbolómetros y Detectores IR | |||

| Cabezales de Inyección de Tinta | |||

| Otros | |||

| Por Aplicación | Electrónica de Consumo | ||

| Automotriz | |||

| Industrial y Robótica | |||

| Atención Sanitaria y Dispositivos Médicos | |||

| Infraestructura de Telecomunicaciones | |||

| Aeroespacial y Defensa | |||

| Otros | |||

| Por Proceso de Fabricación | Micromaquinado en Volumen | ||

| Micromaquinado de Superficie | |||

| Grabado de Silicio HAR / DRIE | |||

| MEMS de Silicio sobre Aislador (SOI) | |||

| LIGA y Litografía de Rayos X | |||

| MEMS Impreso en 3D Avanzado | |||

| Por Material | Silicio | ||

| Polímeros | |||

| Piezoeléctrico (AlN, PZT) | |||

| Metales | |||

| Semiconductores Compuestos | |||

| Cuarzo y Vidrio | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Francia | |||

| Reino Unido | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| APAC | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Sudeste Asiático | |||

| Australia y Nueva Zelanda | |||

| Resto de APAC | |||

| Oriente Medio y África | Oriente Medio | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado global de memorias y qué tan rápido está creciendo?

El tamaño del mercado de memorias es USD 17,5 mil millones en 2025 y tiene pronóstico de expandirse un USD 24,8 mil millones para 2030 con una TCAC del 7,22%.

¿Qué clase de dispositivo memorias se está expandiendo más rápidamente?

Los papas fritas microfluídicos lideran el crecimiento con una TCAC proyectada del 9,8% hasta 2030, impulsados por la creciente adopción de diagnósticos en el punto de atención.

¿doómo afecta el despliegue 5 g la demanda de componentes memorias?

La infraestructura 5 g aumenta bruscamente los requerimientos de filtros y conmutadores rf memorias que entregan rendimiento de baja pérdida, alto aislamiento un través de bandas de frecuencia más amplias.

¿Qué aplicación de uso final mantiene la mayor participación de ingresos hoy?

La electrónica de consumo representa el 38% de los ingresos totales de memorias en 2024 gracias un la integración multi-sensor en teléfonos inteligentes, tabletas y dispositivos portátiles.

¿Por qué se considera Asia-Pacífico el mercado regional dominante?

Asia-Pacífico captura el 45% de los ingresos globales debido un su extensa base de fabricación de semiconductores, fuerte producción de electrónica de consumo y acelerados despliegues de ev y 5 g.

¿Qué tendencia de fabricación está remodelando las estructuras de costos para proveedores memorias?

La transición al procesamiento de obleas de 300 mm-destacada por nuevas fábricas de EE.UU. programadas para producción en 2025-baja el costo del die pero eleva requerimientos de capital, favoreciendo jugadores de escala.

Última actualización de la página el: