Análisis de mercado de sensores MEMS para automóviles

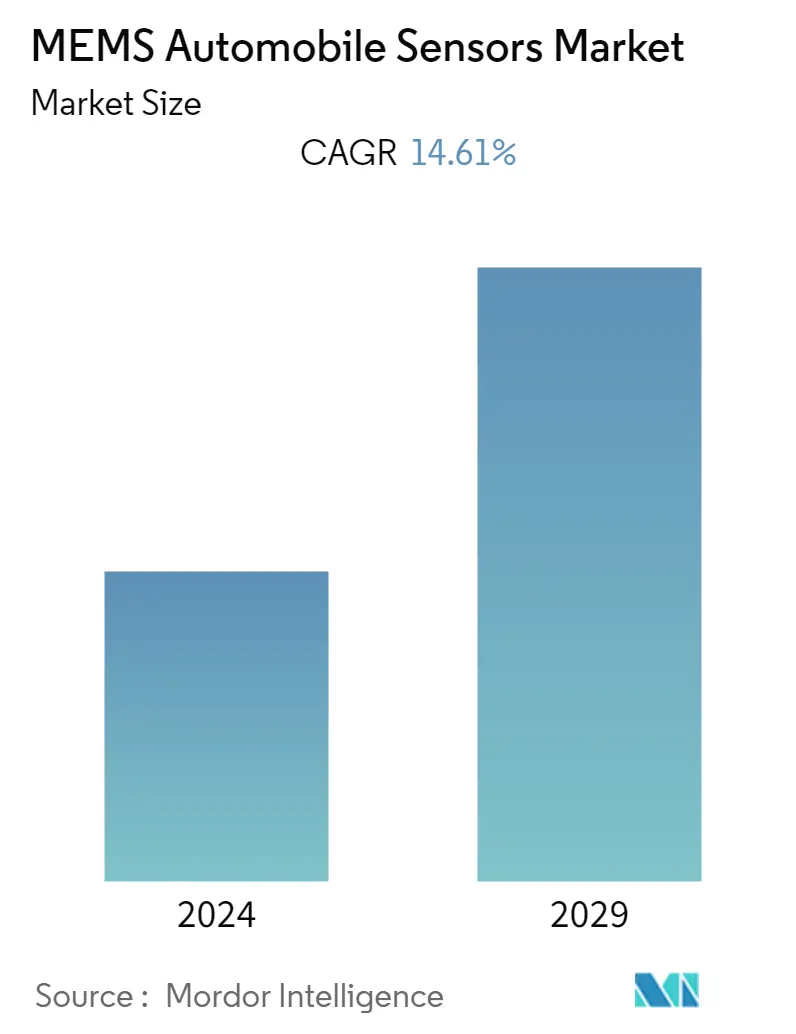

Se espera que el mercado de sensores MEMS para automóviles crezca registrando una tasa compuesta anual de alrededor del 14,61% durante el período previsto. Se espera que la mayor demanda de aplicaciones de seguridad, la inclusión de nuevas funcionalidades en los automóviles y la disponibilidad de sensores robustos, confiables y rentables impulsen el mercado de sensores MEMS para automóviles en el período de pronóstico.

- Los sensores MEMS se han convertido en una parte indispensable de los vehículos. Desde las primeras versiones utilizadas en vehículos de motor, como el acelerómetro, esta tecnología de sensores ha evolucionado significativamente hasta convertirse en el impulsor tecnológico más destacado para aplicaciones automotrices. En los vehículos más avanzados, estos delicados sensores suministran continuamente al sistema del automóvil datos precisos, a partir de los cuales las unidades de control eléctrico conectadas activan las acciones necesarias en tiempo real.

- La creciente demanda de seguridad en los automóviles es uno de los principales factores que desempeñan un papel vital en el crecimiento del mercado. Según la Organización Mundial de la Salud, más de 1,5 millones de personas mueren cada año en accidentes de tráfico y alrededor de 50 millones resultan heridas. Dado que los sensores MEMS desempeñan un papel fundamental en la mejora de las características de seguridad de los vehículos, estas tendencias actúan como catalizadores para el crecimiento del mercado.

- Además, la electrificación y la automatización son dos tendencias importantes en la industria automotriz. La aparición de vehículos eléctricos (EV) en la industria ha impactado dramáticamente la demanda y distribución de sensores magnéticos y de presión. Se espera que la demanda aumente aún más a largo plazo. El aumento de las ventas de coches eléctricos aumenta la demanda de sensores. Además, se espera que la creciente integración de varios módulos de posicionamiento y detección de alto valor, como RADAR, LIDAR e imágenes en sistemas automotrices, cree oportunidades significativas durante el período de pronóstico.

- Además, las estrictas regulaciones gubernamentales alientan a los fabricantes de automóviles a incluir sistemas de seguridad obligatorios, como sistemas de monitoreo de presión de neumáticos (TPMS) y control electrónico de estabilidad (ESC), en vehículos nuevos en los principales mercados automotrices, creando nuevos casos de uso para implementar sensores MEMS. Varios fabricantes también están innovando varios productos para aprovechar las oportunidades del mercado. Por ejemplo, en CES 2021, TDK anunció Smart Automotive IAM-20685, una IMU MEMS ASIL-B de 6 ejes de grado automotriz.

- Los dispositivos MEMS varían desde una estructura relativamente simple hasta otros altamente complejos con múltiples elementos móviles bajo el control de una microelectrónica integrada. Por lo tanto, la industria enfrenta varios desafíos durante el complejo proceso de fabricación. Además, estos sensores suelen tener una variación de temperatura más significativa, lo que desafía aún más el crecimiento del mercado.

- Además, debido a la pandemia de COVID-19, la demanda de automóviles se desaceleró, junto con el efecto en la cadena de suministro de repuestos para automóviles. En el corto y mediano plazo, la pandemia retrasó el desarrollo de tecnologías avanzadas, como la conducción autónoma, a medida que los fabricantes de automóviles desvían presupuestos de investigación para financiar necesidades inmediatas de efectivo. Sin embargo, a medida que la situación mejore y el sector automotriz gane impulso, se espera que la industria ofrezca amplias oportunidades de crecimiento durante el período de pronóstico.

Tendencias del mercado de sensores MEMS para automóviles

Sensores de despliegue de bolsas de aire serán testigos de un crecimiento significativo

- Los sensores MEMS desempeñan un papel vital en la mejora de las características de seguridad de los vehículos. Con la evolución de la conducción autónoma, se espera que la demanda de estos sensores aumente varias veces para aplicaciones basadas en la seguridad, como el despliegue de bolsas de aire. Para reducir los niveles de accidentes, los gobiernos están formulando regulaciones estrictas, presionando a los proveedores de automóviles para que implementen los últimos sensores basados en MEMS en los sistemas de despliegue de bolsas de aire, creando oportunidades de crecimiento para el mercado.

- La detección de choques para el control de las bolsas de aire se encuentra entre las áreas de aplicación automotrices más importantes de los sensores MEMS inerciales. En esta aplicación, un acelerómetro mide continuamente la aceleración del coche. Cuando el parámetro preestablecido supera el umbral, se disparan los airbags. El consiguiente aumento de la fiabilidad y la reducción del precio del sistema de airbag están contribuyendo aún más a su inclusión casi universal en los automóviles.

- Teniendo en cuenta la creciente tasa de accidentes de tráfico, los gobiernos de varios países están elaborando regulaciones estrictas que promueven el uso de bolsas de aire. En la India entró en vigor una norma mínima de dos bolsas de aire. El gobierno propuso que los fabricantes de automóviles incluyan seis bolsas de aire como estándar en todas las variantes, independientemente del estilo de carrocería o segmento. Se espera que estas tendencias creen más oportunidades de crecimiento en el mercado.

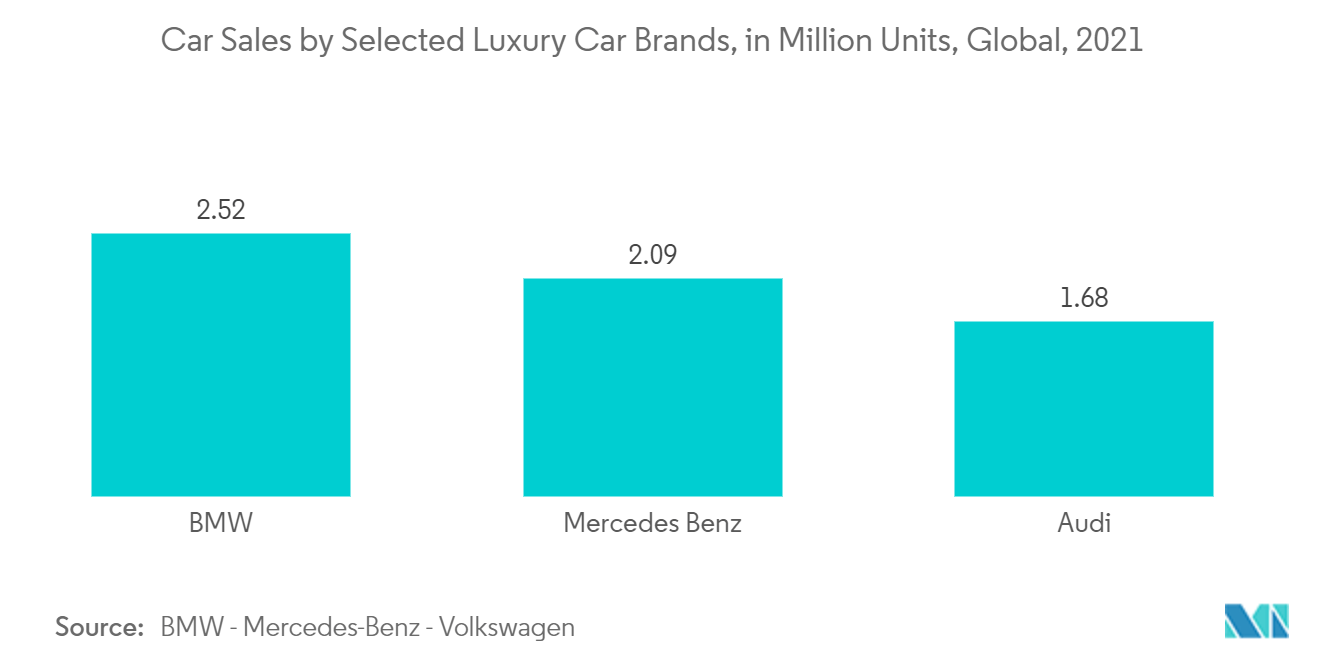

- Los últimos años han sido testigos de un crecimiento significativo en la venta de vehículos de lujo, especialmente en los países en desarrollo. Como estos coches suelen contener más bolsas de aire, se espera que el crecimiento de las ventas afecte positivamente al crecimiento del mercado. Por ejemplo, recientemente, BMW, una de las principales marcas de automóviles de lujo, vendió 2,52 millones de unidades en todo el mundo. Además, también se espera que la creciente demanda de vehículos eléctricos e híbridos afecte positivamente el crecimiento del mercado, ya que estos vehículos suelen venir con características avanzadas de seguridad y confort.

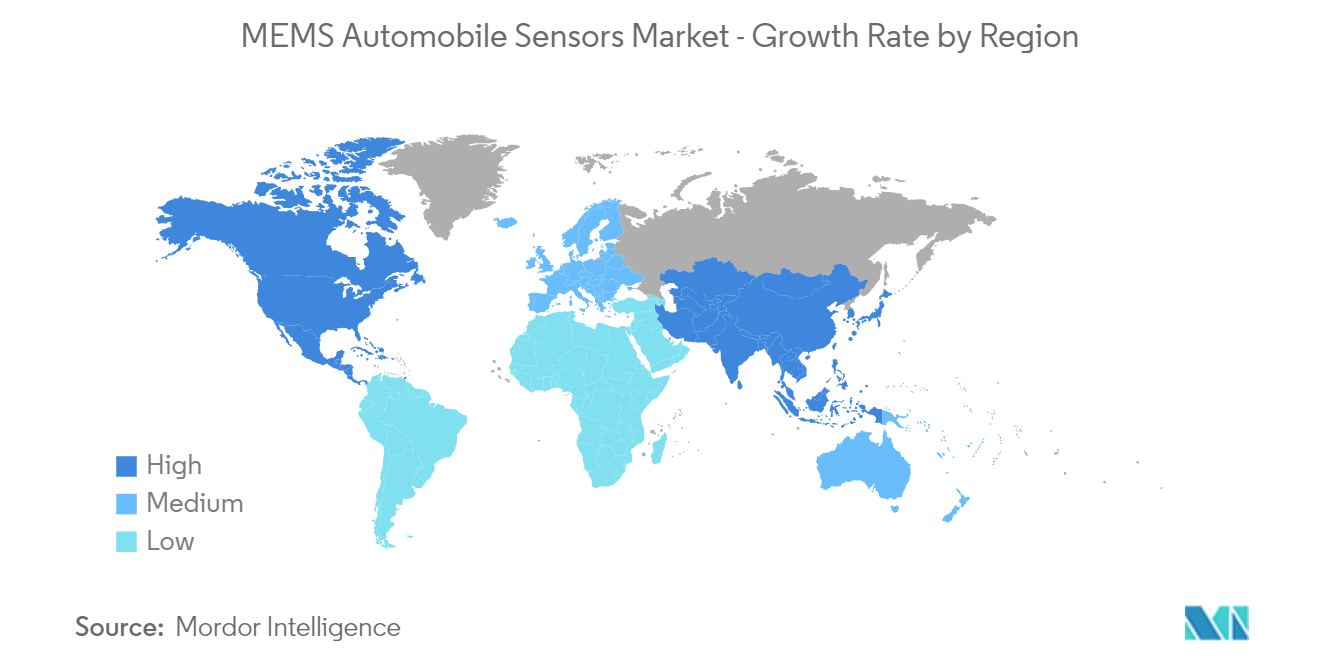

Asia-Pacífico exhibirá la tasa de crecimiento más rápida

- Debido al rápido crecimiento de la industria automotriz en economías como China, India y Japón, se espera que Asia-Pacífico muestre la tasa de crecimiento más alta en el mercado de sensores MEMS para automóviles. Por ejemplo, según la OICA, el año pasado China fue el principal fabricante de automóviles a nivel mundial, con un volumen de producción de alrededor de 26 millones de vehículos. A China le siguieron Estados Unidos, Japón e India en volumen de producción anual de vehículos.

- La estandarización de la conducción autónoma y ADAS se está acelerando en China. Por ejemplo, el año pasado, el gobierno chino emitió tres nuevas normas de seguridad nacionales (Requisitos de seguridad para vehículos eléctricos, Requisitos de seguridad para baterías de tracción de vehículos eléctricos y Requisitos de seguridad para autobuses eléctricos). Estas normas obligatorias establecen requisitos de seguridad para el paquete de baterías y el vehículo, incluida la implementación de mecanismos de detección temprana de fallos de la batería.

- Otros países de la región de Asia y el Pacífico están adoptando una tendencia similar, teniendo en cuenta el creciente número de casos de accidentes de tráfico. Por ejemplo, para alentar a los fabricantes de automóviles a proporcionar características de seguridad avanzadas y aumentar el valor de exportación de los vehículos producidos en el país, el Ministerio de Transporte por Carretera y Carreteras (MoRTH) de la India propuso introducir un sistema de calificación de seguridad, el Programa de Evaluación de Automóviles Nuevos de Bharat. (BNCAP), para turismos, en junio de este año.

- Además, países como Japón y Corea del Sur están avanzando rápidamente en el desarrollo de vehículos autónomos. Por ejemplo, el gobierno de Corea del Sur planea buscar una autonomía total y quiere que la mitad de sus automóviles fabricados en el país sean completamente autónomos para 2035. Como estos vehículos necesitan una intervención manual mínima, los sensores desempeñan un papel crucial en su funcionamiento exitoso. Por lo tanto, se espera que el crecimiento de la industria de vehículos autónomos impulse aún más la demanda de sensores MEMS.

Descripción general de la industria de sensores MEMS para automóviles

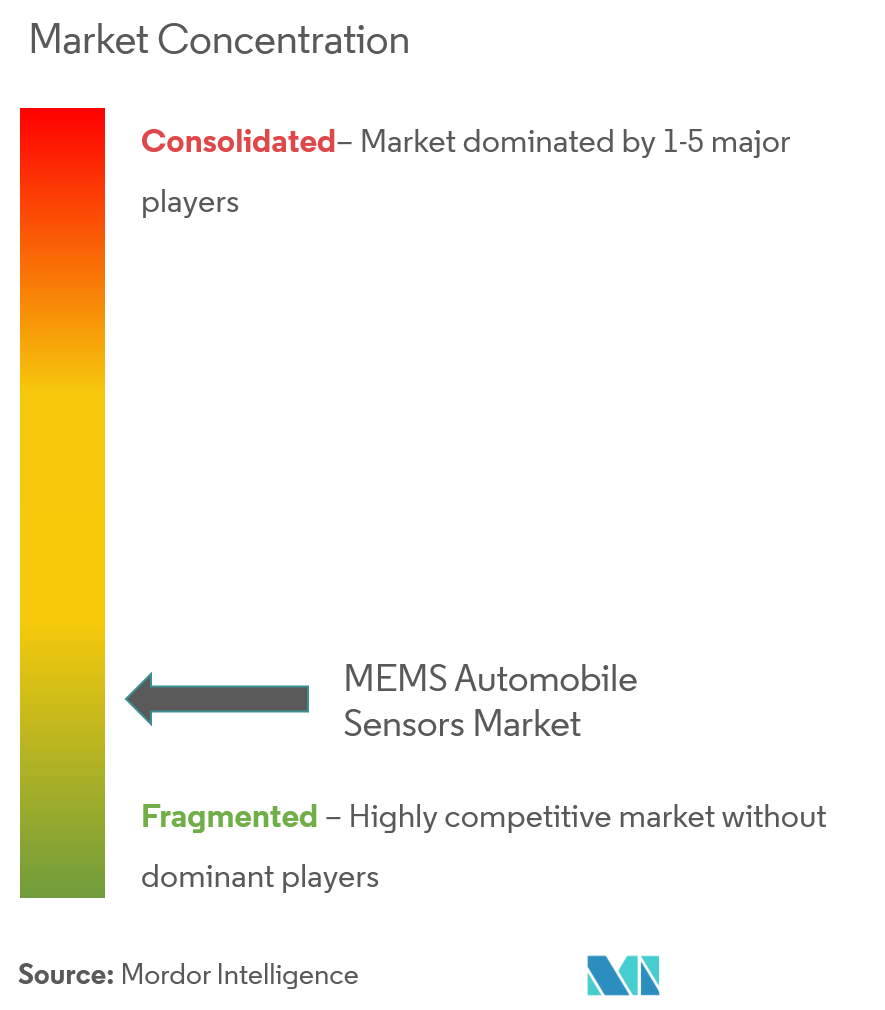

El mercado de sensores MEMS para automóviles es de naturaleza fragmentada y está formado por muchos actores globales y regionales, como STMicroelectronics NV, Panasonic Corporation, Robert Bosch GmbH, Analog Devices Inc. e Infineon Technologies AG. Estos jugadores se centran en ampliar su base de clientes en todo el mundo. Se centran en la inversión en investigación y desarrollo para introducir nuevas soluciones, alianzas estratégicas y otras estrategias de crecimiento orgánico e inorgánico para obtener una ventaja competitiva durante el período de pronóstico.

En octubre de 2022, Zvision, un proveedor líder de soluciones MEMS LiDAR de nivel automotriz en China, y NVIDIA firmaron un acuerdo de colaboración por el cual Zvision se unió al ecosistema NVIDIA Jetson como uno de los socios clave de sensores LiDAR de la plataforma. A través de este acuerdo, Zvision planea aprovechar las cadenas de herramientas de software completas de NVIDIA y el hardware de chip líder de IA para desarrollar una gama de sensores y sistemas de conducción autónoma basados en LiDAR de estado sólido.

En abril de 2021, STMicroelectronics presentó el acelerómetro lineal de tres ejes AIS2IH, un acelerómetro MEMS de próxima generación para aplicaciones automotrices de alto rendimiento. Estos acelerómetros brindan resolución mejorada, robustez mecánica y estabilidad de temperatura a aplicaciones automotrices no relacionadas con la seguridad, incluida la telemática, antirrobo, información y entretenimiento, navegación del vehículo y medición de inclinación/inclinación.

Líderes del mercado de sensores MEMS para automóviles

STMicroelectronics NV

Panasonic Corporation

Robert Bosch GmbH

Analog Devices Inc.

Infineon Technologies AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sensores de automóviles MEMS

- Enero de 2022 RoboSense LiDAR exhibió su cartera líder de soluciones de sensores LiDAR inteligentes en CES 2022. La compañía mostró sus últimas soluciones, incluido RS-LiDAR-M1 (M1), que se encuentra entre los primeros MEMS sólidos de grado automotriz producidos en masa del mundo. LiDAR estatal y Ruby Plus, un nuevo LiDAR mecánico de 128 haces.

- Enero de 2022 ACEINNA Inc., un proveedor líder de soluciones de sensores basados en MEMS, anunció la solución INS401 INS y GNSS/RTK para el posicionamiento preciso de vehículos autónomos. El INS401 es un sistema de navegación inercial de alto rendimiento con un receptor GNSS de doble frecuencia habilitado para RTK, motor de posicionamiento y sensores inerciales de triple redundancia. La empresa desarrolló este sistema específicamente para aplicaciones automotrices que utilizan componentes automotrices calificados y está certificado al nivel ASIL-B según ISO26262.

Segmentación de la industria de sensores MEMS para automóviles

Los sistemas microelectromecánicos (MEMS) son la tecnología de dispositivos microscópicos, particularmente aquellos con partes mecánicas móviles, junto con componentes eléctricos utilizados en diversas aplicaciones automotrices.

El estudio está segmentado por tipo (sensores de presión de neumáticos, sensores de aceite de motor, sensores de combustión, sensores de inyección y bomba de combustible, sensores de despliegue de bolsas de aire, giroscopios, sensores de presión del riel de combustible, otros tipos) y geografía (América del Norte (Estados Unidos, Canadá). ), Europa (Alemania, Reino Unido, Francia, Resto de Europa), Asia-Pacífico (China, Japón, India, Resto de Asia-Pacífico), Resto del Mundo). Además, el estudio también analiza la trayectoria de crecimiento en varias geografías, junto con las tendencias futuras del mercado y el impacto de COVID-19 en el ecosistema del mercado. Los tamaños de mercado y las previsiones se proporcionan en términos de valor en millones de dólares para todos los segmentos anteriores.

| Sensores de presión de neumáticos |

| Sensores de aceite del motor |

| Sensores de combustión |

| Sensores de inyección de combustible y bomba de combustible |

| Sensores de despliegue de bolsas de aire |

| giroscopios |

| Sensores de presión del riel de combustible |

| Otros tipos |

| América del norte | Estados Unidos |

| Canada | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| El resto de Europa | |

| Asia Pacífico | Porcelana |

| Japón | |

| India | |

| Resto de Asia Pacífico | |

| Resto del mundo |

| Por tipo | Sensores de presión de neumáticos | |

| Sensores de aceite del motor | ||

| Sensores de combustión | ||

| Sensores de inyección de combustible y bomba de combustible | ||

| Sensores de despliegue de bolsas de aire | ||

| giroscopios | ||

| Sensores de presión del riel de combustible | ||

| Otros tipos | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| El resto de Europa | ||

| Asia Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Resto de Asia Pacífico | ||

| Resto del mundo | ||

Preguntas frecuentes sobre investigación de mercado de sensores de automóviles MEMS

¿Cuál es el tamaño actual del mercado Sensores MEMS para automóviles?

Se proyecta que el mercado Sensores de automóviles MEMS registrará una tasa compuesta anual del 14,61% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Sensores MEMS para automóviles?

STMicroelectronics NV, Panasonic Corporation, Robert Bosch GmbH, Analog Devices Inc., Infineon Technologies AG son las principales empresas que operan en el mercado de sensores MEMS para automóviles.

¿Cuál es la región de más rápido crecimiento en el mercado Sensores MEMS para automóviles?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Sensores MEMS para automóviles?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de sensores MEMS para automóviles.

¿Qué años cubre este mercado de Sensores MEMS para automóviles?

El informe cubre el tamaño histórico del mercado de Sensores de automóviles MEMS durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sensores de automóviles MEMS para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sensores MEMS para automóviles

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de sensores MEMS para automóviles en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de sensores MEMS para automóviles incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.