Tamaño y Participación del Mercado de Lencería

Análisis del Mercado de Lencería por Mordor Intelligence

El tamaño del mercado de lencería se estima en USD 99.12 mil millones en 2025, y se espera que alcance USD 116.35 mil millones para 2030, a una TCAC del 3.26% durante el período de pronóstico. Esta trayectoria de crecimiento refleja un cambio fundamental en las preferencias del consumidor hacia la lencería más allá de la mera estética hacia la comodidad, inclusividad y sostenibilidad. La expansión del mercado está superando las tendencias previas de la industria, impulsada por innovaciones tecnológicas en el desarrollo de telas y experiencias de comercio digital que están reformando la manera en que los consumidores descubren y compran ropa íntima. La industria ha sido testigo de un cambio notable hacia la positividad corporal e inclusividad, con marcas que cada vez más presentan diversos tipos de cuerpo en sus campañas de marketing y ofertas de productos. La innovación de productos y la sostenibilidad han surgido como diferenciadores críticos en el mercado de lencería, con fabricantes enfocándose en materiales y procesos de producción amigables con el medio ambiente.

Conclusiones Clave del Informe

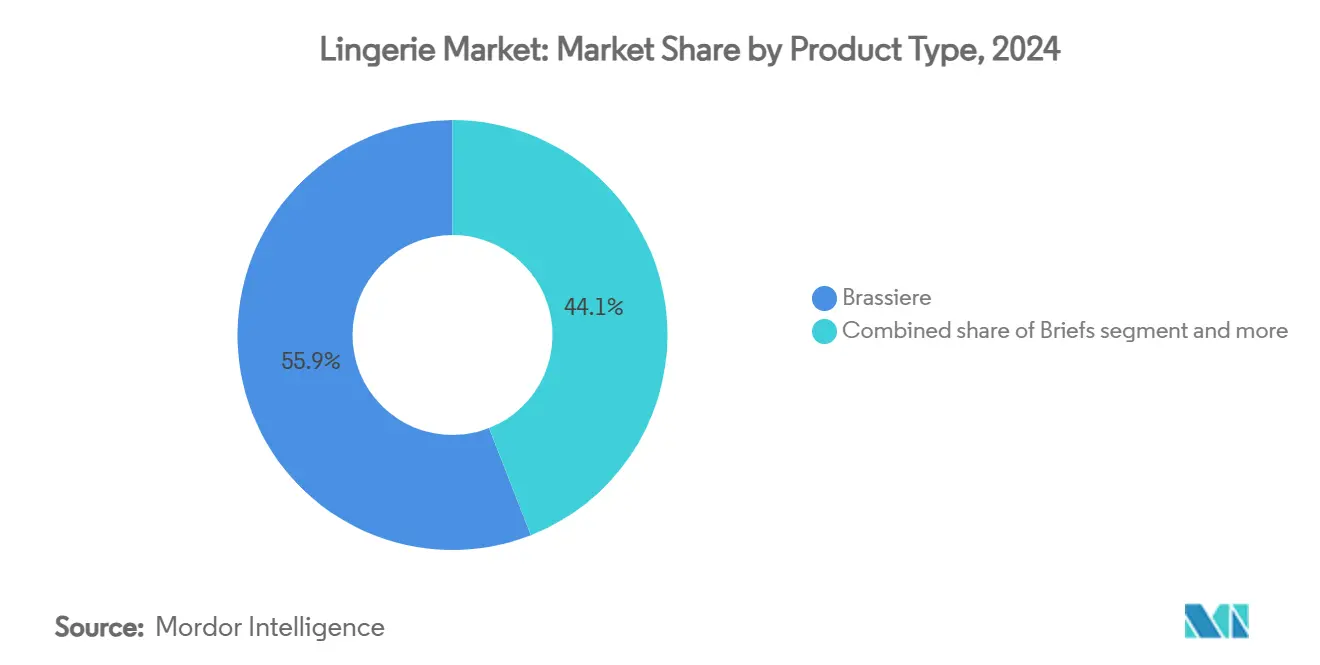

- Por tipo de producto, el segmento de sostén lideró con el 55.94% de la participación del mercado de lencería en 2024 y se proyecta que se expanda a una TCAC del 4.64% hasta 2030.

- Por rango de precio, los artículos del mercado masivo mantuvieron el 76.32% del tamaño del mercado de lencería en 2024, mientras que el segmento premium se pronostica que crecerá más rápido a una TCAC del 5.03% entre 2025-2030.

- Por material, las telas sintéticas comandaron el 45.61% de participación del tamaño del mercado de lencería en 2024, con fibras recicladas y de base biológica destinadas a subir a una TCAC del 4.38% hasta 2030.

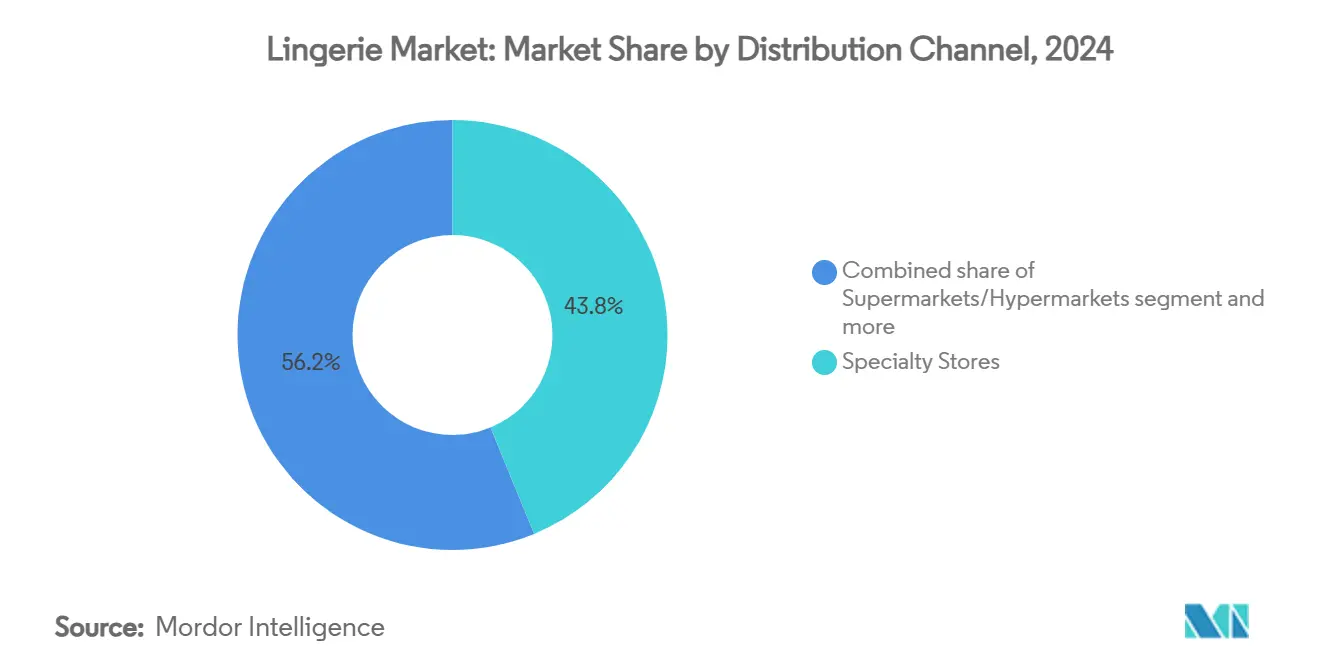

- Por canal de distribución, las tiendas especializadas capturaron el 43.80% de participación del tamaño del mercado de lencería en 2024, pero el comercio en línea se espera que se expanda a una TCAC del 4.25% hasta 2030.

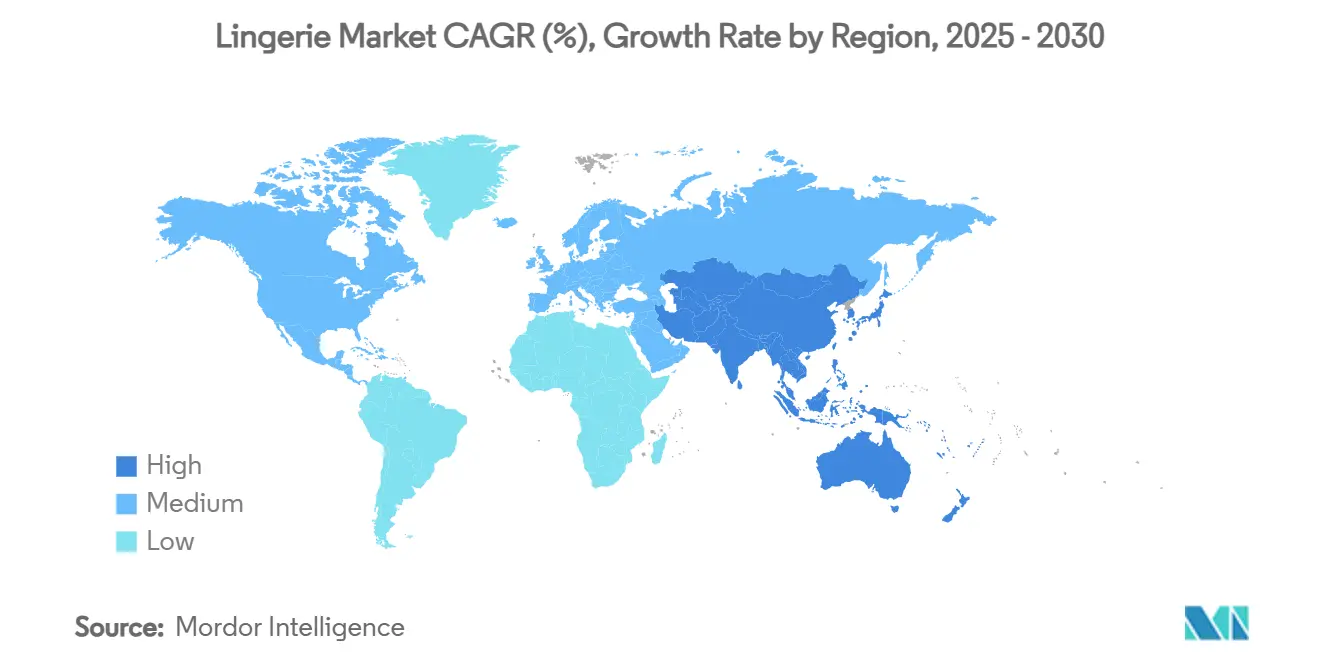

- Por geografía, la región de Asia-Pacífico controló el 60.43% de la participación del mercado de lencería en 2024 y anticipa una TCAC del 4.81% durante 2025-2030.

Tendencias e Insights del Mercado Global de Lencería

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Las Tendencias Crecientes de Positividad Corporal Impulsan la Demanda por Tallas y Estilos Inclusivos | +1.8% | Global, con mayor impacto en América del Norte y Europa | Mediano plazo (2-4 años) |

| El Aumento del Ingreso Disponible Respalda las Compras de Lencería Premium y de Lujo | +1.5% | Asia-Pacífico, Medio Oriente y África | Largo plazo (≥ 4 años) |

| Los Endorsos de Celebridades y el Marketing en Redes Sociales Mejoran la Visibilidad de Marca | +0.9% | Global, con mayor impacto en centros urbanos | Corto plazo (≤ 2 años) |

| Las Innovaciones Tecnológicas como Probadores Virtuales Mejoran la Experiencia del Cliente | +1.2% | América del Norte, Europa, mercados desarrollados de Asia-Pacífico | Mediano plazo (2-4 años) |

| La Demanda Creciente por Lencería Sostenible y Éticamente Fabricada Influye en las Decisiones de Compra | +1.4% | Europa, América del Norte, centros urbanos en Asia-Pacífico | Largo plazo (≥ 4 años) |

| La Expansión del Comercio Electrónico Mejora la Accesibilidad y Variedad de Productos | +1.7% | Global, con mayor impacto en mercados emergentes | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Las Tendencias Crecientes de Positividad Corporal Impulsan la Demanda por Tallas y Estilos Inclusivos

El movimiento de positividad corporal se ha transformado de una tendencia en redes sociales a una necesidad empresarial, influyendo en el desarrollo de productos a través de la industria de lencería. Las empresas que ofrecen rangos de tallas expandidos están alcanzando segmentos de clientes previamente desatendidos. Con el tallaje inclusivo convirtiéndose en un impulsor de crecimiento, los fabricantes están invirtiendo en investigación y desarrollo para crear líneas de productos más diversas. Esta transformación es más notable en el segmento de sostén, con fabricantes enfocándose en diseños orientados a la comodidad y rangos de tallas expandidos para acomodar diversos tipos de cuerpo. Las empresas están desarrollando productos especializados para diferentes tipos de cuerpo y preferencias. Por ejemplo, en septiembre de 2024, la marca Clovia lanzó una gama de colecciones de sostenes de talla grande. Estos sostenes incluyen alas amplias para soporte lateral, copas de cobertura total para prevenir derrame y bandas inferiores anchas. Además de esto, la introducción de diseños adaptativos para consumidores con diferentes capacidades también ha establecido nuevas categorías de productos. Estos segmentos emergentes presentan un potencial de crecimiento significativo en el mercado estudiado.

El Aumento del Ingreso Disponible Respalda las Compras de Lencería Premium y de Lujo

El segmento de lencería premium está experimentando crecimiento, impulsado por el aumento de ingresos disponibles en mercados emergentes. Según los datos de la Oficina de Estadísticas Nacionales [1]Office for National Statistics, "Average Household Income", www.ons.gov.uk de 2024, el ingreso disponible medio de los hogares en el Reino Unido fue de GBP 43,500. El segmento demuestra resistencia a pesar de las presiones económicas, con gasto sostenido del consumidor en ropa íntima de lujo. Los fabricantes están persiguiendo integración vertical a través de canales directos al consumidor para capturar márgenes más altos en el segmento premium. Este cambio estratégico permite a las empresas mantener mejor control sobre sus estrategias de distribución y precios. Las preferencias regionales en el mercado de lencería premium y de lujo difieren entre geografías. Los consumidores asiáticos priorizan materiales de alta calidad y artesanía al elegir lencería premium y de lujo, mientras que los consumidores occidentales enfatizan la herencia de marca y sostenibilidad. Estas preferencias distintas requieren que las marcas adapten sus productos y estrategias de marketing según las demandas del mercado regional.

Las Innovaciones Tecnológicas como Probadores Virtuales Mejoran la Experiencia del Cliente

Las tecnologías de probado virtual están transformando el proceso de compra de lencería, abordando las históricamente altas tasas de devolución de productos que han limitado la rentabilidad del canal en línea. Con el comercio en línea para lencería experimentando crecimiento constante, estas tecnologías se están volviendo esenciales para mejorar la confianza del cliente e impulsar las ventas digitales. Las tecnologías avanzadas de escaneo corporal y los motores de recomendación de tallas potenciados por IA están reduciendo la incertidumbre de ajuste, la barrera principal para las compras de lencería en línea. En línea similar, la asociación de Victoria's Secret con Google Cloud AI comenzando en enero de 2024, para mejorar las operaciones de comercio electrónico, ejemplifica cómo los jugadores establecidos están invirtiendo en transformación digital para defender su participación de mercado contra competidores nativos digitales. La ventaja competitiva de estas tecnologías se extiende más allá de las aplicaciones orientadas al consumidor para incluir optimización de inventario y pronóstico de demanda, creando eficiencias operacionales que mejoran los márgenes mientras mejoran la satisfacción del cliente.

La Demanda Creciente por Lencería Sostenible y Éticamente Fabricada Influye en las Decisiones de Compra

La sostenibilidad ha evolucionado de una consideración de nicho a un impulsor de compra principal en el mercado de lencería, con fibras recicladas y de base biológica cada vez más integradas en las líneas de productos mientras los consumidores buscan opciones conscientes del medio ambiente sin comprometer la calidad o comodidad. Este cambio representa un punto de inflexión estratégica para los fabricantes ya que la innovación de materiales se convierte en un diferenciador competitivo más que simplemente un requisito de cumplimiento. El compromiso de The Lycra Company de aumentar la producción de fibra de origen biológico al 30% de la producción para 2025 señala cómo los proveedores establecidos de la industria están recalibrando sus estrategias de producción en respuesta a este cambio de demanda. Más allá de los materiales, las consideraciones de sostenibilidad se están extendiendo a los procesos de fabricación y transparencia de la cadena de suministro, con consumidores cada vez más esperando prácticas laborales éticas e impacto ambiental reducido. Esta tendencia está creando oportunidades de entrada al mercado para marcas sostenibles diseñadas con propósito mientras simultáneamente impulsa a los jugadores establecidos a modernizar sus operaciones.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Los Productos Falsificados y de Baja Calidad Diluyen el Valor de Marca y la Confianza del Consumidor | -0.7% | Global, con mayor impacto en mercados emergentes | Mediano plazo (2-4 años) |

| La Competencia Intensa de Jugadores Locales y Sin Marca Presiona los Precios | -0.8% | Asia-Pacífico, América del Sur | Largo plazo (≥ 4 años) |

| Las Normas Culturales Conservadoras en Algunos Mercados Desalientan la Publicidad Abierta de Lencería | -0.6% | Medio Oriente y África, Sur de Asia, partes de América del Sur | Largo plazo (≥ 4 años) |

| El Acceso Limitado a Lencería de Calidad en Ciudades de Nivel 2 y 3 Restringe la Demanda Potencial | -0.5% | Asia-Pacífico, América del Sur, Medio Oriente y África | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Los Productos Falsificados y de Baja Calidad Diluyen el Valor de Marca y la Confianza del Consumidor

La proliferación de productos de lencería falsificados está creando distorsiones asimétricas del mercado que impactan desproporcionadamente a las marcas premium. Más allá de las pérdidas inmediatas de ingresos, estas falsificaciones crean daño duradero al valor de marca a través de inconsistencias de calidad que erosionan la confianza del consumidor. El desafío es particularmente agudo en canales de comercio electrónico, donde la autenticación visual es limitada y la sensibilidad al precio a menudo supera las preocupaciones de autenticidad. Según la Protección Aduanera y Fronteriza de Estados Unidos [2]United States Customs and Border Protection, "IPR Seizure States FY 2023", www.cbp.gov, ropa falsificada valorada en USD 392.66 mil millones fue incautada en Estados Unidos durante el año fiscal 2023, demostrando la magnitud de la falsificación y su impacto en empresas legítimas. Esta dinámica está forzando a los fabricantes legítimos a invertir en tecnologías de autenticación y sistemas de trazabilidad de cadena de suministro, creando presiones de costo adicionales en una industria ya con márgenes limitados. El desafío de la falsificación está creando un imperativo estratégico para que las marcas fortalezcan los canales directos al consumidor donde pueden controlar mejor la experiencia del cliente y la autenticación.

La Competencia Intensa de Jugadores Locales y Sin Marca Presiona los Precios

Los fabricantes locales y sin marca están ganando participación de mercado a través de estrategias de precios competitivos, particularmente en segmentos de mercado masivo. Esta presión competitiva es significativa en mercados emergentes, donde los consumidores permanecen sensibles al precio a pesar del aumento de ingresos disponibles. La presión de márgenes resultante está obligando a las marcas globales a fortalecer sus ofertas de valor más allá del reconocimiento de marca. Las dinámicas del mercado requieren que las marcas establecidas innoven en materiales, tecnología de ajuste y experiencia del cliente para mantener precios premium. El panorama competitivo en evolución tiene implicaciones significativas para la estructura de la industria y estrategias comerciales. Las empresas están cada vez más enfocadas en la eficiencia operacional y optimización de costos para mantener la rentabilidad. Los fabricantes más pequeños están explorando asociaciones y oportunidades de consolidación para lograr economías de escala. La tendencia de consolidación de la industria es particularmente evidente en mercados maduros donde las presiones de precios son más intensas. Este ambiente de mercado continúa impulsando fusiones y adquisiciones ya que las empresas buscan mejorar su posición competitiva mientras preservan los márgenes de ganancia.

Análisis de Segmentos

Por Tipo de Producto: El Sostén Domina a Través de la Innovación

El segmento de sostén comanda el 55.94% del mercado de lencería en 2024 y se proyecta que crezca a una TCAC del 4.64% hasta 2030, manteniendo su posición como la categoría de producto más grande y de crecimiento más rápido. Esta posición de liderazgo dual surge de la innovación continua en tecnologías que mejoran la comodidad y diseños adaptativos que responden a las preferencias cambiantes del consumidor. Por ejemplo, en febrero de 2025, Victoria's Secret & Co. introdujo su Pasaporte de Producto Digital (DPP), mejorando la transparencia del producto en el mercado de lencería. El DPP, implementado en las colecciones Signature Cotton T-shirt Bra y VSX Featherweight Max Sports Bra, presenta códigos QR que proporcionan a los clientes información de materiales, detalles de la cadena de suministro y capacidades de reordenamiento.

Los avances tecnológicos en el segmento de sostén están creando nuevos campos de batalla competitivos, con tecnologías de unión y segunda piel emergiendo como diferenciadores clave. El segmento de bragas mantiene crecimiento constante a través de opciones de estilo expandidas y materiales sostenibles, mientras que los productos especializados están encontrando éxito en aplicaciones de nicho como ropa interior para el período con innovaciones de empresas como Kelheim Fibres y Gebr. Esta evolución está creando oportunidades de crecimiento asimétrico para marcas que pueden equilibrar exitosamente las innovaciones de comodidad con el atractivo estético, particularmente mientras las fronteras entre lencería y ropa atlética de ocio continúan difuminándose.

Nota: Las participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Rango de Precio: El Mercado Masivo Lidera con el Segmento Premium Ganando Participación

Mientras los productos del mercado masivo dominan con el 76.32% de participación de mercado en 2024, el segmento premium está superando el crecimiento general del mercado con una TCAC proyectada del 5.03% hasta 2030. Este crecimiento contra-intuitivo en medio de la incertidumbre económica revela una bifurcación estratégica en los patrones de gasto del consumidor, con la lencería premium cada vez más vista como un lujo accesible más que una compra discrecional. El crecimiento del segmento premium está creando oportunidades para integración vertical entre fabricantes que pueden capturar márgenes más altos a través de canales directos al consumidor.

Los productos del mercado masivo mantienen su posición dominante a través de distribución expandida e innovaciones orientadas al valor que entregan características adyacentes al premium a precios accesibles. Las dinámicas competitivas entre segmentos masivos y premium están evolucionando más allá de la simple diferenciación de precios para incluir innovación de materiales, credenciales de sostenibilidad y calidad de experiencia digital. El éxito de las ofertas del mercado masivo enfocándose en alta calidad es particularmente evidente en mercados emergentes, donde los ingresos disponibles en aumento están creando una nueva clase de consumidores que busca mejoras de calidad sin etiquetas de precio premium.

Por Material: Los Materiales Sintéticos Dominan Mientras las Fibras Sostenibles Transforman las Dinámicas de la Cadena de Suministro

Los materiales sintéticos (como nylon, poliéster y spandex) mantienen una participación de mercado del 45.61% en 2024, impulsados por sus atributos de rendimiento y ventajas de costo en la producción del mercado masivo. Las fibras recicladas y de base biológica representan el segmento de material de crecimiento más rápido, con una TCAC esperada del 4.38% hasta 2030, indicando un cambio en el enfoque de fabricación. La introducción de BIODEX por HH Chemical en mayo de 2025, una marca de materiales de base biológica completamente integrada para textiles, demuestra cómo la innovación de materiales fortalece las posiciones competitivas en la cadena de suministro de lencería.

El algodón permanece estable debido a sus propiedades naturales de comodidad, mientras que la seda y el satén continúan sirviendo segmentos premium donde la calidad táctil impulsa las decisiones de compra. El cambio hacia materiales sostenibles impacta las cadenas de suministro mientras los fabricantes navegan objetivos de sostenibilidad, estándares de rendimiento y eficiencia de costos. Las fibras recicladas y de base biológica ofrecen tanto beneficios ambientales como mejoras funcionales en transpirabilidad y manejo de humedad, mejorando su atractivo de mercado. La innovación de materiales ha evolucionado de un requisito regulatorio a una ventaja competitiva, mientras las marcas integran materiales sostenibles en su identidad central y posicionamiento de mercado.

Por Canal de Distribución: Las Tiendas Especializadas Lideran la Participación de Mercado mientras el Crecimiento del Comercio Electrónico Continúa

Las tiendas especializadas actualmente dominan con una participación de mercado del 43.80% en 2024, mientras que las tiendas de comercio en línea se espera que crezcan a una TCAC del 4.25% hasta 2030, excediendo la tasa de crecimiento general del mercado por más del doble. Este cambio hacia canales en línea indica un cambio significativo en los patrones de compra de lencería, impulsado por avances tecnológicos que superan las barreras tradicionales de compra en línea. La integración de tecnologías de probado virtual y sistemas de recomendación de tallas potenciados por IA aborda el desafío principal de incertidumbre de ajuste en compras en línea. Las tiendas especializadas retienen su liderazgo de mercado a través de servicio experto y acceso instantáneo a productos, mientras que supermercados e hipermercados se enfocan en conveniencia del mercado masivo.

La relación entre canales físicos y digitales ha evolucionado hacia un enfoque omnicanal integrado que maximiza los beneficios de ambos formatos. Las tiendas especializadas ahora sirven como centros de experiencia y ubicaciones de consulta de ajuste que facilitan futuras ventas en línea. Esta transformación requiere que los minoristas desarrollen capacidades integradas entre canales en lugar de operar canales físicos y digitales por separado. El cambio es particularmente notable en mercados emergentes, donde la rápida adopción del comercio electrónico evita el desarrollo tradicional del comercio minorista, creando oportunidades de crecimiento para marcas que priorizan lo digital operando con presencia física limitada.

Nota: Las participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Asia-Pacífico mantiene el 60.43% del mercado global de lencería en 2024 y se espera que crezca a una TCAC del 4.81% hasta 2030, manteniendo su posición como la región más grande y de crecimiento más rápido. Este crecimiento está impulsado por demografía favorable, aumento de ingresos disponibles y cambio de actitudes culturales hacia el consumo de lencería. China e India son los mercados clave de crecimiento, respaldados por sus grandes poblaciones y clases medias en expansión. El desarrollo de infraestructura de comercio electrónico de la región ha mejorado el acceso a marcas internacionales más allá de las principales ciudades. En septiembre de 2024, el fabricante japonés Wacoal Holdings adquirió Bravissimo con sede en Reino Unido, indicando los esfuerzos de empresas asiáticas para expandirse internacionalmente.

América del Norte y Europa están experimentando crecimiento de mercado principalmente a través de ofertas de productos premium más que volúmenes de consumo aumentados. Los consumidores en estas regiones muestran una preferencia creciente por materiales de alta calidad, productos sostenibles y opciones de tallaje inclusivo. Estos mercados muestran separación distinta entre segmentos masivos y premium, con crecimiento limitado en el rango de mercado medio. Las marcas directas al consumidor que usan canales digitales están desafiando a los minoristas tradicionales.

América del Sur y el Medio Oriente y África ofrecen potencial de crecimiento con características únicas de mercado. El crecimiento del mercado sudamericano está impulsado por el desarrollo comercial y alto empleo femenino en el sector servicios, con Brasil reportando 86% [3]World Bank Data, "ILO modelled estimates database", www.data.worldbank.org de mujeres empleadas trabajando en servicios. El mercado del Medio Oriente muestra expansión en el segmento de lujo. Estas regiones ofrecen oportunidades para marcas internacionales, requiriendo adaptación a preferencias locales y sistemas de distribución. La estructura de mercado en estas regiones presenta fragmentación y empresas locales fuertes con redes de distribución establecidas y comprensión del mercado.

Panorama Competitivo

El mercado global de lencería presenta jugadores prominentes como Victoria's Secret, Hanesbrands, PVH Corp., Triumph International, Jockey International Inc. y otras marcas establecidas, impulsando la innovación y el crecimiento del mercado. El mercado de lencería demuestra concentración moderada, creando un ambiente competitivo donde las empresas establecidas mantienen ventajas de escala mientras permiten espacio para innovación de nicho. La estructura del mercado permite que tanto empresas tradicionales como emergentes coexistan, fomentando competencia saludable y desarrollo continuo de productos. Este ambiente equilibrado fomenta la innovación mientras mantiene estabilidad a través de redes de distribución establecidas y reconocimiento de marca.

Las oportunidades de mercado existen en segmentos desatendidos, incluyendo tallaje extendido, diseños adaptativos para consumidores con diferentes capacidades y líneas de productos sostenibles con cadenas de suministro transparentes. Las empresas emergentes se dirigen a estos segmentos construyendo identidades de marca alrededor de brechas específicas del mercado en lugar de competir directamente con jugadores establecidos. Estos mercados de nicho representan potencial de crecimiento significativo mientras las preferencias del consumidor evolucionan hacia productos más inclusivos y sostenibles. Las empresas que se enfocan en estos segmentos a menudo desarrollan experiencia especializada y bases de clientes dedicadas.

El ascenso de marcas directas al consumidor que usan plataformas de redes sociales da forma adicional al panorama competitivo. Estas empresas que priorizan lo digital aprovechan análisis avanzados y marketing personalizado para conectar directamente con consumidores. Sus modelos de negocio ágiles permiten desarrollo rápido de productos y pruebas de mercado, desafiando canales comerciales tradicionales. Este cambio en estrategias de distribución y marketing ha forzado a jugadores establecidos a adaptar sus modelos de negocio e invertir en capacidades digitales.

Líderes de la Industria de Lencería

-

Jockey International Inc.

-

Hansbrands Inc.

-

Victoria's Secret & Co.

-

Triumph International

-

PVH Corp.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Shyaway, una marca india de lencería y ropa íntima, abrió una nueva tienda en Lulu Mall en Kukatpally, Hyderabad en India. Ubicada en el primer piso, el establecimiento afirma ofrecer una colección integral de lencería diseñada para mujeres indias. La tienda presenta una gama extensa de productos adaptados para acomodar diversos tipos de cuerpo y preferencias de estilo.

- Abril 2025: Wacoal India ha introducido su colección Primavera/Verano 2025. La nueva línea presenta colores pastel e incorpora copas perforadas y tela de tejido de arroz para mejorar la ventilación y comodidad. La colección se enfoca en transpirabilidad mientras mantiene los estándares de calidad de la marca en conjuntos de sostén y braga.

- Marzo 2025: Wacoal lanzó su nuevo Sostén Inalámbrico Comfortable Cool para atender a mujeres que experimentan síntomas menopáusicos que vienen con capacidades de enfriamiento, tela que absorbe la humedad y soporte infinito.

- Julio 2024: Victoria's Secret lanzó Victoria's Secret Dream, una colección que combina belleza y comodidad. La colección presenta Dream Angels con Love Cloud Innovation, ForeverStretch Lace y acolchado de espuma Marshmallow Memory Foam para sostenes.

Alcance del Informe Global del Mercado de Lencería

La lencería es una categoría de ropa femenina que incluye fajas, ropa interior y otros.

El mercado de lencería está segmentado por tipo de producto, canal de distribución y geografía. Basado en tipo de producto, el mercado está segmentado en sostén, bragas y otros tipos de producto. Basado en canales de distribución, el mercado está segmentado en supermercados/hipermercados, tiendas especializadas, tiendas de comercio en línea y otros canales de distribución. Basado en geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur y el Medio Oriente y África.

El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Sostén |

| Bragas |

| Otros Tipos de Producto |

| Masivo |

| Premium |

| Algodón |

| Seda y Satén |

| Sintético (Nylon, Poliéster, Spandex) |

| Fibras Recicladas y de Base Biológica |

| Supermercados/Hipermercados |

| Tiendas Especializadas |

| Tiendas de Comercio en Línea |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Sostén | |

| Bragas | ||

| Otros Tipos de Producto | ||

| Por Rango de Precio | Masivo | |

| Premium | ||

| Por Material | Algodón | |

| Seda y Satén | ||

| Sintético (Nylon, Poliéster, Spandex) | ||

| Fibras Recicladas y de Base Biológica | ||

| Por Canal de Distribución | Supermercados/Hipermercados | |

| Tiendas Especializadas | ||

| Tiendas de Comercio en Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de lencería?

El mercado de lencería se sitúa en USD 99.12 mil millones en 2025 y se pronostica que alcance USD 116.35 mil millones para 2030.

¿Qué región lidera el mercado de lencería?

Asia-Pacífico mantiene el 60.43% de los ingresos globales y también es la región de crecimiento más rápido con una TCAC del 4.81% hasta 2030.

¿Por qué las líneas de lencería premium están creciendo más rápido que los rangos del mercado masivo?

El aumento de ingresos disponibles y el tratamiento de la lencería premium como un lujo asequible impulsa una TCAC del 5.03% en el nivel premium a pesar de los vientos económicos en contra.

¿Qué materiales están ganando tracción para la lencería sostenible?

Las fibras recicladas y de base biológica son el segmento de material de crecimiento más rápido, proyectado a crecer a una TCAC del 4.38% mientras las marcas se esfuerzan por reducir su huella de carbono mientras retienen el rendimiento.

Última actualización de la página el: