Tamaño y Participación del Mercado de Seguros de Vida y No Vida de Alemania

Análisis del Mercado de Seguros de Vida y No Vida de Alemania por Mordor Intelligence

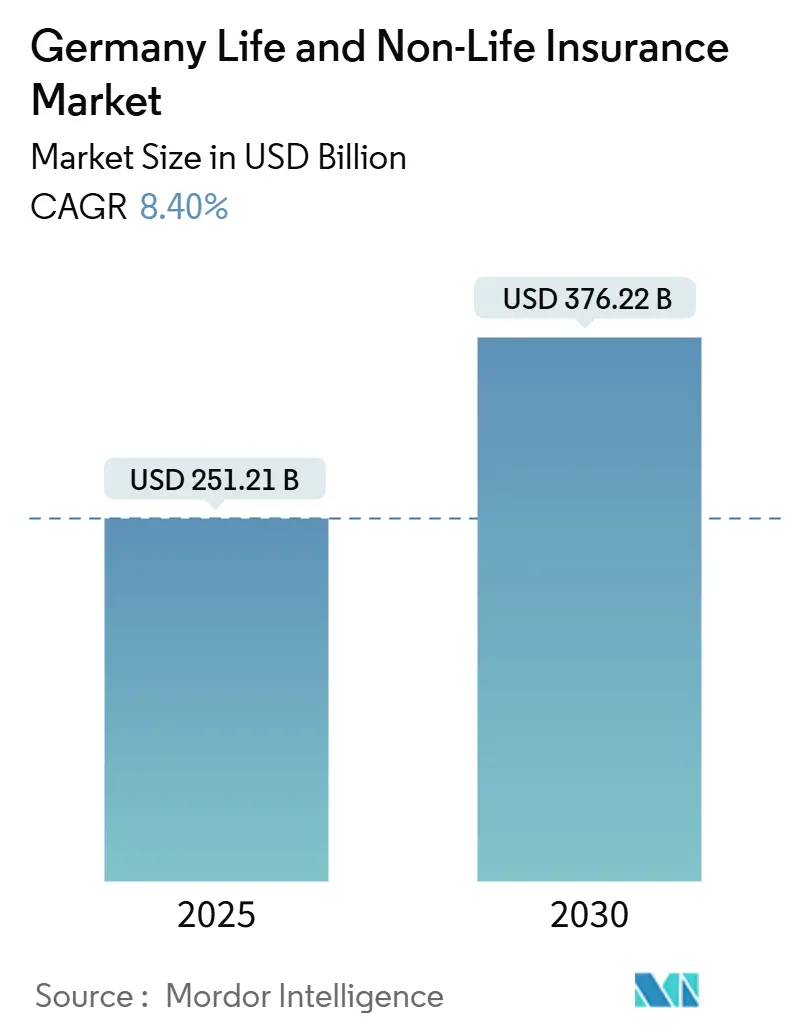

El mercado de seguros de vida y no vida de Alemania actualmente se sitúa en USD 251.21 mil millones en 2025 y está en camino de alcanzar USD 376.22 mil millones para 2030, reflejando una sólida TCAC del 8.41%. La expansión del mercado continúa a pesar del crecimiento económico moderado, respaldada por balances domésticos sólidos, reformas sociales obligatorias y demanda sostenida de productos de transferencia de riesgo. Las pólizas de anualidades y unit-linked están ganando impulso mientras los hogares buscan soluciones de jubilación resistentes a la inflación, mientras que las líneas de propiedad y motor registran ganancias sólidas en primas en respuesta al riesgo climático, mayores costos de reparación y pérdidas elevadas por catástrofes. El crecimiento del compromiso digital está remodelando la distribución, con agregadores en línea, portales de bancaseguros y plataformas de seguros integrados capturando constantemente participación de primas de los agentes tradicionales. El enfoque regulatorio intensificado en sostenibilidad y eficiencia de capital bajo el régimen revisado de Solvencia II está acelerando la migración hacia productos híbridos con menores cargos de capital. La intensidad competitiva se mantiene alta porque el mercado permanece relativamente poco concentrado, dando espacio para crecer a las aseguradoras medianas y a los participantes InsurTech.

Conclusiones Clave del Informe

- Por tipo de seguro, las líneas de no vida mantuvieron el 52.1% de la participación del mercado de seguros de vida y no vida de Alemania en 2024, mientras que los productos de anualidades y unit-linked se proyectan avanzar a una TCAC del 5.81% hasta 2030.

- Por canal de distribución, los agentes independientes y corredores lideraron con 45.2% de participación de ingresos en 2024; los canales solo digitales y agregadores registran el crecimiento más rápido a una TCAC del 9.22% hasta 2030.

- Por usuario final, los hogares minoristas representaron el 59.9% de participación del tamaño del mercado de seguros de vida y no vida de Alemania en 2024, mientras que el segmento de pymes está expandiéndose a una TCAC del 5.12% durante 2025-2030.

- Por geografía, Alemania Occidental capturó el 34.8% del tamaño del mercado de seguros de vida y no vida de Alemania en 2024, y Alemania Oriental muestra el mayor crecimiento regional a una TCAC del 4.79% hasta 2030.

Tendencias e Insights del Mercado de Seguros de Vida y No Vida de Alemania

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Población que envejece impulsando la demanda de jubilación y anualidades | +1.8% | Nacional, más fuerte en Alemania Occidental y del Sur | Largo plazo (≥ 4 años) |

| Optimización de capital de Solvencia II influyendo en la mezcla de productos | +1.2% | Nacional, énfasis en grandes aseguradoras | Mediano plazo (2-4 años) |

| Adopción digital y asociaciones InsurTech acelerando D2C | +1.5% | Nacional, ganancias tempranas en centros urbanos | Corto plazo (≤ 2 años) |

| Eventos NatCat crecientes elevando la penetración de seguros de propiedad-cat | +1.1% | Nacional, mayor impacto en regiones propensas a inundaciones | Mediano plazo (2-4 años) |

| Reforma obligatoria de cuidado a largo plazo expandiendo seguros privados de salud suplementarios | +0.9% | Nacional, mayor adopción en regiones de altos ingresos | Largo plazo (≥ 4 años) |

| ESG y SFDR impulsando productos de inversión de seguros verdes | +0.7% | Nacional, enfoque institucional | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Población que Envejece Impulsando la Demanda de Jubilación y Anualidades

La población que envejece de Alemania está impulsando el crecimiento en los mercados de seguros de vida y no vida, especialmente en la demanda de productos de jubilación y anualidades. El sistema de pensiones estatutario, con una tasa de reemplazo limitada a solo el 48% de los salarios promedio, está ampliando la brecha de pensiones. Esta brecha está empujando a los hogares hacia soluciones privadas de anualidades. Las aseguradoras están respondiendo a la inadecuación de las pólizas tradicionales garantizadas, una vez consideradas suficientes pero que ahora se quedan cortas de las necesidades de ingresos ajustadas por inflación. Han introducido anualidades híbridas, que alivian la tensión de capital al limitar las garantías y canalizar las primas restantes hacia carteras de activos diversificados[1]Autoridad Europea de Seguros y Pensiones Ocupacionales, "Informe del Mercado de Digitalización 2025," eiopa.europa.eu. Este cambio está respaldado por el próximo fondo Generationenkapital, una iniciativa respaldada por el estado. Este fondo no solo introduce exposición a acciones públicas sino que también allana el camino para que las aseguradoras se involucren a través de servicios administrativos y de riesgo de longevidad. Con la demografía de 67+ en ascenso, particularmente en las regiones occidentales prósperas que enfrentan déficits de pensiones significativos, los productos centrados en la jubilación están preparados para liderar el mercado, alterando fundamentalmente el panorama de seguros de Alemania.

Optimización de Capital de Solvencia II Influyendo en la Mezcla de Productos

La actualización de Solvencia II de enero de 2025 requiere que las aseguradoras incorporen métricas de sostenibilidad, reglas de transparencia más estrictas y umbrales de informes proporcionales. Una consecuencia directa es el giro hacia contratos de ahorro de alta garantía hacia pólizas unit-linked que atraen menor capital de solvencia. Las principales aseguradoras como Munich Re muestran ratios de solvencia por encima del 260%, usando el capital liberado para fijar precios competitivos y suscribir activos verdes de mayor rendimiento[2]Munich Re, "Informe de Solvencia y Condición Financiera 2024," munichre.com. Las mutuales más pequeñas se benefician del alivio proporcional, permitiendo el servicio continuo de comunidades regionales mientras aún introducen cláusulas adicionales etiquetadas como ESG. Durante el mediano plazo, los productos de bajo capital dominarán el mercado de seguros de vida y no vida de Alemania y reforzarán un cambio en la estrategia de inversión hacia deuda de infraestructura, bonos verdes y mandatos de acciones diversificadas.

Adopción Digital y Asociaciones InsurTech Acelerando D2C

La preferencia del consumidor por experiencias digitales sin problemas ha llevado a casi todas las grandes aseguradoras a integrar suscripción habilitada por IA, triaje automatizado de siniestros y paneles personalizados. La adquisición de finanzen.de por Allianz X señaló una carrera armamentista por las capacidades de distribución digital. Los clientes urbanos inician cada vez más compras de seguros a través de portales de precios como Check24, forzando a los incumbentes a refinar algoritmos de precios e introducir APIs de cotización en tiempo real. Los seguros integrados dentro de compras minoristas y aplicaciones de movilidad están ampliando el grupo de primas direccionables, mientras que los costos de administración de pólizas disminuyen. Como las entradas de capital InsurTech permanecen boyantes, los modelos de asociación proliferan, acelerando la velocidad a la cual los nuevos productos llegan al mercado y mejorando la experiencia del cliente a través del mercado de seguros de vida y no vida de Alemania.

Eventos NatCat Crecientes Elevando la Penetración de Seguros de Propiedad-Cat

Las inundaciones de 2021 expusieron la brecha de protección de Alemania, provocando debate público sobre la cobertura obligatoria de riesgos naturales e intensificando la conciencia de riesgo doméstico. "Riesgos en Foco 2025" de BaFin marca el riesgo climático físico como una preocupación supervisoria principal. La adopción de cobertura extendida de edificios ha aumentado, ayudada por una mejor zonificación de riesgo bajo el sistema ZÜRS y el lanzamiento de soluciones paramétricas para pagos rápidos de inundaciones. Los reaseguradores ofrecen tratados de stop-loss agregado, permitiendo a las aseguradoras primarias escribir capacidad adicional sin violar los apetitos de riesgo. Consecuentemente, las primas de propiedad-cat aumentan más rápido que el PIB, y el poder de precios del reaseguro de catástrofe se fortalece, afectando la porción de no vida del mercado de seguros de vida y no vida de Alemania.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Tasas de interés persistentemente bajas comprimiendo márgenes de garantía de vida | -1.4% | Nacional, mayor impacto en aseguradoras de vida tradicionales | Largo plazo (≥ 4 años) |

| Competencia intensa de precios de seguros de motor impulsada por telemática y portales | -0.8% | Nacional, concentrado en mercados urbanos | Corto plazo (≤ 2 años) |

| Límites de comisión de BaFin limitando canales de intermediarios tradicionales | -0.6% | Nacional, afectando todos los canales de distribución | Mediano plazo (2-4 años) |

| Cohorte de adultos jóvenes en reducción limitando el crecimiento de cobertura de vida de riesgo puro | -0.5% | Nacional, mayor impacto en regiones orientales | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Tasas de Interés Persistentemente Bajas Comprimiendo Márgenes de Garantía de Vida

Las garantías de largo plazo continúan erosionando la rentabilidad, ya que los rendimientos de reinversión permanecen por debajo de los niveles de promesa heredados. Aunque la política del BCE está comenzando a normalizarse, los rendimientos promedio de bonos aún están por detrás del promedio del 2.25% [3]Asociación de Ginebra, "Entorno de Baja Tasa de Interés y Seguros de Vida," genevaassociation.orgde garantías en contratos alemanes más antiguos. Las aseguradoras mitigan la tensión a través de acciones de gestión de vigencia, transferencias de cartera histórica y optimización de valor de rescate. Sin embargo, la resistencia en el retorno sobre el patrimonio impulsa la migración estructural hacia productos donde el riesgo de inversión es parcialmente soportado por los asegurados. Los grupos más grandes con brazos de gestión de activos fuertes se diversifican en mercados privados, pero las mutuales más pequeñas enfrentan amortiguadores más delgados, limitando el crecimiento de nuevos negocios dentro del mercado de seguros de vida y no vida de Alemania.

Competencia Intensa de Precios de Seguros de Motor Impulsada por Telemática y Portales

Los motores de comparación de precios han reducido las fricciones de cambio, convirtiendo los seguros de motor en una mercancía. Los escritores directos y las mutuales muestran ratios combinados muy por debajo de los pares cotizados aprovechando IT ágil y operaciones eficientes. Los programas de telemática, aunque mejoran la segmentación de riesgo, invitan al descuento agresivo que comprime los márgenes de suscripción. La demanda de cobertura de sistemas avanzados de asistencia al conductor y seguros basados en uso crece, pero las primas promedio tienden a la baja en áreas metropolitanas competitivas. Para compensar la erosión, las aseguradoras venden de forma cruzada asistencia en carretera y suscripciones de servicios de movilidad, sin embargo, la recuperación de márgenes permanece elusiva en el segmento motor del mercado de seguros de vida y no vida de Alemania.

Análisis de Segmentos

Por Tipo de Seguro: Productos Unit-Linked Impulsan la Transformación de Vida

Las líneas de vida se están remodelando rápidamente. Las anualidades y contratos unit-linked juntos se espera que generen una TCAC del 5.81% que supera al crecimiento general del mercado. Dentro del tamaño del mercado de seguros de vida y no vida de Alemania del negocio de vida, las pólizas híbridas que presentan garantías parciales atraen a ahorradores adversos al riesgo mientras alivian la tensión de capital en las aseguradoras. El segmento de no vida, que representó el 52.1% de las primas totales en 2024, disfruta del apoyo de la creciente demanda de propiedad-cat y responsabilidad impulsada por el cumplimiento ESG y las amenazas cibernéticas en evolución.

Los productos tradicionales de dotal y vida entera se rediseñan con garantías de interés más bajas, permitiendo a las aseguradoras liberar capital bajo Solvencia II. Los focos de crecimiento en no vida incluyen responsabilidad cibernética y ambiental, ambos expandiéndose a TCAC de doble dígito mientras las corporaciones alemanas se digitalizan y enfrentan mandatos de divulgación más estrictos. El motor retiene el liderazgo en volumen pero enfrenta precios suaves, mientras que las líneas comerciales multi-riesgo y de ingeniería especializada se benefician del sector manufacturero avanzado de Alemania. Consecuentemente, el mercado de seguros de vida y no vida de Alemania permanecerá equilibrado, con oportunidades distribuidas a través de ambos grupos amplios de productos.

Por Canal de Distribución: Los Agregadores Digitales Interrumpen los Modelos Tradicionales

Los agentes independientes y corredores aún escribieron el 45.2% de las primas en 2024, subrayando la importancia de los servicios de asesoría en líneas complejas de pensiones y comerciales. Sin embargo, las plataformas solo digitales y agregadoras se proyectan elevar su participación de ingresos a casi 17% para 2030 sobre la base de una TCAC del 9.22%. Esta aceleración es visible en áreas metropolitanas, donde los consumidores comparan cotizaciones en dispositivos móviles antes de finalizar las compras.

Los bancaseguros ganan impulso mientras los prestamistas minoristas integran módulos de seguros dentro de la banca en línea, dándoles una ventaja en la venta cruzada de vida temporal, discapacidad y cobertura simple de propiedad. Los casos de uso de seguros integrados-desde cancelación de boletos de aerolínea hasta garantías de teléfonos inteligentes-están ampliando la base de primas capturada en línea. Como resultado, el mercado de seguros de vida y no vida de Alemania exhibirá una arquitectura de distribución de doble vía: flujos automatizados de alta tecnología para riesgos estandarizados, y canales intensivos en asesoría para soluciones a medida.

Por Usuario Final: El Segmento Pyme Acelera el Crecimiento Comercial

Los hogares minoristas permanecieron como el grupo comprador dominante con una participación del 59.9% del tamaño del mercado de seguros de vida y no vida de Alemania en 2024, reflejando la tradición de Alemania de provisión privada para jubilación, co-pagos de salud y cobertura doméstica. No obstante, la base de clientes pymes es la de más rápida expansión, entregando una TCAC del 5.12% hasta 2030 mientras las empresas enfrentan riesgo cibernético, interrupción de la cadena de suministro y exposiciones de responsabilidad vinculadas a ESG.

La transformación digital del Mittelstand eleva la demanda de pólizas de indemnización profesional, cibernética y de responsabilidad de directores y funcionarios. Los programas gubernamentales que fomentan la descarbonización industrial estimulan el interés en cobertura climática paramétrica y seguros de construcción verde. Las instituciones públicas y organizaciones sin fines de lucro adoptan marcos de resistencia, adquiriendo soluciones de catástrofe y riesgo climático. En general, la adopción de pymes enriquece la diversificación de primas y consolida la importancia de las líneas comerciales para el mercado de seguros de vida y no vida de Alemania.

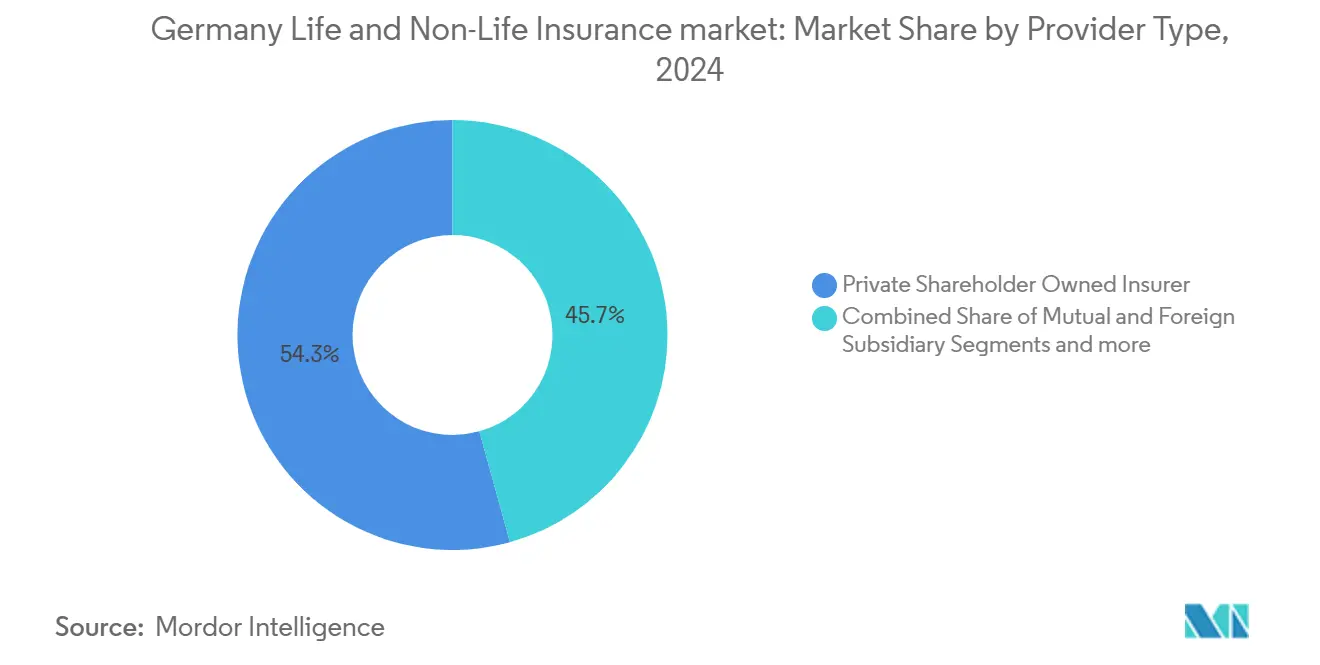

Por Tipo de Proveedor: Las Aseguradoras Mutuas Aprovechan las Ventajas de Costo

Los grupos privados propiedad de accionistas dominan la escala, fortaleza de marca y diversificación internacional; sin embargo, las mutuales regionales y aseguradoras de derecho público demuestran menores ratios de gastos y fuertes vínculos comunitarios. Los estudios muestran que los costos promedio de siniestros y gastos operativos de las aseguradoras mutuas se sitúan 2-3 puntos porcentuales por debajo de los de los pares cotizados, traduciéndose en tarifas competitivas de motor y hogar.

Las subsidiarias extranjeras como Generali y Zurich aportan experiencia especializada en suscripción, especialmente en líneas comerciales especializadas y reaseguros. Los brazos de seguros de bancos cooperativos explotan sinergias de venta cruzada, mientras que los nativos digitales se enfocan en conjuntos de productos estrechos entregados a través de aplicaciones móviles. Esta diversidad de proveedores mantiene los márgenes ajustados y la innovación alta dentro del mercado de seguros de vida y no vida de Alemania.

Nota: Las participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Prima: Las Primas Regulares Dominan en Medio de la Demanda de Flexibilidad

Más del 70% de los contratos de vida y salud a largo plazo se escriben con primas regulares, coincidiendo con los hábitos de presupuestación doméstica y proporcionando a las aseguradoras flujo de caja confiable para la gestión de activos-pasivos. Las ventas de prima única aumentan en el período previo a la jubilación mientras los clientes prósperos invierten sumas globales en anualidades inmediatas o envolturas de planificación de herencia.

Las aseguradoras introducen opciones de contribución híbrida que permiten complementos ad-hoc sin penalidades de rescate, atrayendo a profesionales autónomos con ingresos fluctuantes. Las vacaciones de prima flexibles y las cláusulas adicionales de suma asegurada dinámica mejoran la retención, estabilizando los ratios de caducidad. Estas características del producto incorporan versatilidad dentro del mercado de seguros de vida y no vida de Alemania mientras preservan la economía tradicional de agrupación de riesgo.

Análisis Geográfico

Alemania Occidental, con su población densa y concentración de centros financieros, generó el 34.8% de las primas totales en 2024. La región cuenta con una base de compradores sofisticada que favorece productos personalizables de jubilación y salud privada, sosteniendo primas promedio por póliza más altas que cualquier otra área. Los clústeres corporativos fuertes alrededor de Frankfurt y Colonia requieren coberturas comerciales complejas, incluyendo programas globales y pólizas de crédito comercial. La adopción digital es más alta en estos centros urbanos, permitiendo a las aseguradoras pilotear suscripción de IA y productos de motor de emisión instantánea que luego se implementan a nivel nacional.

Alemania Oriental es el territorio de crecimiento más rápido, registrando una TCAC del 4.79% hasta 2030 mientras los ingresos disponibles convergen con los niveles occidentales. El aumento de la propiedad de vehículos y la mayor actividad hipotecaria estimulan la demanda de motor y propiedad. Las aseguradoras anclan nuevos centros de servicio en Leipzig y Dresden para servir bases de clientes en expansión y aprovechar menores costos operativos. Las diferencias demográficas-específicamente una población promedio más antigua-moldean las mezclas de productos hacia cobertura de salud suplementaria y cuidado a largo plazo, expandiendo la relevancia regional dentro del mercado de seguros de vida y no vida de Alemania.

Alemania del Sur, abarcando Baviera y Baden-Württemberg, se beneficia de una alta concentración de exportadores industriales, fabricantes automotrices avanzados y líderes tecnológicos. Estas firmas requieren programas sofisticados de riesgo de cadena de suministro, cibernético y responsabilidad ambiental, fomentando la demanda de líneas especializadas y de ingeniería a medida. La riqueza doméstica en Múnich, Stuttgart y Núremberg apoya una fuerte penetración de productos de vida vinculados a capital, a menudo distribuidos a través de canales de bancaseguros de Landesbanks y bancos cooperativos.

Alemania del Norte, anclada por la economía marítima de Hamburgo, exhibe una necesidad elevada de cobertura de casco marino, carga y responsabilidad logística. El gran ecosistema portuario atrae a suscriptores internacionales y reaseguradores que inyectan competencia en líneas especializadas. Las áreas bajas cerca del Mar del Norte enfrentan un mayor riesgo de inundación, aumentando la adopción de endosos extendidos de riesgo natural y productos de inundación paramétricos. Colectivamente, estos matices regionales sostienen el crecimiento equilibrado a través del mercado de seguros de vida y no vida de Alemania y limitan la dependencia excesiva de cualquier estado individual.

Panorama Competitivo

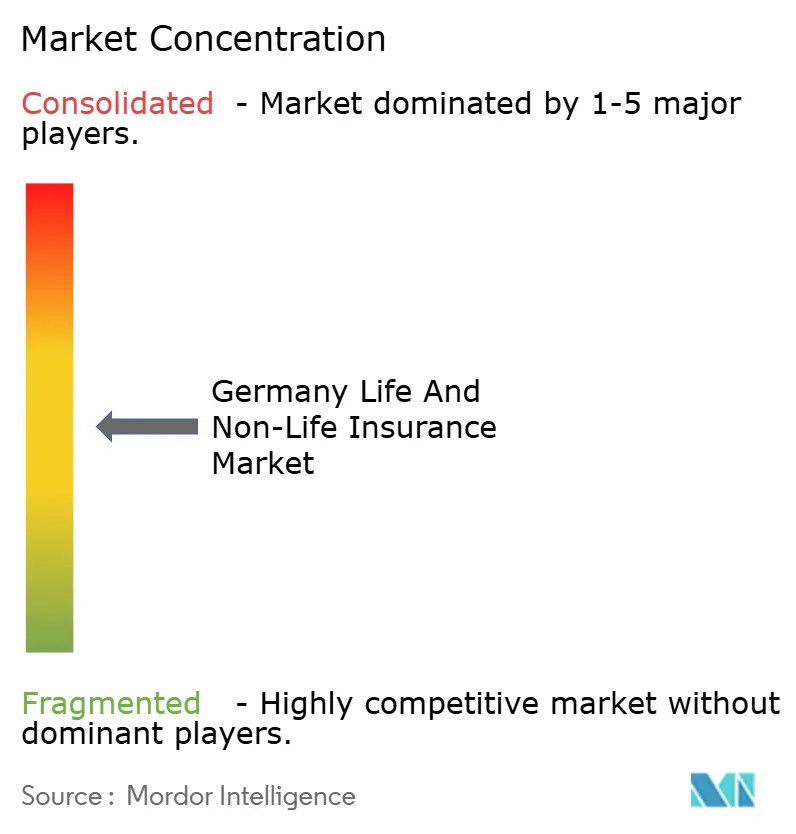

La competencia en el mercado de seguros de vida y no vida de Alemania permanece feroz porque la concentración de primas es moderada. Allianz lidera propiedad y casualidad con una alta participación, sin embargo, ningún jugador individual domina los segmentos de vida, salud o comerciales, dejando espacio para especialistas medianos y desafiantes Insurtech. Los grandes incumbentes despliegan presupuestos digitales considerables, modernizando sistemas centrales y construyendo lagos de datos para mejorar las experiencias del cliente y la precisión de suscripción. La adquisición de la cartera europea de Liberty Mutual por parte de Generali ilustra la consolidación dirigida a la escala y diversificación de cartera.

Los grupos mutuales como Versicherungskammer y Debeka aprovechan el conocimiento local y los gastos bajos para defender bastiones regionales, mientras que Talanx cotizada públicamente persigue expansión internacional para mitigar la presión de márgenes domésticos. Los participantes Insurtech introducen micro-pólizas basadas en uso, cobertura integrada y automatización de siniestros impulsada por IA que elevan las expectativas de los clientes en todo el mercado. Los reaseguradores como Munich Re proporcionan acuerdos de cuota-parte eficientes en capital, permitiendo a las aseguradoras directas escribir cobertura de catástrofe adicional sin violar los límites de solvencia. La ventaja competitiva depende cada vez más del acceso a datos granulares, precios algorítmicos y recursos de inversión alineados con ESG, más que únicamente de la escala.

Los planes estratégicos en 2024-2025 incluyen el lanzamiento de soluciones de inundación paramétricas, asociaciones con proveedores de datos telemáticos e integraciones de plataforma con comerciantes de comercio electrónico. Las aseguradoras se embarcan en iniciativas de ecosistema que agrupan seguros con dispositivos de automatización del hogar, wearables de monitoreo de salud y paquetes de suscripción de movilidad. El giro más allá de la transferencia de riesgo tradicional hacia la prevención y monetización de servicios remodela los márgenes y se alinea con las agendas de protección al consumidor de los reguladores. Durante el período de pronóstico, los jugadores capaces de combinar gestión prudente de capital con modelos digitales centrados en el cliente superarán a los rivales en el mercado de seguros de vida y no vida de Alemania.

Líderes de la Industria de Seguros de Vida y No Vida de Alemania

Allianz SE

Munich Re

Talanx AG (HDI)

R+V Versicherung AG

Debeka Gruppe

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: BaFin publicó "Riesgos en Foco 2025," listando riesgos climáticos y tensiones geopolíticas como principales preocupaciones para las aseguradoras.

- Enero 2025: El marco revisado de Solvencia II entró en vigor, endureciendo los requisitos de sostenibilidad y simplificando el reporte de empresas de bajo riesgo.

- Noviembre 2024: El informe de digitalización de EIOPA mostró 50% de adopción de IA en no vida y rápida adopción de seguros cibernéticos

- Marzo 2024: BaFin emitió una nueva circular sobre el Principio de Persona Prudente, mandatando evaluaciones ESG de doble materialidad.

Alcance del Informe del Mercado de Seguros de Vida y No Vida de Alemania

El Mercado de Seguros de Vida y No Vida Alemán es una de las regiones de seguros más desarrolladas y amplias de Europa y es muy demandado como Mercado de Seguros de Vida y No Vida ya que las personas prefieren cada vez más el estilo de vida asegurado y plataformas innovadoras para lo cual los seguros de Vida y No Vida de Alemania están cumpliendo las necesidades personalizadas de los clientes de manera muy eficiente. Un análisis completo de antecedentes del Mercado de Seguros de Vida y No Vida Alemán incluye una evaluación de la economía, resumen del mercado, estimación del tamaño del mercado para segmentos clave, tendencias emergentes del mercado, dinámica del mercado y perfiles clave de empresas en el informe. El Mercado de Seguros de Vida y No Vida Alemán está segmentado Por tipo de seguro (seguros de vida (individual y grupal), seguros de no vida (motor, hogar y otros seguros de no vida)), y por canal de distribución (directo, agencias, bancos y otros canales de distribución).

| Seguros de Vida | Vida Temporal | |

| Dotal y Vida Entera | ||

| Unit-Linked / Investment-Linked | ||

| Anualidad y Pensión | ||

| Otros | ||

| Seguros de No Vida | Motor | Integral |

| Responsabilidad Civil | ||

| Propiedad | Residencial | |

| Comercial e Industrial | ||

| Responsabilidad (General) | ||

| Salud Suplementaria | ||

| Accidente y Discapacidad | ||

| Marino, Aviación y Transporte | ||

| Otros | ||

| Agentes |

| Corredores |

| Bancaseguros |

| Directo en Línea |

| Agregadores / Portales de Comparación |

| Afinidad y Asociaciones |

| Individuos |

| Corporaciones y Pymes |

| Instituciones Públicas y Sin Fines de Lucro |

| Prima Única |

| Prima Regular |

| Aseguradoras Privadas Propiedad de Accionistas |

| Aseguradoras Mutuas y Cooperativas |

| Aseguradoras Subsidiarias Extranjeras |

| Alemania del Norte (HH, SH, HB, NI) |

| Alemania Occidental (NW, HE, RP, SL) |

| Alemania del Sur (BY, BW) |

| Alemania Oriental (BE, BB, MV, SN, ST, TH) |

| Por Tipo de Seguro | Seguros de Vida | Vida Temporal | |

| Dotal y Vida Entera | |||

| Unit-Linked / Investment-Linked | |||

| Anualidad y Pensión | |||

| Otros | |||

| Seguros de No Vida | Motor | Integral | |

| Responsabilidad Civil | |||

| Propiedad | Residencial | ||

| Comercial e Industrial | |||

| Responsabilidad (General) | |||

| Salud Suplementaria | |||

| Accidente y Discapacidad | |||

| Marino, Aviación y Transporte | |||

| Otros | |||

| Por Canal de Distribución | Agentes | ||

| Corredores | |||

| Bancaseguros | |||

| Directo en Línea | |||

| Agregadores / Portales de Comparación | |||

| Afinidad y Asociaciones | |||

| Por Usuario Final | Individuos | ||

| Corporaciones y Pymes | |||

| Instituciones Públicas y Sin Fines de Lucro | |||

| Por Tipo de Prima | Prima Única | ||

| Prima Regular | |||

| Por Tipo de Proveedor | Aseguradoras Privadas Propiedad de Accionistas | ||

| Aseguradoras Mutuas y Cooperativas | |||

| Aseguradoras Subsidiarias Extranjeras | |||

| Por Región | Alemania del Norte (HH, SH, HB, NI) | ||

| Alemania Occidental (NW, HE, RP, SL) | |||

| Alemania del Sur (BY, BW) | |||

| Alemania Oriental (BE, BB, MV, SN, ST, TH) | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de seguros de vida y no vida de Alemania?

El mercado se sitúa en USD 251.2 mil millones en 2025 y se pronostica alcanzar USD 376.2 mil millones para 2030 con una TCAC del 8.41%.

¿Qué segmento de producto está creciendo más rápido?

Las pólizas de anualidades y unit-linked muestran el mayor impulso, expandiéndose a una TCAC del 5.81% mientras los ahorradores buscan opciones de jubilación resistentes a la inflación.

¿Cómo están afectando los canales digitales a la distribución?

Las plataformas solo digitales y agregadoras registran una TCAC del 9.22%, erosionando constantemente la participación de agentes y corredores tradicionales, especialmente para pólizas de motor y vida simples.

¿Por qué están aumentando las primas de catástrofe de propiedad?

Las inundaciones y tormentas más frecuentes más la conciencia pública intensificada han impulsado la demanda de cobertura de riesgo natural, elevando el crecimiento de primas de propiedad-cat por delante del PIB.

Última actualización de la página el: