Tamaño y Participación del Mercado de Energía de Italia

Análisis del Mercado de Energía de Italia por Mordor Intelligence

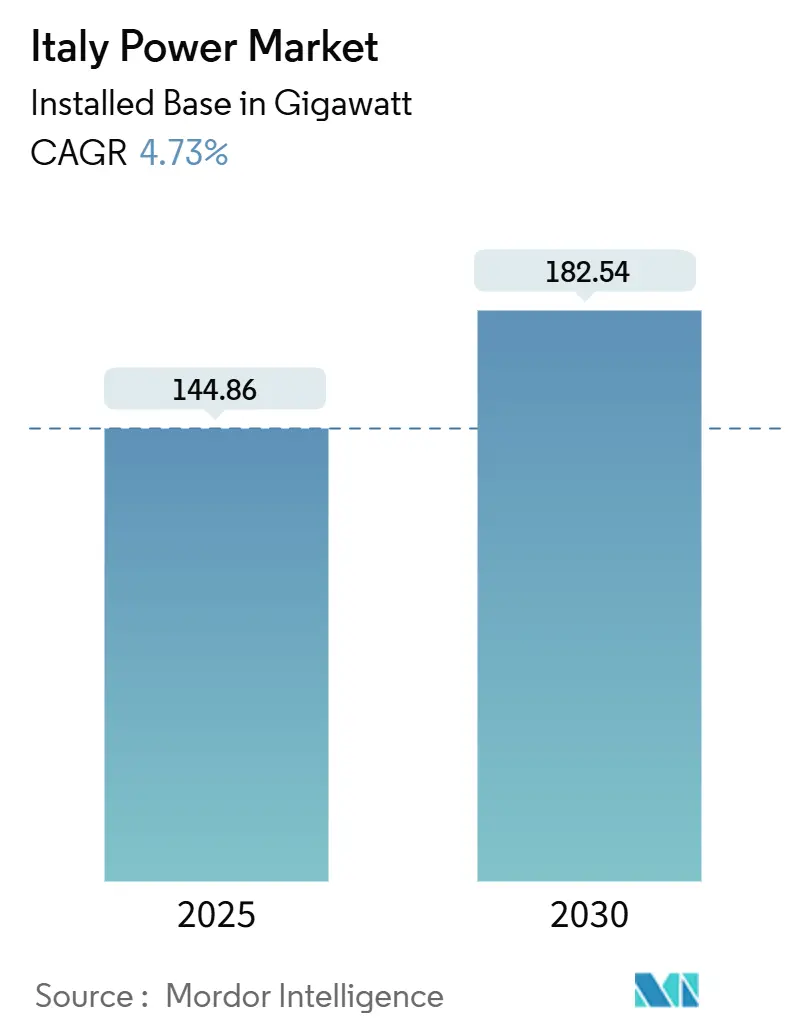

Se espera que el tamaño del Mercado de Energía de Italia en términos de base instalada crezca de 144,86 gigavatios en 2025 a 182,54 gigavatios para 2030, a una TCAC del 4,73% durante el período de pronóstico (2025-2030).

La expansión se ancla en el despliegue rápido de energía renovable, gasto de modernización de red de EUR 23 mil millones hasta 2030, y diversificación deliberada del gas ruso. La generación renovable satisfizo un récord del 41,2% de la demanda nacional de electricidad en 2024, liderada por un aumento del 19,3% en la producción solar y una recuperación del 30,4% en la generación hidro.[1]Terna S.p.A., "2024 Market Outlook," terna.it El gas natural permanece como el recurso despachable dominante, pero los permisos simplificados bajo el Decreto Legislativo 199/2021 y los acuerdos corporativos de compra de energía están acelerando las adiciones fotovoltaicas. Las subastas de baterías a escala de red programadas para septiembre de 2025 desbloquearán 9 GW de almacenamiento para 2030, apoyando aún más las renovables intermitentes. Los precios mayoristas persistentemente altos-143,03 EUR/MWh en enero de 2025-subrayan la urgencia de diversificación del suministro y renovables de costo estable.[2]Mercato Elettrico, "PUN Prices January 2025," mercatoelettrico.org

Puntos Clave del Informe

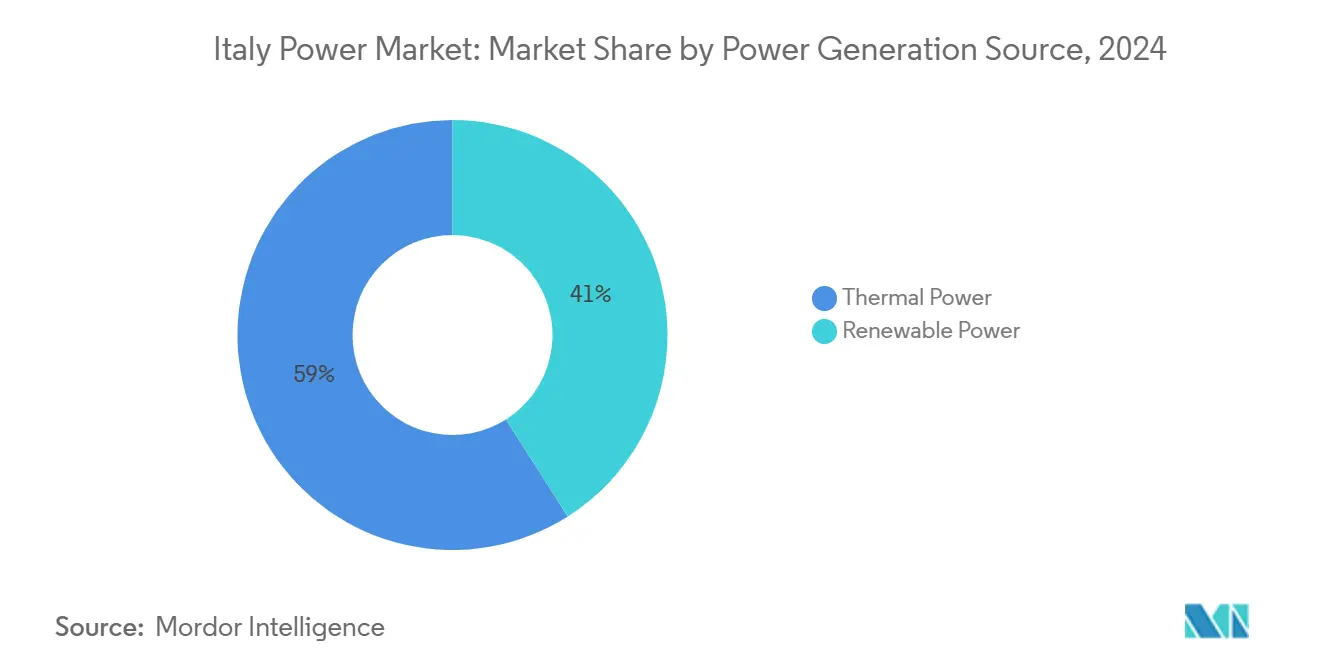

- Por fuente de generación, la energía térmica retuvo el 59% de la participación del mercado de energía de Italia en 2024, mientras que las renovables están establecidas para registrar una TCAC del 5,32% hasta 2030.

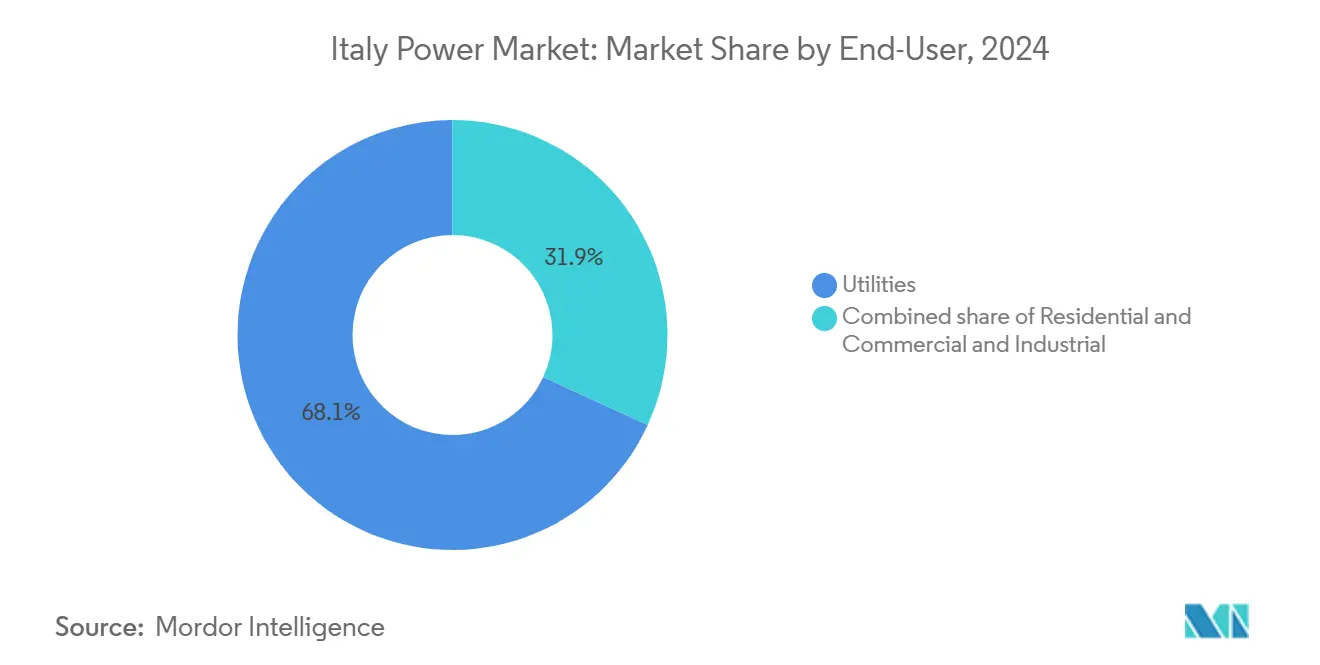

- Por usuario final, el segmento de servicios públicos lideró con un 68,12% de participación de ingresos en 2024, mientras que se proyecta que el segmento residencial avance a una TCAC del 12,89% entre 2025 y 2030.

- Enel, Edison, A2A y ERG representaron colectivamente una participación importante de la capacidad de generación en 2024, reflejando un panorama competitivo moderadamente concentrado.

Tendencias e Insights del Mercado de Energía de Italia

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Reformas de Permisos Aceleradas bajo el Decreto Legislativo 199/2021 | +1.2% | Nacional, con implementación más rápida en regiones del norte | Mediano plazo (2-4 años) |

| Subastas del Mercado de Capacidad de Baterías a Escala de Red (Terna) | +0.8% | Nacional, concentrado en el sur de Italia | Mediano plazo (2-4 años) |

| Eliminación Gradual del Carbón para 2025 Creando Brecha de Capacidad | +0.9% | Nacional, particularmente Cerdeña y plantas de carbón continentales | Corto plazo (≤ 2 años) |

| Proyectos HVDC Financiados por REPowerEU (ej., Tyrrhenian Link) | +0.6% | Sur de Italia, Sicilia, Cerdeña | Largo plazo (≥ 4 años) |

| Aumento de PPAs Corporativos entre Marcas de Lujo y FMCG | +0.4% | Nacional, concentrado en regiones industriales | Corto plazo (≤ 2 años) |

| Estímulo Superbonus 110% para PV en Azoteas | +0.3% | Nacional, mayor adopción en el norte de Italia | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Reformas de Permisos Aceleradas bajo el Decreto Legislativo 199/2021

La implementación del Decreto Legislativo 199/2021 ha recortado los plazos de autorización para proyectos renovables en aproximadamente un tercio, gracias a portales de permisos digitalizados y zonificación más clara de "áreas adecuadas". Se elevaron los límites de capacidad fotovoltaica y se estrecharon las zonas de amortiguamiento de parques eólicos, impulsando volúmenes de aplicación en 2024. Las regiones del norte autorizan proyectos más rápido debido a mayor capacidad administrativa y mayor disponibilidad de instaladores certificados. El decreto FER2 de agosto de 2024 complementó la reforma introduciendo contratos bidireccionales por diferencias para energía eólica marina, apuntando a 4,6 GW para 2028. Los cuellos de botella restantes giran en torno a evaluaciones de impacto ambiental para proyectos que exceden 30 MW, sin embargo el marco general está reduciendo barreras de inversión y acelerando la transición del mercado de energía de italia.

Subastas del Mercado de Capacidad de Baterías a Escala de Red (Terna)

El mecanismo MACSE de Terna es el primer mercado dedicado de capacidad de almacenamiento de Europa, apuntando a contratar 9 GW para 2030 a través de subastas de pago por oferta de 15 años. Las adiciones de baterías alcanzaron 2,1 GW en 2024, representando más de la mitad de nuevas conexiones de red. La subasta inaugural de septiembre de 2025 adjudicará 10 GWh, atrayendo desarrolladores internacionales que buscan certeza de ingresos. El sur de Italia ofrece spreads de arbitraje superiores debido a alto recorte renovable, mientras que las zonas industrializadas del norte requieren almacenamiento para reducción de picos y soporte de frecuencia. El diseño de subasta complementa las necesidades del mercado de energía de italia monetizando capacidad, energía y servicios auxiliares, permitiendo al almacenamiento actuar como el habilitador crítico para mayor penetración renovable.

Eliminación Gradual del Carbón para 2025 Creando Brecha de Capacidad

Italia cerrará casi 7 GW de capacidad de carbón para 2025, excepto por unidades sardas limitadas retrasadas a 2026-2028. La participación del carbón cayó al 1,3% de la generación en 2024, dejando a las turbinas de gas natural cubrir las brechas de confiabilidad. Cuatro nuevas plantas CCGT totalizando 3,4 GW más 0,7 GW de mejoras están programadas antes de 2026. La estrategia salvaguarda la adecuación a corto plazo pero eleva riesgos de activos varados a medida que las renovables siguen escalando. La electrificación creciente de industria y transporte amplía aún más la brecha de suministro, reforzando la necesidad de construcciones aceleradas de solar, eólica y almacenamiento a través del mercado de energía de italia.

Proyectos HVDC Financiados por REPowerEU (Tyrrhenian Link)

El Tyrrhenian Link de EUR 1 mil millones conectará Sicilia y Cerdeña con la Italia continental a través de un cable HVDC de 1.000 MW, comenzando la instalación en febrero de 2025.[3]Siemens Energy, "Tyrrhenian Link Press Release," siemens-energy.com El proyecto es parte del plan de EUR 23 mil millones de Terna para elevar la capacidad de transferencia entre zonas de 16 GW a 39 GW para 2030. Los flujos norte-sur mejorados reducirán los spreads de precios regionales y desbloquearán las renovables del sur para consumo nacional. Proyectos HVDC paralelos como Adriatic Link y ELMED integrarán el mercado de energía de italia con redes balcánicas y del norte de África, consolidando el papel del país como centro energético mediterráneo.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Congestión de Red en Apulia y Sicilia (≥36 meses de Retrasos) | -1.1% | Sur de Italia, particularmente Apulia y Sicilia | Mediano plazo (2-4 años) |

| Sub-realización de Licitación Eólica Marina (Adriático) | -0.6% | Regiones costeras del Adriático | Largo plazo (≥ 4 años) |

| Exposición de Importación de Gas a Choques Geopolíticos (≈90%) | -0.8% | Nacional | Corto plazo (≤ 2 años) |

| Litigios de Permisos Relacionados con Paisaje para Parques Eólicos | -0.4% | Nacional, concentrado en áreas protegidas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Congestión de Red en Apulia y Sicilia (≥36 meses de Retrasos)

Más de 348 GW de proyectos renovables esperan interconexión, empequeñeciendo el sistema actual de 137,53 GW. Apulia y Sicilia sufren las colas más largas, con desarrolladores esperando más de 36 meses para acceso a red. El cuello de botella surge de corredores de transmisión norte débiles y aprobaciones ambientales complejas para nuevas líneas. El plan quinquenal de EUR 16,5 mil millones de Terna asigna financiamiento significativo para aliviar la congestión del sur, sin embargo los tiempos de construcción permanecen prolongados. Los retrasos elevan costos de capital, erosionan competitividad de PPA y ralentizan construcciones solares y eólicas, restringiendo las perspectivas de crecimiento del mercado de energía de italia.

Sub-realización de Licitación Eólica Marina (Adriático)

Italia posee 157,32 TWh/año de potencial eólico marino, pero capacidad limitada autorizó subastas debido a litigios ambientales y concesiones marítimas prolongadas. Las licitaciones del Adriático repetidamente no alcanzan objetivos, desviando capital al Reino Unido y España. Restricciones de cadena de suministro para fundaciones flotantes y conexión de red. El decreto FER2 introdujo CfDs bidireccionales, sin embargo la claridad de permisos y derechos de lecho marino permanecen sin resolver. La sub-realización de energía eólica marina recorta diversificación y fuerza mayor dependencia en renovables terrestres y gas importado dentro del mercado de energía de italia.

Análisis de Segmentos

Por Fuente de Generación de Energía: Dominio del Gas en Medio de Aceleración Solar

La generación de energía térmica controló el 59% del tamaño del mercado de energía de Italia en 2024, suministrando carga base flexible y servicios de equilibrio.[4]Politecnico di Torino Energy Center, "Italy's Gas Dependency Update 2024," energycenter.polito.it Las renovables, aunque representando aproximadamente el 41% de la generación, se expanden más rápido a una TCAC del 5,32% hasta 2030 bajo precios de módulos en declive y permisos simplificados. La contribución hidroeléctrica se recuperó al 35% de la producción renovable después de condiciones más húmedas en 2024, y la eólica alcanzó el 20% de la capacidad renovable con potencial marino significativo. El carbón se deslizó al 1,3% de la producción total y saldrá para 2025.

El crecimiento solar debe mucho a PPAs corporativos y proyectos a escala de servicios públicos, sin embargo la canibalización de precios impulsa a Enel a inclinar su mezcla de nueva construcción hacia 5,7 GW de eólica versus 3,2 GW de solar para 2027. La biomasa y geotérmica proporcionan capacidad renovable de carga base, que es cada vez más valiosa a medida que el carbón se retira y los costos del gas aumentan. La participación del mercado de energía de italia del gas despachable puede declinar más allá de 2028 a medida que el almacenamiento y respuesta de demanda escalen, pero su papel permanece fundamental hasta que enlaces HVDC y baterías neutralicen la intermitencia.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Liderazgo de Servicios Públicos con Impulso Residencial

El segmento de servicios públicos mantuvo el 68,12% de participación del mercado de energía de Italia en 2024, reflejando control de grandes flotas de generación y franquicias de distribución reguladas. La demanda residencial, sin embargo, se pronostica que registre una TCAC del 12,89% entre 2025 y 2030, la más rápida entre clases de clientes. La solar distribuida en azoteas, esquemas de energía comunitaria y bombas de calor electrificadas impulsan este aumento. Los PPAs corporativos que exceden 4 GW para 2025 ilustran el apetito comercial-industrial por adquisición renovable directa.

La liberalización del mercado movió 4,5 millones de clientes regulados a suministro competitivo en 2024, abriendo ganancias de participación para multi-servicios digitales. El incentivo Superbonus 110% terminó en febrero de 2023, pero dejó un legado de 1 GW de instalaciones de almacenamiento residencial que mejoran el autoconsumo. Energy Release 2.0 permite a empresas intensivas en energía asegurar contratos de 36 meses a 65 EUR/MWh, impulsando competitividad industrial mientras manda adiciones renovables. Los servicios públicos están respondiendo con integración vertical y despliegues de medidores inteligentes para defender márgenes en un mercado de energía de italia cada vez más centrado en prosumidores.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

El sur de Italia posee abundante irradiación solar y recursos eólicos terrestres, generando electricidad renovable excedente pero enfrentando cuellos de botella de transmisión que amplían los spreads de precios regionales. Sicilia y Cerdeña dependen del Tyrrhenian Link para evacuar generación excedente e importar soporte continental durante períodos de baja producción, un paso que debería reducir el recorte una vez que el cable esté operativo para 2030. Apulia alberga el clúster más denso de Italia de proyectos solares y eólicos a escala de servicios públicos, pero la congestión de red aplaza la puesta en servicio por al menos 36 meses, diluyendo rendimientos de desarrolladores.

Italia central se beneficia de reservorios hidro legacy que proporcionaron estabilidad durante la sequía 2022-2023 e impulsaron producción en 30,4% en 2024. Estas plantas apoyan regulación de frecuencia esencial para integrar más generación intermitente a través del mercado de energía de italia. Las regiones del norte permanecen pesadas en consumo debido a clústeres industriales en Lombardía, Veneto y Emilia-Romagna. La eficiencia administrativa permite permisos más rápidos, explicando por qué la adopción de PV en azoteas bajo el programa Superbonus se inclinó al norte. No obstante, disponibilidad limitada de tierra y restricciones de paisaje más estrictas ralentizan renovables a gran escala al norte del río Po.

Las zonas costeras a lo largo de los mares Adriático y Tirreno muestran tuberías emergentes de energía eólica marina como el proyecto flotante de Med Wind. Los retrasos en planificación espacial marítima y procedimientos EIA obstaculizan capacidad a corto plazo, pero CfDs FER2 exitosos podrían acelerar construcción post-2027. Las interconexiones transfronterizas con Francia, Suiza, Eslovenia y Túnez elevarán flexibilidad de importación-exportación de 16 GW a 39 GW, posicionando el mercado de energía de italia como centro comercial mediterráneo y reduciendo dependencia en gas por tubería.

Panorama Competitivo

La competencia del mercado de energía de Italia es moderada, con los cinco principales generadores manteniendo aproximadamente más del 50% de capacidad en 2024. Enel retuvo liderazgo a pesar de una caída de ingresos del 17,4% a EUR 78,947 mil millones, derivada de menor despacho térmico y rotación minorista liberalizada. Terna aprovecha su base de activos regulados para invertir más de EUR 3 mil millones anualmente en mejoras de red, sustentando seguridad energética nacional. Edison, A2A y ERG persiguen integración vertical y expansión renovable para compensar presión de márgenes de precios mayoristas volátiles.

Los entrantes digitales como eVISO aplican pronósticos de demanda impulsados por IA para ganar clientes PYME, proyectando TCAC del 40% en márgenes brutos hasta 2027. Las asociaciones están reformando estrategia: Sosteneo y Enel acordaron en junio de 2024 desplegar 1,7 GW de almacenamiento de baterías, subrayando el almacenamiento como el próximo campo de batalla. La compra de EUR 5,8 mil millones de Italgas de 2i Rete Gas expande su huella de distribución de gas y destaca consolidación continua. Las oportunidades de espacio en blanco yacen en electrolizadores de hidrógeno, gestión de energía comunitaria y almacenamiento detrás del medidor, donde incentivos regulatorios favorecen desarrolladores ágiles sobre incumbentes cargados por activos legacy.

La intensidad competitiva también está moldeada por la remoción del tope de precios en enero de 2024 para 4,5 millones de hogares, provocando que servicios públicos agrupen banda ancha, carga EV y arrendamiento de PV en azoteas en ofertas híbridas que mejoran adhesión. Las principales petroleras internacionales como TotalEnergies entraron a través de la adquisición de EUR 1,57 mil millones del Grupo VSB para diversificar de hidrocarburos. Estos movimientos señalan un pivote hacia portafolios integrados y bajos en carbono en la industria energética de Italia.

Líderes de la Industria Energética de Italia

-

Enel SpA

-

Edison SpA

-

A2A SpA

-

ERG SpA

-

Terna SpA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Comenzó el tendido de cables en el Tyrrhenian Link, el proyecto HVDC de 1.000 MW que conecta Sicilia, Cerdeña e Italia continental.

- Diciembre 2024: TotalEnergies compró VSB Group por EUR 1,57 mil millones, añadiendo 3 GW de activos italianos gestionados y 18 GW de pipeline.

- Diciembre 2024: SUSI Partners adquirió control total de Genera Group, profundizando su presencia de servicios renovables.

- Julio 2024: Sosteneo y Enel firmaron una asociación de almacenamiento de baterías de 1,7 GW.

Alcance del Informe del Mercado de Energía de Italia

El alcance del informe del mercado energético italiano incluye:

| Energía Térmica (Gas Natural, Petróleo, Carbón) |

| Energía Renovable (Solar, Eólica, Hidro, Geotérmica, etc) |

| Servicios Públicos |

| Residencial |

| Comercial e Industrial |

| Generación de Energía por Fuente | Energía Térmica (Gas Natural, Petróleo, Carbón) |

| Energía Renovable (Solar, Eólica, Hidro, Geotérmica, etc) | |

| Por Usuario Final | Servicios Públicos |

| Residencial | |

| Comercial e Industrial |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de energía de italia?

El tamaño del mercado de energía de italia alcanzó 137,53 GW en 2024 y se proyecta que suba a 182,54 GW para 2030 con una TCAC del 4,73%.

¿Qué fuente de generación tiene la mayor participación del mercado de energía de italia?

El gas natural es dominante con un 45-50% de participación del mercado de energía de italia en 2024, reflejando su papel en el equilibrio de las renovables intermitentes.

¿Qué tan rápido está creciendo la energía solar en el sector energético de Italia?

Se pronostica que la capacidad solar fotovoltaica crezca a una TCAC del 10-11,5% hasta 2030, la más rápida entre las fuentes de generación.

¿Qué proyectos de infraestructura son críticos para la confiabilidad de la red?

Los proyectos clave incluyen el cable HVDC Tyrrhenian Link de 1.000 MW y el plan de modernización de la red de Terna por EUR 23 mil millones, ambos esenciales para los flujos de energía norte-sur.

¿Cómo afectará la eliminación gradual del carbón a la seguridad del suministro?

El retiro de 7 GW de carbón para 2025 crea una brecha de capacidad a corto plazo llenada por nuevas turbinas de gas y adiciones aceleradas de renovables más almacenamiento.

¿Quiénes son las empresas líderes en el mercado de energía de italia?

Enel, Edison, A2A, ERG y Terna son los principales actores, controlando juntos aproximadamente el 55% de los activos de generación y transmisión.

Última actualización de la página el: