Tamaño y Participación del Mercado de Café Listo para Beber (rtd) de India

Análisis del Mercado de Café Listo para Beber (rtd) de India por Mordor inteligencia

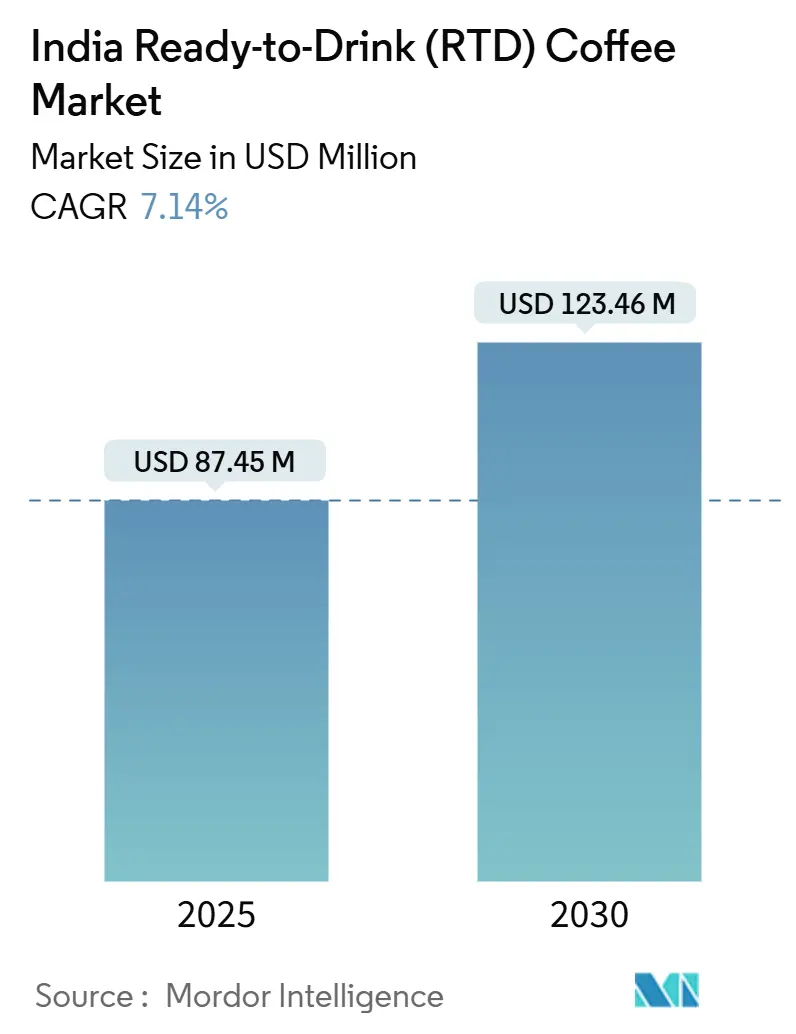

Se estima que el mercado de Café Listo para Beber de India será de 87,45 millones de USD en 2025 y se proyecta que crezca un una TCAC del 7,14% de 2025-2030, alcanzando 123,46 millones de USD en 2030. Esta trayectoria de crecimiento refleja un cambio fundamental en los patrones de consumo de bebidas indias, donde el dominio tradicional del chai enfrenta una competencia creciente de formatos de café orientados un la conveniencia. La Junta del Café de India informó que el consumo doméstico de café aumentó un 191.000 toneladas en 2023, con el café instanteáneo representando una participación significativa del consumo total[1]Fuente: Junta del Café de India, "Consumo Doméstico de Café", www.indiacoffee.org. Las iniciativas gubernamentales que apoyan las exportaciones de café con valor agregado han fortalecido simultáneamente la capacidad de procesamiento doméstico, creando ventajas del lado de la oferta para los fabricantes de rtd. El surgimiento de variantes de café rtd funcional con proteína mi ingredientes que mejoran la salud crea competencia entre las categorícomo de bebidas. Las limitaciones de la logística de cadena de frío más todoá de las ciudades de nivel 2 resultan en un desarrollo de mercado desigual, con áreas urbanas experimentando innovación rápida mientras las regiones rurales permanecen desatendidas. La preferencia cultural por el café recién preparado, particularmente en el sur de India, presenta oportunidades para la expansión del mercado un través del desarrollo de productos dirigidos y estrategias de distribución.

Conclusiones Clave del Informe

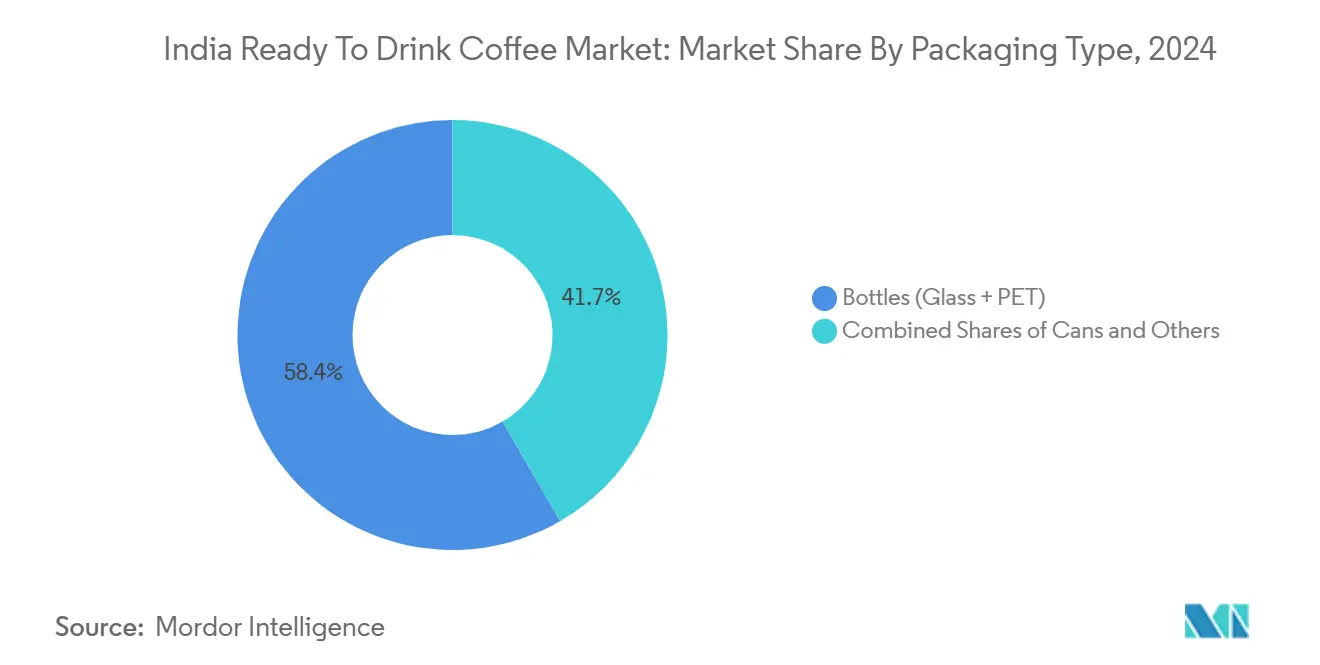

- Por Tipo de Envase, las Botellas (vidrio y mascota) dominan con el 58,35% de participación de mercado en 2024, las Latas son el segmento de crecimiento más rápido con 9,34% TCAC (2025-2030).

- Por Tipo de Producto, las variantes de latte/cappuccino helado tienen el 43,52% de participación de mercado en 2024, el café rtd Nitro es el de crecimiento más rápido con 10,64% TCAC (2025-2030).

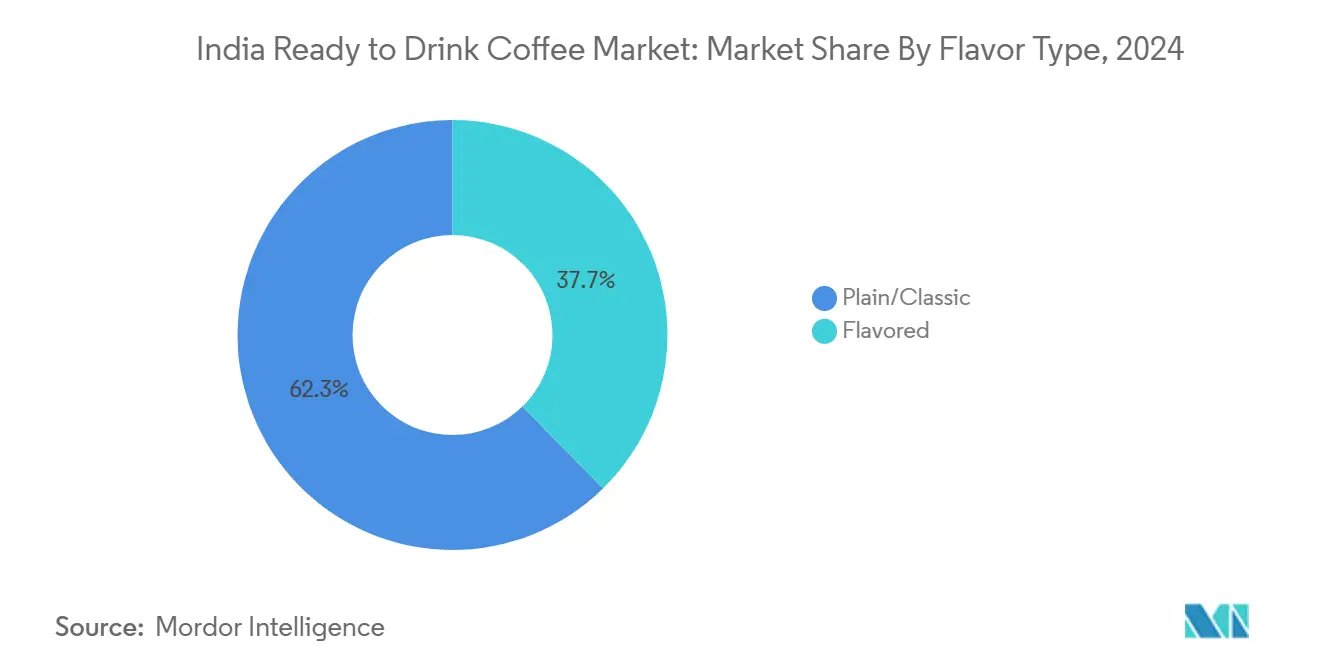

- Por perfil de sabor, las variantes naturales y clásicas mantienen el 62,34% de participación de mercado en 2024, las variantes con sabor son las de crecimiento más rápido con 13,54% TCAC (2025-2030).

- Por base de Ingredientes, las formulaciones basadas en lácteos dominan con el 64,74% de participación de mercado en 2024, mientras que las alternativas basadas en plantas son las de crecimiento más rápido con 11,53% TCAC (2025-2030).

- Por Precio, los productos del mercado masivo comandan el 71,31% de participación de mercado en 2024, mientras que los segmentos de primera calidad están creciendo al 9,83% TCAC (2025-2030).

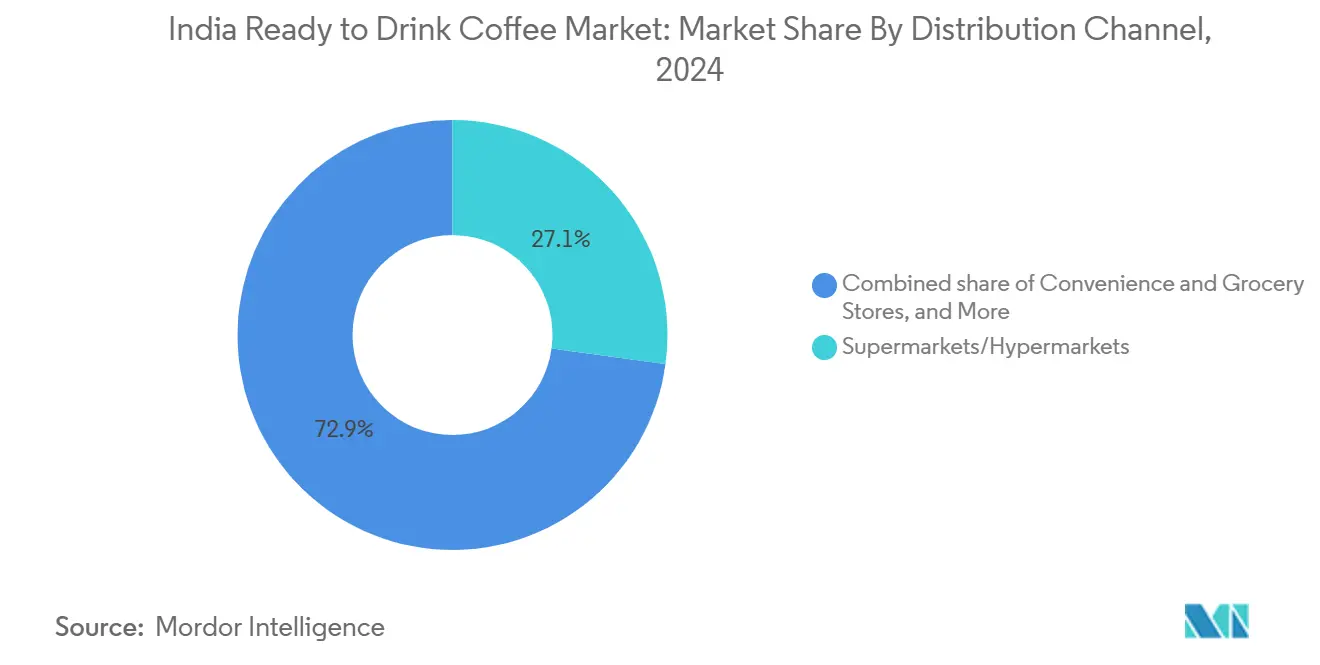

- Por Canales de Distribución, los supermercados/hipermercados mantienen el 27,15% de participación de mercado en 2024, las tiendas de venta minorista en línea son las de crecimiento más rápido con 12,58% TCAC (2025-2030).

- Por Región, el Sur de India lidera con el 34,46% de participación de mercado en 2024, el Norte de India es la región de crecimiento más rápido con 11,05% TCAC (2025-2030).

Tendencias mi Insights del Mercado de Café Listo para Beber (rtd) de India

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronósticos TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de la Conveniencia y Consumo En Movimiento | +1.2% | Nacional, con ganancias tempranas en Mumbai, Delhi, Bangalore | Mediano plazo (2-4 unños) |

| Gasto Aumentado en Actividades de Publicidad y Promoción | +0.8% | Centros urbanos en todas las regiones | Corto plazo (≤ 2 unños) |

| La Innovación de Productos Experimenta un Aumento Notable | +1.5% | Núcleo del Sur de India, expansión al Oeste y Norte de India | Mediano plazo (2-4 unños) |

| Impulso Gubernamental para Exportaciones de Café con Valor Agregado Impulsando la Capacidad de Procesamiento Doméstico | +0.9% | Centros de producción de Karnataka, Kerala, Tamil Nadu | Largo plazo (≥ 4 unños) |

| Crecimiento Ascendente del Comercio Electrónico | +1.3% | Ciudades de Nivel 1 y Nivel 2 un nivel nacional | Corto plazo (≤ 2 unños) |

| Aumento de las Culturas del Café entre los Consumidores de la Generación Z | +1.1% | Áreas metropolitanas con alta población joven | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Aumento de la Conveniencia y Consumo En Movimiento

El crecimiento en la movilidad urbana ha aumentado la demanda de bebidas listas para beber (rtd), particularmente entre profesionales que trabajan en ciudades metropolitanas. La transición de las cafeterícomo tradicionales un opciones de bebidas portáazulejos se alinea con horarios ocupados y arreglos de trabajo flexibles. La conveniencia y accesibilidad de las bebidas rtd las convierten en una opción atractiva para los consumidores que necesitan refrescarse rápidamente durante su viaje diario o horas de trabajo. Tata consumidor productos registró un 17% de crecimiento en volumen en su segmento rtd para 2025, demostrando una mayor preferencia del consumidor por formatos convenientes según los aspectos financieros destacados de Tata consumidor productos. Los edificios de oficinas y centros de tránsito sirven como puntos de consumo clave donde el café rtd proporciona una alternativa un los vendedores de té tradicionales. La disponibilidad de bebidas rtd en estos lugares asegura fácil acceso para los consumidores durante las horas pico. Este patrón de consumo se ha expandido más todoá de las principales ciudades hacia ubicaciones de Nivel 2, impulsado por la creciente presencia corporativa y las prácticas laborales en evolución. La adopción de bebidas rtd en ciudades más pequeñcomo refleja las preferencias cambiantes de los consumidores y los estilos de vida modernizados en toda la India urbana.

Gasto Aumentado en Actividades de Publicidad y Promoción

Las inversiones en construcción de marca se están intensificando un medida que las empresas reconocen la necesidad de educar un los consumidores sobre los beneficios del café rtd sobre las alternativas tradicionales. La asociación de Nestlé con Starbucks en febrero de 2025 para la distribución minorista representa un cambio estratégico hacia enfoques de marketing de bienes de consumo en lugar de promoción centrada en cafeterícomo. El gasto en marketing digital es particularmente pronunciado un medida que las marcas se dirigen un demografícomo más jóvenes un través de plataformas de redes sociales y asociaciones con influencers. Las empresas en el mercado de café listo para beber (rtd) están adoptando cada vez más estrategias de respaldo de celebridades y posicionamiento de primera calidad para mejorar la visibilidad de la marca y la presencia en el mercado. Por ejemplo, Blue Tokai recibió inversión de la actriz Deepika Padukone en 2023, demostrando la creciente intersección de las industrias del entretenimiento y las bebidas. Las campañcomo de marketing se enfocan en asociaciones de estilo de vida y mensajes aspiracionales para posicionar el café rtd como una opción de bebida contemporánea, alejándose de la publicidad tradicional centrada en el producto que enfatiza el sabor o el contenido de cafeína.

La Innovación de Productos Experimenta un Aumento Notable

Los avances en métodos de preparación y nuevos formatos de empaque están impulsando la diferenciación de productos en el segmento de café helado. Los sistemas de filtración avanzados, la preparación controlada por temperatura y las técnicas de extracción innovadoras están transformando los procesos de producción. KCROASTERS fue pionero en la producción comercial de café de preparación en frío en India utilizando procesos de remojo de 24 horas, estableciendo nuevos estándares de calidad en el mercado. El mercado se ha expandido para incluir café infusionado con nitrógeno y bebidas mejoradas con proteína, atrayendo un consumidores conscientes de la salud que buscan mejor sabor y beneficios nutricionales. Las empresas están desarrollando diversos perfiles de sabor, incluyendo variedades regionales y estacionales, un través de extensas inversiones en investigación y desarrollo. Esto incluye experimentar con diferentes orígenes de granos de café, técnicas de tostado y métodos de infusión de sabor para crear ofertas de productos únicas.

Impulso Gubernamental para Exportaciones de Café con Valor Agregado Impulsando la Capacidad de Procesamiento Doméstico

Las iniciativas de la Junta del Café de India para promover exportaciones con valor agregado han creado beneficios secundarios para la producción doméstica de rtd un través de infraestructura de procesamiento mejorada. Las exportaciones de café alcanzaron 1,29 mil millones de USD en el ejercicio fiscal 2023-24, casi duplicándose desde 719,42 millones de USD en 2020-21, con demanda creciente de productos procesados, según el Ministerio de Comercio mi Industria[2]Fuente: Ministerio de Comercio mi Industria, "El Café Indio Genera Demanda Global", www.pib.gov.en . El Proyecto Integrado de Desarrollo del Café (ICDP) se enfoca en mejorar los rendimientos y expandir el cultivo en regiones no tradicionales, creando seguridad de suministro para los fabricantes de rtd. Los programas de certificación gubernamental mejoran los estándares de calidad que benefician tanto un los mercados de exportación como domésticos, con la Junta del Café introduciendo nuevas certificaciones nacionales para productores, según datos del mundo café portal de 2025. Estas iniciativas políticas reducen los costos de materias primas y mejoran la confiabilidad de la cadena de suministro para los productores de café rtd.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronósticos TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alta Cantidad de Azúauto HFSS Limitando el Crecimiento del Café Helado | -0.7% | Nacional, con aplicación más estricta en áreas urbanas | Corto plazo (≤ 2 unños) |

| Brechas en la Logística de Cadena de Frío Más todoá de las Ciudades de Nivel 2 Inflan los Costos de Deterioro | -1.1% | Áreas rurales y semiurbanas en todas las regiones | Mediano plazo (2-4 unños) |

| El Café rtd Enfrenta Fuerte Competencia por Espacio en Estantes de Alternativas Emergentes | -0.6% | Canales de comercio moderno en áreas metropolitanas | Corto plazo (≤ 2 unños) |

| Preferencia Cultural por Café Recién Preparado en India | -0.9% | Principalmente Sur de India, con expansión un otras regiones | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Alta Cantidad de Azúcar HFSS Limitando el Crecimiento del Café Helado

Los requisitos de etiquetado obligatorio de FSSAI para contenido alto en grasa, sal y azúauto en fuentes negritas crean conciencia del consumidor que podríun limitar el crecimiento de variantes de café rtd con alto contenido de azúauto. El marco regulatorio requiere una clara exhibición de información nutricional, potencialmente disuadiendo un consumidores conscientes de la salud de formulaciones con alto contenido de azúauto. Las empresas deben reformular productos o aceptar menor atractivo del mercado, creando costos de desarrollo y posibles compromisos de sabor. La prohibición de la terminologíun "bebida saludable" en plataformas de comercio electrónico restringe unún más la flexibilidad de marketing para productos de café funcional. Estas regulaciones se alinean con las iniciativas gubernamentales para combatir enfermedades no transmisibles pero crean cargas de cumplimiento para fabricantes que buscan atractivo del mercado masivo un través de variantes endulzadas.

Brechas en la Logística de Cadena de Frío Más Allá de las Ciudades de Nivel 2 Inflan los Costos de Deterioro

Las limitaciones en la infraestructura de logística de cadena de frío crean desafíos de distribución significativos, aumentando los costos operativos y restringiendo la penetración del mercado en ciudades más pequeñcomo y áreas rurales. Las interrupciones en el suministro de energíun y el aumento de los costos de combustible intensifican unún más estos desafíos de distribución, afectando particularmente un los productos de café listo para beber (rtd) basados en lácteos que requieren refrigeración consistente un lo largo de toda la cadena de suministro. Mientras que el sector logístico contribuye con el 13-14% al PIB de India, los jugadores organizados tienen solo el 5,5-6% de participación de mercado, indicando ineficiencias estructurales sustanciales y fragmentación en el mercado, según datos de India Brand equidad Foundation de 2024[3]Fuente: India Brand equidad Foundation, "Transformando el sector Logístico de India: Desafíos y Oportunidades", www.ibef.org. Aunque las iniciativas gubernamentales bajo PM Gati Shakti buscan abordar estas brechas de infraestructura un través de conectividad mejorada y modernización de redes logísticas, los cronogramas de implementación se extienden más todoá de las necesidades inmediatas del mercado, potencialmente impactando la trayectoria de crecimiento del segmento de café rtd.

Análisis de Segmentos

Por Tipo de Envase: Las Botellas Lideran a Pesar de la Innovación en Latas

Las botellas (vidrio y mascota combinadas) comandaron el 58,35% de participación de mercado en 2024, reflejando la preferencia del consumidor por empaques reutilizables y oportunidades de posicionamiento de primera calidad. Las botellas de vidrio particularmente atraen un consumidores conscientes de la salud que buscan almacenamiento libre de químicos, mientras que las variantes mascota ofrecen ventajas de costo y flexibilidad de distribución. Las latas representan el segmento de crecimiento más rápido al 9,34% TCAC hasta 2030, impulsado por factores de conveniencia y capacidades de vida útil extendida que reducen las dependencias de cadena de frío.

Los cartones mantienen una posición estable en el mercado masivo un través de ventajas de costo, aunque el posicionamiento de primera calidad limitado restringe el potencial de crecimiento. Otros formatos de empaque, incluyendo bolsas y sistemas de dispensación innovadores, permanecen nicho pero ofrecen oportunidades de diferenciación para aplicaciones especializadas. La evolución del empaque refleja preocupaciones más amplias de sostenibilidad y requisitos de cumplimiento regulatorio. La adopción de latas de aluminio se acelera un través de ventajas de reciclaje y oportunidades de diferenciación de marca, particularmente entre consumidores ambientalmente conscientes. El empaque de vidrio de primera calidad permite el posicionamiento de lujo pero aumenta los costos de distribución y riesgos de rotura que limitan la penetración del mercado en áreas rurales.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles con la compra del informe

Por Tipo de Producto: Las Variantes Heladas Dominan la Línea de Innovación

Las variantes de latte y cappuccino helado aseguraron el 43,52% de participación de mercado en 2024, aprovechando perfiles de sabor familiares que facilitan la transición del consumidor desde formatos de café caliente tradicionales. Estos productos se benefician de preferencias de sabor establecidas mientras ofrecen ventajas de conveniencia sobre alternativas preparadas en cafeterícomo. El café rtd Nitro emerge como el segmento de crecimiento más rápido al 10,64% TCAC, dirigiéndose un consumidores de primera calidad que buscan experiencias sensoriales únicas y diferenciación de calidad percibida.

El café rtd de preparación en frío mantiene crecimiento estable un través del posicionamiento de especialidad y mensajes conscientes de la salud alrededor de niveles reducidos de acidez. Las variantes funcionales y mejoradas con proteína representan oportunidades emergentes, aunque los requisitos de educación del mercado limitan las tasas de adopción inmediata. La tecnologíun de infusión de nitro requiere inversiones en equipos especializados pero permite estrategias de precios de primera calidad que mejoran la economíun unitaria. Los ingredientes funcionales como la mejora de proteína se dirigen un consumidores conscientes del aptitud física, aunque el cumplimiento regulatorio alrededor de las afirmaciones de salud crea restricciones de marketing bajo las directrices de FSSAI.

Por Perfil de Sabor: Las Preferencias Tradicionales Impulsan el Crecimiento con Sabor

Las variantes naturales y clásicas mantuvieron el 62,34% de participación de mercado en 2024, reflejando preferencias conservadoras del consumidor y expectativas de sabor establecidas en el mercado indio. Estos productos se benefician del atractivo amplio y procesos de producción simplificados que permiten el posicionamiento competitivo en costos. Las variantes con sabor demuestran la trayectoria de crecimiento más fuerte al 13,54% TCAC hasta 2030, impulsadas por demografícomo más jóvenes que buscan variedad y consumo experiencial. Las preferencias regionales de sabor crean oportunidades de localización, con empresas desarrollando variantes que incorporan sabores tradicionales indios y preferencias estacionales. La innovación en sistemas de saborizantes naturales aborda preocupaciones de salud mientras mantiene el atractivo del sabor un través de diversos segmentos de consumidores.

La estrategia de desarrollo de sabores enfatiza cada vez más la autenticidad y relevancia cultural en lugar de perfiles de sabor internacionales. Las empresas invierten en investigación de gustos regionales para desarrollar variantes que resuenen con las preferencias locales mientras mantienen el atractivo amplio del mercado. Los lanzamientos de sabores estacionales crean urgencia de compra y compromiso de marca, aunque la complejidad de producción aumenta los desafíos de gestión de inventario. Los sistemas de saborizantes naturales comandan precios de primera calidad pero requieren inversiones en la cadena de suministro en ingredientes especializados y procesos de control de calidad.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles con la compra del informe

Por Base de Ingredientes: Las Alternativas Basadas en Plantas Ganan Impulso

Las formulaciones basadas en lácteos dominaron con el 64,74% de participación de mercado en 2024, beneficiándose de cadenas de suministro establecidas y familiaridad del consumidor con métodos tradicionales de preparación de café. Estos productos aprovechan la infraestructura láctea robusta de India y ventajas de costo, aunque persisten desafíos de consistencia de calidad un través de proveedores regionales. Las alternativas de leche basada en plantas representan el segmento de crecimiento más rápido al 11,53% TCAC, impulsado por conciencia de salud, conocimiento de intolerancia un la lactosa y preocupaciones de sostenibilidad ambiental.

Las variantes de leche de avena y almendra particularmente atraen un consumidores urbanos que buscan posicionamiento de primera calidad y flexibilidad dietaética. La evolución de la base de ingredientes refleja cambios más amplios de tendencias dietaéticas hacia patrones de consumo basados en plantas entre demografícomo afluentes. Las empresas están lanzando nuevos productos en el mercado para satisfacer la demanda creciente. Por ejemplo, en noviembre de 2024, la marca aB café lanzó una gama de bebidas basadas en coco, incluyendo café basado en coco. Los productos están disponibles en 75 tiendas minoristas en toda India.

Por Posicionamiento de Precio: El Segmento Premium Impulsa la Creación de Valor

Los productos del mercado masivo comandaron el 71,31% de participación de mercado en 2024, reflejando la sensibilidad al precio entre los consumidores indios y la necesidad de puntos de entrada accesibles al consumo de café rtd. Estos productos compiten directamente con alternativas de bebidas tradicionales un través de estrategias de precios agresivas y redes de distribución amplias. Los segmentos de primera calidad demuestran crecimiento más fuerte al 9,83% TCAC hasta 2030, impulsados por consumidores afluentes que buscan diferenciación de calidad y prestigio de marca. El posicionamiento de primera calidad permite márgenes más altos que apoyan inversiones en innovación y actividades de construcción de marca.

La estrategia de segmentación de precios refleja patrones de desigualdad de ingresos y disposición variable un pagar un través de segmentos demográficos. El desarrollo del segmento de primera calidad requiere un equilibrio cuidadoso entre diferenciación de calidad y accesibilidad de precio para evitar la fragmentación del mercado. Las empresas invierten en ingredientes de primera calidad, empaque especializado y posicionamiento de marca para justificar primas de precio mientras mantienen el crecimiento de volumen.

Por Canal de Distribución: El Comercio Digital Transforma los Patrones de Acceso

Los supermercados mi hipermercados mantuvieron una participación de mercado del 27,15% en 2024, proporcionando acceso amplio al consumidor y oportunidades de compra por impulso un través de colocación estratégica y actividades promocionales. Estos canales ofrecen ventajas de gestión de inventario y patrones de compra del consumidor establecidos que apoyan volúmenes de ventas consistentes. Las tiendas de venta minorista en línea representan el canal de crecimiento más rápido al 12,58% TCAC hasta 2030, permitiendo relaciones directas con el consumidor y oportunidades de posicionamiento de primera calidad. Las tiendas de conveniencia y abarrotes mantienen rendimiento estable un través de ventajas de ubicación y ocasiones de compra frecuentes.

Otros canales, incluyendo máquinas expendedoras y tiendas de estaciones de servicio, ofrecen puntos de acceso especializados, aunque las limitaciones de volumen restringen el impacto general del mercado. La evolución de la distribución refleja comportamientos cambiantes de compras del consumidor y patrones de adopción digital un través de segmentos demográficos. Las plataformas de comercio electrónico permiten la expansión del mercado hacia ciudades de Nivel 2 y Nivel 3 donde la presencia de venta minorista física permanece limitada.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles con la compra del informe

Análisis Geográfico

El Sur de India posee una participación de mercado del 34,46% en 2024, respaldado por su cultura cafetera establecida y patrones de consumo que favorecen naturalmente la adopción de café rtd. El estatus de Karnataka y Kerala como estados principales productores de café ofrece beneficios de cadena de suministro y comprensión del consumidor sobre la calidad del café. Los centros urbanos de la región, particularmente Bangalore y Chennai, muestran ingresos disponibles más altos y preferencias de estilo de vida alineadas con productos de conveniencia. La herencia tradicional del café filtro ayuda un los consumidores un hacer la transición un formatos rtd, aunque las expectativas de calidad permanecen altas. Tata Starbucks se enfoca en los mercados del sur de India un través de productos localizados y adaptación cultural.

El Norte de India exhibe el crecimiento más rápido al 11,05% TCAC hasta 2030, impulsado por preferencias de bebidas en evolución entre consumidores jóvenes y creciente urbanización. La alta concentración corporativa de Delhi-NCR crea oportunidades de consumo en complejos de oficinas y centros de transporte. El cambio de la región del consumo tradicional de té presenta potencial de crecimiento un medida que la cultura del café se expande un través de cafeterícomo. Las condiciones climáticas frícomo apoyan el consumo de café rtd durante los meses de invierno. El apoyo gubernamental para el cultivo de café en áreas como Himachal Pradesh ofrece oportunidades de diversificación de la cadena de suministro.

El Oeste de India, con el centro financiero de Mumbai, muestra crecimiento estable un través del posicionamiento de primera calidad y consumo enfocado en la conveniencia. La base industrial de la región crea oportunidades de consumo en el lugar de trabajo en sectores manufactureros y de servicios. Las iniciativas de cultivo de café de Maharashtra apoyan el abastecimiento local y reducen los costos de transporte. El Este y Noreste de India muestran potencial de crecimiento un pesar de las limitaciones de infraestructura y preferencias tradicionales por el té. La India central mantiene rendimiento estable en centros urbanos, mientras que la penetración del mercado rural enfrenta desafíos de distribución y concienciación.

Panorama Competitivo

El mercado de café rtd en India exhibe concentración moderada con gigantes de bienes de consumo establecidos compitiendo junto con jugadores especializados de café y startups emergentes, creando un entorno competitivo dinámico. El panorama de estrategia competitiva revela una bifurcación entre enfoques impulsados por escala por parte de corporaciones multinacionales y estrategias enfocadas en diferenciación por marcas de café especializadas como Blue Tokai, que recientemente aseguró inversión de Verlinvest, señalando un mayor interés de inversores en el mercado de café en evolución de India, en septiembre de 2024.

Las oportunidades de espacio en blanco existen en varios segmentos subdesarrollados, incluyendo café rtd funcional con beneficios nutricionales unñadidos, formulaciones sin azúauto que abordan preocupaciones de salud, y perfiles de sabor regionalizados que atienden un preferencias de sabor locales. Las dinámicas competitivas están cada vez más moldeadas por la adopción de tecnologíun, con marcas digitales primero aprovechando modelos directos al consumidor y análisis de datos para obtener insights del consumidor que informan ciclos rápidos de innovación de productos. Los patrones de adopción de tecnologíun revelan enfoques divergentes, con jugadores tradicionales enfocándose en la eficiencia de manufactura y optimización de la cadena de suministro, mientras que los nuevos participantes enfatizan capacidades de marketing digital y comercio electrónico para eludir restricciones de venta minorista tradicionales.

Líderes de la Industria de Café Listo para Beber (rtd) de India

-

Starbucks Corporation

-

Nestle SA

-

Gujarat Co-Operative leche Marketing Federation (Amul)

-

Sleepy Owl café

-

Unilever Plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Nestlé s.un. introdujo productos de café listo para beber (rtd) de marca Starbucks en el mercado minorista de India. Esta iniciativa surge de la asociación global de Nestlé con Starbucks Corporation, que permite un Nestlé distribuir café empaquetado y bebidas de Starbucks más todoá de sus ubicaciones de cafeterícomo.

- Febrero 2025: Nestlé expandió su gama de café frío listo para beber Nescafé un India y la región de Medio Oriente y Norte de África (MENA). La gama Nescafé listo-un-beber incluye variedades de latte, cappuccino y mocha, junto con sabores de chocolate y caramelo.

- Octubre 2024: Tata consumidor productos expandió su línea de bebidas y lanzó Tata café Grand frío café. Los nuevos productos están disponibles en tres sabores: Caramelo Suizo, Vainilla Francesa y chocolate Belga. Estos están empaquetados en latas de 180ml y tienen un precio de Rs 70 cada una.

Alcance del Informe del Mercado de Café Listo para Beber (rtd) de India

El café listo para beber (rtd) se refiere un bebidas empaquetadas pre-preparadas que están listas para el consumo al momento de la compra.

El mercado indio de café listo para beber está segmentado por tipo de empaque, tipo de producto, tipo de sabor, base de ingredientes, posicionamiento de precio, canales de distribución, y región. Por tipo de empaque, el mercado está segmentado en botellas, latas, cartones, y otros. Las botellas están además segmentadas en botellas de vidrio y botellas mascota. Por tipo de producto, el mercado está segmentado en café rtd de preparación en frío, latte helado/cappuccino, café rtd nitro, y café rtd funcional/mejorado con proteína. Por perfil de sabor, el mercado está segmentado en natural/clásico y con sabor. Por base de ingredientes, el mercado está segmentado en basado en lácteos y leche basada en plantas. Por posicionamiento de precio, el mercado está segmentado en masivo y de primera calidad. Por canales de distribución, el mercado está segmentado en supermercados/hipermercados, tiendas de conveniencia y abarrotes, tiendas de venta minorista en línea, y otros (máquinas expendedoras, tiendas de estaciones de servicio, etc). Por región, el mercado está segmentado en Norte de India, Oeste de India, Sur de India, Este y Noreste de India, mi India central.

El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Botellas | Botellas de Vidrio |

| Botellas PET | |

| Latas | |

| Cartones | |

| Otros |

| Café RTD de Preparación en Frío |

| Latte Helado / Cappuccino |

| Café RTD Nitro |

| Café RTD Funcional / Mejorado con Proteína |

| Natural/Clásico |

| Con Sabor |

| Basado en Lácteos |

| Leche Basada en Plantas |

| Masivo |

| Premium |

| Supermercados / Hipermercados |

| Tiendas de Conveniencia y Abarrotes |

| Tiendas de Venta Minorista en Línea |

| Otros (Máquinas Expendedoras, Tiendas de Estaciones de Servicio, etc) |

| Norte de India |

| Oeste de India |

| Sur de India |

| Este y Noreste de India |

| India Central |

| Por Tipo de Empaque | Botellas | Botellas de Vidrio |

| Botellas PET | ||

| Latas | ||

| Cartones | ||

| Otros | ||

| Por Tipo de Producto | Café RTD de Preparación en Frío | |

| Latte Helado / Cappuccino | ||

| Café RTD Nitro | ||

| Café RTD Funcional / Mejorado con Proteína | ||

| Por Perfil de Sabor | Natural/Clásico | |

| Con Sabor | ||

| Por Base de Ingredientes | Basado en Lácteos | |

| Leche Basada en Plantas | ||

| Por Posicionamiento de Precio | Masivo | |

| Premium | ||

| Por Canal de Distribución | Supermercados / Hipermercados | |

| Tiendas de Conveniencia y Abarrotes | ||

| Tiendas de Venta Minorista en Línea | ||

| Otros (Máquinas Expendedoras, Tiendas de Estaciones de Servicio, etc) | ||

| Por Región | Norte de India | |

| Oeste de India | ||

| Sur de India | ||

| Este y Noreste de India | ||

| India Central |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño de mercado actual y la tasa de crecimiento del mercado de café rtd de India?

El mercado de Café Listo para Beber de India alcanzó 87,45 millones de USD en 2024 y se proyecta que crezca un una TCAC del 7,14% de 2025-2030, alcanzando 123,46 millones de USD en 2030.

¿Qué región domina el mercado de café rtd indio?

El Sur de India comanda el 34,46% de participación de mercado en 2024, aprovechando la cultura cafetera profundamente arraigada en estados como Karnataka, Kerala y Tamil Nadu. Sin embargo, el Norte de India es la región de crecimiento más rápido con 11,05% TCAC hasta 2030, impulsado por preferencias de bebidas cambiantes entre demografícomo más jóvenes.

¿Cuáles son los canales de distribución clave que impulsan el crecimiento del mercado?

Los supermercados mi hipermercados mantienen el 27,15% de participación de mercado en 2024, mientras que las tiendas de venta minorista en línea representan el canal de crecimiento más rápido al 12,58% TCAC hasta 2030.

¿Qué formato de empaque es más popular en el mercado de café rtd indio?

Las botellas (vidrio y mascota combinadas) dominan con el 58,35% de participación de mercado en 2024, preferidas por la reutilización y posicionamiento de primera calidad. Sin embargo, las latas representan el segmento de crecimiento más rápido al 9,34% TCAC, impulsadas por factores de conveniencia y capacidades de vida útil extendida.

Última actualización de la página el: