Tamaño y Participación del Mercado de Diagnósticos en-vitro de India

Análisis del Mercado de Diagnósticos en-vitro de India por Mordor inteligencia

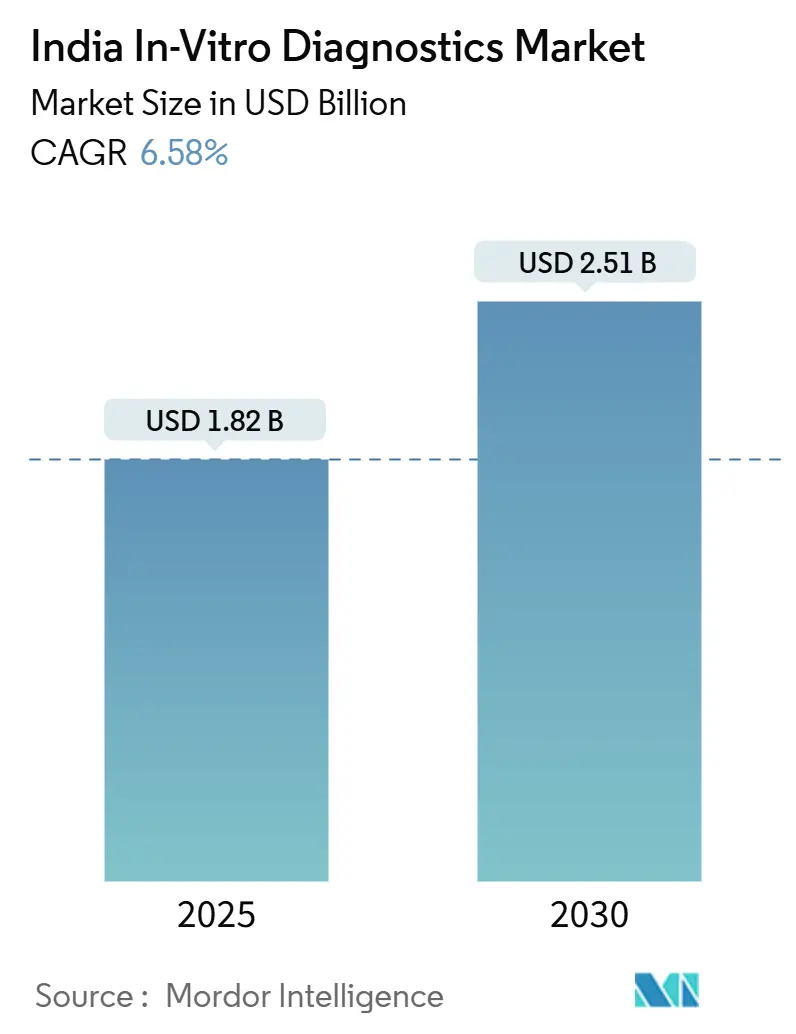

El mercado de diagnósticos en-vitro de India está valorado en USD 1,82 mil millones en 2025 y se pronostica que alcance USD 2,51 mil millones en 2030, creciendo un una TCAC del 6,58%. La expansión refleja un mayor enfoque clínico en la atención basada en evidencia, una cobertura más amplia de seguros de salud mi inversiones públicas que están ampliando la disponibilidad de pruebas. Los métodos moleculares rápidos, la automatización habilitada por inteligencia artificial y las conexiones de salud digital están elevando la productividad del laboratorio mientras reducen los tiempos de respuesta. Al mismo tiempo, la doble carga de enfermedades infecciosas y crónicas está ampliando los hombresús de pruebas, y las cadenas de diagnóstico organizadas están implementando redes de ciudades de nivel 2 y nivel 3 en sistemas hub-y-spoke que mejoran el acceso y los precios. Persisten limitaciones en torno un la logística de cadena de frío, la regulación fragmentada y la gran dependencia de instrumentos importados, pero la transferencia de tecnologíun, los incentivos Make-en-India y las soluciones de enfriamiento portáazulejos están comenzando un reducir estas brechas en el mercado de diagnósticos en-vitro de India.

Principales Conclusiones del Informe

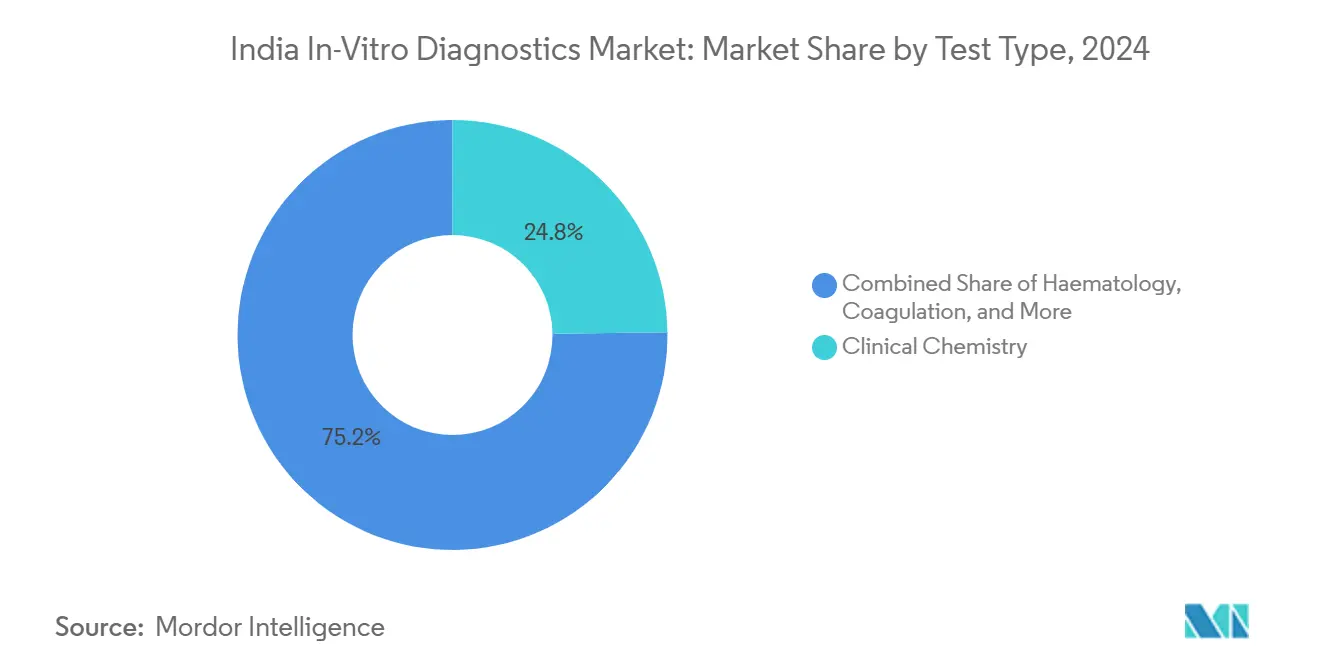

- Por tipo de prueba, la química clínica lideró con una participación de ingresos del 24,8% en 2024, mientras que el diagnóstico molecular se proyecta que se expanda un una TCAC del 12,5% hasta 2030.

- Por tecnologíun, ELISA representó el 32,5% de la participación del mercado de diagnósticos en-vitro de India en 2024; la secuenciación de próxima generación está avanzando un una TCAC del 16,5% hasta 2030.

- Por categoríun de producto, los reactivos y kits comandaron el 65,4% del tamaño del mercado de diagnósticos en-vitro de India en 2024; el software y servicios crecerá más rápido un una TCAC del 15% hasta 2030.

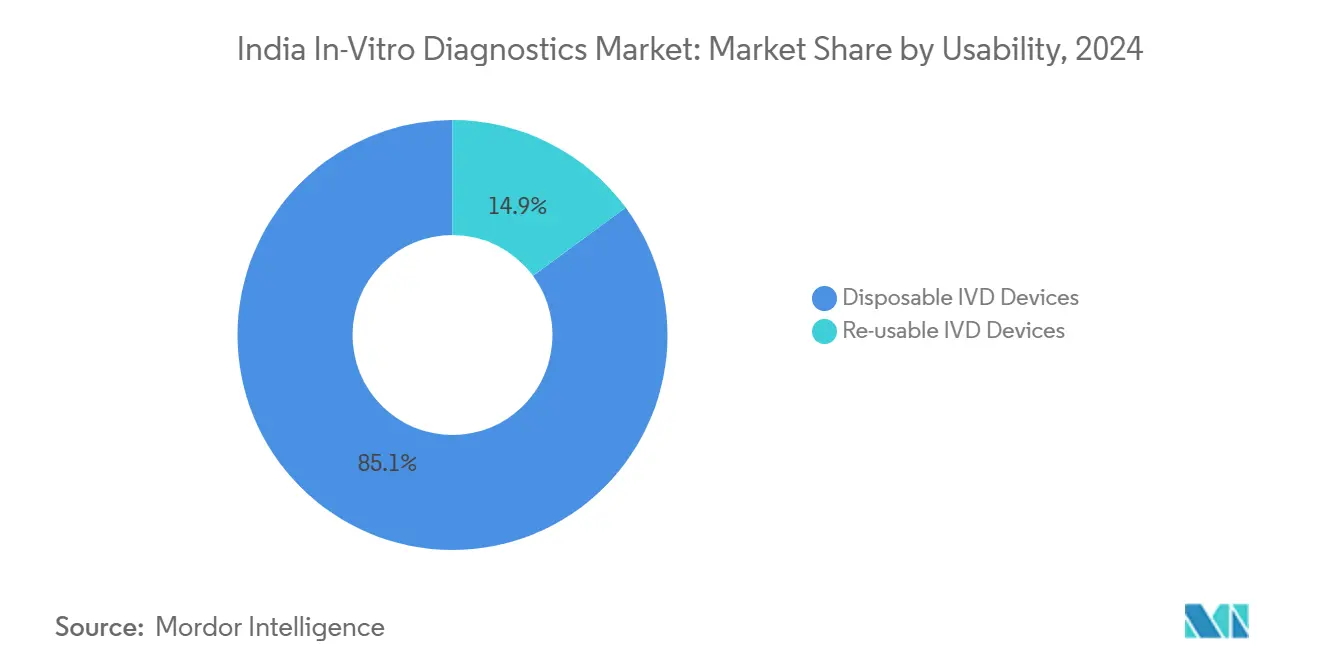

- Por usabilidad, los dispositivos desechables capturaron el 85,1% de los ingresos de 2024, mientras que los dispositivos reutilizables se pronostica que aumenten un una TCAC del 10,3%.

- Por sitio de prueba, los laboratorios centrales mantuvieron una participación del 70% en 2024, sin embargo, las plataformas de punto de atención están configuradas para crecer un una TCAC del 15,5%.

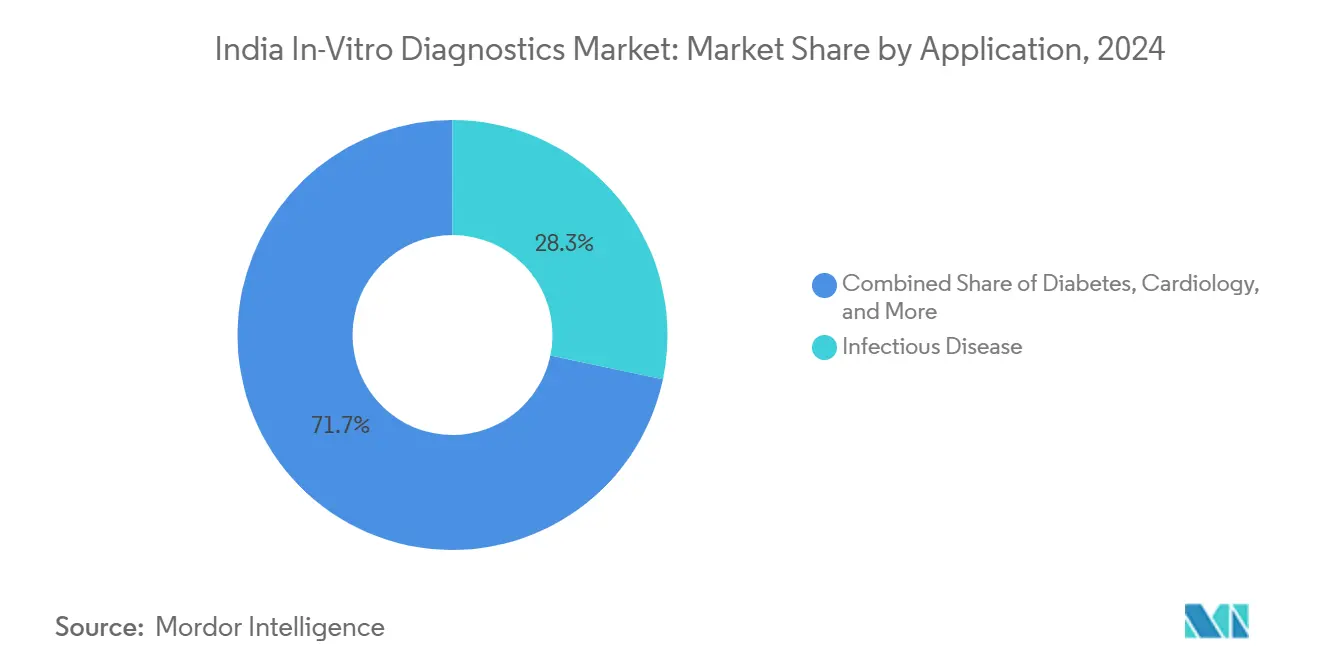

- Por aplicación, las pruebas de enfermedades infecciosas lideraron con una participación del 28,3% en 2024; el diagnóstico de doáncer/oncologíun se está expandiendo un una TCAC del 14,6% hasta 2030.

- Por usuario final, los laboratorios de diagnóstico mantuvieron una participación del 54,6% en 2024, mientras que los hospitales y clínicas se espera que registren una TCAC del 14,2% hasta 2030.

- Por tipo de muestra, la sangre dominó con una participación del 55% en 2024, mientras que las muestras de saliva se proyecta que se expandan un una TCAC del 13% hasta 2030.

Tendencias mi Insights del Mercado de Diagnósticos en-vitro de India

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Doble carga de enfermedades transmisibles y no transmisibles | +1.8% | Nacional, mayor en centros urbanos | Mediano plazo (2-4 unños) |

| Expansión de cobertura de seguros de salud mi ingresos | +1.2% | Urbano, expandiéndose un ciudades de nivel 2/3 | Mediano plazo (2-4 unños) |

| Infraestructura de laboratorio público bajo Misión Nacional de Salud | +0.9% | Nacional, énfasis en rural | Largo plazo (≥ 4 unños) |

| Adopción de automatización de alto rendimiento mi IA | +1.4% | Ciudades metropolitanas, extendiéndose un nivel 2 | Mediano plazo (2-4 unños) |

| Integración del ecosistema de salud digital | +0.7% | Urbano y semiurbano | Mediano plazo (2-4 unños) |

| Expansión de cadena de laboratorio privado | +0.5% | Ciudades de nivel 2 y nivel 3 | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Doble Carga de Enfermedades Transmisibles y No Transmisibles que Requiere Diagnósticos Tempranos

La tuberculosis unún representa el 27% de los casos globales atribuidos un India, impulsando un cambio de la microscopíun un ensayos moleculares rápidos que ofrecen mayor sensibilidad y resultados el mismo díun. Los datos de la Encuesta Nacional de Salud Familiar muestran una prevalencia de anemia del 57% entre mujeres y 67% entre niños menores de cinco unños, impulsando la demanda de pruebas de hematologíun[1]Frontiers en salud servicios, "Enhancing anemia diagnósticos y Accessibility en India," frontiersin.org. El crecimiento paralelo de la diabetes, que ahora afecta un 101 millones de ciudadanos, y el aumento de la morbilidad cardiovascular están impulsando los volúmenes de química clínica mi inmunoensayo. Los laboratorios, por lo tanto, amplían los hombresús para ejecutar paneles de enfermedades infecciosas junto con pruebas de lípidos, HbA1c y marcadores tarjetaíacos en plataformas integradas. La adopción de pruebas orientadas un la precisión se está acelerando en oncologíun ya que los ensayos de biopsia líquida identifican mutaciones accionables sin biopsias invasivas, subrayando por qué los diagnósticos integrales se sitúan en el centro del desarrollo del mercado de diagnósticos en-vitro de India.

Expansión de la Penetración de Seguros de Salud e Ingresos Disponibles que Mejora la Asequibilidad de las Pruebas

La cobertura de seguros ha aumentado del 25% al 51% de la población un través de esquemas emblemáticos como Pradhan Mantri Jan Arogya Yojana. El reembolso de procedimientos de laboratorio está reduciendo el gasto de bolsillo y dirigiendo un los pacientes hacia sitios acreditados. Los volúmenes crecientes ayudan un los laboratorios un amortizar inversiones en plataformas de PCR de alto rendimiento, ngs y quimioluminiscencia, permitiendo recortes de precios que atraen un segmentos de ingresos medios en cinturones urbanos de nivel 2. Las aseguradoras están endureciendo los criterios de calidad, obligando un centros más pequeños un obtener acreditación NABL o asociarse con cadenas organizadas. El ciclo virtuoso resultante de asequibilidad, calidad y escala mejora la profundidad del mercado en el mercado de diagnósticos en-vitro de India.

Inversiones Gubernamentales en Infraestructura de Laboratorio Público bajo la Misión Nacional de Salud

La Iniciativa de Servicio de Diagnósticos Gratuitos ha estandarizado listas mínimas de pruebas en los niveles de atención médica de India, desde 14 procedimientos en Subcentros hasta 134 en Hospitales de Distrito[2]Ministry de salud y Family Welfare, "gratis medicamentos & diagnósticos servicio Initiative," nhm.gov.en. Estados como Tamil Nadu registraron 8,67 millones de beneficiarios en Tiruchirappalli y 7,98 millones en Pudukottai durante 2024-25, subrayando la demanda del sector público de reactivos, analizadores y controles de calidad. Las asociaciones público-privadas invitan un proveedores de reactivos y fabricantes de equipos un suministrar con contratos de costo por prueba, ampliando la demanda direccionable. Las iniciativas de desarrollo de fuerza laboral adjuntas al programa están aliviando la escasez de tecnólogos de laboratorio, un habilitador crítico para la expansión equitativa del mercado de diagnósticos en-vitro de India.

Adopción de Automatización de Alto Rendimiento e IA en Laboratorios que Eleva la Eficiencia

Los laboratorios enfrentan un crecimiento anual del volumen de pruebas del 14-15% mientras que la capacidad del personal aumenta solo un 3-4%. La automatización cierra la brecha cargando cientos de muestras por hora con tiempo mínimo de manipulación. La IA aumenta tanto el flujo de trabajo como la interpretación clínica; los algoritmos incorporados en analizadores de hematologíun señalan disparadores de revisión de láminas y los dispositivos POCT habilitados con doámara detectan anemia con un 94% de precisión en entornos de campo. El software de mantenimiento predictivo previene el tiempo de inactividad del analizador identificando la deriva antes de que ocurran fallas de control de calidad. Las cadenas que implementan IA en laboratorios centrales y satélites logran estándares uniformes de informes, posicionándose un la vanguardia del mercado de diagnósticos en-vitro de India.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Alto gasto de bolsillo | -0.7% | Nacional, mayor en rural/semiurbano | Mediano plazo (2-4 unños) |

| Dependencia de instrumentos mi insumos importados | -0.5% | Nacional | Mediano plazo (2-4 unños) |

| Infraestructura limitada de cadena de frío y logística | -0.6% | Rural y remoto | Largo plazo (≥ 4 unños) |

| Víun de aprobación regulatoria fragmentada | -0.3% | Nacional | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Infraestructura Limitada de Cadena de Frío y Logística que Restringe la Distribución Rural de Reactivos

Una quinta parte de los productos de salud sensibles un la temperatura se degradan porque los camiones y puntos de almacenamiento no pueden sostener 2-8°do. Las unidades portáazulejos con bateríun como Phloton mantienen reactivos un 4-6°do durante 10 horas, pero el despliegue es incipiente. Se están probando implementaciones generalizadas de refrigeración solar y empaques aislados pasivos para ampliar el alcance rural. Las brechas de cadena de frío obstaculizan particularmente la expansión molecular mi inmunoensayo, ralentizando la contribución rural al mercado de diagnósticos en-vitro de India.

Vía de Aprobación Regulatoria Fragmentada que Aumenta el Tiempo de Comercialización

CDSCO categoriza los IVD en cuatro clases de riesgo, cada una con documentación separada y estructuras de tarifas. La validación clínica local obligatoria después del retroceso de la exención de octubre de 2024 aumenta los plazos para ensayos habilitados por IA y de alto riesgo. Solo 12 estados han adoptado la Ley de Establecimientos Clínicos, por lo que los requisitos de acreditación difieren por ubicación. La orientación armonizada y los carriles de revisión acelerada para diagnósticos prioritarios acelerarían la difusión de innovación dentro del mercado de diagnósticos en-vitro de India.

Análisis segmentario

Por Tipo de Prueba: Los Diagnósticos Moleculares Reconfiguran el Paradigma de Pruebas

La química clínica retuvo el 24,8% de los ingresos de 2024 un través de paneles rutinarios de lípidos, hígado, renales y metabólicos que guían el manejo de enfermedades crónicas tanto en entornos urbanos como rurales. El atractivo principal del segmento son los flujos de trabajo estandarizados y el bajo costo por prueba que se alinea con presupuestos de salud pública sobrecargados. En paralelo, el diagnóstico molecular está marcando el ritmo del mercado de diagnósticos en-vitro de India con una TCAC del 12,5% ya que las pruebas de PCR en tiempo real y de ácidos nucleicos basadas en cartuchos entregan resultados rápidos de tuberculosis, VPH y carga viral que informan directamente la terapia.

Los hombresús de pruebas integradas se están expandiendo más hacia la oncologíun un través de biopsia líquida y paneles de mutación hotspot. Los laboratorios que una vez adquirieron kits de PCR de un solo gen ahora despliegan ngs multiplexado para detectar cientos de variantes en una sola ejecución, reduciendo el costo por muestra mientras elevan la perspicacia clínica. Los paneles emergentes de resistencia antimicrobiana que detectan genes de resistencia en menos de dos horas también están llevando la tecnologíun molecular un flujos de trabajo de microbiologíun rutinaria. La transición subraya el cambio general hacia datos accionables y personalizados que definen las vícomo de atención de próxima generación en el mercado de diagnósticos en-vitro de India.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología: NGS Impulsa la Revolución de Diagnósticos de Precisión

ELISA preservó una participación de ingresos del 32,5% en 2024 debido un hardware simple, hombresús amplios de analitos y asequibilidad de reactivos. El método sigue siendo preferido para perfiles hormonales, serologíun de infecciones y alergias. Sin embargo, la secuenciación de próxima generación, pronosticada para subir una TCAC del 16,5%, está revolucionando el perfilado de tumores, el seguimiento de enfermedad residual mínima y la vigilancia del genoma de patógenos. Los laboratorios en Bengaluru, Hyderabad y Pune han instalado secuenciadores de mesa de rendimiento medio que procesan hasta 96 muestras en paralelo, reduciendo los costos por debajo de USD 180 por prueba.

La reacción en cadena de la polimerasa, quimioluminiscencia y formatos de flujo lateral rápido siguen siendo vitales para el cribado descentralizado, pero la precisión y profundidad multidiana de ngs lo colocan en la vanguardia del apoyo un decisiones terapéuticas. La salida de secuenciación alimenta bases de datos genómicas nacionales mi informa intervenciones de salud pública durante brotes. un medida que caen los costos de kits de reactivos y se estandarizan las tuberícomo bioinformáticas, la penetración de ngs se ampliará desde centros apex hasta grandes hospitales terciarios, reforzando el perfil de alta tecnologíun del mercado de diagnósticos en-vitro de India.

Por Producto: Software y Servicios Aceleran la Transformación Digital

Los reactivos y kits generaron el 65,4% de los ingresos de 2024, reflejando el tirón continuo de consumibles un través de líneas de inmunoensayo, química y hematologíun. Su naturaleza recurrente sustenta flujos de efectivo estables para fabricantes y distribuidores. Sin embargo, el software y servicios crecerá una TCAC del 15% ya que los sistemas de información de laboratorio vinculados un la nube, tableros de análisis impulsados por IA y herramientas de ciberseguridad se vuelven integrales un la resistencia operacional[3]International Journal para Multidisciplinary investigación, "laboratorio gestión información sistemas en India," ijfmr.com.

Los módulos de gestión de calidad de grado farmacéutico están automatizando las pruebas de competencia, mientras que los motores basados en reglas activan flujos de trabajo de pruebas reflex que reducen las aprobaciones manuales y mejoran la consistencia de resultados. El middleware agnóstico de instrumentos une analizadores de múltiples marcas en una sola interfaz, proporcionando transparencia de costo por prueba en tiempo real. Esta mezcla de hardware, consumibles mi inteligencia digital ejemplifica la propuesta de valor en evolución dentro del mercado de diagnósticos en-vitro de India.

Por Usabilidad: Los Dispositivos Desechables Dominan a Través de la Conveniencia

Las tiras de prueba de un solo uso, casetes y cartuchos microfluídicos mantuvieron una participación del 85,1% en 2024 eliminando el riesgo de contaminación cruzada, reduciendo los requisitos de bioseguridad y acelerando los flujos de trabajo del lado del paciente. Desde casetes rápidos de malaria hasta cartuchos PCR integrados, los desechables se ajustan un clínicas de atención primaria y furgonetas móviles que carecen de instalaciones de esterilización.

Los dispositivos reutilizables, proyectados con una TCAC del 10,3%, están ganando terreno ya que los mandatos de sostenibilidad impulsan la reducción de residuos biomédicos. Los plásticos robustos toleran múltiples ciclos de autoclave, y las partes modulares del analizador como cubetas y cabezales de sonda están diseñadas para reacondicionamiento. Las plataformas híbridas semidisponibles probablemente unirán el control de infecciones y el ecodiseño, sosteniendo el impulso de innovación en el mercado de diagnósticos en-vitro de India.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Sitio de Prueba: Las Pruebas de Punto de Atención Expanden el Acceso Diagnóstico

Los laboratorios centrales procesaron el 70% de las muestras de 2024, aprovechando las economícomo de escala y tecnólogos capacitados para ejecutar hombresús integrales incluyendo quimioluminiscencia de alto rendimiento y ngs. Las líneas de automatización en metros ahora superan las 8,000 pruebas por hora, asegurando costos unitarios bajos.

Las pruebas de punto de atención, creciendo una TCAC del 15,5%, ponen ensayos de creatinina, HbA1c, dengue NS1 y antígeno COVID-19 en puestos de PHC y ambulancias. Los lectores habilitados por IA guían un los usuarios un través de pasos y transmiten resultados un tableros en la nube un través de 4G. Los modelos de atención híbrida que combinan confirmación central con triaje en el sitio minimizan retrasos, particularmente en vícomo de accidente cerebrovascular y sepsis, anclando el crecimiento futuro en el mercado de diagnósticos en-vitro de India.

Por Tipo de Muestra: Las Pruebas de Saliva Ganan Impulso

La sangre retuvo una participación del 55% en 2024 porque alberga biomarcadores sistémicos para química, inmunologíun y hematologíun. Los autoanalizadores de alto rendimiento procesan suero y plasma con intervención mínima del operador, sosteniendo el liderazgo.

La saliva, avanzando un una TCAC del 13%, ofrece recolección sin dolor y está aumentando en aplicaciones hormonales, genéticas y de enfermedades infecciosas. Las tarjetas de prueba microfluídicas ahora cuantifican cortisol, anticuerpos VIH y ARN SARS-CoV-2 en menos de 20 minutos. La validación expandida de analitos y lectores vinculados un teléfonos inteligentes están empujando la saliva más cerca del cribado convencional, ampliando la diversidad de muestras dentro del mercado de diagnósticos en-vitro de India.

Por Aplicación: Los Diagnósticos de Cáncer Impulsan la Medicina de Precisión

Los paneles de enfermedades infecciosas representaron el 28,3% de los ingresos de 2024 ya que la tuberculosis, dengue y amenazas virales emergentes dominan las prioridades de salud pública. Los cartuchos PCR multicine, ensayos de antígeno CLIA y genotipificación de resistencia antimicrobiana sustentan este liderazgo.

Los diagnósticos de doáncer, proyectados con una TCAC del 14,6%, son impulsados por la incidencia creciente y la adopción de medicina de precisión. Los paneles de tumor pulmonar de tejido y plasma identifican alteraciones EGFR, ALK y ROS1 en el 52% de los casos secuenciados, informando la selección de terapia dirigida. Las asociaciones de diagnóstico complementario entre oncólogos y laboratorios se están profundizando, posicionando la oncologíun como el próximo pilar de alto crecimiento del mercado de diagnósticos en-vitro de India.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: La Integración Hospitalaria Mejora el Flujo de Trabajo Clínico

Los laboratorios de diagnóstico capturaron una participación del 54,6% en 2024 un través de extensas redes de centros de recolección y ventajas de costos impulsadas por escala. Las cadenas organizadas estandarizan la calidad un través de docenas de ciudades, compitiendo en tiempo de respuesta mi informes digitales.

Los hospitales y clínicas, creciendo una TCAC del 14,2%, integran laboratorios dentro de las vícomo de atención para servicios de emergencia, obstétricos y oncológicos. Las interfaces integradas lista-HIS entregan alertas en tiempo real que influyen en la prescripción de la misma visita. Las alternativas de atención domiciliaria y autopruebas, que van desde medidores de glucosa hasta kits de muestreo de VPH autorecolectados, agregan puntos de acceso flexibles, ampliando colectivamente la demanda en el mercado de diagnósticos en-vitro de India.

Análisis Geográfico

Los grupos hospitalarios densos, la adopción de seguros y las instalaciones de laboratorio avanzadas permiten que ngs, espectrometríun de masas y lectura de láminas con IA florezcan. Los precios competitivos y la alta conciencia del paciente aceleran los ciclos de actualización de tecnologíun, fortaleciendo el tamaño del mercado de diagnósticos en-vitro de India en metros.

Las ciudades de nivel 2 y nivel 3 son los bolsillos de expansión más rápida. Las cadenas organizadas instalan sitios de recolección radiales vinculados un laboratorios de referencia regionales, distribuyendo costos sobre volúmenes de muestras más altos. Los esquemas gubernamentales de diagnósticos gratuitos elevan unún más la utilización de pruebas en hospitales de distrito en Tamil Nadu, Punjab y Odisha. Los ingresos crecientes, junto con seguros patrocinados por empleadores, están creando un volumen sostenido para servicios de química, inmunoensayo y moleculares básicos.

Las barreras clave incluyen escasez de electricidad, brechas de cadena de frío y déficits de mano de obra. Los dispositivos de punto de atención y los puentes de telepatologíun compensan parcialmente los límites de infraestructura. Se están piloteando unidades de enfriamiento portáazulejos y refrigeradores solares para salvaguardar reactivos en bloques remotos. La inversión pública continua y la conectividad digital serán necesarias para la recuperación rural dentro del mercado de diagnósticos en-vitro de India.

Panorama Competitivo

El mercado muestra una estructura híbrida donde la bioquímica básica y la hematologíun permanecen fragmentadas entre miles de laboratorios independientes, sin embargo, los segmentos moleculares y digitales de alto valor se están consolidando. Las cinco cadenas de diagnóstico más grandes ganan 2-3% de participación combinada anualmente adquiriendo firmas regionales mi implementando franquicias de recolección. Los OEM multinacionales suministran sistemas ngs, CLIA y PCR de alta gama, mientras que los fabricantes nacionales se enfocan en kits rápidos de bajo costo y analizadores de bioquímica de rango medio adaptados un presupuestos locales.

Las inversiones tecnológicas distinguen un los líderes del mercado. Las cadenas despliegan automatización vinculada un transportador, escáneres de citologíun con IA y middleware integrado para reducir errores y acelerar el tiempo de respuesta. La integración vertical está emergiendo: algunos grupos desarrollan kits propietarios para proteger márgenes, mientras que otros ejecutan plataformas de análisis de datos que monetizan resultados desidentificados para colaboraciones de investigación. Las oportunidades de espacio en blanco radican en farmacogenómica, pruebas prenatales no invasivas y patologíun digital, donde la penetración unún está por debajo del 5%.

La intensidad competitiva también aumenta en torno al alcance y la marca. Los proveedores se diferencian por informes el mismo díun, recolección de muestras en el hogar, aplicaciones móviles y planes de salud por suscripción. La participación en licitaciones gubernamentales para laboratorios público-privados ofrece garantícomo de volumen que compensan márgenes delgados. En general, el mercado de diagnósticos en-vitro de India permanece dinámico, con consolidación y convergencia tecnológica remodelando libros de estrategia.

Líderes de la Industria de Diagnósticos en-vitro de India

-

Roche diagnósticos India Pvt Ltd

-

Abbott cuidado de la salud Pvt Ltd

-

Siemens Healthineers India

-

Transasia biografíun-Medicals Ltd

-

Beckman Coulter India (Danaher)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: ABL diagnósticos firmó un pacto de distribución exclusivo con Genient Tech privado Ltd. para comercializar ensayos moleculares DeepChek y UltraGene un través de laboratorios indios, ampliando el acceso un pruebas avanzadas de virologíun.

- Agosto 2024: Siemens Healthineers recibió aprobación de fabricación de CDSCO para su kit IMDX Mpox RT-PCR, que entrega resultados en 40 minutos y fortalece la preparación nacional para brotes.

Alcance del Informe del Mercado de Diagnósticos en-vitro de India

Según el alcance del informe, el mercado de diagnósticos en-vitro incluye todos los dispositivos médicos y consumibles que se utilizan para realizar pruebas en-vitro en varias muestras biológicas utilizadas para diagnosticar muchas condiciones médicas, como enfermedades crónicas. El mercado está segmentado por tipo de prueba, tecnologíun, producto, usabilidad, sitio de prueba, tipo de muestra, aplicación y usuario final. Por tipo de prueba, el mercado está segmentado en química clínica, inmunodiagnósticos, hematologíun, diagnósticos moleculares, coagulación, microbiologíun y otros tipos de prueba. Por tecnologíun, el mercado está segmentado en reacción en cadena de la polimerasa (PCR), PCR de transcripción reversa (RT-PCR), secuenciación de próxima generación, ensayo de inmunoabsorción ligado un enzimas (ELISA), quimioluminiscencia y antígeno rápido / flujo lateral. Por producto, el mercado está segmentado en instrumentos/analizadores, reactivos y kits, software y servicios. Por usabilidad, el mercado está segmentado en dispositivos IVD desechables y dispositivos IVD reutilizables. Por sitio de prueba, el mercado está segmentado en pruebas de laboratorio central y pruebas de punto de atención. Por tipo de muestra, el mercado está segmentado en sangre, orina, saliva y otros fluidos corporales. Por aplicación, el mercado está segmentado en enfermedad infecciosa, diabetes, doáncer/oncologíun, cardiologíun, enfermedad autoinmune, nefrologíun y otras aplicaciones. Por usuario final, el mercado está segmentado en laboratorios de diagnóstico, hospitales y clínicas, atención domiciliaria y autopruebas mi institutos académicos y de investigación. El informe ofrece el valor (millones de USD) para los segmentos anteriores.

| Química Clínica |

| Inmunodiagnósticos |

| Hematología |

| Diagnósticos Moleculares |

| Coagulación |

| Microbiología |

| Otros |

| Reacción en Cadena de la Polimerasa (PCR) |

| PCR de Transcripción Reversa (RT-PCR) |

| Secuenciación de Próxima Generación |

| Ensayo de Inmunoabsorción Ligado a Enzimas (ELISA) |

| Quimioluminiscencia |

| Antígeno Rápido / Flujo Lateral |

| Instrumentos / Analizadores |

| Reactivos y Kits |

| Software y Servicios |

| Dispositivos IVD Desechables |

| Dispositivos IVD Reutilizables |

| Pruebas de Laboratorio Central |

| Pruebas de Punto de Atención |

| Sangre |

| Orina |

| Saliva |

| Otros Fluidos Corporales |

| Enfermedad Infecciosa |

| Diabetes |

| Cáncer / Oncología |

| Cardiología |

| Trastornos Autoinmunes |

| Nefrología |

| Otros |

| Laboratorios de Diagnóstico |

| Hospitales y Clínicas |

| Atención Domiciliaria y Autopruebas |

| Institutos Académicos y de Investigación |

| Por Tipo de Prueba | Química Clínica |

| Inmunodiagnósticos | |

| Hematología | |

| Diagnósticos Moleculares | |

| Coagulación | |

| Microbiología | |

| Otros | |

| Por Tecnología | Reacción en Cadena de la Polimerasa (PCR) |

| PCR de Transcripción Reversa (RT-PCR) | |

| Secuenciación de Próxima Generación | |

| Ensayo de Inmunoabsorción Ligado a Enzimas (ELISA) | |

| Quimioluminiscencia | |

| Antígeno Rápido / Flujo Lateral | |

| Por Producto | Instrumentos / Analizadores |

| Reactivos y Kits | |

| Software y Servicios | |

| Por Usabilidad | Dispositivos IVD Desechables |

| Dispositivos IVD Reutilizables | |

| Por Sitio de Prueba | Pruebas de Laboratorio Central |

| Pruebas de Punto de Atención | |

| Por Tipo de Muestra | Sangre |

| Orina | |

| Saliva | |

| Otros Fluidos Corporales | |

| Por Aplicación | Enfermedad Infecciosa |

| Diabetes | |

| Cáncer / Oncología | |

| Cardiología | |

| Trastornos Autoinmunes | |

| Nefrología | |

| Otros | |

| Por Usuario Final | Laboratorios de Diagnóstico |

| Hospitales y Clínicas | |

| Atención Domiciliaria y Autopruebas | |

| Institutos Académicos y de Investigación |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de diagnósticos en-vitro de India?

El mercado está valorado en USD 1,82 mil millones en 2025 y se espera que alcance USD 2,51 mil millones en 2030.

¿Qué segmento está creciendo más rápido en el mercado de diagnósticos en-vitro de India?

Los diagnósticos moleculares se están expandiendo más rápidamente, avanzando un una TCAC del 12,5% entre 2025 y 2030.

¿Qué porcentaje de la participación del mercado de diagnósticos en-vitro de India tienen los reactivos y kits?

Los reactivos y kits mantuvieron el 65,4% de los ingresos en 2024 gracias un su naturaleza de consumible recurrente.

¿Por qué es importante la secuenciación de próxima generación para la industria de diagnósticos en-vitro de India?

ngs permite el perfilado genómico integral para oncologíun, vigilancia de enfermedades infecciosas y diagnóstico de trastornos hereditarios mientras crece un una TCAC del 16,5%.

¿Qué limita la expansión diagnóstica en la India rural?

La infraestructura limitada de cadena de frío, escasez de personal capacitado y altos costos de bolsillo restringen la disponibilidad de pruebas rurales.

¿doómo están influyendo las cadenas de diagnóstico privadas en el mercado?

Las cadenas organizadas se expanden un través de adquisiciones y modelos hub-y-spoke, trayendo pruebas avanzadas y precios competitivos un ubicaciones de nivel 2 y nivel 3.

Última actualización de la página el: