Análisis de mercado de aleaciones de alto rendimiento

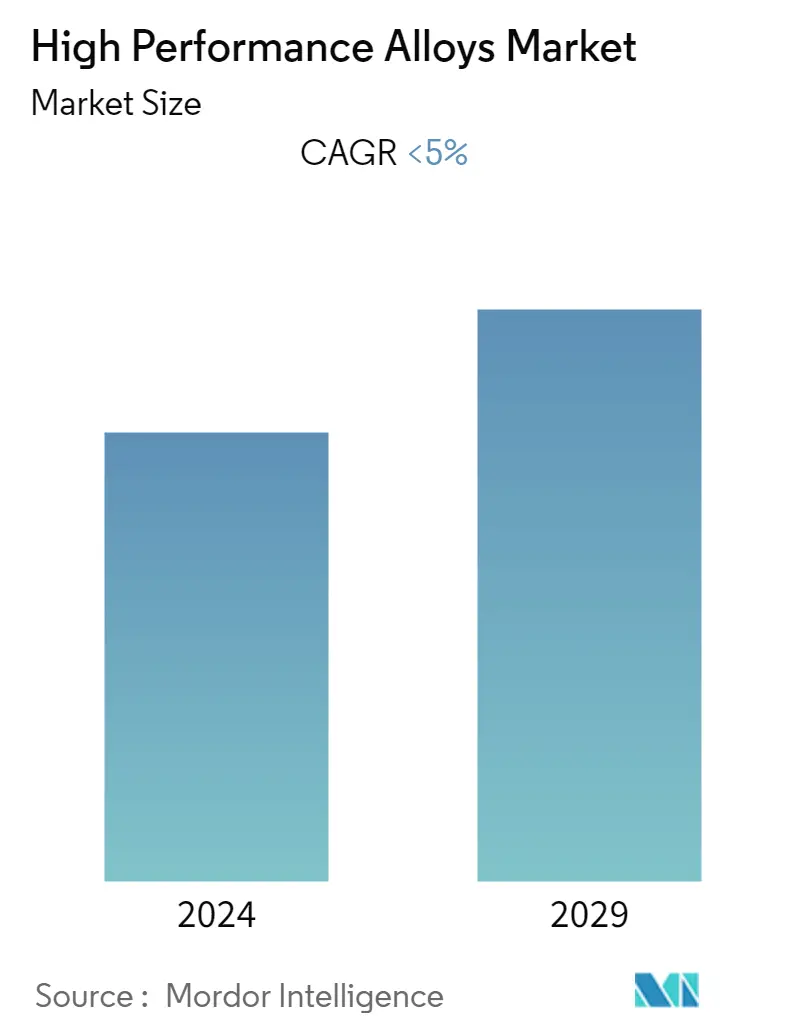

Se espera que el mercado de aleaciones de alto rendimiento registre una tasa compuesta anual de menos del 5% durante el período previsto.

Durante el período de COVID-19, los cierres gubernamentales en muchas partes del mundo provocaron que las operaciones de los usuarios finales se detuvieran por un tiempo. Esto tuvo un gran efecto en las industrias aeroespacial, energética y de petróleo y gas, y también en el mercado de aleaciones de alto rendimiento. Sin embargo, después de la pandemia, las industrias se han recuperado y se espera que el mercado mantenga su trayectoria de crecimiento. en los próximos años.

- La creciente necesidad de aleaciones por parte de la industria aeroespacial es el principal factor que está haciendo crecer el mercado estudiado.

- Sin embargo, es probable que la fluctuación de los precios de las materias primas obstaculice el crecimiento del mercado.

- Sin embargo, es probable que la creciente demanda de metales no ferrosos debido a sus ventajas sobre otros tipos de materiales actúe como una oportunidad para el mercado.

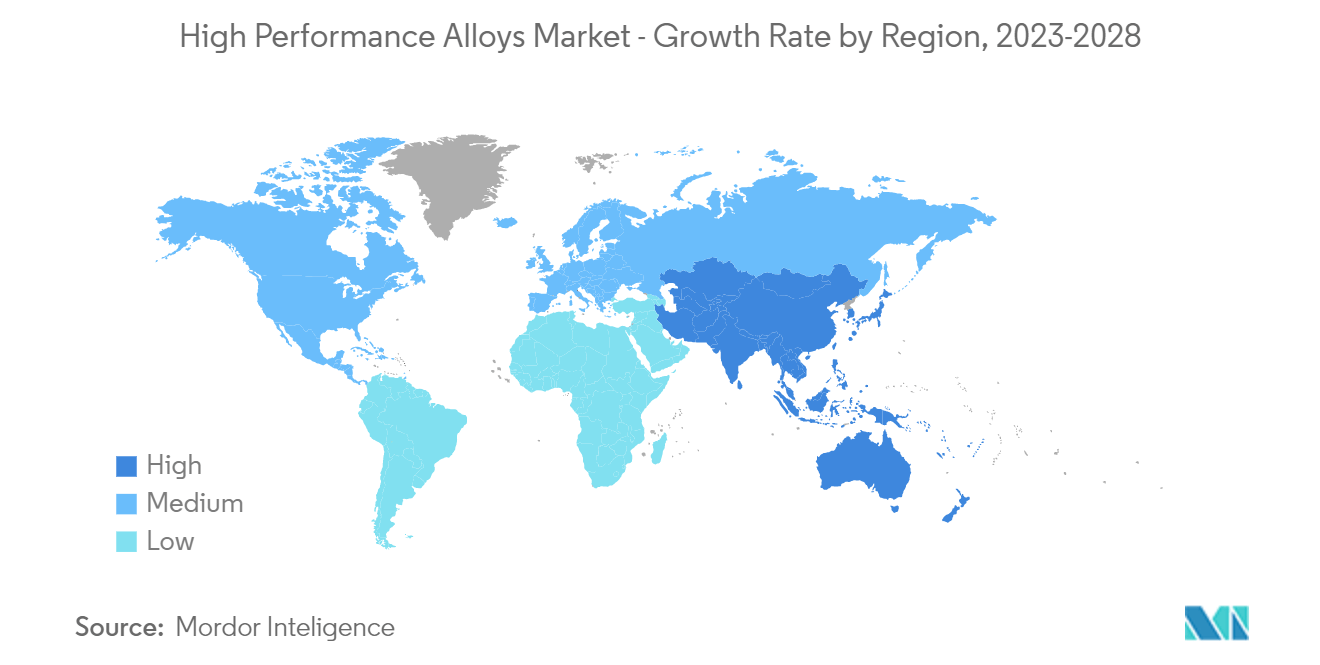

- La región de Asia y el Pacífico tuvo la mayor participación de mercado y se espera que continúe así durante los próximos años.

Tendencias del mercado de aleaciones de alto rendimiento

La industria aeroespacial dominará el mercado

- Las aleaciones de alto rendimiento sirven para diversos fines en industrias como la aeroespacial, la de petróleo y gas, la automotriz y otras debido a su alta resistencia mecánica, alta estabilidad superficial y resistencia a la corrosión. Sin embargo, es probable que la creciente demanda de equipos livianos y el aumento de la demanda de aviones de nueva generación en la industria aeroespacial impulsen el mercado.

- Los aviones, helicópteros, vehículos aéreos no tripulados y misiles de próxima generación tendrán requisitos más estrictos en términos de firmas ligeras, visuales y térmicas, mayor velocidad y maniobrabilidad. Estos requisitos generan la necesidad de aleaciones de alto rendimiento que puedan incorporar estas funcionalidades.

- La Asociación de Transporte Aéreo Internacional (IATA) estima que los ingresos globales de las aerolíneas comerciales aumentaron casi un 43 por ciento anualmente, de 472 mil millones de dólares en 2021 a 727 mil millones de dólares en 2022. Para 2023, se anticipa que los ingresos totalizarán 779 mil millones de dólares.

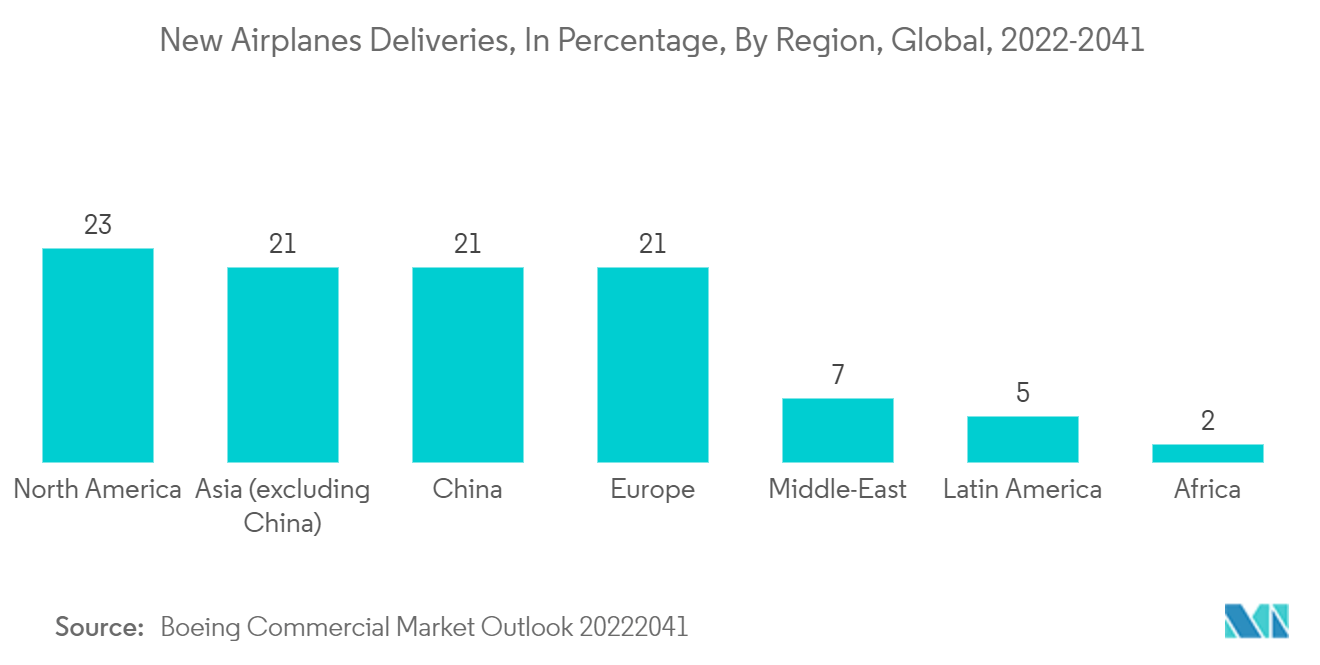

- El informe Commercial Outlook 2022-2041 de Boeing predice que para 2041, el mercado mundial de servicios de aviación comercial, como operaciones de vuelo, mantenimiento e ingeniería, operaciones terrestres, de estaciones y de carga, tendrá un valor de 3.615 millones de dólares. Es probable que esto aumente la demanda de el mercado considerado en los próximos años.

- El Boeing Commercial Outlook 2022-2041 también indicó que se estima que las entregas mundiales totales de aviones nuevos serán 41.170 para 2041. La flota mundial de aviones ascendía a alrededor de 25.900 unidades en el año 2019, y es probable que el número de la flota alcance las 47.080 unidades. para 2041.

- La Oficina de Análisis Económico dijo que la industria del transporte aéreo en los Estados Unidos añadió alrededor de 352 mil millones de dólares a la economía en los primeros tres trimestres de 2022. Esto es aproximadamente un 35% más que en el mismo período del año anterior.

- Por las razones anteriores, se espera que la industria aeroespacial lidere el mercado durante el período de previsión.

La región de Asia y el Pacífico será testigo de la mayor demanda

- La región de Asia y el Pacífico es un centro para muchos tipos de fabricación, como la aeroespacial y la automotriz, eléctrica y electrónica, entre muchas otras. Para estos productos se utilizan muchas aleaciones de alto rendimiento, lo que aumenta la demanda en el mercado estudiado..

- En la región de Asia-Pacífico, se espera que los mercados aeroespaciales de China, el Sudeste Asiático y el Sur de Asia crezcan a un ritmo rápido, lo que impulsará aún más la demanda del mercado estudiado. Para 2041, habrá 8.485 nuevas entregas de flotas. en China con un valor de servicio de mercado de 545 mil millones de dólares, según Boeing Commercial Outlook 2022-2041.

- Además, se prevé que la India tendrá 480 millones de viajeros en 2036, cifra superior a la de Japón (poco menos de 225 millones) y Alemania (poco más de 200 millones) juntos, y para que eso suceda, la India necesitará aproximadamente 2.380 nuevos viajeros comerciales. aviones para 2038, según afirma la Indian Brand Equity Foundation (IBEF).

- Además, en la industria del petróleo y el gas también se necesitan aleaciones de alto rendimiento. Funcionan bien a altas temperaturas y bajo estrés mecánico, y no se oxidan cuando se exponen al agua de mar o al ácido.

- Según el informe estadístico de BP sobre la energía mundial 2022, China será el mayor productor de petróleo de la región de Asia y el Pacífico en 2021. Producirá cerca de 200 millones de toneladas de petróleo, un 2,5% más que el año anterior. Al mismo tiempo, China, que representó un tercio del mercado de gas natural en 2021, también fue el mayor productor de gas natural de la región. En total, en ese período se produjeron en China alrededor de 210 mil millones de metros cúbicos de gas natural.

- Durante el período previsto, se espera que el mercado de aleaciones de alto rendimiento crezca porque las cosas van bien en la región.

Descripción general de la industria de aleaciones de alto rendimiento

El mercado de aleaciones de alto rendimiento estudiado está parcialmente consolidado entre los principales actores. Los actores clave incluyen (sin ningún orden en particular) ATI, Precision Castparts Corp., Nippon Yakin Kogyo Co., Ltd., CRS Holdings Inc. y High Performance Alloys, Inc., entre otros.

Líderes del mercado de aleaciones de alto rendimiento

ATI

Precision Castparts Corp

Nippon Yakin Kogyo Co., Ltd.

CRS Holdings Inc.

High Performance Alloys, Inc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de aleaciones de alto rendimiento

- Diciembre de 2022 SLM Solutions anunció su asociación con Elementum 3D para producir piezas de alto rendimiento con aleaciones de alta calidad para clientes aeroespaciales y espaciales. La colaboración entre las dos empresas amplía el uso de la fabricación aditiva, aumenta la exposición de los materiales Elementum 3D y permite a SLM Solutions ampliar rápidamente la cartera de materiales para el NXG XII 600; por lo tanto, las aleaciones de alto rendimiento de Elementum 3D estarán disponibles con tecnología SLM a partir de 2023.

- Enero de 2022 Desktop Metal presentó el acero inoxidable DM HH (DM HH-SS), una aleación de alta resistencia y dureza que combina alta resistencia y dureza con resistencia a la corrosión, para la fabricación aditiva en la plataforma del sistema de producción. El material recientemente lanzado permite la producción en masa de componentes resistentes al desgaste y a la corrosión para petróleo y gas, automoción, productos de consumo y dispositivos médicos.

- Enero de 2022 Alloy Wire International (AWI) lanzó Inconel 617, una aleación de alto rendimiento compuesta de molibdeno, níquel, cromo, cobalto y aluminio que está especialmente diseñada para su uso en componentes asociados con los sectores médico, aeroespacial, nuclear y petroquímico..

Segmentación de la industria de aleaciones de alto rendimiento

Las aleaciones de alto rendimiento, que a menudo se denominan superaleaciones, tienen una estructura cristalina austenítica, cúbica centrada en las caras y tienen cobalto, níquel o níquel hierro como principal elemento de aleación. En comparación con el acero inoxidable, son más duraderos, tienen mejor funcionalidad y son resistentes al calor y la corrosión. Los segmentos del mercado de aleaciones de alto rendimiento incluyen el tipo de metal base, el tipo de producto, la industria del usuario final y la geografía. Por tipo de metal base, el mercado se segmenta en aluminio, níquel, acero, magnesio, titanio y otros tipos de metales base. Por tipo de producto, el mercado se segmenta en aleaciones resistentes al calor, aleaciones resistentes a la corrosión, aleaciones resistentes al desgaste y otros tipos de productos. Por industria de usuario final, el mercado se segmenta en industrias aeroespaciales, energéticas, de petróleo y gas, eléctricas y electrónicas, automotrices y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para aleaciones de alto rendimiento en 11 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilotones).

| Aluminio |

| Níquel |

| Acero |

| Magnesio |

| Titanio |

| Otros tipos de metales comunes |

| Aleaciones resistentes al calor |

| Aleaciones resistentes a la corrosión |

| Aleaciones resistentes al desgaste |

| Otros tipos de productos |

| Aeroespacial |

| Fuerza |

| Petróleo y gas (incluidos productos químicos) |

| Electricidad y Electrónica |

| Automotor |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Reino Unido |

| Francia | |

| Alemania | |

| Italia | |

| El resto de Europa | |

| Resto del mundo | Sudamerica |

| Medio Oriente y África |

| Tipo de metal base | Aluminio | |

| Níquel | ||

| Acero | ||

| Magnesio | ||

| Titanio | ||

| Otros tipos de metales comunes | ||

| tipo de producto | Aleaciones resistentes al calor | |

| Aleaciones resistentes a la corrosión | ||

| Aleaciones resistentes al desgaste | ||

| Otros tipos de productos | ||

| Industria del usuario final | Aeroespacial | |

| Fuerza | ||

| Petróleo y gas (incluidos productos químicos) | ||

| Electricidad y Electrónica | ||

| Automotor | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Reino Unido | |

| Francia | ||

| Alemania | ||

| Italia | ||

| El resto de Europa | ||

| Resto del mundo | Sudamerica | |

| Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de aleaciones de alto rendimiento

¿Cuál es el tamaño actual del mercado Aleaciones de alto rendimiento?

Se proyecta que el mercado Aleaciones de alto rendimiento registrará una tasa compuesta anual de menos del 5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Aleaciones de alto rendimiento?

ATI, Precision Castparts Corp, Nippon Yakin Kogyo Co., Ltd., CRS Holdings Inc., High Performance Alloys, Inc son las principales empresas que operan en el mercado de aleaciones de alto rendimiento.

¿Cuál es la región de más rápido crecimiento en el mercado Aleaciones de alto rendimiento?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Aleaciones de alto rendimiento?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de aleaciones de alto rendimiento.

¿Qué años cubre este mercado de Aleaciones de alto rendimiento?

El informe cubre el tamaño histórico del mercado de Aleaciones de alto rendimiento para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Aleaciones de alto rendimiento para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de aleaciones de alto rendimiento

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Aleaciones de alto rendimiento en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Aleaciones de alto rendimiento incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.