Análisis del mercado de glicol

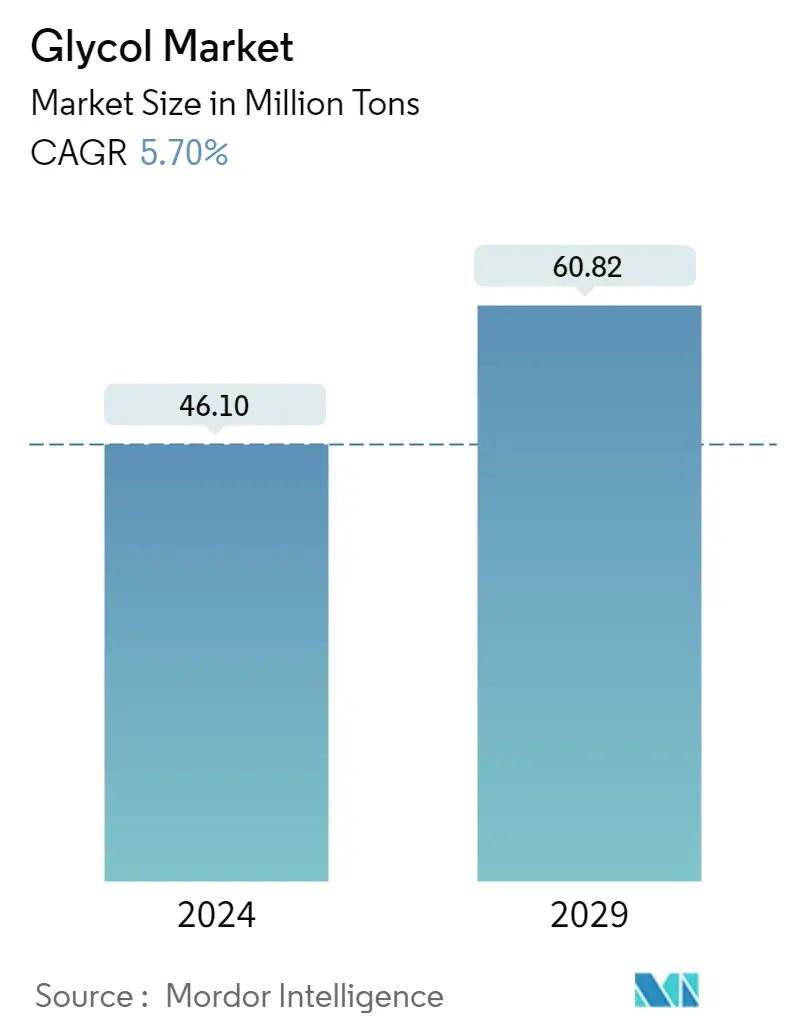

El tamaño del mercado de glicol se estima en 46,10 millones de toneladas en 2024 y se espera que alcance 60,82 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 5,70% durante el período previsto (2024-2029).

- La pandemia de COVID-19 ha sido un desafío importante para el mercado del glicol debido a que afectó directamente la cadena de suministro del fabricante en todo el mundo y al cierre de las instalaciones de producción para minimizar el riesgo de propagación del virus.

- A corto plazo, la creciente demanda de películas de poliéster y adhesivos de PU y el aumento del consumo de etilenglicol por parte de la industria textil china son algunos de los factores que estimulan la demanda del mercado.

- El etilenglicol tóxico y las condiciones desfavorables del brote de COVID-19 obstaculizan el crecimiento del mercado.

- La creciente popularidad de los glicoles de origen biológico probablemente creará oportunidades para el mercado en los próximos años.

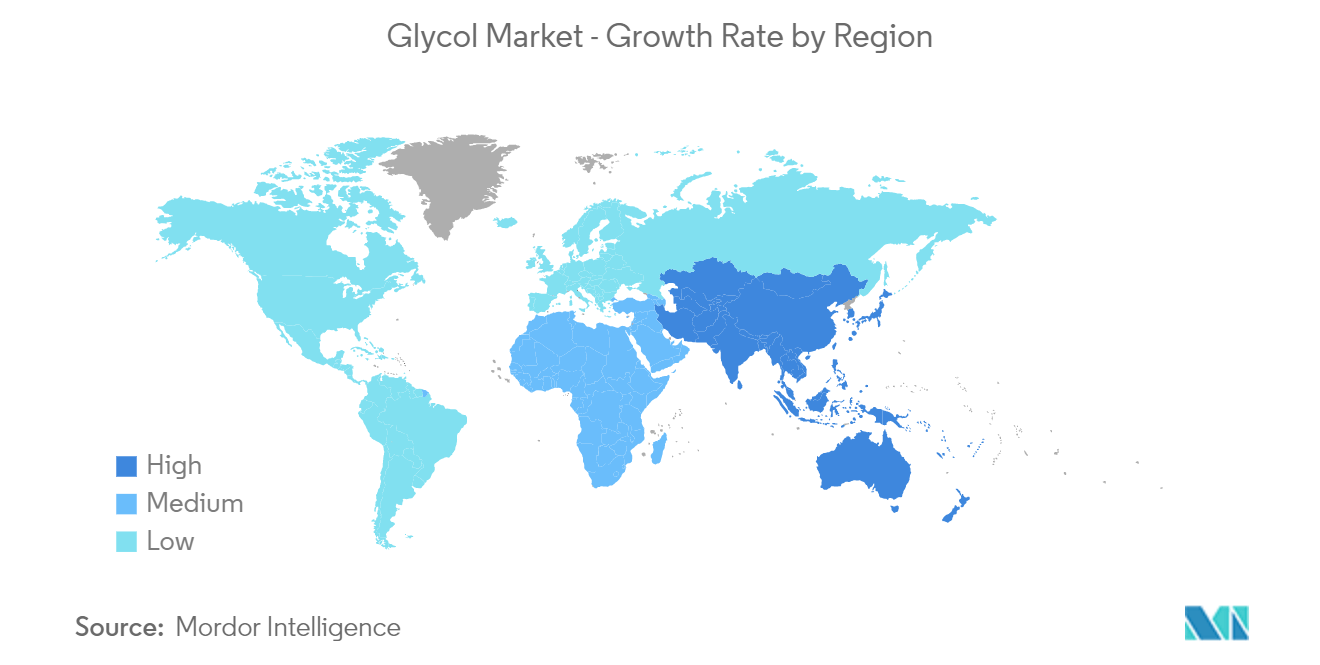

- La región de Asia y el Pacífico representa el mercado más grande y se espera que sea el de más rápido crecimiento durante el período previsto debido al creciente consumo de países como China, India y Japón.

Tendencias del mercado de glicol

Uso creciente en la industria textil

- El propilenglicol y el etilenglicol se utilizan como materias primas para producir una amplia gama de productos, incluidas fibras de poliéster para ropa, tapicería, alfombras y almohadas.

- Las aplicaciones más valoradas del etilenglicol son las fibras de poliéster, muy utilizadas en la industria textil. Los éteres de glicol se utilizan como aditivos para baños de tinte en el mercado de baños de tinte para textiles para obtener propiedades tales como tono adecuado, teñido nivelado, solidez del color, temperaturas de teñido reducidas y tiempos de ciclo.

- China, la Unión Europea y la India se encuentran entre los tres mayores exportadores de textiles y tienen una participación de más del 65% en todo el mercado mundial. Por ejemplo, en 2022, China exportó textiles, prendas y accesorios de vestir por valor de 323.344 millones de dólares, registrando un ligero crecimiento del 2,53% en comparación con el año anterior (2021). Por lo tanto, se espera que el aumento de las exportaciones de textiles, prendas de vestir y accesorios de vestir del país cree una demanda al alza para el mercado del glicol.

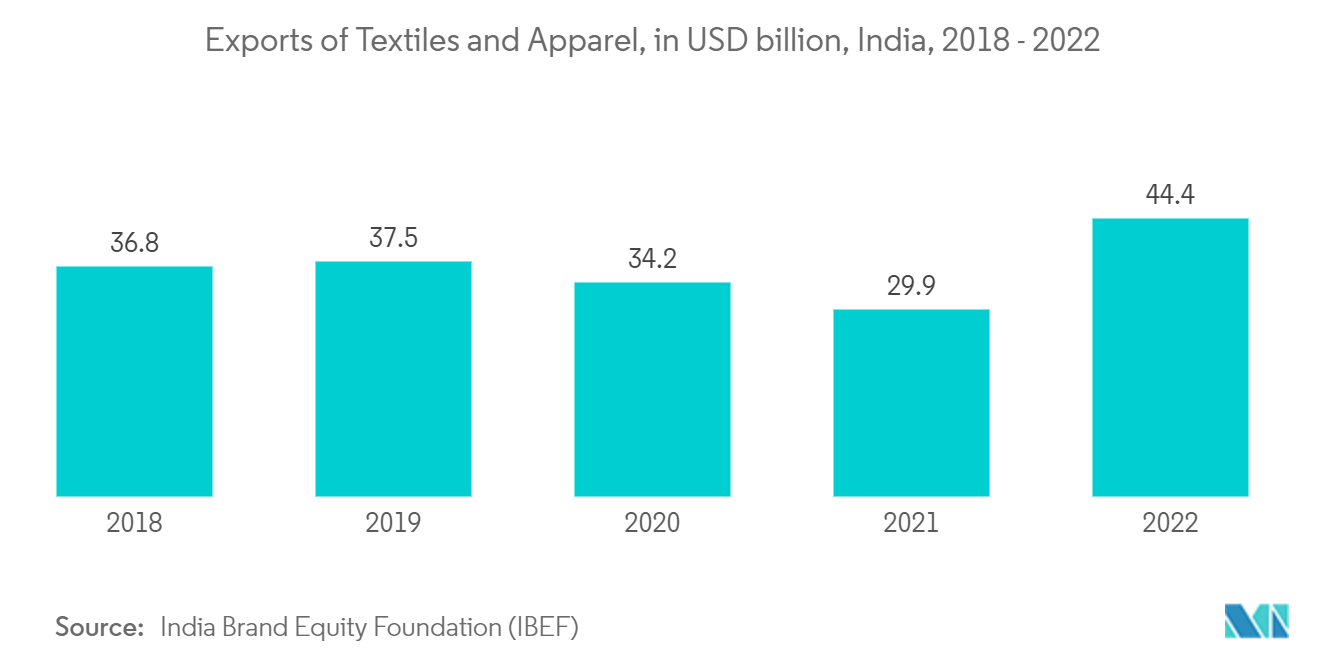

- La industria textil india es una de las de más rápido crecimiento en todo el mundo. Según India Brand Equity Foundation (IBEF), las exportaciones de textiles y prendas de vestir en la India ascendieron a 44,4 mil millones de dólares en 2022, lo que muestra un aumento del 41% en comparación con 2021 y del 26% en comparación con 2020. En 2022, Estados Unidos fue el principal destino de las exportaciones, que representa el 27% de las exportaciones textiles, seguido de Europa (18%) y Bangladesh (12%). Por lo tanto, se espera que el aumento de las exportaciones de textiles y accesorios de vestir del país cree una demanda al alza para el mercado de glicol en el país.

- Además, en el primer semestre de 2022, las exportaciones de textiles y prendas de vestir de los Estados Unidos aumentaron un 13,10% respecto al año anterior. En comparación con el mismo período de 2021, las exportaciones aumentaron a 12.440 millones de dólares de enero a junio de 2022 desde 10.990 millones de dólares, según datos de la Oficina de Textiles y Confecciones, una división del Departamento de Comercio de Estados Unidos.

- Además, en octubre de 2022, Prada, una marca de moda de alta gama, abrió recientemente una fábrica cerca de Sibiu, Rumania. En la nueva fábrica, Prada fabricará piezas de sus productos de cuero. Hipic Prod Impex, ahora parte del grupo Prada, opera la fábrica en la zona industrial oeste de Sibiu, que mide 31.000 pies cuadrados. Por lo tanto, se espera que esta expansión cree una demanda alcista para el mercado del glicol.

- Según todos estos factores, es probable que el mercado del glicol crezca a nivel mundial durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- Se espera que Asia-Pacífico domine el mercado de consumo de glicol. También es probable que sea el mercado de más rápido crecimiento durante el período de pronóstico, con una demanda creciente de industrias de usuarios finales como embalaje, alimentos y bebidas, automoción y transporte, cosméticos, textiles, etc., en países como China, India. , Corea del Sur, Japón y naciones del sudeste asiático.

- La demanda de materiales de embalaje por parte de industrias como la de alimentos y bebidas, bienes de consumo y otras está aumentando en la región debido al aumento de las exportaciones y el consumo interno. El mercado de envases en la región de Asia y el Pacífico está impulsado por la creciente demanda de alimentos envasados y la creciente demanda de bienes de consumo de rápido movimiento, incluido el comercio electrónico. El uso de productos de plástico técnico en el sector del embalaje (envases de PET, botellas, etc.) está aumentando enormemente debido a sus ventajas. El PET se produce a partir de etilenglicol, tereftalato de dimetilo (DMT) o ácido tereftálico.

- Por ejemplo, según India Brand Equity Foundation (IBEF), la industria india de procesamiento de alimentos creció rápidamente, con una tasa de crecimiento anual promedio del 8,3% en los últimos cinco años. Además, en 2023, el mercado de alimentos generará 963 mil millones de dólares en ingresos, que se prevé que se expandirá a una tasa compuesta anual del 7,23% entre 2023 y 2027. Por lo tanto, se espera que esto cree una demanda alcista para el mercado del glicol procedente del envasado de alimentos.

- Además, el etilenglicol se utiliza como agente anticongelante en el radiador de los automóviles para aumentar la temperatura de congelación. Por ejemplo, según la OICA, en 2022 se produjeron en el país alrededor de 2,70,20,615 unidades de automóviles, lo que representa un aumento del 3% en comparación con 2021. Por lo tanto, se espera que un aumento en la producción de automóviles cree un demanda alcista para el mercado del glicol.

- El mercado de comercio electrónico de China está dominado por Alibaba, cuya cuota de mercado ronda el 44%. Los ingresos anuales de la compañía en el año fiscal 2022 experimentaron un crecimiento interanual del 22,91%. La creciente industria del comercio electrónico requiere envases, que se espera que impulsen el mercado del glicol en la región durante el período previsto.

- Se espera que el mercado de aditivos alimentarios de Asia y el Pacífico registre una tasa compuesta anual de alrededor del 6% durante el período previsto. El propilenglicol es uno de los glicoles más utilizados como aditivo alimentario.

- El mercado asiático de la cosmética está ganando popularidad en todo el mundo. Se espera que sea testigo de una tasa compuesta anual de más del 5% durante el período previsto. Japón, Singapur, Corea del Sur, Hong Kong y China son los 10 principales exportadores mundiales de cosméticos. El propilenglicol se utiliza en humectantes para mejorar la apariencia de la piel al reducir la descamación y restaurar la flexibilidad. Otros usos incluyen como agente acondicionador de la piel, agente reductor de la viscosidad, disolvente e ingrediente de fragancia.

- Según la Oficina Nacional de Estadísticas de China, en enero de 2022, los ingresos del comercio minorista de cosméticos en China ascendieron a unos 9,18 mil millones de dólares. Alcanzó unos 9.760 millones de dólares en enero de 2023. A medida que la demanda de productos cosméticos se expande aún más en las ciudades de segundo y tercer nivel de China, se espera que el mercado del glicol mantenga pronto su impulso de crecimiento. Además, el cambio de actitud entre los hombres hacia el cuidado de la piel fomenta el auge del mercado de cosméticos masculinos en China.

- Según la India Brand Equity Foundation, el mercado farmacéutico interno de la India probablemente alcanzará los 65 mil millones de dólares en 2024 y se expandirá a entre 120 y 130 mil millones de dólares en 2030. Además, la India es un actor importante y en ascenso en el sector farmacéutico mundial. India es el mayor proveedor mundial de medicamentos genéricos, representa el 20% del suministro mundial en volumen y satisface alrededor del 60% de la demanda mundial de vacunas. Por lo tanto, se espera que la demanda del mercado de glicol incluya una ventaja del mercado farmacéutico del país.

- Por lo tanto, se espera que las crecientes demandas de las industrias de usuarios finales mencionadas anteriormente impulsen el crecimiento en la región de Asia y el Pacífico.

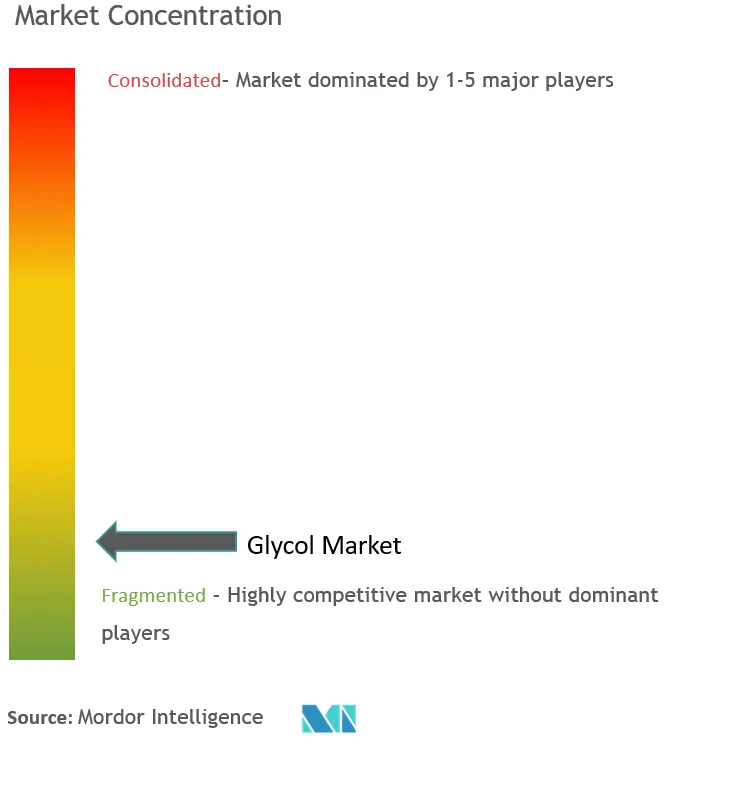

Descripción general de la industria del glicol

El mercado del glicol es de naturaleza fragmentada. Algunos de los principales actores del mercado (no en un orden particular) incluyen Shell PLC, MEGlobal International FZE, Indorama Ventures Public Company Limited, Reliance Industries Limited y PETRONAS Chemicals Group, entre otros.

Líderes del mercado de glicol

Shell PLC

MEGlobal International FZE

Indorama Ventures Public Company Limited

Reliance Industries Limited

PETRONAS Chemicals Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de glicol

- Octubre de 2022: El panel del Ministerio de Medio Ambiente, Bosques y Cambio Climático asintió con la cabeza a la expansión y eliminación de cuellos de botella del complejo de fabricación Hazira de Reliance Industries Ltd por valor de INR 100 mil millones (USD 1,33 mil millones). El complejo HMD del RIL de Mukesh Ambani recibió el encargo en 1991-92 de fabricar monoetilenglicol, monómero de cloruro de vinilo (VCM) y otros, junto con servicios públicos.

Segmentación de la industria del glicol

El glicol es una clase de compuestos químicos de la familia de los alcoholes. Dos grupos hidroxilo (OH) están unidos a distintos átomos de carbono en las moléculas de glicol. La palabra se aplica frecuentemente al miembro más simple de la clase, el etilenglicol. El glicol es un líquido viscoso incoloro, inodoro, inflamable y de sabor dulce. Puede ser tóxico para los humanos si se ingiere en altas concentraciones. El mercado de glicol está segmentado según el tipo, la industria del usuario final y la geografía. Por tipo, el mercado se segmenta en etilenglicol, propilenglicol y otros tipos. La industria del usuario final segmenta el mercado en automoción y transporte, embalaje, alimentos y bebidas, cosméticos, productos farmacéuticos, textiles y otras industrias. El informe también cubre los tamaños de mercado y las previsiones para el mercado de glicol en 15 países de las principales regiones. El tamaño del mercado y los pronósticos para cada segmento se basan en los ingresos (millones de dólares) de todos los segmentos anteriores.

| Etilenglicol | Monoetilenglicol (MEG) |

| Dietilenglicol (DEG) | |

| Trietilenglicol (TEG) | |

| Polietilenglicol (PEG) | |

| Propilenglicol | |

| Otros tipos |

| Automoción y Transporte |

| embalaje |

| Alimentos y bebidas |

| Productos cosméticos |

| Productos farmacéuticos |

| Textil |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo | Etilenglicol | Monoetilenglicol (MEG) |

| Dietilenglicol (DEG) | ||

| Trietilenglicol (TEG) | ||

| Polietilenglicol (PEG) | ||

| Propilenglicol | ||

| Otros tipos | ||

| Industria del usuario final | Automoción y Transporte | |

| embalaje | ||

| Alimentos y bebidas | ||

| Productos cosméticos | ||

| Productos farmacéuticos | ||

| Textil | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de glicol

¿Qué tamaño tiene el mercado del glicol?

Se espera que el tamaño del mercado de glicol alcance los 46,10 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 5,70% para alcanzar los 60,82 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Glicol?

En 2024, se espera que el tamaño del mercado de glicol alcance los 46,10 millones de toneladas.

¿Quiénes son los actores clave en el mercado Glicol?

Shell PLC, MEGlobal International FZE, Indorama Ventures Public Company Limited, Reliance Industries Limited, PETRONAS Chemicals Group son las principales empresas que operan en Glycol Market.

¿Cuál es la región de más rápido crecimiento en el mercado Glicol?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de glicol?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de glicol.

¿Qué años cubre este mercado de Glicol y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de glicol se estimó en 43,61 millones de toneladas. El informe cubre el tamaño histórico del mercado de Glicol para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Glicol para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del glicol

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Glicol en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de glicol incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.