Tamaño y Participación del Mercado de Nutracéuticos

Análisis del Mercado de Nutracéuticos por Mordor Intelligence

El mercado mundial de nutracéuticos, valorado en 513,20 mil millones de USD en 2025, se espera que alcance los 657,84 mil millones de USD en 2030, creciendo a una TCAC del 5,09%. La expansión del mercado está impulsada por la creciente preferencia del consumidor hacia enfoques de atención médica preventiva y nutrición funcional. Los factores demográficos, particularmente el envejecimiento de la población en economías desarrolladas y los consumidores jóvenes conscientes de la salud, contribuyen significativamente al crecimiento del mercado. La demanda se fortalece aún más por la creciente prevalencia de condiciones de salud como enfermedades cardiovasculares, diabetes y obesidad, las cuales los nutracéuticos ayudan a manejar a través de su contenido de antioxidantes, probióticos y ácidos grasos poliinsaturados. El mercado también está moldeado por la creciente educación del consumidor y la tendencia hacia soluciones de nutrición personalizada, especialmente para individuos con condiciones médicas específicas donde los tratamientos convencionales pueden ser menos efectivos. Las multivitaminas y vitaminas individuales constituyen una porción sustancial de la demanda del consumidor en todas las regiones. Mientras los consumidores continúan priorizando la atención médica preventiva y el bienestar, el mercado de nutracéuticos está posicionado para un crecimiento sostenido e innovación en los próximos años.

Puntos Clave del Informe

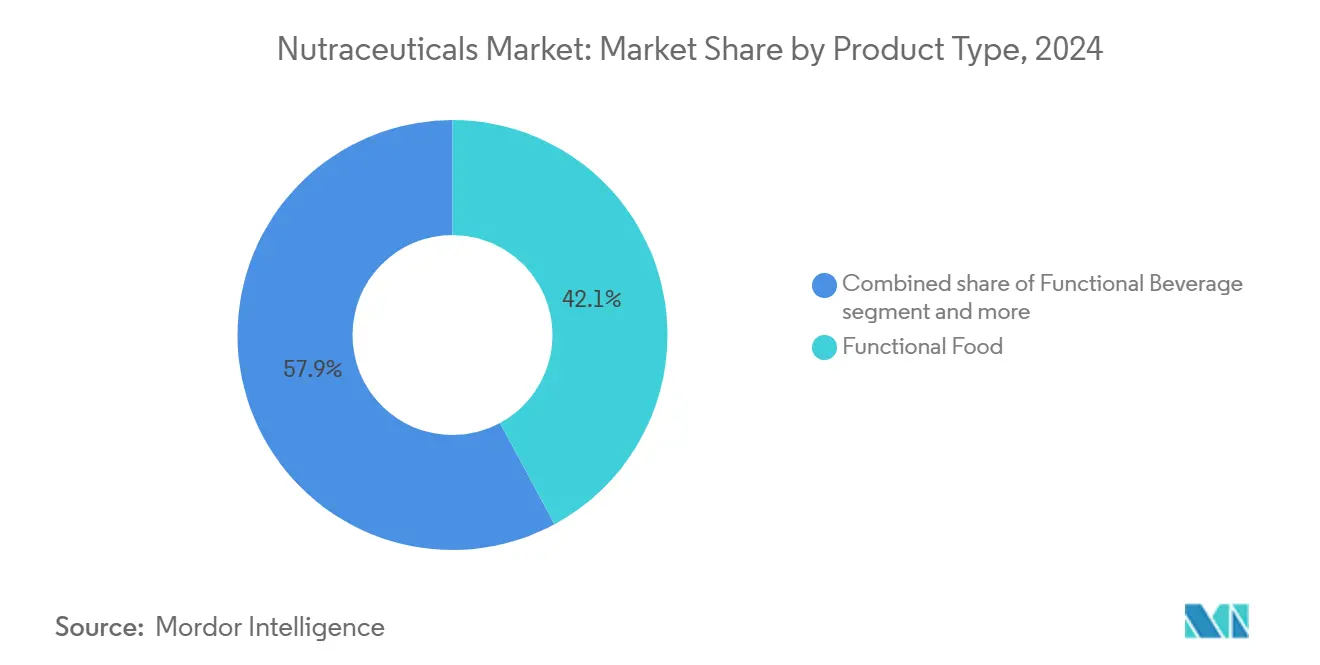

- Por tipo de producto, los alimentos funcionales lideraron con el 42,13% de participación en ingresos del mercado de nutracéuticos en 2024, mientras que las bebidas funcionales se proyectan expandir a una TCAC del 7,73% hasta 2030.

- Por función, las aplicaciones de control de peso representaron el 18,98% de la participación del mercado de nutracéuticos en 2024, mientras que la nutrición deportiva y rendimiento están establecidas para crecer a una TCAC del 9,81% durante 2025-2030.

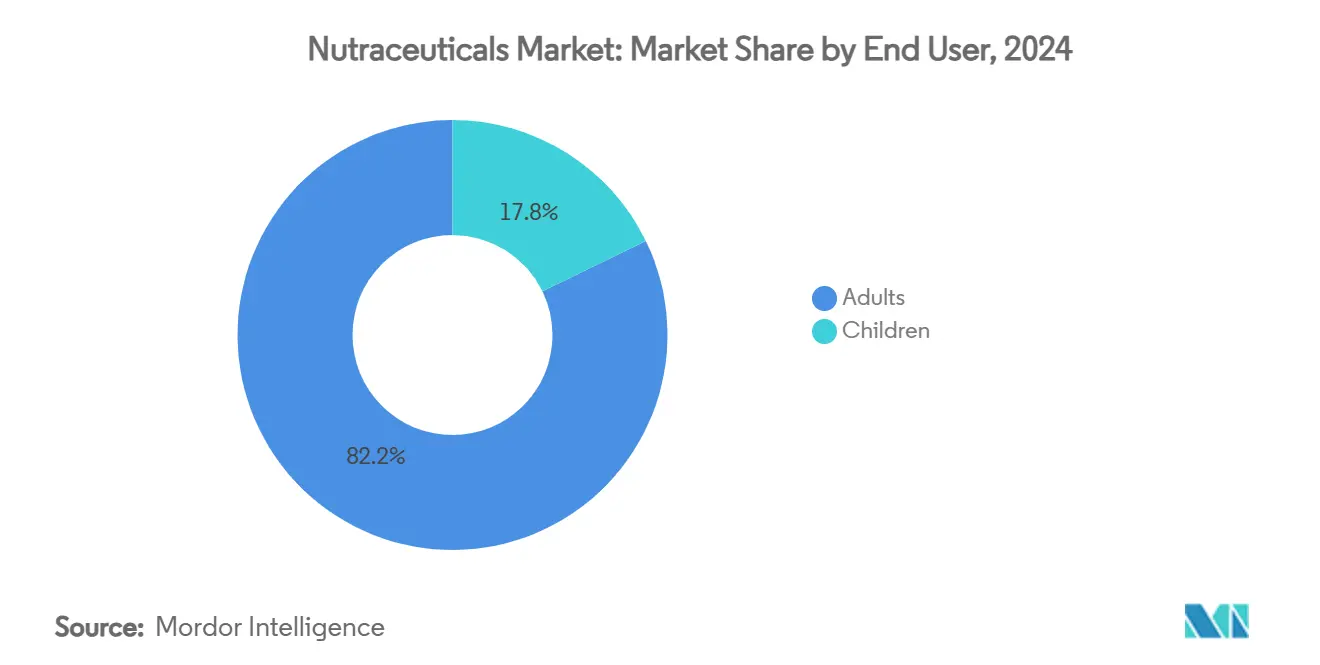

- Por usuario final, los adultos capturaron el 82,25% de participación del tamaño del mercado de nutracéuticos en 2024, el segmento de niños se espera que crezca a una TCAC del 8,22% en el mismo período de pronóstico.

- Por canal de distribución, las farmacias y droguerías mantuvieron el 31,17% de la participación del mercado de nutracéuticos en 2024, mientras que el comercio minorista en línea avanza a una TCAC del 9,84% hacia 2030.

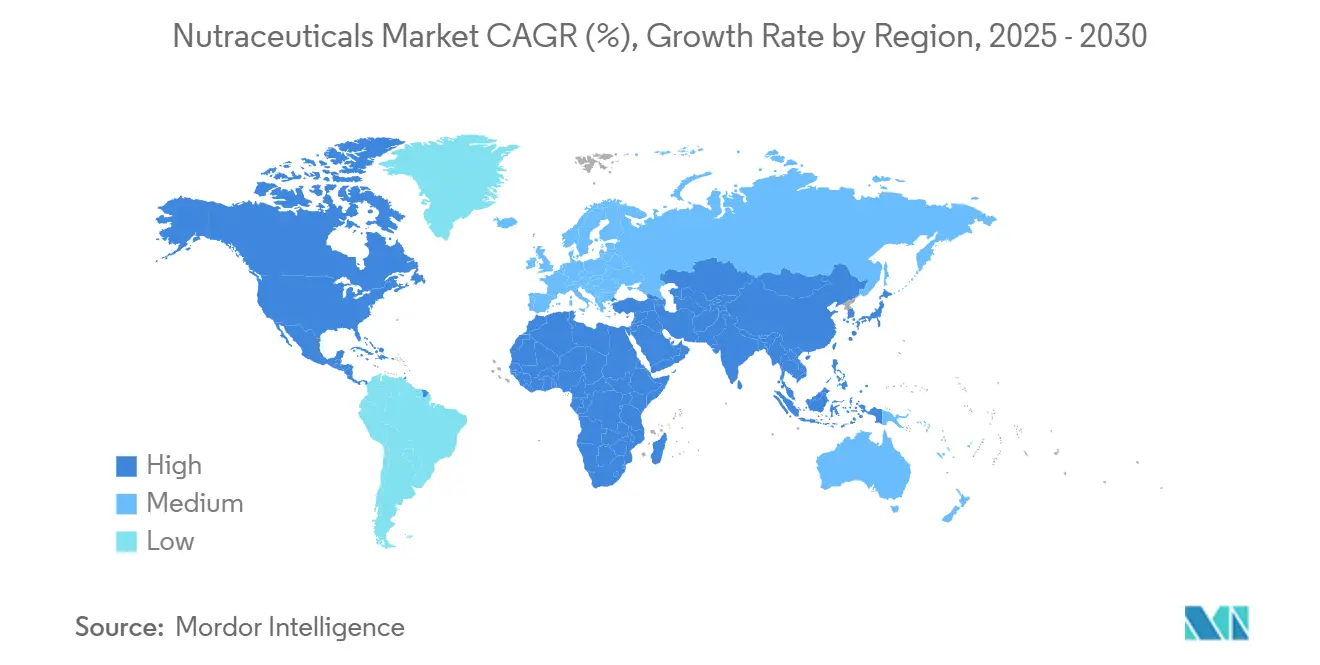

- Por geografía, América del Norte permaneció como el mayor contribuyente regional con una participación del 38,73% en 2024, y Asia-Pacífico es la región de crecimiento más rápido con una TCAC del 7,90% hasta 2030.

Tendencias e Insights del Mercado Mundial de Nutracéuticos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| La creciente prevalencia de enfermedades crónicas impulsa la demanda | +1.5% | Mundial, mayor en América del Norte y Europa | Largo plazo (≥ 4 años) |

| El crecimiento de la población geriátrica requiere atención médica preventiva | +0.8% | Mundial, concentrada en economías desarrolladas | Largo plazo (≥ 4 años) |

| La expansión de ofertas de alimentos y bebidas funcionales impulsa la demanda | +1.2% | Mundial, liderada por América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Crecientes tendencias de fitness y bienestar entre millennials | +0.9% | Mundial, más fuerte en centros urbanos | Mediano plazo (2-4 años) |

| Avances tecnológicos en formulaciones de nutracéuticos | +0.6% | Mundial, centros de innovación en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Creciente adopción de ingredientes naturales y orgánicos | +0.3% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

La Creciente Prevalencia de Enfermedades Crónicas Impulsa la Demanda

El aumento mundial de enfermedades no transmisibles (ENT) ha transformado los enfoques de atención médica, estableciendo los nutracéuticos como componentes clave en las estrategias de salud preventiva. Según el Monitor de Progreso de Enfermedades No Transmisibles 2025 de la OMS, más de 40 millones de personas mueren anualmente por ENT, incluyendo enfermedades cardiovasculares, cáncer, diabetes y enfermedades respiratorias crónicas [1]Fuente: Organización Mundial de la Salud, "Monitor de Progreso de Enfermedades No Transmisibles," who.int. Esta crisis de salud ha llevado a los sistemas de atención médica a incorporar la suplementación nutricional en los protocolos de atención estándar. El mercado ahora se extiende más allá de los suplementos básicos de vitaminas y minerales para incluir formulaciones especializadas para trastornos metabólicos, salud cardiovascular y función cognitiva. Mientras la evidencia clínica respalda la eficacia de los nutracéuticos y crece la conciencia del consumidor, los fabricantes están desarrollando formulaciones específicas para condiciones que abordan problemas de salud subyacentes en lugar de solo síntomas. Este cambio hacia la atención médica preventiva a través de nutracéuticos se espera que continúe impulsando el crecimiento del mercado en los próximos años.

Crecimiento de la Población Geriátrica que Requiere Atención Médica Preventiva

La población que envejece en economías desarrolladas está aumentando la demanda de productos nutracéuticos específicos para la edad. El creciente número de adultos mayores a nivel mundial está impulsando la expansión en mercados de nutrición médica, salud del consumidor y nutrición activa. Este cambio demográfico se ha expandido más allá de los suplementos tradicionales para incluir alimentos funcionales dirigidos al envejecimiento saludable, específicamente para la salud ósea, soporte articular y función cognitiva. La Oficina de Referencia de Población 2024 reporta que el 10% de la población mundial tiene 65 años o más, con regiones en Asia Oriental, Europa y América del Norte alcanzando el 20% o más [2]Fuente: Oficina de Referencia de Población, "Aspectos Destacados de la Hoja de Datos de Población Mundial 2024," prb.org. Empresas como Otsuka Pharmaceuticals, Baxter International y Allergan son jugadores significativos en el mercado de nutrición para personas mayores. La creciente comprensión del papel de la dieta en el envejecimiento ha llevado al crecimiento en nutrición activa, particularmente en productos de proteína y probióticos para consumidores mayores. El enfoque de los sistemas de atención médica en la atención preventiva sobre el tratamiento ha fortalecido esta tendencia, estableciendo los nutracéuticos como opciones rentables para manejar problemas de salud relacionados con la edad.

La Expansión de Ofertas de Alimentos y Bebidas Funcionales Impulsa la Demanda

Mientras las enfermedades crónicas afectan cada vez más a todos los grupos de edad, incluso los más jóvenes, los consumidores están cambiando de los suplementos tradicionales a alimentos y bebidas funcionales. En respuesta, los fabricantes están ampliando sus líneas de productos para satisfacer la creciente demanda de artículos que potencian la salud y se integran perfectamente en la vida diaria. Por ejemplo, Celsius Hydration hizo su incursión en el ámbito nutracéutico al debutar su primera bebida funcional sin cafeína en febrero de 2025. Este movimiento subraya un cambio significativo del mercado, destacando la preferencia de los consumidores por productos convenientes y centrados en la salud que ofrecen múltiples beneficios. Esta tendencia es especialmente pronunciada en mercados desarrollados, donde los estilos de vida acelerados anhelan soluciones nutricionales eficientes. Además, el aumento en la nutrición personalizada y la mayor conciencia de la atención médica preventiva están impulsando innovaciones en bebidas multifuncionales. Estas bebidas, dirigidas a problemas de salud específicos como inmunidad, digestión y bienestar mental, están ampliando el atractivo y alcance del mercado.

Crecientes Tendencias de Fitness y Bienestar Entre Millennials

Los consumidores millennials y de la Generación Z están transformando el mercado del bienestar a través de su preferencia por soluciones de salud validadas científicamente más allá de los enfoques convencionales de fitness. Su enfoque en la salud preventiva, soluciones personalizadas e integración de salud digital ha aumentado la demanda de nutracéuticos, particularmente aquellos que apoyan estilos de vida activos. Estos consumidores muestran un fuerte interés en productos basados en proteínas, especialmente polvos de proteína. Su énfasis en la transparencia de ingredientes, sostenibilidad ambiental y evidencia científica ha impulsado a los fabricantes a desarrollar productos con formulaciones más simples y enfoques de marketing basados en evidencia que atraen a consumidores conscientes de la salud. Además, las integraciones tecnológicas, incluyendo aplicaciones y dispositivos portátiles, empoderan a los consumidores para monitorear sus jornadas de bienestar. Esta capacidad intensifica la demanda de productos personalizados a métricas de salud personales. Este grupo conocedor de la tecnología no solo rastrea su salud sino que también interactúa con marcas en redes sociales, moldeando tendencias y fomentando comunidades enfocadas en la salud holística y sostenibilidad.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Presencia de Productos Falsificados | -0.7% | Mundial, aguda en mercados emergentes y canales en línea | Corto plazo (≤ 2 años) |

| Altos Costos de Investigación y Desarrollo y Producción de Productos Nutracéuticos | -0.5% | Mundial, particularmente afectando a fabricantes más pequeños | Mediano plazo (2-4 años) |

| Falta de Regulaciones Estandarizadas Entre Países | -0.6% | Mundial, más pronunciada en el comercio transfronterizo | Largo plazo (≥ 4 años) |

| Riesgo de Etiquetado Incorrecto y Declaraciones de Salud Falsas | -0.4% | Mundial, concentrado en mercados menos regulados | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Presencia de Productos Falsificados

El aumento de productos nutracéuticos falsificados, especialmente en mercados emergentes con supervisión regulatoria limitada, desafía la integridad del mercado y la confianza del consumidor. En 2024, Amazon implementó políticas mejoradas para suplementos dietéticos para abordar preocupaciones de autenticidad [3]Fuente: Fundación Nacional de Saneamiento, "Nueva Política de Suplementos Dietéticos de Amazon Mejorando Seguridad y Cumplimiento," nsf.org . Las nuevas políticas requieren que los vendedores presenten datos de pruebas y certificados de análisis de laboratorios independientes acreditados, reemplazando la práctica anterior de aceptar documentación del fabricante. Este cambio fundamental no solo destaca la dedicación de Amazon a la garantía de calidad sino que también establece un nuevo estándar de la industria para las ventas de nutracéuticos en línea. Con estos estándares elevados, Amazon busca proteger a los consumidores de productos inseguros o etiquetados incorrectamente, aumentar la transparencia y mejorar la credibilidad de los vendedores de su mercado. Además, estas políticas motivan a los fabricantes a priorizar las pruebas rigurosas de terceros y el cumplimiento, fortaleciendo la confianza entre consumidores conscientes de la salud y promoviendo el crecimiento sostenible del mercado.

Altos Costos de Investigación y Desarrollo y Producción de Productos Nutracéuticos

Los altos costos en investigación, desarrollo y manufactura plantean desafíos significativos en el mercado de nutracéuticos, especialmente para empresas más pequeñas. Las tecnologías de formulación avanzadas, los estudios de validación clínica obligatorios y el cumplimiento regulatorio estricto no solo extienden los cronogramas de desarrollo sino que también inflan las necesidades de capital. Estos obstáculos crean barreras formidables de entrada para los recién llegados. Además, las instalaciones de manufactura especializadas deben adherirse a estándares farmacéuticos mientras permanecen rentables para productos de consumo, complicando aún más la entrada al mercado. Como resultado, muchas empresas emergentes recurren a asociaciones estratégicas u organizaciones de manufactura por contrato (CMO) para aliviar costos y navegar el intrincado laberinto regulatorio. Sin embargo, esta dependencia puede restringir su control sobre la innovación de productos y cronogramas. Tales dinámicas a menudo llevan a una concentración del poder de mercado entre jugadores establecidos, quienes poseen los recursos para soportar las rigurosas demandas de investigación y desarrollo y cumplimiento.

Análisis de Segmentos

Por Tipo de Producto: Los Alimentos Funcionales Lideran la Evolución del Mercado

El segmento de alimentos funcionales domina con una participación de mercado del 42,13% en 2024, ya que los consumidores favorecen cada vez más productos que mejoran la salud integrados en sus rutinas dietéticas diarias sobre suplementos independientes. Esta posición de liderazgo refleja el éxito del segmento en entregar beneficios de salud específicos a través de formatos familiares, desde cereales fortificados y productos de panadería hasta productos lácteos enriquecidos con probióticos y bocadillos mejorados con nutrientes. La fortaleza de la categoría radica en su capacidad de combinar funcionalidad nutricional con conveniencia, particularmente evidente en el desarrollo de formatos de bocadillos portátiles que incorporan compuestos bioactivos para consumo sobre la marcha.

Las bebidas funcionales están experimentando la expansión más rápida con una TCAC proyectada del 7,73% de 2025-2030, mientras que los suplementos dietéticos mantienen un crecimiento constante a través de la innovación de formatos. El crecimiento del segmento de bebidas es impulsado principalmente por bebidas energéticas y deportivas, que se han expandido más allá de poblaciones atléticas a consumidores principales, junto con jugos fortificados y alternativas lácteas que abordan necesidades nutricionales específicas. Mientras tanto, la categoría de suplementos está evolucionando a través de formatos de entrega no tradicionales como gomitas y líquidos, reflejando cambios de toda la industria hacia personalización y productos multifuncionales que abordan múltiples preocupaciones de salud simultáneamente.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Función: El Dominio del Control de Peso se Encuentra con el Crecimiento de la Nutrición de Rendimiento

Las aplicaciones de control de peso mantienen una participación de mercado dominante del 18,98% en 2024, impulsadas por el creciente enfoque del consumidor en la prevención de la obesidad y la optimización de la salud metabólica. El fuerte rendimiento de este segmento está respaldado por evidencia clínica que valida las intervenciones nutricionales para el control de peso y la creciente conciencia del consumidor sobre los riesgos de salud relacionados con la dieta. La categoría presenta productos con formulaciones avanzadas dirigidas a múltiples aspectos del control de peso, incluyendo regulación del apetito, mejora metabólica y soporte de oxidación de grasas, mientras se beneficia de los respaldos de proveedores de atención médica y la integración en programas integrales de bienestar.

Las aplicaciones de nutrición deportiva y rendimiento se proyectan para lograr la tasa de crecimiento más alta con una TCAC del 9,81% de 2025-2030, expandiéndose más allá de los mercados atléticos tradicionales hacia el bienestar principal. Este crecimiento es particularmente fuerte entre millennials y la Generación Z, quienes ven la nutrición deportiva como una parte integral de su estilo de vida. El mercado demuestra diversificación a través de múltiples segmentos, con aplicaciones de salud general manteniendo un atractivo amplio a través del posicionamiento preventivo, mientras que las categorías de inmunidad y salud digestiva se benefician de la mayor conciencia de las conexiones salud intestinal. La salud de las mujeres emerge como un segmento de crecimiento con formulaciones específicas de género para el bienestar hormonal, densidad ósea y reproductivo, mientras que las aplicaciones de envejecimiento saludable dirigidas a la salud ósea, articular y cognitiva responden a cambios demográficos y mayor enfoque en la longevidad.

Por Usuario Final: El Liderazgo del Mercado Adulto Enfrenta la Aceleración del Segmento Juvenil

Los adultos representan el 82,25% de la participación de mercado en 2024, impulsados por su poder adquisitivo y mayor conciencia de salud. El liderazgo de este segmento se atribuye a su conciencia de salud establecida, creciente poder de gasto y enfoque en la atención médica preventiva a través de nutracéuticos. Los consumidores adultos muestran comprensión avanzada en la selección de productos, priorizando formulaciones respaldadas científicamente para necesidades de salud específicas, desde la salud del corazón hasta la función cerebral. El crecimiento del segmento se refuerza por recomendaciones de profesionales médicos y la integración de nutracéuticos en programas de bienestar más amplios enfocados en el mantenimiento de la salud a largo plazo.

Se proyecta que el segmento de niños crezca a una TCAC del 8,22% de 2025-2030, ya que los padres reconocen cada vez más las deficiencias nutricionales en las dietas contemporáneas. Esta expansión refleja la creciente comprensión de cómo la nutrición temprana afecta la salud a largo plazo, con padres invirtiendo en productos que apoyan el desarrollo cerebral, inmunidad y crecimiento. El desarrollo de productos se enfoca en formatos amigables para niños como gomitas, masticables y líquidos saborizados para mejorar las tasas de consumo. Los fabricantes están creando formulaciones adaptadas a diferentes grupos de edad, asegurando tanto la adecuación nutricional como la seguridad para consumidores jóvenes.

Por Canal de Distribución: El Comercio Minorista Tradicional se Encuentra con la Transformación Digital

Las farmacias y droguerías mantienen el liderazgo de distribución con una participación de mercado del 31,17% en 2024, aprovechando su reputación establecida como proveedores de atención médica confiables. Su dominio surge de la capacidad de ofrecer consulta profesional, educación de productos e integración con sistemas de atención médica y programas de cobertura de seguro. Esto posiciona a los nutracéuticos como intervenciones de salud legítimas en lugar de productos de estilo de vida. La evolución del canal incluye servicios mejorados de consulta de bienestar y recomendaciones personalizadas que fortalecen las relaciones con los clientes e impulsan decisiones de compra informadas.

El paisaje minorista se diversifica a través de múltiples canales para satisfacer preferencias variadas del consumidor. El comercio minorista en línea demuestra el crecimiento más fuerte con una TCAC del 9,84% (2025-2030), impulsado por conveniencia, variedad de productos y precios competitivos. Las plataformas digitales se benefician de estrategias directas al consumidor, servicios de suscripción y recomendaciones personalizadas. Los formatos de comercio minorista tradicionales mantienen su relevancia a través de diferentes propuestas de valor: supermercados e hipermercados ofrecen precios competitivos y conveniencia, las tiendas especializadas proporcionan selecciones curadas y consulta experta, mientras que las tiendas de conveniencia capturan compras por impulso a través de ofertas expandidas de salud y bienestar.

Análisis Geográfico

América del Norte mantiene la mayor participación de mercado con el 38,73% en 2024, impulsada por marcos regulatorios bien establecidos, infraestructura de atención médica robusta y alto gasto del consumidor en productos de bienestar. La madurez del mercado de la región se caracteriza por educación integral del consumidor e integración efectiva de proveedores de atención médica, creando un ambiente conducente a la innovación de productos y expansión del mercado.

Un crecimiento constante caracteriza el mercado europeo de nutracéuticos. Los estándares regulatorios estrictos de la región priorizan la seguridad y eficacia del producto. Mientras tanto, los consumidores muestran una preferencia pronunciada por formulaciones naturales y orgánicas. Las poblaciones que envejecen y un énfasis elevado en la atención médica preventiva refuerzan este crecimiento. Además, mientras los consumidores se vuelven más conscientes de los problemas de salud relacionados con el estilo de vida, hay una demanda creciente de nutracéuticos innovadores respaldados por ciencia y adaptados a necesidades de salud específicas.

Se proyecta que la región Asia-Pacífico logre una TCAC del 7,90% de 2025-2030, convirtiéndola en el mercado de crecimiento más rápido a nivel mundial. Este crecimiento está alimentado por una mayor conciencia de salud e iniciativas gubernamentales de atención médica de apoyo. La ventaja única de la región radica en su integración exitosa de prácticas de medicina tradicional con enfoques modernos de nutracéuticos, como lo ejemplifica el mercado en expansión de suplementos de salud de Vietnam. Además, las inversiones elevadas en investigación y desarrollo están alimentando la innovación, llevando al lanzamiento de nuevos productos que resuenan culturalmente con los consumidores locales.

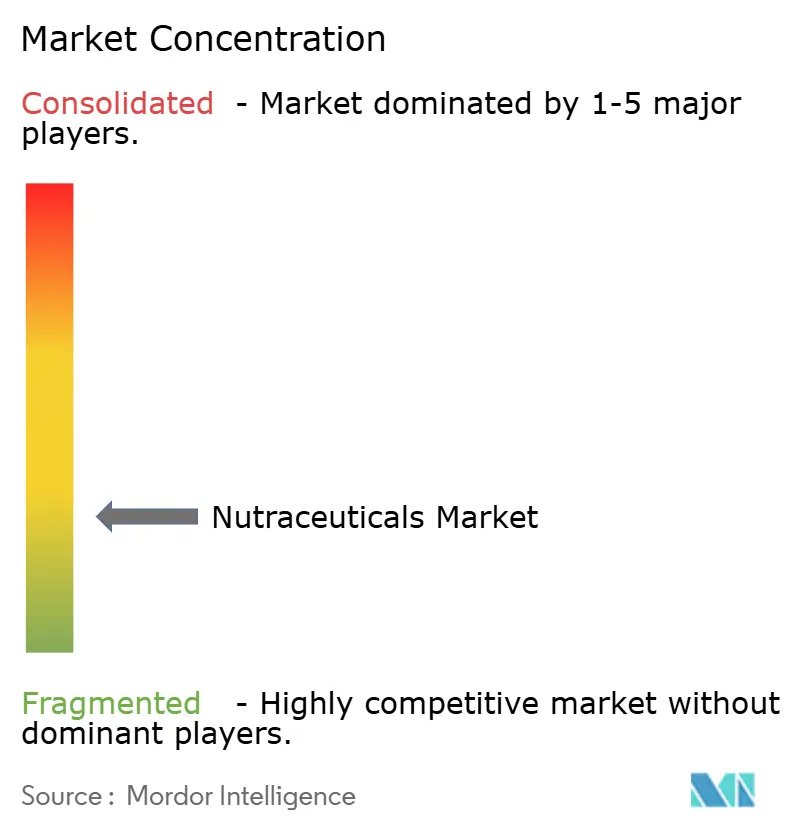

Panorama Competitivo

El mercado de nutracéuticos está fragmentado, creando oportunidades tanto para corporaciones multinacionales establecidas como para marcas especializadas emergentes. Esta fragmentación surge de diversas categorías de productos, canales de distribución y segmentos de consumidores, impidiendo que cualquier jugador individual logre un control dominante del mercado. Mientras las grandes empresas farmacéuticas y alimentarias aprovechan sus redes de distribución establecidas, experiencia regulatoria y capacidades de investigación, las empresas especializadas más pequeñas compiten a través de innovación, posicionamiento de nicho y estrategias directas al consumidor. Algunos de los jugadores líderes en el mercado incluyen Nestlé S.A., Herbalife Nutrition Ltd., General Mills, Inc., Amway Corp. y PepsiCo, Inc.

Las empresas forman cada vez más asociaciones estratégicas y empresas conjuntas para combinar capacidades complementarias a través de la cadena de valor. La empresa conjunta de abril de 2024 entre Nestlé y Dr. Reddy's Laboratories en India demuestra esta tendencia, fusionando las soluciones de salud nutricional de Nestlé con las fortalezas comerciales de Dr. Reddy para abordar categorías de salud metabólica, nutrición hospitalaria y salud de las mujeres.

La adopción de tecnología ha emergido como un diferenciador clave, con empresas invirtiendo en desarrollo de formulación impulsado por IA, plataformas de nutrición personalizada y sistemas de entrega avanzados para mejorar la eficacia del producto y el compromiso del consumidor. El panorama competitivo se define además por requisitos de cumplimiento regulatorio, que favorecen a empresas con capacidades establecidas de garantía de calidad. Estos requisitos crean barreras de entrada para jugadores más pequeños mientras benefician a organizaciones que invierten en una infraestructura de cumplimiento integral.

Líderes de la Industria de Nutracéuticos

-

Nestlé S.A.

-

PepsiCo, Inc.

-

Herbalife Nutrition Ltd.,

-

General Mills, Inc.

-

Amway Corp.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: iPRO se asoció con Al Rabie para introducir bebidas de hidratación funcional a Arabia Saudí, abordando la creciente demanda del consumidor por opciones de bebidas más saludables.

- Noviembre 2024: Bliss Body lanzó una gama de bebidas funcionales en tres sabores, combinando ingredientes naturales con nutrientes esenciales para el bienestar y energía.

- Octubre 2024: The Turmeric Co introdujo un portafolio de bebidas funcionales basadas en cúrcuma dirigidas a la inmunidad y recuperación.

- Marzo 2024: Abbott extiende su asociación con Real Madrid y la Fundación Real Madrid hasta la temporada 2026-27, continuando como Socio Global de Ciencias de la Salud y Nutrición.

Alcance del Informe Mundial del Mercado de Nutracéuticos

Los productos nutracéuticos tienen beneficios fisiológicos, protegen contra enfermedades crónicas, mejoran la salud, retrasan el envejecimiento y aumentan la esperanza de vida. El mercado mundial de nutracéuticos está segmentado en tipo de producto, canal de distribución y geografía. Basado en el tipo de producto, el mercado está segmentado en alimentos funcionales, bebidas funcionales y suplementos dietéticos. El segmento de alimentos funcionales se categoriza además como cereales, panadería y confitería, lácteos, bocadillos y otros alimentos funcionales. Las bebidas funcionales se subsegmentan como bebidas energéticas, bebidas deportivas, jugos fortificados, bebidas lácteas y alternativas lácteas, y otras bebidas funcionales. Los suplementos dietéticos se categorizan como vitaminas, minerales, botánicos, enzimas, ácidos grasos, proteínas y otros suplementos dietéticos. Por canal de distribución, el mercado está segmentado en tiendas especializadas, supermercados/hipermercados, tiendas de conveniencia, farmacias/droguerías, tiendas minoristas en línea y otros canales de distribución. El mercado está segmentado basado en geografía: América del Norte, Europa, Asia Pacífico, América del Sur, Oriente Medio y África. Para cada segmento, el dimensionamiento del mercado y los pronósticos se han hecho basados en valor (en millones de USD).

| Alimentos Funcionales | Cereales |

| Panadería y Confitería | |

| Lácteos | |

| Bocadillos | |

| Otros Alimentos Funcionales | |

| Bebidas Funcionales | Bebidas Energéticas |

| Bebidas Deportivas | |

| Jugos Fortificados | |

| Bebidas Lácteas y Alternativas Lácteas | |

| Otras Bebidas Funcionales | |

| Suplementos Dietéticos | Vitaminas |

| Minerales | |

| Botánicos | |

| Enzimas | |

| Ácidos Grasos | |

| Proteínas | |

| Otros Suplementos Dietéticos |

| Salud General |

| Control de Peso |

| Nutrición Deportiva y Rendimiento |

| Inmunidad y Salud Digestiva |

| Envejecimiento Saludable (Huesos, Articulaciones, Cognitivo) |

| Salud de las Mujeres |

| Otras Aplicaciones |

| Adultos |

| Niños |

| Supermercados/Hipermercados |

| Tiendas de Conveniencia |

| Tiendas Especializadas |

| Farmacias y Droguerías |

| Tiendas Minoristas En Línea |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Oriente Medio y África | Sudáfrica |

| Arabia Saudí | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Oriente Medio y África |

| Por Tipo de Producto | Alimentos Funcionales | Cereales |

| Panadería y Confitería | ||

| Lácteos | ||

| Bocadillos | ||

| Otros Alimentos Funcionales | ||

| Bebidas Funcionales | Bebidas Energéticas | |

| Bebidas Deportivas | ||

| Jugos Fortificados | ||

| Bebidas Lácteas y Alternativas Lácteas | ||

| Otras Bebidas Funcionales | ||

| Suplementos Dietéticos | Vitaminas | |

| Minerales | ||

| Botánicos | ||

| Enzimas | ||

| Ácidos Grasos | ||

| Proteínas | ||

| Otros Suplementos Dietéticos | ||

| Por Función | Salud General | |

| Control de Peso | ||

| Nutrición Deportiva y Rendimiento | ||

| Inmunidad y Salud Digestiva | ||

| Envejecimiento Saludable (Huesos, Articulaciones, Cognitivo) | ||

| Salud de las Mujeres | ||

| Otras Aplicaciones | ||

| Por Usuario Final | Adultos | |

| Niños | ||

| Por Canal de Distribución | Supermercados/Hipermercados | |

| Tiendas de Conveniencia | ||

| Tiendas Especializadas | ||

| Farmacias y Droguerías | ||

| Tiendas Minoristas En Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Sudáfrica | |

| Arabia Saudí | ||

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de nutracéuticos?

Está valorado en 513,20 mil millones de USD en 2025, con un pronóstico de alcanzar 657,84 mil millones de USD en 2030 con una TCAC del 5,09%.

¿Qué segmento de producto lidera el mercado de nutracéuticos?

Los alimentos funcionales dominan con el 42,13% de participación en ingresos en 2024, reflejando el fuerte interés del consumidor en alimentos convenientes que mejoran la salud.

¿Qué región está creciendo más rápido en el mercado de nutracéuticos?

Se proyecta que Asia-Pacífico crezca a una TCAC del 7,90% de 2025-2030 debido al aumento de ingresos, conciencia de salud e iniciativas gubernamentales de apoyo.

¿Cómo influye el comercio minorista en línea en las ventas de nutracéuticos?

Los canales en línea se expanden a una TCAC del 9,84% hacia 2030, impulsados por servicios de suscripción, recomendaciones personalizadas y surtidos de productos más amplios.

Última actualización de la página el: