Análisis del mercado de latas de metal

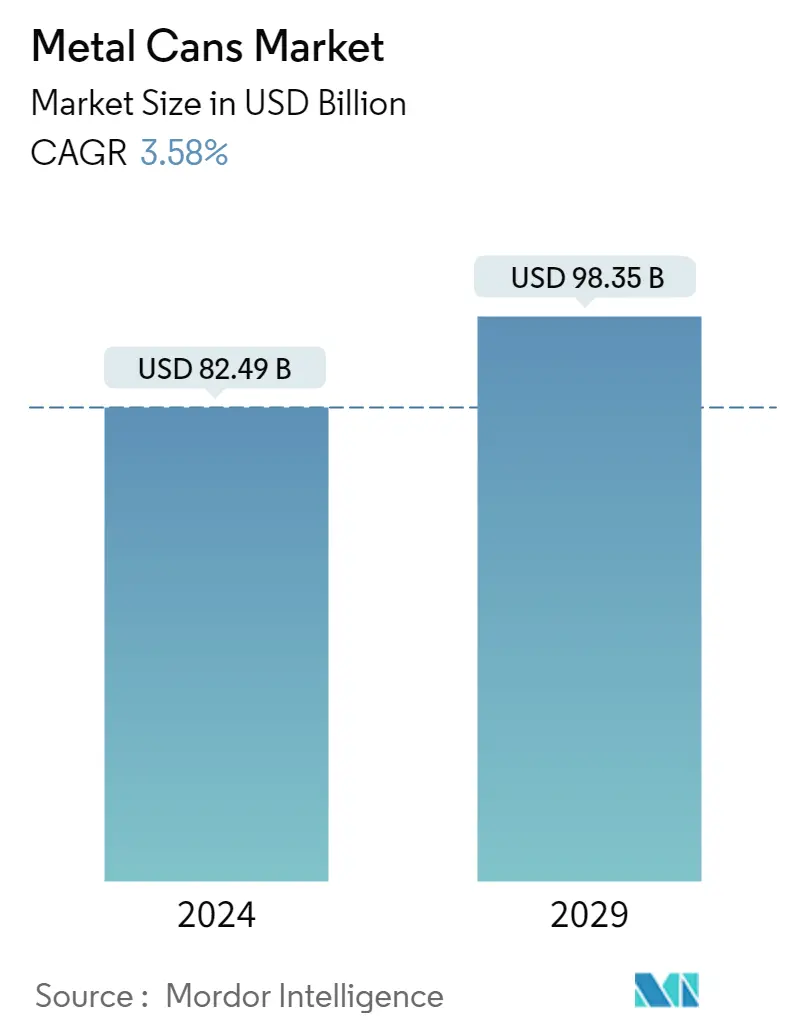

El tamaño del mercado de latas de metal se estima en 82,49 mil millones de dólares en 2024 y se espera que alcance los 98,35 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,58% durante el período previsto (2024-2029).

El producto está ganando importancia debido a sus características distintivas, como resistencia al transporte, cubierta herméticamente sellada, manejo rudo y fácil reciclabilidad.

- La alta reciclabilidad de las latas de metal es uno de los impulsores importantes del mercado. Las latas de aluminio ofrecen casi protección contra la humedad. Las latas no se oxidan y son resistentes a la corrosión, además de proporcionar una de las vidas útiles más prolongadas considerando cualquier embalaje. También ofrece muchos beneficios, como rigidez, estabilidad y propiedades de alta barrera.

- Debido al creciente consumo de bebidas alcohólicas y no alcohólicas, como cerveza y bebidas carbonatadas, en la región europea existe una demanda significativa de latas de metal. Según el Grupo Barth-Haas, Alemania fue el principal productor de cerveza de Europa en 2021. Los productos cerveceros en Alemania superaron los 85 millones de hl, más del doble de los producidos en el Reino Unido. Con 82 millones de hl, la producción rusa fue la segunda de Europa.

- La escasez de latas de aluminio continúa afectando a la industria de alimentos y bebidas, ya que la demanda de bebidas para consumo doméstico y comestibles aumentó en comparación con los restaurantes. Muchos actores destacados del mercado han anunciado inversiones para establecer nuevas infraestructuras de fabricación para cumplir con el aumento de pedidos y abordar la escasez de latas de aluminio. Por ejemplo, en septiembre de 2021, Ball Corporation anunció planes para construir una nueva planta estadounidense de envasado de bebidas de aluminio en Nevada, EE. UU. Está previsto que esta planta multilínea comience a producir a finales de 2022. La compañía prevé invertir alrededor de 290 millones de dólares en esta instalación durante los próximos años. Incluso con los ajustes y el aumento de la capacidad de fabricación, Ball Corporation anticipó que la demanda seguiría superando la oferta hasta bien entrado 2023.

- El aumento de la conciencia de los consumidores sobre la aplicación de materiales no cancerígenos en los envases y la mayor demanda de envases ligeros está generando grandes perspectivas de crecimiento para el mercado de latas metálicas. Sin embargo, el uso de latas de metal es difícil debido a la posibilidad de sustitución de materiales de embalaje a base de polímeros, incluidos el polietileno y el tereftalato de polietileno (PET).

- En respuesta al impacto de la pandemia de COVID-19 en la demanda, las acerías europeas han reducido rápidamente la oferta, y la producción del primer trimestre cayó un 10% anual. Además, la industria de los metales no ferrosos es un proveedor crucial de cadenas de valor esenciales, incluido el envasado de alimentos. La COVID-19 está provocando impactos económicos significativos y crecientes en el sector europeo de metales no ferrosos, impulsados por una reducción sustancial de la demanda en las cadenas de valor clave, interrupciones del suministro y dificultades de transporte.

Tendencias del mercado de latas de metal

El consumo de alimentos enlatados para impulsar el crecimiento del mercado

- Los cambiantes estilos de vida a nivel global están provocando que los consumidores opten por alimentos fáciles de cocinar. La población más joven y los consumidores que viven individualmente consumen cada vez más alimentos enlatados. Estos usuarios disponen de menos tiempo y tienen un presupuesto limitado, optando así por productos de menor coste y mayor comodidad.

- Muchos consumidores habituales de alimentos enlatados eligen los productos debido a la conveniencia que ofrecen y al menor costo de los productos. Los alimentos enlatados son más cómodos de consumir y requieren menos energía y tiempo para cocinarse. La mayoría de los alimentos enlatados tardan un 40% menos en prepararse que las comidas normales.

- Además, la demanda de alimentos de origen vegetal ha aumentado significativamente en el mercado después de la pandemia. Los exportadores de alimentos vegetarianos de Vietnam están explorando amplias oportunidades, ya que el Reino Unido es el principal mercado de Vietnam para sus productos de origen vegetal. Por ejemplo, en agosto de 2022, la fábrica de alimentos vegetarianos Bình Loan, con sede en la provincia de Dong Thap, exportó dos toneladas de alimentos vegetarianos enlatados al Reino Unido con el apoyo de Londres, el mayor importador de productos vietnamitas en el Reino Unido.

- Se ha acelerado la expansión de modernas tiendas de conveniencia y supermercados en todo el país, lo que probablemente agregará crecimiento al mercado estudiado. Por ejemplo, en julio de 2022, WinCommerce, un gigante minorista, planea abrir cientos de nuevos supermercados y tiendas de conveniencia en Vietnam antes de fin de año para atender la mayor demanda de productos alimenticios de conveniencia y acelerar la expansión de su participación de mercado. en el país.

- Asimismo, en octubre de 2021, Ball Metalpack, fabricante norteamericano de latas de acero para alimentos y productos para el hogar, agregó una nueva línea de producción de latas de alimentos de dos piezas en su planta de fabricación de Milwaukee. La línea de producción de latas de alimentos frescos y de alta velocidad de dos piezas respaldará la producción de millones de latas de alimentos por año y permitirá a Ball Metalpack satisfacer la creciente demanda de los clientes de las industrias de alimentos y nutrición. Es la segunda línea de producción de dos piezas de alta velocidad en la planta de Milwaukee, lo que le permite tener un tiempo de puesta en marcha más rápido y una estructura de costos totales más baja. Ball Metalpack tiene cuatro latas de dos piezas de alta velocidad en sus ocho plantas de América del Norte.

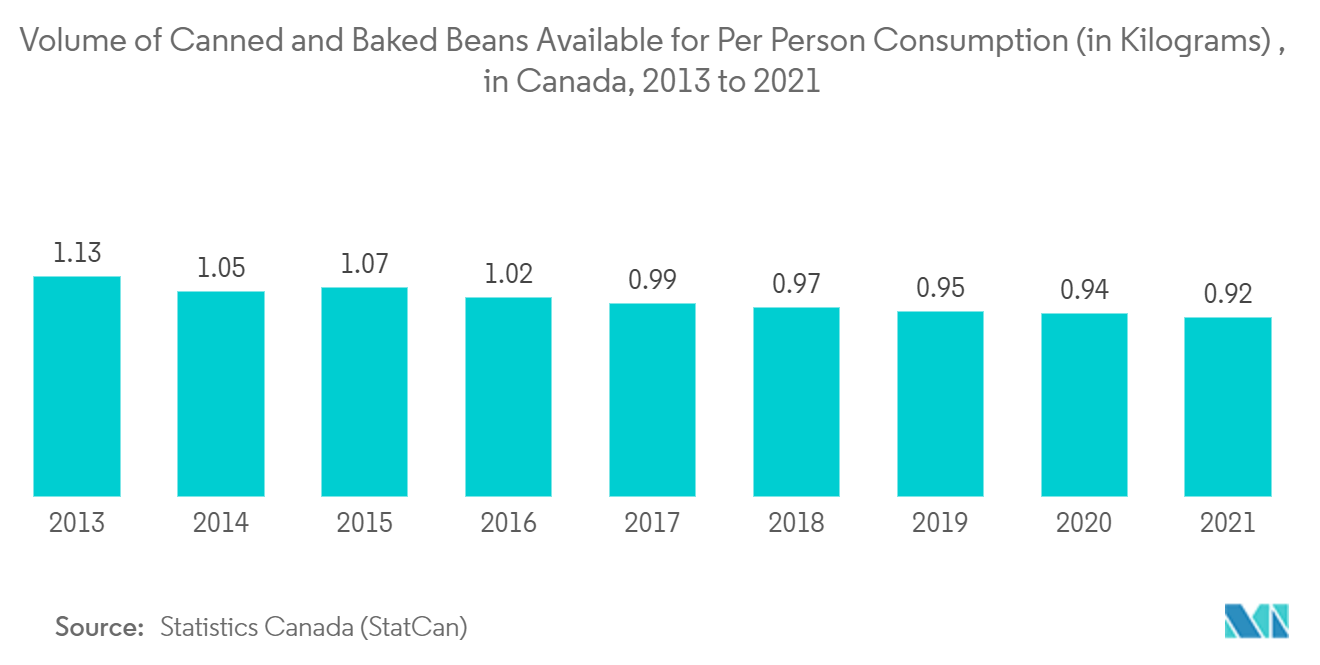

- Además, según StatCan, ha habido una disminución en la disponibilidad de frutas y verduras frescas y procesadas en los últimos diez años. Por eso la gente está optando por los alimentos enlatados.

- El tercer mayor gasto de subsistencia es la comida. Los alimentos enlatados suelen ser menos costosos que los frescos o congelados cuestan aproximadamente la mitad que los congelados y una quinta parte que los congelados frescos. Además, el crecimiento de la población de Canadá superó estos aumentos, lo que generó una menor disponibilidad per cápita de alimentos enlatados. Por ejemplo, según StatCan, el volumen de frijoles horneados y enlatados disponibles para el consumo por persona en Canadá disminuyó de 1,13 kg en 2013 a 0,92 kg en 2021.

América del Norte tendrá una participación significativa en el mercado

- Se prevé que América del Norte influya positivamente en la demanda de latas de metal durante el período de pronóstico debido a la creciente demanda de diferentes bebidas saludables, refrescos carbonatados, bebidas saludables y jugos de sucralosa. Además, varios actores importantes impactan el desarrollo del negocio a través de amplios esfuerzos promocionales y nuevas investigaciones.

- Las industrias alimentaria y minorista son los principales factores que influyen en la demanda de productos en los Estados Unidos. El país tiene más tiendas de comestibles y grandes superficies que nunca, y la expansión de las industrias alimentaria y minorista del país se debe principalmente al aumento del número de hogares más pequeños. En consecuencia, está impulsando la demanda de unidades de embalaje más pequeñas.

- Debido a la forma de vida en los Estados Unidos, existe una mayor necesidad de latas de metal. Las personas eligen alimentos saludables que estén listos para comer y puedan prepararlos rápidamente, ya que tienen horarios agitados que les dejan poco tiempo para cocinar. Al ofrecer envases sencillos y alimentos listos para usar, los alimentos enlatados logran este objetivo. Debido a que pueden mantener los alimentos frescos y de alta calidad durante un período prolongado, las latas de metal impulsarán el crecimiento del mercado.

- Además, los actores de la región se están centrando en la integración vertical y horizontal. Por ejemplo, en noviembre de 2021, Ardagh Metal Packaging (AMP), una subsidiaria de Ardagh Group, adquirió Hart Print, proveedor canadiense de latas impresas digitales. Hart Print se estableció en 2018 y tiene su sede en Quebec y ofrece soluciones de impresión digital flexibles a clientes que atienden el mercado de bebidas. Hart Print afirma ser la primera empresa en ofrecer latas impresas digitalmente en el mercado norteamericano.

Descripción general de la industria de latas de metal

El mercado de latas de metal está moderadamente fragmentado debido a la presencia de varios actores de la industria local y global. Los proveedores de este mercado participan en función de la cartera de productos, la diferenciación y los precios. Los actores clave en el mercado son SKS Bottle Packaging, Inc., Silgan Containers LLC, Ball Corporation, etc.

En marzo de 2022, el fabricante alemán de hojalata ThyssenKrupp Rasselstein fabricó la primera lata de comida del mundo fabricada con acero de menta azul con reducción de CO2, en colaboración con las empresas suizas Hoffmann Neopac y Ricola, esta última venderá sus gotas de hierbas en latas.

En enero de 2022, Ardagh Metal Packaging Europe lanzó HIGHEND, una nueva incorporación a su gama de personalización, que ofrece a los clientes oportunidades creativas para mejorar la marca. La tecnología permite una decoración de alta calidad en colores CMYK en toda la superficie de la carcasa, lo que significa que las marcas pueden resaltar, personalizar y diferenciar sus latas con el máximo impacto visual.

Líderes del mercado de latas de metal

Ardagh Group S.A.

Ball Corporation

Crown Holdings Inc.

CanPack S.A.

Silgan Holding Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de latas de metal

- Octubre de 2022 Ardagh Metal Packaging (AMP) suministró las latas de aluminio para Casa Azul Tequila Soda, un nuevo cóctel estadounidense listo para beber (RTD) a base de tequila que compite por el mercado premium para llevar.

- Octubre de 2022 Dos empresarios de bebidas se asociaron para lanzar Casa Azul, con sede en Los Ángeles, California, que presenta una lata de embalaje de metal reciclable. Empaquetada en envases metálicos Ardagh y latas de bebidas infinitamente reciclables, Casa Azul está disponible en Lime Margarita, Peach Mango, Strawberry Margarita y Watermelon. Los productos sin gluten incluyen un 5 por ciento de alcohol con 100 calorías por porción.

Segmentación de la industria de latas de metal

El mercado de latas de metal se rastrea mediante los ingresos acumulados por las ventas de latas de metal ofrecidas por varios proveedores en el mercado. El mercado está segmentado por tipo de material (aluminio y acero), vertical de usuario final (alimentos, bebidas, cosméticos y cuidado personal, productos farmacéuticos y pinturas) y geografía (América del Norte, Europa, Asia-Pacífico, América Latina y Oriente Medio). y África). Los tamaños y pronósticos del mercado están en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Aluminio |

| Acero |

| Alimento |

| Bebida |

| Cosmética y Cuidado Personal |

| Productos farmacéuticos |

| Pintar |

| Otra industria de usuarios finales |

| América del norte | Estados Unidos |

| Canada | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| España | |

| Italia | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Resto de Asia-Pacífico | |

| Australia | |

| América Latina | |

| Medio Oriente y África |

| Por tipo de material | Aluminio | |

| Acero | ||

| Por tipo de lata | Alimento | |

| Bebida | ||

| Cosmética y Cuidado Personal | ||

| Productos farmacéuticos | ||

| Pintar | ||

| Otra industria de usuarios finales | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| España | ||

| Italia | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| India | ||

| Japón | ||

| Resto de Asia-Pacífico | ||

| Australia | ||

| América Latina | ||

| Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de latas de metal

¿Qué tamaño tiene el mercado de latas de metal?

Se espera que el tamaño del mercado de latas de metal alcance los 82,49 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,58% hasta alcanzar los 98,35 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Latas de metal?

En 2024, se espera que el tamaño del mercado de latas de metal alcance los 82,49 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Latas de metal?

Ardagh Group S.A., Ball Corporation, Crown Holdings Inc., CanPack S.A., Silgan Holding Inc. son las principales empresas que operan en Metal Cans Market.

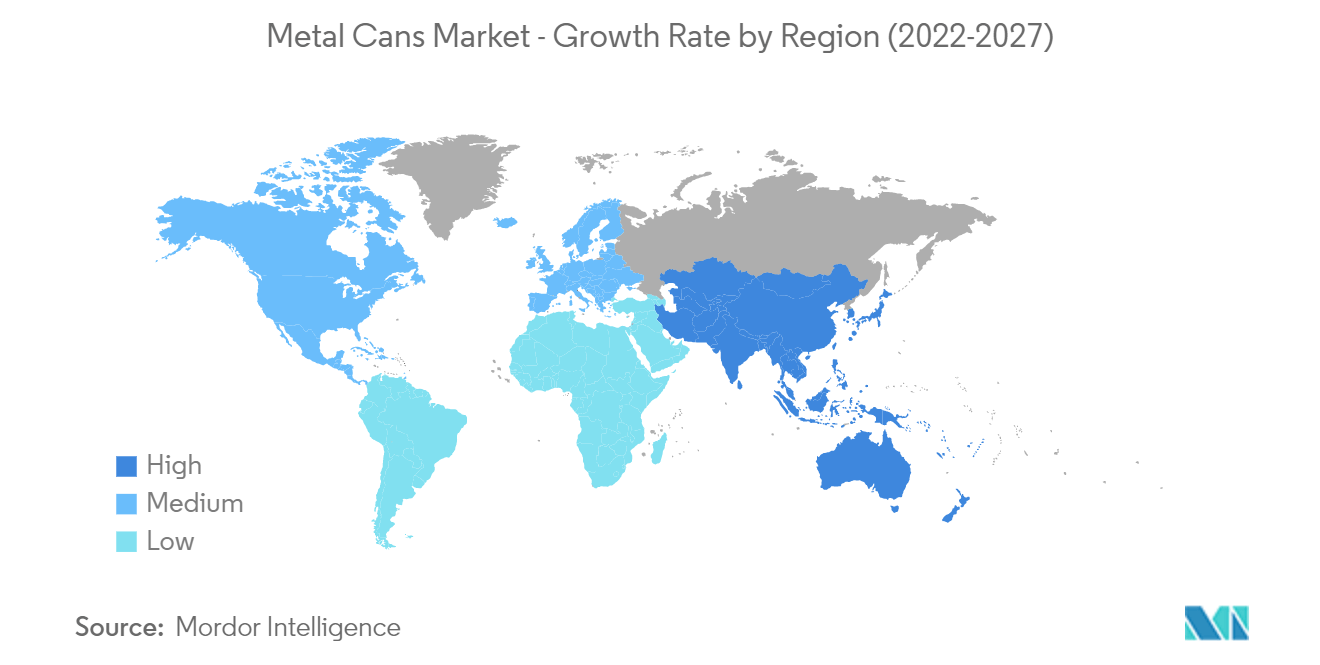

¿Cuál es la región de más rápido crecimiento en el mercado Latas de metal?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de latas de metal?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de latas de metal.

¿Qué años cubre este mercado de Latas de metal y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de latas de metal se estimó en 79,64 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Latas de metal para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Latas de metal para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de latas de metal

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Latas de metal en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Latas de metal incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.