Tamaño y Cuota del Mercado de Ciberseguridad para Automóviles

Análisis del Mercado de Ciberseguridad para Automóviles por Mordor Intelligence

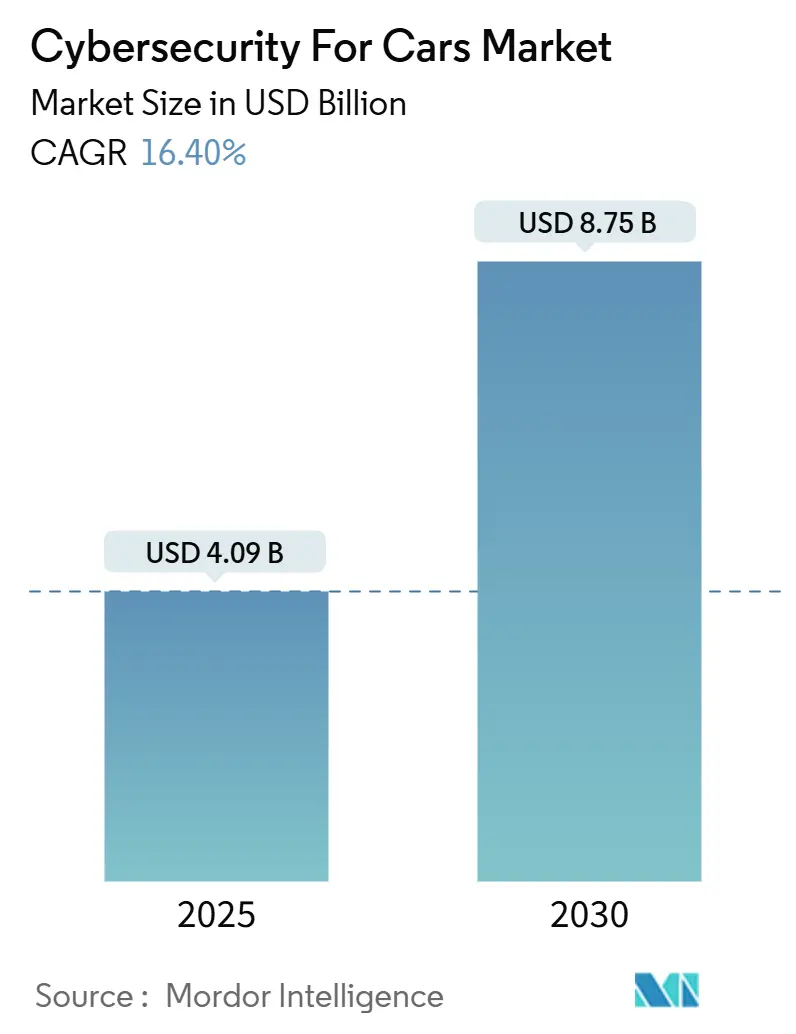

El tamaño del Mercado de Ciberseguridad para Automóviles se estima en USD 4,09 mil millones en 2025, y se espera que alcance USD 8,75 mil millones en 2030, a una TCAC del 16,40% durante el período de pronóstico (2025-2030). La rápida digitalización vehicular, el creciente escrutinio regulatorio y el despliegue más amplio de 5G/V2X están reformando las estrategias competitivas y abriendo nuevos grupos de ingresos basados en servicios. Los fabricantes compiten por certificar Sistemas de Gestión de Ciberseguridad antes de las auditorías UNECE R155/R156, mientras que las plataformas de seguridad nativas en la nube ganan tracción ya que los vehículos definidos por software demandan protección continua. Simultáneamente, la adopción de vehículos eléctricos, la carga bidireccional y las características ADAS ricas en sensores multiplican la superficie de ataque, atrayendo a proveedores de soluciones especializados que prometen inteligencia de amenazas en tiempo real y respuesta automatizada. Los OEMs también consideran la monetización de actualizaciones de seguridad over-the-air y programas de seguros basados en uso que recompensan el endurecimiento cibernético certificado, compensando parcialmente los altos costos de integración.

Puntos Clave del Informe

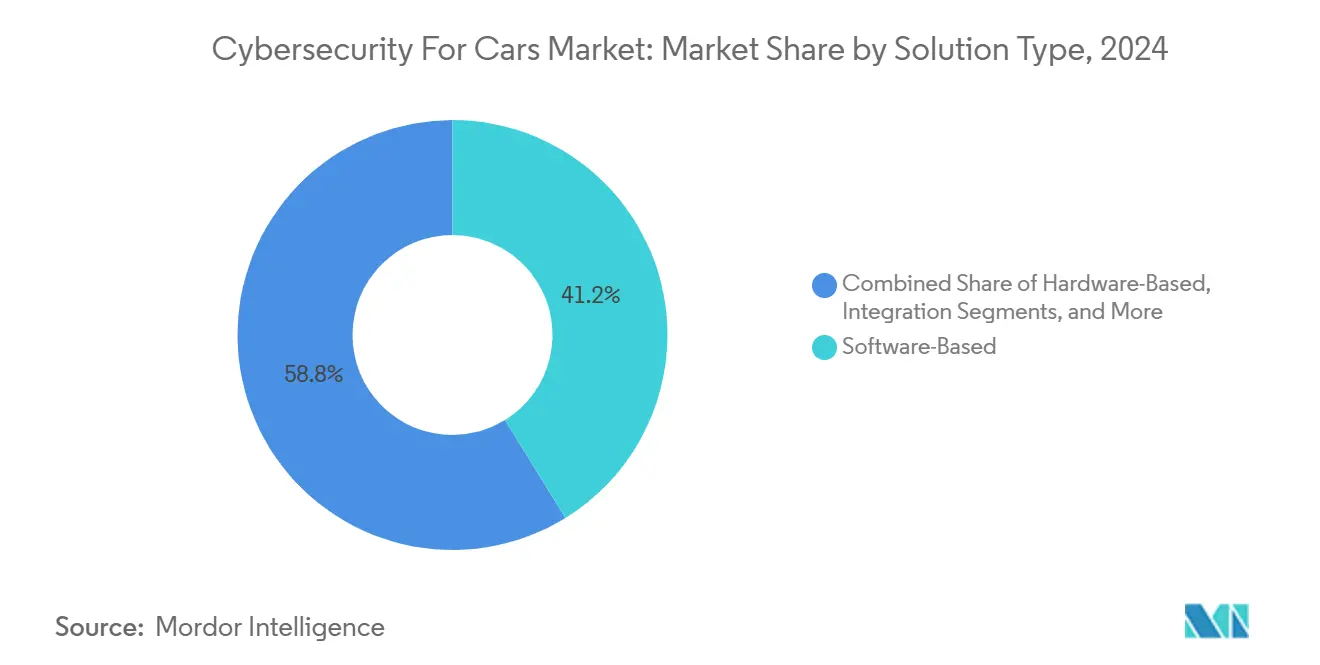

- Por tipo de solución, las ofertas basadas en software lideraron con el 41,2% de cuota de ingresos en 2024, mientras que se pronostica que los servicios profesionales registren la TCAC más rápida del 19,8% hasta 2030.

- Por tipo de seguridad, la seguridad de endpoint representó el 30,1% de la cuota del mercado de ciberseguridad para automóviles en 2024, mientras que se proyecta que la seguridad en la nube ascienda a una TCAC del 21,3% hasta 2030.

- Por tipo de vehículo, los automóviles de pasajeros representaron el 57,2% de la demanda en 2024; el tamaño del mercado de ciberseguridad para automóviles para vehículos eléctricos está configurado para expandirse a una TCAC del 21,8% entre 2025-2030.

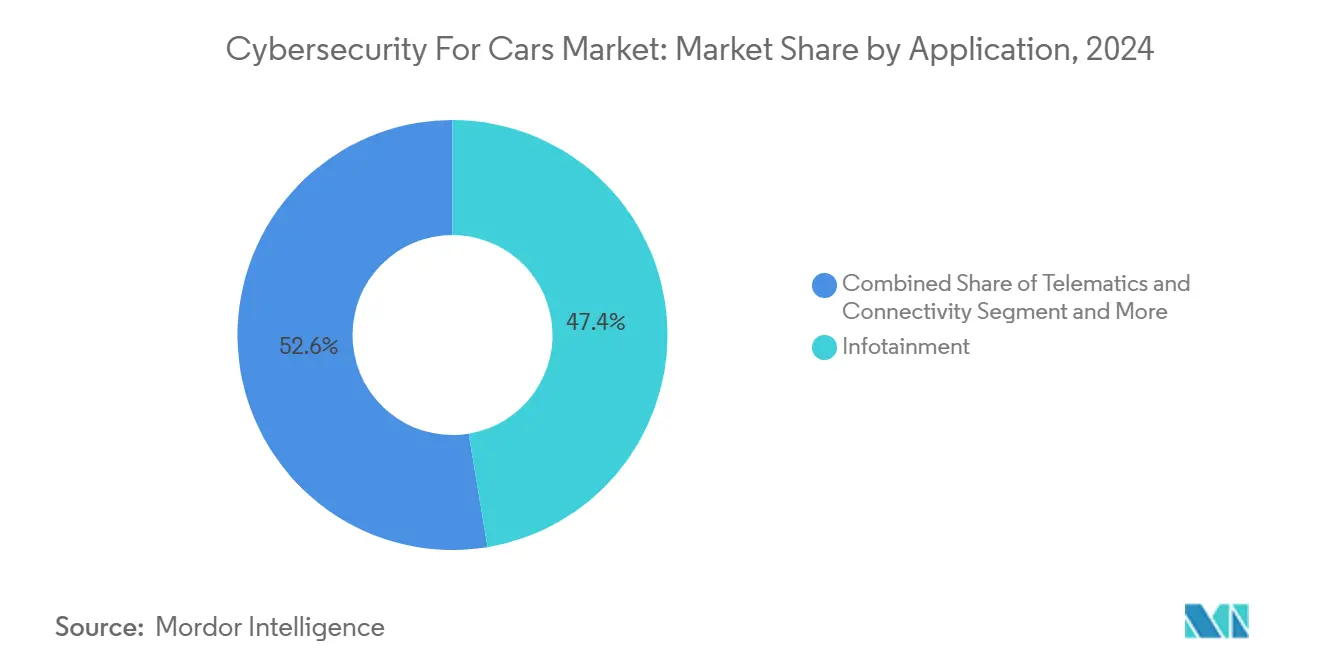

- Por aplicación, los sistemas de infoentretenimiento capturaron el 47,4% del tamaño del mercado de ciberseguridad para automóviles en 2024, mientras que se espera que las aplicaciones ADAS y de seguridad crezcan a una TCAC del 21,7% hasta 2030.

- Por tipo de forma, las soluciones embebidas en vehículo dominaron con el 58,3% de cuota de ingresos en 2024, y se proyecta que los servicios externos en la nube registren la TCAC más alta del 23,8% hasta 2030.

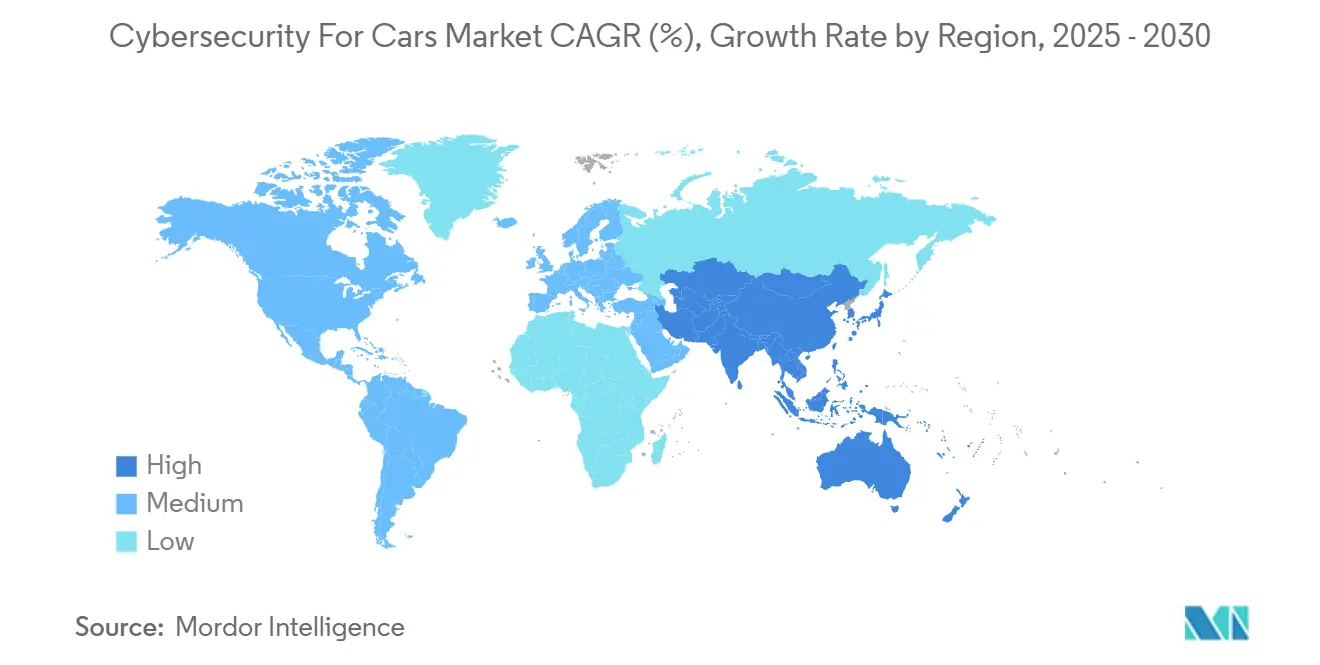

- Por geografía, Asia-Pacífico lideró con el 35,6% de cuota de ingresos en 2024 y se anticipa que registre la TCAC más rápida del 20,2% durante el período de pronóstico.

Tendencias e Insights del Mercado Global de Ciberseguridad para Automóviles

Análisis de Impacto de Motores

| Motor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Ola de cumplimiento de mandatos regulatorios (UNECE R155/R156, ISO 21434) | +4.2% | Global; adopción temprana en UE y Japón | Mediano plazo (2-4 años) |

| Rápido crecimiento en flota de vehículos conectados y despliegues 5G/V2X | +3.8% | Núcleo APAC; expansión a América del Norte y UE | Corto plazo (≤ 2 años) |

| Proliferación de características ADAS/autónomas elevando el riesgo cibernético | +3.1% | América del Norte y UE liderando; APAC siguiendo | Mediano plazo (2-4 años) |

| Carga bidireccional Vehículo-a-Red (V2G) | +2.4% | Mercados tempranos UE y California; expandiéndose globalmente | Largo plazo (≥ 4 años) |

| Descuentos de seguros basados en uso por endurecimiento cibernético certificado | +1.8% | Mercados de seguros maduros América del Norte y UE | Mediano plazo (2-4 años) |

| Monetización OEM de actualizaciones de seguridad OTA | +1.3% | Global; segmentos premium primero | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Los mandatos regulatorios impulsan cambios fundamentales

La homologación global ahora depende de demostrar seguridad integral. UNECE R155 por sí solo crea una oportunidad de cumplimiento de USD 2,1 mil millones para 2030, ya que los OEMs deben rastrear 69 vectores de ataque y demostrar monitoreo continuo durante los ciclos de vida del vehículo. [1]VicOne, "UN R155," vicone.com ISO/SAE 21434 codifica la ingeniería de ciberseguridad en las fases de concepto y desmantelamiento, llevando a los fabricantes de automóviles a expandir equipos especialistas. Reglas similares emergen en Japón y Estados Unidos, eliminando desventajas de pionero y estandarizando líneas base mundialmente.

La expansión de flota de vehículos conectados multiplica superficies de ataque

Los automóviles modernos albergan hasta 150 ECUs y 100 millones de líneas de código-volúmenes que podrían triplicarse para 2030, estresando defensas heredadas. Los servidores backend ya representan el 43% de incidentes, y el 95% de ataques se originan remotamente. [2]Automotive IQ, "UNECE R155/R156 Compliance," automotive-iq.com Los intercambios V2X basados en 5G añaden vectores de alto ancho de banda exponiendo gateways telemáticos, mientras que el ransomware dirigido a TI de concesionarios destaca vulnerabilidades de cadena de suministro más allá del perímetro vehicular.

La proliferación ADAS eleva riesgos críticos de seguridad

Las pilas de percepción impulsadas por IA introducen debilidades de aprendizaje adversarial que pueden malinterpretar señales de tráfico, con investigadores catalogando 115 amenazas solo en monitoreo de conductor. El spoofing de sensores contra módulos de radar y ultrasónicos subraya la necesidad de protección multicapa que abarque silicio, middleware y analíticas en la nube, estimulando la demanda de detección de intrusión especializada en tiempo de ejecución.

La integración Vehículo-a-Red crea vías bidireccionales

Solo el 12% de cargadores CCS actualmente soportan TLS, dejando la mayoría de despliegues abiertos a exploits man-in-the-middle. Vulnerabilidades como CVE-2024-37310 dentro de firmware de carga de código abierto exponen flotas EV enteras y potencialmente la red. Reguladores y servicios públicos ahora ven la seguridad automotriz como un riesgo de infraestructura crítica.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto costo de integración y arquitecturas E/E heredadas | -2.8% | Global; OEMs establecidos más afectados | Corto plazo (≤ 2 años) |

| Estándares fragmentados y sobrecarga de certificación | -1.9% | Global; variaciones regionales | Mediano plazo (2-4 años) |

| Escasez aguda de talento cibernético de grado automotriz | -2.1% | América del Norte y UE | Mediano plazo (2-4 años) |

| Responsabilidad post-garantía para vehículos de larga vida | -1.4% | Global; incertidumbre regulatoria | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Los costos de integración de arquitectura heredada restringen la adopción

Retrofitar más de 150 ECUs en plataformas heredadas puede añadir 15-20% a presupuestos de desarrollo vehicular. La brecha de Continental de 2022 ilustró exposición de red de proveedores y forzó revisiones de arquitectura costosas. Tal arrastre financiero retrasa lanzamientos entre marcas de volumen, incluso mientras se acercan fechas límite de cumplimiento.

La escasez de talento de ciberseguridad automotriz limita la ejecución

Los roles demandan conocimiento profundo de CAN, FlexRay, ISO 26262 y restricciones de tiempo real que pocos profesionales de seguridad TI tradicionales poseen. Proveedores más pequeños luchan por igualar ofertas salariales de empresas tecnológicas, ampliando la brecha de habilidades justo cuando la demanda se dispara. Inversiones como los USD 12 millones de BMW i Ventures en RunSafe Security reflejan esfuerzos por llenar capacidades a través de la cadena de suministro.

Análisis de Segmentos

Por Tipo de Solución: Los servicios profesionales superan mientras las complejidades de cumplimiento se disparan

Las plataformas basadas en software mantuvieron el 41,2% de ingresos de 2024, subrayando su centralidad en una era de vehículo definido por software donde firewalls embebidos, firmware seguro y detección de intrusión en tiempo de ejecución convergen. Las ofertas lideradas por consultoría, sin embargo, están en un ascenso de TCAC del 19,8% ya que los OEMs externalizan análisis de brechas, modelado de amenazas y preparación de auditorías a asesores especialistas. El mercado de ciberseguridad para automóviles cada vez más recompensa a proveedores capaces de agrupar monitoreo continuo con soporte de documentación UNECE R155, una capacidad visible en los paquetes WP.29 integrales de HARMAN.

Los servicios profesionales también orquestan integración multi-proveedor cuando módulos de seguridad de hardware, suites PKI y plataformas SOC en la nube deben interoperar dentro de cronogramas de desarrollo ajustados. Tal coordinación cross-domain posiciona a proveedores de servicios como guardianes primarios de hojas de ruta de cumplimiento, desplazando ingresos hacia evaluación recurrente y contratos de detección gestionada. Consecuentemente, el mercado de ciberseguridad para automóviles está presenciando alianzas donde licenciadores de software embeben cláusulas de retención de servicios para asegurar márgenes de por vida.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles tras compra del informe

Por Tipo de Seguridad: La seguridad en la nube se acelera mientras endpoint permanece esencial

Los controles de endpoint retuvieron una cuota del 30,1% en 2024 porque llaves criptográficas, arranque seguro y firewalls a nivel ECU permanecen fundamentales. Sin embargo, las defensas en la nube avanzan a una TCAC del 21,3% ya que los fabricantes de automóviles trasladan lagos de datos, orquestación OTA y analíticas de flota fuera de la placa. El tamaño del mercado de ciberseguridad para automóviles para protección en la nube se hincha cada trimestre, impulsado por colaboraciones como el vínculo de Upstream con Google Cloud. Las lecciones de incidentes de la brecha de datos de Volkswagen de 2024 mostraron que el cifrado insuficiente de telemetría puede cascadear en daño reputacional.

La segmentación de capa de red y actualizaciones TLS v1.3 corren paralelas con el crecimiento en la nube, mientras que el endurecimiento centrado en aplicaciones se vuelve imperativo ya que los vehículos descargan microservicios semanalmente. La seguridad inalámbrica permanece como la milla final, guardando enlaces 5G que ahora sustentan pelotones y señalización V2I. Mientras ECUs virtuales descargan tareas al borde, arquitecturas híbridas que combinan aplicación en vehículo con analíticas remotas asistidas por IA forman el plano emergente a través del mercado de ciberseguridad para automóviles.

Por Tipo de Vehículo: El enfoque en vehículos eléctricos intensifica el gasto protectivo

Los automóviles de pasajeros aún anclan ingresos, representando el 57,2% de demanda en 2024, sin embargo los vehículos eléctricos representan el segmento de crecimiento más rápido a una TCAC del 21,8%. Su dependencia en sistemas de gestión de batería, controladores de alto voltaje e interfaces V2G expande tanto vectores de amenaza como escrutinio regulatorio, ampliando el tamaño del mercado de ciberseguridad para automóviles destinado a protección EV. Estudios revelando baja adopción TLS entre cargadores públicos [3]arXiv Authors, "A Security Measurement Study of CCS EV Charging Deployments," arxiv.org y divulgaciones como CVE-2024-37310 han agudizado el enfoque OEM y de servicios públicos en cifrado integral, firma de firmware y puntuación de anomalías.

Las flotas comerciales cada vez más adquieren telemática con prevención de intrusión integrada para evitar disrupciones de carga, mientras camiones pesados integran gateways seguros que aíslan controladores de freno críticos de seguridad de unidades principales de infoentretenimiento. Estos perfiles de riesgo diferentes sostienen demanda multi-nivel, asegurando que el mercado de ciberseguridad para automóviles continúe fragmentándose por tipo de propulsión y ciclo de trabajo.

Por Aplicación: El gasto en ADAS y seguridad gana impulso

El infoentretenimiento mantuvo el segmento más grande al 47,4% en 2024 porque los dominios audio-video permanecen como objetivo fácil de phishing y ransomware. Sin embargo, gastos de seguridad alrededor de sistemas ADAS y de seguridad están subiendo a una TCAC del 21,7% ya que fusión lidar, mantenimiento automatizado de carril y monitoreo de conductor migran a niveles de automatización SAE más altos. Este pivote mueve la cuota del mercado de ciberseguridad para automóviles hacia funciones que pueden poner en peligro físicamente a ocupantes si se comprometen. El catálogo mapeado STRIDE de 115 amenazas contra sistemas de monitoreo de conductor subraya la urgencia.

La telemática permanece como el tejido conectivo entre vehículo y nube, haciendo del brokering MQTT seguro y rotación de certificados criterios clave de compra. Los controladores de tren de potencia, una vez aislados, ahora exponen APIs para actualizaciones de frenado regenerativo, demandando firmware firmado y verificaciones de integridad en tiempo de ejecución. La seguridad de infraestructura de carga completa la pila, especialmente en regiones desplegando servicios de energía bidireccional.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles tras compra del informe

Por Tipo de Forma: Los servicios externos en la nube reconfiguran arquitecturas

Las soluciones embebidas en vehículo permanecieron dominantes con una cuota del 58,3% en 2024, impulsadas por necesidades de tiempo real como arranque seguro y rutinas criptográficas seed-key. Sin embargo, los servicios externos en la nube exhiben una TCAC del 23,8% ya que los fabricantes de automóviles centralizan inteligencia de amenazas, escaneo de vulnerabilidades y gestión de políticas de flota. Ocean AI de Upstream ilustra cómo la telemetría agregada permite modelos de aprendizaje automático que predicen y neutralizan ataques complejos multi-vehículo. [4]Upstream Security, "Upstream Harnesses the Power and Global Scale of Google Cloud," upstream.auto El mercado de ciberseguridad para automóviles así evoluciona hacia un modelo de plano dual: aplicación embebida para reacciones de nivel milisegundo, y orquestación en la nube para conciencia situacional y parcheo over-the-air.

La integración de Microsoft de feeds de amenazas VicOne en flujos de trabajo GitHub muestra convergencia dev-sec-ops, apretando bucles de retroalimentación entre lanzamientos de software y monitoreo de campo. Mientras la cultura de entrega continua se afianza, SOCs nativos en la nube se vuelven indispensables para mantener métricas de cumplimiento y rendimiento.

Análisis Geográfico

Asia-Pacífico comandó el 35,6% de ingresos en 2024 y se proyecta crecer a una TCAC del 20,2%, convirtiéndolo en la geografía de avance más rápido dentro del mercado de ciberseguridad para automóviles. El escalamiento de China de producción EV conectado alimenta adquisición a gran escala de PKI listo para V2G y suites de endurecimiento ECU, mientras la alineación temprana de Japón con reglas UNECE acelera programas de certificación de proveedores. Las autopistas 5G de Corea del Sur amplifican demanda de tecnologías de parcheo over-the-air en tiempo real, y las ambiciones de exportación emergentes de India disparan inversiones en herramientas de cumplimiento ISO 21434. Colectivamente, estas dinámicas empujan a proveedores regionales a entregar servicios SOC en la nube de baja latencia hospedados dentro de zonas compatibles con residencia de datos.

América del Norte representa una arena madura pero en evolución donde acabados de vehículos premium y ecosistemas de seguros robustos fomentan la monetización de ciberseguridad. La Regla de Vehículos Conectados de Estados Unidos, efectiva marzo 2025, fuerza a OEMs a auditar cadenas de suministro por componentes sancionados, redirigiendo adquisición hacia chipsets domésticos y módulos de seguridad. Los proveedores tier-one de Canadá aprovechan proximidad y alineación regulatoria para integrar backbones Ethernet seguros, mientras plantas de ensamblaje de México adoptan servicios de seguridad gestionada para contrarrestar ransomware creciente dirigido a logística just-in-time.

Europa permanece como trendsetter regulatorio y centro R&D. Alemania alberga proveedores insignia como Bosch ETAS y Continental, aunque la brecha previa de este último destacó vulnerabilidades en arquitectura centralizada. Francia y Reino Unido canalizan subvenciones públicas hacia criptografía automotriz quantum-safe, mientras el marco de auditoría ENX VCS superpone ISO 21434 para estandarizar evaluaciones de proveedores. Centros de ingeniería de Europa Oriental contribuyen talento competitivo, aunque sanciones cibernéticas relacionadas con guerra reconfiguran estrategias de abastecimiento.

Panorama Competitivo

El mercado de ciberseguridad para automóviles presenta fragmentación moderada donde proveedores tier-one establecidos se intersectan con pure-plays de seguridad. Continental, Bosch ETAS, DENSO y NXP aprovechan integración vehicular profunda para embeber hardware-root-of-trust y ofertas de gateway seguro. Upstream, VicOne y Argus suministran plataformas SOC impulsadas por IA e inteligencia de amenazas que complementan defensas en vehículo, permitiendo a OEMs monitorear flotas en tiempo real. Líderes de semiconductores Infineon y Renesas agrupan microcontroladores seguros con silicio de switch Ethernet automotriz, dirigiéndose a arquitecturas de controlador de dominio.

Alianzas estratégicas definen ejecución go-to-market. La adquisición de USD 2,5 mil millones de Infineon del negocio Ethernet Automotriz de Marvell amplía su portafolio hacia redes de alto ancho de banda esenciales para controles de dominio ADAS. [5]Infineon Technologies, "Infineon Further Strengthens Its Number One Position in Automotive Microcontrollers," infineon.com La integración de VicOne con herramientas de desarrollador de Microsoft acelera adopción de codificación segura, apretando el bucle entre diseño y retroalimentación de campo. Ocean AI de Upstream trae investigación automatizada de causa raíz, bajando tiempos de respuesta SOC. Mientras tanto, fabricantes de automóviles invierten directamente: la participación de BMW i Ventures en RunSafe Security asegura IP de inmunización de software a través de su base de suministro. Se espera que la intensidad competitiva suba mientras criptografía resistente a quantum y defensa de código generado por IA emergen como próximos campos de batalla.

Líderes de la Industria de Ciberseguridad para Automóviles

-

Continental AG

-

Harman International

-

Bosch ETAS GmbH

-

Infineon Technologies AG

-

NXP Semiconductors NV

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Infineon Technologies cerró la adquisición de USD 2,5 mil millones de la unidad Ethernet Automotriz de Marvell para fusionar redes de alto ancho de banda con microcontroladores seguros.

- Marzo 2025: La Regla de Vehículos Conectados de Estados Unidos tomó efecto, restringiendo componentes chinos y rusos y mandando presentaciones de divulgación de cadena de suministro.

- Febrero 2025: VicOne y Microsoft integraron inteligencia de amenazas automotriz en GitHub Advanced Security, expandiendo herramientas de seguro-por-diseño.

- Febrero 2025: Upstream Security lanzó Ocean AI para automatizar investigación y mitigación de ataques multi-vehículo.

- Enero 2025: Infineon creó la unidad de negocio SURF para consolidar desarrollo de sensores y RF para aplicaciones ADAS seguras.

- Diciembre 2024: Upstream se asoció con Google Cloud para escalar servicios SOC automotrices globales.

- Septiembre 2024: BMW i Ventures invirtió USD 12 millones en RunSafe Security para endurecer software de cadena de suministro.

- Septiembre 2024: Toyota Tsusho se unió con Keyfactor para desplegar servicios PKI globales para vehículos conectados.

Alcance del Informe Global del Mercado de Ciberseguridad para Automóviles

Con la creciente importancia de automóviles conectados, también se espera que el hacking vehicular aumente. El hacking vehicular es cuando alguien intenta obtener acceso no autorizado a sistemas vehiculares para recuperar datos del conductor o manipular funcionalidad vehicular. La ciberseguridad para automóviles podría implementarse en términos de software, hardware, servicio e integración y podría proporcionar seguridad de red, seguridad de aplicaciones y seguridad en la nube.

El mercado de ciberseguridad para automóviles está segmentado por tipo de solución (basada en software, basada en hardware, servicios profesionales, integración y otros tipos de solución), tipo de seguridad (seguridad de red, seguridad de aplicaciones, seguridad en la nube y otros tipos de seguridad) y geografía (América del Norte, Europa, Asia-Pacífico, América Latina y Medio Oriente y África). Los tamaños de mercado y pronósticos se proporcionan en términos de valor en USD para todos los segmentos mencionados.

| Basada en Software |

| Basada en Hardware |

| Servicios Profesionales |

| Integración |

| Otras Soluciones |

| Seguridad de Red |

| Seguridad de Aplicaciones |

| Seguridad en la Nube |

| Seguridad de Endpoint |

| Seguridad Inalámbrica |

| Automóviles de Pasajeros |

| Vehículos Comerciales Ligeros |

| Vehículos Comerciales Pesados |

| Vehículos Eléctricos (BEV/HEV/PHEV) |

| Infoentretenimiento |

| Telemática y Conectividad |

| Control de Tren de Potencia/Propulsión |

| ADAS y Seguridad |

| Infraestructura de Carga y V2G |

| En Vehículo (Embebido) |

| Servicios Externos en la Nube |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Chile | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Malasia | ||

| Singapur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

| Por Tipo de Solución | Basada en Software | ||

| Basada en Hardware | |||

| Servicios Profesionales | |||

| Integración | |||

| Otras Soluciones | |||

| Por Tipo de Seguridad | Seguridad de Red | ||

| Seguridad de Aplicaciones | |||

| Seguridad en la Nube | |||

| Seguridad de Endpoint | |||

| Seguridad Inalámbrica | |||

| Por Tipo de Vehículo | Automóviles de Pasajeros | ||

| Vehículos Comerciales Ligeros | |||

| Vehículos Comerciales Pesados | |||

| Vehículos Eléctricos (BEV/HEV/PHEV) | |||

| Por Aplicación | Infoentretenimiento | ||

| Telemática y Conectividad | |||

| Control de Tren de Potencia/Propulsión | |||

| ADAS y Seguridad | |||

| Infraestructura de Carga y V2G | |||

| Por Tipo de Forma | En Vehículo (Embebido) | ||

| Servicios Externos en la Nube | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Chile | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Malasia | |||

| Singapur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudí | |||

| Turquía | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Qué está impulsando el rápido crecimiento del mercado de ciberseguridad para automóviles?

Las regulaciones obligatorias UNECE R155/R156, la conectividad habilitada por 5G y la migración a vehículos definidos por software han aumentado las superficies de ataque y forzado a los OEMs a invertir en protección continua, sosteniendo una TCAC del 16,4% hasta 2030.

¿Qué tan grande es el tamaño del mercado de ciberseguridad para automóviles hoy?

El tamaño del mercado de ciberseguridad para automóviles alcanzó USD 4,09 mil millones en 2025 y se pronostica crecer a USD 8,75 mil millones en 2030.

¿Qué región lidera el mercado de ciberseguridad para automóviles?

Asia-Pacífico lidera con 35,6% de cuota de ingresos, impulsado por la producción EV conectado de China y la adopción regulatoria temprana de Japón.

¿Por qué la seguridad en la nube está ganando prominencia en ciberseguridad automotriz?

Las actualizaciones OTA, diagnósticos remotos y analíticas de flota cada vez más dependen de servicios en la nube, haciendo de la seguridad en la nube el segmento de crecimiento más rápido a una TCAC del 21,3%.

¿Cuál es el mayor desafío para OEMs implementando medidas de ciberseguridad?

Los altos costos de integración para arquitecturas E/E heredadas y una escasez de talento cibernético de grado automotriz conjuntamente restringen la velocidad de lanzamiento, juntos deprimiendo la TCAC proyectada por aproximadamente 5 puntos porcentuales.

¿Cómo están monetizando los OEMs las inversiones en ciberseguridad?

Los fabricantes de automóviles ahora cobran tarifas de suscripción por actualizaciones de seguridad over-the-air y se asocian con aseguradoras para ofrecer primas basadas en uso vinculadas a endurecimiento cibernético certificado, creando nuevos flujos de ingresos recurrentes.

Última actualización de la página el: