Tamaño y Participación del Mercado de Ciberseguridad de Europa

Análisis del Mercado de Ciberseguridad de Europa por Mordor Intelligence

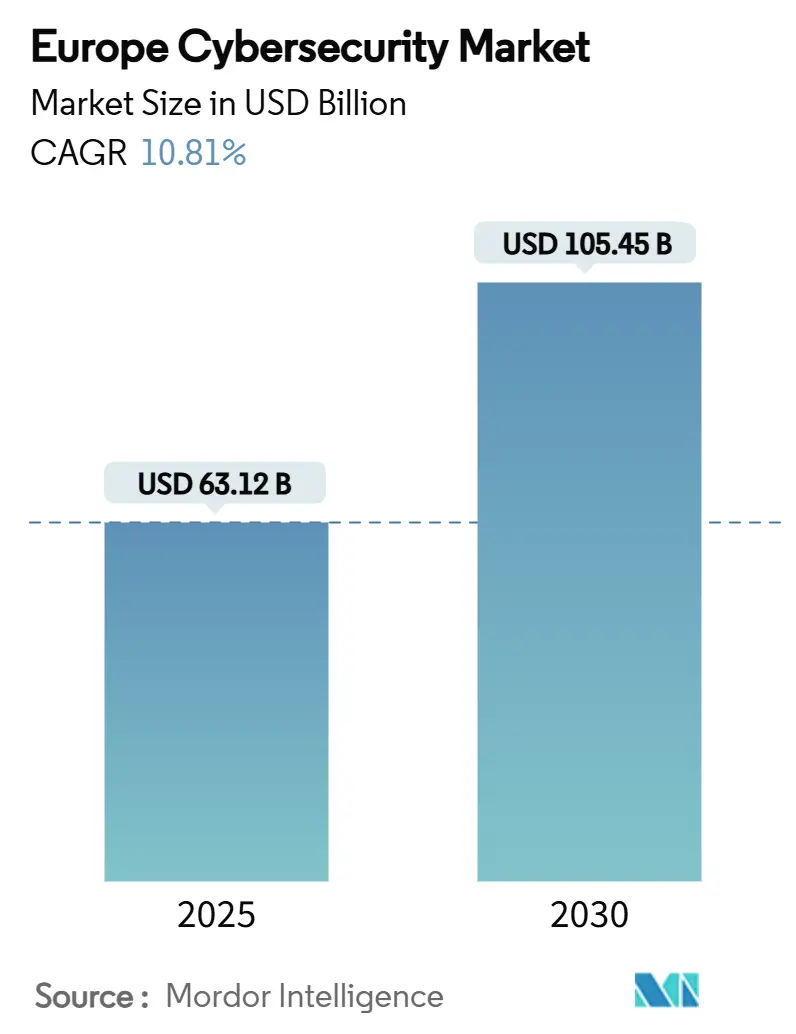

El tamaño del mercado de ciberseguridad de europa se sitúa en 63,12 mil millones de USD en 2025 y se pronostica que alcance los 105,45 mil millones de USD para 2030, reflejando una TCCA del 10,81% durante el período. La regulación obligatoria, el aumento del riesgo geopolítico y un cambio acelerado hacia plataformas de nube soberana elevan la ciberseguridad de gasto opcional a desembolso operacional central en toda la región. La aplicación de la Directiva de Seguridad de Redes y Sistemas de Información 2 (NIS2) y la Ley de Resiliencia Operacional Digital (DORA) ancla los planes de gasto, mientras que el conflicto Rusia-Ucrania impulsa un aumento del 30% en incidentes de ransomware que eleva la conciencia de riesgo a nivel de directorio. Las estrategias de nube primero persisten, sin embargo, las implementaciones híbridas ganan tracción mientras las empresas equilibran soberanía con escala. La consolidación de proveedores se intensifica mientras los suministradores adquieren capacidades de respuesta a incidentes y servicios gestionados para satisfacer la demanda de cumplimiento. La competencia elevada, sin embargo, es moderada por un déficit de habilidades de 299,000 profesionales que estira los equipos de seguridad internos y refuerza la adopción de servicios gestionados.

Principales Conclusiones del Informe

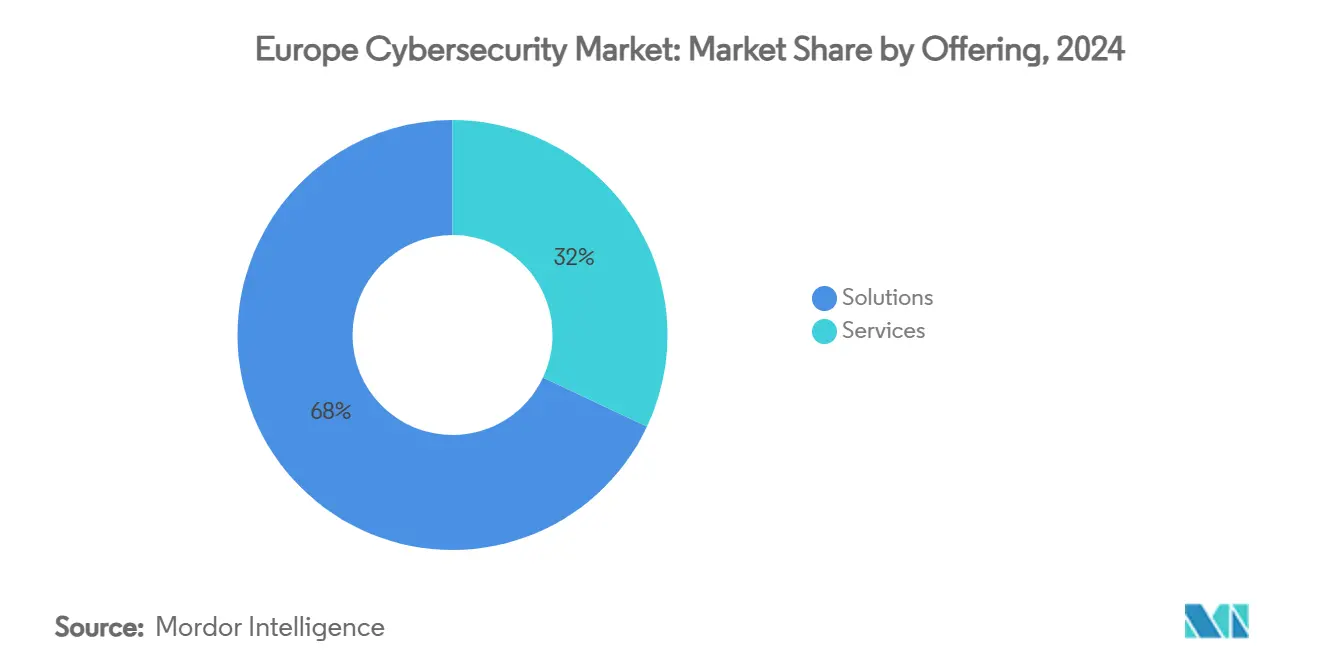

- Por oferta, las soluciones mantuvieron el 68,0% de la participación del mercado de ciberseguridad de europa en 2024, mientras que los servicios gestionados registraron la TCCA más rápida del 13,8% hasta 2030.

- Por modo de implementación, la nube capturó el 57,5% de participación de ingresos en 2024; se proyecta que las arquitecturas híbridas se expandan a una TCCA del 15,2% hasta 2030.

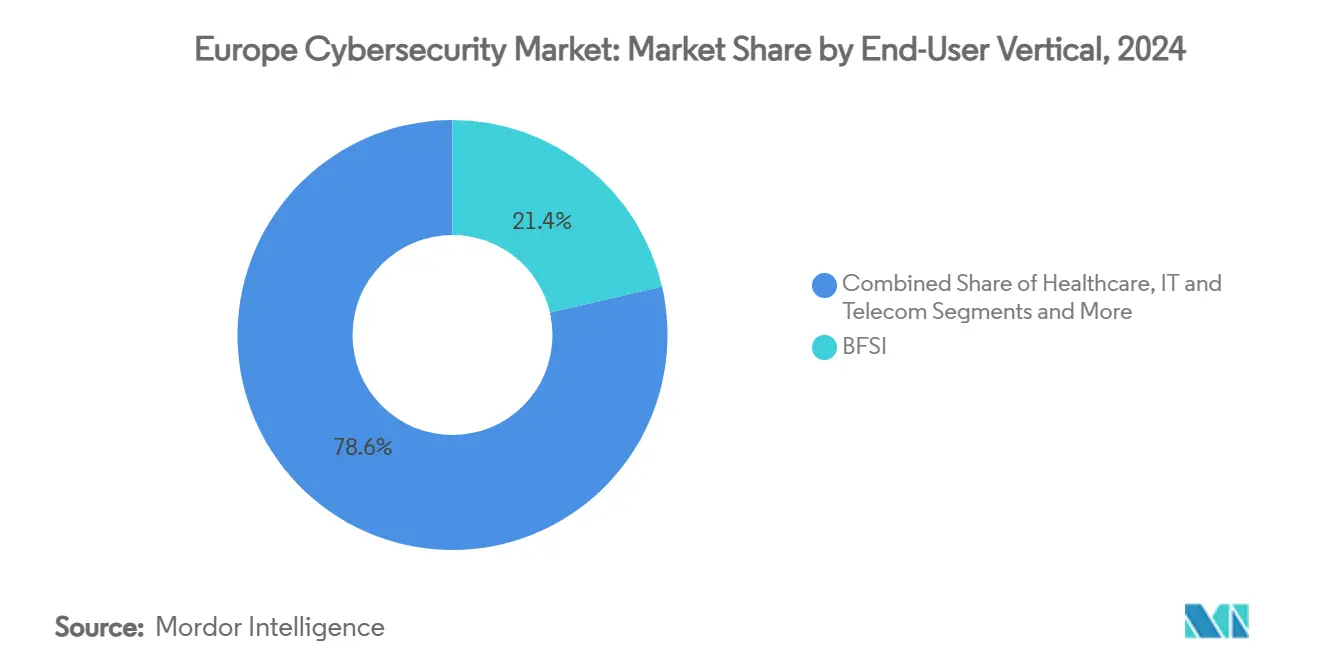

- Por industria de usuario final, BFSI lideró con el 21,4% del tamaño del mercado de ciberseguridad de europa en 2024, mientras que se pronostica que la salud avance a una TCCA del 14,1% hasta 2030.

- Por tamaño de empresa, las grandes empresas representaron el 62,3% de participación de ingresos en 2024, sin embargo, las PYMES exhiben la TCCA más alta del 14,6% hasta 2030.

- Por geografía, el Reino Unido comandó el 22,9% de participación del mercado de ciberseguridad de europa en 2024, mientras que se proyecta que los Países Bajos registren la TCCA más rápida del 12,4% hasta 2030.

Tendencias e Insights del Mercado de Ciberseguridad de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aplicación de NIS2 y DORA en toda la UE Elevando el Gasto de Seguridad Obligatorio | +2.8% | En toda la UE, más fuerte en Alemania, Francia, Países Bajos | Mediano plazo (2-4 años) |

| Aumento de Ransomware Sofisticado Vinculado al Conflicto Rusia-Ucrania | +2.1% | Global, concentrado en regiones CEE y Nórdicas | Corto plazo (≤ 2 años) |

| Cambio Rápido a Nubes Soberanas Europeas Impulsando Arquitecturas Zero-Trust | +1.9% | Mercados centrales UE, liderados por Alemania y Francia | Mediano plazo (2-4 años) |

| Expansión de Redes Privadas 5G en Centros de Manufactura Alemanes y Nórdicos | +1.4% | Alemania, países Nórdicos, expansión a Benelux | Largo plazo (≥ 4 años) |

| Despliegue de ID Digital (eIDAS 2.0) Creando Nueva Demanda de Autenticación | +1.2% | En toda la UE, adopción temprana en Estonia, Países Bajos | Mediano plazo (2-4 años) |

| Controles Cibernéticos Mínimos Impulsados por Aseguradoras para Empresas de Mercado Medio | +0.9% | Reino Unido, Alemania, Francia, expandiéndose al Sur de Europa | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aplicación de NIS2 y DORA en toda la UE Elevando el Gasto de Seguridad Obligatorio

NIS2 amplía la cobertura a más de 160,000 entidades europeas e introduce penalidades de hasta 10 millones de EUR o 2% del volumen de negocios global, lo que está cambiando los presupuestos de ciberseguridad de discrecionales a obligatorios [1]Agencia de la Unión Europea para la Ciberseguridad, "Directiva NIS2 Explicada," enisa.europa.eu. DORA impone mandatos paralelos de riesgo TIC en entidades financieras, forzando a bancos como Belfius a reestructurar carteras de proveedores para resistencia. El alcance legal impulsa el gasto promedio de seguridad al 9% de los presupuestos de TI, mientras que el 89% de las empresas reporta nuevas necesidades de contratación. Las plataformas listas para integración y los servicios gestionados se benefician más porque agilizan los informes multijurisdiccionales, sostienen el cumplimiento y reducen la exposición a penalidades.

Aumento de Ransomware Sofisticado Vinculado al Conflicto Rusia-Ucrania

Los ataques de ransomware a organizaciones europeas subieron 30% en 2024 mientras los actores de amenazas utilizaron las tensiones geopolíticas como arma. La manufactura soportó un crecimiento del 84% en volumen de ataques durante Q1 2025 con costos de violación superando los 5,56 millones de USD, eclipsando pérdidas previas de la era de crisis. Los incidentes en salud alcanzaron 309 en 2023, la mitad involucrando ransomware, impulsando un plan de acción de la UE que asigna recursos adicionales de respuesta a incidentes. Grupos persistentes como LockBit ejecutaron 1,700 ataques antes de los esfuerzos de desmantelamiento, subrayando la necesidad de detección basada en comportamiento y servicios de respuesta en capas.

Cambio Rápido a Nubes Soberanas Europeas Impulsando Arquitecturas Zero-Trust

Gaia-X y los mandatos de soberanía nacional alientan a las empresas a migrar cargas de trabajo a nubes operadas por europeos que garantizan residencia de datos. Los minoristas alemanes, por ejemplo, adoptan servicios de nube soberana entregados por socios locales para mantener procesamiento de datos solo en la UE mientras aprovechan la capacidad de hiperescaladores. Esta transición empuja el diseño de seguridad hacia zero trust centrado en identidad. En Bulgaria, D Commerce Bank logró 100% de inspección de tráfico después de implementar una plataforma zero-trust que redujo el ruido de alertas en 50%. Los proveedores con cumplimiento de soberanía probado y marcos zero-trust capturan una participación creciente de billetera.

Expansión de Redes Privadas 5G en Centros de Manufactura Alemanes y Nórdicos

Las plantas automotrices y de maquinaria pesada conectan robots y sensores a través de 5G privado, combinando tecnología operacional con redes de TI y ampliando la superficie de ataque. Se espera que el gasto de ciberseguridad en manufactura aumente 15% en 2025, equivalente al 6-7% de los presupuestos de TI. El constructor de plantas alemán SMS Group asegura sus sitios habilitados con 5G con autenticación de dispositivos y telemetría encriptada, salvaguardando flujos de análisis en tiempo real. El impulso de gasto a largo plazo persiste mientras los fabricantes fortalecen líneas de producción conectadas e integran monitoreo de amenazas en plantas distribuidas.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en Pronóstico TCCA | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escasez Aguda de Habilidades de Ciberseguridad Limitando la Capacidad de Implementación | -1.8% | En toda la UE, más severa en Alemania, Reino Unido, Países Nórdicos | Mediano plazo (2-4 años) |

| Costos Crecientes de Cumplimiento Tensionando los Presupuestos de Empresas de Mercado Medio | -1.2% | Sur de Europa, países CEE, regiones dominadas por PYMES | Corto plazo (≤ 2 años) |

| Restricciones de Financiamiento y Presiones de Consolidación del Mercado en Startups | -0.8% | En toda la UE, destacado por despidos en empresas respaldadas por capital de riesgo | Corto plazo (≤ 2 años) |

| Presupuestos Limitados de Ciberseguridad en Regiones Dominadas por PYMES | -0.7% | Sur de Europa y partes de CEE | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escasez Aguda de Habilidades de Ciberseguridad Limitando la Capacidad de Implementación

Europa carece de más de 299,000 profesionales de ciberseguridad calificados, y el 76% del personal existente no posee credenciales formales. Alemania registra crecimiento de doble dígito en gasto sin embargo lucha para llenar vacantes, mientras Francia espera 15,000 posiciones abiertas a pesar de salarios que se acercan a los 98,100 USD. La escasez de habilidades ralentiza los despliegues de proyectos, particularmente en seguridad de nube y protección OT, obligando a las empresas a cambiar hacia detección y respuesta gestionadas como sustituto de capacidad interna.

Costos Crecientes de Cumplimiento Tensionando los Presupuestos de Empresas de Mercado Medio

Lograr la alineación completa con NIS2 puede costar a empresas medianas hasta 2 millones de EUR, una carga amplificada en el Sur de Europa y CEE donde los presupuestos de TI permanecen ajustados. Los costos de violación promedian 4,8 millones de EUR, dejando a las PYMES evaluar el gasto preventivo contra la exposición a pérdidas. Aseguradoras como Coalition entran a Alemania para empaquetar pólizas cibernéticas con servicios de seguridad, señalando que la transferencia de riesgo ahora complementa, en lugar de reemplazar, los controles centrales. La sensibilidad al precio impulsa la demanda de PYMES por seguridad de suscripción y controles entregados en la nube para evitar grandes desembolsos de capital.

Análisis de Segmentos

Por Oferta: Dominio de Soluciones con Aceleración de Servicios

Las soluciones representaron el 68% de la participación del mercado de ciberseguridad de europa en 2024, respaldadas por plataformas integradas que agrupan controles de nube, identidad y red en consolas unificadas. Se proyecta que el tamaño del mercado de ciberseguridad de europa para servicios, incluyendo detección y respuesta gestionadas, se expanda a una TCCA del 13,8% hasta 2030 mientras las empresas compensan escasez de fuerza laboral externalizando operaciones diarias. El alto crecimiento proviene de empresas de mercado medio recién cubiertas bajo NIS2 que prefieren paquetes de servicios de suscripción única sobre kits de herramientas multifabricante.

Los proveedores de servicios gestionados adaptan tableros de cumplimiento que automatizan la recolección de evidencia a través de los regímenes regulatorios heterogéneos de la UE. Concurrentemente, la demanda de servicios profesionales permanece estable mientras grandes bancos y fabricantes arquitecturan modelos de referencia zero-trust y hojas de ruta post-cuánticas. Los proveedores de soluciones integradas que incorporan automatización de flujo de trabajo e informes nativos disfrutan ventaja de venta cruzada, mientras los proveedores de productos puntuales de nicho enfrentan presión de consolidación.

Por Modo de Implementación: Liderazgo de Nube Impulsa Innovación Híbrida

Las implementaciones de nube representaron el 57,5% de los ingresos de 2024 mientras las empresas abrazaron elasticidad y actualizaciones permanentes. Los modelos híbridos ahora registran la TCCA más rápida del 15,2% porque las reglas de soberanía obligan a las empresas a retener datos sensibles dentro de las fronteras de la UE mientras aprovechan análisis de hiperescaladores globales. El tamaño del mercado de ciberseguridad de europa para arquitecturas híbridas crece mientras las instituciones financieras pilotean redes metropolitanas cuántico-seguras que mantienen llaves en las instalaciones pero enrutan telemetría a motores de análisis en nubes soberanas.

Las instalaciones locales persisten en cargas de trabajo de defensa y sector público que requieren control total del hardware. Sin embargo, incluso estos entornos integran fuentes de inteligencia de amenazas basadas en nube, creando topologías mezcladas. Los proveedores por lo tanto empaquetan motores de políticas idénticos a través de factores de forma SaaS y dispositivos para que los administradores puedan aplicar controles uniformes independientemente de la ubicación de la carga de trabajo.

Por Industria de Usuario Final: Liderazgo de BFSI con Impulso de Salud

El segmento BFSI mantuvo el 21,4% del tamaño del mercado de ciberseguridad de europa en 2024 mientras DORA obligó a los bancos a formalizar supervisión de proveedores y programas de simulacros de incidentes. La inversión se centra en monitoreo continuo y análisis en tiempo real que satisfacen informes regulatorios dentro de cronogramas ajustados. Se espera que el gasto en salud avance a una TCCA del 14,1% hasta 2030, impulsado por la prevalencia de ransomware y la inclusión explícita de NIS2 de hospitales y proveedores de e-salud.

Los financieros adoptan plataformas de autenticación adaptiva que aseguran la banca omnicanal mientras reducen la fricción del usuario-el despliegue de OneSpan por Raiffeisen ejemplifica el control compatible con PSD2 a escala[2]OneSpan, "Suite de Seguridad Móvil para PSD2," onespan.com. Los hospitales, por el contrario, priorizan segmentación de red e inmutabilidad de respaldo para asegurar continuidad de atención al paciente. Manufactura, retail y energía cada uno exhibe crecimiento de doble dígito mientras la convergencia OT-IT y despliegues de red inteligente amplían superficies de ciberataque.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tamaño de Empresa Usuario Final: Escala de Gran Empresa, Adopción PYME

Las grandes empresas generaron el 62,3% de los ingresos de 2024, aprovechando su fuerza de adquisición para negociar descuentos de plataforma y contratos de servicios gestionados multi-año. No obstante, la cohorte de PYMES registra la TCCA más fuerte del 14,6% porque NIS2 amplía el alcance regulatorio a negocios previamente fuera de categorías de infraestructura crítica. El tamaño del mercado de ciberseguridad de europa para PYMES aumenta mientras los mercados de nube simplifican la adquisición y las aseguradoras agrupan protección básica con cobertura cibernética.

La usabilidad del proveedor se vuelve decisiva; los tableros deben guiar a no especialistas a través de flujos de trabajo de evidencia de cumplimiento. Mientras tanto, las organizaciones grandes pilotean enriquecimiento de aprendizaje automático y comienzan a presupuestar estrategias de rotación de llaves post-cuánticas que se alinean con la hoja de ruta de criptografía 2030 de la UE.

Análisis Geográfico

El panorama de ciberseguridad de Europa concentra ingresos en economías digitales maduras sin embargo muestra el crecimiento porcentual más rápido en mercados de nivel medio digitalmente intensivos. El Reino Unido retuvo el 22,9% de participación en 2024 por la fuerza de su clúster de servicios financieros, grupo de talento de 67,300 personas, y base de ingresos de 13,2 mil millones de GBP[3]Gobierno del Reino Unido, "Informe del Sector Cibernético del Reino Unido 2025," gov.uk. Alemania constituye el mayor contribuyente continental, gastando 11,2 mil millones de EUR en 2024 con crecimiento anual del 13,8% mientras los líderes automotrices y de maquinaria modernizan defensas OT.

Los Países Bajos entregan la TCCA más alta del 12,4% hasta 2030, ayudados por el Intercambio de Internet de Ámsterdam y una concentración de instituciones cibernéticas con sede en La Haya. Francia se prepara para un mercado de 13,97 mil millones de USD para 2029, impulsado por un programa de tecnología cuántica pública de 1,9 mil millones de USD que acelera la I+D de criptografía. Los mercados del sur de Europa y CEE enfrentan presupuestos más ajustados, sin embargo, las entradas de fondos estructurales de la UE y la adopción de nube estimulan ganancias por encima del promedio. Los países nórdicos combinan digitalización avanzada con alta conciencia de amenazas, sosteniendo gasto de seguridad premium per cápita.

Las iniciativas de política paneuropeas refuerzan la convergencia. La Ley de Solidaridad Cibernética manda coordinación de respuesta de emergencia, mientras que la base de datos de vulnerabilidades de la UE centraliza divulgaciones, elevando así la madurez de seguridad base. Los esquemas nacionales que subsidian entrenamiento de fuerza laboral y alientan infraestructura de nube soberana armoniza aún más las trayectorias de crecimiento a través de perfiles económicos diversos.

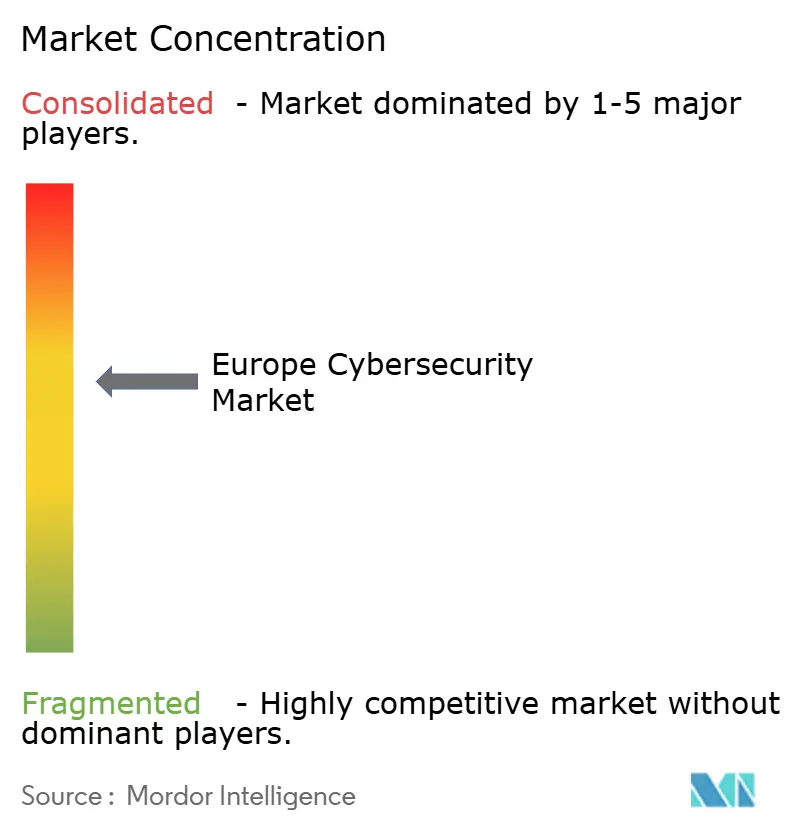

Panorama Competitivo

La competencia de proveedores en el mercado de ciberseguridad de europa presenta fragmentación moderada sin embargo un ritmo creciente de consolidación. Los proveedores capaces de entregar plataformas de extremo a extremo con flujos de trabajo de cumplimiento nativo ganan ventaja mientras los clientes buscan menos asociaciones más amplias. La compra de 859 millones de USD de Secureworks por Sophos amplió su huella de servicios gestionados, mientras que la serie de adquisiciones de Leonardo refleja entradas del sector defensa al arena comercial. Darktrace absorbió Cado Security para agregar automatización forense, señalando demanda por velocidad en respuesta a incidentes.

La integración de inteligencia artificial forma diferenciación. Un estimado 71% de bancos europeos aprovecha detección de amenazas IA en 2025, presionando a todos los proveedores a infundir análisis de comportamiento en portafolios. La preparación post-cuántica emerge como un campo de batalla naciente, con hojas de ruta de soluciones alineadas al mandato 2030 de la UE. Al mismo tiempo, los proveedores de servicios gestionados apuntan a nichos de externalización PYME, empaquetando SOC, respaldo y seguro en paquetes de suscripción. Los vientos de financiamiento adelgazan el campo de startups, ilustrado por la reducción de fuerza laboral de Snyk, sin embargo también crean objetivos de adquisición para incumbentes ricos en capital.

La participación de mercado permanece distribuida: ninguna empresa individual excede un cuarto de los ingresos regionales, y las cinco principales controlan aproximadamente el 45%. Los proveedores enfocados en seguridad OT, cumplimiento de salud y gestión de postura de nube híbrida representan candidatos de adquisición mientras los compradores buscan brechas de capacidad y huellas de alojamiento de datos regionales.

Líderes de la Industria de Ciberseguridad de Europa

-

IBM Corporation

-

Cisco Systems, Inc.

-

Fujitsu Limited (Fujitsu Group)

-

Dell Technologies Inc.

-

Broadcom

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2025: La Comisión Europea publicó una hoja de ruta de criptografía post-cuántica mandando transición de infraestructura crítica para 2030.

- Junio 2025: Leonardo de Italia adquirió una empresa de ciberseguridad europea no nombrada para ampliar cobertura continental y servicios.

- Mayo 2025: ENISA publicó la Base de Datos de Vulnerabilidades Europea mandada bajo NIS2 para centralizar informes de fallas.

- Marzo 2025: Francia pronosticó ingresos de ciberseguridad a 13,97 mil millones de USD para 2029, respaldado por una estrategia cuántica de 1,9 mil millones de USD.

Alcance del Informe del Mercado de Ciberseguridad de Europa

Las soluciones de ciberseguridad ayudan a una organización a monitorear, detectar, reportar y contrarrestar amenazas cibernéticas que son intentos basados en internet para dañar o interrumpir sistemas de información y hackear información crítica usando spyware, malware y phishing para mantener confidencialidad de datos. El estudio está estructurado para rastrear los ingresos acumulados por proveedores de ciberseguridad a través de ventas de varias soluciones y servicios aliados.

El mercado de ciberseguridad de europa está segmentado por ofertas (soluciones [seguridad de aplicaciones, seguridad de nube, seguridad de datos, gestión de acceso de identidad, protección de infraestructura, gestión integrada de riesgos, seguridad de red, seguridad de punto final, y otros tipos de soluciones] y servicios [servicios profesionales y servicios gestionados]), por implementación (Local y nube), por tamaño de organización (PYMES, grandes empresas), por vertical de usuario final (BFSI, salud, TI y telecomunicaciones, industrial y defensa, retail, energía y servicios públicos, manufactura, y otras industrias de usuario final), por País (Alemania, Reino Unido, Francia, España, Italia, Países Bajos, Resto de Europa). Los tamaños y pronósticos de mercado se proporcionan en términos de valor en (USD) para todos los segmentos anteriores.

| Soluciones | Seguridad de Aplicaciones |

| Seguridad de Nube | |

| Seguridad de Datos | |

| Gestión de Identidad y Acceso | |

| Protección de Infraestructura | |

| Gestión Integrada de Riesgos | |

| Equipo de Seguridad de Red | |

| Seguridad de Punto Final | |

| Otros Servicios | |

| Servicios | Servicios Profesionales |

| Servicios Gestionados |

| Local |

| Nube |

| BFSI |

| Salud |

| TI y Telecomunicaciones |

| Industrial y Defensa |

| Manufactura |

| Retail y Comercio Electrónico |

| Energía y Servicios Públicos |

| Manufactura |

| Otros |

| Pequeñas y Medianas Empresas (PYMES) |

| Grandes Empresas |

| Alemania |

| Reino Unido |

| Francia |

| España |

| Italia |

| Países Bajos |

| Resto de Europa (Países Nórdicos, Benelux excl. Países Bajos, CEE, Balcanes) |

| Por Oferta | Soluciones | Seguridad de Aplicaciones |

| Seguridad de Nube | ||

| Seguridad de Datos | ||

| Gestión de Identidad y Acceso | ||

| Protección de Infraestructura | ||

| Gestión Integrada de Riesgos | ||

| Equipo de Seguridad de Red | ||

| Seguridad de Punto Final | ||

| Otros Servicios | ||

| Servicios | Servicios Profesionales | |

| Servicios Gestionados | ||

| Por Modo de Implementación | Local | |

| Nube | ||

| Por Sector Vertical de Usuario Final | BFSI | |

| Salud | ||

| TI y Telecomunicaciones | ||

| Industrial y Defensa | ||

| Manufactura | ||

| Retail y Comercio Electrónico | ||

| Energía y Servicios Públicos | ||

| Manufactura | ||

| Otros | ||

| Por Tamaño de Empresa Usuario Final | Pequeñas y Medianas Empresas (PYMES) | |

| Grandes Empresas | ||

| Por País | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Italia | ||

| Países Bajos | ||

| Resto de Europa (Países Nórdicos, Benelux excl. Países Bajos, CEE, Balcanes) | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es la tasa de crecimiento proyectada del mercado de ciberseguridad de europa?

Se pronostica que el mercado se expanda a una TCCA del 10,81% entre 2025 y 2030, creciendo de 63,12 mil millones de USD a 105,45 mil millones de USD.

¿Qué segmento es el mayor contribuyente de ingresos hoy?

Las soluciones actualmente lideran, representando el 68% de los ingresos, impulsadas por plataformas integradas que abordan múltiples mandatos de cumplimiento.

¿Por qué los servicios de seguridad gestionados están creciendo tan rápido en Europa?

Una brecha de habilidades de 299,000 personas y los complejos requisitos NIS2/DORA empujan a las empresas a externalizar operaciones, produciendo una TCCA del 13,8% para servicios gestionados.

¿Cómo impactan las iniciativas de nube soberana el gasto de seguridad?

Programas como Gaia-X requieren arquitecturas zero-trust y residencia de datos en la UE, estimulando inversión de seguridad de nube híbrida a una TCCA del 15,2%.

¿Qué país se espera que crezca más rápido hasta 2030?

Se proyecta que los Países Bajos registren una TCCA del 12,4% debido a su papel como puerta digital de Europa y el clúster de ciberseguridad de La Haya.

¿Cuál es la mayor restricción en la expansión del mercado?

La escasez aguda de habilidades, excediendo 299,000 posiciones, limita la capacidad de implementación y ralentiza los despliegues de proyectos a pesar del aumento de presupuestos.

Última actualización de la página el: