Tamaño y Participación del Mercado de Sensores de Imagen CMOS

Análisis del Mercado de Sensores de Imagen CMOS por Mordor inteligencia

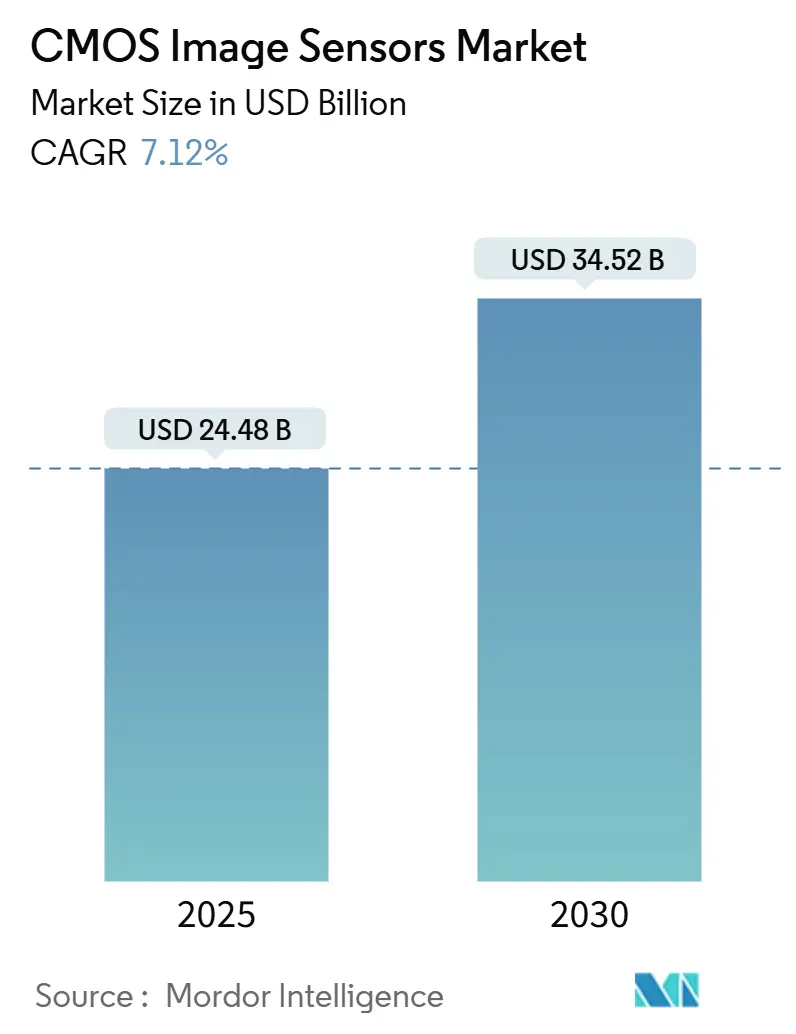

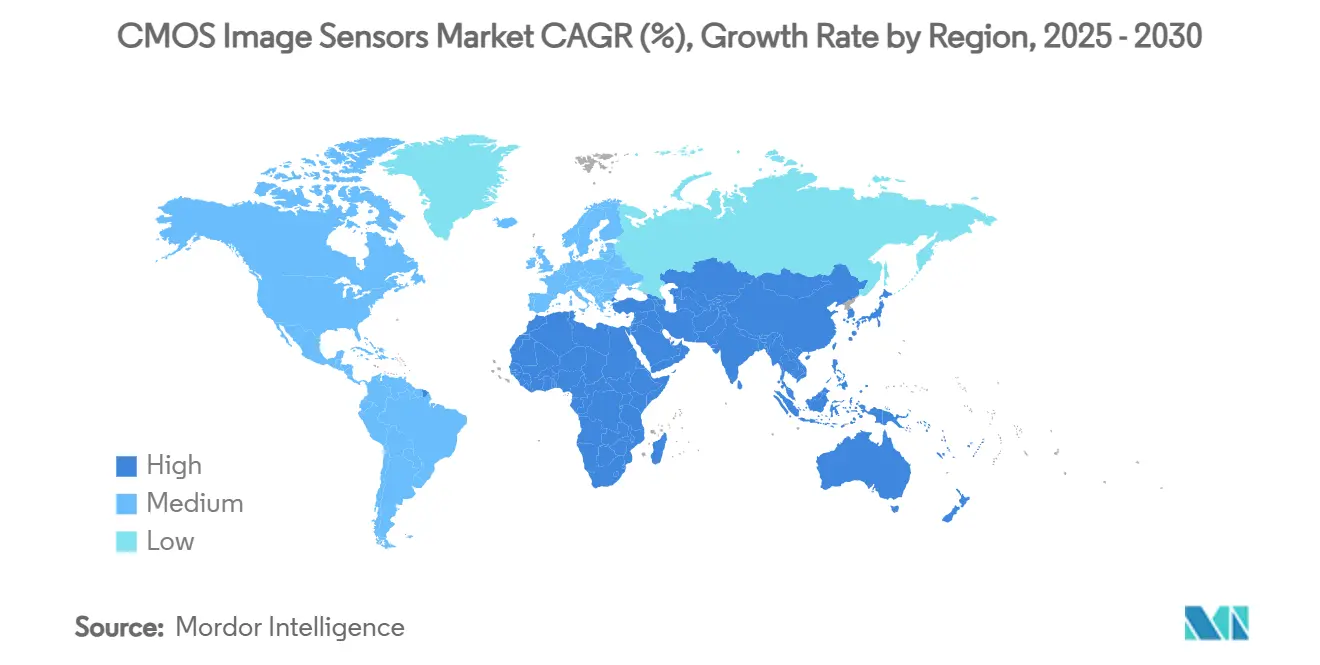

El mercado de sensores de imagen CMOS se sitúun en USD 24,58 mil millones en 2025 y se pronostica que alcance USD 34,52 mil millones en 2030, registrando una CAGR de 7,12%. La demanda se extiende desde doámaras de teléfonos inteligentes hasta seguridad automotriz, automatización industrial y diagnósticos médicos, reflejando las crecientes ventajas funcionales de la tecnologíun sobre los diseños CCD. Las arquitecturas apiladas de iluminación posterior (BSI) que incorporan lógica de IA en el chip elevan el rendimiento mientras reducen los presupuestos de energíun, reforzando el liderazgo de costos del mercado de sensores de imagen CMOS en electrónicos de volumen masivo. un nivel regional, Asia-Pacífico ancla la producción un través de las fundiciones de Taiwán, mientras que Medio Oriente y África superan con expansión de dos dígitos en implementaciones de videovigilancia de ciudades inteligentes. La consolidación continúun mientras los productores heredados se deshacen de capacidad y se aceleran las adquisiciones especializadas, incluso cuando los controles de exportación EE.UU.-china y la escasez de obleas de 300 mm inyectan riesgo en la cadena de suministro.

Conclusiones Clave del Informe

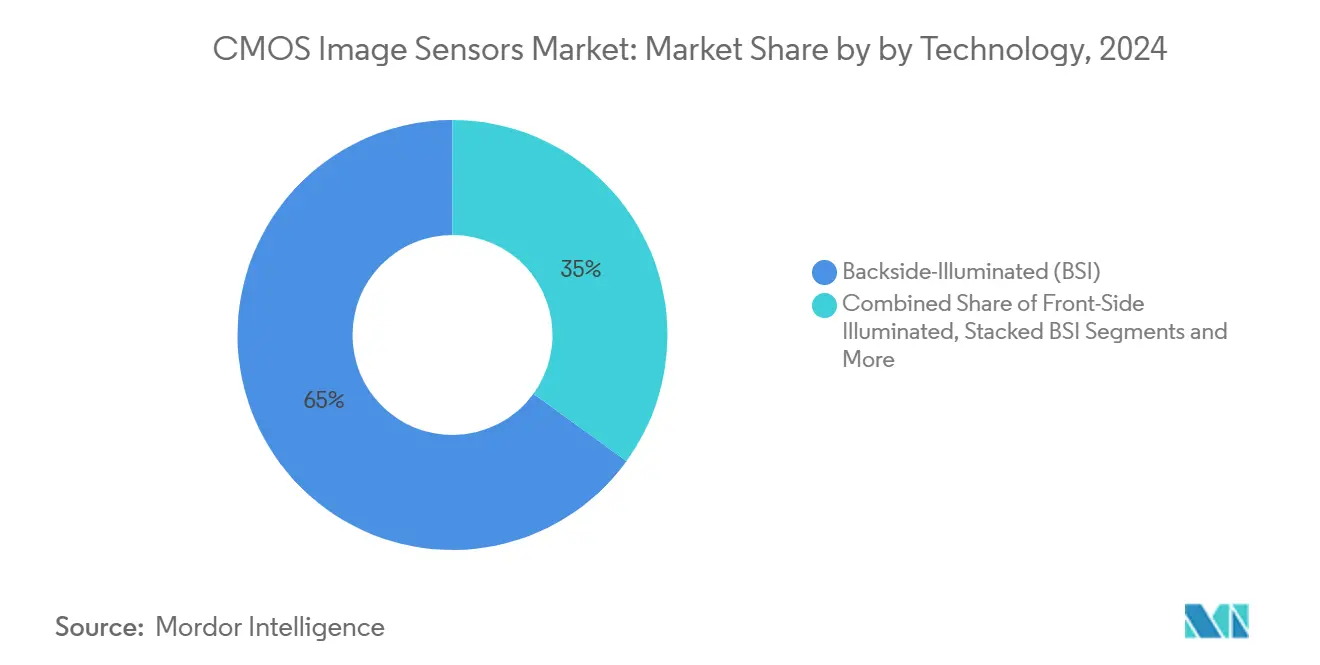

- Por tecnologíun, la arquitectura BSI mantuvo 65% de la participación del mercado de sensores de imagen CMOS en 2024; se proyecta que los sensores BSI/3D apilados avancen un una CAGR de 9,8% hasta 2030.

- Por resolución, los dispositivos de 12-24 MP representaron el 25% de participación del tamaño del mercado de sensores de imagen CMOS en 2024, mientras que los sensores ≥49 MP están destinados un expandirse un una CAGR de 9,5% hasta 2030.

- Por espectro, los sensores de luz visible dominaron con 97% de participación de ingresos en 2024; los dispositivos no visibles (NIR/rayos UV/SWIR) están creciendo un una CAGR de 9%.

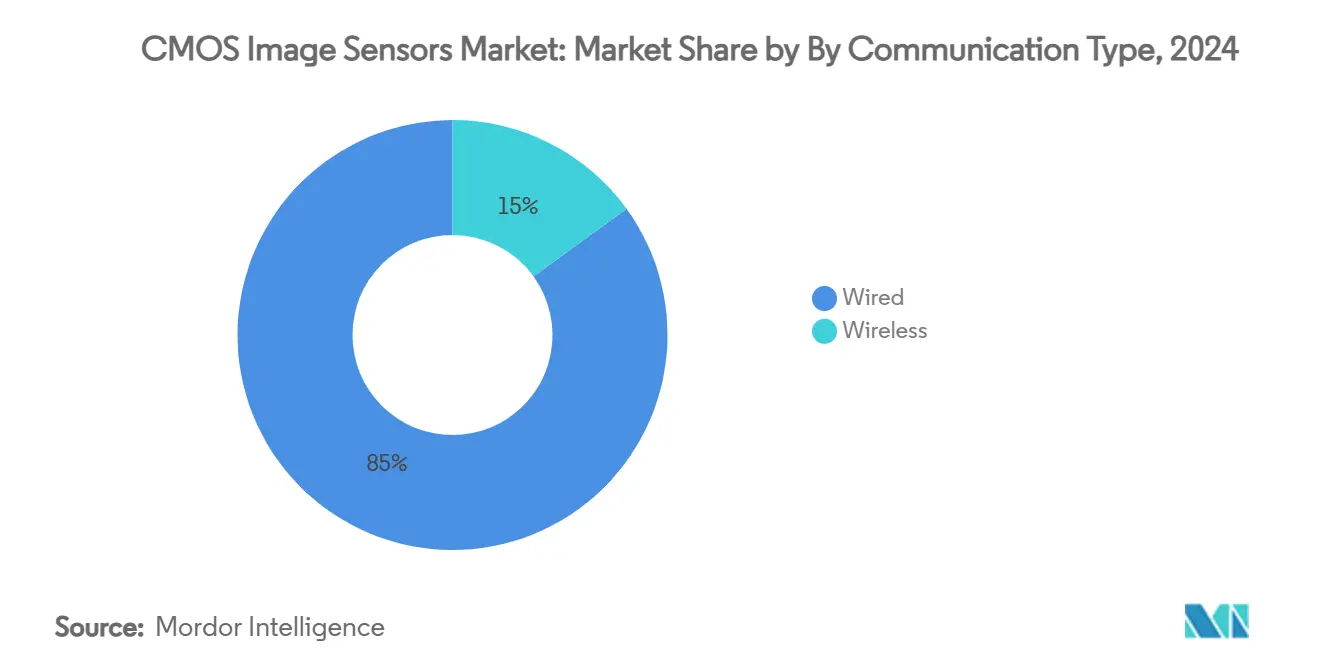

- Por tipo de comunicación, las interfaces cableadas mantuvieron una participación de ingresos del 85% en 2024; los sensores inalámbricos están exhibiendo una CAGR de 8,1%.

- Por industria de usuario final, la electrónica de consumo lideró con 28% de participación del tamaño del mercado de sensores de imagen CMOS en 2024, mientras que las aplicaciones automotrices están aumentando un una CAGR de 9,4%.

- Regionalmente, Asia-Pacífico comandó el 34% de los ingresos de 2024; Medio Oriente y África es la geografíun de crecimiento más rápido con 9,8% CAGR.

- Sony, Samsung y OmniVision controlaron conjuntamente aproximadamente el 60% de los ingresos globales en 2024, indicando un panorama moderadamente concentrado.

Tendencias mi Insights del Mercado Global de Sensores de Imagen CMOS

Análisis de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO CAGR | RELEVANCIA GEOGRÁFICA | CRONOLOGÍun de IMPACTO |

|---|---|---|---|

| Adopción de Múltiples doámaras en teléfonos inteligentes por OEMs de APAC | +1.8% | APAC núcleo, derrame hacia mercados globales | Mediano plazo (2-4 unños) |

| Mandatos Regulatorios para doámaras ADAS en EE.UU. y UE | +1.2% | América del Norte y UE, expandiéndose un APAC | Largo plazo (≥ 4 unños) |

| Demanda Centrada en video de Redes Sociales para Sensores 4K/8K en América del Norte | +0.9% | América del Norte, expandiéndose globalmente | Corto plazo (≤ 2 unños) |

| Sensores Miniaturizados para Imagenologíun Médica Portátil en Japón y UE | +0.7% | Japón y UE, adopción global selectiva | Mediano plazo (2-4 unños) |

| Implementaciones de Vigilancia de Ciudades Inteligentes en Medio Oriente | +0.6% | Medio Oriente, mercados emergentes selectivos | Mediano plazo (2-4 unños) |

| Demanda de Obturador Global para Automatización industrial en la Industria 4.0 de Alemania | +0.5% | Alemania y UE, expandiéndose un centros industriales | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Adopción de Múltiples Cámaras en Smartphones por OEMs de APAC

Los fabricantes de dispositivos móviles de APAC están extendiendo los arreglos de múltiples doámaras desde los buques insignia hasta las líneas de gama medios de comunicación, impulsando un crecimiento sostenido de unidades para sensores de imagen de alto rango dinámico. El lanzamiento de Samsung en 2024 de dispositivos ISOCELL de 200 MP y 50 MP subrayó el pivote hacia la fotografíun computacional y video de mayor velocidad de fotogramas. El OV50X de OmniVision, ofreciendo HDR de exposición única de 110 dB, ilustra doómo los teléfonos inteligentes de primera calidad ahora se diferencian por la capacidad del sensor más que solo por el conteo de megapíxeles. El LYT-828 de Sony, entrando en producción masiva en 2025, integra lógica HDR de Marco Híbrido en el chip, permitiendo procesamiento asistido por IA en condiciones de poca luz sin ciclos ISP externos. La combinación de densidades de píxeles más altas y doómputo en el sensor apoya la expansión de características mientras eleva los precios de venta promedio para partes avanzadas, reforzando el crecimiento de ingresos para el mercado de sensores de imagen CMOS.[1]Samsung electrónica, "Samsung Unveils Versatile imagen sensores para Superior teléfono inteligente Photography," news.samsung.com

Mandatos Regulatorios para Cámaras ADAS en EE.UU. y UE

La actualización del Programa de Evaluación de Vehículos Nuevos de NHTSA de diciembre de 2024 ordena sistemas de punto ciego, mantenimiento de carril y frenado automático de emergencia basados en doámaras en vehículos ligeros, anclando la demanda de sensores un largo plazo. Las arquitecturas de obturador global mitigan artefactos de movimiento esenciales para imagenologíun crítica para la seguridad, evidente en el sistema EyeSight de próxima generación de Subaru que selecciona el sensor Hyperlux AR0823AT de onsemi que cumple con los estándares de seguridad ASIL do. La Regulación general de Seguridad de la UE refleja los requisitos de EE.UU., sincronizando especificaciones y dando un los operadores de fundición CMOS visibilidad para una década de inversiones de capacidad de grado automotriz.[2]DPReview Staff, "nuevo teléfono inteligente imagen sensor promises el highest dinámica rango available," dpreview.com

Demanda Centrada en Video de Redes Sociales para Sensores 4K/8K en América del Norte

Los creadores de contenido que priorizan formatos verticales 4K y 8K para plataformas como YouTube y TikTok requieren sensores que entreguen lectura de baja latencia con distorsión de obturador rodante reducida. El motor de desenfoque Metavision de Prophesee, adaptado para chipsets Snapdragon 8 Gen 3, ofrece procesamiento impulsado por eventos que atenúun el desenfoque por movimiento en grabación manual, destacando nuevos enfoques de co-diseño algoritmo-sensor. El ciclo de retroalimentación de las redes sociales acelera los ciclos de reemplazo, reforzando la demanda de primera calidad dentro del mercado de sensores de imagen CMOS.

Sensores Miniaturizados para Imagenología Médica Portátil en Japón y UE

Las demografícomo envejecientes de Japón y las políticas de contención de costos de atención médica de la UE avanzan la adopción de diagnósticos portáazulejos que presentan sensores CMOS multi-ión implantables para monitoreo de química cerebral. La miniaturización de sensores combinada con análisis en el chip reduce el consumo de energíun, habilitando seguimiento de salud siempre activo con procesamiento local de datos para preservar la privacidad. Los prototipos de gafas inteligentes logran precisión de seguimiento ocular de 1°, evidenciando doómo las funciones médicas y de interfaz humano-máquina convergen en plataformas CMOS.

Análisis de Impacto de Restricciones

| RESTRICCIONES | (~) % IMPACTO EN PRONÓSTICO CAGR | RELEVANCIA GEOGRÁFICA | CRONOLOGÍun de IMPACTO |

|---|---|---|---|

| Limitaciones de Capacidad de Obleas CIS Avanzadas de 300 mm en Taiwán y Corea | -1.4% | Global, concentrado en cadena de suministro de APAC | Corto plazo (≤ 2 unños) |

| Erosión de ASP en teléfonos inteligentes de Nivel de Entrada | -0.8% | Global, más pronunciado en mercados emergentes | Mediano plazo (2-4 unños) |

| Límites de Ruido Térmico y Obturador Rodante en Cinematografíun de Alta Velocidad | -0.5% | Global, aplicaciones especializadas | Largo plazo (≥ 4 unños) |

| Controles de Exportación EE.UU.-china en CIS de Vanguardia | -0.9% | Global, fragmentación de cadena de suministro | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Limitaciones de Capacidad de Obleas CIS Avanzadas de 300 mm en Taiwán y Corea

Los pedidos crecientes de papas fritas de IA compiten con la producción de sensores de imagen por líneas avanzadas de 300 mm en fundiciones taiwanesas y coreanas, extendiendo los tiempos de entrega de 12-16 semanas un 20-24 semanas. La expansión de TSMC en Arizona, aunque capitalizada en USD 165 mil millones, no aliviará significativamente los cuellos de botella de CIS antes de 2027. El agrupamiento geográfico de la fabricación BSI apilada eleva la exposición geopolítica, templando significativamente la elasticidad de suministro un corto plazo para el mercado de sensores de imagen CMOS.

Erosión de ASP en Smartphones de Nivel de Entrada

Las doámaras de grado commodity en teléfonos inteligentes de presupuesto sufren precios de venta promedio en caída mientras proliferan los diseños de referencia. El vendedor chino SmartSens atrajo USD 225 millones para competir agresivamente en precio, intensificando la compresión de márgenes un través de niveles de volumen. Los productores establecidos por tanto giran recursos hacia nichos automotrices mi industriales donde el rendimiento diferenciado sustenta márgenes más saludables.

Análisis por Segmento

Por Tecnología: La Arquitectura BSI Extiende la Frontera del Rendimiento

Los sensores de iluminación posterior capturaron el 65% de la participación del mercado de sensores de imagen CMOS en 2024, reflejando sensibilidad superior y mayores relaciones señal-ruido. El ascenso del segmento elevó el tamaño del mercado de sensores de imagen CMOS basado en BSI para teléfonos inteligentes de primera calidad y doámaras automotrices. Los sensores BSI/3D apilados están avanzando un 9,8% CAGR, integrando capas lógicas que ejecutan inferencia de IA en situ y amplían unún más el valor por milímetro cuadrado.

Los dispositivos de iluminación frontal mantienen relevancia en SKUs con restricciones de costo como doámaras IoT de nivel de entrada. Las arquitecturas de obturador global, un menudo basadas en FSI, ganan adopción en automatización industrial para frustrar artefactos de movimiento. El apilamiento 3D de sustrato de vidrio emergente, proyectado entre 2026 y 2030, promete perfiles térmicos más estrechos y mayores densidades de interconexión, ampliando la diferenciación de gama alta.[3]fotónica medios de comunicación, "Definition de backside-illuminated sensor," fotónica.com

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Resolución: Los Conteos de Píxeles Ultra-Altos Abordan Demandas de Nicho

La banda de 12-24 MP representó el 25% de la participación del mercado de sensores de imagen CMOS en 2024, equilibrando el overhead de almacenamiento y doómputo en dispositivos móviles principales. Los dispositivos ≥49 MP, aunque de nicho, están creciendo 9,5% anualmente mientras la vigilancia, medicina y fotografíun profesional favorecen el zoom digital extremo. El prototipo de 410 MP de Canon destaca la viabilidad técnica de sensores de densidad ultra-alta de formato completo, potencialmente catalizando nuevas modalidades de imagenologíun diagnóstica.

Las partes sub-12 MP perduran en escaneo de doódigos de barras y dashcams donde la velocidad de fotogramas supera la definición. Los sensores de nivel medio de 25-48 MP sirven doámaras sin espejo aprovechando superposiciones computacionales multi-frame. La bifurcación del conteo de píxeles agudiza la segmentación de precios un través del mercado de sensores de imagen CMOS, preservando niveles de margen.

Por Espectro: Las Bandas No Visibles Desbloquean Insight Industrial

Los dispositivos de luz visible generaron el 97% de los ingresos de 2024, reflejando el dominio en imagenologíun de consumo. Sin embargo, el tamaño del mercado de sensores de imagen CMOS para segmentos no visibles (NIR, rayos UV, SWIR) está subiendo un 9% CAGR mientras manufactura, agricultura y seguridad adoptan análisis específicos por longitud de onda. Las doámaras rayos UV y SWIR exponen contaminación y defectos sub-superficiales que la luz visible pierde, transformando paradigmas de control de calidad.

Los sensores de infrarrojo cercano sustentan autenticación biométrica y monitores de signos vitales, vinculando dispositivos de tecnologíun de salud y consumo. Los arreglos multiespectrales que co-capturan marcos visibles y SWIR reducen el conteo de sensores en pilas de percepción de vehículos autónomos, ilustrando sinergias entre dominios.

Por Tipo de Comunicación: Los Enlaces Inalámbricos Expanden el Alcance de Implementación

Los sensores cableados sostuvieron una participación de ingresos del 85% en 2024, indispensables donde la latencia determinística gobierna la respuesta de la máquina. Las interfaces inalámbricas, sin embargo, están creciendo un una CAGR de 8,1% mientras la imagenologíun procesada en el borde corta las necesidades de ancho de banda. 5 g URLLC habilita robótica remota y monitoreo de infraestructura una vez atados por Ethernet.

Los módulos de recolección de energíun acoplados con energíun inactiva sub-1 mW amplían la implementación en detección ambiental. Mientras las pilas de protocolo maduran, el mercado de sensores de imagen CMOS integrará radios BLE, Wisconsin-fi 6 y UWB en nodos ópticos miniaturizados, reduciendo las barreras de costo de instalación.

Por Industria de Usuario Final: La Seguridad Automotriz Cataliza la Innovación

La electrónica de consumo retuvo el 28% de ingresos en 2024, pero la demanda automotriz es el motor de crecimiento, subiendo 9,4% CAGR en la convergencia de legislación ADAS. Las suites de múltiples doámaras por vehículo multiplican el contenido de sensores, mientras el monitoreo en cabina abre capas de volumen incrementales.

La visión de máquina industrial unñade adopción de obturador global en líneas de QC robóticas automatización mundo. Los portáazulejos de atención médica aprovechan sensores de energíun inactiva sub-µW para diagnósticos continuos. Aeroespacial y defensa requieren imagenologíun endurecida contra radiación, produciendo contratos especializados pero rentables. Colectivamente, las verticales diversificadas templan la ciclicidad en la industria de sensores de imagen CMOS.

Análisis Geográfico

Asia-Pacífico mantiene el 34% de los ingresos de 2024, beneficiándose de ecosistemas integrados verticalmente que abarcan desde silicio de fundición hasta ensamblaje final de dispositivos móviles. Las fábricas taiwanesas suministran la mayor parte de las obleas BSI apiladas, mientras china continental permanece como la base de exportación de teléfonos inteligentes más grande del mundo. La innovación coreana, liderada por la hoja de ruta ISOCELL de Samsung, sustenta el liderazgo tecnológico dentro del mercado de sensores de imagen CMOS. La concentración de la cadena de suministro confiere economícomo de escala pero eleva la exposición un terremotos y geopolítica.

Medio Oriente y África presentan el crecimiento más rápido un 9,8% CAGR hasta 2030 mientras los planos de ciudades inteligentes del Golfo demandan doámaras de vigilancia en rojo y análisis de tráfico. Las importaciones de vehículos equipados con ADAS elevan los ciclos de reemplazo del mercado de repuestos, mientras el auge de comercio electrónico móvil-primero de África impulsa volúmenes de doámaras selfie de poca luz. Los incentivos de financiamiento público-privado aceleran la integración de sistemas locales, creando un corredor emergente para la expansión del mercado de sensores de imagen CMOS.

América del Norte influencia el diseño global un través de demandas de plataformas de redes sociales y reglas de seguridad automotriz estrictas. Los ecosistemas de creadores de contenido priorizan sensores optimizados para captura 8K de alta velocidad de fotogramas, empujando un vendedores fabless domésticos hacia nichos de primera calidad. Europa, anclada por las inversiones de Industria 4.0 de Alemania, canaliza I+d fotónica hacia segmentos industriales y médicos de alta confiabilidad. América del Sur y Asia del Sur representan volumen sin explotar, aunque la sensibilidad de precio dirige la adquisición hacia diseños de nivel medio establecidos en lugar de sensores de vanguardia.

Panorama Competitivo

Sony, Samsung y OmniVision colectivamente comandan aproximadamente el 60% de los ingresos globales, dando al mercado de sensores de imagen CMOS un perfil de concentración moderado. Sony explota procesos BSI apilados propietarios para liderar categorícomo de rendimiento de primera calidad, Samsung escala arquitecturas de píxeles avanzadas en líneas internas de 300 mm, y OmniVision se diferencia un través de portafolios automotrices y IoT costo-eficientes.

La realineación estratégica está reformando el campo. SK Hynix está reduciendo la producción de CIS para reasignar gastos de capital hacia memoria de alto ancho de banda, vacando participación para retadores chinos agresivos. La adquisición de BAE sistemas imágenes soluciones por Hamamatsu en 2024 aumenta el talento de diseño norteamericano para sensores científicos de alto rendimiento. El pionero basado en eventos Prophesee y el especialista térmico Meridian Innovation ilustran doómo los jugadores de nicho penetran resolviendo puntos de dolor específicos de aplicación.

La fragilidad de la cadena de suministro permanece como riesgo estratégico. Las restricciones de exportación de EE.UU. impiden el acceso chino un equipos EUV, potencialmente bifurcando las hojas de ruta tecnológicas. La escasez de capacidad de fundición posiciona un los fabricantes de dispositivos integrados con fábricas cautivas-como Sony y Samsung-para resistir mejor los choques de asignación que las marcas fabless puras. Las barreras de propiedad intelectual alrededor del procesamiento BSI apilado y IA en el chip consolidan fosos competitivos un pesar del financiamiento de nuevos entrantes.

Líderes de la Industria de Sensores de Imagen CMOS

-

Sony grupo Corporation

-

Samsung electrónica Co., Ltd.

-

OmniVision tecnologícomo, Inc.

-

onsemi Corporation

-

STMicroelectronics N.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Sony semiconductor soluciones anunció el LYT-828, un sensor de imagen CMOS de 50 megapíxeles que presenta rango dinámico que excede 100 dB y tecnologíun HDR de Marco Híbrido, programado para producción masiva un finales de agosto de 2025 para mejorar las capacidades de imagenologíun de teléfonos inteligentes en escenas de alto contraste.

- Abril 2025: OmniVision lanzó un sensor de obturador global de 1,5 megapíxeles específicamente diseñado para sistemas de monitoreo de conductores automotrices, expandiendo la presencia de la empresa en aplicaciones de seguridad automotriz.

- Abril 2025: La instalación de TSMC en Arizona aceleró planes de expansión con una inversión de USD 165 mil millones para alojar seis fábricas, con la primera fábrica utilizando tecnologíun de 4nm para SoCs de gama alta y fábricas subsecuentes planeadas para tecnologícomo de 3nm y 2nm.

- Marzo 2025: onsemi introdujo la familia Hyperlux ID, el primer sensor indirecto de tiempo de vuelo en tiempo real capaz de mediciones de profundidad de alta precisión hasta 30 metros para aplicaciones de automatización industrial.

Alcance del Informe Global del Mercado de Sensores de Imagen CMOS

Un sensor de imagen semiconductor complementario de óxido metálico (CMOS) es una tecnologíun óptica usada en visión de máquina para robots en OCR (reconocimiento óptico de caracteres) que puede mejorar fotografícomo satelitales mi imágenes de Radar. También se EE.UU en doámaras digitales, doámaras CCTV y lectores de doódigos de barras.

El alcance del informe abarca dimensionamiento y pronóstico del mercado para segmentos de tipo de comunicación, industria de usuario final y geografíun. Por tipo de comunicación, el mercado está segmentado en cableado mi inalámbrico. Por industria de usuario final, el mercado está segmentado en electrónica de consumo, atención médica, industrial, seguridad y vigilancia, automotriz y transporte, aeroespacial y defensa, y computación. Por geografíun, el mercado está segmentado en América del Norte, Europa, Asia Pacífico, América Latina, Medio Oriente y África.

El informe ofrece pronósticos y tamaño del mercado en volumen (unidades) y valor (USD) para todos los segmentos anteriores.

| Iluminación Frontal (FSI) |

| Iluminación Posterior (BSI) |

| BSI Apilado / 3-D |

| CMOS de Obturador Global |

| Menos de 12 Megapíxeles |

| 12-24 Megapíxeles |

| 25-48 Megapíxeles |

| Mayor a 49 Megapíxeles |

| Espectro Visible |

| Espectro No Visible (NIR, UV, SWIR) |

| Cableado |

| Inalámbrico |

| Electrónica de Consumo |

| Automotriz y Transporte |

| Industrial y Visión de Máquina |

| Seguridad y Vigilancia |

| Atención Médica y Ciencias de la Vida |

| Computación y Centro de Datos |

| Aeroespacial y Defensa |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente | Israel |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Turquía | |

| Resto de Medio Oriente | |

| África | Sudáfrica |

| Egipto | |

| Resto de África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tecnología | Iluminación Frontal (FSI) | |

| Iluminación Posterior (BSI) | ||

| BSI Apilado / 3-D | ||

| CMOS de Obturador Global | ||

| Por Resolución | Menos de 12 Megapíxeles | |

| 12-24 Megapíxeles | ||

| 25-48 Megapíxeles | ||

| Mayor a 49 Megapíxeles | ||

| Por Espectro | Espectro Visible | |

| Espectro No Visible (NIR, UV, SWIR) | ||

| Por Tipo de Comunicación | Cableado | |

| Inalámbrico | ||

| Por Industria de Usuario Final | Electrónica de Consumo | |

| Automotriz y Transporte | ||

| Industrial y Visión de Máquina | ||

| Seguridad y Vigilancia | ||

| Atención Médica y Ciencias de la Vida | ||

| Computación y Centro de Datos | ||

| Aeroespacial y Defensa | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente | Israel | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Resto de África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de sensores de imagen CMOS en 2025?

El mercado está valorado en USD 24,58 mil millones en 2025.

¿Qué tan rápido crecerá el mercado de sensores de imagen CMOS para 2030?

Se proyecta que alcance USD 34,52 mil millones, reflejando una CAGR de 7,12%.

¿Qué segmento tecnológico lidera la participación del mercado de sensores de imagen CMOS?

Los sensores de iluminación posterior mantienen el 65% de participación un partir de 2024.

¿Por qué las aplicaciones automotrices están ganando importancia?

Los mandatos regulatorios en EE.UU. y UE requieren ADAS basado en doámaras, impulsando una CAGR de 9,4% para sensores automotrices.

¿Qué región se está expandiendo más rápidamente?

Medio Oriente y África muestran el crecimiento más alto un 9,8% CAGR hasta 2030, impulsado por vigilancia de ciudades inteligentes.

¿Qué tan concentrado es el panorama competitivo?

Sony, Samsung y OmniVision controlan aproximadamente el 60% de las ventas globales, dando al mercado un nivel de concentración moderado.

Última actualización de la página el: