Tamaño y Participación del Mercado de Seguros de Salud y Médicos de Alemania

Análisis del Mercado de Seguros de Salud y Médicos de Alemania por Mordor Intelligence

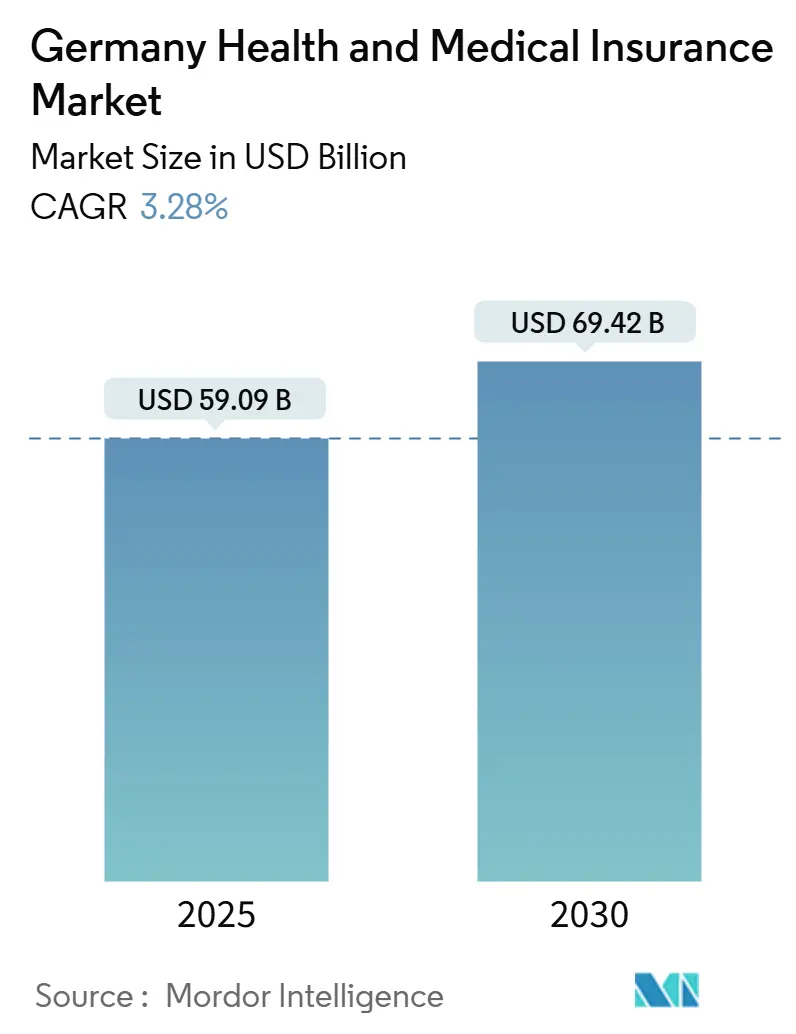

El mercado de seguros de salud y médicos de Alemania alcanzó USD 59.09 mil millones en 2025 y se proyecta que aumente a USD 69.42 mil millones para 2030, con una TCAC constante del 3.28%. El aumento de la esperanza de vida, una carga de enfermedades crónicas que se encuentra entre las más pesadas de Europa, y un compromiso regulatorio con la cobertura universal le dan al mercado una base resiliente incluso mientras las aseguradoras estatutarias luchan contra los déficits. Los aumentos de las tasas de contribución dentro del sistema estatutario están empujando a muchos trabajadores de altos ingresos hacia la cobertura privada suplementaria, mientras que el despliegue nacional del expediente electrónico del paciente (ePA) está acelerando la digitalización integral que recorta los retrasos en reembolsos y el desperdicio administrativo. Los planes grupales corporativos siguen siendo la columna vertebral del mercado de seguros de salud y médicos de Alemania, suscribiendo el 72% del total de contratos, y los canales digitales directos, aunque aún más pequeños que las ventas de agentes vinculados, están creciendo a una TCAC del 8.97% mientras los adultos más jóvenes optan por la incorporación basada en aplicaciones. Las dinámicas regionales añaden otra capa: Westdeutschland comanda el mayor fondo de primas, sin embargo Ostdeutschland registra la tasa de crecimiento más alta, ayudado por la telemedicina que cierra las brechas de escasez de médicos. Las aseguradoras privadas aprovechan este impulso digital para agrupar consultas virtuales y módulos de gestión de enfermedades, mientras que los fondos estatutarios enfatizan programas preventivos que pueden aplanar las curvas de costos futuros.

Puntos Clave del Informe

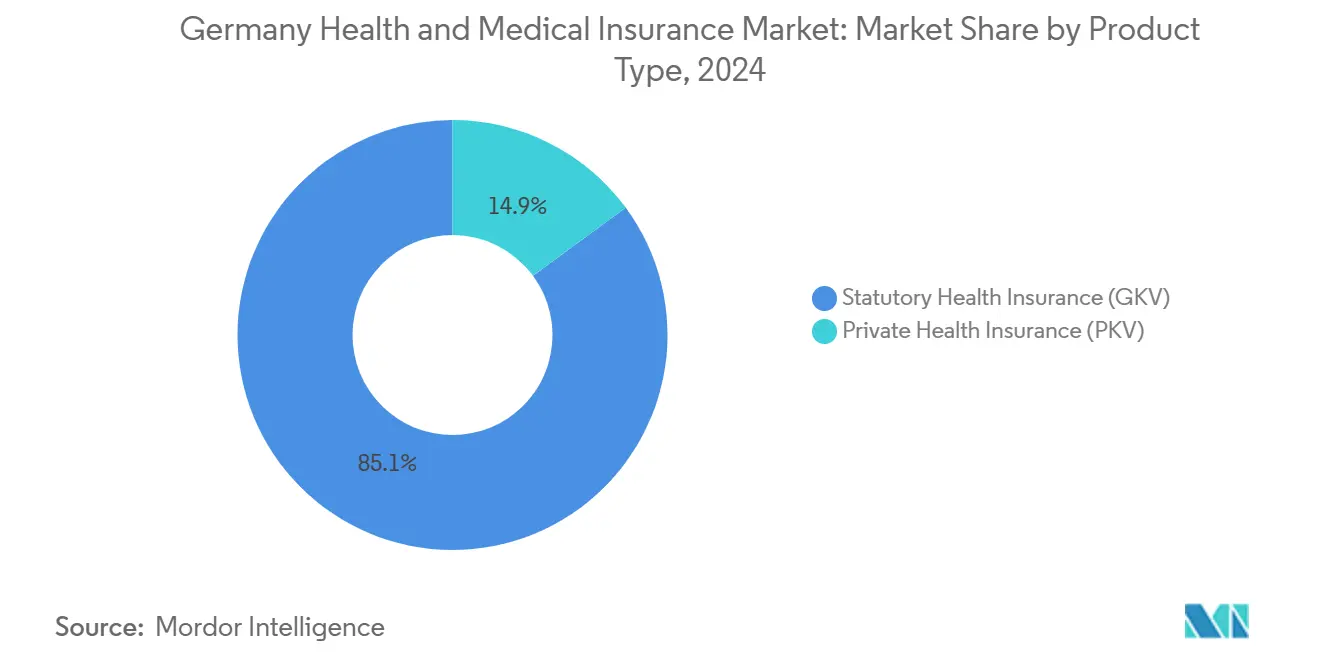

- Por tipo de producto, el seguro de salud estatutario (GKV) lideró con el 85.1% de la participación del mercado de seguros de salud y médicos de Alemania en 2024, mientras que el seguro de salud privado (PKV) está previsto que registre la TCAC más rápida del 4.67% hasta 2030.

- Por los términos de cobertura, los contratos de largo plazo capturaron el 90.2% del tamaño del mercado de seguros de salud y médicos de Alemania en 2024, mientras que los planes de expatriados de corto plazo se proyecta que se expandan a una TCAC del 6.38% para 2030.

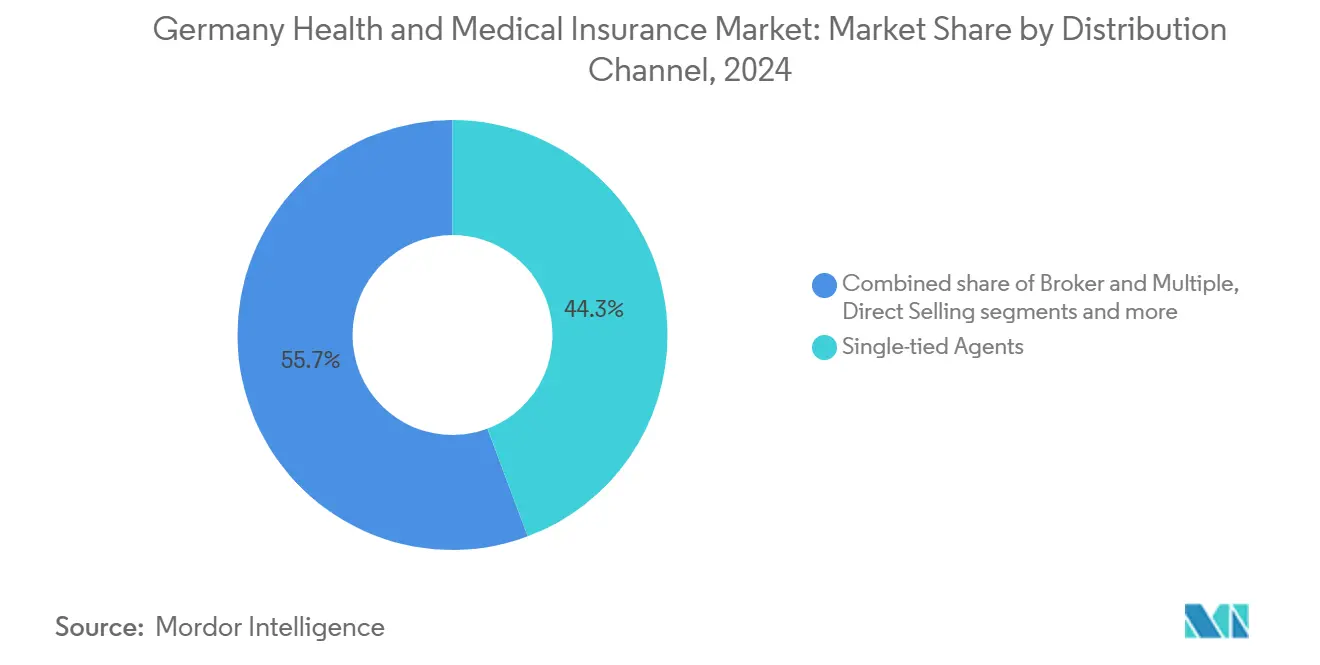

- Por canal de distribución, los intermediarios vinculados únicos y de grupos de seguros mantuvieron el 44.3% de la participación de ingresos en 2024; los canales digitales directos muestran las perspectivas de TCAC más fuertes del 8.97% hacia 2030.

- Por usuario final, los planes grupales corporativos y patrocinados por empleadores controlaron el 72.4% del tamaño del mercado de seguros de salud y médicos de Alemania en 2024, mientras que los planes para PYMES están establecidos para una TCAC del 4.34% hasta 2030.

- Por región, Westdeutschland representó el 43.3% de la prima en 2024, y Ostdeutschland está en camino hacia la TCAC más rápida del 3.76% hasta 2030.

Tendencias e Insights del Mercado de Seguros de Salud y Médicos de Alemania

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Envejecimiento de la población y prevalencia de enfermedades crónicas | +0.8% | Nacional, concentración rural | Largo plazo (≥ 4 años) |

| Aumento de las tasas de contribución estatutarias impulsando cobertura suplementaria | +0.6% | Nacional, grupos de altos ingresos | Mediano plazo (2-4 años) |

| Despliegue de salud digital y ePA acelerando la innovación aseguradora | +0.4% | Centros urbanos lideran | Mediano plazo (2-4 años) |

| Aumento del gasto per cápita en salud | +0.5% | Nacional con variación regional | Largo plazo (≥ 4 años) |

| Expansión de planes grupales PHI patrocinados por empleadores | +0.3% | Regiones industriales | Mediano plazo (2-4 años) |

| Disrupción de costos MGA InsurTech reduciendo gastos administrativos | +0.2% | Demográficos nativos digitales a nivel nacional | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Envejecimiento de la Población y Prevalencia de Enfermedades Crónicas

Se proyecta que la cohorte mayor de 65 años de Alemania se acerque a un tercio de los residentes para 2050, un cambio demográfico que amplía los fondos de riesgo de seguros y amplifica la demanda de beneficios geriátricos y de atención crónica[1]Statistisches Bundesamt, "Bevölkerungsvorausberechnung 2050," destatis.de. Los gastos de atención médica ya superan USD 6,414 por persona, el nivel máximo de la Unión Europea, y enfermedades crónicas como diabetes y enfermedad coronaria dominan los días de hospital. Los actuarios responden refinando la fijación de precios por bandas de edad, mientras que las aseguradoras lanzan plataformas de prevención que vinculan datos de dispositivos portátiles a descuentos en primas. Los servicios de enfermería digital, reembolsados bajo nuevas tarifas de telecuidado, ayudan a suavizar la escasez de personal en las instalaciones de cuidado de ancianos. En conjunto, el envejecimiento de la población sigue siendo el motor estructural principal del mercado de seguros de salud y médicos de Alemania.

Aumento de las Tasas de Contribución Estatutarias Impulsando Cobertura Suplementaria

El gasto estatutario aumentó 6.8% en 2025 contra solo 3.7% de crecimiento de ingresos, elevando la contribución adicional promedio GKV a 2.5%[2]GKV-Spitzenverband, "Finanzentwicklung der Krankenkassen 2025," gkv-spitzenverband.de. Los altos ingresos ahora enfrentan deducciones mensuales de USD 651.91 en un techo de contribución de USD 71,442, promoviendo que muchos busquen dental privado, tratamiento alternativo, o mejoras de sala privada. Las aseguradoras comercializan riders modulares que tapan las brechas GKV sin forzar la salida completa del fondo estatutario, un enfoque que resuena con profesionales que valoran la continuidad de cobertura pero quieren servicios premium. Este mecanismo de arbitraje acelera las entradas de primas al lado privado del mercado de seguros de salud y médicos de Alemania.

Salud Digital y Despliegue de ePA Acelerando la Innovación Aseguradora

La iniciativa ePA estableció automáticamente archivos electrónicos para 73 millones de personas aseguradas estatutariamente en enero de 2025, con interoperabilidad completa de datos programada para octubre[3]Gematik, "ePA-Rollout 2025 Zeitplan," gematik.de. Techniker Krankenkasse ya ha inscrito 600,000 usuarios. Las aseguradoras integran estos conjuntos de datos con plataformas de teleconsulta, habilitando verificaciones de interacciones de medicamentos en tiempo real y certificación de baja por enfermedad sin papel. Sesenta y cuatro terapéuticas digitales (DiGA) están en la lista reembolsable, cubriendo condiciones desde insomnio crónico hasta síndrome del intestino irritable, aunque solo el 31% de los médicos las prescriben rutinariamente. A medida que el uso crece, las aseguradoras esperan que los tiempos del ciclo de reclamaciones caigan y la detección de fraude mejore, reforzando el giro digital que ancla el mercado de seguros de salud y médicos de Alemania.

Aumento del Gasto Per Cápita en Salud

Las estancias hospitalarias, intervenciones complejas, y medicamentos especializados de alto costo impulsaron a DAK-Gesundheit a elevar su tasa combinada a 17.4% en 2025, un movimiento diseñado para tapar una brecha de financiamiento de USD 15.12 mil millones. El Fondo Monetario Internacional señala el patrón de gasto pesado en consumo de Alemania como un escalador de costos. En respuesta, las aseguradoras incorporan herramientas de comparación de precios en aplicaciones de miembros que dirigen pacientes a hospitales y farmacias eficientes. Las tarifas de casos agrupadas para reemplazos de rodilla y procedimientos cardíacos están siendo piloteadas para frenar los cargos desbocados, fomentando la estabilidad de margen a largo plazo en el mercado de seguros de salud y médicos de Alemania.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Déficit estructural GKV y presión política de precios | -0.4% | Nacional, impulsado por políticas | Mediano plazo (2-4 años) |

| Inflación de primas en PKV amortiguando nueva captación | -0.3% | Nacional, enfoque en ingresos medios | Corto plazo (≤ 2 años) |

| Perspectiva de reforma de pagador único "Bürgerversicherung" | -0.2% | Nacional, incertidumbre del segmento privado | Largo plazo (≥ 4 años) |

| Escasez de talento de intermediarios inflando costo de adquisición | -0.1% | Regiones rurales más agudas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Déficit Estructural GKV y Presión Política de Precios

Los amortiguadores de reserva de Alemania han caído por debajo del umbral exigido de USD 5.18 mil millones. Esto ha encendido discusiones sobre imponer una moratoria de gastos y buscar mayores transferencias federales para estabilizar el sistema. Mientras los formuladores de políticas son reacios a elevar más las contribuciones, temiendo tensión adicional en los costos de nómina y posibles repercusiones económicas, las aseguradoras encuentran su flexibilidad de precios significativamente restringida. Tales restricciones obstaculizan la adopción rápida de actualizaciones digitales costosas, que son esenciales para modernizar operaciones, mejorar eficiencia, y amortiguar la rentabilidad a corto plazo para aseguradoras en el sector de salud y médicos de Alemania. Se espera que el déficit estructural GKV en curso y las presiones políticas de precios continúen influyendo en las dinámicas del mercado en el corto plazo.

Inflación de Primas en PKV Amortiguando Nueva Captación

En 2024, las tarifas promedio para el seguro de salud privado (PKV) aumentaron 7%. Concurrentemente, el umbral para el seguro obligatorio se elevó a USD 79,704, limitando el número de individuos capaces de transicionar del seguro de salud estatutario (GKV). Este aumento en el umbral ha estrechado aún más el grupo de individuos elegibles, afectando particularmente a personas de ingresos medios que pueden encontrar el seguro privado menos accesible. Muchos profesionales jóvenes son reacios a comprometerse con contratos que pueden ver costos crecientes a medida que envejecen, ya que esto crea incertidumbre financiera a largo plazo. En respuesta, las aseguradoras están probando garantías de aumento limitado para abordar estas preocupaciones, pero estas medidas aún no han ganado aceptación generalizada. Consecuentemente, esta renuencia está sofocando el crecimiento de nuevos negocios, dejando a las aseguradoras explorar estrategias adicionales para atraer y retener clientes.

Análisis de Segmentos

Por Tipo de Producto: Dominancia GKV Enfrenta Disrupción Digital

El seguro de salud estatutario mantuvo el 85.1% de control del mercado de seguros de salud y médicos de Alemania en 2024, anclado por acceso universal y compartición de costos del empleador. El tamaño del mercado de seguros de salud y médicos de Alemania crece mientras los fondos GKV aprovechan la escala para incorporar servicios ePA, pero sus déficits se intensifican. 82 de 93 fondos elevaron las tasas de contribución para 2025, señalando un giro hacia la diferenciación no de precio, como aplicaciones de bienestar y reembolso rápido.

Las aseguradoras privadas, registran la TCAC más rápida del 4.67% hasta 2030 dirigiéndose a consumidores de altos ingresos con beneficios de conserjería y acceso garantizado a especialistas. La consolidación fortalece esa jugada: BaFin aprobó la fusión Gothaer-Barmenia valorada en más de USD 7.56 mil millones, creando la sexta aseguradora privada más grande. La entidad integrada puede negociar tarifas hospitalarias más forzosamente y distribuir costos de TI sobre una base más amplia, remodelando arquitecturas competitivas dentro del mercado de seguros de salud y médicos de Alemania.

Por Plazo de Cobertura: Preferencias de Largo Plazo Impulsan Estabilidad

En 2024, las pólizas de larga duración dominaron el mercado de seguros de salud y médicos de Alemania, constituyendo el 90.2% de su tamaño. Esta tendencia refleja la tradición del país de derechos estatutarios de por vida y una fuerte cultura de empleo estable. Las aseguradoras ahora están vinculando bonos de lealtad a objetivos de bienestar, proporcionando rebajas de primas por visitas al gimnasio, que se rastrean convenientemente a través de códigos QR de aplicaciones. Su mayor compromiso incentiva hábitos más saludables y también enriquece los datos de suscripción, llevando a mejores pronósticos para enfermedades crónicas. Adicionalmente, la integración de programas de bienestar en ofertas de seguros refleja un cambio más amplio hacia atención médica preventiva, apuntando a reducir costos a largo plazo tanto para aseguradoras como para asegurados.

Mientras los planes de expatriados de corto plazo actualmente mantienen una participación más pequeña, se proyecta que crezcan a una tasa anual del 6.38%. Este aumento está impulsado en gran medida por la afluencia de estudiantes extranjeros, trabajadores independientes, y empleados en asignaciones temporales. Los corredores digitales están simplificando servicios integrando cartas de visa, consultas de telemédico, y asistencia de reclamaciones multilingüe en una sola plataforma de smartphone. Estas innovaciones mejoran la conveniencia y accesibilidad del cliente, haciendo tales planes más atractivos para una población diversa y móvil. Tales maniobras estratégicas diversifican flujos de ingresos y proporcionan un amortiguador para las aseguradoras, protegiéndolas de la saturación demográfica en los segmentos centrales de seguros de salud y médicos de Alemania. Además, la creciente demanda por planes de corto plazo resalta las necesidades evolutivas de una fuerza laboral cada vez más globalizada, promoviendo que las aseguradoras adapten sus ofertas para mantenerse competitivas en este mercado dinámico.

Por Canal de Distribución: Transformación Digital Remodela el Acceso

En 2024, los agentes vinculados únicos y socios de bancaseguros se aferraron a una participación de mercado del 44.3%, aprovechando sus lazos comunitarios profundamente arraigados y experiencia en cumplimiento estatutario. Estos canales tradicionales continúan jugando un papel significativo en el mercado, particularmente en regiones donde las relaciones personales y la confianza siguen siendo factores críticos en las decisiones de compra. Mientras tanto, el canal directo en línea surgió adelante, presumiendo una TCAC del 8.97%, mientras los consumidores gravitan cada vez más hacia motores de robo-asesoría, que pueden comparar rápidamente tarifas y completar procesos KYC en menos de dos minutos. La conveniencia y velocidad ofrecidas por estas soluciones digitales las han hecho particularmente atractivas para consumidores conocedores de la tecnología y conscientes del tiempo.

En respuesta, los intermediarios tradicionales han comenzado a incorporar videochat y características de firma electrónica, reduciendo los tiempos de emisión de pólizas de días a meras horas. Estos avances apuntan a mejorar la experiencia del cliente y retener competitividad en un mercado que se digitaliza rápidamente. Adicionalmente, las APIs de banca abierta simplifican el proceso prellenando datos de ingresos, reduciendo así errores de entrada y mejorando la eficiencia general. Sin embargo, una escasez de talento entre intermediarios ha resultado en menor penetración de corretaje físico en áreas rurales, donde el acceso a profesionales capacitados permanece limitado. Esta brecha ha acelerado aún más la adopción digital e intensificado cambios en la mezcla de canales, alterando fundamentalmente el paisaje del mercado de seguros de salud y médicos de Alemania. Mientras los canales digitales continúan ganando tracción, se espera que el mercado sea testigo de una transformación más pronunciada en los próximos años.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Planes Corporativos Impulsan Expansión del Mercado

En 2024, los contratos grupales de empleadores representaron el 72.4% de los ingresos por primas, reforzados por la tradición de Alemania de incorporar beneficios de salud en acuerdos colectivos a través de su consejo de trabajadores. Este enfoque asegura que los beneficios de salud permanezcan como un componente crítico del bienestar del empleado. Los grandes fabricantes están asegurando cláusulas de estabilidad de tarifas multi-año vinculadas a métricas de seguridad ocupacional, proporcionando previsibilidad en costos mientras promueven la seguridad en el lugar de trabajo. Adicionalmente, las aseguradoras están mejorando sus licitaciones competitivas agrupando servicios como líneas directas de salud mental y apoyo de fertilidad, que atienden a las necesidades evolutivas de los empleados y mejoran la satisfacción general.

Las pequeñas y medianas empresas (PYMES) están avanzando rápidamente, presumiendo una TCAC del 4.34% proyectada hasta 2030. Este crecimiento se atribuye en gran medida a corredores digitales que están simplificando procesos cargando automáticamente listas de empleados directamente del software de nómina, reduciendo significativamente las cargas administrativas. Además, la adopción creciente de servicios de telerehabilitación, ahora reembolsables, está añadiendo valor sustancial para empresas que apuntan a reducir el ausentismo y mejorar la productividad del empleado. Estos desarrollos están impulsando la adopción de seguros de salud y médicos entre PYMES. Esta presencia en expansión solidifica un sólido pipeline de primas para el mercado de seguros de salud y médicos de Alemania, asegurando crecimiento sostenido e innovación en el período de pronóstico.

Análisis Geográfico

Westdeutschland mantiene el liderazgo nacional gracias a grupos corporativos de alto valor que financian beneficios grupales integrales y hospitales bien equipados que aceptan check-in con tarjeta inteligente y prescripciones electrónicas. Las tasas de login ePA superan el 40% en Hamburgo, habilitando análisis predictivos que marcan poblaciones de alto riesgo para alcance proactivo. El rendimiento de prima por inscrito corre por encima del promedio nacional, reforzando el dominio de ingresos.

En Ostdeutschland, los fondos estructurales renuevan hospitales de distrito e instalan camas e-ICU, cerrando brechas históricas de atención. Los ecosistemas tecnológicos crecientes en Dresden y Leipzig atraen profesionales jóvenes que gravitan hacia cobertura privada solo por aplicación. Las tasas estatutarias estandarizadas elevan contribuciones, sin embargo el acceso a servicios mejorado justifica deducciones más altas en muchos hogares.

Norddeutschland adapta planes grupales para tripulaciones internacionales en astilleros y granjas eólicas marinas, incluyendo cláusulas de evacuación y líneas de ayuda 24/7 en múltiples idiomas. En Süddeutschland, los exportadores automotrices y de ingeniería de precisión incorporan programas de bienestar musculoesquelético en contratos de seguros para combatir lesiones de línea de ensamblaje. Juntas, estas narrativas regionales subrayan cómo la adaptación de productos localizados apoya la expansión cohesiva en el mercado de seguros de salud y médicos de Alemania.

Paisaje Competitivo

En el mercado de seguros de salud y médicos de Alemania, la competencia permanece moderada. Los cinco principales jugadores - Techniker Krankenkasse, Barmer, DAK-Gesundheit, AOK Bayern, y AOK Baden-Württemberg - colectivamente comandan casi la mitad del mercado de primas. Mientras tanto, la consolidación en el sector de seguro de salud privado (PKV) está ganando tracción. Una fusión notable entre Gothaer y Barmenia ya ha cruzado la marca de ingresos de USD 7.56 mil millones, con expectativas de eficiencias de costos de sus plataformas de póliza central unificadas.

Las capacidades digitales han emergido como una ventaja competitiva definitoria. El ecosistema Lumi de Allianz Partners, atendiendo a más de 1 millón de usuarios, ha logrado una reducción notable del 70% en visitas al médico en persona. Reduce los costos de reclamaciones y también ahorra a los miembros tiempo significativo de viaje. En respuesta, los fondos estatutarios están aprovechando IA para medidas preventivas. Por ejemplo, el sistema de alerta de Techniker Krankenkasse para cuidado de pie diabético ha reducido exitosamente amputaciones en sus grupos piloto.

Los cambios regulatorios están presentando una espada de doble filo: tanto restringen como estimulan la innovación. La Gesundheitsversorgungsstärkungsgesetz, por ejemplo, levanta límites de presupuesto en médicos generales (GPs). Obliga a las aseguradoras a cubrir más consultas, pero también proporciona datos valiosos para refinar vías de cuidado crónico. Las aseguradoras son hábiles en utilizar rápidamente registros ePA para alcance personalizado no solo para reforzar la lealtad del cliente sino también para lograr tasas de readmisión hospitalaria más bajas, mejorando así su rendimiento en el paisaje competitivo del mercado de seguros de salud y médicos de Alemania.

Líderes de la Industria de Seguros de Salud y Médicos de Alemania

Techniker Krankenkasse (TK)

AOK - Die Gesundheitskasse

Barmer

DAK-Gesundheit

Debeka

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Allianz, BlackRock, y T&D Holdings acordaron adquirir Viridium Group por USD 3.78 mil millones, añadiendo 3.4 millones de pólizas de vida y salud.

- Marzo 2025: BaFin aprobó la fusión Gothaer-Barmenia, formando la sexta aseguradora PKV más grande de Alemania con una facturación de USD 7.56 mil millones.

- Febrero 2025: BARMER, TK, y KNAPPSCHAFT lanzaron inscripciones digitales para screening de cáncer de piel para menores de 34 años.

- Enero 2025: Allianz Partners firmó un acuerdo con Aetna International para migrar contratos de salud globales y lanzar un plan Summit centrado en PYMES.

Alcance del Informe del Mercado de Seguros de Salud y Médicos de Alemania

El seguro de salud es un producto de seguro que cubre los gastos médicos y quirúrgicos de un individuo asegurado. Reembolsa los gastos incurridos debido a enfermedad o lesión o paga al proveedor de atención del individuo asegurado directamente. El seguro médico ofrece cobertura limitada para gastos de hospitalización y tratamiento para dolencias y accidentes pre-especificados. El seguro médico no ofrece ninguna cobertura adicional como el seguro de salud. El informe cubre un análisis de antecedentes completo de la industria de seguros de salud y médicos de Alemania, que incluye una evaluación de las cuentas nacionales de salud y economía, tendencias emergentes del mercado por segmentos, cambios significativos en la dinámica del mercado, y una visión general del mercado.

El mercado de seguros de salud y médicos de Alemania está segmentado por tipo de producto (seguro de salud estatutario, seguro de salud privado), plazo de cobertura (corto plazo, largo plazo), canal de distribución (intermediarios vinculados únicos o de grupo de seguros, corredores y agentes múltiples, instituciones de crédito, venta directa, otros canales de distribución), y nivel de ingresos (empleados con ingreso anual menor a EUR 64,350, empleados con ingreso anual mayor a EUR 64,350, autónomos, funcionarios civiles).

El tamaño del mercado y las previsiones se proporcionan en términos de valor (USD) para todos los segmentos mencionados.

| Seguro de Salud Estatutario (GKV) |

| Seguro de Salud Privado (PKV) |

| Corto plazo |

| Largo plazo |

| Intermediarios Vinculados Únicos / Grupo de Seguros |

| Corredor y Agentes Múltiples |

| Instituciones de Crédito |

| Venta Directa |

| Otros Canales |

| Corporativo/Empleador (Planes Grupales) |

| Individual/Familias |

| PYMES (Pequeñas y Medianas Empresas) |

| Otros |

| Norddeutschland |

| Ostdeutschland |

| Westdeutschland |

| Süddeutschland |

| Por Tipo de Producto (Valor) | Seguro de Salud Estatutario (GKV) |

| Seguro de Salud Privado (PKV) | |

| Por Plazo de Cobertura (Valor) | Corto plazo |

| Largo plazo | |

| Por Canal de Distribución (Valor) | Intermediarios Vinculados Únicos / Grupo de Seguros |

| Corredor y Agentes Múltiples | |

| Instituciones de Crédito | |

| Venta Directa | |

| Otros Canales | |

| Por Tipo de Usuario Final/Cliente | Corporativo/Empleador (Planes Grupales) |

| Individual/Familias | |

| PYMES (Pequeñas y Medianas Empresas) | |

| Otros | |

| Por Región | Norddeutschland |

| Ostdeutschland | |

| Westdeutschland | |

| Süddeutschland |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de seguros de salud y médicos de Alemania y qué tan rápido crecerá?

El mercado se encuentra en USD 63.82 mil millones en 2025 y se pronostica que alcance USD 74.97 mil millones para 2030, implicando una TCAC del 3.28%.

¿Por qué el seguro de salud estatutario aún domina a pesar del aumento de las tasas de contribución?

GKV retiene el 85.1% de la participación de mercado porque garantiza acceso universal y compartición de costos del empleador, aunque las personas de altos ingresos añaden cada vez más cobertura privada suplementaria para llenar brechas de beneficios.

¿Cómo afectará el expediente electrónico del paciente (ePA) a aseguradoras y asegurados?

ePA proporciona datos en tiempo real que acortan ciclos de reclamaciones, mejoran coordinación de atención, y apoyan servicios de telemedicina, finalmente reduciendo costos administrativos y mejorando la experiencia del paciente.

¿Qué canal de distribución se está expandiendo más rápido y por qué?

Los canales digitales directos están creciendo a una TCAC del 8.97% porque la incorporación basada en aplicaciones, robo-asesoría, y firmas electrónicas atraen a consumidores más jóvenes y conocedores de la tecnología.

¿Qué mercado regional muestra el crecimiento más alto, y qué lo impulsa?

Ostdeutschland está creciendo más rápido a una TCAC del 3.76%, impulsado por telesalud que mitiga escasez de médicos, mejoras de infraestructura, y tasas de contribución estandarizadas.

¿Qué tan significativos son los planes patrocinados por empleadores en la industria de seguros de salud y médicos de Alemania?

Los contratos grupales corporativos representan el 72.4% de las pólizas, reflejando la tradición de Alemania de incorporar beneficios de salud en acuerdos laborales colectivos y la necesidad competitiva de atraer talento capacitado.

Última actualización de la página el: