Tamaño y Participación del Mercado de Logística de Contratos del CCG

Análisis del Mercado de Logística de Contratos del CCG por Mordor Intelligence

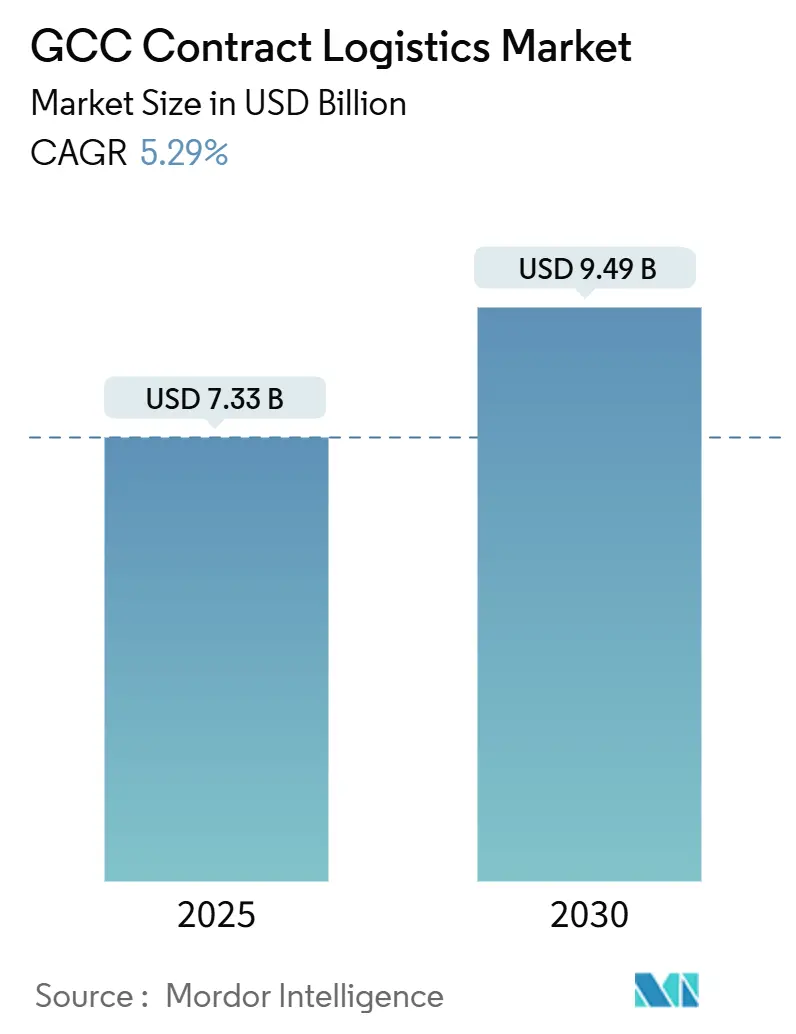

El mercado de logística de contratos del CCG se sitúa en USD 7.33 mil millones en 2025 y está destinado a alcanzar USD 9.49 mil millones para 2030, reflejando una TCAC del 5.29% durante el período de pronóstico. Los gobiernos regionales están canalizando una inversión récord en infraestructura hacia zonas de libre comercio, corredores multimodales y plataformas de comercio digital, posicionando la logística de contratos como una piedra angular del crecimiento económico diversificado. El acelerado comercio electrónico, proyectos industriales a gran escala bajo la Visión 2030 de Arabia Saudí, y el aumento de volúmenes de envíos de atención médica están amplificando la demanda de servicios sofisticados de cumplimiento, cadena de frío y valor agregado. La intensidad competitiva está aumentando mientras los jugadores globales de logística integrada agregan robótica y soluciones basadas en datos, mientras que los especialistas regionales aprovechan el conocimiento local para asegurar asociaciones a largo plazo. A pesar del fuerte impulso, las reglas de cabotaje y la escasez crónica de almacenes Grado-A continúan inflando los costos operativos y limitando la optimización de redes.

Conclusiones Clave del Informe

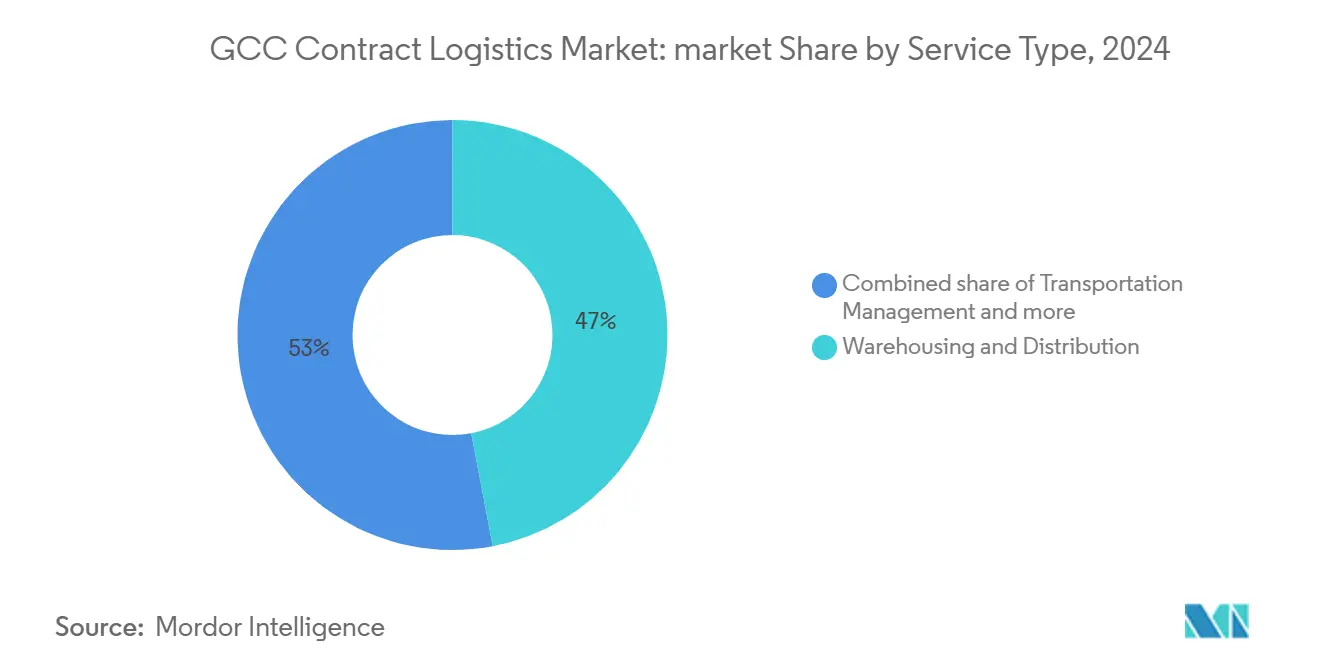

- Por servicio, Almacenamiento y Distribución lideró con el 47% de la participación del mercado de logística de contratos del CCG en 2024. Se pronostica que el mercado de logística de contratos del CCG para Servicios de Valor Agregado crecerá a una TCAC del 7.80% entre 2025-2030.

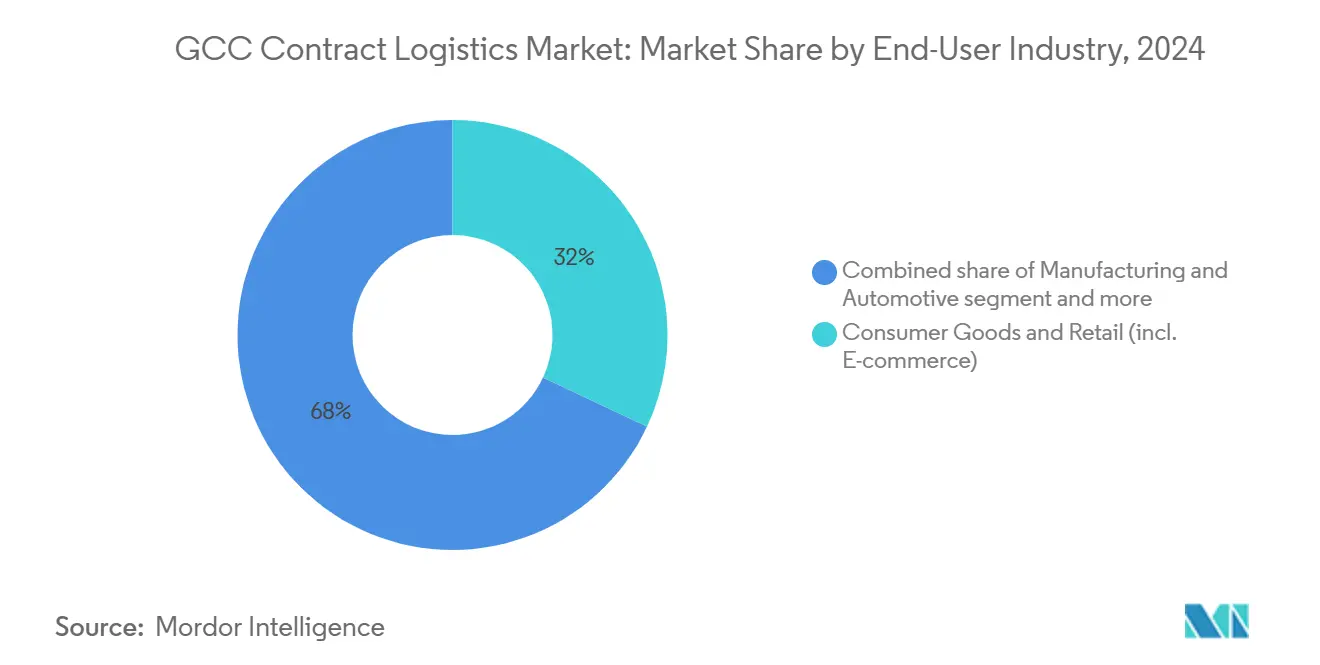

- Por industria de usuario final, Bienes de Consumo y Retail mantuvo el 32% del tamaño del mercado de logística de contratos del CCG en 2024. El mercado de logística de contratos del CCG para Atención Médica y Farmacéuticos se está expandiendo a una TCAC del 9.16% entre 2025-2030.

- Por duración de contrato, los acuerdos a Largo plazo (≥ 1 año) representaron el 68% de la participación del mercado de logística de contratos del CCG en 2024. Se proyecta que el mercado de logística de contratos del CCG para contratos de Corto plazo crezca a una TCAC del 6.94% entre 2025-2030.

- Por geografía, Arabia Saudí comandó el 53% del tamaño del mercado de logística de contratos del CCG en 2024. El mercado de logística de contratos del CCG para los EAU está destinado a la TCAC más rápida del 6.22% entre 2025-2030.

Tendencias e Insights del Mercado de Logística de Contratos del CCG

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en TCAC Pronóstico | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápido crecimiento de cumplimiento de comercio electrónico | +1.2% | Arabia Saudí, EAU | Mediano plazo (2-4 años) |

| Necesidades logísticas de diversificación industrial Visión 2030 | +1.5% | Arabia Saudí, efecto derrame CCG | Largo plazo (≥ 4 años) |

| Zonas de libre comercio expandiendo demanda de almacenamiento | +0.8% | EAU, Arabia Saudí, Omán | Mediano plazo (2-4 años) |

| Inversión gubernamental en cadena de frío | +0.6% | Arabia Saudí, EAU, Qatar | Mediano plazo (2-4 años) |

| Conectividad multimodal Ferrocarril del Golfo | +0.7% | Todos los países del CCG | Largo plazo (≥ 4 años) |

| Mandatos de Valor en País favoreciendo 3PLs locales | +0.5% | Arabia Saudí, EAU, Omán | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Rápido crecimiento de cumplimiento de comercio electrónico en KSA y EAU

Los pedidos en línea en la región MENA subieron 30% en 2024, con el valor promedio de pedido de los EAU moviéndose de USD 30 a USD 35.6. Alrededor del 42% de las empresas de comercio electrónico aún listan la eficiencia de última milla como el principal obstáculo. Los proveedores de logística de contratos están construyendo centros de cumplimiento regionales, agregando automatización de clasificación de paquetes, e integrando herramientas de enrutamiento transfronterizo para reducir ventanas de entrega mientras controlan costos.

Los proyectos de diversificación industrial Visión 2030 requieren logística integrada

Arabia Saudí aprobó USD 50 mil millones de proyectos bajo Visión 2030 en 2024 y destinó fondos para 59 centros logísticos nacionales. NIDLP asigna otros USD 36 mil millones para infraestructura logística, más USD 28 mil millones para zonas industriales. Estos programas de capital demandan logística de contratos llave en mano capaz de flujos sincronizados de entrada, almacenamiento y salida. Los operadores integrados en sitios de proyectos reportan objetivos de localización crecientes, con 68% de empresas priorizando la localización de cadenas de suministro para resistencia.

La expansión de zonas de libre comercio mejora la demanda de almacenamiento

El parque logístico Fase 2 de Jafza aporta 360,000 pies cuadrados adicionales de espacio mediante una inversión de AED 90 millones (USD 24.51 millones) para ayudar a elevar los ingresos logísticos de los EAU a AED 200 mil millones (USD 54.46 mil millones) para 2032. Umm Al Quwain FTZ agrega 350,000 pies cuadrados de almacenes y 65,000 pies cuadrados de área comercial, impulsando la flexibilidad de posicionamiento de inventarios. Las empresas multinacionales citan las aduanas simplificadas y zonas de valor agregado de estos centros como factores decisivos en el diseño de redes regionales.

La inversión gubernamental en cadena de frío impulsa la logística controlada por temperatura

Los envíos controlados por temperatura crecieron más del 30% en 2023, el más alto registrado, impulsados por prioridades farmacéuticas y de seguridad alimentaria. Capas tecnológicas como el monitoreo de condiciones habilitado por IA están mejorando la integridad del producto.[1]International Air Transport Association Research Division, "Temperature-Controlled Air Freight Trends 2024," IATA Publications, iata.org Los jugadores logísticos están desplegando instalaciones dedicadas compatibles con GDP; Aramex destaca el aseguramiento de calidad y cumplimiento como requisitos competitivos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en TCAC Pronóstico | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Restricciones de cabotaje | −0.8% | Todos los países del CCG | Mediano plazo (2-4 años) |

| Escasez de almacenes Grado-A | −0.6% | Arabia Saudí, EAU | Corto plazo (≤ 2 años) |

| Procedimientos aduaneros fragmentados | −0.4% | Todos los países del CCG | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Las restricciones de cabotaje están obstaculizando la optimización de redes transfronterizas

Las reglas regionales que prohíben a tractores extranjeros realizar movimientos domésticos elevan los costos transfronterizos 18-23% y agregan 36 horas a tránsitos multi-frontera[2]Gulf Cooperation Council Secretariat General, "Cabotage Regulations and Harmonization Roadmap," GCC Transport Committee, gcc-sg.org. La carga sensible a temperatura sufre más. Los proveedores adoptan modelos hub-and-spoke, pero aún enfrentan doble manejo en fronteras. La armonización regulatoria se retrasa respecto a enlaces físicos como el Ferrocarril del Golfo, silenciando potenciales ganancias de productividad.

La escasez de almacenes Grado-A está aumentando los costos operativos

La oferta de espacio moderno permanece ajustada, elevando alquileres y forzando remodelaciones. En Arabia Saudí, los activos logísticos bajo gestión totalizan 3.5 millones de pies cuadrados, pero se planea expansión a USD 2 mil millones de activos para 2025 para cerrar la brecha. Dubai Logistics City y otros proyectos en desarrollo aliviarán restricciones, pero las escaseces a corto plazo elevan costos de servicio y erosionan márgenes.

Análisis de Segmentos

Por Servicio: Almacenamiento mantiene escala, servicios de valor agregado se aceleran

Almacenamiento y distribución capturó el 47% de la participación del mercado de logística de contratos del CCG en 2024 respaldado por el papel de la región como cruce entre Asia, Europa y África. Las inversiones continuas del CCG incluyen el programa de USD 2.66 mil millones de Arabia Saudí para construir 18 zonas logísticas para 2030. La robótica y automatización de bahías altas están elevando el rendimiento y productividad laboral, habilitando tiempos de ciclo más rápidos que demandan retailers y fabricantes. Sin embargo, la capacidad limitada Grado-A aún infla costos para almacenamiento controlado por temperatura, manteniendo barreras altas para nuevos participantes y respaldando precios premium.

Se proyecta que los servicios de valor agregado se expandan a 7.80% TCAC hasta 2030 mientras los 3PLs agrupan kitting, ensamble ligero y personalización en soluciones integrales. La adopción de alta tecnología impulsa este crecimiento: DHL está desplegando 1,000 robots adicionales de Boston Dynamics después de invertir EUR 1 mil millones (USD 1.16 mil millones) en automatización. Swisslog está promoviendo robots AutoStore que se alinean con el impulso de innovación de Visión 2030 de Arabia Saudí. Mientras los clientes pivotean de almacenamiento transaccional a cadenas de valor integradas, los proveedores que integran visibilidad de TI, co-empaque y soporte de cumplimiento ganan participación.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Industria de Usuario Final: Retail lidera, atención médica construye impulso

Bienes de consumo y retail, incluyendo comercio electrónico, representaron el 32% del mercado de logística de contratos del CCG en 2024, debido a la creciente adopción digital y modelos de retail omnicanal. Las plataformas en Arabia Saudí y los EAU registraron el GMV más alto en la región, amplificando la demanda de cumplimiento rápido y devoluciones flexibles. Los retailers buscan inventario distribuido y reabastecimiento predictivo, impulsando la colaboración con 3PL en diseño de redes, optimización de última milla y logística inversa.

Atención médica y farmacéuticos es el escalador más rápido con una TCAC pronosticada del 9.16%. Se espera que el tamaño del mercado de logística de contratos del CCG para esta vertical se duplique para 2030 mientras Arabia Saudí asigna más de USD 65 mil millones a infraestructura hospitalaria y apunta a 65% de participación del sector privado. Los estándares estrictos de temperatura y trazabilidad favorecen a proveedores que invierten en instalaciones certificadas GDP, monitoreo basado en IoT y experiencia regulatoria[3]Saudi Food & Drug Authority, "Good Distribution Practice Guidelines for Pharmaceutical Products," SFDA Standards, sfda.gov.sa. Las asociaciones con empresas farmacéuticas globales y distribuidores de vacunas están reforzando la especialización en cadena de frío en toda la región.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Duración de Contrato: Los compromisos a largo plazo dominan, la flexibilidad gana favor

Los contratos a largo plazo de al menos 1 año representaron el 68% del mercado de logística de contratos del CCG en 2024, reflejando la naturaleza capital-intensiva de almacenes dedicados, inversiones en flotas e integración de TI. Los acuerdos multi-año permiten predictibilidad de costos y justifican gastos de automatización tanto para embarcadores como 3PLs. Gulf Warehousing Company se enfoca en tales asociaciones para respaldar planes de expansión.

Los acuerdos a corto plazo bajo 12 meses están, sin embargo, creciendo a 6.94% TCAC mientras la volatilidad, lanzamientos rápidos de productos y disrupciones tecnológicas obligan a las empresas a retener flexibilidad. El tamaño del mercado de logística de contratos del CCG para compromisos a corto plazo permanece menor pero cada vez más importante para proyectos en renovables, eventos y ayuda humanitaria. Las empresas adoptan almacenamiento modular y transporte de pago por uso para balancear riesgo, mientras las plataformas de carga digital ayudan a emparejar capacidad en tiempo real.

Análisis Geográfico

Arabia Saudí mantuvo el 53% del mercado de logística de contratos del CCG en 2024, impulsado por el objetivo de Visión 2030 de un centro logístico global respaldado por más de SR1 billón (USD 267 mil millones) en gasto planificado. El Reino ya ha invertido SR200 mil millones (USD 53.31 mil millones) hacia mejoras de infraestructura, incluyendo 59 centros logísticos abarcando 100 millones de metros cuadrados. Las inversiones del mercado logístico que exceden USD 106.6 mil millones están mejorando la capacidad portuaria, carreteras de corredor y zonas aduaneras. Las estrategias nacionales de comercio electrónico e industriales continúan elevando la demanda de logística de contratos para almacenamiento habilitado por tecnología y distribución doméstica.

Se proyecta que los EAU registren una TCAC del 6.22%, la más rápida dentro del mercado de logística de contratos del CCG, aprovechando puertos marítimos, centros aéreos e iniciativas de comercio digital de clase mundial. La expansión continua de Jafza y el campus de carga integrado de Dubai Logistics City respaldan la ambición del país de hacer crecer los ingresos logísticos a AED 200 mil millones (USD 54.46 mil millones) para 2032. Los despliegues de la Plataforma Avanzada de Comercio y Logística reducen pasos de documentación y proporcionan visibilidad de ventana única, atrayendo multinacionales a establecer centros de distribución regionales.

Qatar, Kuwait, Bahréin y Omán diversifican colectivamente el mercado de logística de contratos del CCG. La expansión del Puerto de Duqm de Omán, respaldada por nueva inversión, ancla una estrategia de puerta de entrada del Océano Índico. Kuwait está agilizando aduanas mientras Bahréin promueve una promesa de autorización de cinco horas para atraer flujos de inventario justo a tiempo. El Ferrocarril del Golfo eventualmente vinculará estos mercados en un corredor multimodal contiguo, prometiendo eficiencias de costo una vez que la armonización regulatoria se ponga al día.

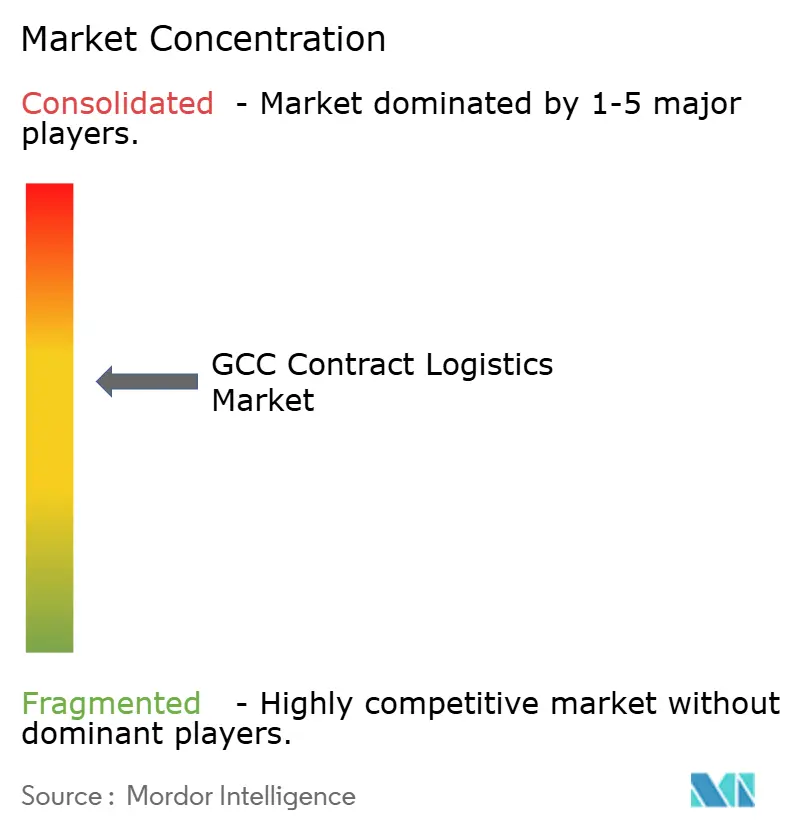

Panorama Competitivo

La industria de logística de contratos del CCG está moderadamente concentrada. Los integradores globales como DHL Supply Chain, CEVA Logistics y Kuehne + Nagel compiten contra campeones regionales Aramex, Gulf Warehousing Company y Almajdouie Logistics. Las inversiones en automatización están redefiniendo el campo de juego; el compromiso de DHL de EUR 1 mil millones (USD 1.16 mil millones) y su pacto con Boston Dynamics para agregar 1,000 robots expandiendo productividad y seguridad. CEVA despliega torres de control basadas en nube que alimentan motores de rutas de IA, mientras Kuehne + Nagel escala sitios de grado farmacéutico en Dubai South.

Las empresas regionales contrarrestan con experiencia en cumplimiento localizado y servicios integrados de puente terrestre. GWC registró QAR 1.582 mil millones (USD 434.25 millones) de ingresos en 2024 y ahora escala comercio electrónico, forwarding de carga y logística de contratos en Qatar y estados vecinos. Almajdouie invierte en redes de camiones aduaneros que se alinean con mandatos de Valor en País, asegurando contratos petroquímicos.

Las adquisiciones estratégicas aceleran la construcción de capacidades. Las transacciones recientes apuntan a cadena de frío, logística inversa y tecnología de comercio electrónico, señalando consolidación como una ruta a amplitud de mercado y profundidad digital. La sustentabilidad emerge como un eje competitivo: GWC promete una reducción del 3% en emisiones Alcance 1 y 6% en Alcance 2, instalando techos solares y retrofits LED. Los clientes cada vez más pesan métricas ESG en evaluaciones de licitación, reforzando la necesidad de operaciones verdes junto con velocidad y costo.

Líderes de la Industria de Logística de Contratos del CCG

-

DHL Supply Chain (Deutsche Post DHL Group)

-

Aramex PJSC

-

CEVA Logistics

-

Kuehne + Nagel International AG

-

DSV Solutions

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Investcorp invirtió en la expansión del Puerto de Duqm, impulsando la capacidad logística de Omán.

- Mayo 2025: Omán firmó 18 acuerdos por valor de RO 100 millones (USD 260 millones) en el Día de Logística 2025 para puertos, aeropuertos y tecnologías inteligentes.

- Marzo 2025: DHL Group y Boston Dynamics acordaron desplegar 1,000 robots adicionales siguiendo un programa de automatización de EUR 1 mil millones (USD 1.16 mil millones).

- Febrero 2025: La Corporación Financiera Internacional firmó tres acuerdos en Omán para estimular finanzas sostenibles y ampliar la base económica del país, con un acuerdo destinando inversiones conjuntas para el sector logístico.

Alcance del Informe del Mercado de Logística de Contratos del CCG

La logística de contratos involucra una asociación sostenida que abarca un amplio espectro de servicios, comenzando desde el transporte de bienes o repuestos hasta su entrega final al cliente final. Esto implica poseer todos los recursos esenciales, como almacenes, personal capacitado, equipo apropiado, gestión de inventarios, seguimiento de envíos y soporte post-venta. Externalizar tareas de gestión de recursos a una organización tercera se conoce como logística de contratos. Las empresas de logística de contratos realizan tareas para desarrollar y planificar cadenas de suministro, diseñar instalaciones, almacenar, entregar y distribuir bienes, procesar pedidos y cobrar pagos, mantener inventarios y proporcionar ciertos aspectos de soporte al cliente.

Un análisis de antecedentes integral del Mercado de Logística de Contratos del CCG, cubriendo las tendencias actuales del mercado, restricciones, actualizaciones tecnológicas e información detallada sobre varios segmentos y el panorama competitivo de la industria. El impacto del COVID-19 también ha sido incorporado y considerado durante el estudio.

El Mercado de Logística de Contratos del CCG está segmentado Por Tipo (Externalizado e Internalizado), Usuario Final (Manufactura y Automotriz, Bienes de Consumo y Retail, Alta Tecnología, Atención Médica y Farmacéuticos, y Otros Usuarios Finales), y Por País (Arabia Saudí, Emiratos Árabes Unidos, Qatar y Resto del CCG). El informe ofrece tamaño de mercado y pronósticos para el mercado de logística de contratos del CCG en valor (USD) para todos los segmentos mencionados.

| Gestión de Transporte | Carretera |

| Aéreo | |

| Marítimo | |

| Ferroviario | |

| Almacenamiento y Distribución | Cadena de Frío/Controlado por Temperatura |

| Sin Cadena de Frío/Sin Control de Temperatura | |

| Servicios de Valor Agregado (Kitting, Empaque, Ensamble, etc.) |

| Manufactura y Automotriz |

| Bienes de Consumo y Retail (incl. Comercio Electrónico) |

| Alta Tecnología y Electrónicos |

| Atención Médica y Farmacéuticos |

| Petróleo, Gas y Químicos |

| Otros Usuarios Finales |

| Corto Plazo (Menos de 1 Año) |

| Largo Plazo (Mayor o igual a 1 Año) |

| Arabia Saudí |

| Emiratos Árabes Unidos |

| Qatar |

| Kuwait |

| Omán |

| Bahréin |

| Por Servicio | Gestión de Transporte | Carretera |

| Aéreo | ||

| Marítimo | ||

| Ferroviario | ||

| Almacenamiento y Distribución | Cadena de Frío/Controlado por Temperatura | |

| Sin Cadena de Frío/Sin Control de Temperatura | ||

| Servicios de Valor Agregado (Kitting, Empaque, Ensamble, etc.) | ||

| Por Industria de Usuario Final | Manufactura y Automotriz | |

| Bienes de Consumo y Retail (incl. Comercio Electrónico) | ||

| Alta Tecnología y Electrónicos | ||

| Atención Médica y Farmacéuticos | ||

| Petróleo, Gas y Químicos | ||

| Otros Usuarios Finales | ||

| Por Duración de Contrato | Corto Plazo (Menos de 1 Año) | |

| Largo Plazo (Mayor o igual a 1 Año) | ||

| Por País | Arabia Saudí | |

| Emiratos Árabes Unidos | ||

| Qatar | ||

| Kuwait | ||

| Omán | ||

| Bahréin | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de logística de contratos del CCG y qué tan rápido está creciendo?

El mercado se sitúa en USD 7.33 mil millones en 2025 y se pronostica que alcance USD 9.49 mil millones para 2030, reflejando una TCAC del 5.29%.

¿Qué país tiene la mayor participación en el mercado de logística de contratos del CCG?

Arabia Saudí lidera con 53% del mercado en 2024, respaldado por inversiones de Visión 2030 que apuntan a establecer 59 centros logísticos.

¿Qué segmento de servicio domina el mercado hoy?

Almacenamiento y distribución representa el 47% de los ingresos en 2024, impulsado por extensas inversiones en zonas logísticas en Arabia Saudí y los EAU.

¿Qué industria de usuario final se está expandiendo más rápido?

Atención médica y farmacéuticos muestra el ritmo más rápido, avanzando a una TCAC del 9.16% durante 2025-2030 debido a necesidades crecientes de cadena de frío y gasto en atención médica.

¿Cuáles son los principales desafíos que limitan la eficiencia del mercado?

Las restricciones de cabotaje, escasez de almacenes Grado-A y procedimientos aduaneros variables agregan costo, extienden tiempos de entrega y restringen la optimización de redes transfronterizas.

¿Qué tan concentrado está el panorama competitivo?

Los cinco principales proveedores logísticos juntos controlan aproximadamente 55% de los ingresos del mercado, indicando concentración moderada con jugadores tanto globales como regionales manteniendo influencia.

Última actualización de la página el: